5日、NY株式市場において、NASDAQが1%後半の上昇を見せました。S&P500、NYダウに比べると大きな上昇幅となっています。

上昇の背景には不景気の台頭によって、米10年金利が低下し、グロース株にとってプラスではないかとして買われてきたわけです。そういった理由がいつまで続くのか。株価の中では金利低下要素だけではなく、1株あたり利益、業績が大きな構成要素となっています。

今日は各社からEPS、1株あたり利益の下方修正が多く出ている状況です。これが続くようであれば、株価の上値に対する上昇を抑える圧力となってきます。EPSの下方修正がいつまで続くのか。下方修正がいつ反転するのか。金利動向から見ていきたいと思いますので、ぜひ最後までご視聴いただければと思います。

[ 目次 ]

株価を大きく左右する金利とEPS

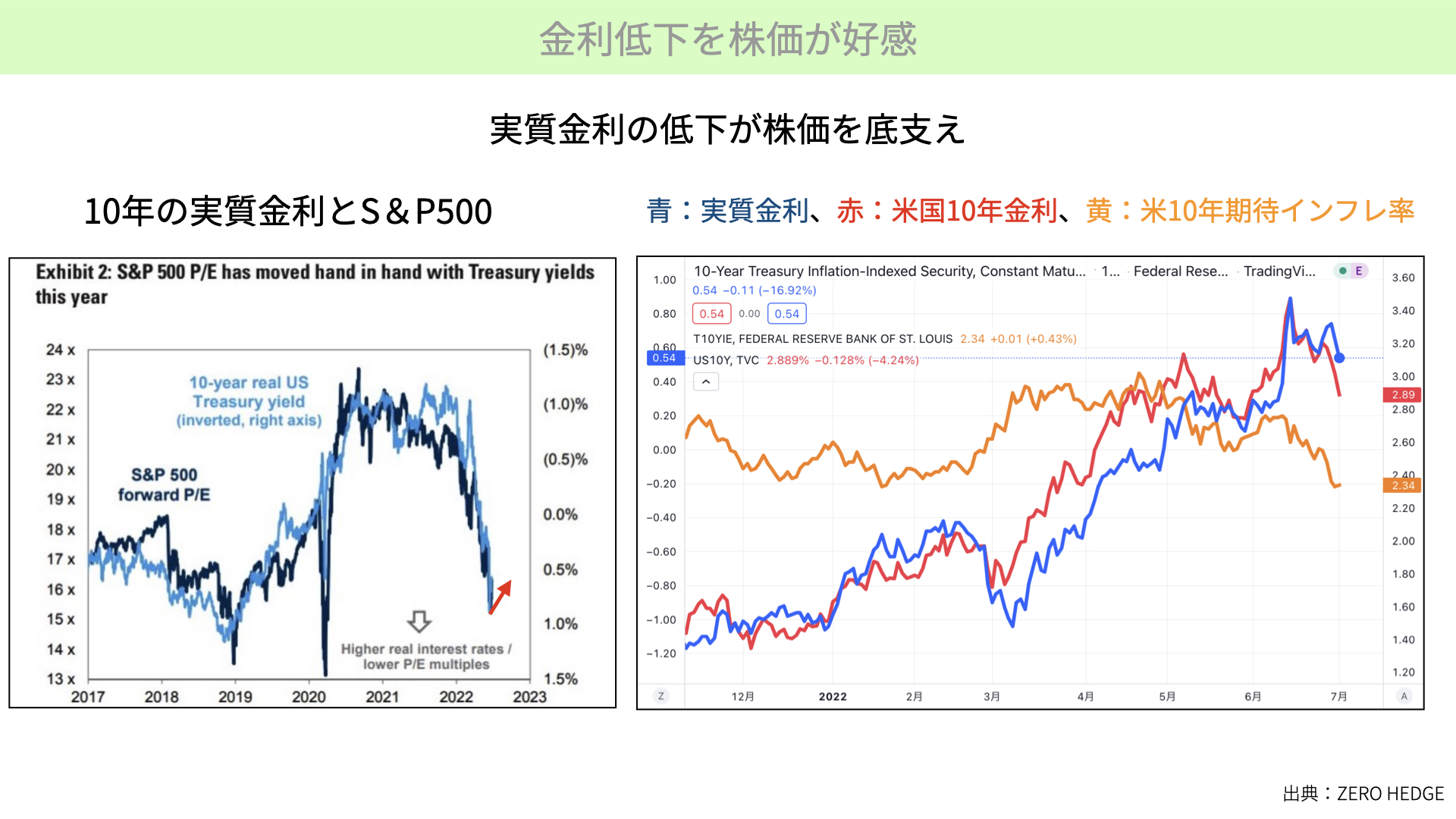

金利低下を株価が好感

5日を含め、ここ1週間は米10年金利が低下しています。それを受け、結果的には株価にプラスに作用しています。

まずは左のチャートをご覧ください。実質金利、S&P500を出しています。濃い青がS&P500のPERです。下に向かうとPERが低下し、株価が下落することとなります。水色は米10年の実質金利です。10年実質金利は逆メモリのため、下に向かえば10年実質金利が上昇、上に向かえば米10年金利が低下することとなります。

実質金利、S&P500は非常に連動性が高いです。今後米実質金利が低下する、水色の線が上に向かうと、S&P500のPERは上昇し、株価の上昇に寄与することとなります。

右のチャートは、5日までの動きです。青い線をご覧ください。6月中旬以降、下落トレンドに入っています。米10年金利-米10年期待インフレ率が、実質金利となります。景況感の悪化により、米10年金利が低下し、インフレも鎮静化するのではないかとの期待感から、赤、黄色のチャートが共に下落しています。それにより、実質金利が低下していることとなります。

左のチャートに目を戻すと、実質金利がマイナスに向かっていくことで、PERを押し上げることが、株価が少し底堅くなってきた背景となります。

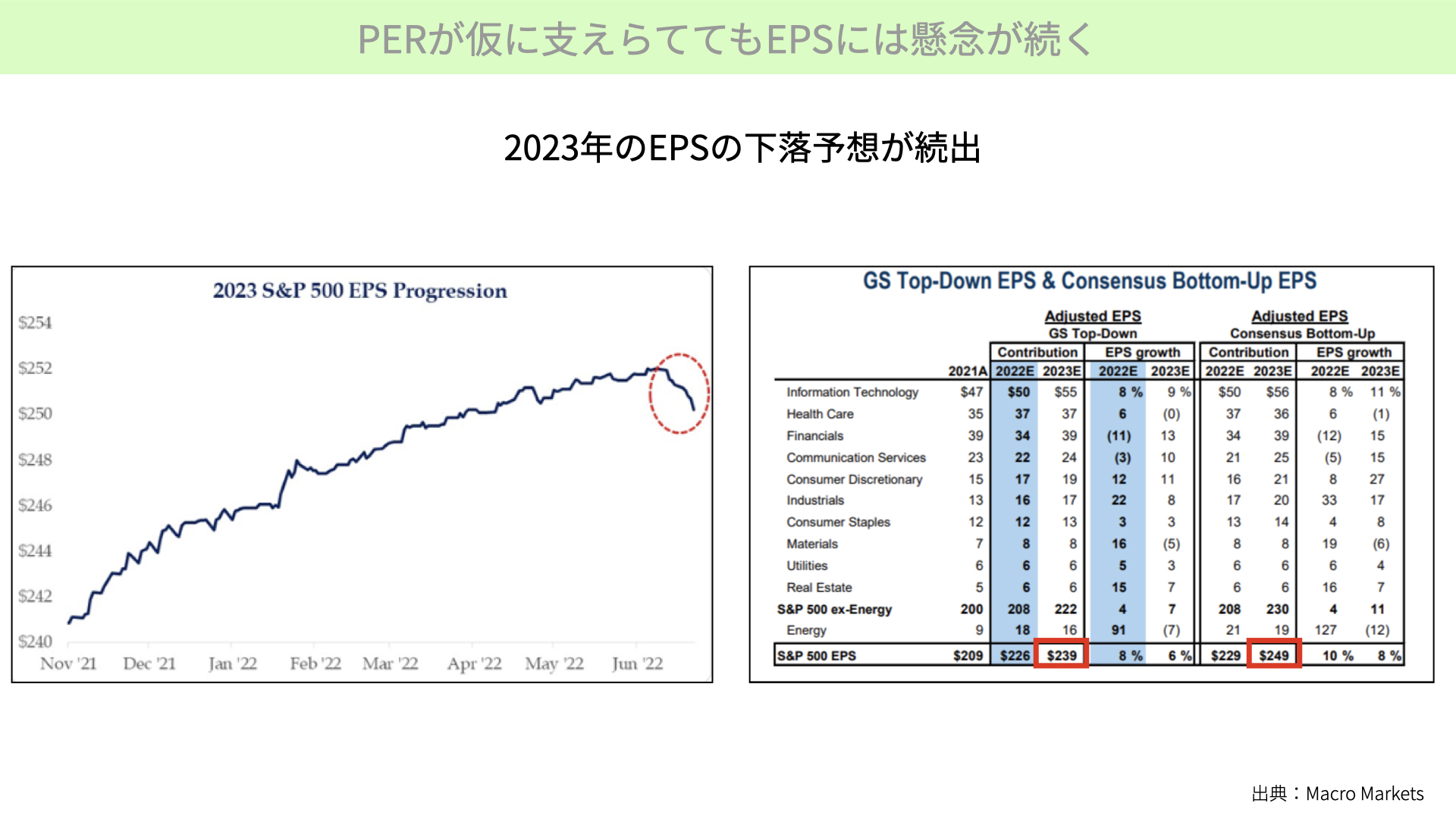

PERが仮に支えられてもEPSには懸念が続く

とはいえ、株価はPERですべて決まっているわけではありません。PER×EPS、1株あたり利益となりますが、2023年度EPSは、各社から下落と予想されています。

左のチャート、今年前半までは、23年度末のS&P500の1株当たり利益は250ドル台まで上がるとして、今年約10%程度成長すると言われていました。ですが、赤丸で囲ったように250ドルを大きく切るような流れとなっています。

一方、右をご覧ください。こちらはゴールドマン・サックスが出したEPS予想です。グラフの真ん中、トップダウンと言われるグローバルマクロ、世界経済を見た結果、23年EPSをどうなるか確認すると、239ドルとかなりの下方修正が入っています。

右はボトムアップ、企業アナリストが集めた数字を積み上げた結果のEPS予想です。こちらは249ドルとなっています。いずれも徐々に低下傾向にあります。

株価にとって、実質金利がマイナスに推移する、下がることでPERが上昇するプラス面と、EPSが低下することは皆さんも念頭にある中で、さらに進んでいる状況が続いています。EPSの下方修正が、今後も続くようであれば、株価に対しては上値圧力が出てきます。

では、EPSがいつまで下がり続けるかを判断するヒントは、どこにあるのでしょうか。

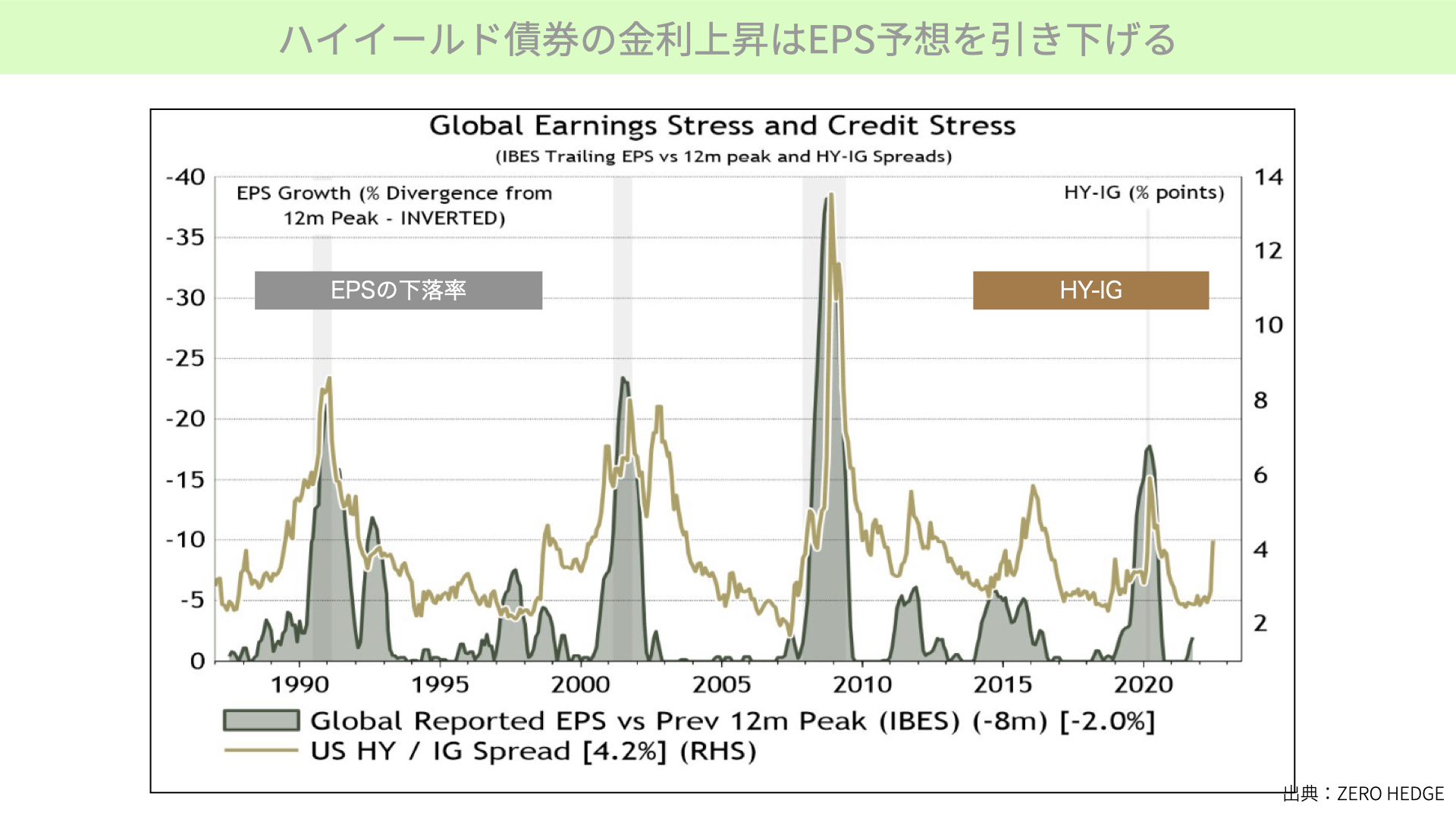

EPS低下のヒントはハイイールド債券にあり

ハイイールド債券の金利上昇はEPS予想を引き下げる

こちらをご覧ください。世界企業の利益率が、クレジットのストレスによって生まれているというものです。世の中における不景気により、企業の信用が下がっていく局面においては、企業EPSも大きく下落すると説明したものとなっています。

両方似ていますが、茶色のチャートがHY-IGと書かれています。こちらは、ハイイールド債券の利回りから、適格社債の利回りを引いたものとなっています。

茶色のチャート、右目盛りが上に行くと、金利差がどんどんと広がり、適格社債よりもハイイールド債券の方がより売られていることとなります。低格付けのものを売却したい、信用の低いものにお金を入れたくない状況で、上に向かうようになっています。

企業に対する信任が落ちているときは、どうしてもEPSが下方修正されやすいです。緑のチャートはEPSピークからの下落率です。茶色いチャートが上昇する局面では、EPSの下落はどうなっているのでしょうか。こちらは逆メモリのため、上に行くほど大きくEPSが低下していることを表します。

例えば、リーマンショック時はHY-IGが、14%まで広がった際は、EPSが最高値から40%も下方修正されました。今の状況は、HY-IG、つまり、ハイイールド債券から適格社債のスプレッドが広がっている状態が続くようであれば、EPS低下が続くというのが、一つ目のヒントとなります。

さらに、ハイイールド債券と適格社債のスプレッドが縮小する、チャートが右肩下がりに変わってくるまで、EPSの下落は続いている、ピークアウトが同じということになります。HY-IGの転換点がいつ頃なのか、しっかりと見なくてはなかなかEPSの下落は留まらないと言えます。

では、アメリカにおいてはどうでしょうか。

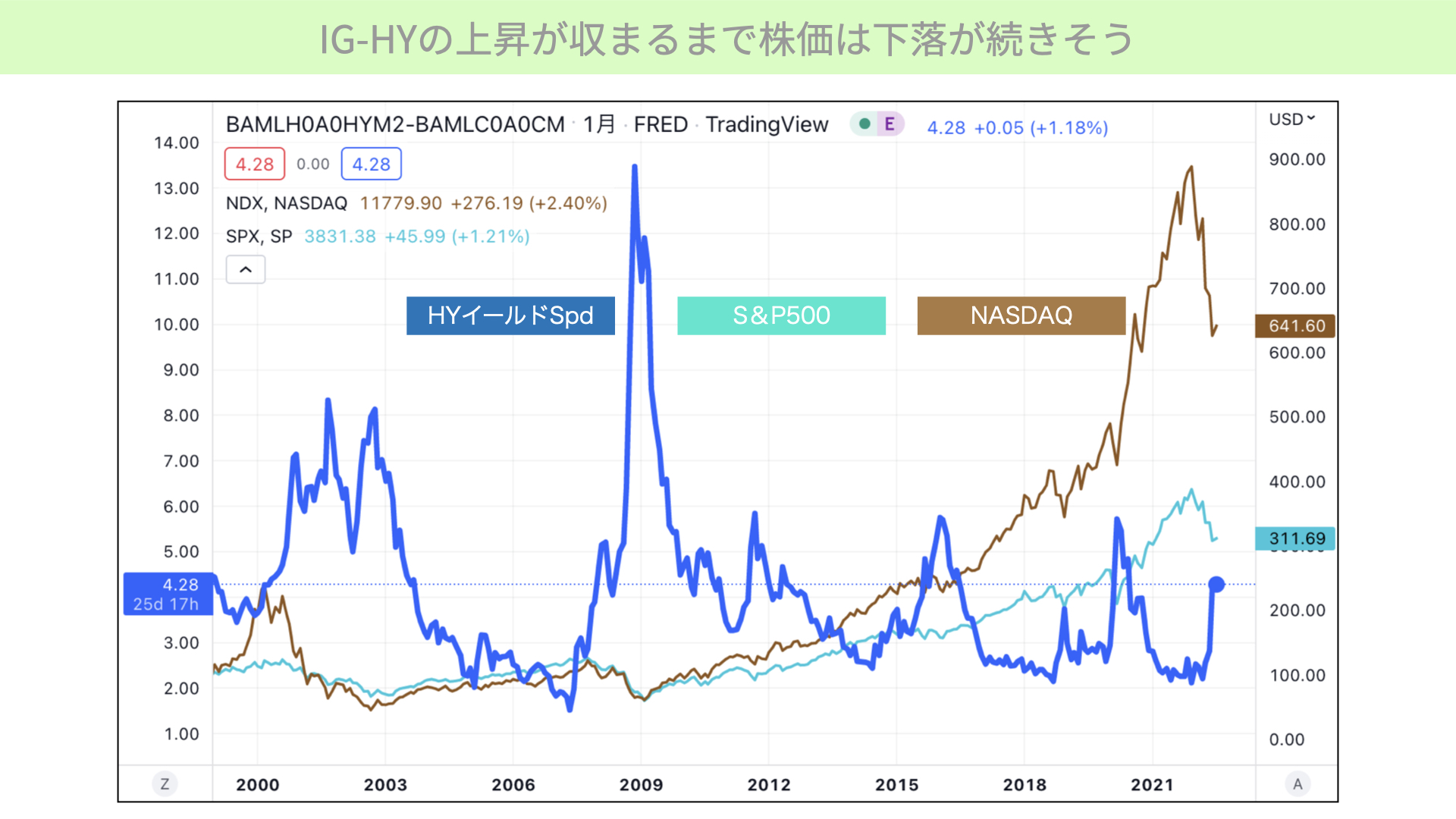

IG-HYの上昇が収まるまで株価は下落が続きそう

こちらはハイイールド債券から、適格社債を引いたものが濃い青線です。NASDAQが茶色いチャート、緑の薄い色がS&P500です。

ここからも分かるように、スプレッドが広がっている、チャートが大きく上に上昇している局面においては、NASDAQ、S&P500も共に大きく下落します。

先程のPERの実質金利の連動と同じように、金利のスプレッドが広がったときは、NASDAQの方が大きく感応度が下落します。もしもこの傾向が続くようであれば、NASDAQの昨日の上昇は続かないことを意味しています。注意が必要です。

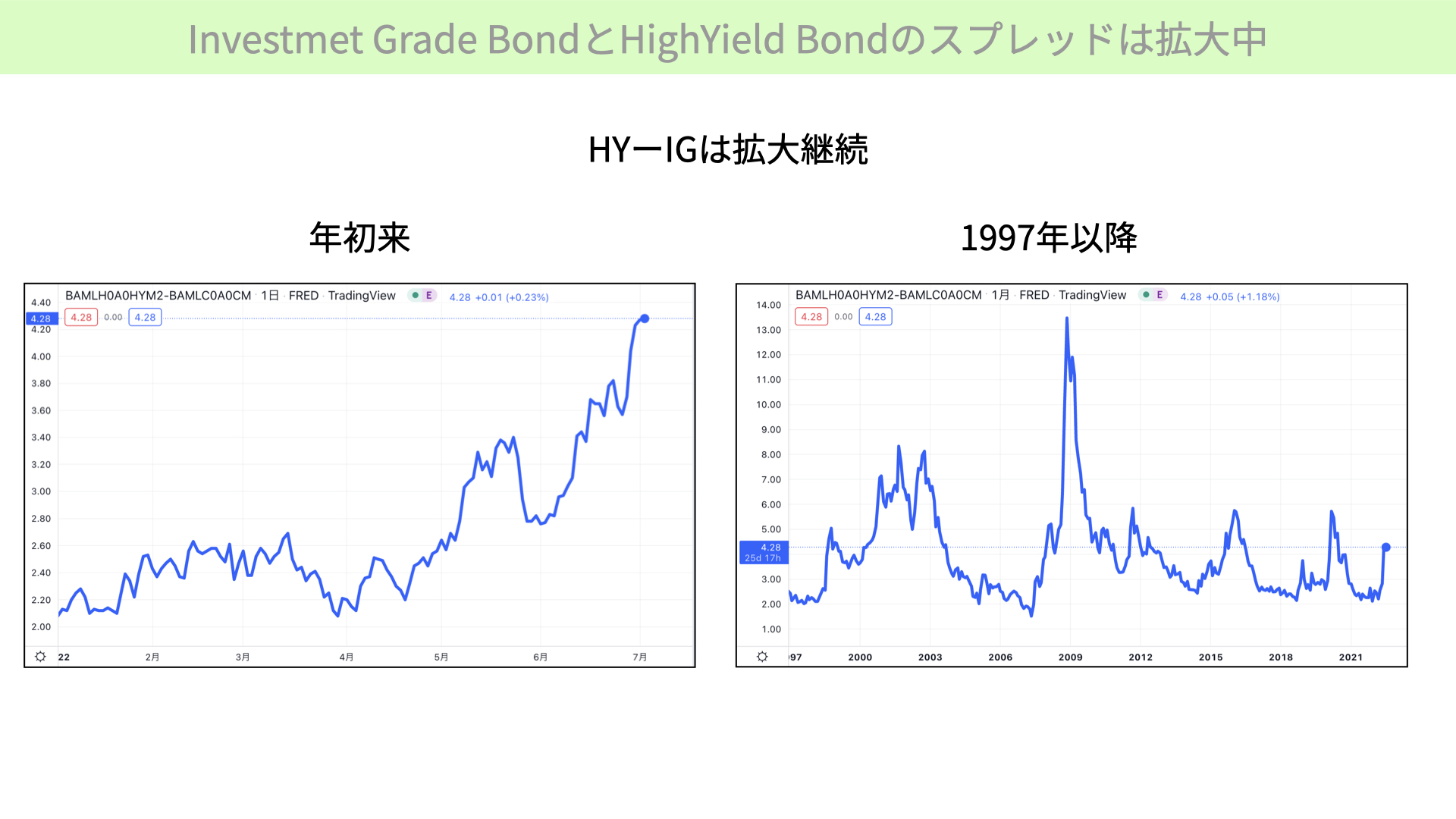

Investment Grade BondとHighYield Bondのスプレッドは拡大中

最後に、こちらのスライドをご覧ください。ハイイールド債券から適格社債を引いたスプレッドは、今年に入ってどういう動きをしているかを表したのが、左のチャートです。拡大の一途をたどっています。

5日も10年金利が下がった状態、米国債が買われたような状況においても、ハイイールド債券、適格社債は共に売られている状況です。国債は買えるものの、企業に対してはまだまだ信認が置けない、不安定な状態が続いていると左のチャートからは確認できます。

さらに、右に目を移すと、97年以降のスプレッドの拡大を表したものです。現行水準のスプレッドは4.2%程度と、過去から見てもまだまだ拡大していない状況です。今後もハイイールド債券が十分に売られる可能性があります。そうなれば、EPSが下がってくる可能性があることに注意が必要です。

EPSの下方修正がいつまで続くのか見ていくには、ハイイールド債券のような格付けの低い箇所にしっかりお金が入るような、マーケットの落ち着きが出てから、初めて株価は大きく反転します。

今回の下落トレンドにおけるあや戻しのようなものは、あくまでノイズだと考え、しっかりとお金がリスクの高いものに入る状況がいつ来るのか、しっかりと確認するようにしていただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル