先週1週間、NASDAQは4.5%のプラスと、ハイテク株を中心にプラスに転じました。いよいよ底打ちかと期待されていましたが、今週に入って月・火と続落しています。

13日のCPIを控え、ポジションの調整が入ったこともあるでしょうが、ファンドメンタルズが悪化しています。中小企業の楽観度指数、ドルインデックス、小型株の動きの三つの観点で、マーケットにおけるファンダメンタルズが悪化していることを、お伝えしたいと思います。今後の投資の参考にしていただければと思います。

[ 目次 ]

米国中小企業楽観度指数

NFIB中小企業楽観度指数

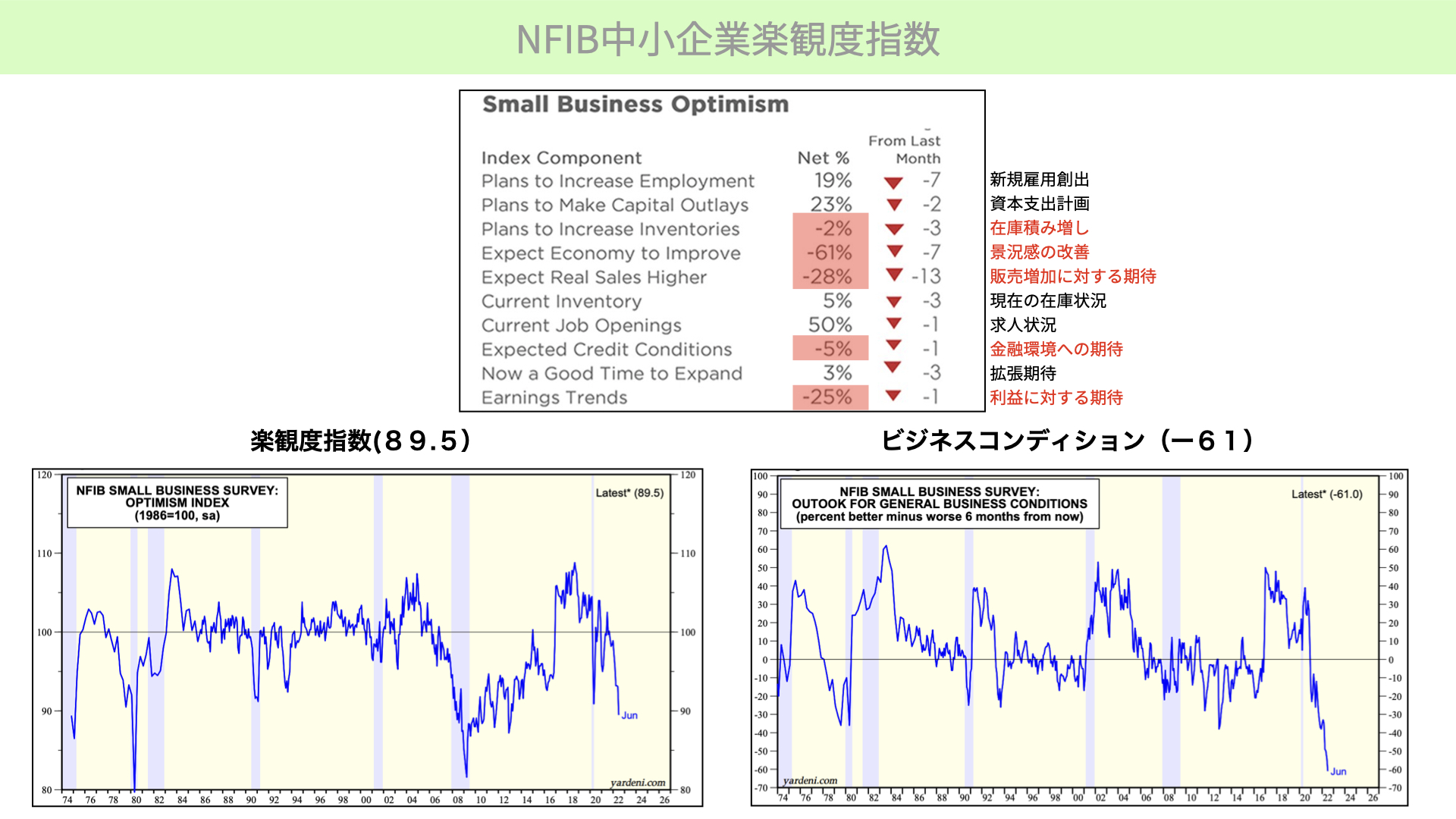

こちらは、NFIBが出した中小企業楽観度指数です。上が細かい項目で、右に日本語訳を付けたものとなります。

まず見ていただきたいのは、左下です。楽観度指数は中小企業にアンケートを取ったものとなります。アメリカでは50%以上が中小企業に勤めていて、中小企業の景況感が悪化すると、個人消費などにも大きく影響があります。

そうした中小企業経営者にアンケートを取ると、かなり景況感が悪化していると、左下のチャートからは分かりました。

現状としては、リーマンショックレベルではないものの、2000年以降で見れば、リーマンショック以来の低さに向かっている状況です。コロナショック、ITバブルよりも悪化していることが分かります。

では、中身はどうだったのでしょうか。小項目をご覧ください。赤網掛けを見ると、内容がかなり悪くなっています。

先月からの下落は、10項目のうち全てが悪化。%は良いと思っている方、悪いと思っている方を引いたものです。特に悪化の著しいものは、在庫の積み増しです。また、景況感の改善では、-61%とかなり景況感が悪くなっています。

さらに、販売増加に対する期待が-28%と、こちらも悪くなっています。金融環境への期待も-5%、利益に対する期待は-25%と、今後の業績に関するもの全てが、あまり良くありません。

ただし、求人状況がプラスであることから、ヘッドラインのニュースから見ると、求人状況が悪くありません。そこまで材料視されていませんが、中身としては相当に悪いです。中小企業の楽観度指数がどういう影響があるかは、後ほど説明します。

右下をご覧ください。ビジネスコンディションが、今後どうかを聞いたものとなります。過去、1974年から比較しても、最も低い状況です。今後かなり業績が苦しいことを示していますから、中小企業の経営が今後かなり苦しくなると、中小企業楽観度指数からは分かります。

この指標はあまり有名ではありませんが、かなり大事なポイントです。

NFIB楽観度指数はRussell2000と相関が高い

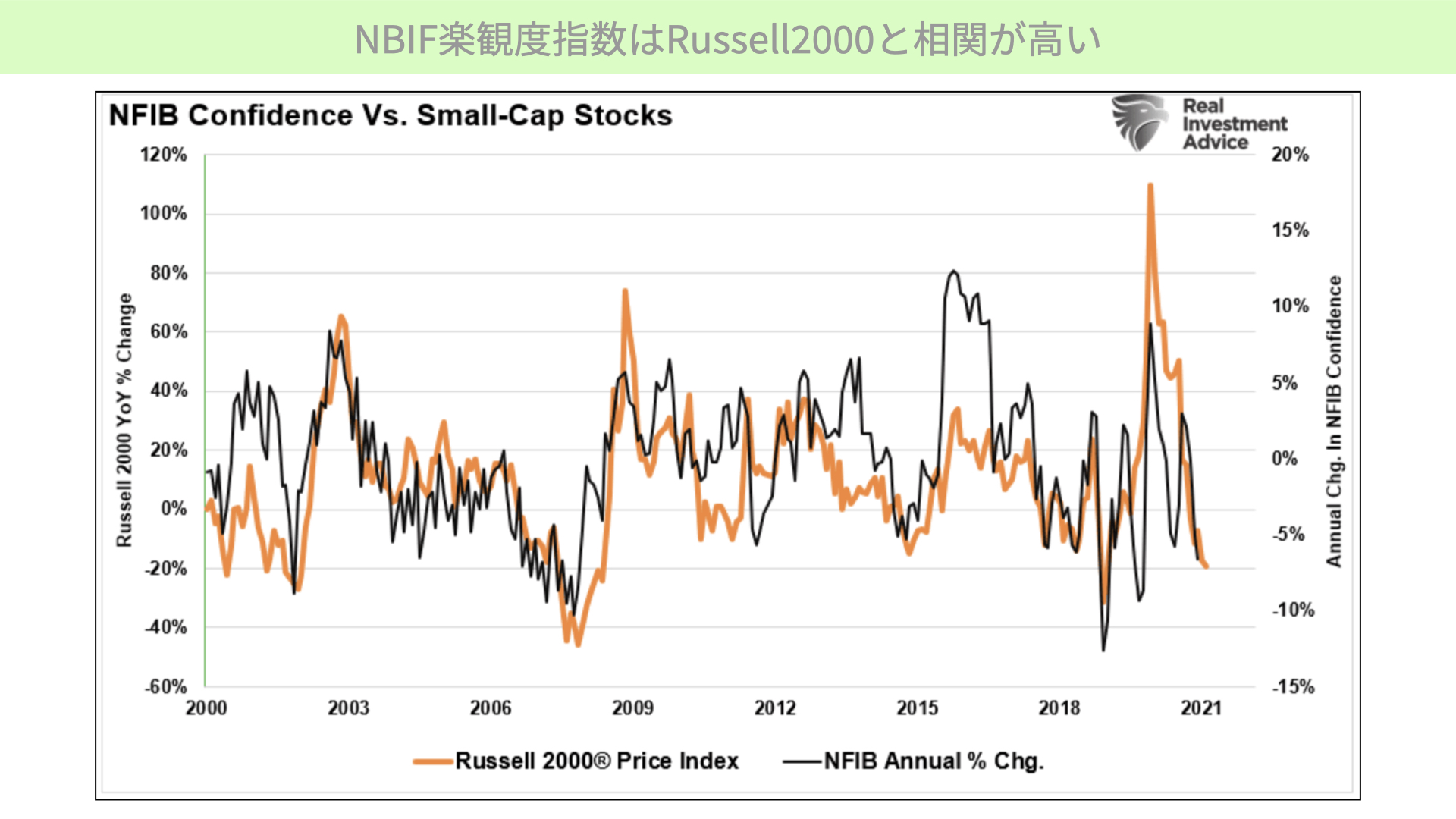

以前にもご紹介したことがありましたが、こちらに書いているのはNFIBの楽観度指数、Russell2000の相関です。Russell2000、つまり小型株とNFIB楽観度指数の連動性が高いと、示したものとなります。

オレンジがRussell2000、黒いチャートがNFIBの楽観度指数です。前年対比で見るわけですが、もしもNFIB楽観度指数が低下してくれば、Russell2000はかなり厳しくなります。中小企業と同じように、上場していても小型株は影響を受けやすくなるのです。

では、スモールキャップといわれるRussell2000が下がると、どのような影響があるのでしょうか?

Russell2000の下落幅が大きい時は、株価は下落トレンド

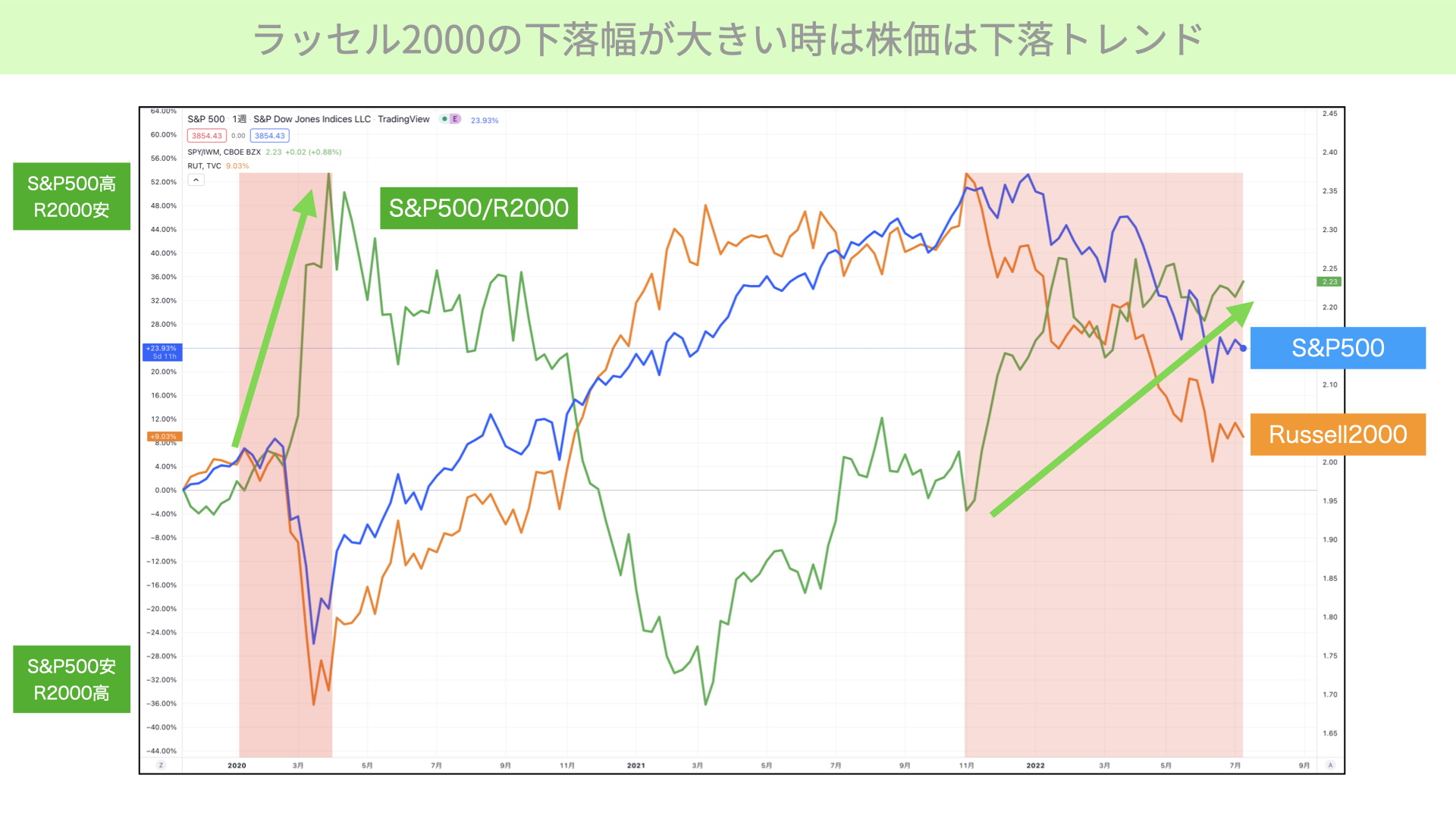

緑のチャートは、S&P500÷Russell2000です。緑のチャートが上に行くとき、Russell2000よりS&P500の方が強く、右肩下がりになると、Russell2000の方が強く、S&P500が弱いとお考えください。

青いチャートはS&P500、オレンジがRussell2000です。皆さんに見ていただきたいのは、赤い網掛け部分です。2020年を見ると、コロナショック時もそうでしたが、今後景況感が苦しいだろうと売られます。このときは、株価全体が下がりました。S&P500の方がまともではありますが、S&P500もRussell2000も、現在も両方が下がる傾向にあります。

右側の赤網掛け、緑矢印をご覧ください。S&P500の方がRussell2000を上回っていますが、その間、S&P500もRussell2000も共に下がっています。ここからも分かる通り、Russell2000が今後下がっていくことが、中小企業の楽観度指数から見えてきた場合、S&P500よりも大きく下がる、株全体が下がる状況となり得ます。

さらに言えば、Russell2000は炭鉱のカナリアといわれ、こういった株価が下がると、株全体が下がるとされます。中小企業の楽観度指数が、過去から見ても相当に悪い状況になっているということは、今後も株価の上値は相当重くなると、二つの動きからは分かってきました。今後も、ぜひRussell2000の動きに注目してほしいと思います。

さらに、次に見ていただきたいのはこちらです。

市場の関心は景気動向に

2つの消費者信頼感指数との相関が高い

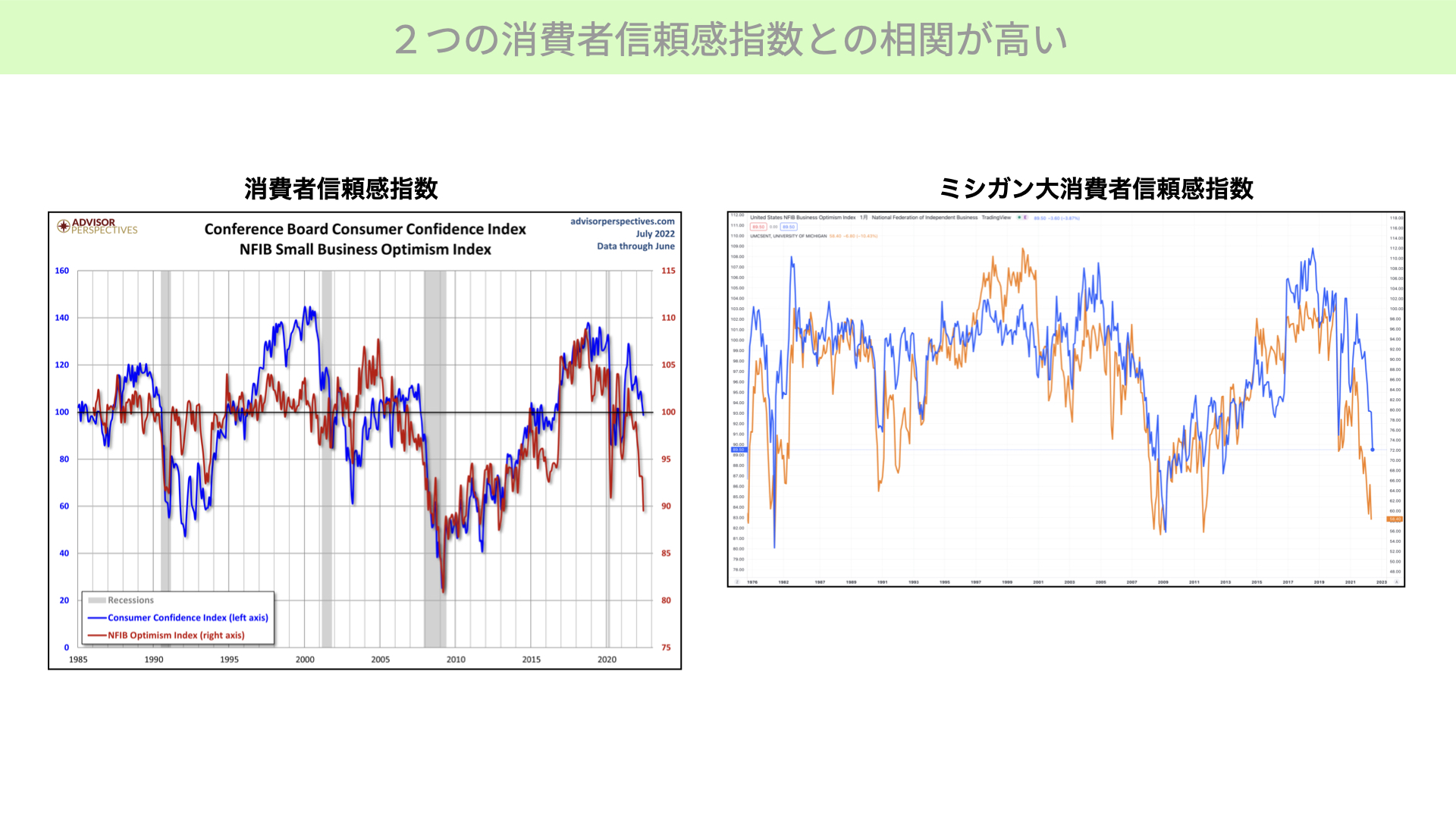

中小企業楽観度指数というのは、中小企業経営者の意見を聞いたものです。実は、これは消費者における2大信頼感指数、カンファレンスボードと、ミシガン大学消費者信頼感指数は相関が非常に高くなっています。

15日にはミシガン大学消費者信頼感指数が、今月末には消費者信頼感指数が、それぞれ発表されます。こちらで下落トレンドが続くとなれば、いよいよリセッションの可能性が高まると、警戒感が高まる先行指標となります。その意味では、12日に発表された中小企業楽観度指数は、非常に注目すべき内容だったと言えます。

この状況を踏まえれば、今後の株価はかなり厳しい状況が続くと判断していいでしょう。その理由は、こちらをご覧ください。

リセッションに入るのかどうか?

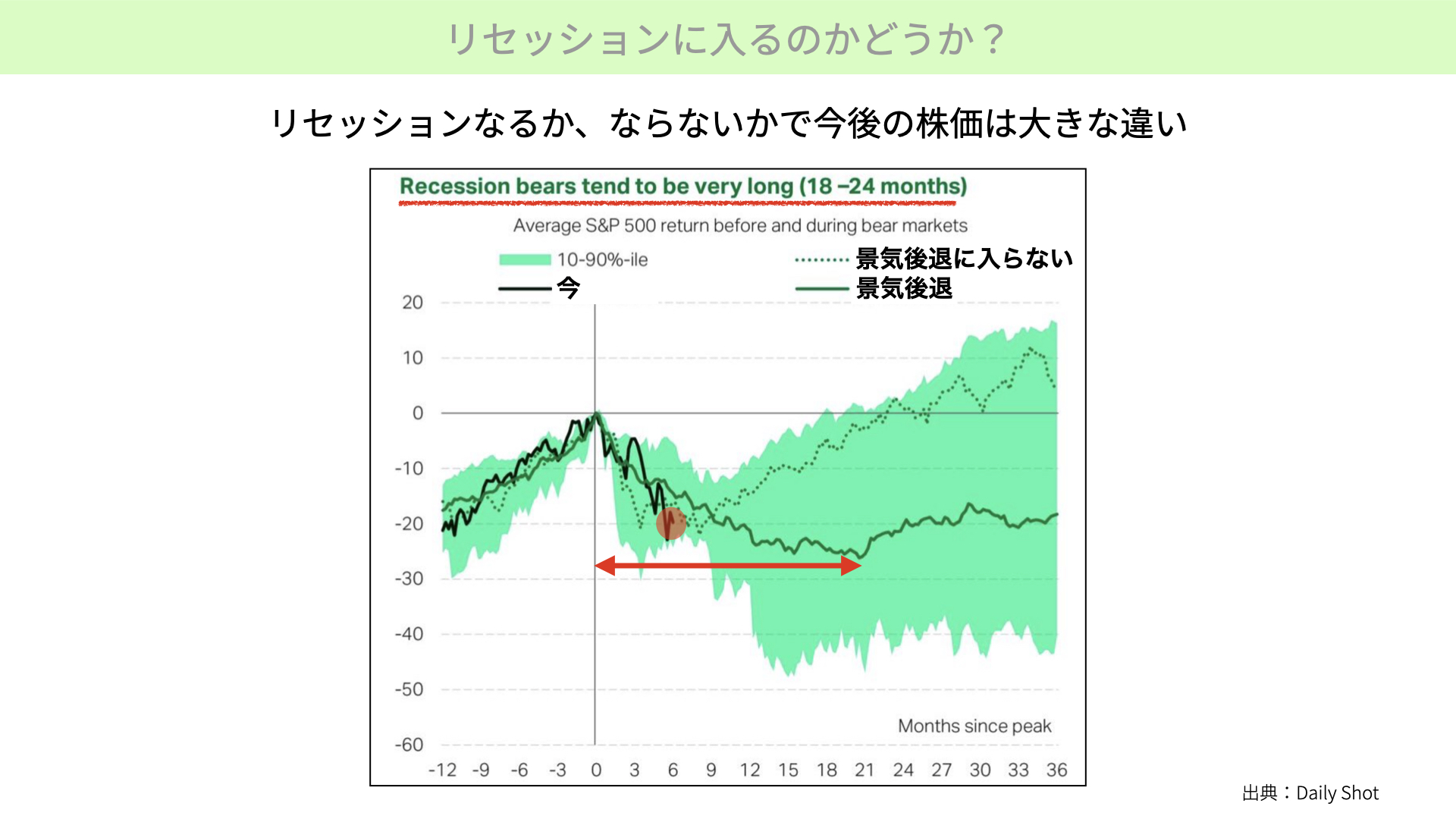

こちらのチャートは、実際にリセッションに入ってからの動きです。今回、第1四半期がマイナス成長に入っていることから、リセッションに入っていると仮定した場合です。今の状況が黒いチャートで、現時点が赤丸です。

この後、もしも景気後退に入らなければ、6ヶ月経過して緑の点線のように上昇に転じます。一方、景気後退に入るのであれば、緑の濃い線のように、最長で24ヶ月(1年半)程度下落が続くと、過去の統計には出ています。

今後リセッションに入るかどうかが注目を集めています。中小企業楽観度指数が消費者信頼感指数との連動性が高いため、消費者信頼感指数が今後ますます厳しい状況となると、リセッション入りも現実味を帯びてきます。そうなれば、株価は軟調だろうと、12日のマーケットも感じ取ったような動きでした。

ぜひ、今後もRussell2000の動き、中小企業、消費者信頼感指数のマインドがどうなっているか、注目していただければと思います。

もう一つ、大きな材料があります。ドルインデックスです。ドルが他の通貨に対し、強くなったか、弱くなったかを表したものですが、この上昇が止まりません。ドル高が続いている状況です。

今週末から銀行を中心に決算が始まりますが、そこに大きな影響を与えると言われているため、ぜひそちらをご紹介したいと思います。

ドルインデックスと企業業績の関係

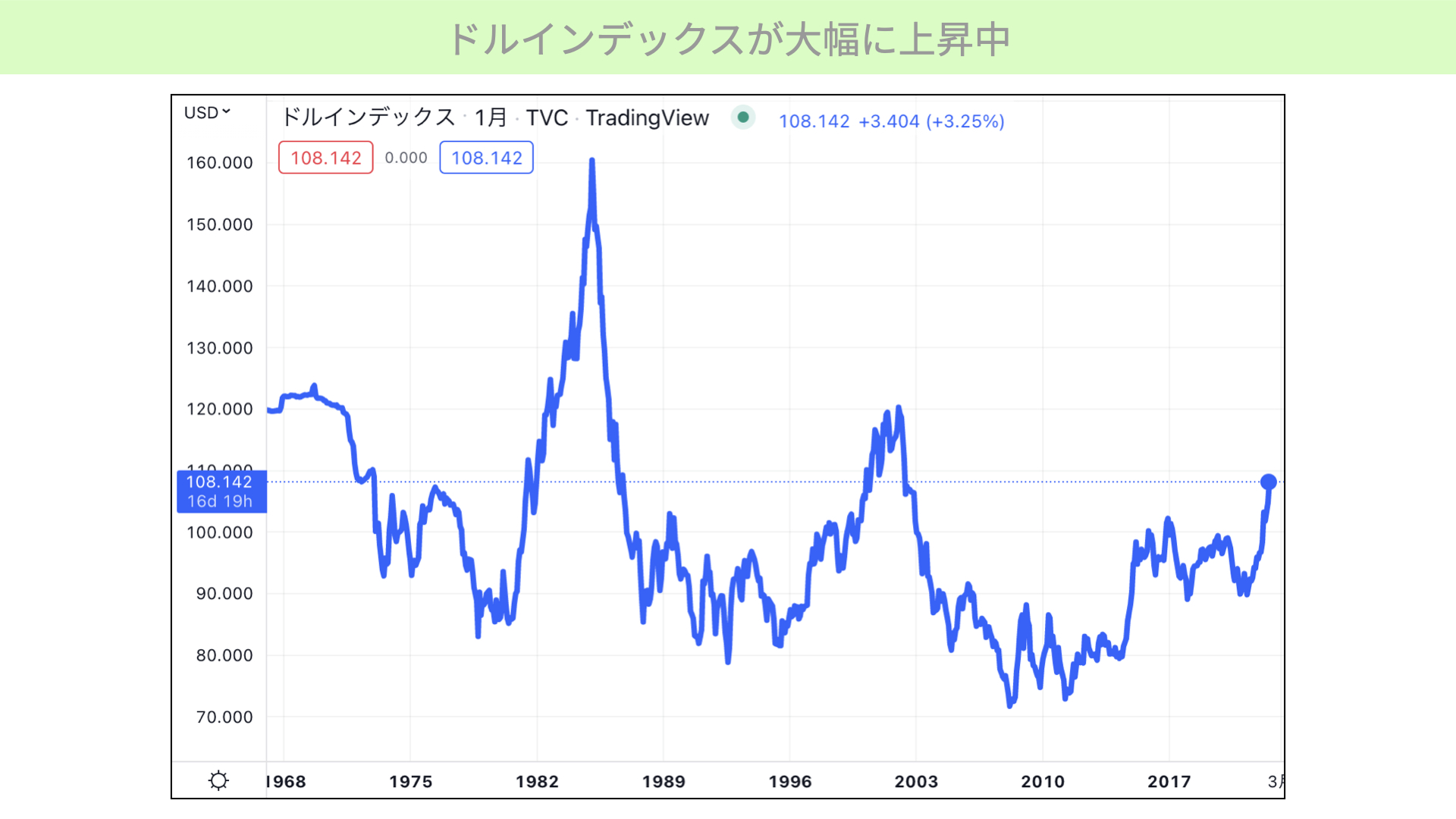

ドルインデックスが大幅に上昇中

こちらは、ドルインデックスを、1968年から引っ張ったものとなります。ITバブル以降、高値に迫るような勢いになっています。インデックスでは、108まで上がっています。

1980年代はドルが非常に強かった、特別な状況でしたが、ITバブルの直前まで、かなりドルが強かったというのは、皆さんもご存じかと思います。例えば、円に関しても、ユーロに関しても相当強い状況が続いています。

では、ドルインデックスが高くなると、どのような影響があるのでしょうか。

ドル高はS&P500企業のEPSの低下につながる

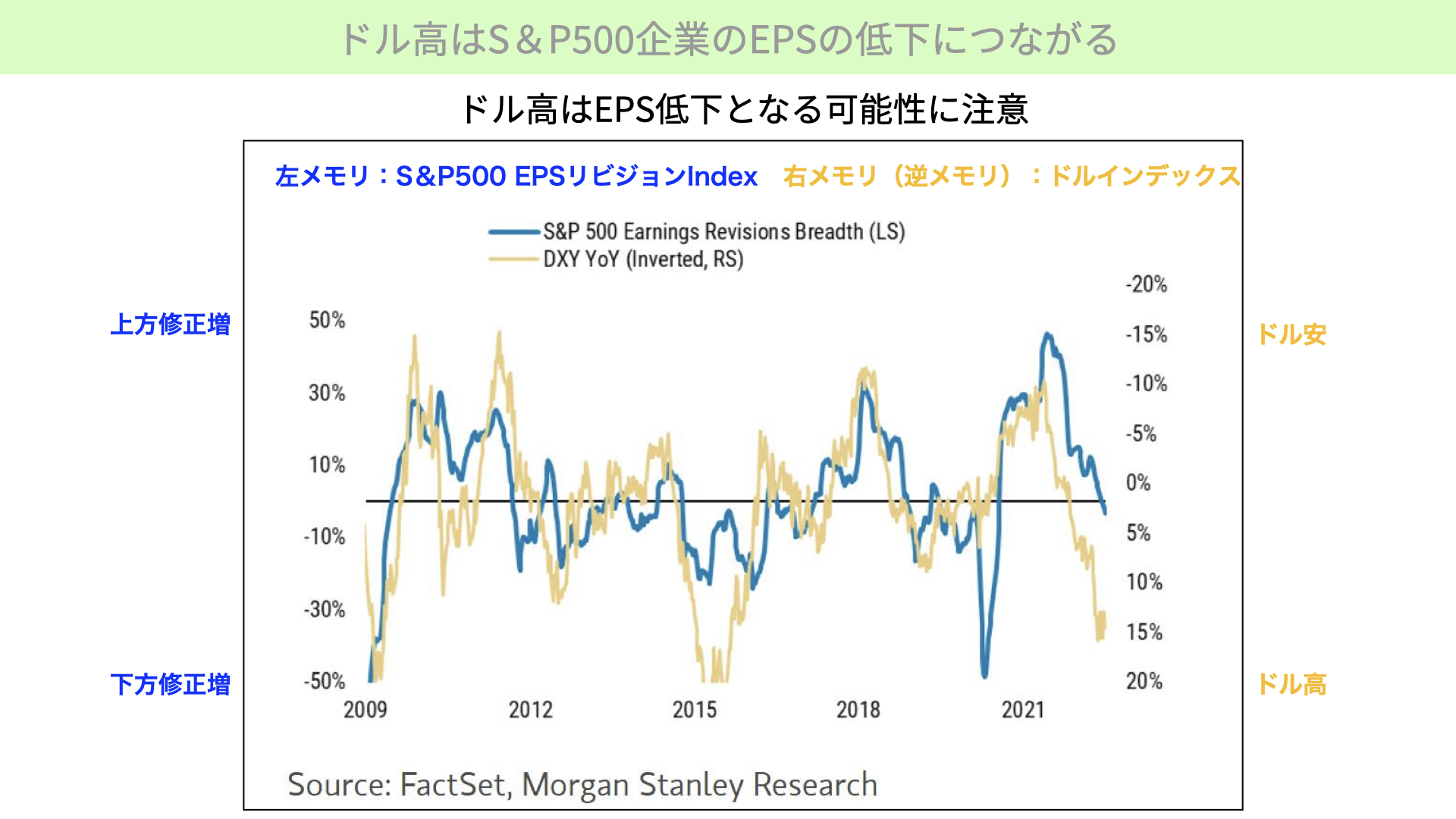

こちらはリビジョンインデックスと呼ばれる、EPS、1株当たり利益の上方修正、下方修正を表したものが、青いチャートです。一方、黄色のチャートは逆メモリで、ドルインデックスです。

黄色のドルインデックスが下に向かうと、ドル高となります。ドル高となれば、何が起こるのでしょうか。S&P500企業業績見通しの下方修正が下、上は上方修正を表します。つまり、ドル高となれば企業EPSの下方修正が増えてくることと、相関が高いと表しています。

今のようにドル高が進めば、今後S&P500を含めた米国株の下方修正が増えてくることを示唆しています。実際、6月2日、1ヶ月半ほど前、Microsoftが2020年4~6月の業績予想を下方修正したことは、記憶に新しいかと思います。今年に入ってドルインデックスが上昇したことを受け、売上高、利益予想をそれぞれ1%引き下げたとして、ドル高の影響がありました。

それ以外にも、例えばコストコやヒューレット・パッカード、セールスフォースといった企業も、ドル高がかなり業績に影響を与えていると言われています。

そういった状況から、このままドル高が続けば、S&P500、企業株価の下方修正も来週以降の決算発表で多く聞かれるのではないか、注意が必要です。

では、ドルインデックスが今後どうなるのかです。例えば、ドルインデックスが上昇せずに下がってくることがあれば、業績はプラスの影響に変わってきます。では、どうなってくるのでしょうか。

ユーロ/米ドルが下落するとドルインデックスは上昇

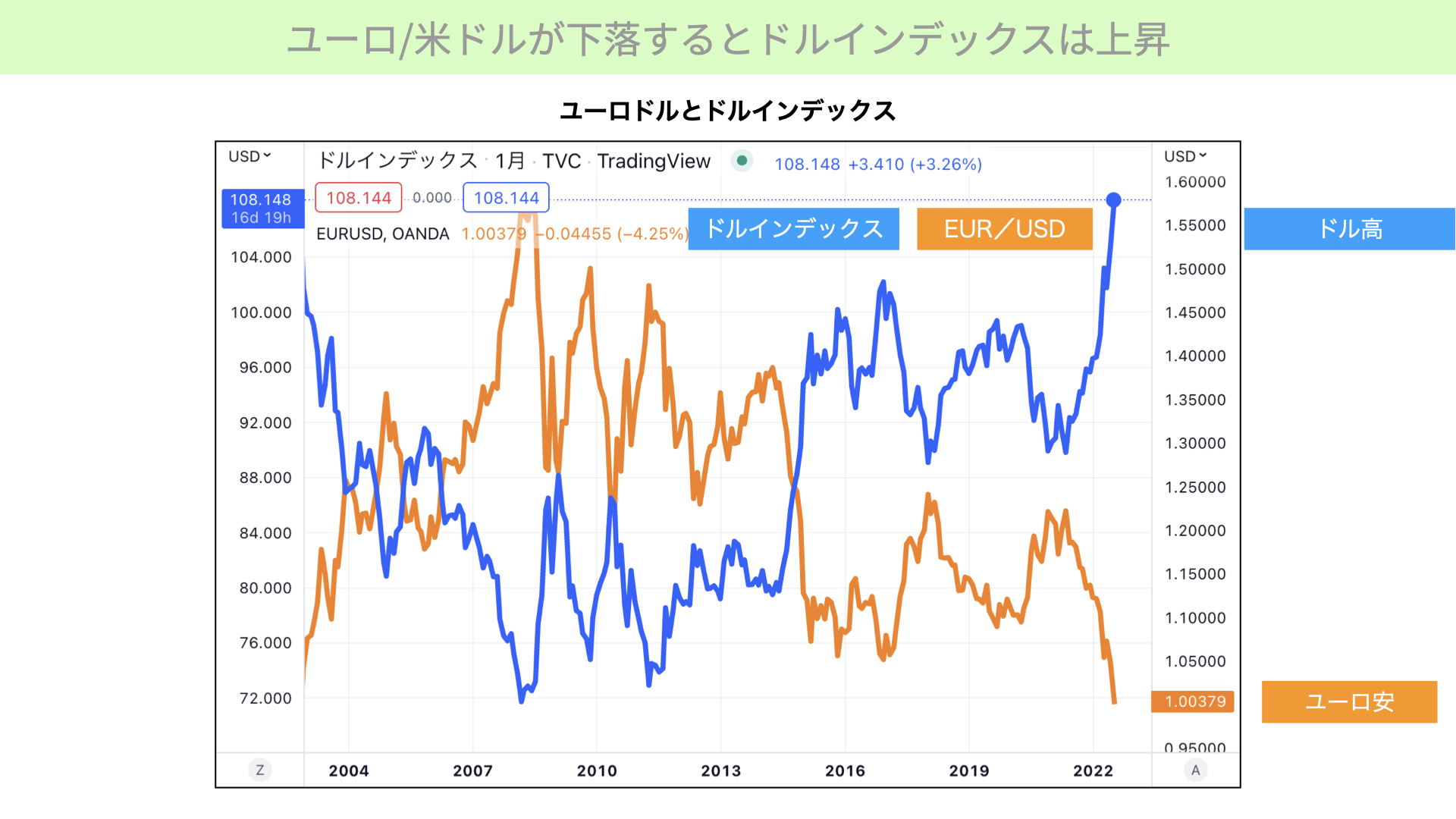

こちらは、ドルを他の通貨との貿易量に合わせ、インデックスにしたものです。ドルインデックスが青いチャート、オレンジのチャートがユーロ/ドルの動きです。

実はドルインデックスのうち、57%近くをユーロドルが占めています。ユーロドルの動きの影響を受けやすくなっています。

オレンジのチャートは、下に向かえば向かうほど、ユーロ安、ドル高です。一方、ドルインデックスは上に行くほど、ドル高です。こちらを見ても見事に分かるように、ユーロ安が続くと、結果的にドル高となります。今後は、オレンジのチャートが下に向かっていく、ユーロ安が進むかどうかに焦点が集まってきます。

皆さんもご存じのとおり、ロシアがヨーロッパに対する天然ガスの供給を停止するのではないかとの思惑によって、ヨーロッパ経済が鈍化するのではないかという状況です。そんな中、インフレに苦しむヨーロッパにおいても、なかなか利上げができないのではないかと考えられています。

そうなれば、アメリカはインフレ退治で、経済がヨーロッパよりはまだ良いため、どんどん利上げを行い、金利が高くなっていきます。

一方、ユーロはなかなか金利が上がらないということで、ドルとユーロの金利差が広がっていくことを考えると、今後もドル高が続く可能性が高いと言われています。

今後ドル高が続くようであれば、S&P500を含めた米企業の下方修正が出てくる可能性があります。いまだに企業業績は非常に強気のところが多いですが、先週から今週にかけて多くの金融機関が予想を下げている中、さらに下がる展開となれば、株価がEPSの低下により崩れやすくなります。

お伝えしたように、Russell2000の動きとEPSの動きに関係する、ドル高が進むかどうかに今週は注目していただきながら、今晩のCPI、消費者物価指数、金曜日のミシガン大学消費者信頼感指数に注目する形で、まだまだ山場は続きます。しっかりと冷静に判断いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル