14日からスタートした米企業決算。JPモルガン、TSMと言われる半導体企業が発表されましたが、内容はまちまちでした。

マーケットの反応としても、前半は大きく下落しましたが、TSMの発表を受けて上昇。最終的には、NASDAQがプラスで引ける展開となっています。

こういった内容を受け、来週以降の株価がどうなるのか。決算内容、コメントの中にヒントがありましたので、そちらをお伝えしたいと思います。また、ここ3日間で出てきた経済指標に、来週以降どういった影響があるのか。こちらもヒントになる内容となりますので、お伝えしたいと思います。

[ 目次 ]

決算発表

JPモルガン・ダイモンCEO

まずはJPモルガンの決算内容です。予想を下回る内容となりました。株価は3%を超える下落となっています。今後、金融機関を含め決算内容が良くないのではないかと、相場全体を下げることになりました。

金融界のドンのような、ダイモンCEOが何を言うのか注目が集まっていました。前回の決算時と同様、今後の見通しは不透明だとしています。例えば、地政学の問題、インフレ、消費者信頼感が低下しているのではないかとの懸念です。15日ミシガン大学消費者信頼感指数を控えている中、こういった発言が重しになったことは間違いありません。

また、利上げの不確実性、量的引き締めも懸念材料だとしています。皆さんが認識されているような問題も、JPモルガンのダイモンCEOは、懸念を持っていると言われています。

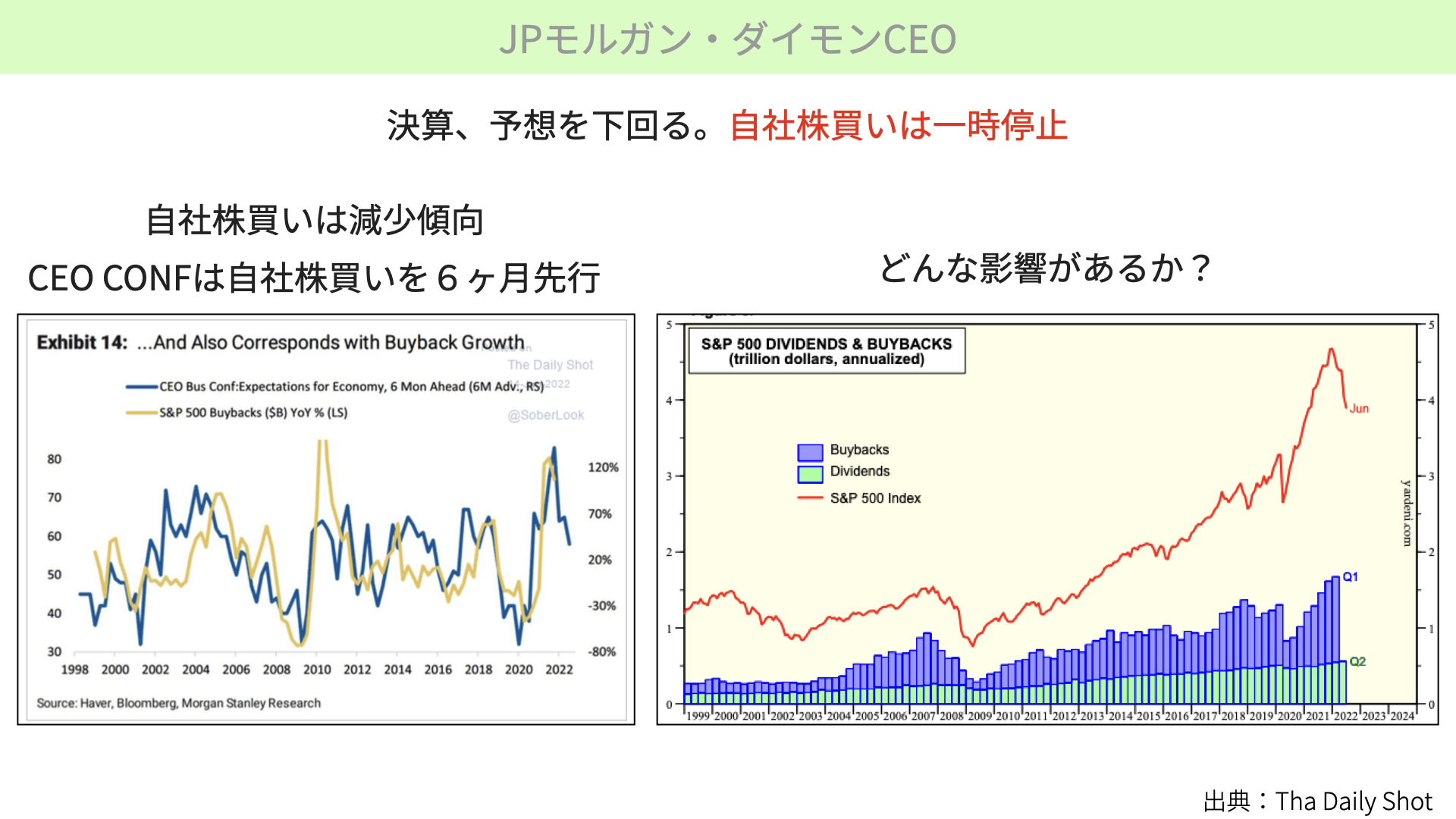

そんな中、JPモルガンは自社株買いを一時停止すると発表しました。その背景には、今後の見通しが不透明なため、自社株買いをするより、資金を潤沢に貯めることを優先したためだと言われています。

左のチャートをご覧ください。青がCEOの自信度合いです。下に行くほど、先行きへの不透明感を持っていることを表します。今のダイモンCEOと同様、多くのCEOが今後不透明だと思っていることとなります。

こちらと、S&P500のバイバック指数、自社株買いが減ってくる傾向は、非常に相関が高くなっています。JPモルガンのダイモンCEOは、今回の決算を含めて今後難しい可能性があるため、自社株買いを止めると言ったと考えられ、他の企業も追随する可能性が十分にあり得るとのことです。

では、どのような影響があるのでしょうか。右のチャートをご覧ください。赤いチャートがS&P500、青い棒グラフがバイバック、自社株買いの量です。自社株買いが減ってくるようであれば、株価にとっては当然ながら大きな影響があります。

今までバリエーション、金利上昇で下げてきていました。さらに、自社株買いが進まないと株価にマイナスの影響があるとして、マーケットは14日、下落でスタートしました。

そんな状況にもかかわらず、なぜNASDAQはプラスで引けたのでしょうか。

SOX指数が反発、株価を支えるか?

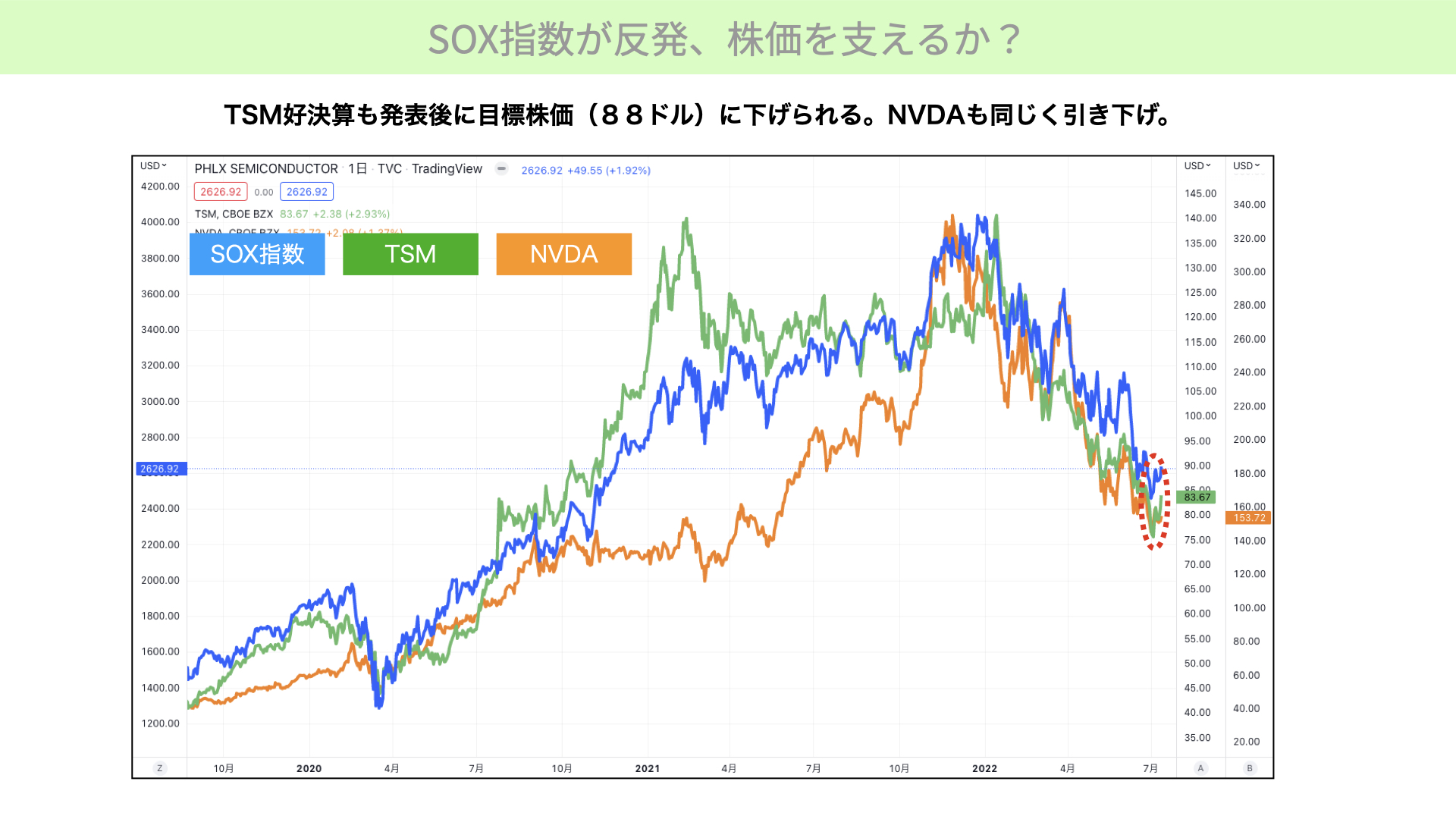

こちらをご覧ください。米半導体企業を集めたSOX指数が青、台湾セミコンダクターのTSMが緑のチャート、オレンジのチャートがNVDAです。半導体のチャートを並べています。

半導体の需要が低下しているとして、年初来下げてきたものが、7月に入って少し上がっています。今回は、TSMが予想を上回る決算発表を出しました。半導体は下回る決算となると思われた中のプラスだったため、Apple、NVDA、クアルコムの株価が大きく上昇しました。それを受け、SOX指数は上昇、NASDAQはプラスで引けています。

では、この流れは来週以降も続くのでしょうか? 実は注意が必要です。TSMの決算発表後、株価見通し、アナリストのレーティングが引き下げられています。今回の内容は良かったものの、年後半のPC、スマホの需要が落ちてくることを考えると、業績の伸びはあまり期待できないとのことです。原稿株価83ドルとほぼ近い、88ドルの目標株価を設定しています。

また、NVDAは150ドル近い株価ですが、上がっても155ドル程度だとして、今の水準感を目標株価にしています。今後いい決算発表が出ても、材料出尽くしとして、来週以降SOX指数が上がり、それに伴ってAppleなどの株がつれ高になることが期待できるかというと少し疑問だと考えられているようです。TSMの好決算を受け、アナリストレーティングを見ると、要注意なのかと思われますので、来週以降はこういったところをぜひ見ていただきたいと思います。

重要経済指標が示すもの

ベージュブックで景気後退が懸念されています

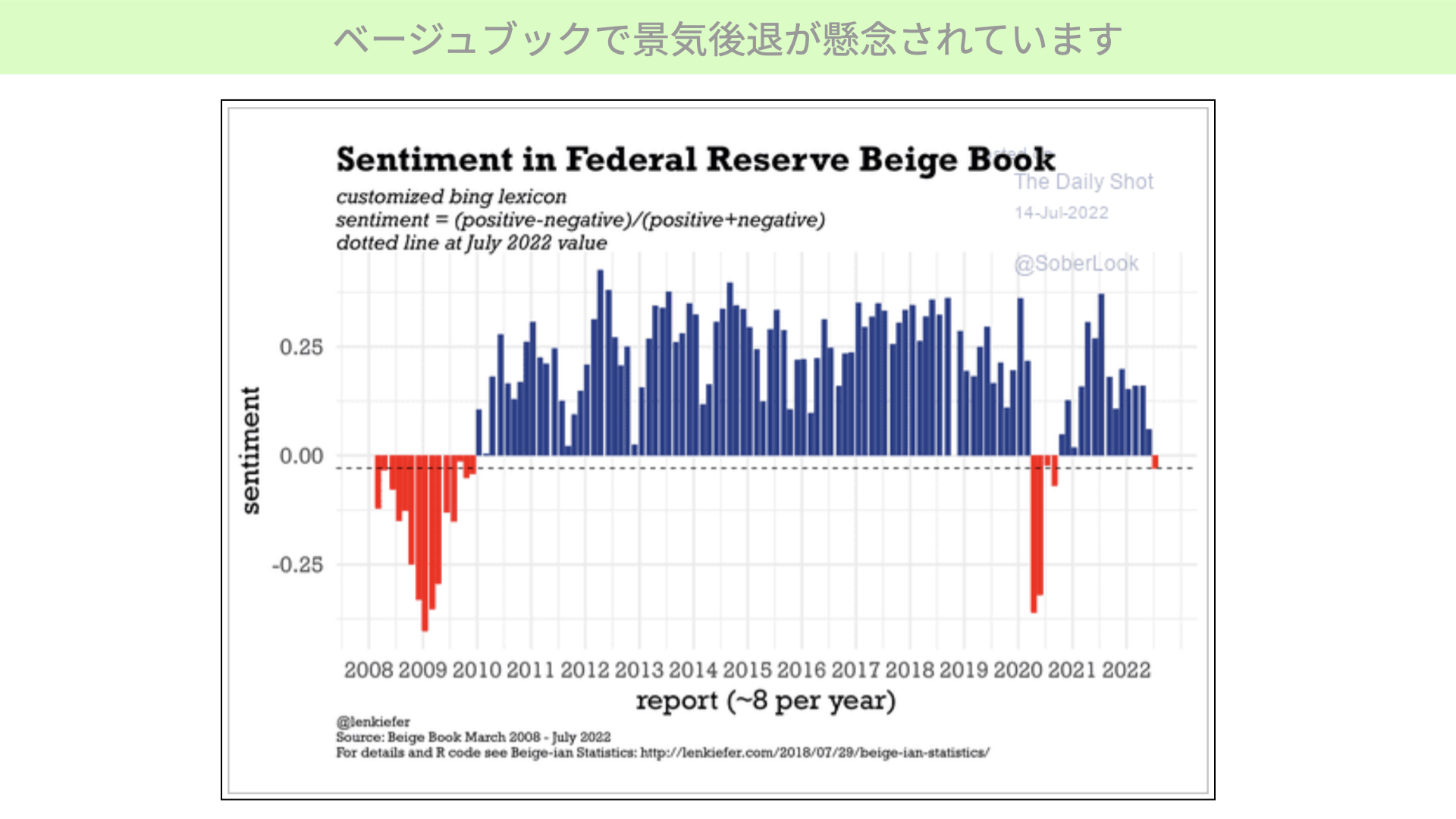

そんな中、こういった企業決算とは別に出てきた経済指標も、かなり注意すべき部分があります。こちらをご覧ください。

ベージュブックとは、次回FOMCで話すため、各連銀が持ち寄った、各地域の経済に関する情報を集めたものです。赤いチャートをご覧ください。各地域のネガティブ、ポジティブなコメントの割合を表したものです。コロナショック、リーマンショック以来、ネガティブが増えていることが分かります。

この時期は、大きく株価が下落しています。ベージュブックにおいて、かなりネガティブなコメントが出ていることから、経済見通しはかなり暗いです。

14~15日にかけて最近動いているFFレートは、利上げが0.75か1%かという状況です。仮に1%でも利上げが行われるようであれば、経済が弱っている中、利上げがさらに弱さを冗長させることも懸念されます。その意味では、ベージュブックの中身を見ると、かなり厳しい経済状況で利上げを迫られているのは、かなりのマイナス要因だと思われます。

米実質平均時給が前年比で大幅減少

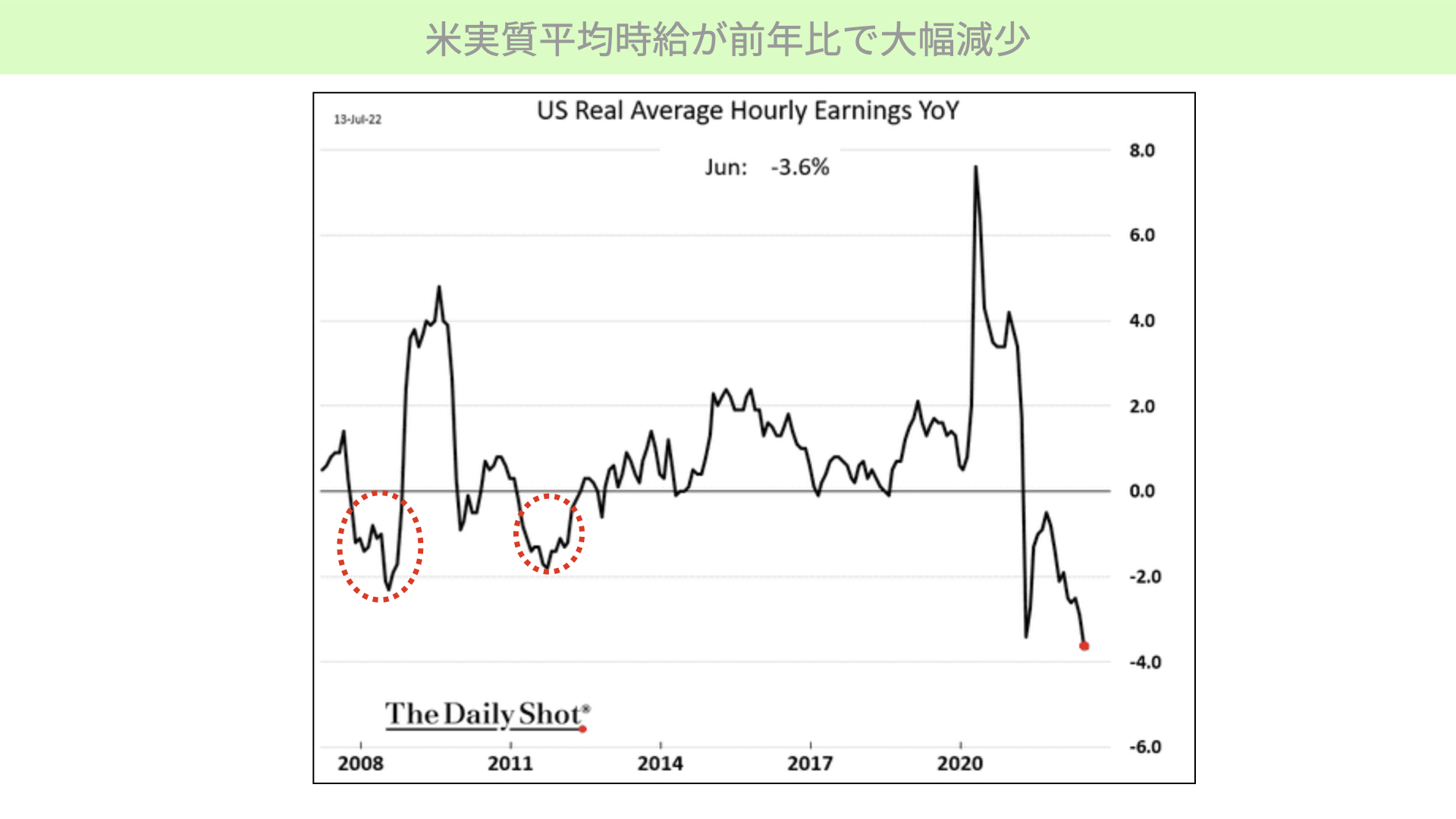

米実質平均時給が発表されました。こちらも、前年比でマイナスになっています。赤丸で示したように、2008年、2011年の株価が大きく下落したときより、インフレを加味すると需給が減っている状況です。

今後の小売に影響があるとして、15日に発表される小売売上高、ミシガン大学の消費者マインドに影響が出てくると十分予想されます。その意味では、実質賃金低下はかなり厳しい状況にあると分かります。

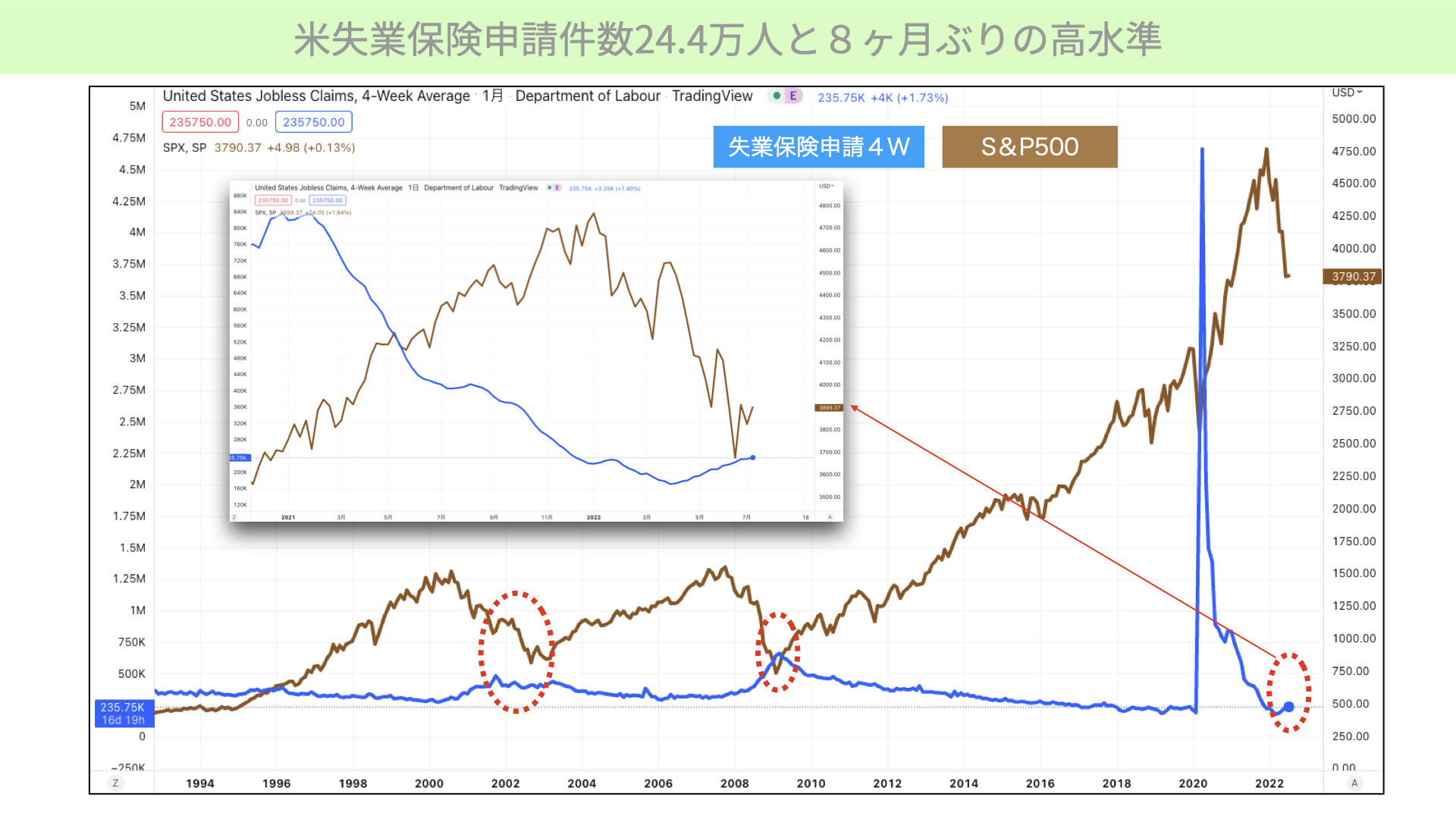

米失業保険申請件数24.4万人と8ヶ月ぶりの高水準

21日に発表された、米失業保険申請件数です。4週移動平均は、さらに上がっています。左上には、最近の上昇を拡大しています。青いチャートを確認いただければ分かる通り、数が平均で増えてきています。

S&P500は茶色のチャート、4週平均が青いチャートです。赤い丸で囲った部分を見ていただければ分かる通り、4週の失業保険申請件数が増えている最中は、株価が止まりません。今後増えてくるようであれば、株価は下落を続けることが十分考えられます。

その意味では、失業、もしくは雇用に関して、少しタイトな部分が緩み始めていることもあります。引き続き注意が必要だと分かります。

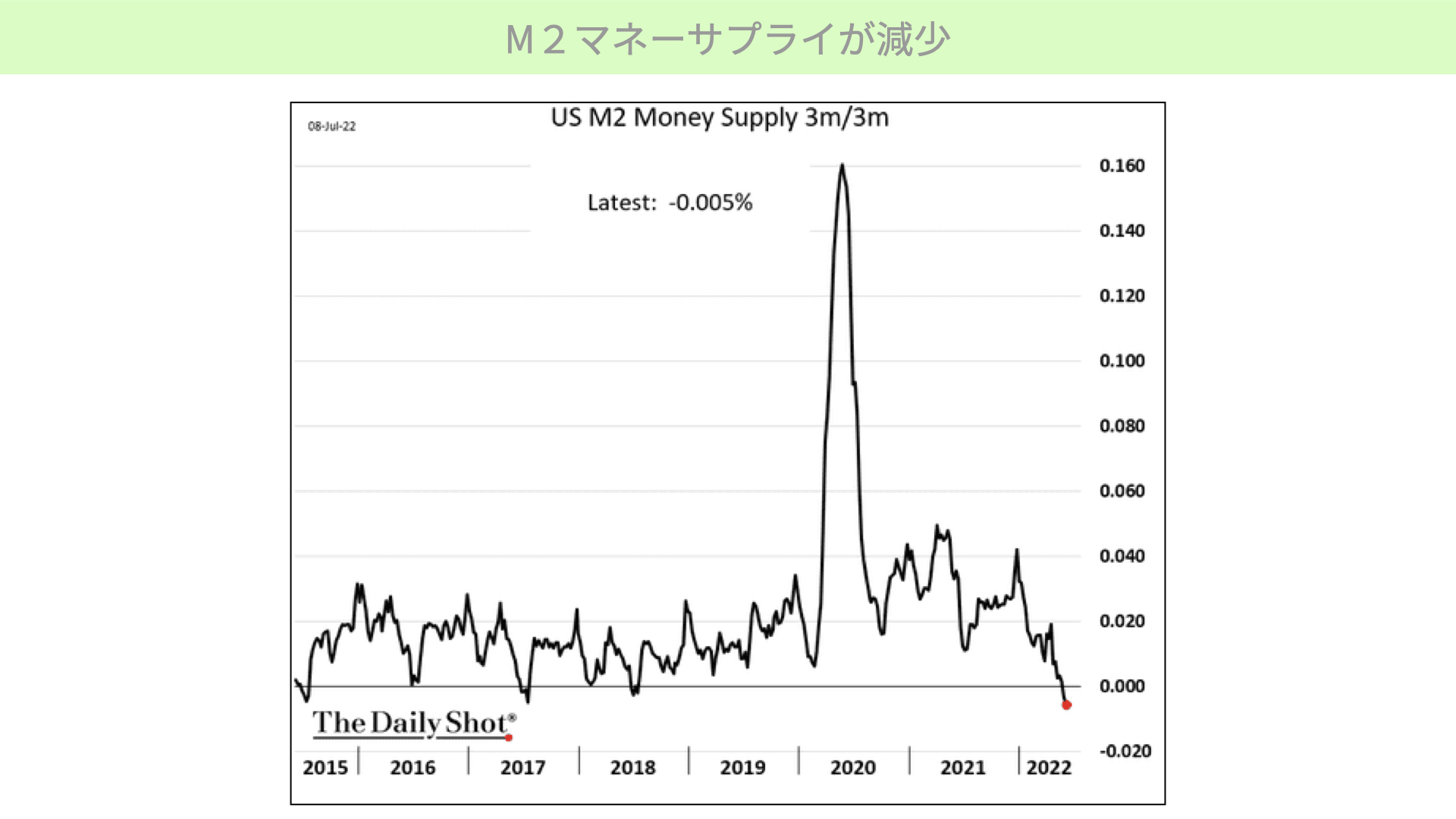

M2マネーサプライが減少

最後に、こちらをご覧ください。マネーサプライが減少しています。3ヶ月前と比べて下がってきている状況で、2018年以来ですから、QTが完全に始まり、資金供給が減ってきている状況がいよいよ強くなってきています。今後の需給環境としては、かなり厳しい状況が続くのではないかと言われています。

二つの企業決算を事例に取り上げました。来週以降、SOX指数が本当に支えてくれるのか。自社株買いに関するコメントが、CEOの自信が失われることで減ってくる、マイナスの影響が他企業にも移ってくることとなれば、EPSの予想が低下する株価下落に繋がります。

また、経済指標を見て、実質需給が減っている、失業申請が増えていることを踏まえると、経済の状況としては非常に厳しい状況になりつつあると、改めて認識される状況です。株価を買う材料は、なかなか見つかりません。

そんな中、15日はいろいろな重要指標が発表されます。例えば、NY連銀の製造業指数、ミシガン大学の消費者信頼感指数、小売売上高もあります。輸出入の物価、鉱工業生産といった大きな経済指標があり、来週以降も企業決算が続きます。今週以降も多くの材料がありますので、慎重にマーケットを見ていただければと思います。

ご自身で判断する材料として、例えば、自社株買い、雇用などを見ていただきながら、判断していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル