今週に入り、株価が大きくリバウンドしています。今週なぜリバウンドが起こったかを確認しつつ、来週のイベント、経済状況を踏まえ、継続性をお伝えしたいと思います。

リバウンドの背景

現在のリバウンドはショートポジションのカバーが大きい

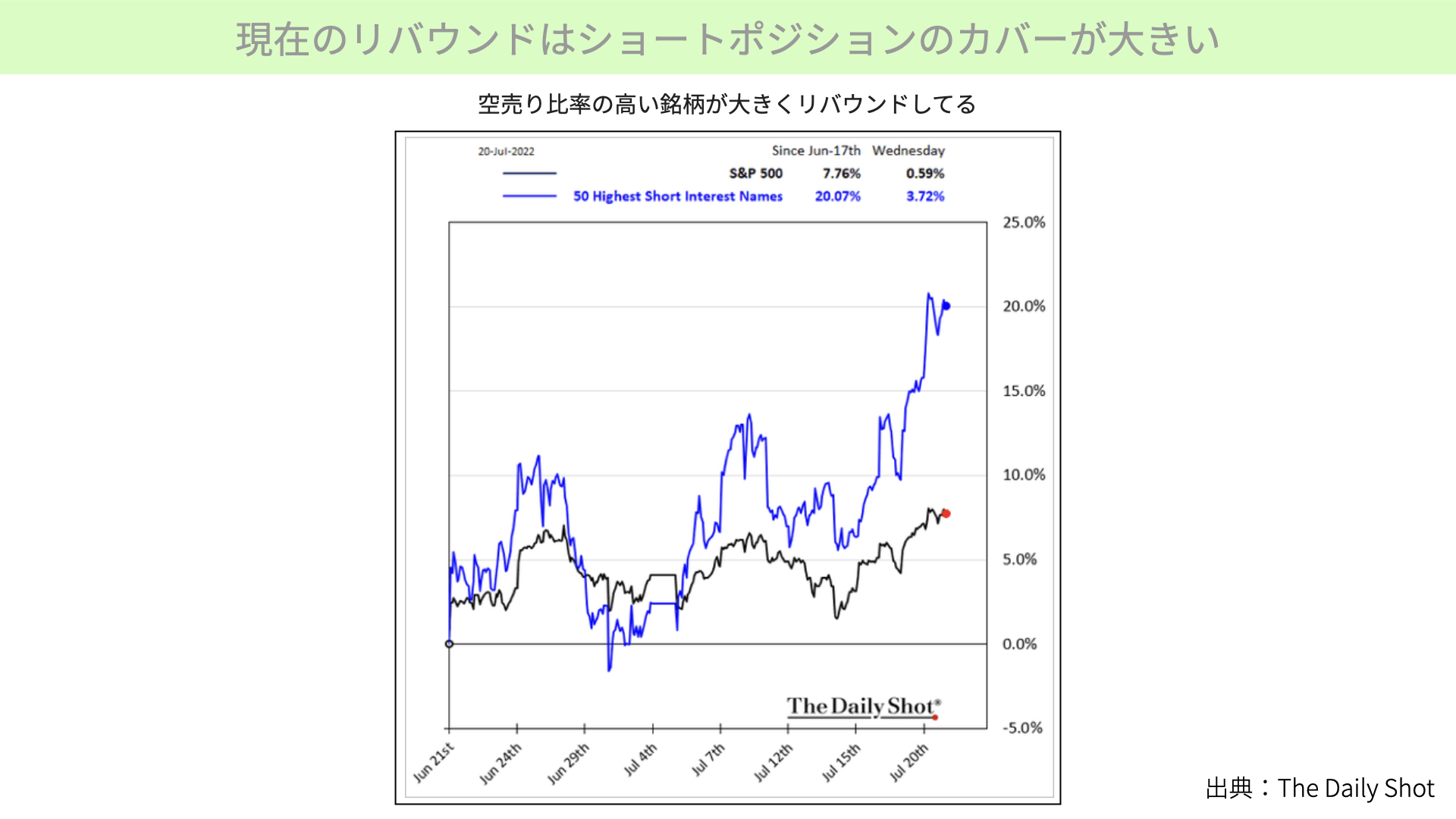

今回大きく株価がリバウンドしている背景には、ショートポジションの巻き戻しが大きくあると言われています。こちらのチャート、黒がS&P500、青が空売り比率の高い50銘柄を集めたものです。

青いチャートが大きく上昇していることから、ショートカバーが起こっていると確認できます。つまり、今後株価が下落するとして空売りを仕掛けていたのですが、思ったよりも下がりが悪くなってきたため、損失が膨らまないうちに買い戻そうと、青いチャートが上がりました。これが、株価が大きく上昇した背景となります。

特に一般消費財のリバウンドが目立つ

さらに細かく見てみましょう。今週注目を集めていたテスラの決算発表が、無事に通過しました。今後の見通しが不透明だとしながらも、それなりの決算だったことで、株価が上昇しています。

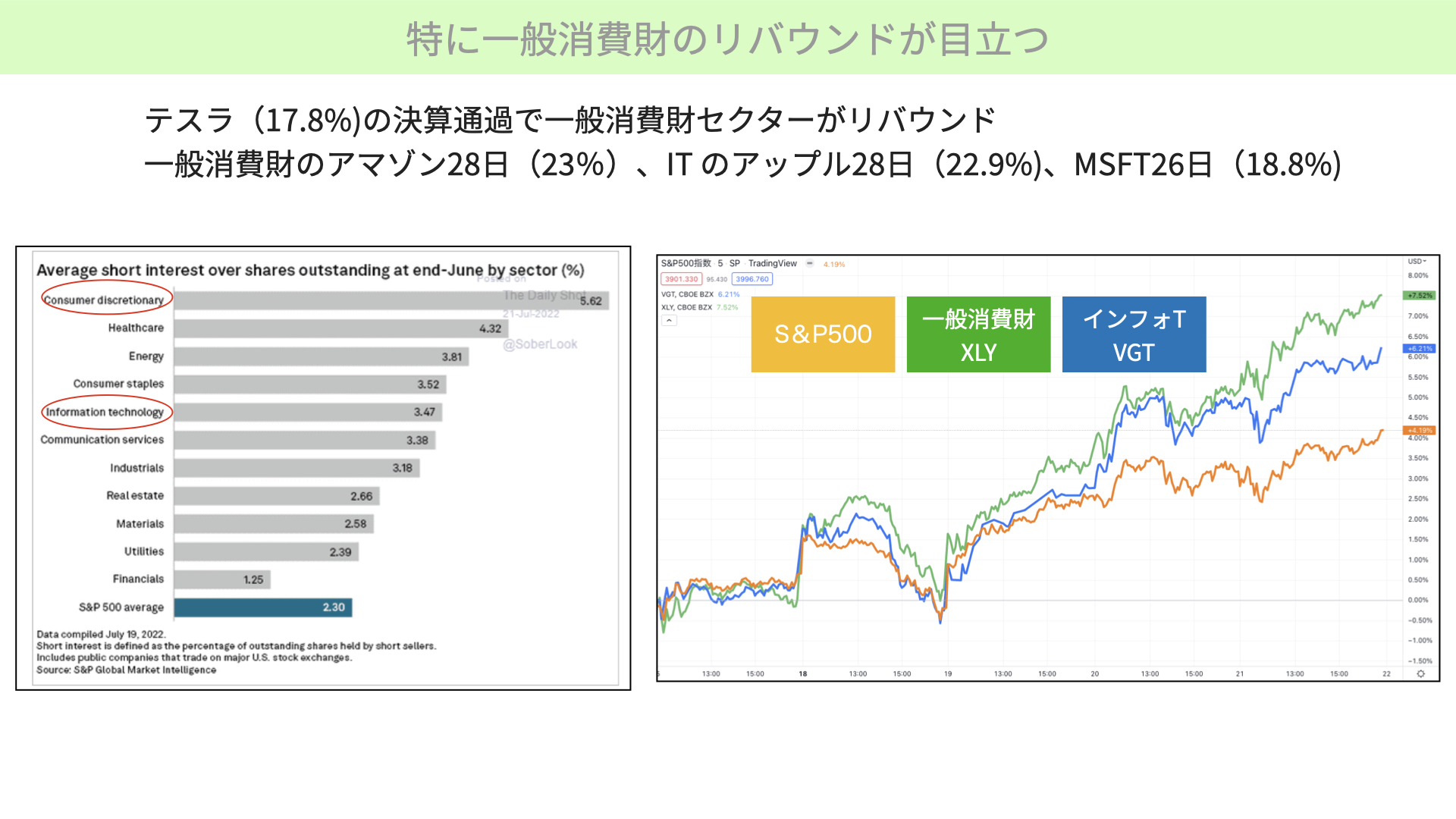

大きくショートカバーを含め上昇している背景についてです。まずは左の図表をご覧ください。こちらは、各アメリカの11セクターの空売り比率を表したものです。最も大きく空売りされていた銘柄は、一番上にある一般消費財セクターです。

テスラは、一般消費財セクターに属しており、時価総額から考えると、アメリカの一般消費財セクターの中に、テスラは17.8%のインパクトを持っています。1位のAmazonが23%を持っているため、この二つが一般消費財セクター40%をしめていることになります。

テスラの決算がミスをするのではないかと考えられ、空売りされていましたが、テスラの決算がミスではなかったとして急激に買い戻され、一般消費財セクターのETFを含め、大きく上昇しました。

それが確認できるのが、右のチャートです。黄色がS&P500、緑のチャートが一般消費財XLYです。決算発表後、緑の一般消費財セクターが大きくS&P500を引き離す上昇をしているということは、決算ミスをするとして空売りした人たちが買い戻したこととなります。

こういったことが、今回のマーケットの原動力になってきているわけですが、もう一つ。空売り比率が5番目に高かったITセクターも、上昇に転じています。かなり警戒感が高かったところから、金利が少し低下したことで、インフォメーションテクノロジーを買い戻す動きが出て、二つがマーケットをけん引しました。

しかし、来週以降は注意が必要でしょう。一つ目の理由は、一般消費財でテスラ以上に大きな割合を占めるAmazonが、28日に出てくるためです。こちらは23%を占めています。

また、ITセクターの40%を占めるApple、Microsoftが26日、28日に決算発表を行います。こういった企業が、もしもショートされているところに、さらに決算がミスすることがあれば、買戻しがなくなるとして株価をけん引する役割を失う可能性があります。来週以降の決算は、かなり注目です。今週を乗り切ったから株価が上昇すると考えるのは、少し危険です。

市場予想が業績悪化を相当に織り込んでいたため反動が大きい

さらにこちらをご覧ください。本日時点の、S&P500の決算発表です。決算発表済みの72%が、予想されていた利益を上回っています。この数字だけを聞くと、72%も利益予想を上回っているということは、やはり今期の決算は良いのではないかと思われる方も多いでしょう。

過去2年間、決算発表予想に対し、どれだけの企業が上回っているかというと、平均で80%です。アメリカは予想を上回ることを前提に組み立てられている株式市場のため、その意味では、72%は高い数字であるものの、平均よりも8%低いです。決して決算がいいものではないというのが、一つ目の注意点となります。

さらに、こちらのチャートをご覧ください。黄色のS&P500に対し、黒いチャートはブルームバーグの出した2023年のEPS予想です。2023年末のEPSが徐々に下がってきていることが分かります。S&P500の上昇が起こっている中、EPSが低下しているのです。

今回、決算発表でかなり悪い内容が出てくると考え、先に売っていた人が買い戻しています。しかし、根本的にはEPS予想が低下していることを見ると、株価のバリエーション的には、今後苦戦する可能性があると注意が必要です。

このような株価のバリエーション、来週以降の決算スケジュールを見ると、まだまだ注意する必要があると分かります。今回、テスラのショートカバーによって、株価が大きく上昇している状況ではあります。しかし、昨日発表されたスナップなどの決算発表を見ると、ITセクターの株価はまだまだ不安定な部分もあります。今後も注意が必要です。

そんな中、出てきている経済指標です。内容としてはかなり厳しいものが見られます。

厳しい内容の経済指標

フィラデルフィア連銀製造業景況感指数が不況を示唆

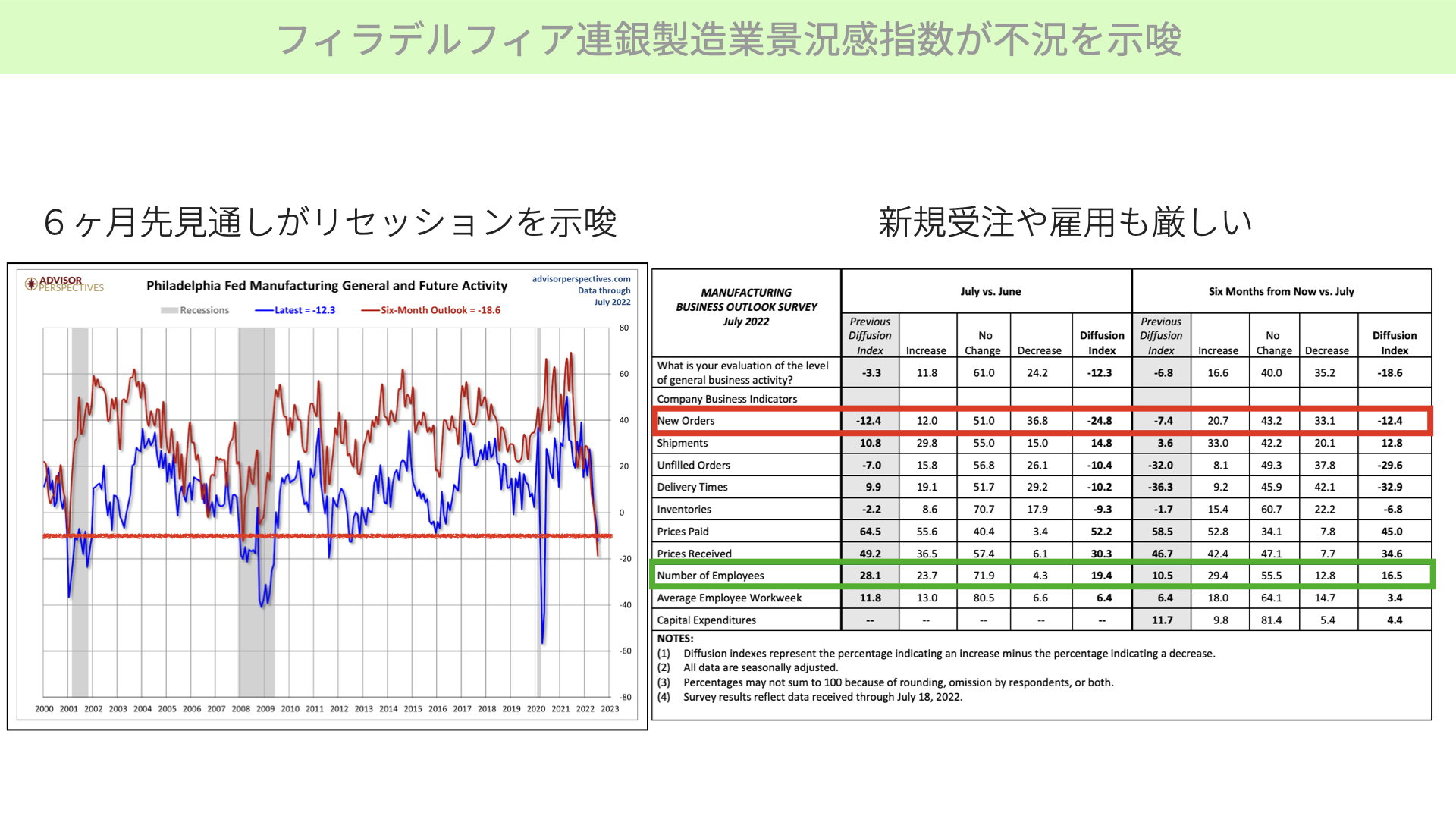

こちらは、フィラデルフィア連銀製造業景況感指数です。ISM製造業指数、NY連銀の製造業景況感指数と並ぶ、重要指標となります。アメリカの製造業の今後の見通しがどうなのかとなるため、見通しが明るくなければ、来期以降の業績にマイナスの影響があると示すものとなります。

左のチャートは、現況を表すものが青いチャート。赤いチャートが6ヶ月後どうかアンケートしたものとなります。赤線は、今の6ヶ月先の見通し水準は、過去のITバブル、リーマンショックを下回るような水準まで、見通しが悪化しています。過去の二つは間違いなくリセッションに入っていることから考えると、今後リセッションに間違いなく入るというのが、マーケットの感覚となっていることに注意が必要です。

さらに、右側をご覧ください。新規受注、雇用があまり良くありません。今後新規受注が良くないということは、EPSの低下が起こり得るでしょうし、雇用悪化が個人消費に影響することが、改めてフィラデルフィア連銀の製造業景況感指数に出ています。

こういった数字が出てくると、株価は大きく下落することにも繋がりますが、ショートカバーが続いているため、表面化していないものの注意すべきものとなります。

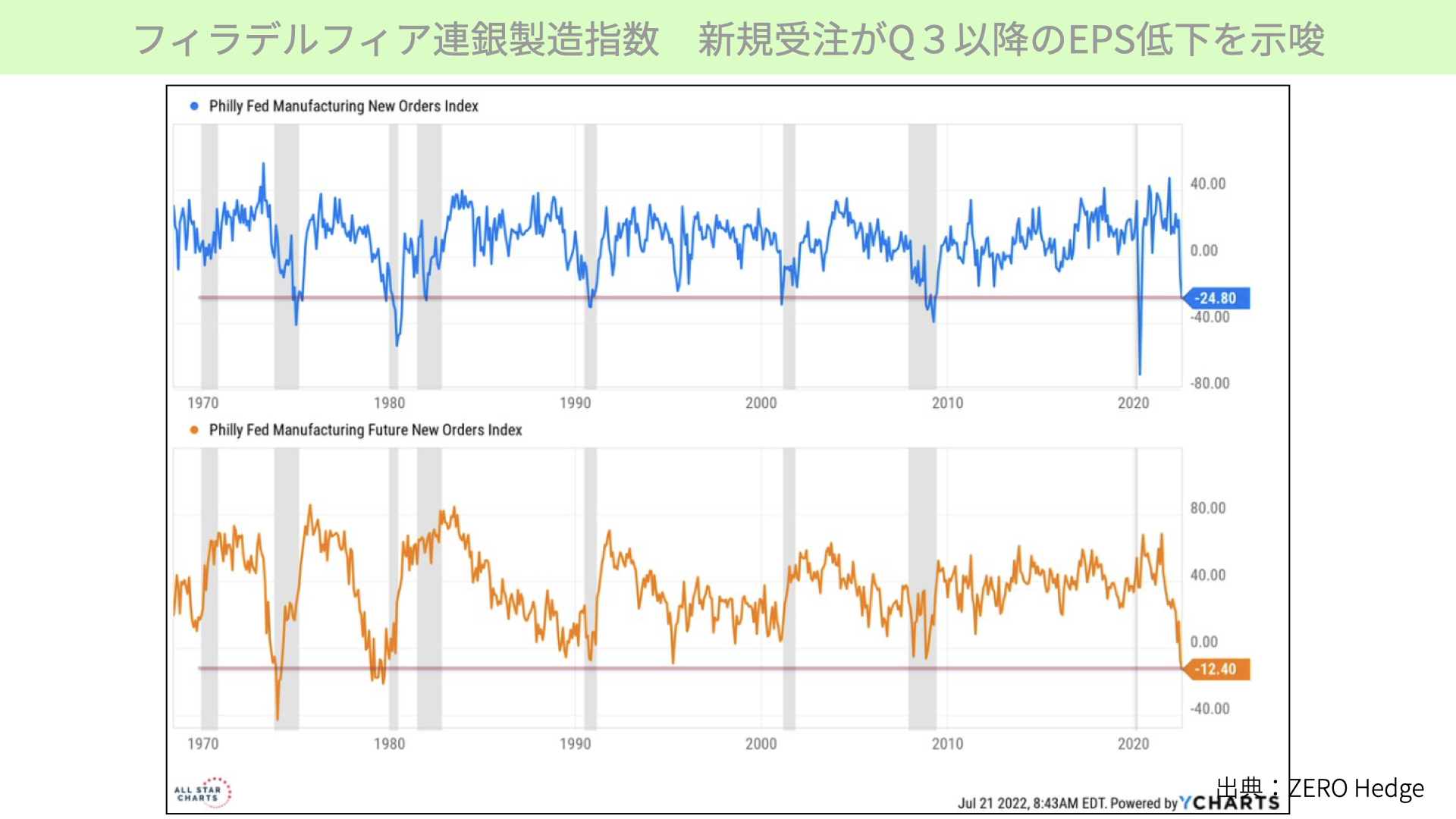

フィラデルフィア連銀製造業指数 新規受注がQ3以降のEPS低下を示唆

こちらをご覧ください。フィラデルフィア連銀製造業景況感指数の、新規受注だけにフォーカスしたものです。上が現況、下のオレンジが6ヶ月先となります。まず、現況です。マイナス24.8と言われる、新規受注が減っている水準感は、過去において全てリセッションに入る水準なことに注意が必要です。

また、6ヶ月後見通しに関しても、過去から見てもかなり低い水準です。漏れることなくリセッションに入る水準となるため、リセッションに入った後、どの程度の深さとなるのかに、今後の議論は移っていくことに注意が必要です。

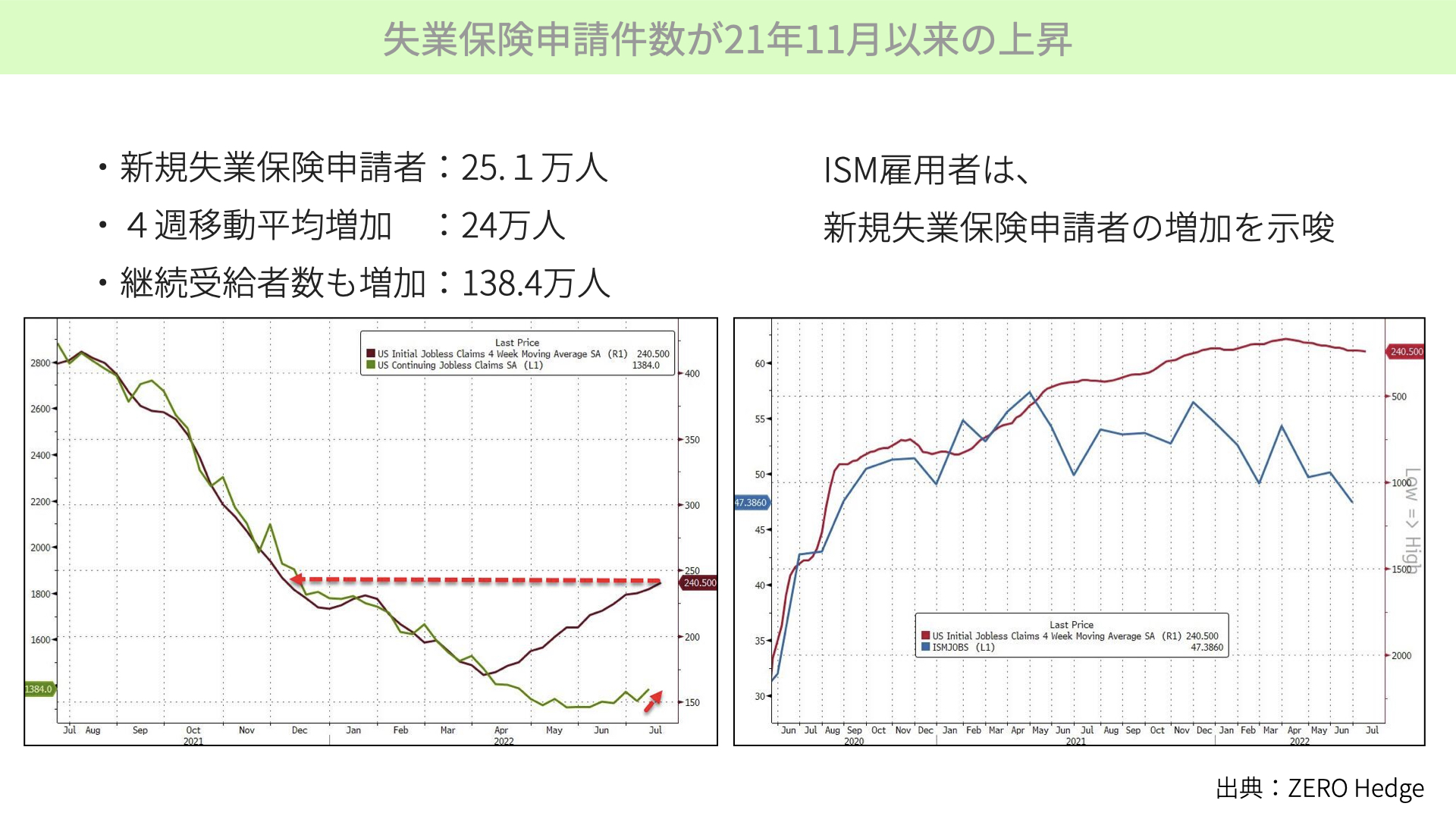

失業保険申請件数が21年11月以来の上昇

21日には、失業保険申請件数が発表されました。1週間の申請件数が25.1万人、4週間の移動平均も24万人と、週の季節要因はなく、コンスタントに失業者が増えていると確認できます。

また、継続受給の数も増えています。継続的に失業保険を受けている人が83万人となるため、移動平均、継続受給者数が増加し、2021年11月以来の水準、今年に入って最も申請者が増え、雇用が減っていることが確認できます。

右側、青いチャートがISMの雇用に関する指標です。既に下落に転じています。相関性の高い失業保険申請件数は、今後赤いチャートは下向きとなる、申請件数が増えてくることが、間違いなく予想されます。

今後、決算発表の中で、雇用に関するニュースが増えてきます。こちらをご覧ください。

米企業の雇用状況に変化の兆し

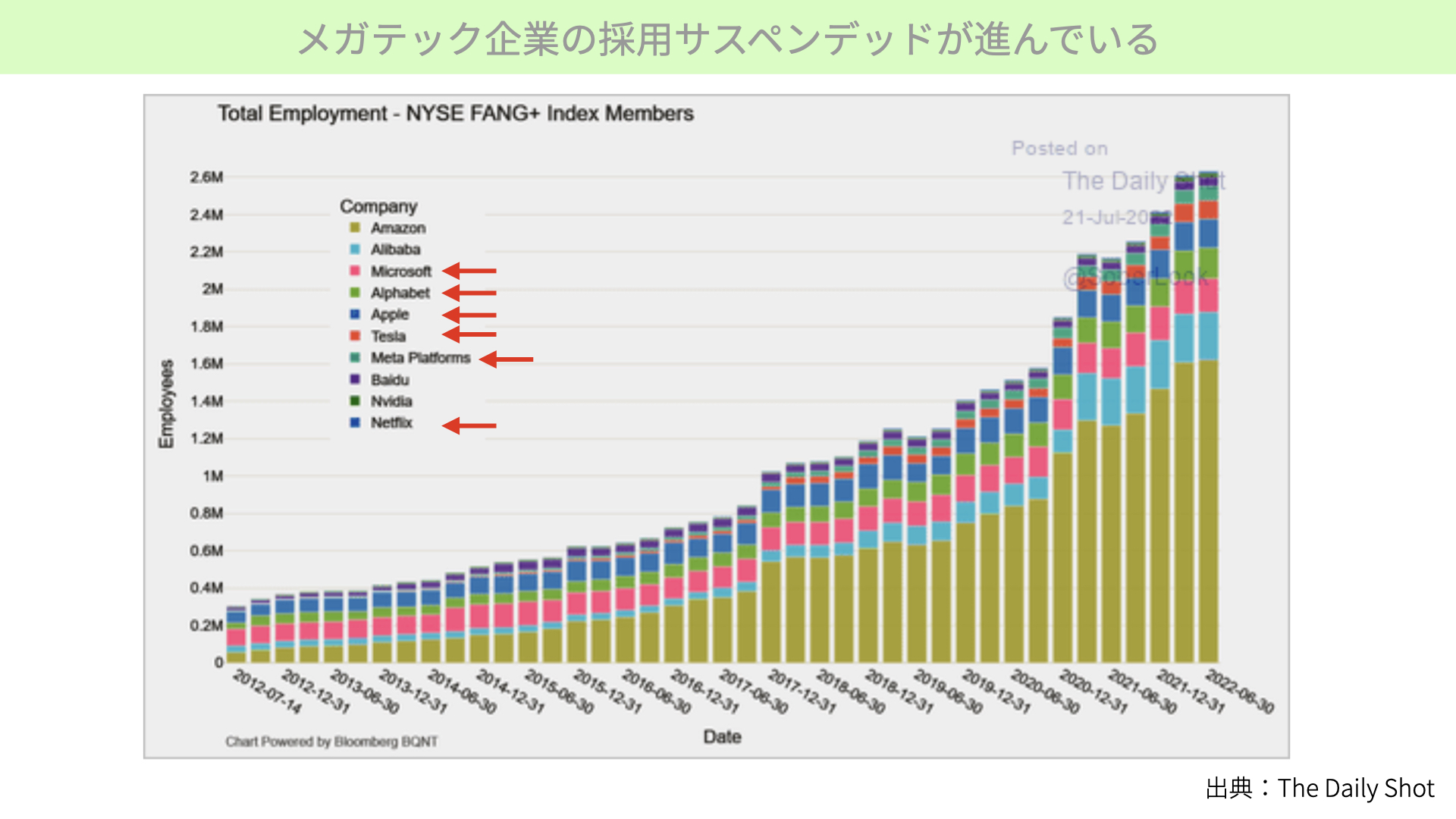

メガテック企業の採用サスペンデッドが進んでいる

既に皆さんもニュースでお聞きになっているかと思いますが、FANGを含めたメガテックの雇用者累計を表したものです。一番左が2012年、10年間で数倍にも上るような、7倍近く雇用者を増やしていることが分かります。

赤矢印部分で示した、Microsoft、Alphabet、Tesla、Meta、Netflexは、サスペンデッド、雇用を止めるか、一旦停止、見送ると発表している企業です。全米で雇用を増やしてきたメガテック企業の雇用打ち止めが起これば、今後失業率上昇もあり、雇用に対するタイトな状態が緩んでくるとも十分考えられます。個人消費、将来に対する消費者信頼感が落ちてくるとも、十分考えられます。

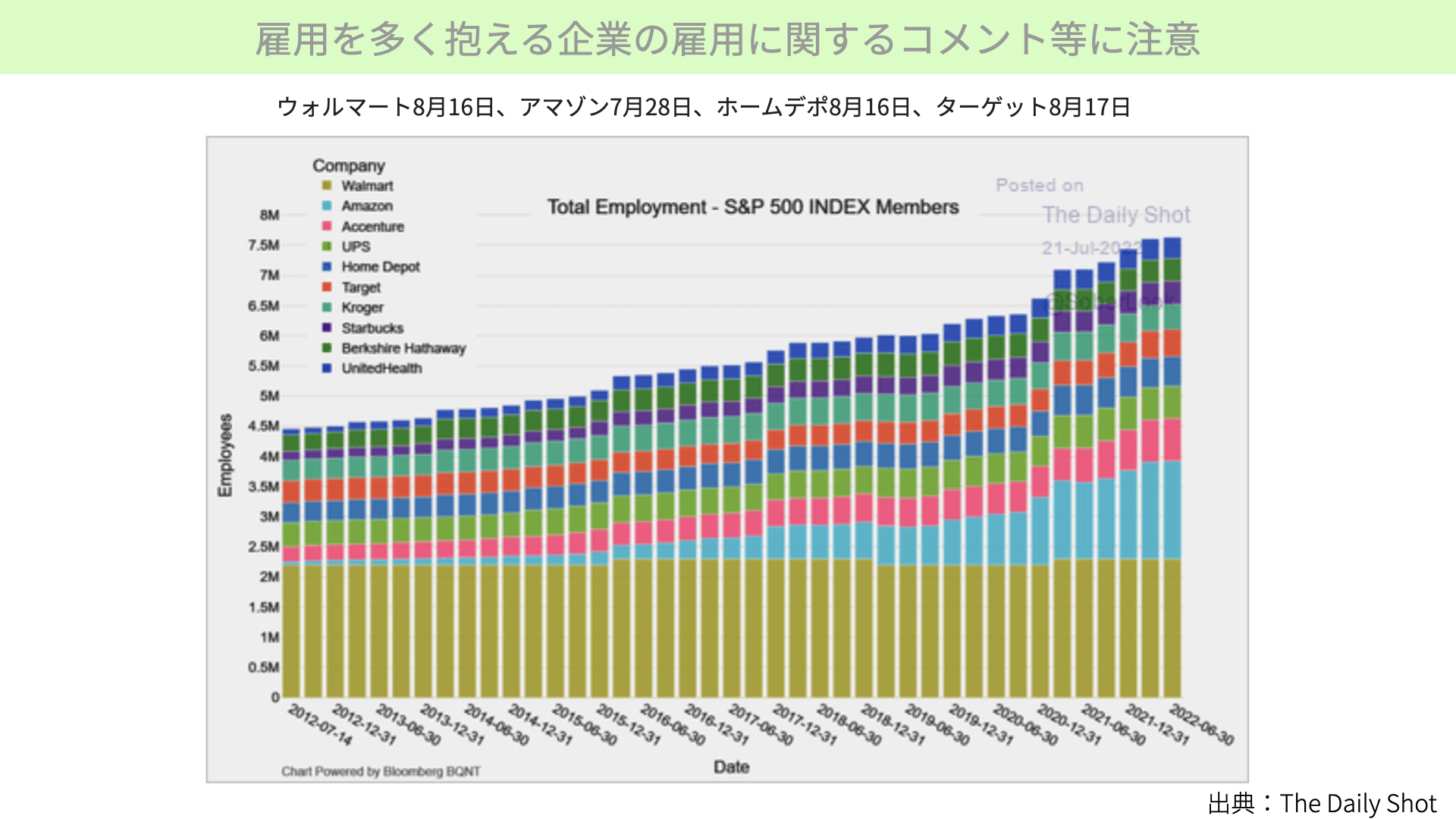

雇用を多く抱える企業の雇用に関するコメント等に注意

さらにこちらをご覧ください。全米に占めるS&P500上位10社の雇用を表したものです。最も雇用が多いのがウォルマート、次がAmazonとなっています。ハイテク企業の雇用打ち止めが多いです。

ウォルマート、ホームデポ、ターゲットなど、小売を中心にして消費大国アメリカの経済を支える企業で、8月16日~17日に決算発表が行われます。もしも雇用に関する話が出てくるようであれば、いよいよ雇用に対しても相当不安材料が増えることとなります。1ヶ月程度先の話ではあるものの、注目してニュースを見ていただければと思います。

不安材料が顕著化したケースについては、21日に決算発表された、AT&Tという通信大手企業にヒントがありました。

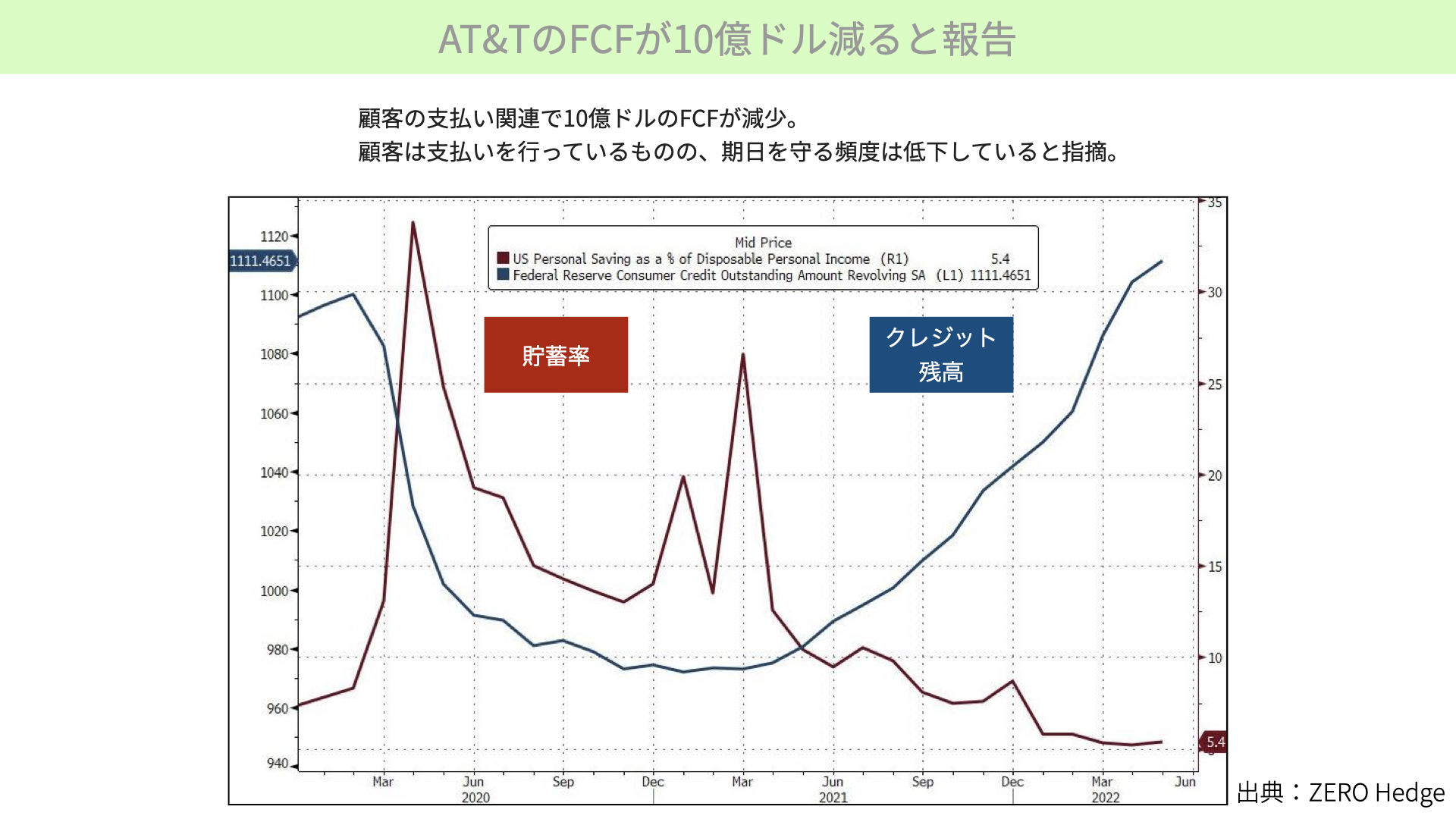

AT&TのFCFが10億ドル減ると報告

フリーキャッシュフローが10億ドル(約1,300億円)減ると発表されました。自社株買いにも大きな影響を与えるとして、企業業績にも影響があるものとなります。

その背景として、減った金額のほとんどが、顧客支払の遅延となっています。支払期日はまだ守られているものの、支払いをなるべく先送りしようとする動きが確認できており、AT&Tの顧客は、資金繰りで少し困ってきていることが分かっています。

実際に裏付けるものとして、チャートをご覧ください。青がクレジットの使用残高、赤が貯蓄率です。貯蓄率は、コロナショック以降から見ても一番低い水準まで下がっています。貯蓄額が減っていることが分かる上、クレジットの利用が増えている状況です。つまり、クレジットを利用し、決済を先にしながら、貯蓄率が減ったことをどうにかやりくりしている状況です。

そんな状況において、雇用が増えない、もしくは解雇が増えてくることとなれば、アメリカの65%を占める消費が落ち込むとも考えられます。ファンダメンタルズから見ると、かなり厳しい状況が出てきているため、企業業績と同時に、個人消費、企業の雇用状態に注目しないと、大きな部分を見逃す可能性があります。今後注目していただければと思います。

最後に、来週のFOMCに備え、金利がどうなっているかを確認します。

3ヶ月金利と10年金利の逆イールドに注意

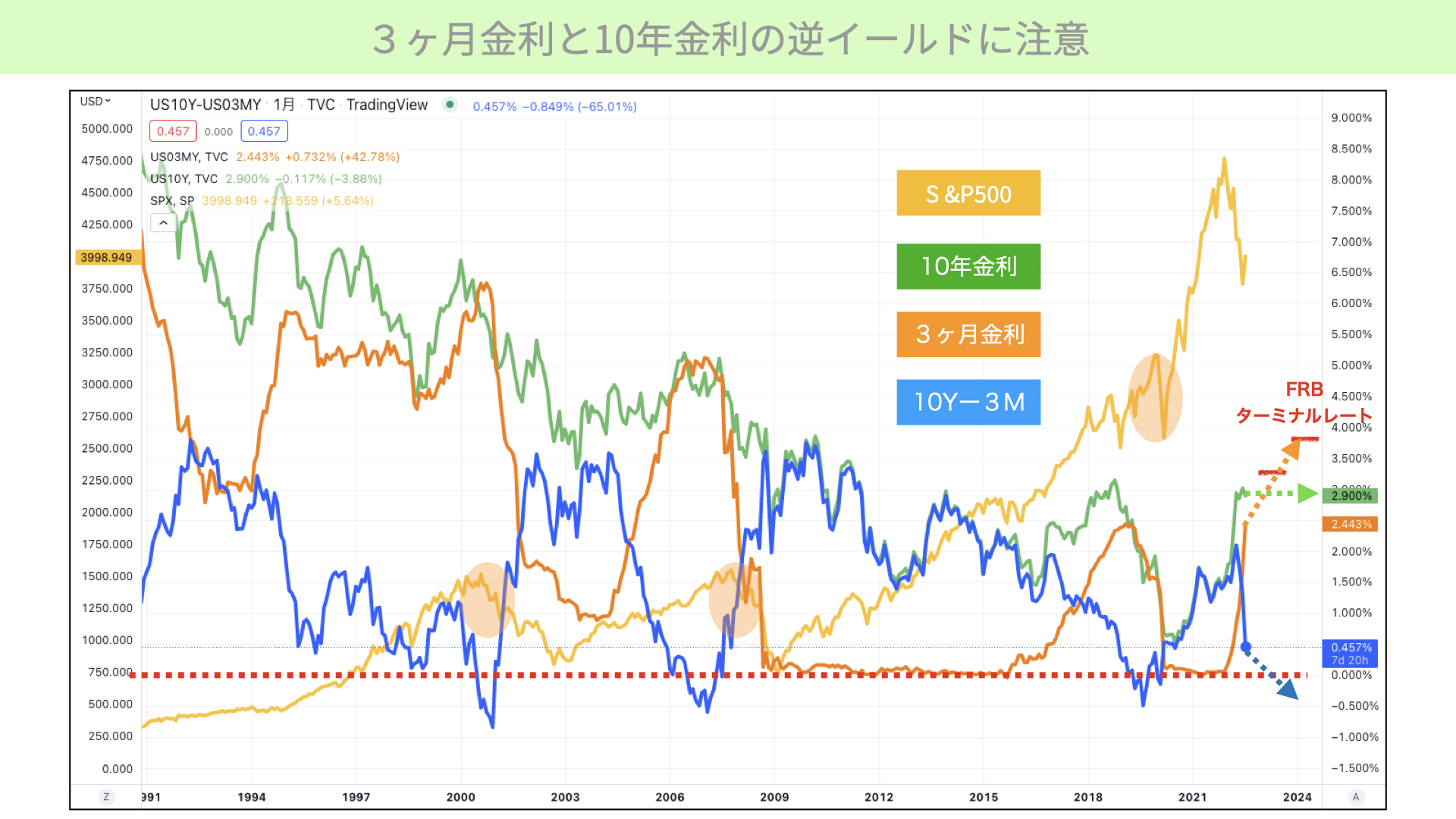

S&P500が黄色のチャート、左メモリです。10年金利が緑のチャート、オレンジの3ヶ月金利が右メモリ、10年-3ヶ月金利の金利差を表したのが、青いチャートです。

アメリカの2年金利、10年金利の金利差がなくなった、もしくは、2年金利の方が10年金利を上回る逆イールドは、不景気のシグナルとして有名です。その2年と10年の逆イールドよりも、精度が高いと言われているのが3ヶ月-10年の金利差です。逆イールドとなると、かなり警戒感が高まります。

青いチャートの3ヶ月と10年の金利差は、0.45%まで縮まっています。その背景にあるところです。3ヵ月金利を見ると、急激に上昇しています。一方、緑の10年は将来の景況感悪化が懸念され、3%近辺で留まっている状況です。

この3ヶ月の金利は、来週のFOMCでさらに0.75%の利上げが予想されています。それ以降も、利上げが予定されています。それを示しているのは、FRBが3ヶ月に一度ターミナルレート。今後の政策金利の最高到達点はどのくらいになるかを示したものです。22年には3.4%、23年には3.8%までFRBの金利が上がる可能性があるとしています。それに従えば、オレンジの3ヶ月金利は、恐らく3.4%、3.8%に肉薄すると考えられます。

今後の不況を考え、10年金利が3%近辺で留まるとなると、3ヶ月、10年の金利差は逆転する形となり、青いチャートは0%を下回ってくると想定されます。過去、金利差がなくなり逆イールドになった瞬間は、黄色で網掛けした部分をご覧いただければ分かる通り、株価は大きく下落しています。

今後金利差が下がってくれば、より株価下落に拍車をかけかねないことが、金利の動きからは見て取れます。来週のFOMC後、どれだけ利上げを続けていくのか、インフレが鎮静化するか、マーケットは注目を続けています。ぜひ来週以降も、注意していただければと思います。

今週、株価が大きく上昇した背景には、Teslaの決算通過がありました。Teslaの属する一般消費財セクターが、マーケットをけん引しました。ただ、一般消費財の中でかなり多くの割合を占めるAmazonの決算発表は、来週に控えています。

また、同じく今週のマーケットけん引役だったITセクターの、決算発表の40%を占めるApple、Microsoftも、来週決算を控えています。来週の決算内容次第では、上昇の原動力となった二つのセクターがだれることがあれば、株価全体は下がることとなります。

意外と短命なリバウンドに終わりかねないとして、こちらの決算に注目しつつ、FOMCのコメント、その後のマーケットの反応によっては、3ヶ月-10年の逆イールドにより近づくとして、マーケットの警戒は高まる可能性があります。

フィラデルフィア連銀、雇用の話から見ると、ファンダメンタルズは出てくる指標の悪化が続いています。今週のリバウンドがずっと続くことを想定するより、ベアマーケットにおけるラリーだということで、あや戻しの可能性が高いとの警戒感を維持する方が、良いのではないかと思います。ぜひ、来週以降の参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル