7月21~22日に発表された、米PMI、景気先行指数の数字が予想を下回り、よく見ると今後の景気後退、リセッション入りを強く示唆する内容となりました。22日、その影響もありNASDAQは下落しました。金利が低下してもNASDAQが下落するのは、景況感に対する懸念が改めて高まった証左ではないかと、思っています。

今週は、かなり多くの経済指標が予定されています。特にGDP、FOMCの発表もあり、仮にGDPが予想通り年換算でプラス0.5%になったとしても、今後引き続き景気後退、リセッション入りの可能性が念頭に置かれる状況であることを忘れてはいけません。

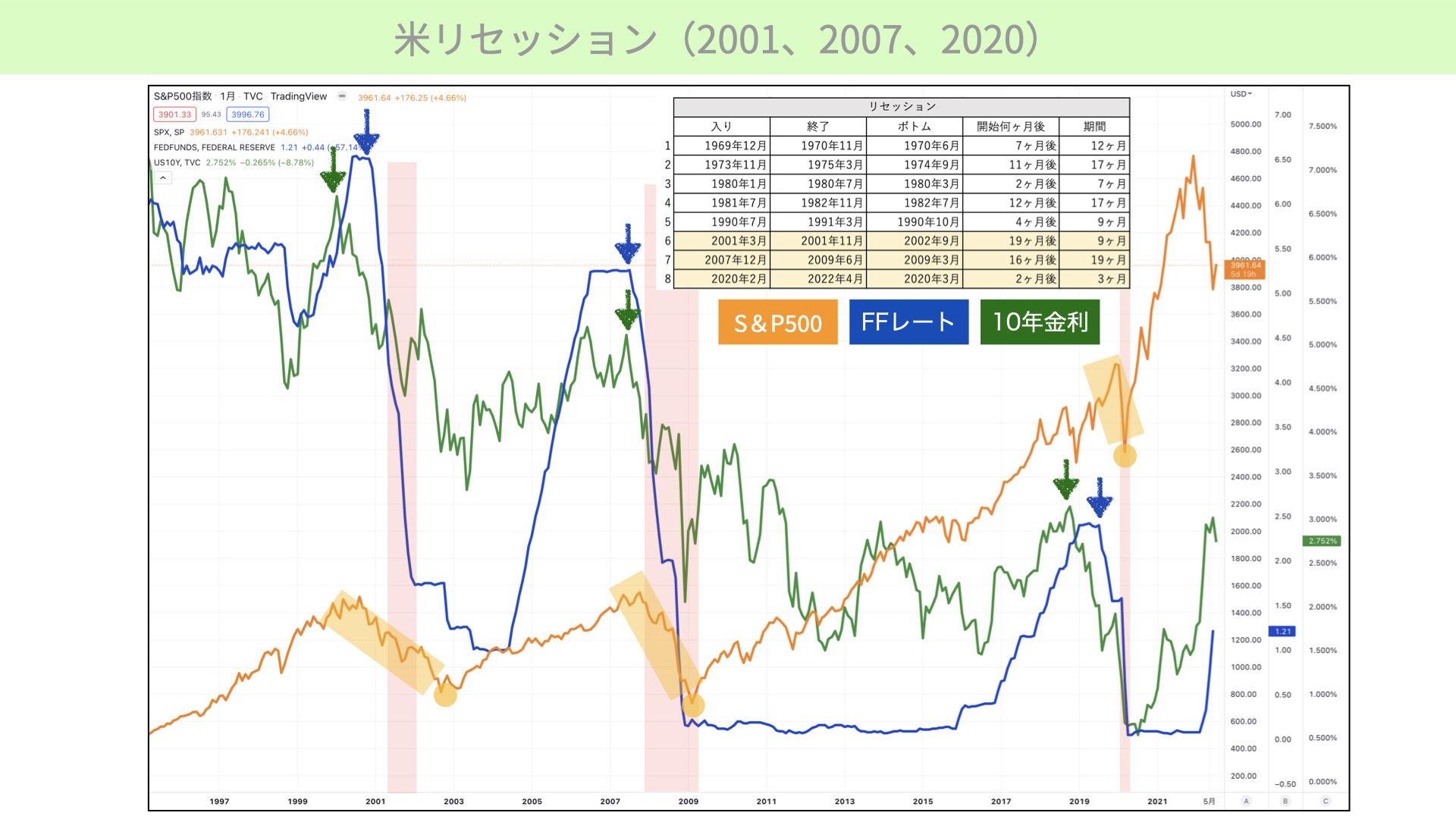

リセッション入りしたとき、株価がいつボトムを打つのか。ボトムを打つのに関係する政策金利、FFレート、10年金利がどうなっているのかを今の段階から把握しておく必要があります。

リセッション入りした場合には、株価がどこで反転するのか。「景気後退に入ると株は買いだ、10年金利が下がっているため買いだ」と言われていますが、しっかりと過去を検証すると、それが決して正しいとか限らないことが分かります。今回は、皆さんにそのことをぜひ知っていただきたいと思います。

[ 目次 ]

景況感を示す指標が引き続き悪化

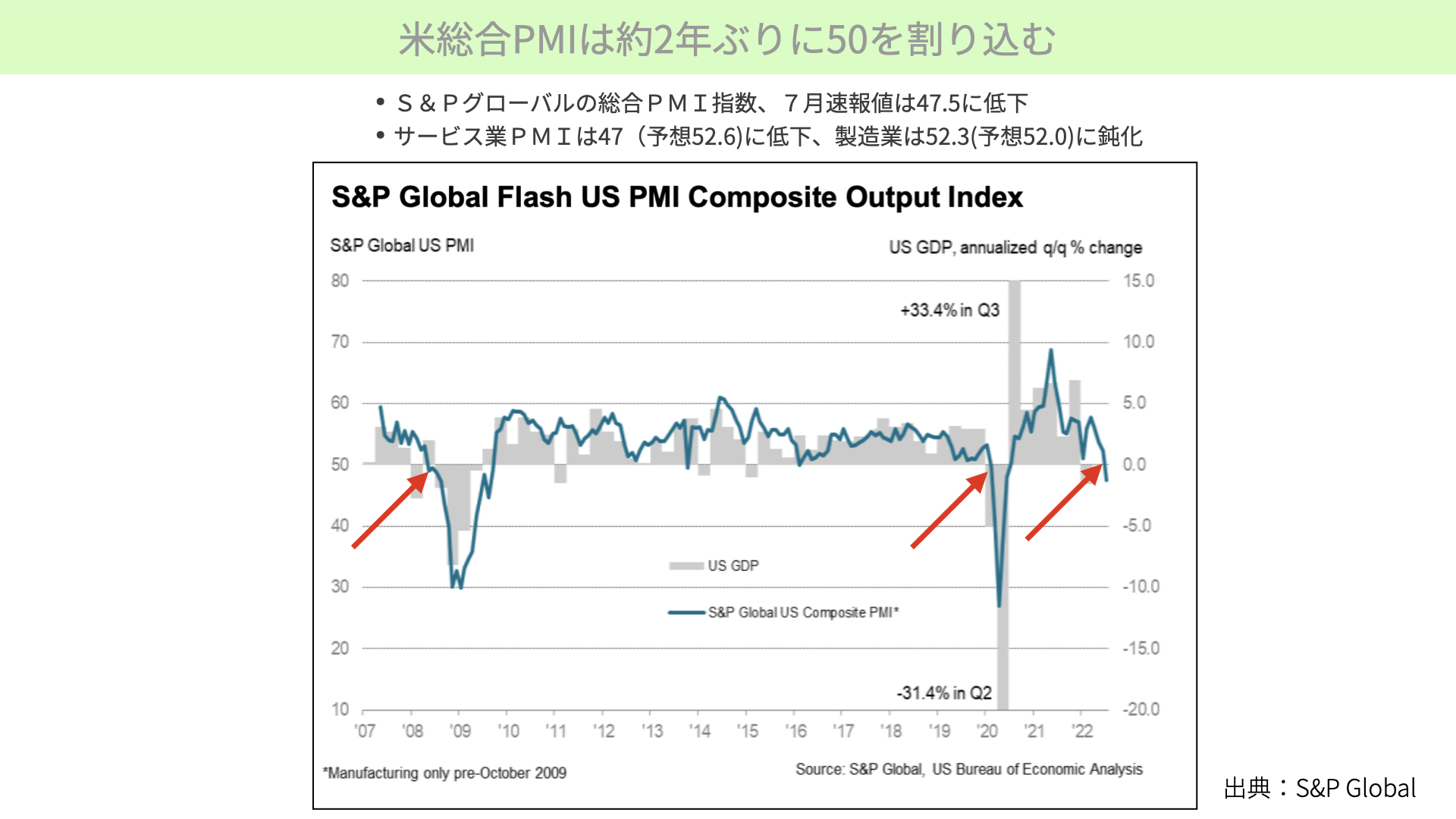

米総合PMIは約2年ぶりに50を割り込む

米総合PMIの指数、S&P Globalが出したものです。サービス業の予想が52.6%に対し、47%。製造業は52%に対し、52.3%。総合で47.5%に低下したことから、正直相当なサプライズです。リセッション入りのリスクが高まっていると思われます。

下の総合チャートをご覧ください。総合チャートが50を割った後は、グレーの網掛け部分、GDPのマイナス部分を見ても分かるように、リセッション入りしています。今回も50を割りました。今後リセッションが起こる可能性が非常に高まったとして、マーケットはかなり警戒しています。

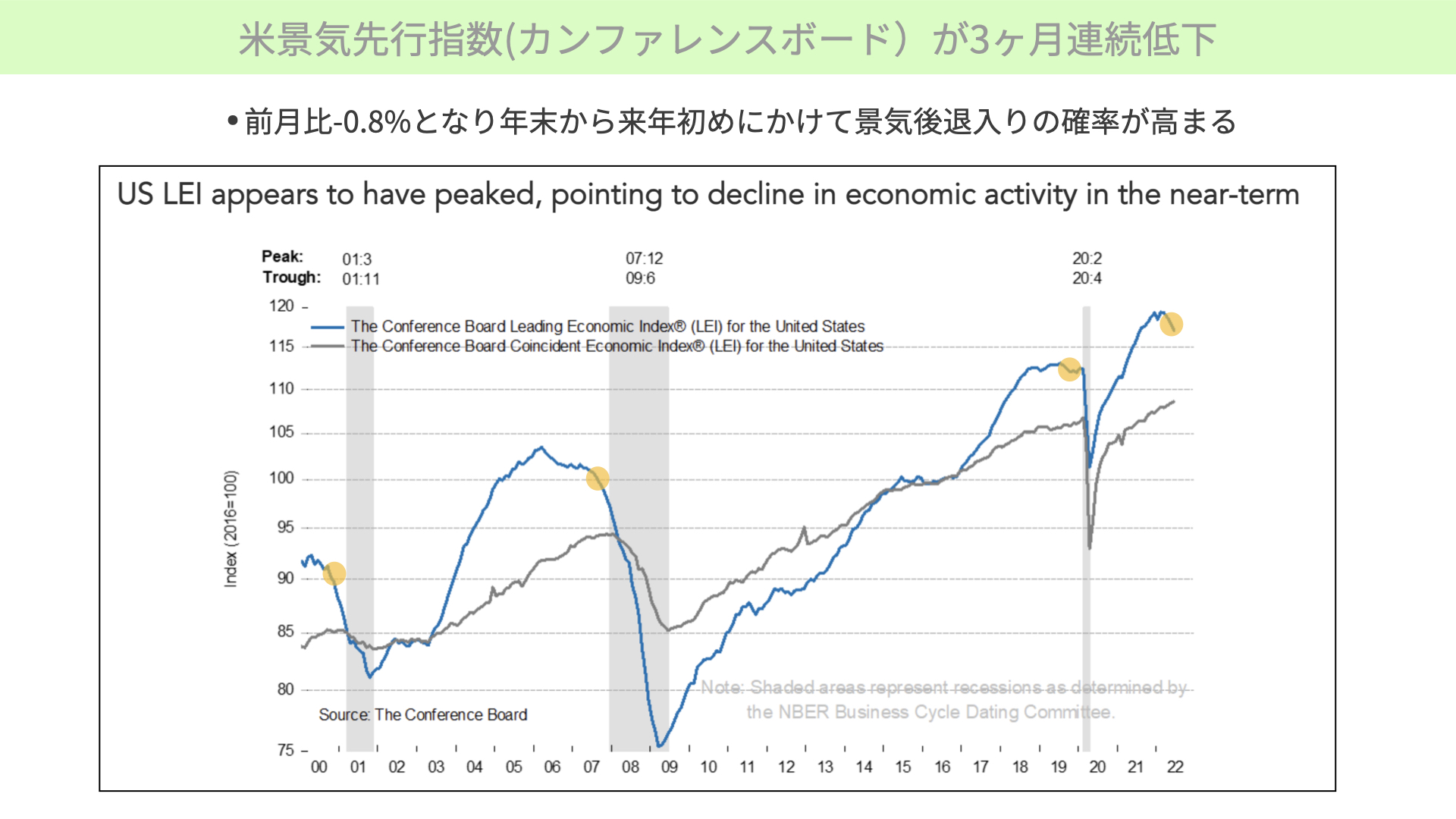

米景気先行指数(カンファレンスボード)が3ヶ月連続低下

次にこちらをご覧ください。米国景気先行指数が、カンファレンスボードから出ています。こちらが結果的に、前月比で3ヶ月連続の下落となりました。結果としては、前月比でマイナス0.8%。3ヶ月連続となると、約70%近くの確率で、過去は半年以内にリセッション入りしました。

来月も前月比で景気先行指数がマイナスになる、4ヶ月連続となれば、9割近くの確率でリセッションが半年以内に訪れることを意味します。

黄色網掛け箇所をご覧ください。米国の景気先行指数と言われる、雇用、金利、ガソリン価格をトータルで考え、今後の景気先行についてカンファレンスボードが分析したものです。青いチャートで示しているように、3~4ヶ月連続でマイナスになった後は、グレー網掛け部分のようにリセッションが半年以内に来ていることから、アメリカの中では、今年末から来年にかけて景気後退入りする確率が、非常に高まっていると懸念されています。

このような指標を受けて、22日は株価が軟調になりました。今後のリセッションに、かなり警戒しておく必要があると思われます。

必ずリセッション入りするわけではありませんが、警戒度を高め、金融資産をどうしておくべきか、知っていただきたいと思います。

これから、過去8回のリセッション入りのケースにおいて、株価のボトムがリセッション入り前か、リセッション中に起こったのか、リセッション後に来たのか。そのとき、10年金利、FFレートがどういうふうな影響を与えてきたのか、見ていきたいと思います。

過去の米国のリセッション

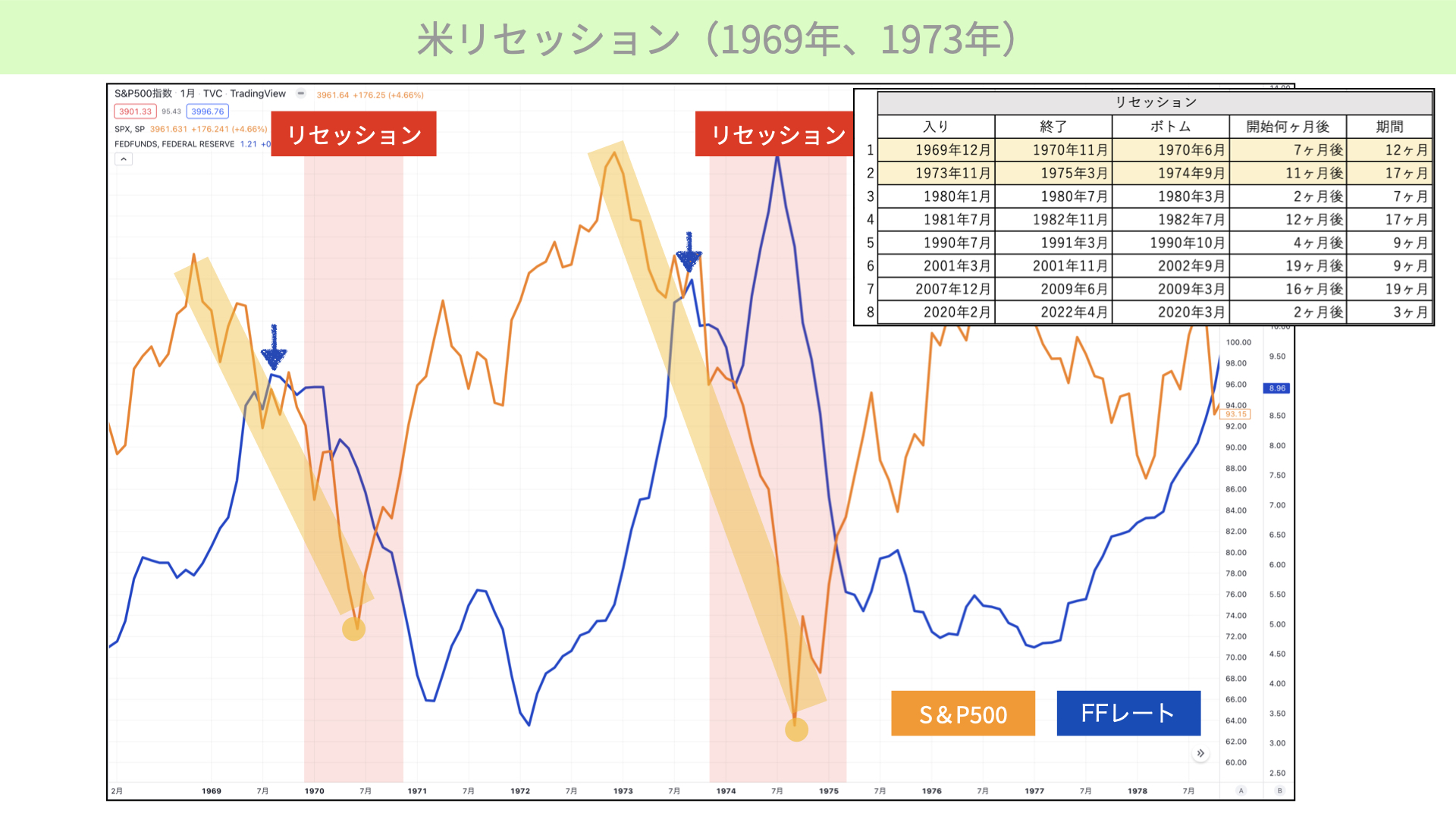

米リセッション(1969年、1973年)

まずは古いものからです。1969~1970年までの景気後退と、1973年の景気後退の、二つのケースを見ていきたいと思います。黄色いチャートはS&P500、青いチャートはFFレートです。

最初のリセッション、1969年をご覧ください。リセッション、赤い網掛け箇所に入る前から、株価は下落しています。今年と同じようなケースです。

リセッション前までFFレートはずっと利上げを行ってきたわけですが、景気減速懸念が高まったことで、FFレートがリセッション前に利下げを行っています。今年もこのケースに近いのではないかと言っている方もいます。ただし、利下げを行っても、リセッションに突入後は株価が下落を続けています。

右上の図表をご覧ください。結局、1969年12月からスタートしたリセッションは12ヶ月間続き、リセッションに入って7ヶ月後、1970年6月にボトムを打っています。つまり、世間で言われているように、リセッションに入ると株が上昇するというのは間違いだということがわかります。

このことからリセッション入り後も株価は下がるということが1回目のリセッションからは分かります。

次に、右の網掛けで1973年11月からのリセッションを確認します。リセッション期間が17ヶ月ありました。実際、ボトムを打ったのはリセッション開始後の11ヶ月後です。FFレートも直前で利下げに転じ、途中で1回利上げを行っていますが、インフレが強かったこと、利上げ・利下げを繰り返しながら、リセッション中にボトムを付けています。特にリセッションが始まってから前半は、株価が大きく下落したというのが、参考になるかと思います。

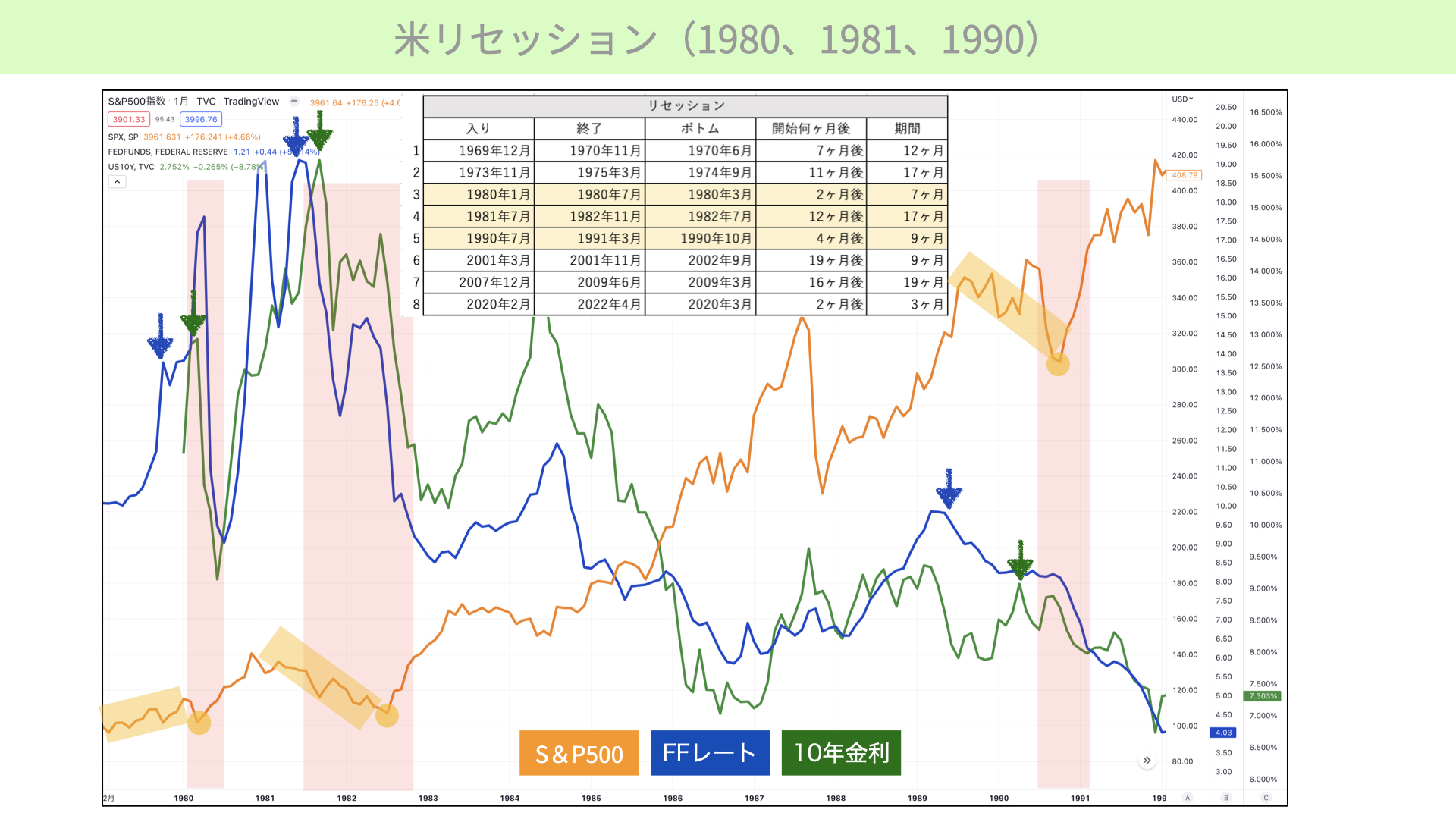

米リセッション(1980、1981、1990)

次にこちらをご覧ください。今回は、1980年から3回のケースを確認します。左は1980年1月のケースです。直前の株価が上昇していることが、黄色、S&P500からは分かります。FFレートも直前に下げましたが、期間中インフレが強かったことで利上げを行っています。

ただ、緑のチャート10年金利は下落して、リセッションが始まって2ヶ月後にボトムを付けています。このケースでは、急激に利下げを行ったことで早めにボトムを付けています。今回、もしも景気後退に入った場合、利下げを急速に行うことができれば意外とボトムが早くなり、期間中でも早めに下落が終了するというのが、一つの参考になる可能性があります。

真ん中、1981年のケースです。このときはリセッションに入った後も、大きく下落しています。1981年7月からのリセッションは、17ヶ月続きました。ボトムを打ったのは、リセッション開始から12ヶ月後です。その間、FFレートも下落していますし、10年金利も下落しています。にもかかわらず、株価は大きく下落しています。

今、世間で言われているように、10年金利が下がっているから、FFレートが下がるから、株価はすぐにリバウンドするというのは、このケースには当てはまらないことが分かっていただけたかと思います。

右をご覧ください。1990年7月です。この場合も、S&P500は直前から下落トレンドに入っています。リセッションに入り、その期間が9ヶ月ありましたが、ボトムを打ったのは4ヶ月。前半は大きく下落しています。

このときも同じように、10年金利もFFレートも下落していましたが、株価の下支えには前半はなりませんでした。リセッションが終わる前には株価が上昇に転じるものの、リセッションの前半は大きく下落したと言われています。

米リセッション(2001、2007、2020)

直近のケース三つを取り上げています。まず、2001年の3月のケースです。

リセッションは9ヶ月続きましたが、株価がボトムを付けたのは19ヶ月後。リセッション明け後も株価が下落した、珍しいケースとなります。このときも同じように、FFレート、10年金利は共に下落を始めましたが、株価の下支えにはなりませんでした。リセッションが明け、ようやく株価が上昇に転じたとのことのため、世間で言われていることとは当てはまらないケースとなります。

2007年のケース、ご存知リーマンショック時です。リセッションに入った後、16ヶ月目にボトムを付けたケースとなります。その間金利は共に下がっていますが、支えにならなかったケースです。

そして、直近で記憶に新しい2020年2月、コロナショック時です。このときは、リセッション期間は3ヶ月でした。ボトムを打ったのは2ヶ月後。金利を急激に下げ、株価が急に反転したことが分かります。

過去のリセッションでは、株価はリセッションの前半で大きく下げるというのが基本となっています。意外と前半で早めに切り返したケースというのは、金利が急激に下がる、金融政策によって株価が支えられていました。

今回、もしもリセッションに入り、非常に緩和的に金利を引き下げることがあれば、株価が反転することもあるかもしれません。しかし、そうでないケースにおいては、リセッション期間中、前半は特に大きく下げる傾向があります。ですから、世間で言われているように、リセッションに入れば、10年金利が下がれば、株が下がれば買いだということ自体は、過去のケースで見ると、全てが当てはまるわけではありません。

急激な10年金利低下、利下げが起こった場合、リセッション入りした後、少ない期間でリバウンドはしています。しかし、それでも前半は下がることを考えた場合、先行指数が示すように今年末から来年にかけてリセッションに入る場合、今後も株価は軟調になります。リセッションに入った後も、株価が下がる可能性があります。そのことを、リスク管理の観点では知っておく必要があるでしょう。

今後の注目経済指標

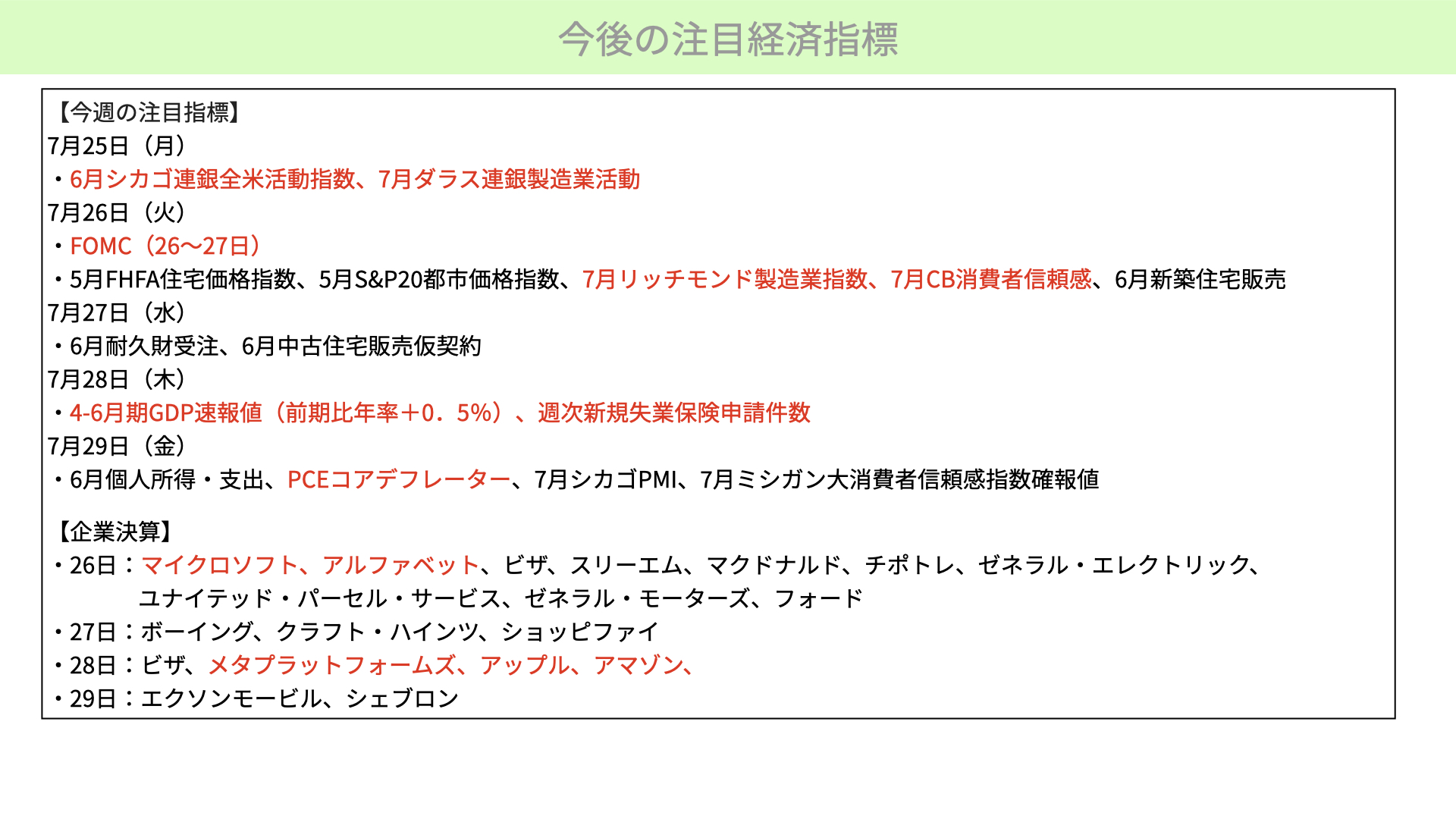

では、リセッションの可能性はあるのかどうか。今週のカレンダーを見ながら、簡単に確認します。今週は、かなり重要指標がそろっています。25日からシカゴ連銀、ダラス連銀の製造業活動指数があるため、NY連銀、フィラデルフィア連銀と同じように下回ってくるようであれば、リセッションの可能性が高くなるため、注目が必要です。

27日には、FOMCが発表されます。0.75%の利上げでほぼ間違いないと言われていますが、マーケットがどのような反応をするかは、注目が必要です。

26日は、カンファレンスボードの消費者信頼感指数です。こちらが悪くなるようであれば、アメリカの景気先行指数の構成要素としては大きな割合を占めているため、悪化するようであれば、4ヶ月連続の景気先行指数のマイナス、半年以内のリセッション確率が90%となり、要注意です。

26日はリッチモンド、新築住宅販売、27日には中古住宅販売もあります。住宅価格がどうなっているのか、販売売上はどうなのか。GDPに占める割合も大きいため、注目が必要です。

28日には、GDPの速報値があります。前期比年率換算で+0.5%ですが、達成できたとしても、今後のリセッション可能性が高まっている中においては、売られる材料とならずとも引き続き警戒が必要であることに注目が必要です。もしも予想を大きく下回ることがあれば、それはそれでマーケットがかなり荒れるとお考えください。

次に、新規失業保険の申請件数です。4週でかなり増えているため、注意が必要です。金曜日はまだまだ続きます。PCEコアデフレーターでどうなるのかで、FRBの政策にも大きな影響を与えます。シカゴのPMIもあれば、ミシガン大学消費者信頼感指数確定値も出ます。確定値のため、速報値よりも重要性はないものの、大きく変更があればマーケットにはサプライズとなる可能性があります。念のために注意が必要です。

企業決算もかなりあります。26日のマイクロソフト、アルファベット、28日のメタプラットフォームズ、アップル、アマゾンといったところが出てきます。広告モデルの崩壊とも言われたりします。アルファベット、メタプラットフォームズなどはどういう業績になるか、注目が必要でしょう。

アップルも業績がいいだろうと言われていますが、中国の影響がどうなるのか。アマゾンは小売りの影響がどうなるのかにも、注目が集まります。引き続き注目が必要です。それ以外にも、エクソンモービル、ビザ、マクドナルドと、幅広く業績の発表があります。ガイダンスとして、今後の業績見通しがどうかに注目が必要となります。

今日は、今週大きくあるイベントの中で、経済に対してどのようなインパクトがあるのかも大事ですが、もしもリセッションに入ることがあればということで、21日、22日の経済指標が半年後ぐらいには、リセッションに入る可能性が高まっていることを示唆しています。

実際に入るかどうかはまだ確定できていませんが、もしも入った場合、入った後の株価は過去8回中6回で、前半大きく下落していました。10年金利、FFレートが下がっても、それは支えになっていないことも分かっていただけたかと思います。

唯一2回のケースにおいては、急激にFFレートを引き下げ、10年金利が下がった場合には、短期間で底を打ったケースがあります。もしも今回、リセッションに入ってそういうケースに当てはまる場合、意外とリセッションの前半で株価のボトムが来る可能性があるとは思われますが。しかし、基本的にはリセッションは株価が下がりやすいと知っていただければと思います。

いろいろな情報の中で、金利が下がったから株を買うというのは、少しリスクが高いです。景気後退における金利低下が皆さんにとってプラスになるかどうかは、慎重に見ていただければと思います。こういった経済指標を見ながら、今後の経済指標を考えていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル