7月は米国は大幅に上昇しました。マーケットは総悲観的な状況だったため、少し良い材料が出ると上がりやすい状況だったと考えられます。

特に大きな材料となったのは、FOMC後のパウエル議長の発言です。「今後は経済状況を踏まえながら金融政策を判断していく」というものでした。今までと全く同じ内容だったものの、次回は0.5%に収まるのではないかとの期待値が高まり、株価が大きく上昇に転じました。

こういった状況が今後も続くのかどうか、今日は見ていきたいと思います。ぜひ最後までご視聴いただければと思います。

1つお知らせです。ファミリーオフィスドットコムでは、セルフファミリーオフィスという、資産管理をご自身で進めていただくための動画を、無料で配信しています。

1年以上前から配信しているのですが、7月にリニューアルしました。特に資産運用パートにおけるコアアセット、サテライトアセットの運用についてリニューアルをしています。1度見た方も、まだ見ていない方も、ぜひ夏休みの時間がある期間を使って見ていただければ、今後の資産管理が上手くいきます。ぜひ有効にご活用ください。

では、中身に入ってまいります。

[ 目次 ]

現在の相場環境

市場が期待しているシナリオ

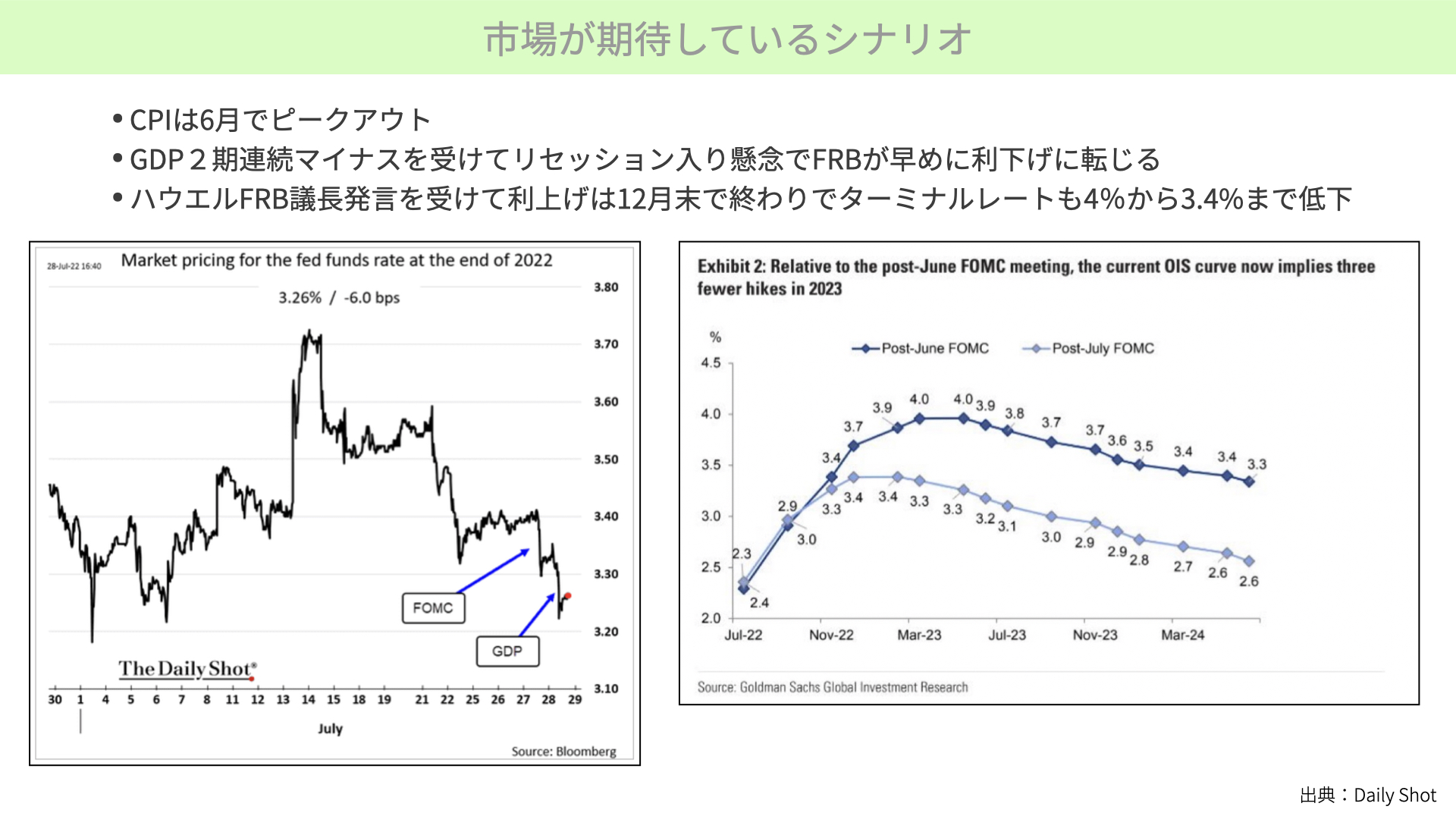

まず、市場が何を期待しているかです。原油価格100ドルを大きく超えていたところから、100ドルを下回ったことで、CPIがピークアウトするのではないか、金融政策もそこまでタイトに引き締める必要はないのではと、株価がプラスになることを期待しています。

次に、GDPが2期連続でマイナスになりました。リセッション入りを懸念して、FRBがインフレさえ落ち着いてくれれば、経済減速に対して早めに対応してくれるのではないか、利下げに転じてくれるのではないかとの期待感が高まっています。普通であればGDPの2期連続マイナスは、マイナス要因です。そこをプラスに捉えている状況となります。

また、パウエル議長はFOMCの後に発言をしました。中身はほとんど変わっていませんが、状況を踏まえて判断していくという発言を良く捉え、12月末で利上げが止まりそうだ、来年以降は早々に利下げに転じるのではないかと、マーケットは感じています。

これら3つの金融政策の緩み、今までの引き締めから緩和的な感じになるとして、マーケットでは期待が高まっています。

左のチャートを見ていただければ分かるように、7月に入り、2022年度末のFFレートは一時期3.7~3.8%近くまで上昇と見られていたものが、FOMC、GDPの発表を受け、3.2%まで下がっています。利上げスピードが鈍化することが、マーケットの期待に入っていることが分かります。

さらに右のチャートをご覧ください。青いチャートは、6月FOMC後の利上げに対するマーケットの見通しです。一方、薄い水色は7月FOMC以降の、今後のFFレートの見通しです。今年末以降、利上げの頂点と言われるターミナルレートは、6月までは4%近くを予想していましたが、3.4%まで下がってきています。

そして、早々に今年末から利下げに転じ、早い段階で金利が下がっていくとマーケットは期待しています。このように、かなり期待値が高まっているような状況です。

FCI(Financial Condition Index)が緩んでいる

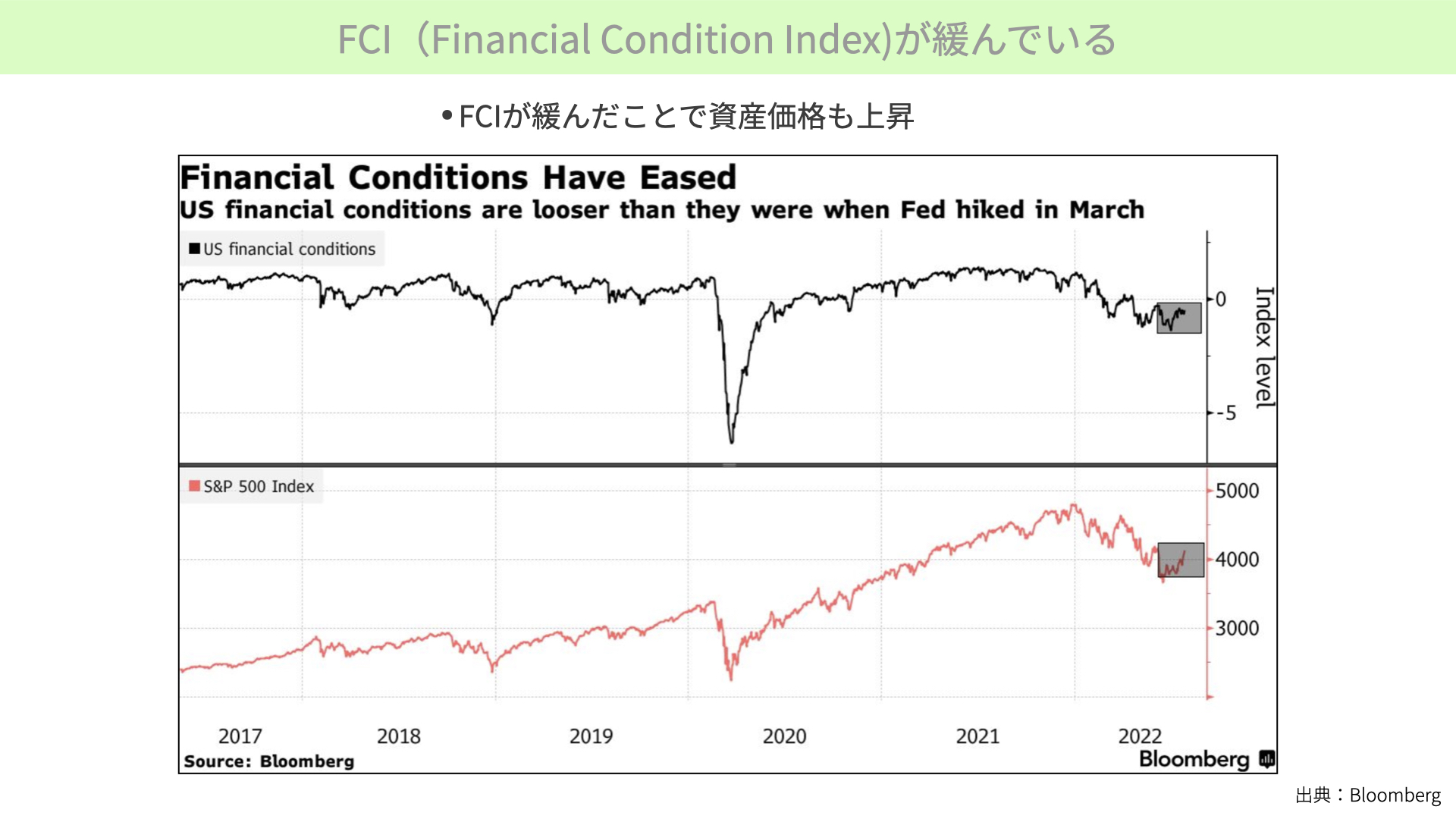

では、その期待値がどうなっているかです。金融が緩和される状況、クレジットリスクが少し減少するような楽観的なムード、レバレッジが進みやすい状況を集めた、Financial Condition Indexというものです。こちらは、ブルームバーグからの引用となります。

上のチャートがFCIです。上昇すると緩和している状況、お金が出回っているイージーな状況は、マーケットとしてはポジティブな状況となります。こちらが上昇する、少し緩んだ状態になっていることが、チャートからは読み取れます。結果、赤いチャートのS&P500も上昇しています。こういった状況が、7月に大きく相場を上げた背景にあると思っています。

雇用費用指数は賃金の押し下げを示唆

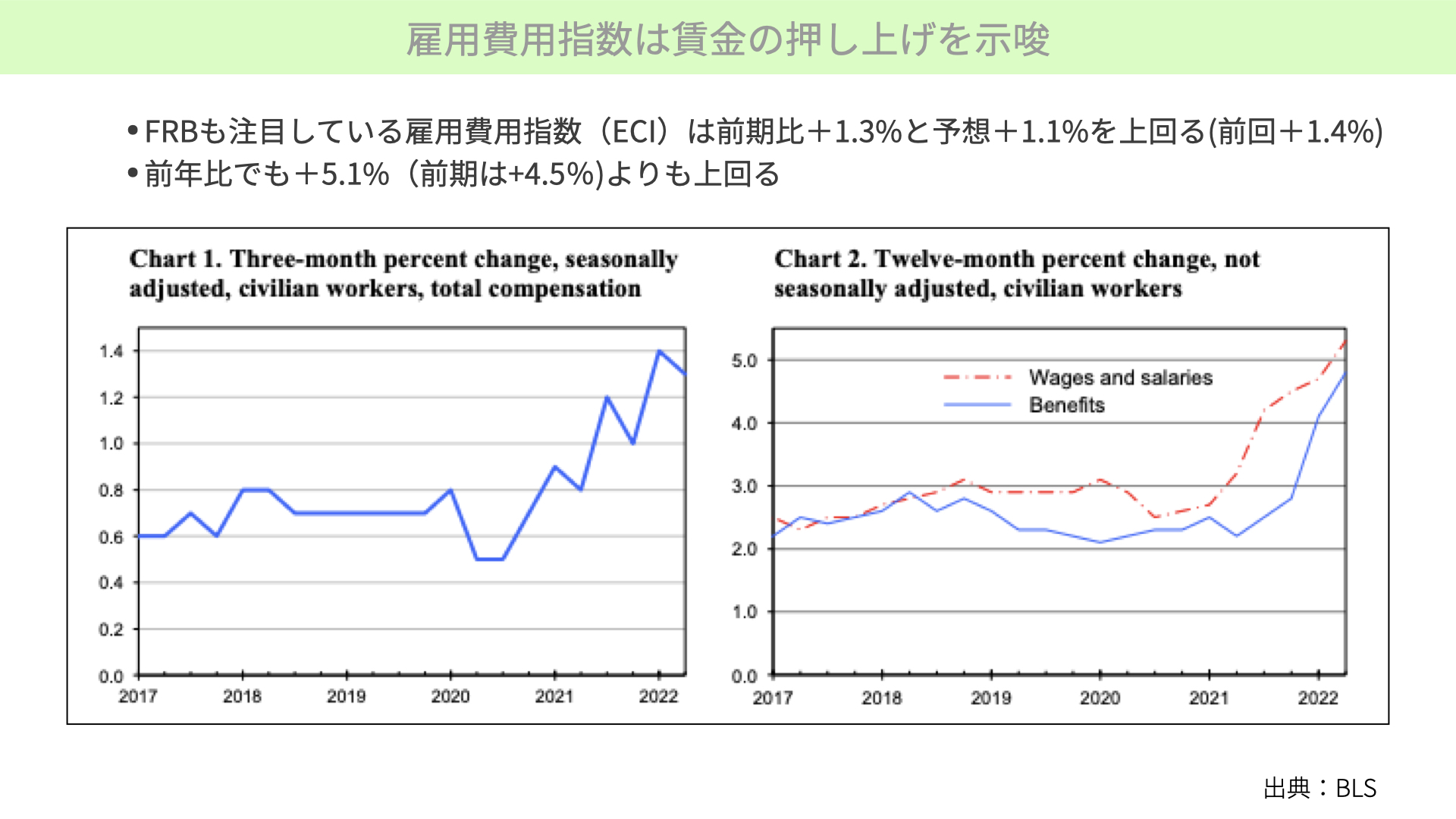

この流れは、金曜日も続いていることが確認できました。こちらをご覧ください。まず、FRBが注目している1つ目の材料、雇用費用指数です。

ECIと呼ばれるこちら、前期比で+1.3%と、雇用にかかる費用が上昇しています。今後も人件費の上昇が続くのではないかと過去の数字から連想されています。インフレが続くと、普通であれば警戒すべきところかと考えられます。

また、右のチャートからは、前年比でも+5.1%(前期は+4.5%)とコストが上がっていることが読み取れます。通常であれば、インフレ懸念が高まるところでした。

PCE価格指数は上昇も

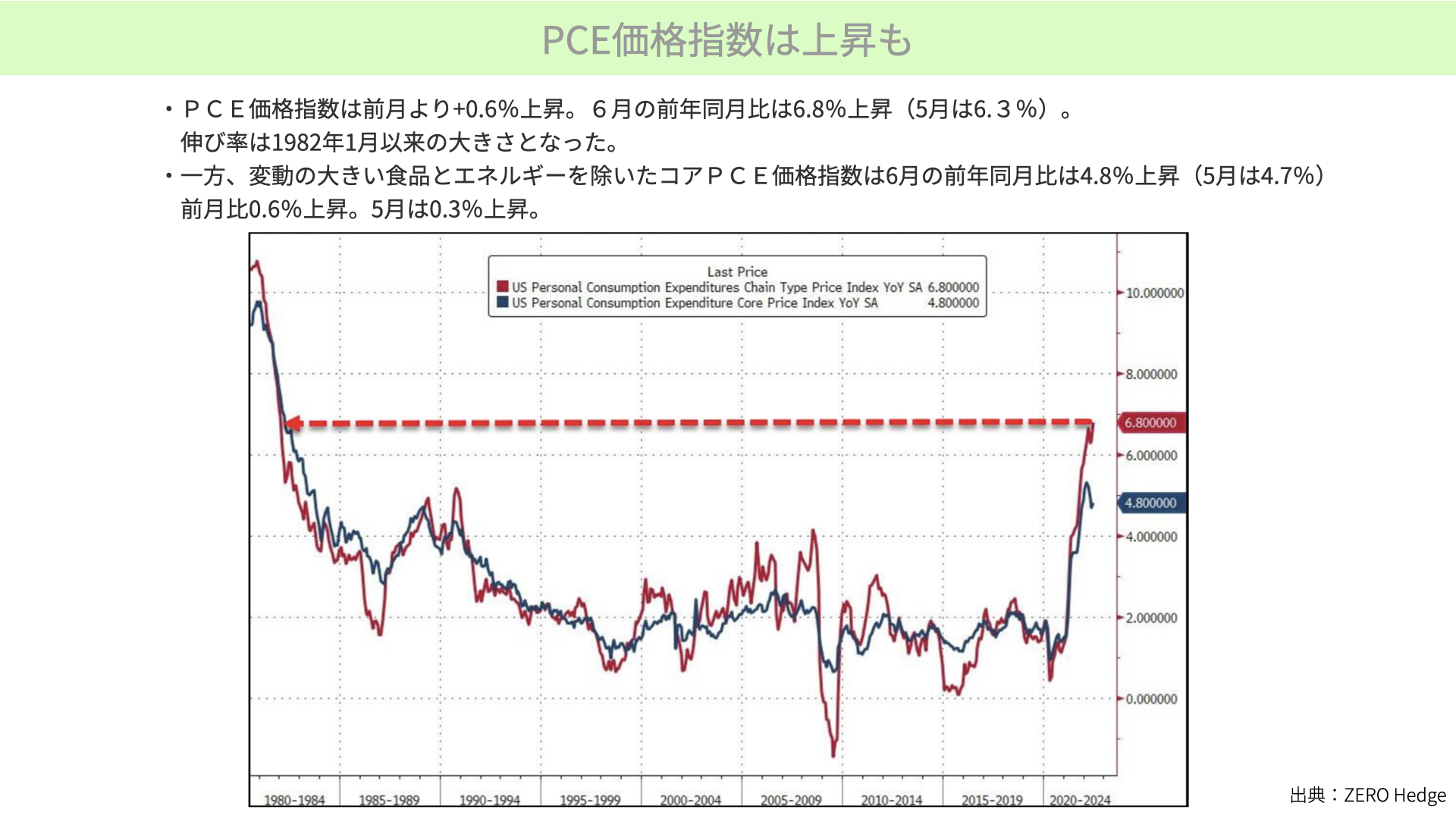

次にPCE価格指数です。PCEの総合も、前月よりも0.6%も上昇しています。しかも、6月前年同月比は6.8%の上昇。下のチャートでは、赤いチャートとなります。こちらは1982年1月以来の大幅な上昇です。いまだに物価が上がっていると、確認できます。

エネルギー、食料費を抜いたコアPCEでは、青いチャートで示した通り前年同月比で4.8%です。引き続き4.8%と、5月の4.7%から0.1%の上昇です。エネルギーを除くと、一時期よりも少し落ち着いたと言えるのではないかとの楽観視もあります。

また、これらは過去の数字ということもあり、マーケットの反応は薄いものとなりました。

ミシガン大学消費者信頼感指数(確定値)

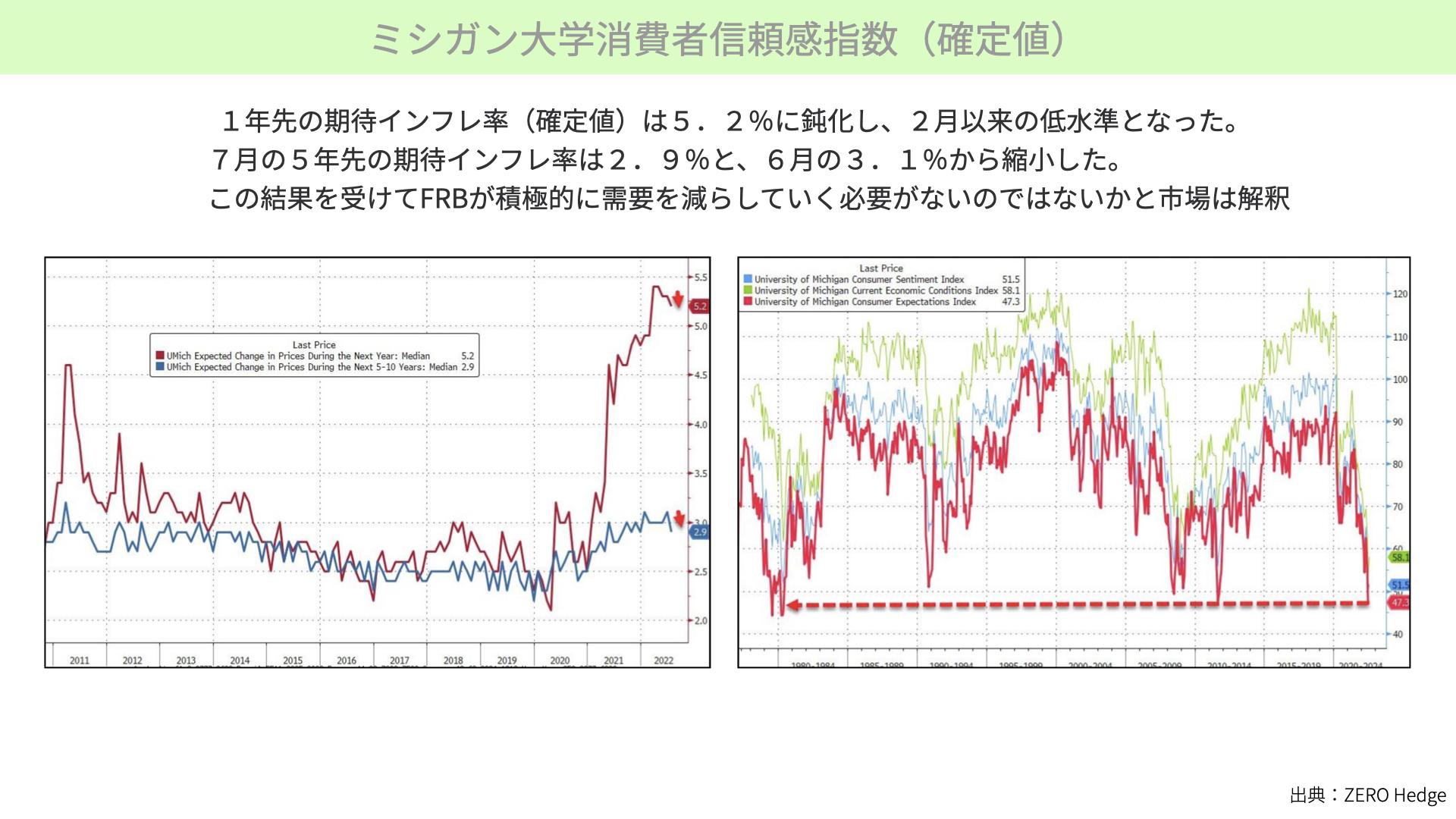

そんな中、最も反応があったのがこちらです。金曜日に発表された、ミシガン大学消費者信頼感指数です。速報値は既に発表されていて、こちらは確定値となります。事前の予想通り、サプライズはあまりありませんでした。

左の赤いチャートは、1年先の期待インフレ率です。5.2%に鈍化しています。2月以来の低水準ということもあり、5年先期待インフレ率も2.9%。6月の3.1%からは下がっています。

先程まで見た雇用費用指数(ECI)、PCE価格指数は、あくまでも過去の数字です。今後原油価格が下がってくれば落ち着いてくるのではないか、雇用もある程度景気後退の局面で落ち着いてくるのではないかと考えられました。

ミシガン大学の消費者信頼感指数のように、将来を表すマインド指数の方が大事だ。期待インフレが下がってきていることから、FRBは利下げができるのではないか。このような楽観的な、良いとこどりの発想でマーケットは上がったと考え、金曜日も上昇しました。

ただ、右のチャートからも分かるように、今後の消費者信頼感における将来の見通しは、相当低い水準まで下がってきています。マーケットとしてはあまり楽観視できないものの、インフレの低下に期待が偏っている状況です。

そんな中、マーケットは金曜日に上がりましたが、引け後にカシュカリミネアポリス連銀総裁が重要コメントを残しています。今週以降非常に重要なポイントとなるかと思いますので、こちらをご覧ください。

リスク資産上昇はFRBの計算外の可能性

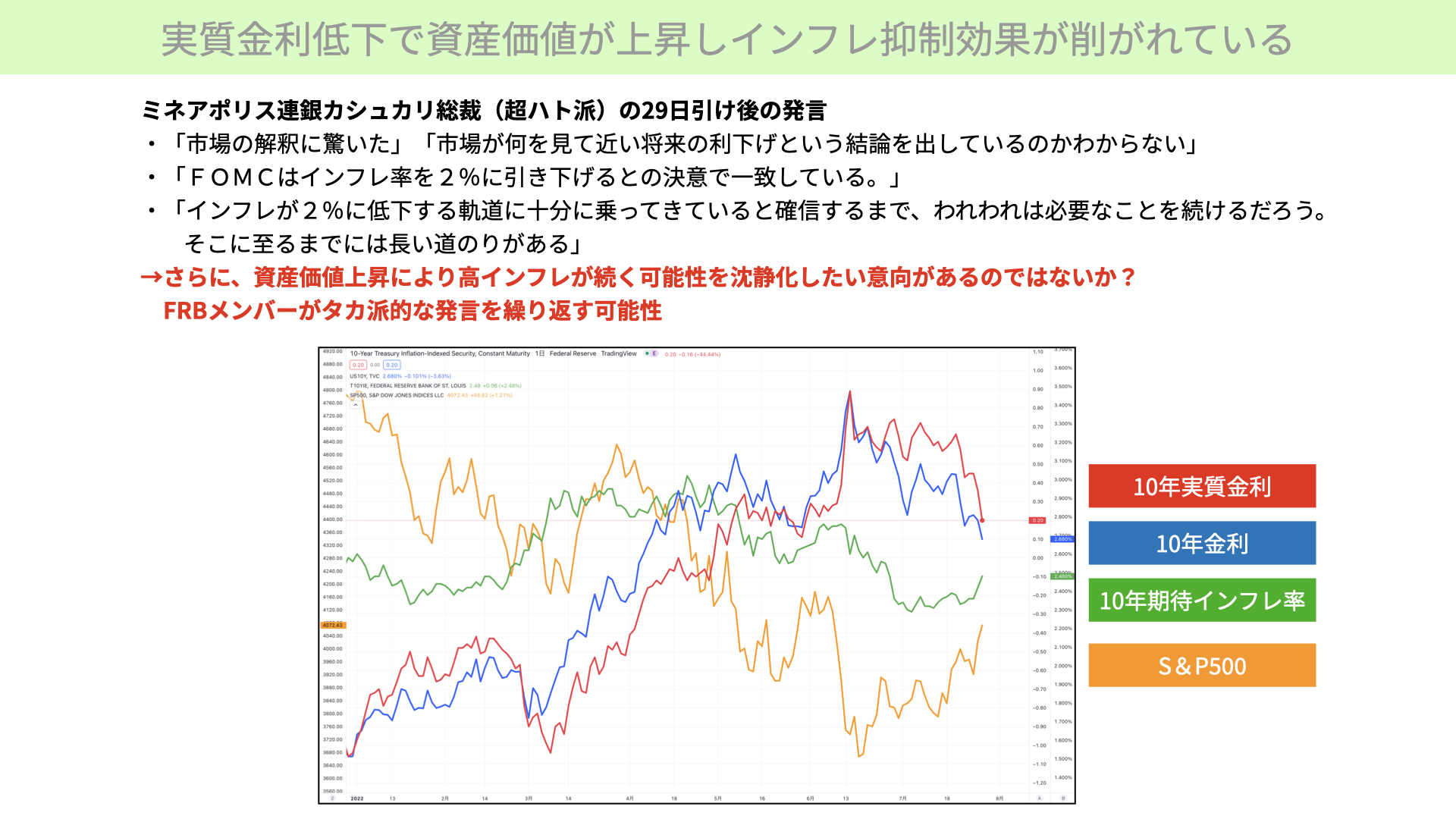

実質金利低下で資産価値が上昇しインフレ抑制効果が削がれている

超ハト派のミネアポリス連銀総裁が、28日の引け後に発言しました。「(FOMC発表後の)市場の解釈に驚いた」「市場が何を見て近い将来利下げという結論を出しているのか分からない」とのことです。彼にしては、かなり思い切った発言です。

さらに、「FOMCはインフレ率を2%に引き下げるとの決意で一致している」と、現状の8%を超える状況で満足しているわけではないとしたのです。また、「インフレが2%に低下する軌道に十分に乗ってきていると確信するまで、われわれは必要なことを続けるだろう。そこに至るまでには長い道のりがある」と、超ハトの彼でも言っていることが、非常に問題となっています。

金曜日以降、この話題が週末に駆け巡ったわけですが、資産価値上昇、高インフレが続く可能性を示しているのではないかと、非常に問題となっています。

下のチャート、赤いチャートが米10年の実質金利、青が10年金利、緑が10年期待インフレ率、オレンジがS&P500です。FOMC後に10年金利が引き下がるのではないか、景気後退となるのではないか、FFレートがそこまで上がらないのではないかと、10年金利が低下しています。

一方、金融政策を緩めてくれると、10年の景気後退がプラスに転じる可能性があるということで、10年後期待インフレ率、緑のチャートが上昇しています。10年金利-期待インフレ率と言われる10年の実質金利、赤いチャートが下落に転じました。10年実質金利の下落は、株価にとってPERを押し上げる効果があるため、黄色のS&P500が大きく上昇しました。

このようにミネアポリス連銀のカシュカリ総裁が言っているように、金利が下がったことでS&P500を中心とした資産価値上昇が続くことは、高インフレが続くことを意味します。今回のパウエル議長の発言によって、株価の上昇が続くとさらにインフレが長続きし、本当に長い道のりがかかる可能性があると懸念されていることを、踏まえた発言だと言われています。

その結果、今週以降のFRBメンバーがタカ派的発言を繰り返すのではないかとの警戒感が週末高まったと、覚えておいていただければと思います。

そんな中、インフレが収まっている、利下げできるとの兆候がありますが、2つだけ材料をお伝えしたいと思います。

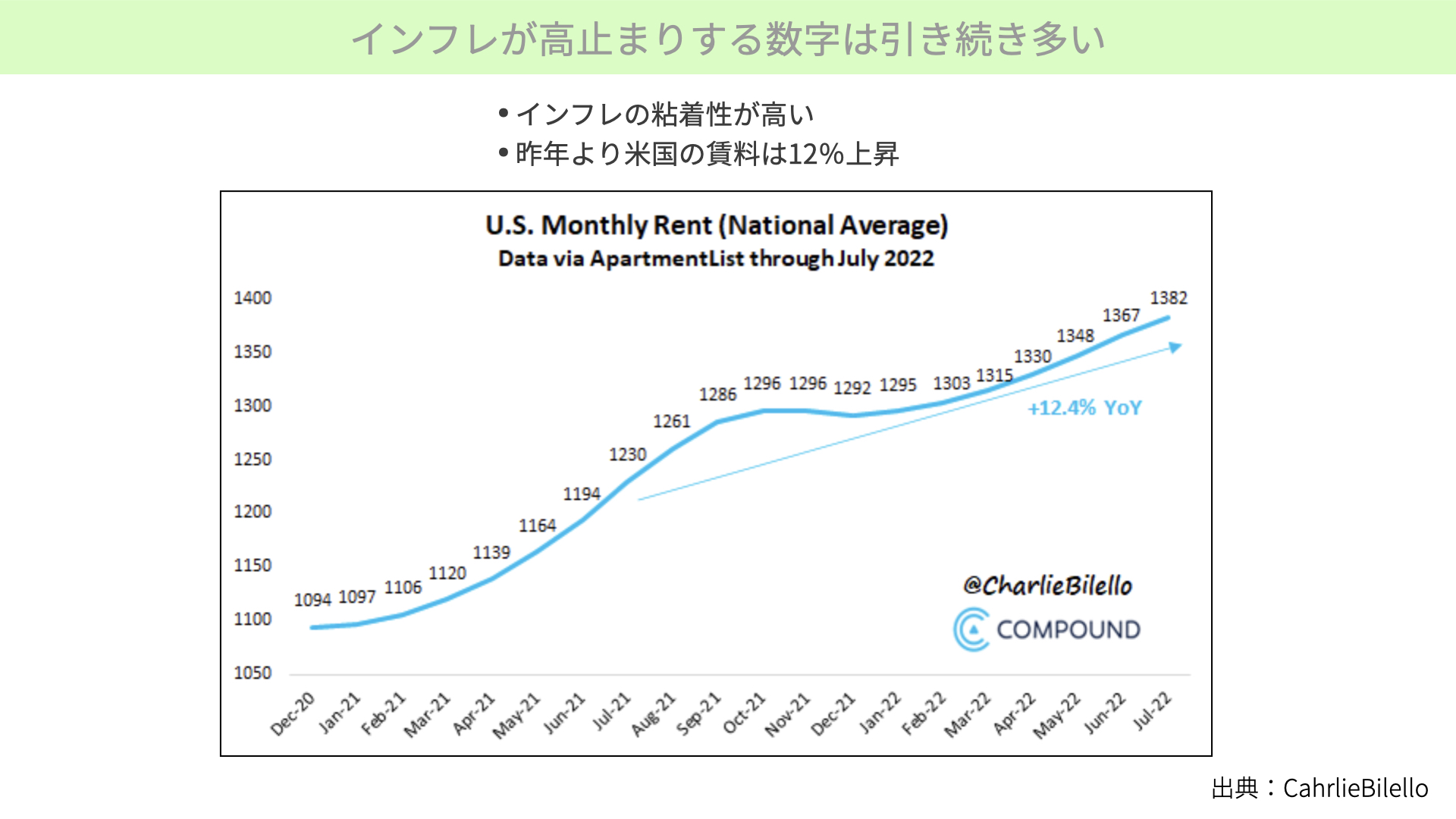

インフレが高止まりする数字は引き続き多い

まず、インフレが高止まりする可能性があります。CPIの中で約35%を占める帰属家賃は、7月の情報で昨年より12%上昇している状況です。まだまだ家賃が上昇しているのです。インフレに関する粘着性が高いとして、CPIはそんなに簡単に下がる状況ではない、CPIの多くを占める家賃がまだまだ上がっている状態だと、注意が必要です。

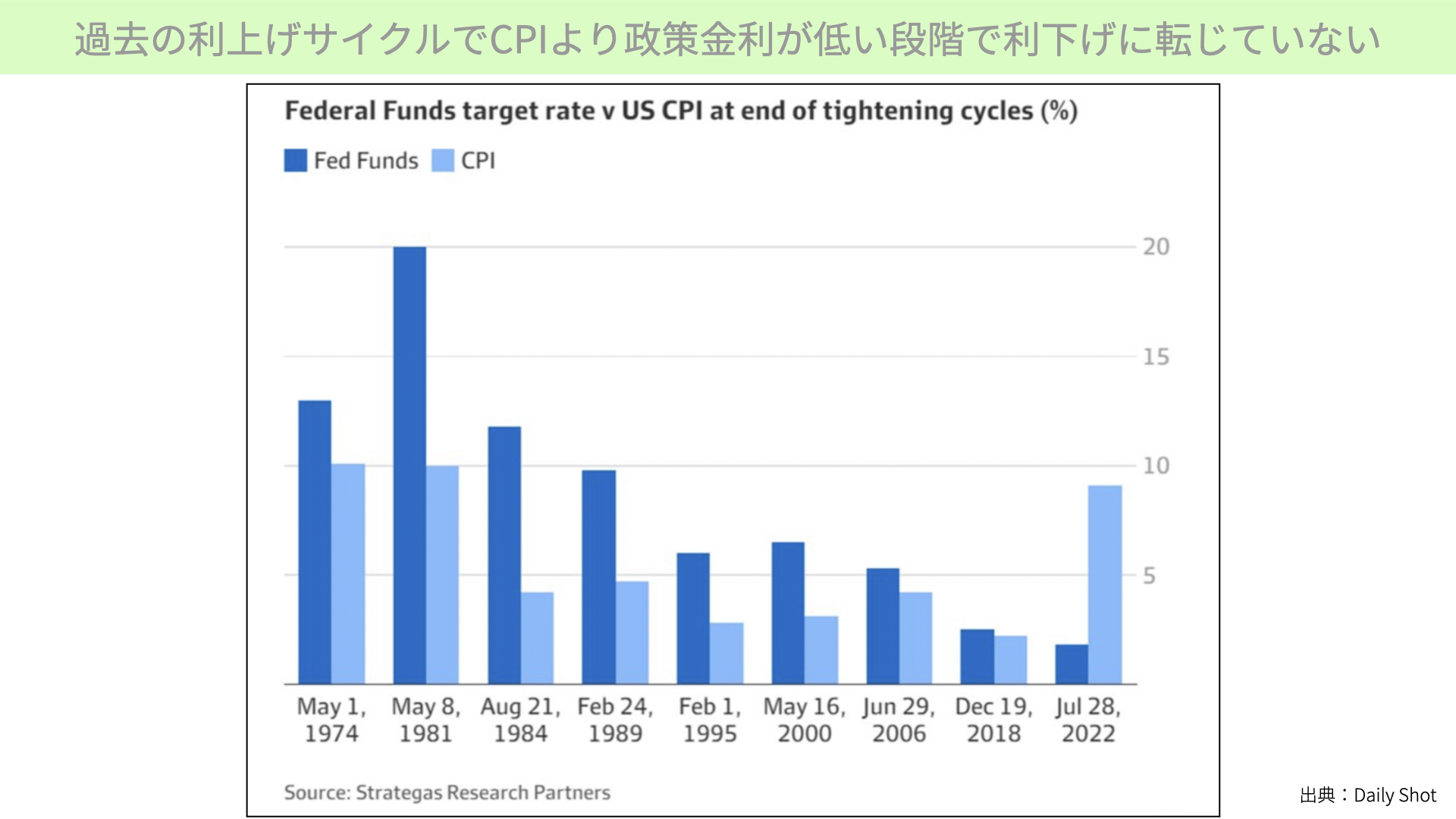

過去の利上げサイクルでCPIより政策金利が低い段階で利下げに転じていない

さらにこちらをご覧ください。過去の利上げサイクルにおいて、CPIよりも政策金利が低い段階で利下げに転じたことはないというものです。青い濃いチャートがFFレート、政策金利、薄い水色はCPIです。

過去を見ても分かる通り、CPIが下がり、それを上回るFFレートとなったところから利下げに転じたことはあります。しかし、今のようにCPIが8%を大きく上回り、2.5%のFFレートの段階で利下げに転じるかどうかといえば、歴史的にもない動きです。流石に期待が高すぎることとなります。ぜひ事実を捉えていただき、そんなに簡単に利下げに転じられるのかは、冷静に判断していきたいと思います。

では、それを踏まえて今週の重要イベントを見ていきたいと思います。

今後の注目経済指標

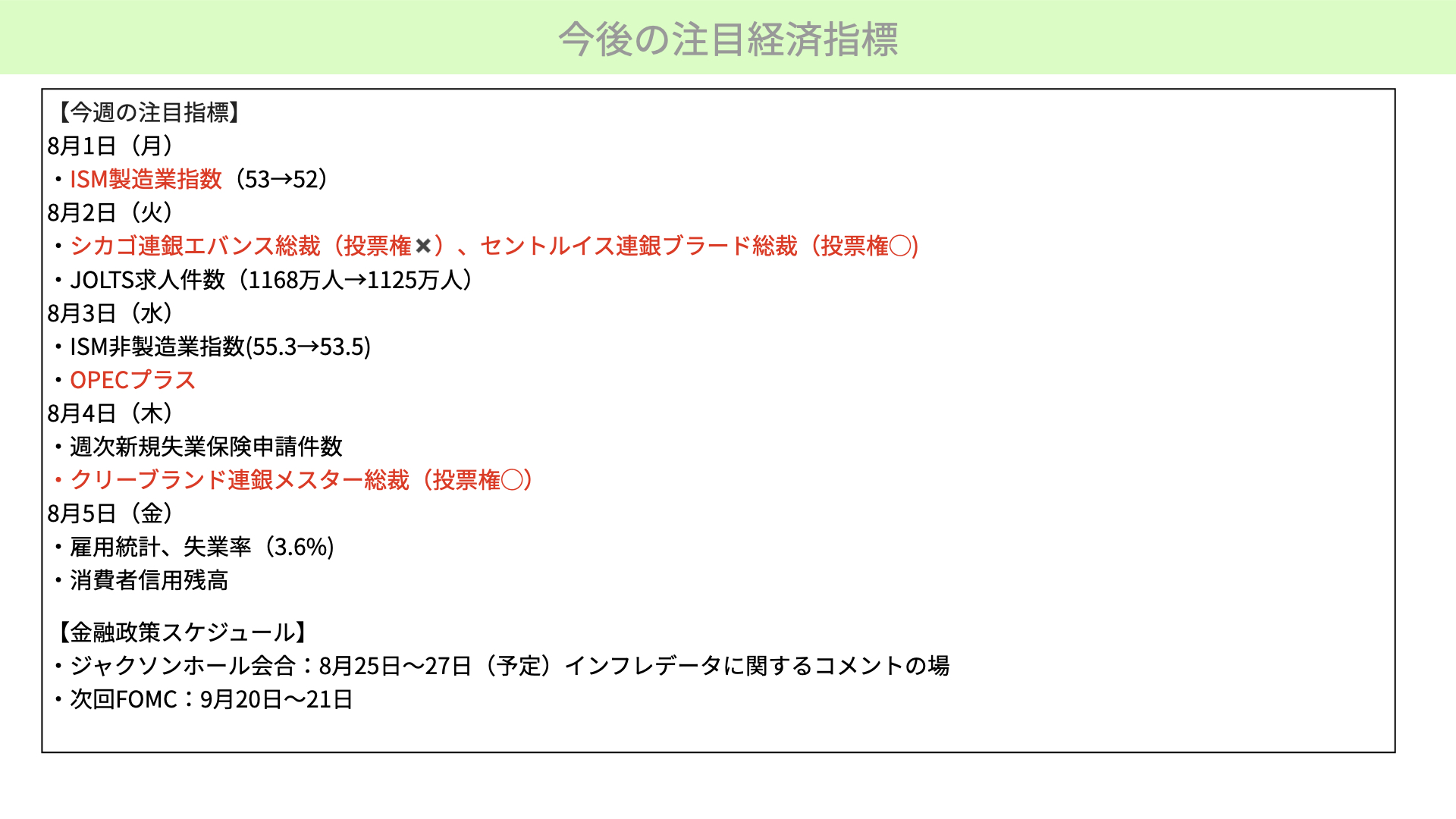

まず、1日のISM製造業指数です。予想が52(前月53)ですが、50を割ると株価の下落、景気後退が示唆されます。50を割り込んでこないか注目が必要です。

次に、要人発言が2日から続きます。シカゴ連銀のエバンス総裁は、今年投票権がありませんが、コメントします。また、タカ派で有名で、投票権を持つセントルイス連銀のブラード総裁の発言もあります。先ほどのカシュカリさんの意向が続くようで、FRBとして資産価値上昇がインフレを長引かせることがあれば、コメントで介入してくる可能性があります。火曜日は期待値が剥がれる、良いとこどりの相場が終わる可能性があるため、要人発言に注意が必要です。

次にJOLTSです。1ヶ月前の過去の数字となるため、どうしても出るとき、出ないときはあります。今回は1125万人まで雇用者数が減るとの予想です。もしも強い数字が出てくれば、まだまだ雇用が強いこととなり、人件費の高騰、インフレが続く可能性が出てきます。良い材料ではあるものの、逆に言えば金利が上昇することとなります。求人数が多いことは、今のマーケットにとってマイナスとなる可能性があると、注意していただければと思います。

ISM非製造業指数も、サービスを中心に53.5まで下がる可能性があります。これが下回ると、少し注意が必要です。意外と注目されていませんが、注目すべきはOPECプラスです。バイデン大統領がサウジアラビアを訪問し、原油を増産しようとお願いしていますが、0回答、もしくは若干のプラス材料となれば、原油価格が大きく上昇する可能性が出てきます。インフレにマイナスの影響が出るため、こちらも注目が必要です。

4日には、投票権を持つメスター総裁の要人発言、週次新規失業保険申請件数が発表されます。恐ら4週移動平均で増えることが予想されます。求人が増えているものの、失業者が増えている状況はかなりいびつです。その意味では、職を探している人がなかなか見つからない。しかし、求人数だけは多く、賃金が上がっていくこととなり、インフレとなる可能性もあります。引き続き注意して見る必要があります。

金曜日は雇用統計です。いつもよりも注目したいと思います。失業率が3.6%より上がっていくかどうか。雇用者数が増えると、通常は株価にプラスです。しかし、雇用者が増えているため賃金が上昇していると連想され、逆に株価にマイナスとなるのではないかと言われています。その意味では、しっかりと見ていく必要があります。

数自体は多くありませんが、要人発言、OPECプラス、雇用統計、ISMと、中身がかなり濃いものとなっています。今週は波乱含みかもしれないと、注意が必要です。

最後に金融政策のスケジュールです。ジャクソンホール会合が、8月25~27日に発表されています。次回FOMCが9月20~21日とかなり時間が空くため、インフレデータがどうなっているかの中間報告となる可能性があります。この時点で高いインフレ指標が出ている、7月FOMC後のトーンと大きく変わっている場合、マーケットが大きく変動する可能性があります。

また、夏休み明けということで、マーケットにも参加者がかなり戻ってきています。そこまで長引いた場合でも、8月中旬以降、こういったところでかなり繊細な動きとなってきます。良いとこどり相場を今週乗り切った場合でも、ジャクソンホール前においてはかなり警戒が高まっているとお考えください。

本日は先週からの流れを踏まえ、どのようなイベントに注意すべきかをお伝えしてきました。一言で言えば良いとこどり相場、金利が下がってくるだろう、FRBが緩和的政策を早めに取ってくれるだろうとの期待感が先行しています。しかし、物価上昇、インフレが、それを裏切る可能性があります。これらを裏付けるような話、株価上昇自体、FRBメンバーからするとインフレを長引かせると、考える要素となる可能性があります。その意味では、今週の要人発言のトーンに注目が集まります。

先週金曜日のカシュカリさんの発言と同じ流れが続くようであれば、株価にはマイナスの影響があります。上がっていくため、ついていかなければならない状況ではあるかと思いますが、冷静に経済指標、発言を見ていただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル