パウエル議長が最近の記者会見で、「アメリカの経済は強い、リセッションは回避できる」と発言しました。パウエル議長以外にも、FRBメンバーは同じようにリセッションが回避できると伝えています。

実際には、皆さんもご存じのようにアメリカのGDPは1~6月期で、2期連続マイナスとなっています。テクニカルなリセッションとなっている一方、FRBメンバーがリセッションではないと言っていることで、リセッション入りするかどうか、マーケットは非常に悩んでいます。

しかし、パウエル議長は3月、自ら話す機会がある場において、私たちFRB、もしくは私自身はリセッションの基準をこのように見ていると、あるイールドカーブを示しました。その示されたイールドカーブが、今回リセッション入りを示唆する水準まで来ています。今後株式市場にどのような影響を与えるのか、見ていきたいと思います。

[ 目次 ]

パウエル議長自ら示したリセッションのシグナル

逆イールド発生、市場は警戒姿勢もパウエル議長は景気は強いと主張

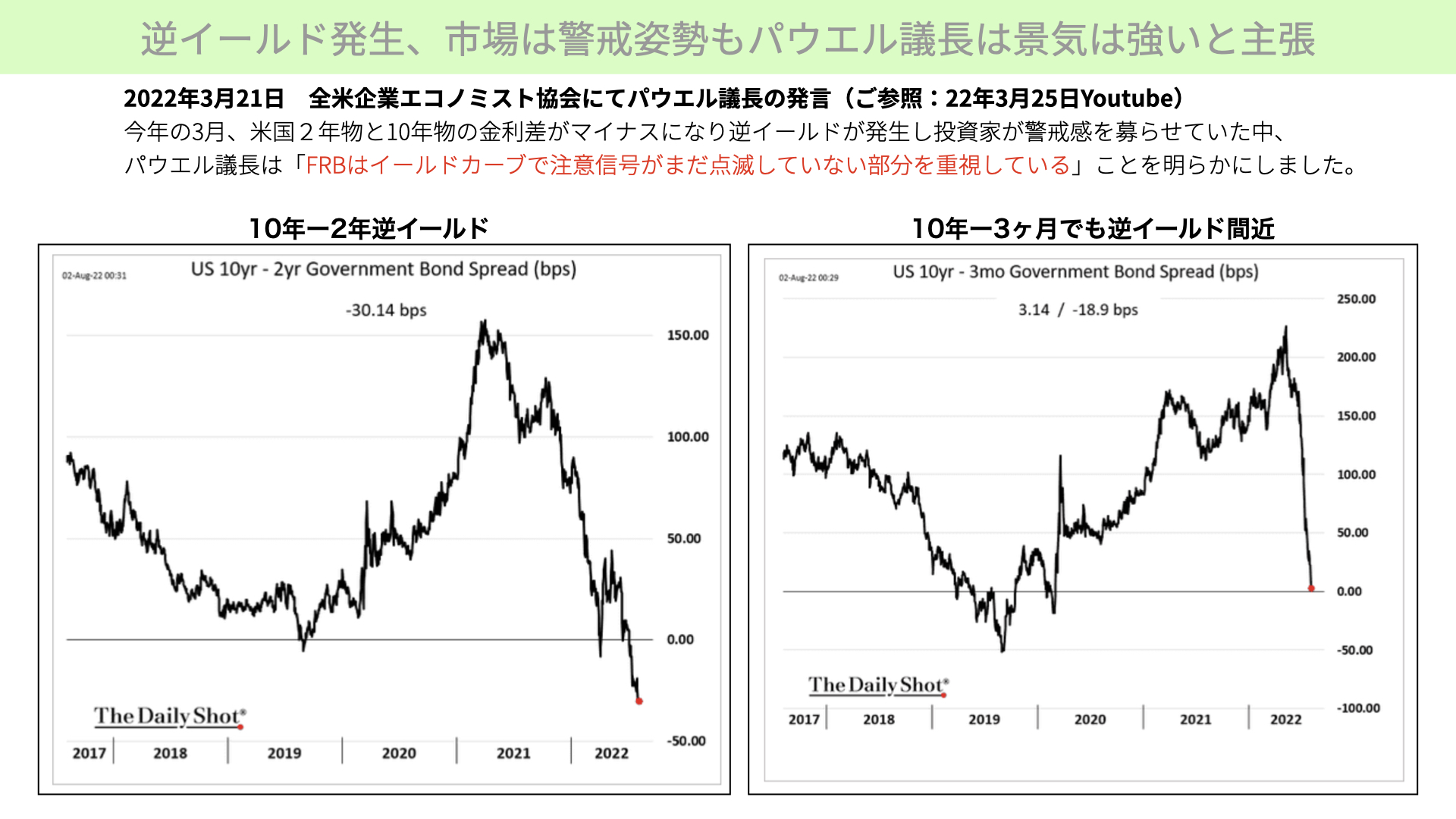

まず、左のチャートをご覧ください。今、市場では2年と10年の逆イールドが発生している状況です。右の方は、最近アナリストたちに注目されている10年-3ヶ月です。逆イールドが発生寸前まで来ていることが分かります。10年-2年の逆イールドより、10年-3ヶ月の逆イールドの方が、景気後退をより示すとして注目をしているわけです。

10年-2年の逆イールドは、3月に発生しました。多くのニュースでご覧になられたと思いますが、実はそのときFRBのパウエル議長は、10年-2年の逆イールドは、リセッションを示すものではない。自分たちは別の物差しで見ているとコメントしました。

3月21日の、「FRBはイールドカーブで注意信号がまだ点滅していない部分を重視している」というものです。10年-2年のイールドカーブが逆転したことは、景気後退のシグナルとしては判断していないと公の場で言い、10年-2年で景気後退となるとのマーケットのざわつきを鎮静化させました。

パウエル議長が認める逆イールドによるリセッションシグナルが発生

では、具体的にどういったイールドカーブを見ていたのでしょうか。こちらをご覧ください。

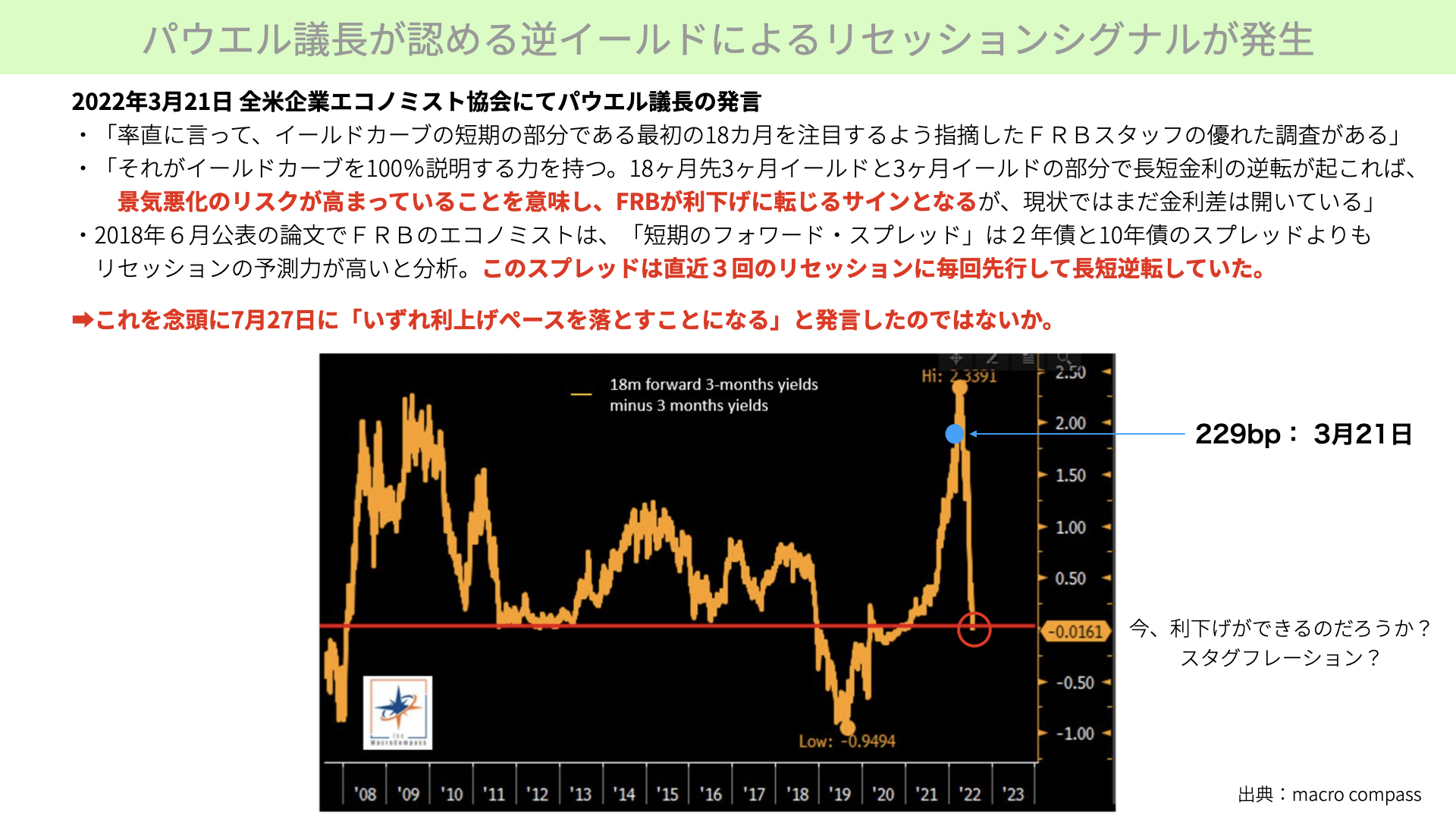

パウエル議長の発言です。「率直に言って、イールドカーブの短期の部分である最初の18ヶ月を注目するよう指摘したFRBスタッフの優れた調査がある」とのことです。簡単に言えば、10年-2年の期間ではなく、最初の18ヶ月、今から18ヶ月後までの金利に注目するようにしているというのです。

「それがイールドカーブを100%説明する力を持つ」つまり、イールドカーブがリセッションを示すところでは、そこの部分を見なければならないと言っているのです。具体的には、「18ヶ月先3ヶ月イールドと3ヶ月イールドの部分で長短金利の逆転が起これば、景気悪化のリスクが高まっていることを意味」ていると、自ら発言をしています。

これはどういうことかと言えば、3ヶ月間の金利、18ヶ月後の3月金利。つまり、18ヶ月先の3ヶ月金利と、今の3ヶ月金利を比較した結果、18ヶ月先の3ヶ月金利が今の3ヶ月金利を下回ることがあれば、景気後退としてFRB、もしくはパウエル議長は判断するということです。

また、赤文字で書いた箇所が重要です。「FRBが利下げに転じるサイン」と認識しているということですが、3月21日の段階では、「現状ではまだ金利差は開いている」、余裕だと発言しています。

下のチャートをご覧ください。こちらは18ヶ月先の3ヶ月金利と、今の3ヶ月金利の差です。赤い線を下回ると逆イールドの発生を意味しますが、パウエル議長が発言された3月21日の段階では、229bp、つまり2.29%の金利差が開いた状況でした。これが縮まらない限りは、リセッションとして認めないと言っていたわけですが、下のチャートからも分かる通り、逆イールドが4ヶ月後には発生しています。

この根拠は、誰もが見ることができます。2018年6月にFRBエコノミストが公表した論文があります。リセッションを考えるにあたって、FRBは10年-2年のスプレッドよりも短い期間のスプレッドを見ていると言っています。

過去3回のリセッションは、毎回先行して逆転して逆イールドになっているため、それを注視しているとしています。今回も、もちろんFRBメンバーを含めて把握しています。7月27日、FOMC後に記者会見をしたとき、恐らくパウエル議長は金利差が逆イールドに近付いている状態を踏まえ、いずれ利上げペースを落とすことになると発言したのではないかと思っています。

なぜなら、ここに書かれているように、これは利下げに転ずるサインだと言っているからです。利下げするとまでは言わなくとも、利上げペースを落とすこととなるだろうと発言したのだと思われます。

しかし、この発言で金利が低下し、パウエル議長がハト派に転じたのではないかと株価が大きく上昇したのです。株価が大きく上昇し、資産価値上昇に伴った消費欲減退がしないことでインフレが長引くのではないかと、マーケットは今後どうなってくるのかとの懸念を持っていたのです。

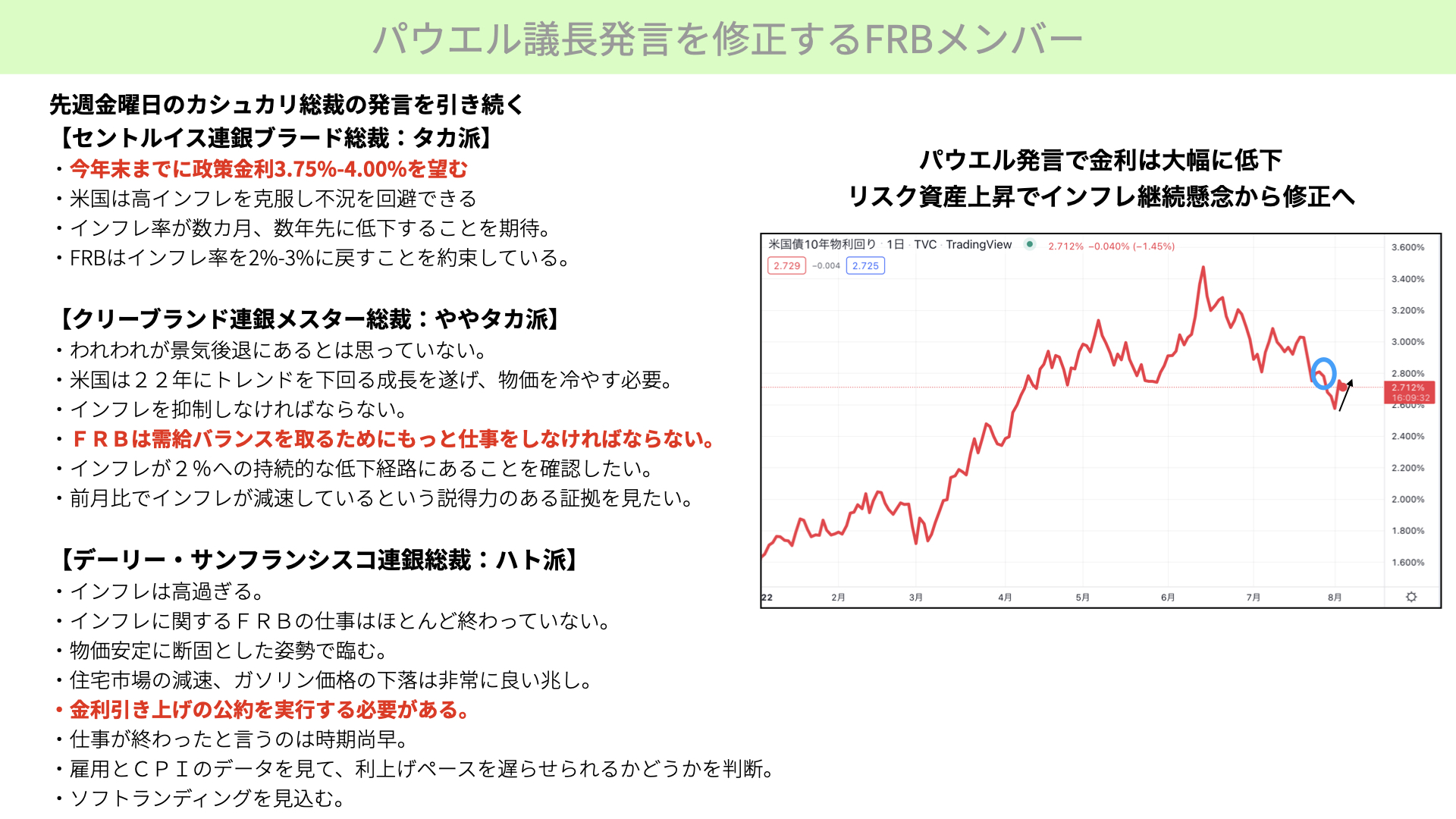

パウエル議長の発言がハト派と取られたことで、7月29日、カシュカリさんが間違いだと伝えた後、今週に入ってもFRBメンバーが修正をかけています。

パウエル議長発言を修正するFRBメンバー

こちらをご覧ください。セントルイス連銀のブラード総裁、クリーブランドのメスター総裁、サンフランシスコ連銀のデーリーさんといった方々がいろいろなコメントをしています。共通して言えることは、市場が予想している年内3.3~3.5%の金利を打ち止めとして、その後下落に転じるということに対して否定的コメントをしています。

例えば、タカ派で有名なブラードさんは、今年末まで政策金利は3.75~4%と市場を上回る利上げを示唆しています。さらに、ややタカ派として有名なメスター総裁は、FRBは需給バランスを取るためにさらに仕事をしなければならないと、インフレ抑制に意欲を示しています。

デーリーさんというハト派の方も、金利引き上げの公約を実行する必要があると言っています。これはSEPとして発表しているターミナルレート、金利をどこまで上げるかを示したものを、4%まで持っていくことを暗に伝えています。

そういったこともあり、10年金利が発言を受けて上昇し、株価の上値が少し重くなってきています。恐らく今後も、こういった要人発言を通じてパウエル議長が与えた印象を修正してくる可能性があるでしょう。

今週以降、株価が少し軟調になってくることも大事です。しかし、それ以上に大事なのは、FRBメンバーもイールドカーブの形状を見て、リセッションを意識し始めた、もしくはリセッションに入る可能性がある状況だということです。本来であれば利下げしなければならない状況にもかかわらず、利上げをしなければいけない。かなり苦しいかじ取りを求められていると思っています。

過去リセッションに入るとどのような状況だったのか。パウエル議長も認める、イールドカーブが示すようにリセッションに入ったならば、今の株式市場はそれを織り込んでいないことを、お伝えしたいと思います。

リセッションとEPS予想の関係

リセッション時におけるEPSの下方修正(22年5月20日動画より)

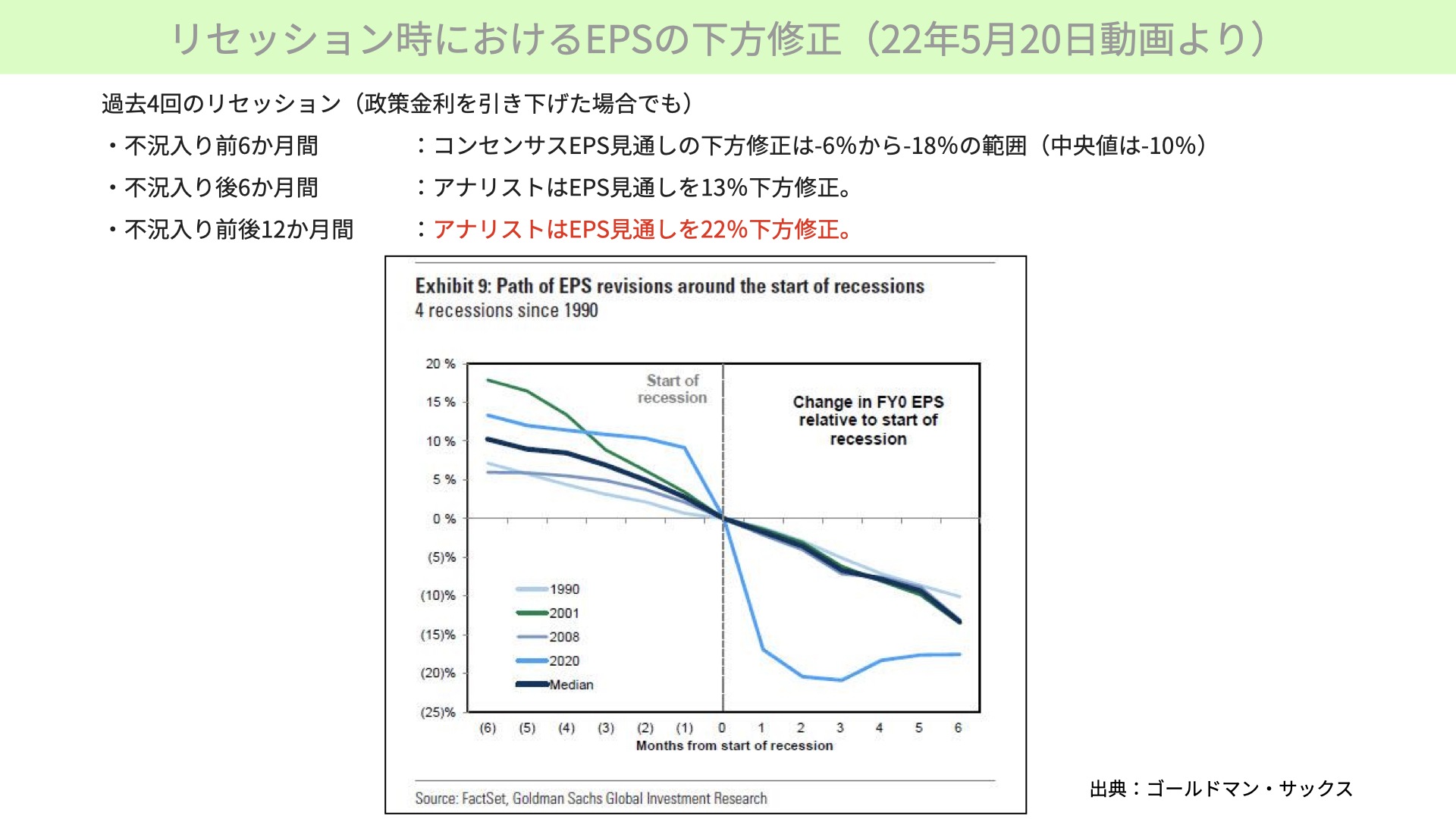

こちらはゴールドマンサックスの資料をベースにしたものです。過去4回のリセッションにおいて、EPSがどのくらい低下したかです。1990年、2000年、2008年、2020年の4回のリセッションで、EPSはアナリストによってどれだけ引き下げられたかです。

リセッションに入る前の6ヶ月間は、EPSが10%下がりました。不況に入った、リセッションに入った後の6ヶ月間は、EPSが-13%まで下がりました。不況入りの前後12ヶ月間、それを挟んだ結果、アナリストのEPS予想は22%下落しました。

リセッションに入れば、EPSは約20~22%の下方修正が大きくされる状況です。では、今のEPSはどういう状況なのでしょうか?

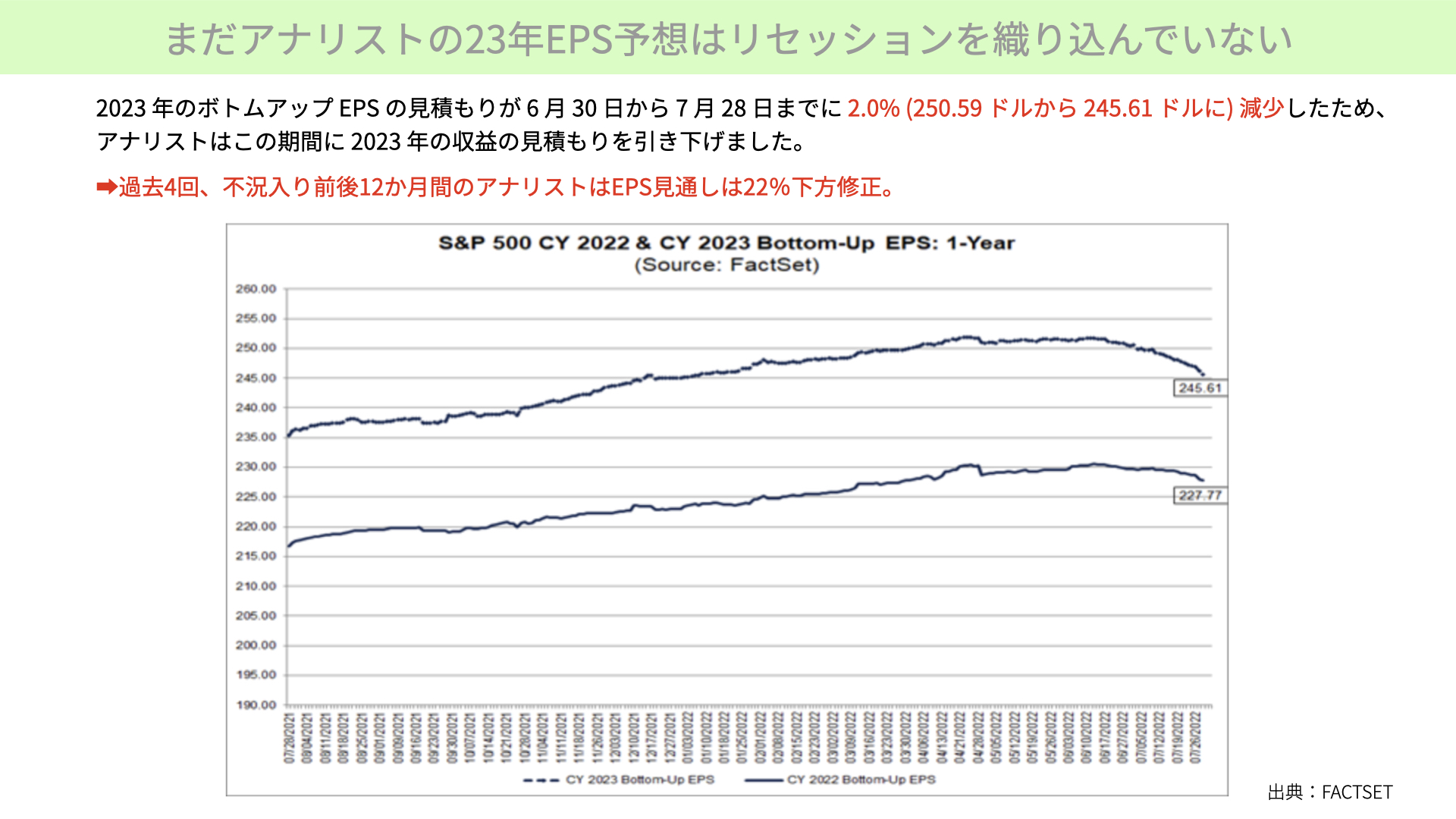

まだアナリストの23年EPS予想はリセッションを織り込んでいない

こちらはFACTSETが出している資料です。23年度末のEPS予想は、今年に入って、まだ2%しか下落していない状況です。23年末のEPS予想は、6月30日~7月28日の1ヶ月間で245.61~250.59ドルまで減少しましたが、減少幅は約2%にしかなっていません。

先ほどお伝えしたように、過去4回の不景気時のアナリストによるEPS予想は、22%も下落しています。そこから考えれば、リセッションに入ると、まだ20%近くの下落余地が十分にあると言えます。

では、今の株価はリセッションを織り込んだのでしょうか? EPSからは、リセッションを織り込んでいない状況です。

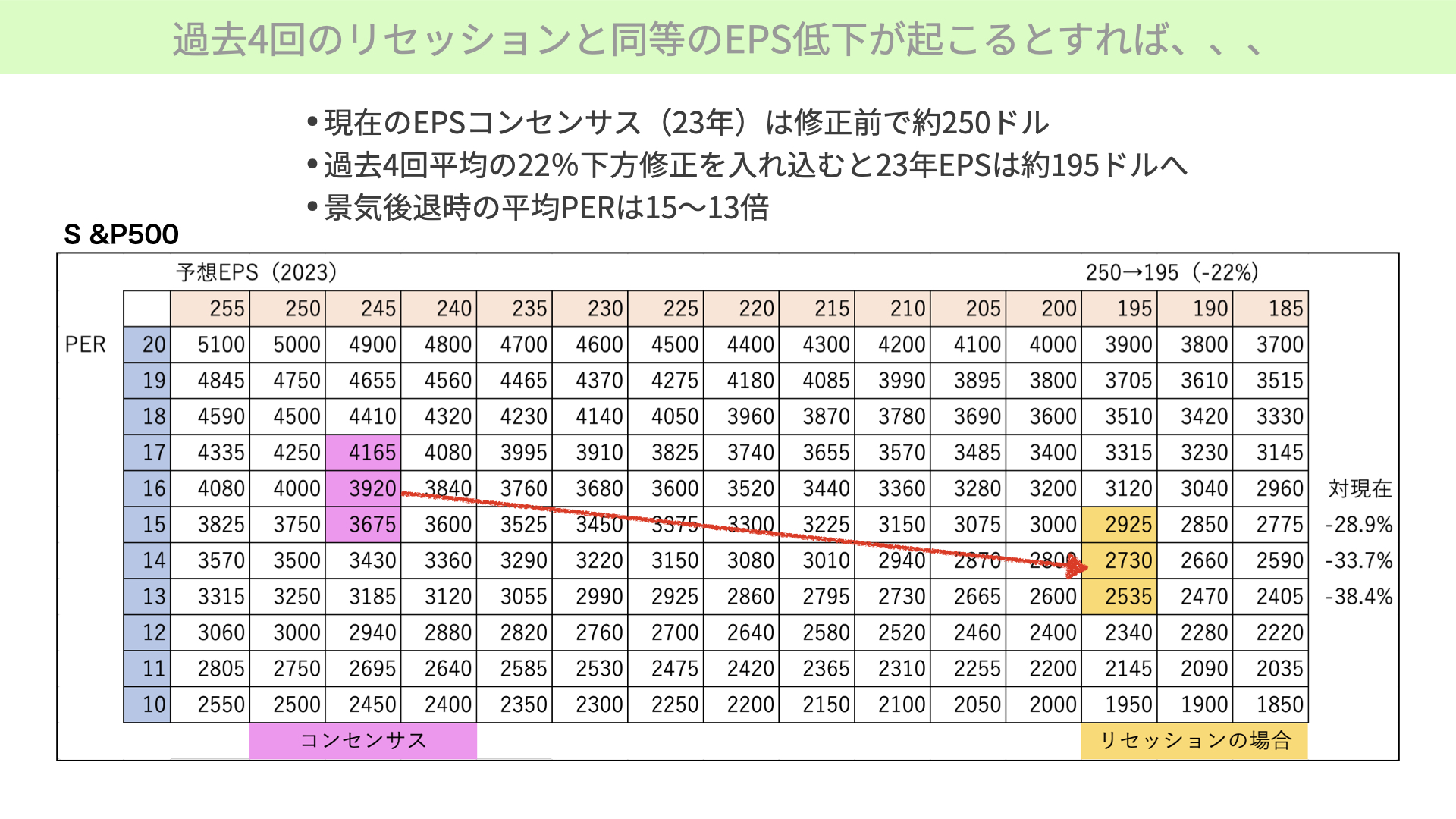

過去4回のリセッションと同等のEPS低下が起こるとすれば

横軸に2023年のEPS予想、縦にPERを表しています。現状、EPS23年末は245ドル、過去10年近くにおけるPER平均は約16倍近くです。現在の株価、ピンクで示したように245ドルのEPSに対して17倍であれば、S&P500で4,165。一方、16倍となると3,920、15倍だと3,675と、PERが17倍近くあるため、4,100ポイント近くにS&P500がなっている状況となります。

過去4回のリセッションと同じように、仮にEPSが20%近く下がってくると、245ドルから195ドルまで赤矢印まで下がる可能性があります。

一方、PERについてもリセッションに入ると、過去16倍だったものがさらに引き下がり、13~15倍に推移すると過去の歴史からは確認できます。195ドルのEPS×PER13~14倍で考えると、S&P500は2,925ポイントから2,535ポイント。今の価格から見ても、28%~38%と、リセッションに入ると大きく下落する可能性があります。

これは、あくまでも過去のEPS低下であって、過去のPERの平均を表したものです。今回リセッションとなったからと言って、必ずEPSが20%下がるというわけではありません。ただ、モルガンスタンレー、ゴールドマンサックスがいまだにレポートに書いているように、マーケットはリセッションを織り込んでいません。

もしもリセッションを織り込んだ場合、EPSの低下が20%近く起こるとずっと言っています。今回パウエル議長が認めているように、イールドカーブがリセッションを示唆すると、20%EPSが下がり、PERが14~15倍程度まで下がります。今のマーケットの株式市場はまだ織り込んでいないと言えます。

ですから、皆さんにはそういった可能性があることを踏まえた上で、一括で買うのではなく徐々に積み立てて買っていく、リセッションが1年長引くようであれば急に焦って買う必要はないといった、資金をコントロールしながらリスクをコントロールしていただければと思います。

マーケットがもしリセッションに入らなければ、リセッションを警戒した動きからの買戻しで大きく上がることもあります。しかし、超保守的にお金を守っていくことにこだわるのであれば、下落の可能性と上に伸びていく可能性を見比べたとき、まだリセッションのリスクが残っている、株価の下落余地があることを念頭に置いていただき、今年後半のマーケットに臨んでいただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル