今週に入り、株価の上値が重くなる展開が続いています。今週雇用統計を控えていること、来週のCPI発表を控え、なかなか動きが取りづらい状況が続いているからだという背景もありますが、大きく株価が下落しない背景として、原油価格下落があるのではないかと思っています。

今のところ、原油価格が一時期130ドル近くまで上がったものが、今は90ドルを割っています。原油価格の大きな下落により、今後のCPI、原油高によるインフレが少し減速する可能性が高まった、インフレの高止まりによる金融政策の急な引き上げ、景気の大きな減速がなくなったのではないかというのが、株価を大きく崩れることを支えている状況です。

では、今後原油動向が下がることは、株価を支える要因になるのでしょうか。それとも、株価が下落する要因になるのでしょうか。過去の事例を取り入れながらお伝えしたいと思いますので、今後の参考にしていただければと思います。

[ 目次 ]

原油価格が下落

原油価格が大幅に低下

こちらをご覧ください。原油価格がどのくらい動いているかです。かなり古いところから取っています。1986年から取ったため大きく下がっていますが、今回の下落はさらに大きく下落した局面がありました。そこから比べると、まだまだ下落余地もあり、逆に言えばリバウンドする可能性もあります。

そもそも、今回の下落の大きな背景には原油需要の減速があります。減速の背景には、昨日のバンクオブイングランドが発表したような、0.5%利上げしたことがあります。今後景気が悪化するにもかかわらず、インフレと戦わなければならない。2.5%ではなく、0.5%の利上げを行い、原油を使う可能性が減り、世界的需要が減速すると連想され、原油が下がっている状況です。

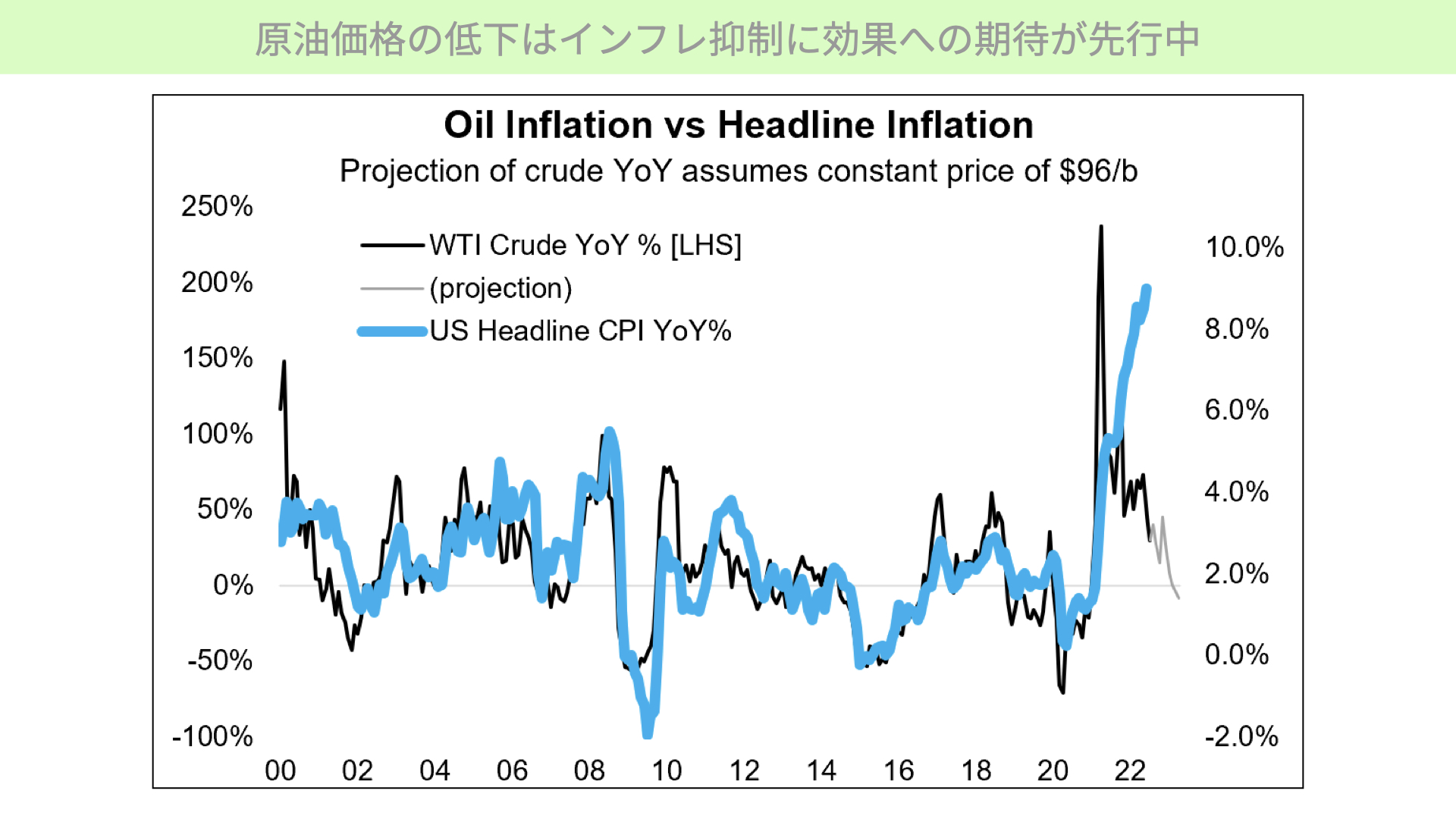

原油価格の低下によるインフレ抑制への期待が先行中

こちらのチャートは、原油価格が下がると、インフレにどういう影響があるかを示したものです。黒いチャートはWTI前年対比価格の上昇率です。一方、水色のチャートは昨年対比の総合CPI価格です。原油価格が上がった時にはCPIも上がり、下がった時には下がるように、連動性がかなり高いと確認できます。

現在、昨年に比べて原油価格は落ち着いてきていますから、まだ高止まりしているCPIも、いずれマイナス方向に収れんしてくるのではないかというのが、マーケットの期待感としてあります。10日にCPIの発表がありますが、今回間に合わなくとも再来月以降、CPIが下がってくるのではないか。それによってアメリカの金融政策が緩やかなものになるとの期待から、株価の下支えになっていると知っていただきたいと思います。

では、その上で過去原油価格が景況感、もしくは株価にどのような影響を与えたか、簡単に見ていきたいと思います。

原油と景気との関係

景気後退直前もしくは景気後退中に大幅下落

まず、原油価格下落は経済の影響を受けます。需要が減れば原油は下がるように、過去、景況感に非常に連動しています。今回、このチャートは原油価格が赤いチャートです。青いチャートは景気後退を表しています。過去4回の景気後退局面において、原油価格はその期間中に2回ピークアウトしています。また、残り2回は景気後退直前に下落をしています。

今回の下落が景気後退最中にあるのか、前になるのかは景気後退に入ってみなければ分かりません。しかし、その可能性があるとして、マーケットはこれから警戒感を高めてくる可能性があります。今はCPI低下に期待感が高まっていますが、景気後退に目が向いてくる可能性があるというのが一つ目の注意点です。

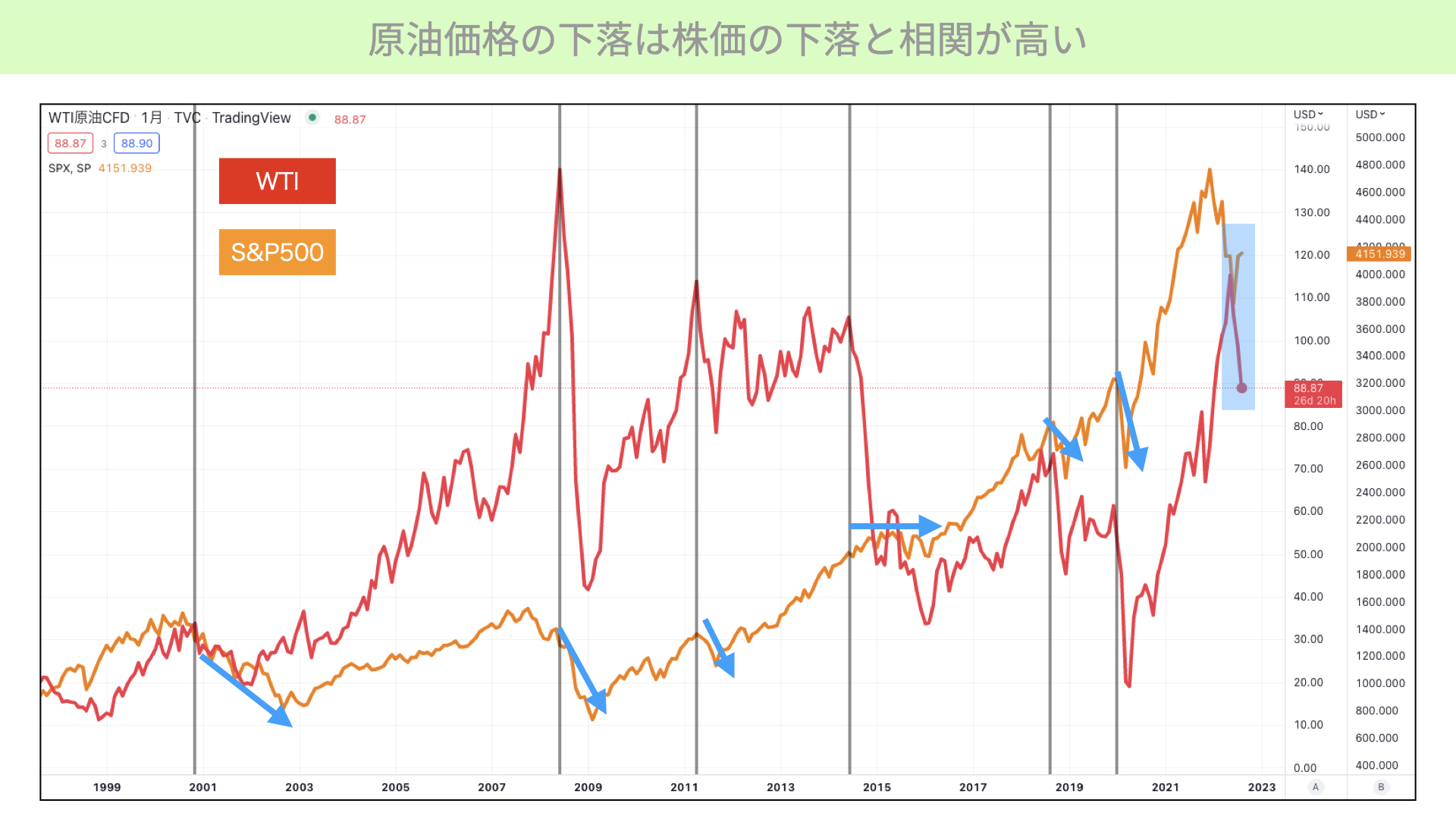

原油価格の下落は株価の下落と相関が高い

二つ目のポイントです。こちらはWTI、原油価格を赤いチャート、黄色いチャートはS&P500です。縦のグレーの線は、WTIのピークアウト時です。皆さんに見ていただきたいのは、グレー部分で赤いチャートがピークアウトした後、S&P500がどうなったかです。

2000年では、ピークアウト後S&P500も下がっています。2008年も、ピークアウト後に株価が下がっています。基本的には、株価が下がることが続いています。

ただ、2014年に関しては、大きく原油価格が下がった後も株価は横ばい。大きく上昇しないものの、下落までには至りませんでした。全てにおいて株価が下落するわけではありませんが、基本的には過去の事例を見ると、原油価格が大きく下落した局面では、S&P500が大きく下落していると確認できます。

では、今回はどうでしょうか。一番右を見ていただければと思います。原油価格が大きく下落したにもかかわらず、黄色、S&P500は上昇しています。これはCPIの低下をマーケットが好感し、S&P500が上がっているためです。ただ、過去の事例から言えば、景気減速を受けたWTIの下落は、いずれS&P500に影響する可能性があることに注意が必要です。

今後もWTIが下がり続けるようであれば、S&P500に影響が移ってくるのではないかとの観点でご覧いただければと思います。いつの間にか原油価格下落によってインフレが鎮静化したとのニュースから、原油価格が下がったことで、株価が下がったとのニュースに変わる瞬間がある可能性があると、ぜひ覚えておいていただければと思います。

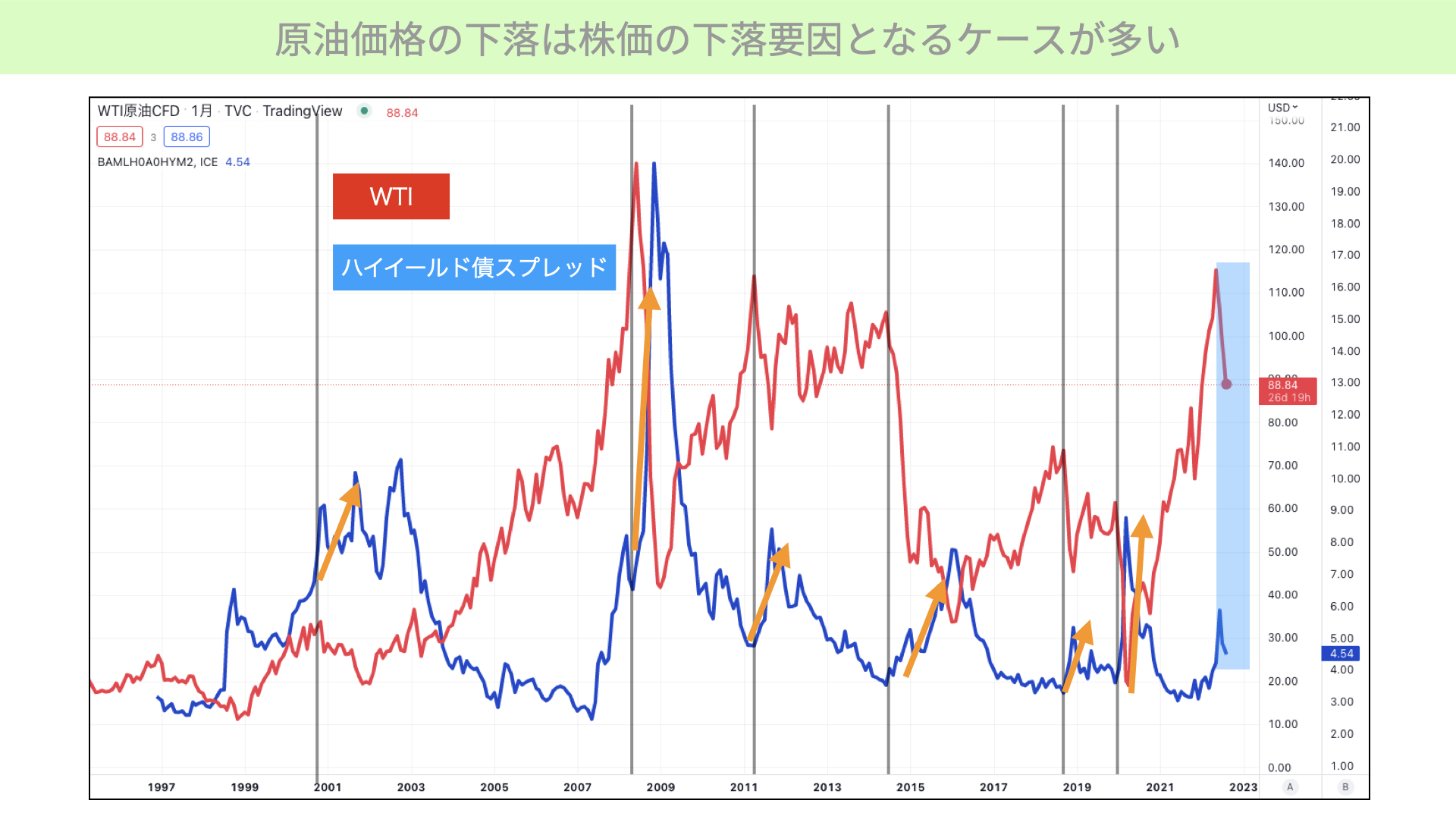

原油価格の下落は株価の下落要因となるケースが多い

それはなぜかです。原油価格とハイイールド債券のスプレッドに、大きな関係があることをご説明したいと思います。先程と同じように、原油価格を赤いチャート、今回はハイイールド債券のスプレッドを青いチャートで表しています。

国債よりも大きくハイイールド債券の利回りが離れていく、スプレッドが広がった状態では、国債は安全なものの、ハイイールド債券、格付けの低い債券は持つと償還されないリスクがあります。そのため、青いチャートが上がった状態は、マーケットのリスク感応度が高まっている状態だとお考えください。

赤いチャートがグレーの縦線から下がっているときは、ほぼ間違いなくハイイールド債券のスプレッドが広がっている状態です。この背景には、ハイイールド債券の中に12%エネルギー企業が占めていることから、エネルギー企業においてWTIの価格が下がってくると収益が鈍化し、ハイイールド債のスプレッドが広がることが関係していると言われています。

現在置かれている状況は、赤いチャート、WTIが大きく下がっているにもかかわらず、ハイイールド債券のスプレッドが縮まっている状態です。この状態はいつもと異なる動きですが、今後もWTIが90ドルを割り、80ドルを割っても下落が続き、ハイイールド債券のスプレッドが下がるのであれば、そのときはインフレーションの鎮静化として株価は上がるでしょう。

逆に、WTIが下がりスプレッドが上に向き始めれば、これは株価にとって大きなマイナスの影響があります。ぜひニュースの観点として持っていただければと思います。

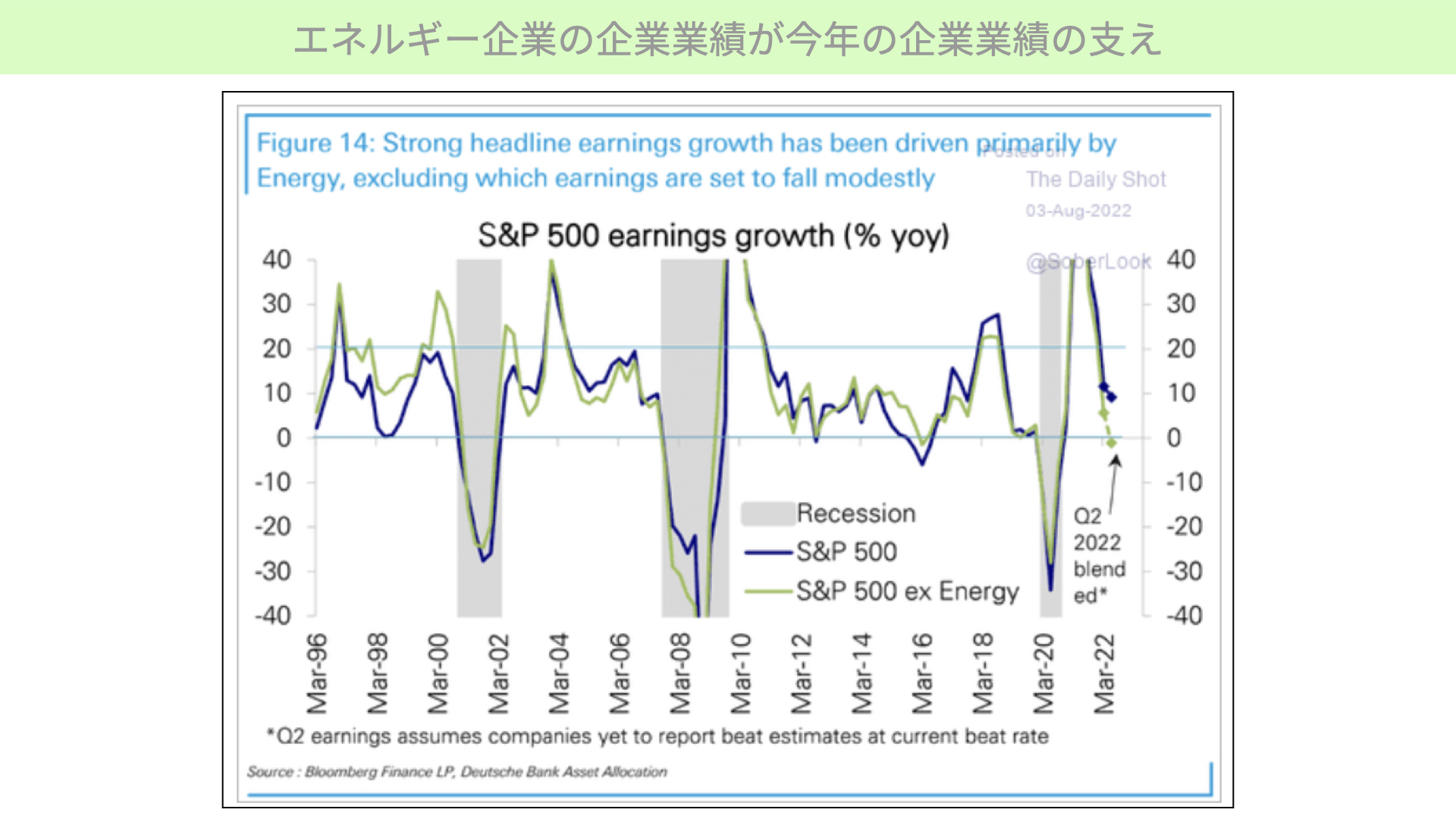

エネルギー企業の企業業績が今年の企業業績の支え

最後にこちらをご覧ください。原油価格の下落は、株価下落の大きな要因になります。こちらは緑の線と青いチャートを表していますが、緑のチャートは石油関連企業を除いた、昨年対比でのS&P500の利益率を表します。一方、青いチャートはS&P500全体の利益率です。

ここからも分かる通り、S&P500の今年の稼ぎ頭はエネルギー企業です。今年利益がまだ上昇する前提ですが、今後そのシナリオが崩れるとすれば、原油を扱っているエネルギー企業の株価が下落することがあれば、今年の利益見通しも下方修正が入ってくる、S&P500が下がる可能性があるため、株価下落に繋がる可能性があります。ぜひ覚えておいていただければと思います。

原油価格が大きく下落した背景には、経済減速が関係しています。現段階では経済減速により原油価格が下がり、CPIのヘッドラインが下がってくることで、今後金融政策が緩やかになり、株価にはプラスだとマーケットは捉えています。

しかし、いつかの段階で原油価格が下がると、原油を扱っている、もしくはエネルギー企業の業績が悪化するか、エネルギー企業のイールドスプレッドが広がってくる、リスクが高まることで、株価が下落するとのニュースに切り替わる瞬間が出てきます。過去もそうでした。

そういったことが起こるため、今はスプレッドが縮まった状態ですが、広がってきたり、原油が下がったりすることで株価が下がるとのニュースに変わったときには、これまで以上に株価が下がりやすくなります。

今はCPIの影響でプラスですが、マイナスになる可能性も十分にあります。同じように下落が大きく変わる可能性があることを念頭に、来週以降のマーケットを見ていただければと思います。CPIの反応を受け、その後原油価格がどうなるのかも含め、見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル