8月前半戦の一番の山場と言われる、7月CPIが発表となります。このCPIは巡っては、事前予想より少し弱く出るのではないかとのことですが、その背景にはいくつかのインフレ指標が少し弱く出ていること、まだまだインフレは高止まりするのではないかなど、いろいろな予想があります。本日は、CPIを通過後の8月下旬に向かって、どこに注目すべきかをお伝えしたいと思います。

[ 目次 ]

CPIはまだまだ高止まりする可能性

米家賃は継続的なCPIの高止まりを示唆

こちらをご覧ください。10日発表される、総合CPIの市場予想は8.7%です。先月が9.1%だったため、少し鈍化する予定となります。一方で、コアCPIは前回5.9%が6.1%と、上昇が予定されています。マーケットでは、CPIが非常に強く出れば、インフレをさらに叩きに行くため金利が上昇するのではないか、インフレが予想通り低く出ると、FRBはマーケットの経済状況を踏まえて緩やかな利上げにするのではないかなど、いろいろな思惑があります。

そういった市場の興奮を抑えるためでしょうか。9日、セントルイス連銀のブラウド総裁がコメントしました。ブラウド総裁は、昨年以降インフレが一過性ではないとするタカ派の筆頭です。彼は利上げすべきだ、QTを積極的に行うべきだと主張しており、今年一番当たっていて、FRBの中で信頼が厚くなっている方でもあります。

「インフレがピークに達したと主張するには時期尚早」「明日(10日)の総合CPIは幾分か和らぐ可能性があるが、我々はコアPCEインフレを重視」としています。つまり、発表されるCPIは、参考にはするものの、最終的にはコアPCEを見るとのことです。そうなれば、10日の発表を受けても、8月26日に予定されているPCEコアを見るまでは、なかなか判断しづらくなるでしょう。

また、25日から開かれるジャクソンホールにおいて、今回のCPI、PCEコアを踏まえ、どのようにパウエル議長がコメントしてくるかが注目されます。CPIがよほど弱く出ない限り、もしくはよほど強く出ない限り、マーケットの方向感はなかなか定まりにくいと思われます。

さらにホワイトハウスからは、前回までは出ていた「今回のCPIは非常に高い」とのアナウンスが、9日時点でも聞かれていません。マーケットとしては、何となく弱い数字が出るのではないかと考えています。また、ウォールストリートジャーナルのニックさんも、今回はコメントしていません。そのため、ある程度低く出ても、マーケットは好感するというより、それを受けて冷静に対応する展開だと思われます。

ポイントです。8月26日のPCEコアまで、マーケットは様子見をしなくてはなりません。

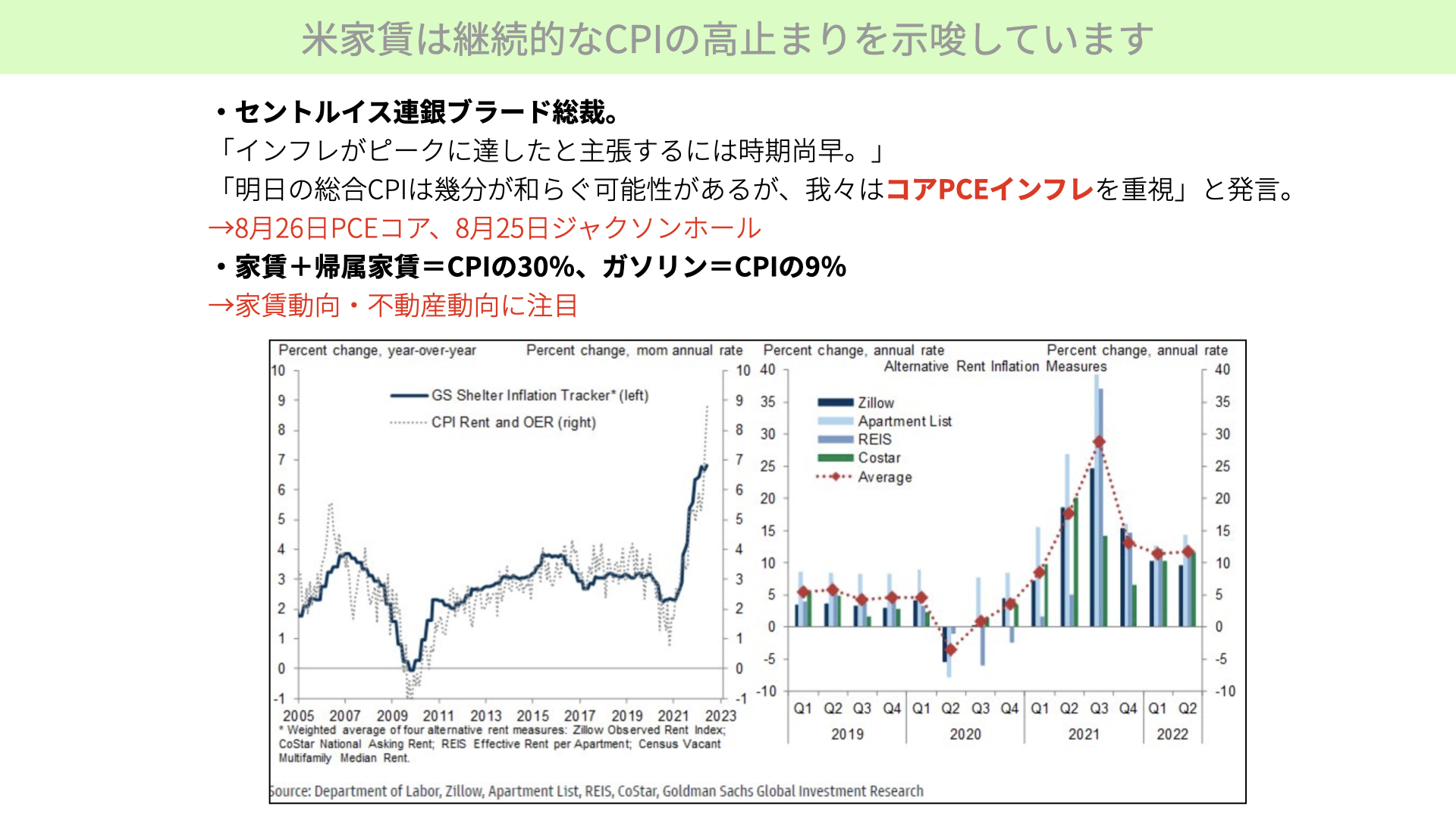

帰属家賃と家賃がCPIの30%を、ガソリンはCPIの9%を占めています。今回の総合CPIが9.1%から8.7%になるとされるのは、ガソリン価格や一部のコモディティ価格下落によると言われています。しかし、家賃・帰属家賃が下がらないことには、根本的にCPIは下がりにくくなります。

下のチャートをご覧ください。ゴールドマン・サックスが出しているシェルターインフレーション、家賃価格がどうなっているかを表したものが、左のチャートです。

未だに7%近く家賃価格が上昇している状況です。家賃価格は、金融政策から影響を受ける、12ヶ月ほど遅行して下がると言われています。今のような積極的な利上げ以降も、まだまだ高止まっている状況は、なかなか家賃が下がりにくいことを証明しています。

CPIは、基本的に高いまま止まる可能性があります。ですから、8月の発表以降も、家賃動向、住宅価格指標を含め、どうなっていくのかにマーケットの注目は移っていくでしょう。ガソリン価格が下がってきたことだけではなく、家賃が下がるかどうかで、CPIの流れ、PCEコアまで迎えていくこととなります。そういったところに8月以降、注目していただければと思います。

米労働コストの上昇でインフレ継続懸念

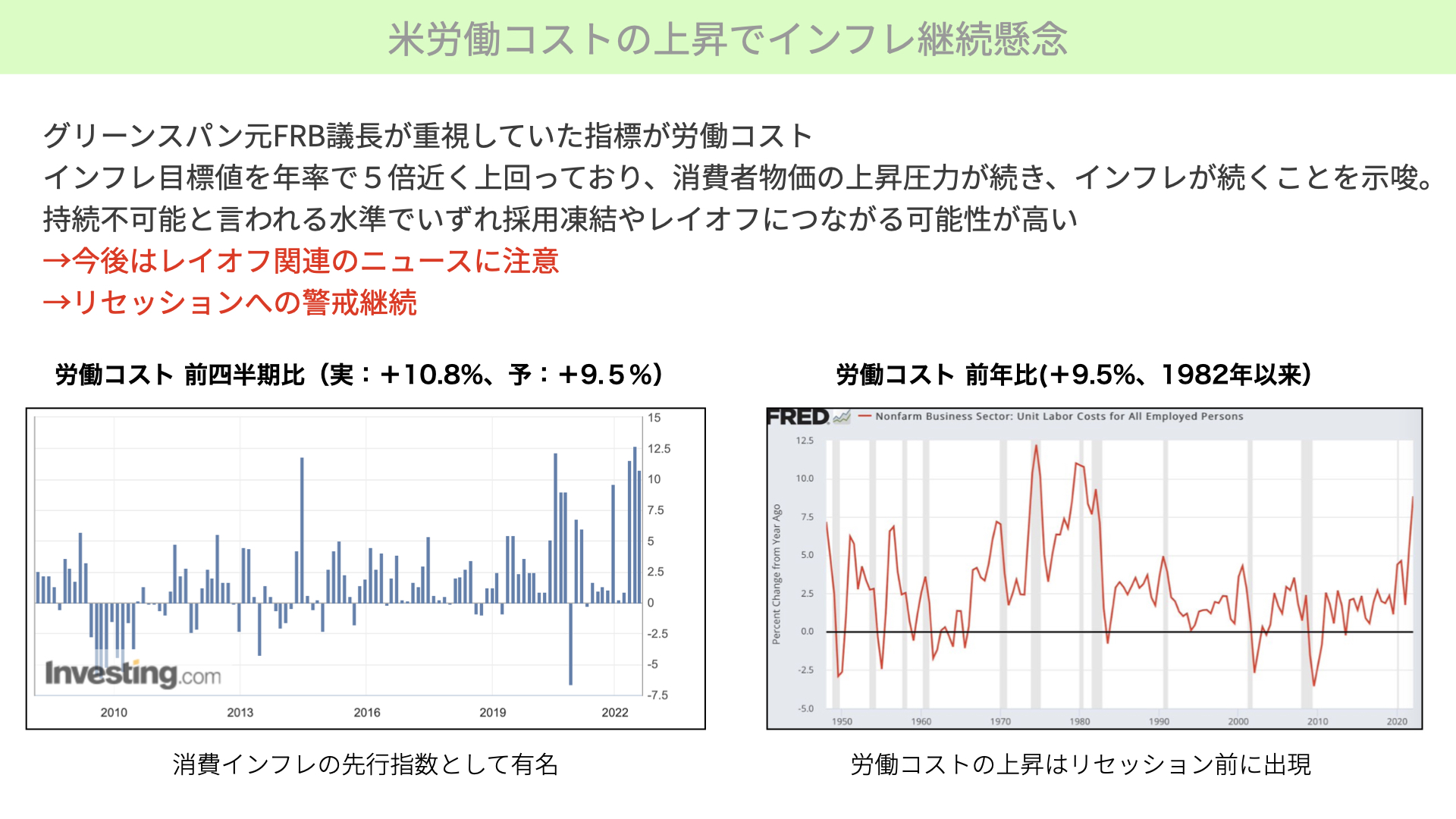

さらに、こちらをご覧ください。9日、今まであまり重要視されていませんでしたが、非常に注目される指標が発表されました。米労働コストです。こちらは、アメリカの前FRB議長だった、グリーンスパンさんが非常に重要視していたものです。企業側が働く人にどの程度のコストがかかっているか、表したものとなります。

下のチャートをご覧ください。労働コストは、前4半期に対し、今回は10.8%も増えています。予想の9.5%を大きく上回る結果です。さらに、右の方のチャートをご覧ください。前年比では9.5%の上昇と、1982年以来の大きな労働コストの上昇です。

インフレ目標値2%を5倍近く上回るような、10%近くの労働コスト上昇は、特に前期比、消費者物価の上昇に結び付くと言われています。仮にCPIが低く出ても、今後労働コストの上昇で消費意欲が増すこと含め、インフレが続くのではないかとマーケットでは懸念されています。

さらに、10%の労働コストの上昇というのは、持続不可能と言われる水準です。これに耐えきることなく、雇用凍結、レイオフに繋がると言われています。

右のチャートをご覧ください。縦に入っている網掛けはリセッションです。労働コストが大きく上昇した後は、リセッション後労働コストを引き下げることとなります。今、マーケットでは少しリセッションが先送りになったと、雇用統計を通じて言っているわけです。この労働コストが、今回大きく上昇したことで、近い将来リセッションを通じてしか、労働コストを下げられないのではないかと、警戒感が高まっています。

今後は、企業から出てくるレイオフ関連のニュースが増えてくるとの警戒感と、リセッションに改めて意識が強まってくる状況になってくるというのが、今回の労働コストからは分かりました。

8月以降の企業業績と9月以降のQTの影響

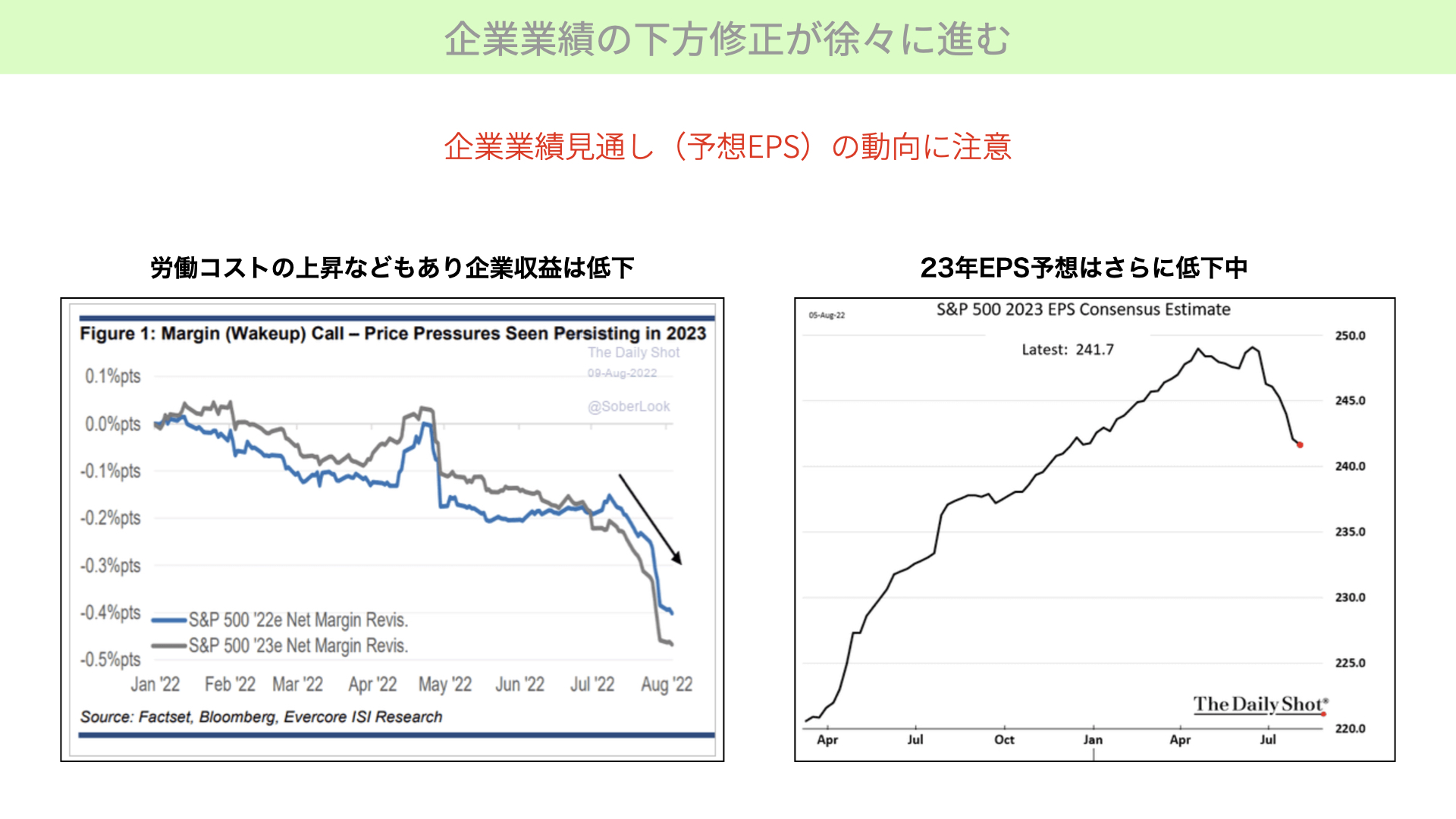

企業業績の下方修正が徐々に進む

さらに、こちらをご覧ください。労働コスト上昇があり、企業収益は悪化していると分かっています。左のチャート、2022年も2023年も、マージン、利益率が大きく下がっています。結果、右のチャートで示したように、2023年のEPSは、先週時点で1株当たり利益が245ドルから、さらに下落して241ドル、1.7ドルまで下がっています。2023年のEPS予想は、週を重ねるごとに下落している状況です。

労働市場のコスト増加によって、消費意欲が増すことによるインフレ懸念が出てくること。そして、労働コストが上がったことで企業収益が悪化し、EPS低下が見られること。労働コストが上がったものを鎮静化するには、リセッションしかないという状況が揃ってきています。こういった普遍的な問題は、今年に入ってからもずっと変わりません。8月後半に向けて、こういったことが話題になってくることに、非常に注意が必要です。

そんな中、9月にQTが950億ドルを売却することとなります。それを控え、皆さんに注意していただきたいことがあります。

Term PremiumがQTにより上昇する可能性に注意

QTがフルスペックでスタートします。段階的には資産買い入れを止めた後、売却に移ることとなります。950億ドルを月次で売るにあたり、9月からスタートするため、8月後半は注目が集まるでしょう。

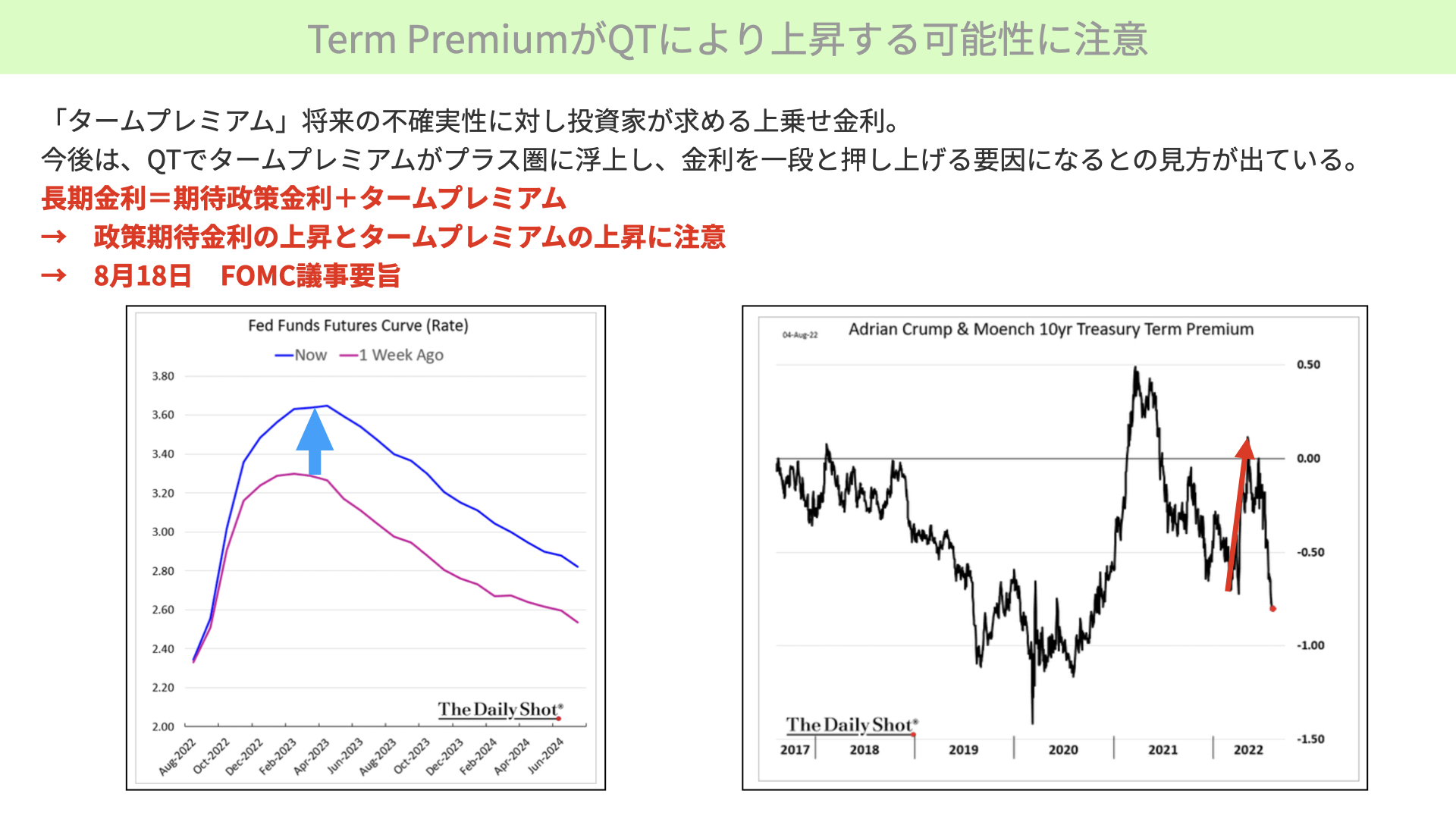

最近の株高は、景気後退、インフレ鎮静化の期待、10年金利低下、実質金利低下によって起こっています。一方、10年金利が今後上がる可能性が、マーケットでは意識されています。

少し難しい内容となりますが、10年金利を含めた金利は、タームプレミアムと言われるものが乗っています。これは、例えば米10年金利の構成を見ると、左のチャートで示したように、FFレートがどのくらいになるかという期待政策金利にプラスし、タームプレミアムと言われるものをプラスしたものが長期金利です。

今は、期待政策金利が約3.6%まで上がるのではないかと考えられています。1週間前に比べタカ派発言が増えたことで、期待政策金利が上昇している状況です。

右のチャートをご覧ください。基本的に長い期間の国債を買うということは、長い期間保有することでリスクが増えるため、ターム、期間のプレミアムを乗せるのが常識となります。しかし、ここ最近は金余りによって債券にお金が移ったことで、逆に長い期間持つことで期待政策金利より、タームプレミアムのマイナス分が加味され、長期金利が下がっているのです。

そのため、今はタームプレミアムが-0.8%程度の割引が起こっています。今の10年長期金利は、政策期待の3.6%-0.8%=2.8%となっています。大事なポイントは、短期期待政策金利がタカ派的発言、インフレが鎮静化しないのではないかとして、左のチャート、ピンク線から、青い線のように上がってきている、長期金利が上がりやすくなっています。

次に右のチャート、赤矢印をご覧ください。2022年に入ってから、タームプレミアムは大きく上昇しています。QTがFRBを行うためです。債券を売却することで、需給が悪化する、タームプレミアムが0に向かっていった背景があります。

今回、9月からフルスペック、950億ドルの売却が始まることで、タームプレミアムが0に近付くのではないかとマーケットは懸念しています。もしも0に近付くようであれば、10年金利は期待政策金利の3.6%+0%として、3.6%程度まで上がる可能性があります。

QTがスタートするとタームプレミアムが上がる可能性があり、そうなれば10年金利が上がります。10年金利が上がると、株価にマイナスになります。タームプレミアムに注意してほしい、10年金利が上がりやすい状況だと、覚えていただければと思います。

そういった状況を判断するため、8月18日に発表されるFOMCの議事要旨の確認が必要です。前回FOMCで、パウエル議長がリップサービスのように「経済の状況を見極めながら、金融政策を決めていく」発言し、ハト派だと捉えられた後、FRBメンバーがタカ派修正したということがありました。

実際、パウエル議長が言っているような内容だったのか、それとも、後から述べられたタカ派発言のどちらが中心だったのかは、FOMCの議事要旨で分かります。そうなれば、左のチャートで示したような、青い線がさらに上にぶれると、期待政策金利は上昇します。

さらに、金利を上げないとインフレ鎮静化ができないとなれば、タームプレミアムは上昇する可能性があります。思わぬ金利上昇に繋がる可能性があるため、金利が2.8%程度で落ち着くと考えるのではなく、QTを控え、金利が動きやすい状況だと念頭に置き、8月後半のジャクソンホール、PCEコアデフレータに注目いただければと思います。

お盆休みに入っていますが、まだまだマーケットは落ち着かない、ボラタイルな状況が続くと思われます。10日のCPI発表を、家賃の動き、企業業績の悪化、金利の動きに、マーケットは非常に感度の高い状況です。ぜひ来週以降も、マーケットをこのような観点で見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル