17日から、今月末にかけて金利が動く可能性があります。それがなぜか、お話ししたいと思います。

17日晩には、FOMC議事要旨が発表されます。25~27日にかけてはジャクソンホール会合が開かれ、パウエル議長が講演することとなります。講演においては、例年恒例となっている今後の金融政策、経済の見通しに言及する可能性があります。

そういった内容を受け、金利が大きく動くかもしれないことを、過去の議事要旨を踏まえて簡単に説明したいと思います。

[ 目次 ]

ジャクソンホール会合に向けて

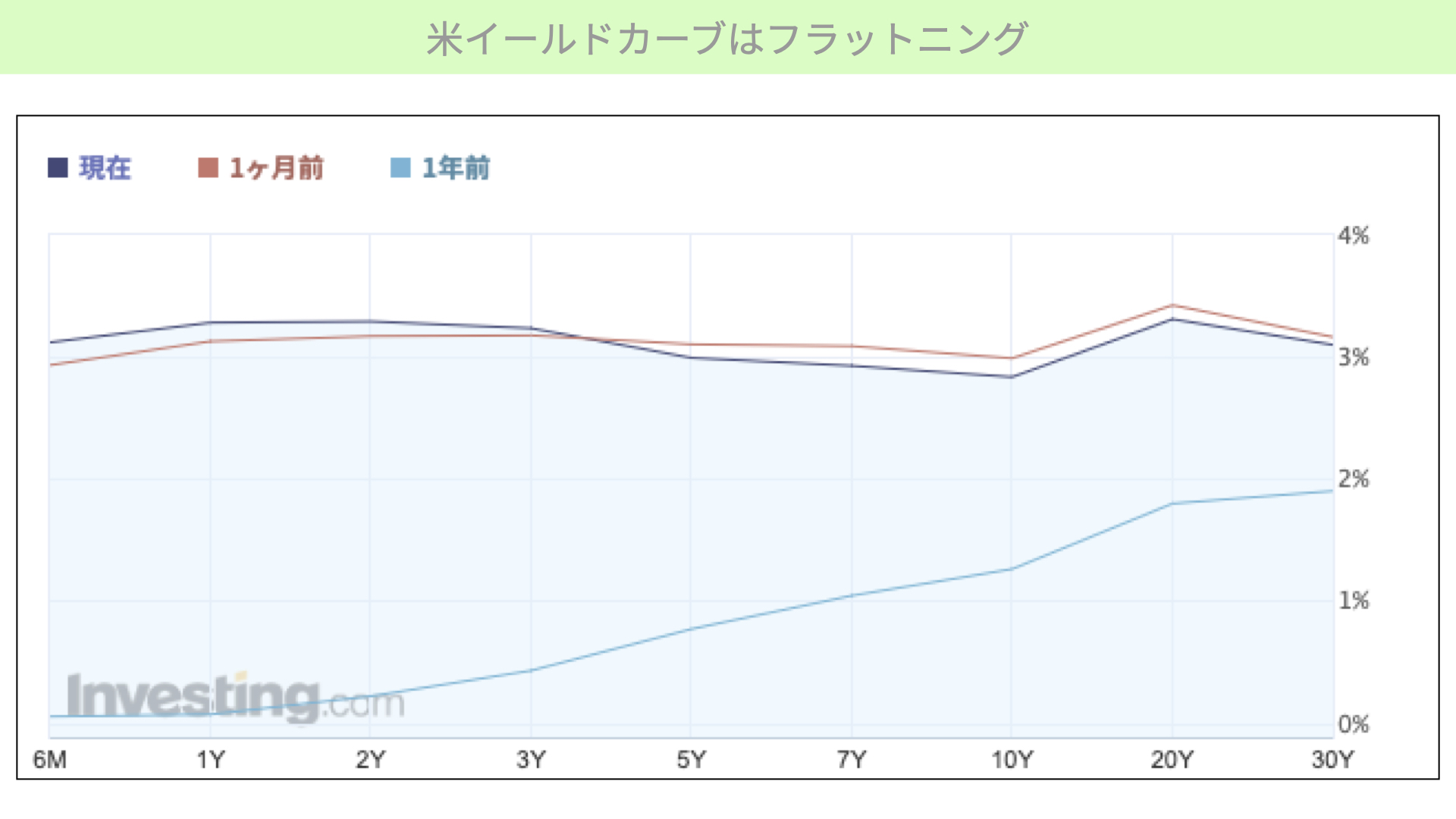

米イールドカーブはフラットニング

こちらは、各機関の金利を繋いだイールドカーブです。水色は1年前のものとなります。6ヶ月と30年で見ると、6ヶ月の金利が低く、30年の方が高くなっています。これを順イールドと言います。

では、現在と1ヶ月前はどういう状況になっているのでしょうか。6ヶ月も30年も同じような金利です。これをフラットニングと言います。

このような状況について、FRBメンバーは面白く思っていない可能性があります。この状態をどうにかして変えたいと、今回の議事要旨の中で言及されているもしれません。もしくは言及していなくとも、来週に控えているジャクソンホール会合において、パウエル議長が何かしら言及してくる可能性もあります。

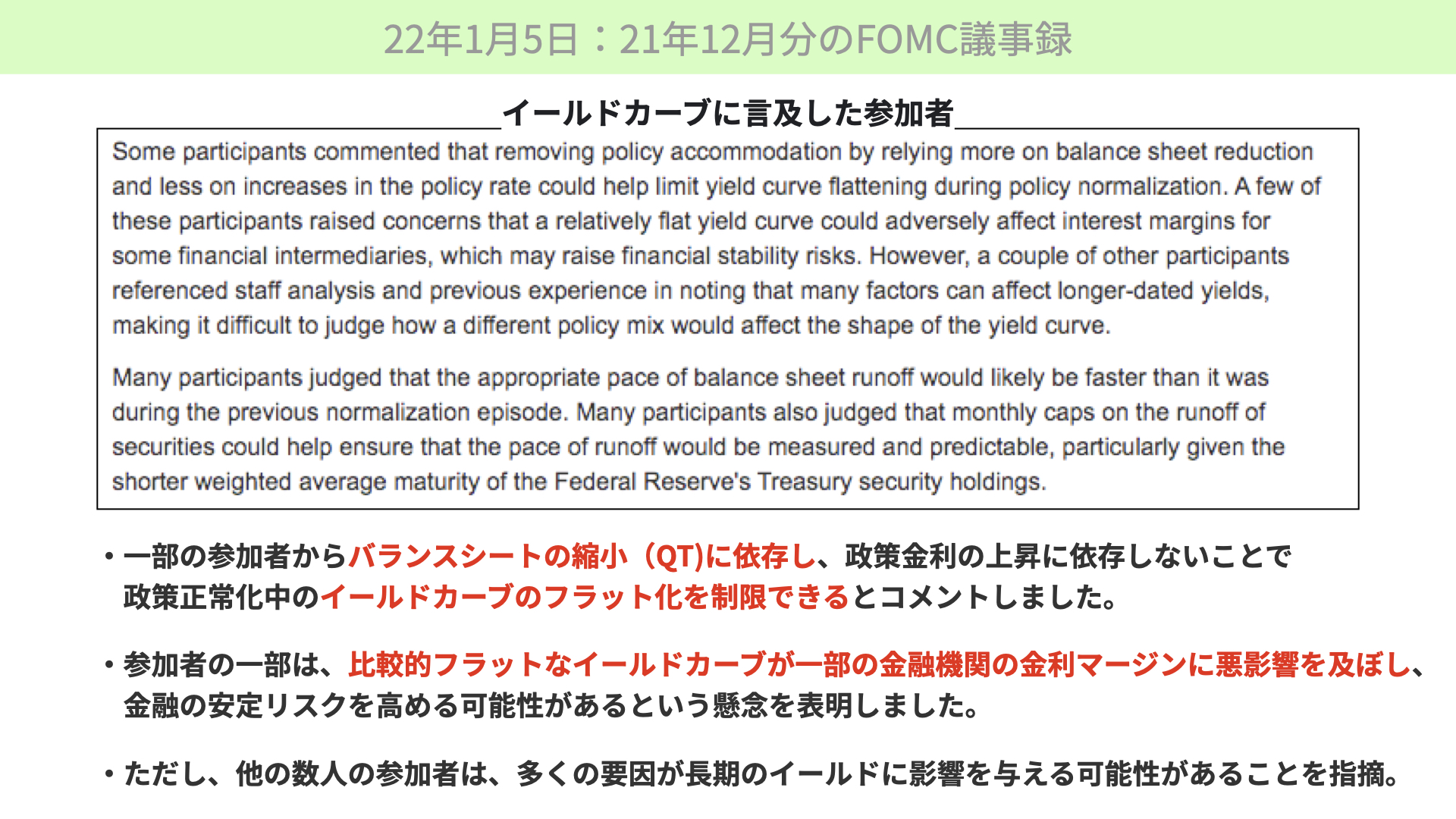

22年1月5日:21年12月分のFOMC議事録

なぜそう思うかです。今年の1月5日に発表された、21年12月のFOMC議事要旨で、イールドカーブがフラット化することへの抵抗感が書かれていました。

このとき一部のFOMC参加メンバーから、イールドカーブがフラット化することは避けたいとの発言がありました。金融政策により短期金利を上げると、長期金利が一緒に上がらないと、いずれフラット化してしまう。それを避けるため、バランスシートの縮小(QT)において、長期金利が上がるようにしたい。短期金利が上がるのと同時に、長期金利が上がっていく状態となれば、イールドカーブがフラットにならないのではないかと意識しています。

今のような状態になったとき、政策金利上昇を今後も続けなければならない状況で、さらにイールドカーブがフラット、もしくは逆イールドになることを避けるため、恐らくQTをどうにか活用し、長期の金利を上げたいと言ってくる可能性があると、1月のFOMC議事要旨から確認できます。

なぜFRBメンバーはフラットになった状態を避けたいのでしょうか。金融機関が長短の金利差がない状態となると、利ざやが稼げない、お金をマーケットに供給するモチベーションがなくなるためです。

金利差があれば短期でお金を借り、長期でお金を貸すことで利ざやが稼げます。しかし、金利がフラットな状態であれば、リスクがあるのにお金を貸し出す意味がないとして、市中にお金が出回らなくなります。その結果として景気が悪化する可能性があるため、FRBメンバーはフラット化を避けたいと言及していました。

FRBメンバーの一部からの声となっていますが、イールドカーブがフラットになった状態を、FRBメンバーは良いと思っていない可能性があります。来月9月から、QTをフルスペック、月間950億ドル資産を減らしていくと言っているわけです。イールドカーブをフラットではなくしたいと今も考えているのであれば、今回の議事要旨、来週のジャクソンホール会合で言及される可能性があります。その結果として長期金利が上がれば、株価にも大きな影響が出てきます。

まずは17日晩の議事要旨、来週のジャクソンホールの決定会合でQTについて言及されるかをご確認ください。また、それが長期金利に働きかけることを期待していると出てくれば、金利が動き出すことに注意いただければと思います。

住宅ローンの金利はどうなるのか

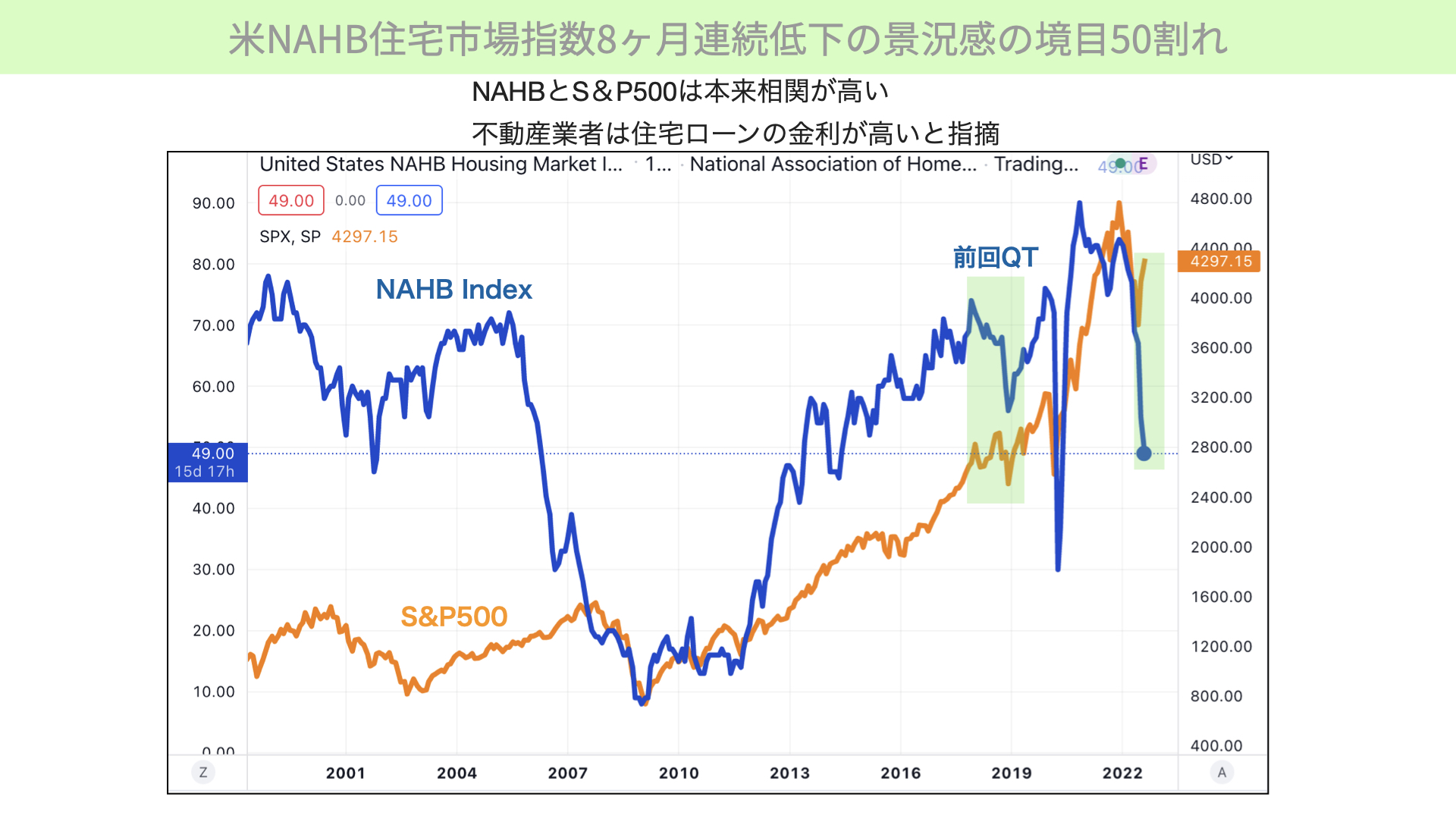

米NAHB住宅市場指数8ヶ月連続低下の景況感の境目50割れ

さらに、こちらをご覧ください。月曜日に発表された住宅市場指数です。8ヶ月連続で下落し、49まで下がっています。こちらは不動産関係者にアンケートを取り、今後の見通しを聞いたソフトデータとなります。景気の先行指数として、アメリカではかなりの認識を受けている重要指標です。

不景気好景気の境目である50を割ったことで、今後の不動産市況は悪くなるのではないかとマーケットが警戒している状態です。

さらに重要なことがあります。青の住宅市場指数と、黄色のS&P500は相関が高くなっています。住宅市場指数が下落する局面となると、少し遅れてS&P500は下がります。過去の相関から考えると、50を割った状態では、S&P500が下落する可能性が高くなることがポイントです。

住宅市場指数が大きく下落した背景についてです。住宅ローン金利が高いことで、購入者の意欲が衰え、結果として今後の売れ行きが見通せないと不動産関係者がコメントしています。

そのため今後は、住宅ローン金利がどうなるのかに注目が必要となります。こちらをご覧ください。

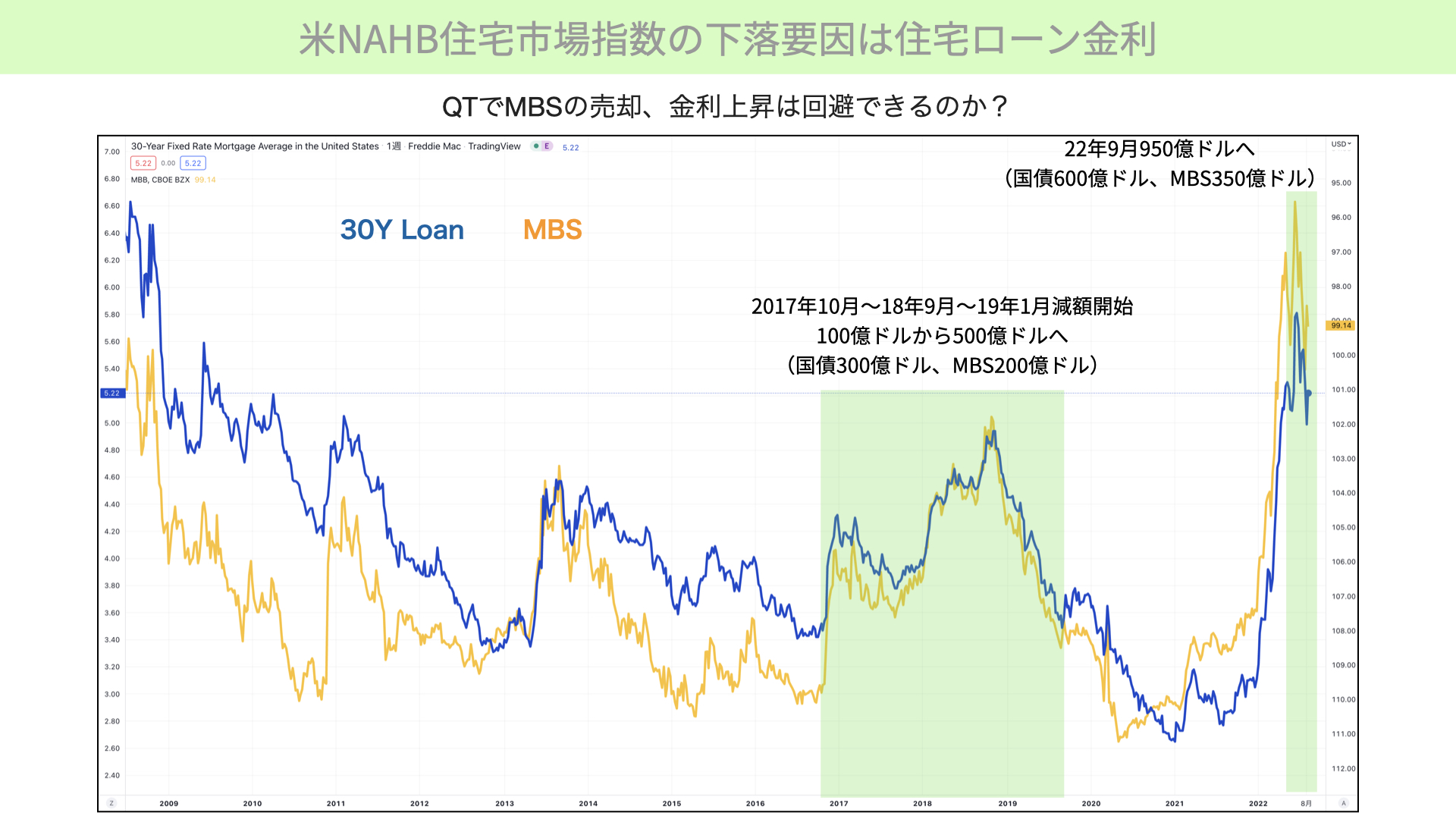

米NAHB住宅市場指数の下落要因は住宅ローン金利

30年住宅ローン金利を青、MBSという不動産ローンを証券化した商品が黄色です。黄色いチャートは価格で、逆メモリです。上に行けばMBSが売られていることを示します。売られているということは、30年ローン金利が上がりやすい状況です。MBSの値段が下がっていくと住宅ローンが上がると、チャートの相関性を見ていただければと思います。

今後QTを行うわけですが、前回2017年10月~2018年9月~2019年1月までMBSを売却しました。国債を300億ドル減額し、MBSを200億ドル月間で減額し、MBSの価格が下落(チャートでは上に)しました。結果、住宅ローン金利が上がったことが分かります。

9月から350億ドルのMBS減額が行われます。前回よりも150億ドルも金額が大きくなっていることから、それなりのインパクトを覚悟する必要があります。住宅ローン金利が高いことで、住宅市況が悪化すると考えられます。

そんな中、QTを上手く使って超金利を上げたいとFRBメンバーが言及してくるということは、住宅金利が上がることにも繋がります。MBSも一緒に減額される、もしくは減額するとなると、住宅ローン金利が上がると住宅市況見通しが悪くなり、S&P500も下がりやすくなります。

こういったMBSの減額が、住宅ローン金利に大きな影響を与えることとなります。フラットニングを契機として、今回の議事要旨、来週末に控えているジャクソンホール会合に置いて、QTに言及があれば住宅ローン金利が上昇すると考えられます。10年金利も上昇する可能性が出てきます。そうなれば株価に大きな影響を与える可能性があります。

今回の議事要旨について中身をしっかりと見ていただき、ジャクソンホール決定会合においてQTに言及がないか注目していただければ、今後の金利動向、および株価の動向が見えてくるかと思います。ぜひ注目していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル