17日、FOMC議事要旨が発表されました。その中身を受けて、マーケットではFOMCがハト派に転じたのではないかとの話が聞かれています。今後、もしもハト派に傾斜するようであれば、インフレを放置して良いのかという問題は別にして、株価にとってはプラスになる可能性はあります。

一方理解が間違えていて、FRBメンバーがタカ派を意図しているようであれば、その反動は今後も十分に考えられます。では、どういったふうに考えればいいのか。出ている経済指標でないところから、今回は分析してみました。

[ 目次 ]

FRBメンバーはハト派に転じたのか?

Financial Condition Indexは金融市場に緩みが生じていることを示唆

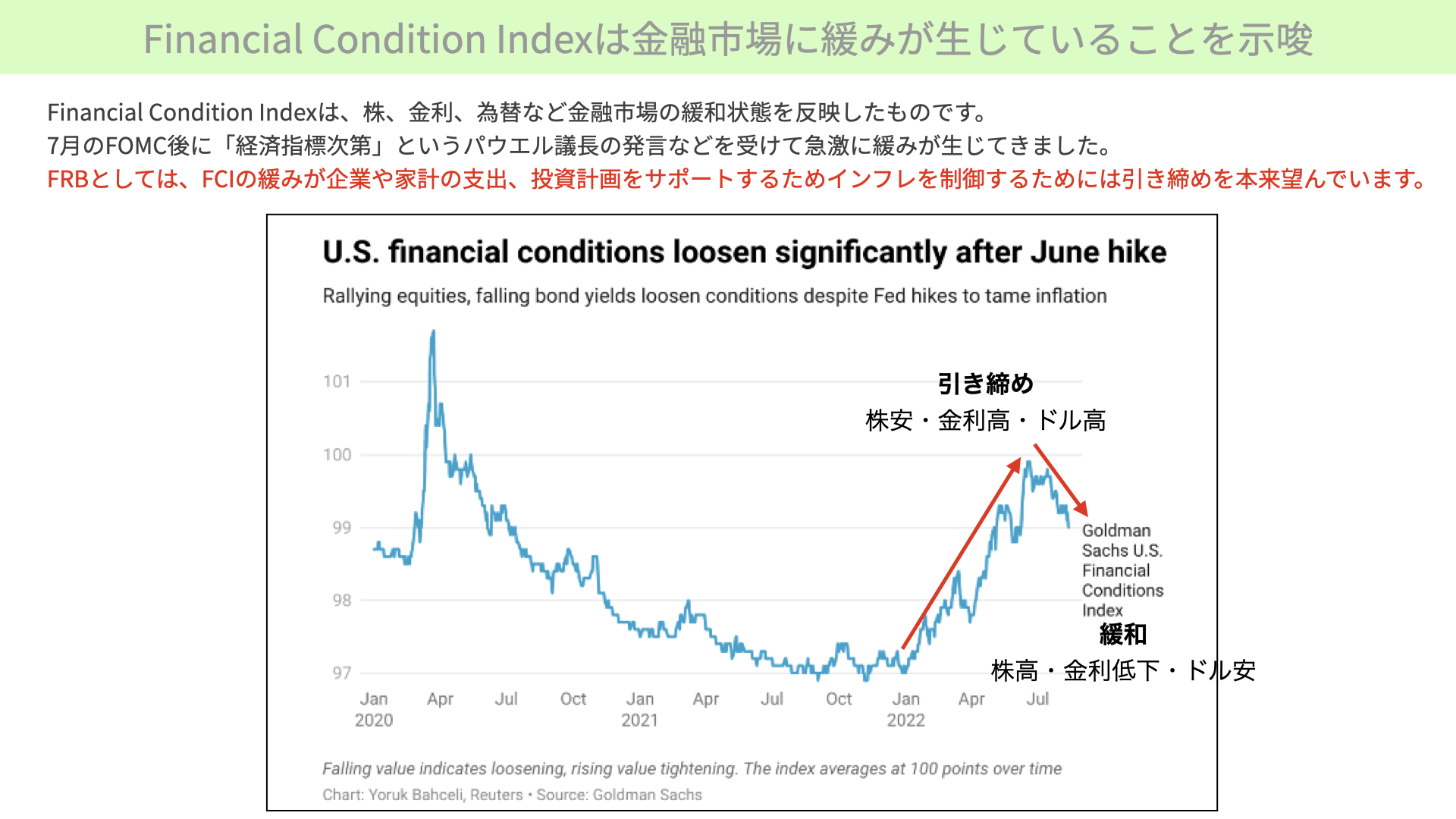

まずはこちらをご覧ください。Financial Condition Indexと呼ばれる、株、金利、為替など、金融市場における緩和状態をゴールドマンサックスがまとめた資料です。これを見ると、FRBメンバーがハト派に転じたと決めつけるのは少しリスクがあると言えます。

結論としては、来週以降に控えているジャクソンホール会合、9月初頭にある雇用統計、中盤にあるCPIの結果を受けて、十分にタカ派が間違いなかったと判断されかねません。楽観視した今の相場は慎重に見ていく必要があるでしょう。

チャートが上に行けば引き締め状態。下に行けば緩和状態です。例えば、株が上がった、金利が低下した、為替がドル安になると緩和状態。株安・金利高・ドル高となると引き締め状態となります。

今年に入り、米株式市場では株価の下落、金利上昇、ドル高が起こり、金融上体は引き締めに入っていました。7月FOMC後のパウエル議長の記者会見において、少しハト派的ニュアンスがあったこと。FOMC議事要旨の中で、今後の利上げスピードは緩やかになる可能性があること。インフレとファイトする必要はあるものの、経済減速も少し考えなくてはならないとの発言があったことを含め、少しハト派になったと見られています。

年始からずっと引き締め状態だったものが緩和的になってきていると、Financial Condition Indexからは分かります。FRBとしては、Financial Condition Indexの緩和は、企業、家計の支出増、投資計画の積極的の実施など、インフレに繋がる可能性があります。本来であれば、年初からの引き締めが続くことを希望してはいました。マーケットの捉え方が緩和的になっていることは、本来望んでいないのではないかと考察されます。

10年期待インフレ率は「市場の景気減速へ配慮を優先するだろう」を反映

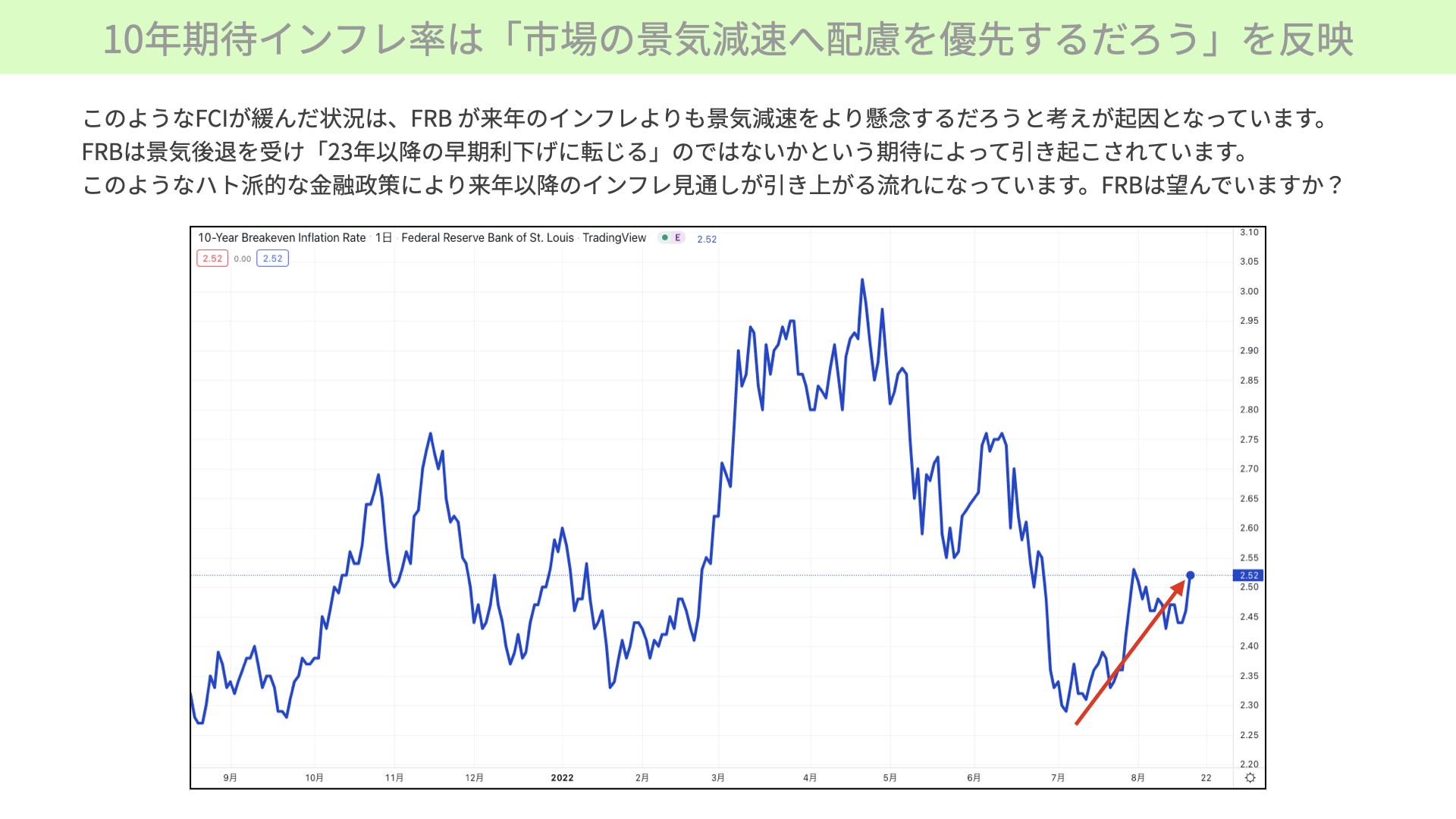

10年期待インフレについてです。下のチャートを見ても分かる通り、前回FOMCの発表以降、よりインフレ率が上昇しています。

なぜFinancial Condition Indexが緩んだのでしょうか? 景気減速に対してFRBメンバーが配慮することで、来年早々利下げに転じると考えられたからです。希望的観測が高まっていることで、FRBメンバーが来年すぐには利下げしないと言っても、マーケットの期待が先行しているのです。

来年以降景気がソフトランディングするだろう。そうなれば緩やかなインフレに戻るのではないかと期待されています。この期待先行による早期利下げ、インフレが上昇する状況は、FRBメンバーは元々望んでいないことは明らかかと思います。

では、こういった期待先行でFinancial Condition Indexが緩んだ状況に対し、FRBはどう対処していくのでしょうか?

DBのFCIでも緩みを示唆

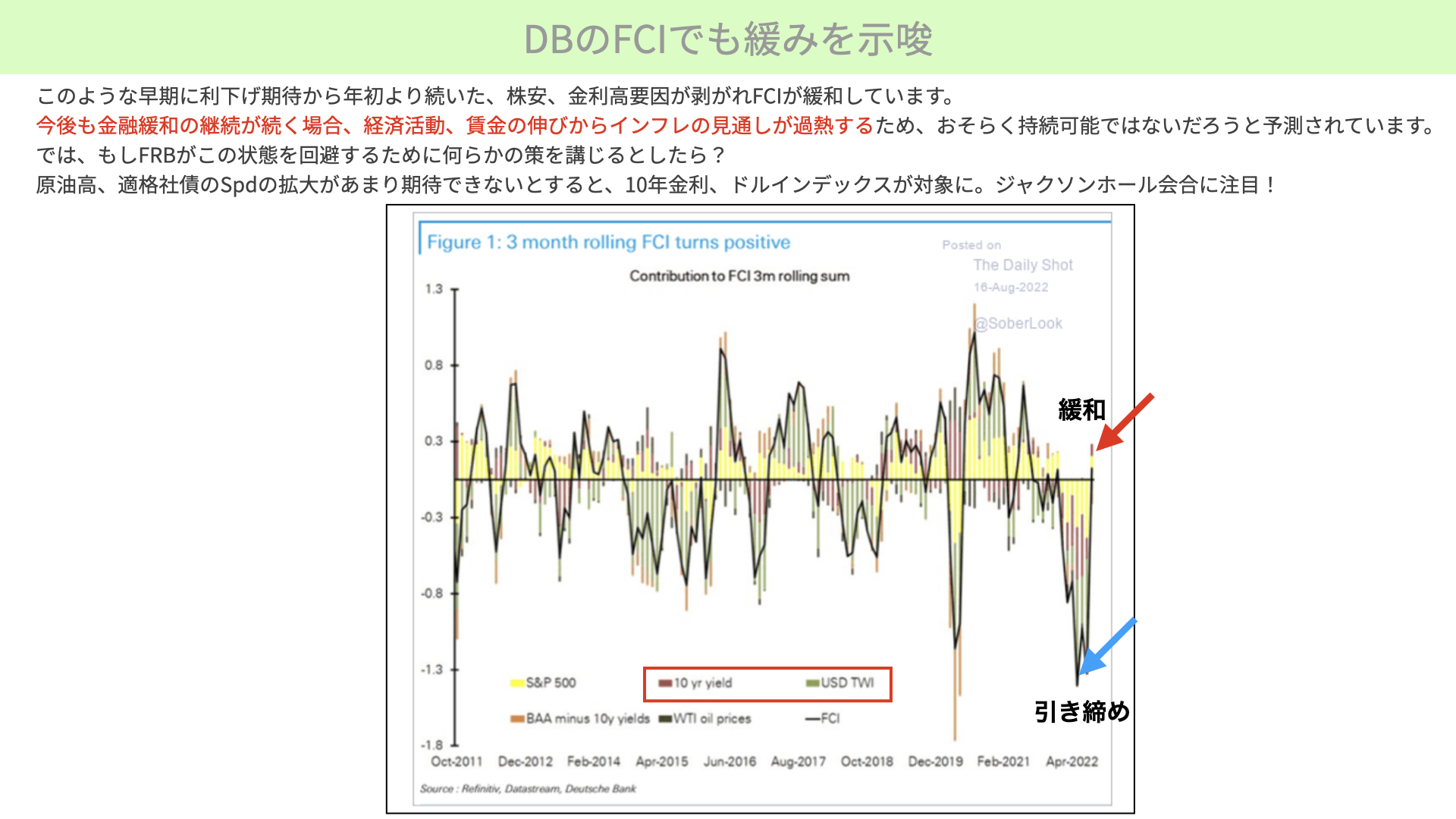

こちらは、ドイチェバンクが出しているFinancial Condition Indexです。年初からFinancial Condition Indexを引き締めてきました。そのおかげもあり、最近では徐々にインフレが鎮静化に向かっています。

下のチャートをご覧ください。下に行けば引き締め状態、上に行くと緩和状態です。赤矢印で示したように、緩和に急激に戻っている状況です。

青矢印を見ても分かる通り、今年に入ってからはずっと引き締め状態です。引き締められている構成要素を確認しましょう。黄色がS&P500です。下がると、引き締めに向かうことを示します。茶色は10年金利です。上昇すると、引き締めに作用します。

グレーはドルインデックス。ドル高になると米企業にとって輸出が苦しくなり、引き締め効果が出て下に伸びます。BAAは、適格社債、10年金利などの信用スプレッドが開くようであれば、資金調達に難ありとして調達引き締めに向かいます。最後のWTIは、原油価格が上昇すると引き締めに向かいます。

年初の引き締め傾向の中には、まず原油高がありました。10年金利が高いこともありました。ドル高は今も続いています。今年に入ってからは適格社債、劣後債権も含め、10年金利との信用スプレッドが広がった状況に入り、引き締めになりました。

ただ、10年金利が低下すること、S&P500が回復することで、赤矢印のような緩和状態となりました。緩和状態となると経済活動が活性化し、賃金が伸びることから、インフレ見通しが改めて再燃します。FRBメンバーとしては、Financial Condition Indexを引き下げたいとの思惑が出てくると思われます。

この中でどれを引き下げるか考えた場合、直接S&P500を下げる、信用スプレッドを縮める、原油価格を上げることはできません。結果的に10年金利の引き上げ、ドルインデックスを上げるための政策金利引き上げが起こるのではないかと思います。

そういった10年金利を上げる、政策金利を引き上げることで、結果的に信用スプレッドが広がったり、S&P500に若干の調整が入ったりすることでFinancial Condition Indexが低下します。そのことで企業側、個人から見た場合の活動が少し鎮静化し、インフレが収まります。

今年最も目指しているインフレ鎮静化に繋がることを考えると、タカ派を維持することにFRBが向いていることが分かります。一般的にはCPIの前月比0成長や、企業の生産活動等の落ち着きです。例えば、NY連銀の製造業指数において仕入れ価格が下がることも、インフレが落ち着く傾向です。

いくつかの経済指標では、確かにインフレが下がる傾向が見えてきていますが、金融市場におけるFinancial Condition Indexは緩んできています。なかなかインフレが鎮静化する状況ではありません。

そういったところにメスを入れるなら、金利の調整、政策金利の上昇、QTの活用が起こってくる可能性があります。ジャクソンホールを含め、それ以降の動向はしっかりと確認しなければ相場が急に変わる可能性があります。そういった観点で、今晩以降を見ていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル