日本時間の8月26日23時から、パウエル議長がジャクソンホール会合にて公演予定です。23時というのは、アメリカにとって金曜日の午前中です。26日のアメリカのマーケットで、パウエル議長の発言をどう捉えられたかマーケットで確認することができます。

今回、何が語られるかは、今後の非常に大きなテーマとなるでしょう。7月FOMC後のパウエル議長コメント以降、FRB高官の様々なコメントの中から、パウエル議長がどういったことをコメントする可能性があるのか、どういったコメントがマーケットに大きなインパクトがあるのかを見ていきたいと思います。

[ 目次 ]

要人発言からのヒント

リッチモンド連銀バーキン総裁発言からのヒント

26日のパウエル議長のコメントを考える前に、リッチモンド連銀バーキン総裁のコメントからマーケットに影響を与えそうな部分をお伝えします。

8月19日、「我々はインフレ率を目標の2%に回帰させることにコミットしており、その達成に向けて必要な措置を講じる」とコメントしました。こういった聞きなれたコメントが、今回なぜ金利上昇に繋がったのでしょうか?

最近の連銀総裁によるコメントを聞いていると、インフレの目標が2%台なのか、それもとジャスト2%なのか若干曖昧になっていました。しかし、バーキン総裁がしっかりと2%と発言したことで、マーケットとしては、ぼんやり2%後半程度かと考えられていた目標が2%に目線が下げられました。2%の達成となると、やはりかなりの時間を要すると市場が警戒したことが一つ目のポイントです。このことで、来年以降の利下げへの期待が少し剥がれ株価の調整に繋がったと考えられます。

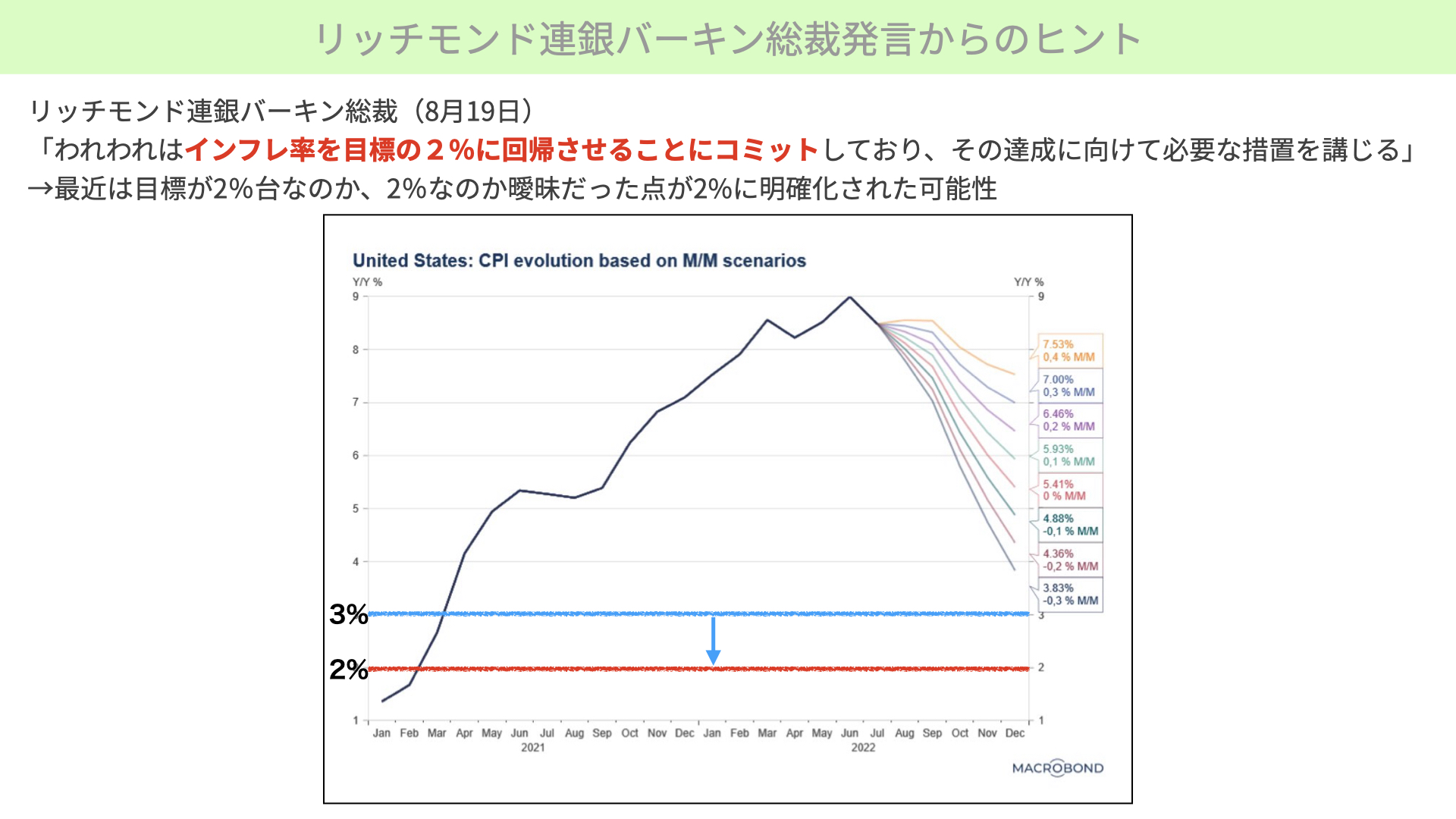

このチャートは、今後のCPIの推移についての最新予想です。前月比でCPIが何%上昇、もしくは何%下落した場合に22年度末のCPIがどの程度まで下がるか予測したもののなります。

例えば、一番上の黄色い線。毎月0.4%のプラスとなれば、年末時点でCPIが7.53%となります。まだまだ高い状態に高止まっていることがわかります。仮に前月比0%成長が続いた場合、年末では5.41%となり、毎月0.3%マイナスとなれば、年末では3.83%となります。もちろん、この範囲外にも上下することはありますが、こちらからのインプリケーションは「年末時点においてはまだまだ高いCPIが続く」と認識されたことです。

想定以上に前月比でマイナス0.3%になっても、年末で3%後半までしか下がらないことを考えると、おそらく来年以降も引き締めが続くのではないかとマーケットが感じ、その結果、金利が上昇、株価が下落したというのが19日の流れになります。

こういったバーキン総裁のコメントがあったように、今回FRB高官が様々なポイントを話してくれました。このようなFRBメンバーの意見を参考にしてパウエル議長がどういったことをコメントしてくるのか。私は二つのポイントがあると考えています。

パウエル議長が発言する可能性がある2つのポイント

中立水準について「不透明」とコメント

19日のバーキン総裁によるコメントです。

総裁は、政策金利を景気抑制的な領域に引き上げるのは重要で、政策金利がその領域に達するとインフレに下向きの圧力がかかるとしています。

これを上記チャートをご確認いただきながら説明します。中立金利が赤いチャート、10年金利が青いチャート、政策金利が緑のチャートです。赤いチャートの中立金利はFRBがSEP内で3ヶ月に1度発表しているもので、現在は2.5%です。

FRBは政策金利が2.5%になると、景気を過熱させることもなく、減速もさせないような中立的な水準と考えていることになります。中立金利を上回れば景気を抑制するような効果があり、中立金利を下回るようであれば景気を緩和、活性化させる効果が期待できます。そういった目処が中立金利です。

バーキン総裁は、景気を抑制的な領域に引き上げるのが重要で、2.5%の中立金利を上回る水準にしないと、インフレを下圧力させることは難しいとコメントしています。このようなコメントは他の連銀総裁からも聞かれているため、中身的には特に驚きはありません。

しかし、バーキン総裁の中で特に重要なのは、「利上げの前倒しを支持してきたが、どの金利水準が中立と考えられるかは不透明な部分がある」という部分です。つまり、FRBメンバーが決めている中立2.5%の金利水準が、今現在中立であるかどうかはかなり不透明だと考えているということです。

この発言の背景には、パウエル議長は7月FOMCにおいて、「私たちの金融政策は中立金利に達したために、いずれかの時点で利上げペースを落とす」というものがあります。趣旨としては、「今まで急速に金利を上げてきたことで景気を減速させるわけでも加速させるわけでもない、理論上の水準まで持ってきました。これから引き締めゾーンに突入するので、いずれ利上げペースを落としていきます、考えていきます」ということを伝えマーケットの株高を演出したわけです。

今回、バーキン総裁が、今の中立金利水準が中立と考えられるかは不透明だということは、普通に考えれば「今の中立金利2.5%は低い」と言っているようなものです。

FRBメンバーがこのように考え始めているということは、今回のジャクソンホール会合においてパウエル議長が中立金利を引き上げを匂わす可能性があるかもしれません。これが、今回一つのテーマとなると考えています。

現在、FRBの年始から続けている引き締め効果も虚しく、フィナンシャルコンディションインデックス(FCI)が緩んできているということは、今の中立金利の2.5%は市場にとっては「緩い」状態だというのが、マーケットの肌感覚としてもあることが分かります。そのため、中立金利の見通しを引き上げ方向だというようなコメントは十分にあり得るとお考えください。

次に、上記のチャート見ていただければと思います。今の2.5%の赤い中立金利を、仮にバーキン総裁たちが言っているように2.75%、3%と引き上げたとします。そうなれば抑制と緩和の水準が上がり、その水準を上回らないと景気抑制的な金利とは言えませんので、緑のFFレート、政策金利は恐らく抑制的なゾーンまで上昇が続くだろうと思われます。そうなると、マーケットにとっては金利上昇という向かい風になります。

さらに注目していただきたいのは、青いチャートの10年金利です。基本的にロンガーランと言われる中立金利を、10年金利が大きく上回って乖離することはないと言われています。そのため、今の10年金利は2.9%程度で落ち着いていますが、仮に中立金利が2.5%から3%方向に引き上げられた場合、おのずと10年金利のレンジが上昇に修正されることが予想されます。そうなれば金利上昇で価格の下落する債券を買おうとする機関投資家のインセンティブは削がれ、需給が崩れ金利が上昇する可能性があります。

今回、パウエル議長が中立金利に関するコメントをすれば、政策金利の引き上げ予測も加速するでしょう。さらには、10年金利も上昇のレンジが今までの2.5~3%から、3~4%に上がる可能性があります。その意味では、株価にとっても大きなインパクトが出てきます。中立金利にコメントには、ぜひ注意していただければと思います。

リセッションに言及してくるか?

さらにこちらをご覧ください。

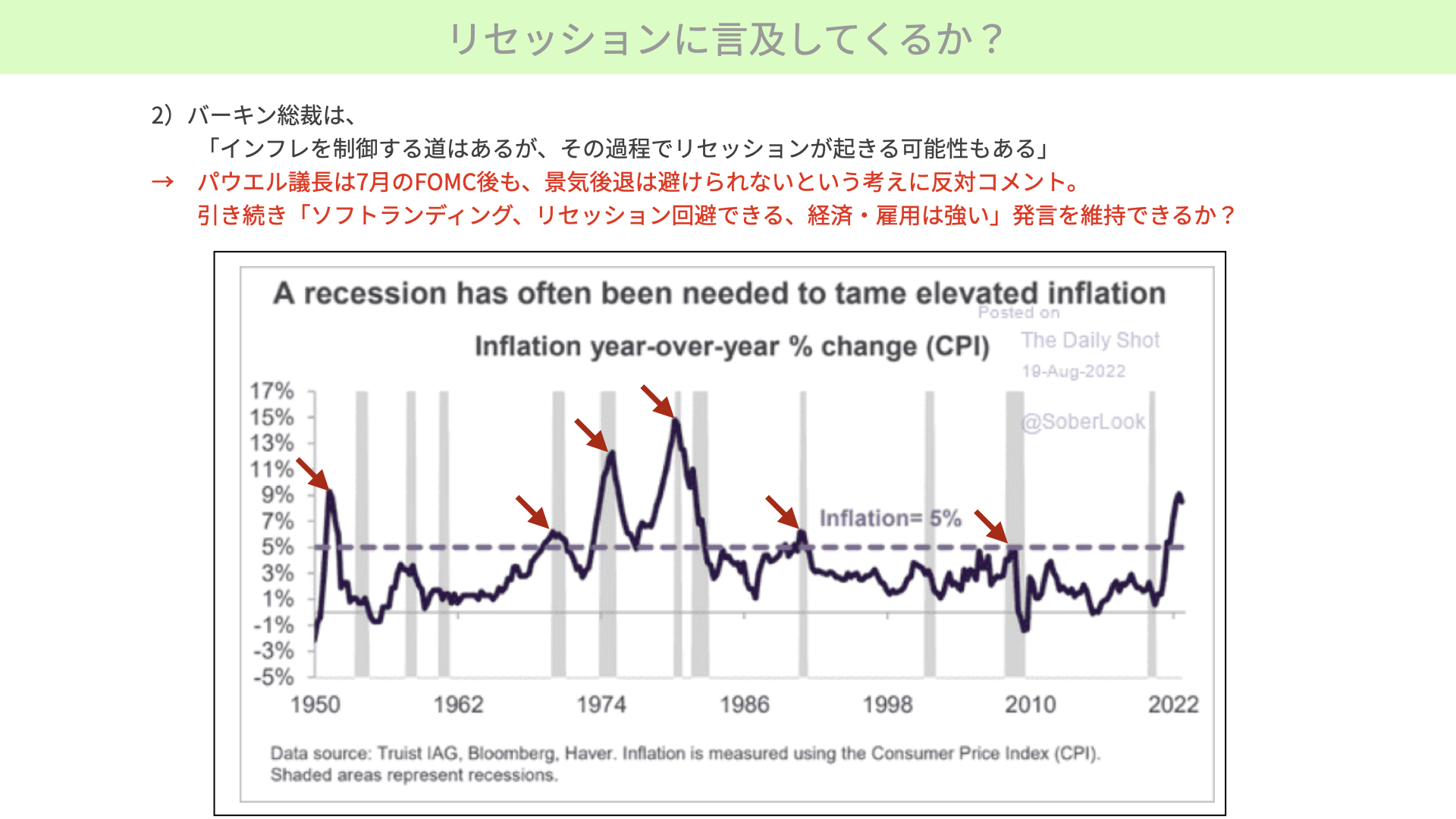

もう1点、同じようにバーキン総裁の発言からです。「インフレを抑制する道はあるが、その過程でリセッションが起きる可能性もある」とのことです。改めてインフレを抑制するには、リセッションやむなしと言っているのです。

ただ、パウエル議長は7月FOMC後も景気後退は避けられないとの考えに対し、反対的なコメントを出しています。ソフトランディングできる。リセッションの回避もできる。経済と雇用は強いとの発言をし続けたことで、マーケットに大丈夫とのシグナルを送ってきました。

しかし、こちらのCPIのチャートをご覧ください。グレーの網掛けは景気後退ですが、5%のCPIを超える局面から下がるには、過去の事例ではどうしてもグレーのリセッションを伴う下落となっています。

パウエル議長のソフトランディングできる、リセッションは回避できるという発言が本当にまかり通るのか。マーケットに対して、間違えたメッセージを発している可能性があります。昨年パウエル議長はジャクソンホール会合において、「インフレは一過性だとコメント」し、それが大きく外れてマーケットから叩かれた経緯があります。

今もリセッションを回避できる、ソフトランディングできると言っています。しかし、市場期待を今回は外すようなことを避けたいと考えた場合、「リセッションも十分にあり得る」といったトーンに変えてくる可能性はあります。

リセッションとなればEPSは下がりますし、景気後退懸念も台頭します。株価的には大きな影響があります。昨年の流れを受けて修正してくる可能性があることに注意が必要です。

では、これ以外にどういった経済指標や他の点に注目すべきか、今週の予定を見たいと思います。

今週の注目材料

今後の注目経済指標

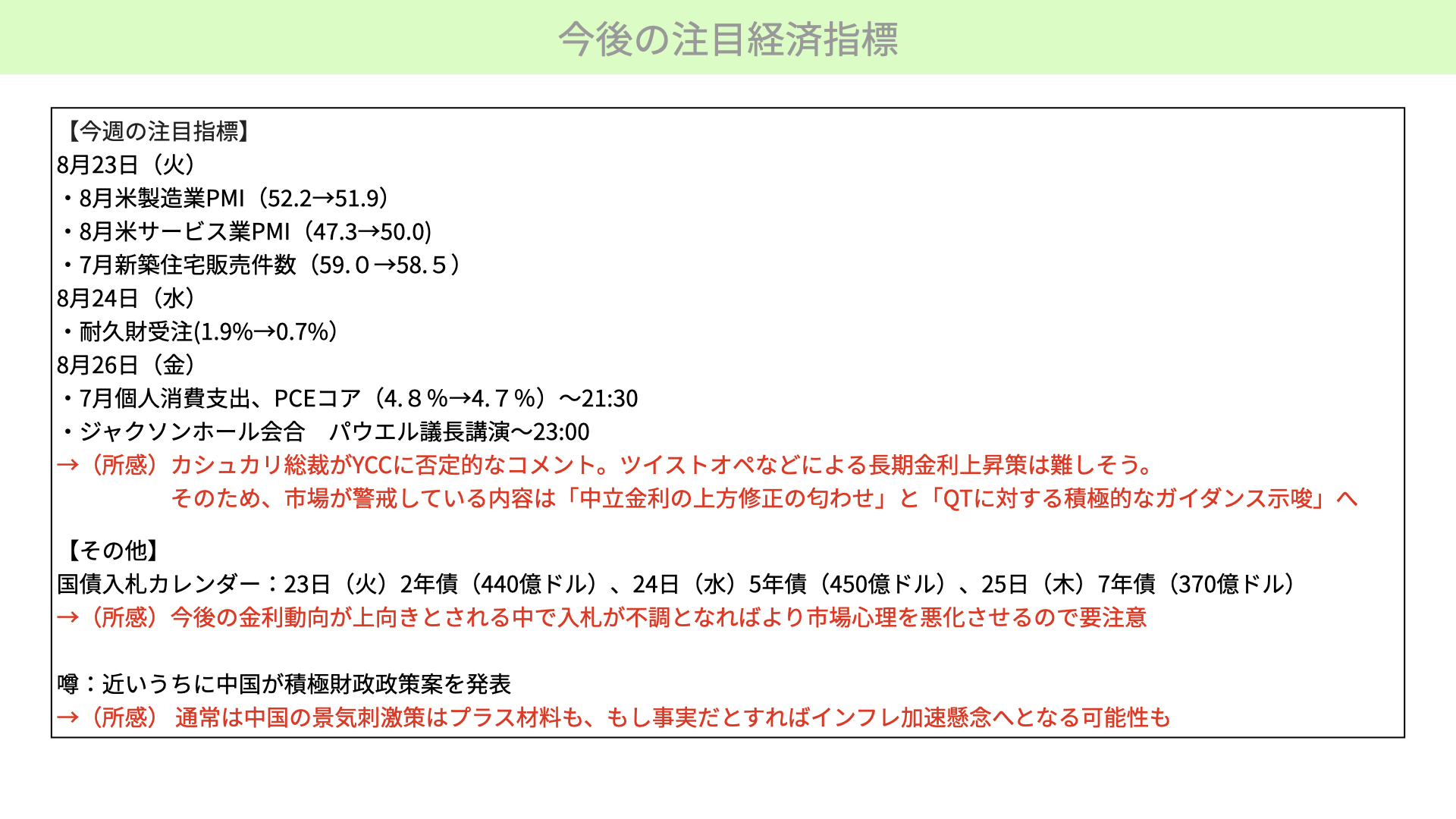

今週の注目指標としては、26日23時のジャクソンホール会合のパウエル議長講演です。また、その1時間半前には7月個人消費支出、PCEコアデフレーターの発表があります。4.8%が4.7%になるなど、若干のインフレの落ち着きが確認できています。しかし、もし大きく上昇することがあれば、マーケットはかなり大きく動きます。26日はかなりの注目が必要です。

先程ジャクソンホール会合で二つのポイント、中立金利の上方修正があるのではないか、景気見通しに変更してくる可能性もあるのではないかと、お伝えしました。先週カシュカリミネアポリス連銀総裁が、長期金利を上げて短期金利を下げることはあまり効果がないと、イールドカーブコントロールに否定的なコメントをしています。市場の一部で憶測されていたツイストオペレーション、長期金利を上げるような政策は難しそうだと考えられます。

マーケットの焦点としては、中立金利の上方修正と経済見通しに加え、QTに対する積極的ガイダンスが出てくるのではないかという、三つのポイントに注目が集まっています。特に、カシュカリ総裁は木曜日にコメントする機会があります。ヒントを出してくるかもしれませんので、今週も要人発言、ジャクソンホールに注目する必要があります。

それ以外の経済指標についてです。PMIや耐久財受注も当然ながら経済の大きな流れに影響を与えます。しっかりと確認したいと思いますが、あまり強い数字が出ない可能性が高いと言われています。

その他の注目点

そういった注目指標以外にも、二つのポイントがあります。まずは国債入札です。ジャクソンホールのパウエル議長のコメントを控えた、23日火曜日に2年債440億ドル、24日水曜日に5年債450億ドル、25日木曜日7年債370億ドルと、結構な額の国債の入札があります。

この金利が上がってくるようなことがあれば、入札不調としてマーケットは金利上昇をかなり警戒していることとなります。株価がかなり揺れ動くことが予想されるため、注意が必要です。

最後に。あくまでも噂で絶対ではありませんが、中国で景気減速が強まっていることで、積極財政をしてくるのではないかと言われています。中国の経済が立ち直るきっかけにもなりますので、世界経済に対してプラスではあります。しかし、だからと言ってすぐに株価が上がるかといえば、注意が必要です。

中国の経済が立ち上がれば、需要が増えます。インフレが復活する可能性があります。中国の巨額の財政出動によって需要が増え、インフレが再燃、原油が上がってくると、アメリカの落ち付きかけているかもしれないCPIが再び上昇しかねません。こういった材料がプラスになるのか、マイナスになるのかはなかなか読みにくいところもあります。今週に入って大型の財政出動が予定されているというニュースは、要注意です。

今週注目となるのは、ジャクソンホールにおいてパウエル議長がどのようなコメントをするかです。市場予想では無風ではないかとも言われていますが、FRB高官のコメントを聞いていると、中立金利の見直しが出てくる可能性もあります。QTの厳格化を行うとコメントされる可能性もあります。

さらに、経済見通しについて昨年と同じ轍を踏まないため、少しネガティブなことを言ってくる可能性もあります。そういったことが十分起こり得る環境で入札等も控えていますので、金利がかなり動きやすい状況が続いています。株価にも大きな影響があります。高値水準から少し下がってきていますので、引き続き慎重に見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル