本日は、過去のブル・ベアマーケットを分析し今後の投資戦略立案のヒントにしていきたいと思います。今年に入ってベアマーケットが続いていますが、一般的には利益を確保するのが難しいといわれているベアマーケットにおいて、どのようにして、確実に、そして堅実にリターンを得ていくことができるか、これをテーマに「戦略と考え方」をお話ししたいと思います。

[ 目次 ]

ベアマーケットにおけるブルトラップの厄介さ

ボトムを狙う投資家心理は投資家であれば誰でも同じ

こちらをご覧ください。

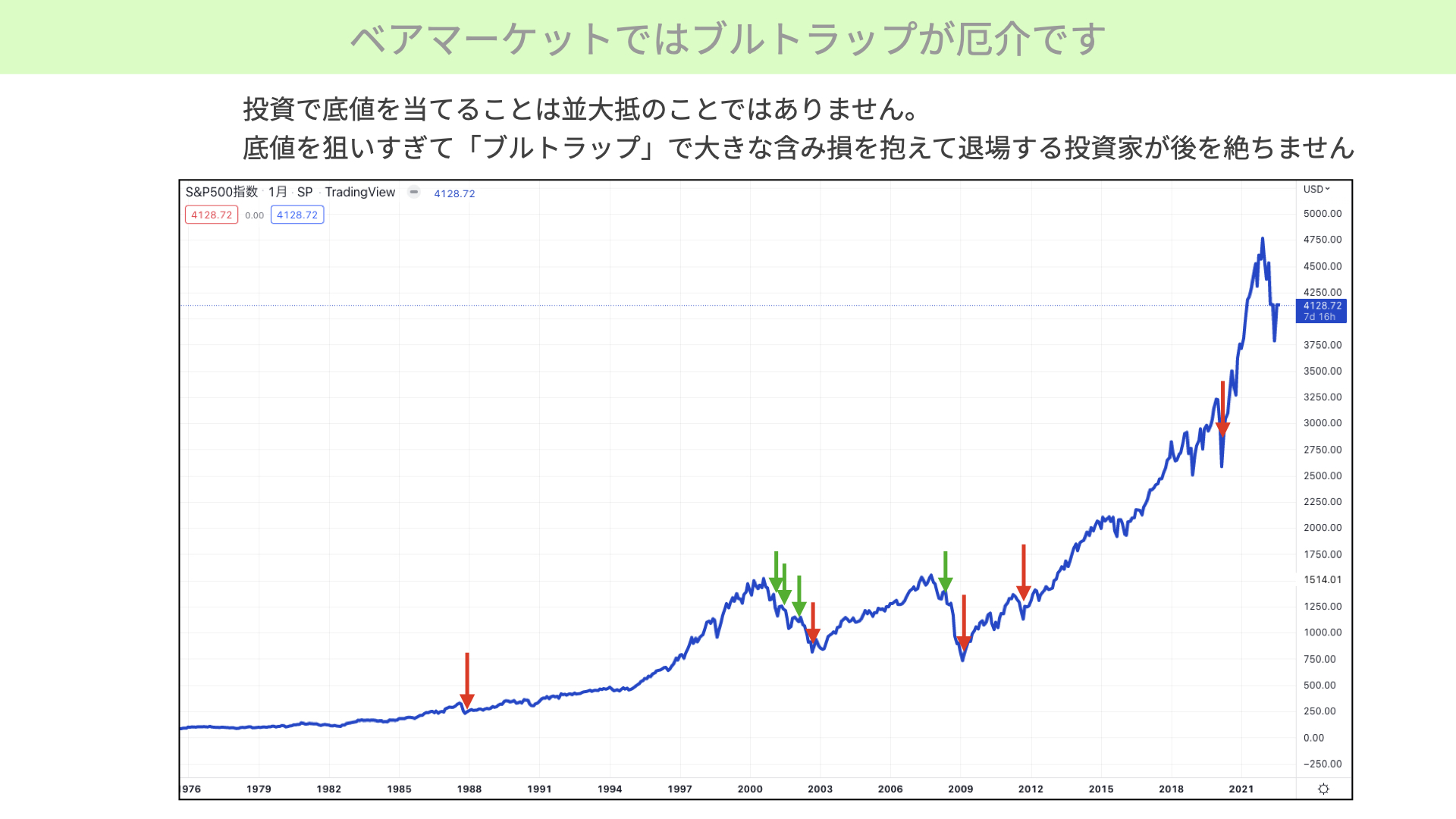

1975年以降のS&P500のチャートを表したものとなります。基本、右肩上がりで上昇していますが、途中でベアマーケットが複数回含まれています。

投資家であれば誰でも赤矢印のようなベアマーケットにおけるボトムで株式を買いたいと考えるでしょう。しかし、ベアマーケットでは緑矢印のような「ブルトラップ」と言われる買場を誤るような仕掛けがあります。そこで投資を仕掛けるとスルズルと赤矢印まで大きく下落し、大きな含み損を抱えることとなります。これがベアマーケットにおけるブルトラップの恐ろしさです。

市場から退場する事態も

しかも、この時に「勝負だ!」と大きくレバレッジを掛けていれば、場合によっては市場から退場となることもあり得ます。このようにベアマーケットは、ベアトラップに注意する必要がある難しい相場と言えます。

とはいえ、ベアトラップを恐れて買わないことで機会損失になったり、絶好の買い場を逃すことの恐れもあるでしょう。そこで、このように「大底で買いたい、ボトムピックだ!」と、焦ってフライング気味で購入してブルトラップにはまる場合と、ボトムをしっかりと確認して少し遅れて購入した場合どういった買い方がパフォーマンスが良いのか。過去のベアマーケットを踏まえて分析してみました。

ベアマーケットで堅実に成果を残す投資戦略

ベアマーケット終了前にボトムを探り株を買う難しさ

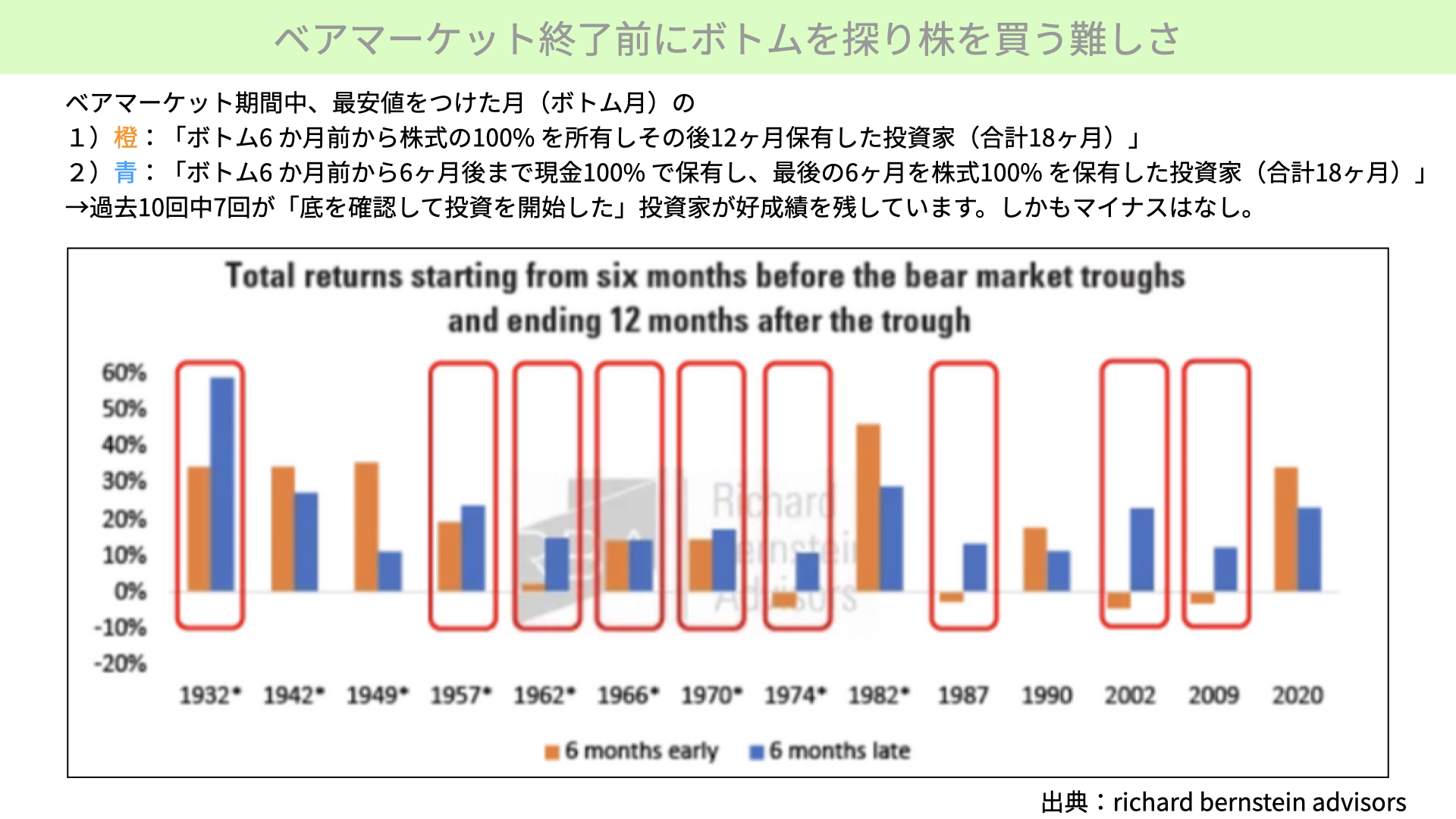

こちらの図表は、過去のベアマーケットのパフォーマンスを表しています。

ここでは、ベアマーケットの期間中に最安値を付けた月をボトム月とします。

さて、オレンジの投資はというと、ボトムを付けた6ヶ月前から株式100%に投資し、その後12ヶ月も同じく株式を投資を続け、合計18ヶ月間投資した場合のリターンを表したものとなります。

一方で青色はボトムを付ける前の6ヶ月からボトムを付けた後の6ヶ月の合計12ヶ月は現金で保有し、ボトムを付けた6ヶ月後から100%株式に投資を開始した、合計18ヶ月間投資したリターンを表しています。

この投資スタイルを比較すると、青のスタンスはボトムを付けてから6ヶ月も経過して投資を行うため、出遅れ感があると感じてしまいますが、実際は「過去10回中7回」が、ボトムの6ヶ月前から投資しているオレンジの投資スタイルよりもオーバーパフォームしていると確認できます。つまり青の投資スタンスは、出遅れたわけではなく、しっかりとボトムを確認して投資した方が、パフォーマンスが良いことが分かりました(赤で囲った箇所)。

ボトムハンティングが出来なくても・・・

一方赤で囲っていない、オレンジの6ヶ月前から株式投資した方がパフォーマンスが良かったケースにおいても、6ヶ月間ボトムを確認して投資をスタートしたパフォーマンスは、すべてプラスになっています。つまり、ボトムを確認して6ヶ月後に投資を開始したケースは、過去10回中10回プラスになっていると確認できます。

このことから、こういったベア相場においては、しっかりとボトムを確認して投資することが、ベアマーケットにおいてブルトラップに引っ掛からないで「堅実に利益を得る」ポイントだと確認できます。

では、なぜこのようなパフォーマンスになるのでしょうか。

1942年からのブルベア相場

強気相場には「見逃し三振」はありません

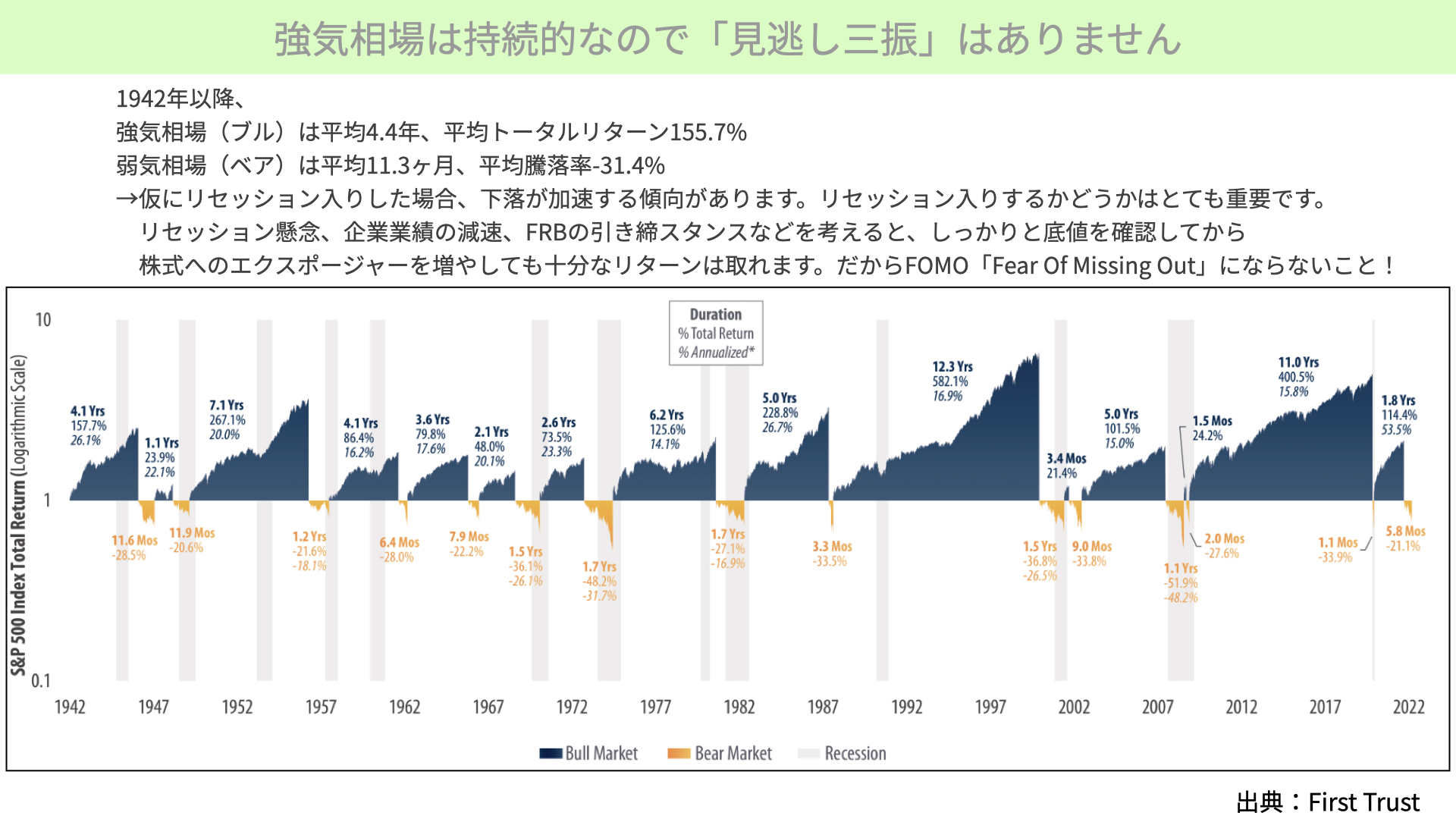

こちらは1942年からブル・ベア相場を調べたものです。青がブル相場となります。1942年以降、ブル相場の平均期間は4.4年間、トータルリターンは155.7%も上昇しています。かなり長い期間、上昇率が続くのがブル相場の特徴です。

一方、オレンジはベア相場です。平均期間が11.3ヶ月、騰落率がマイナス31.5%と、期間も短く下落率も低いことが分かります。

このことから、ボトムを確認して、少し遅れてブル相場に乗っても、上昇期間が4.4年もあるわけですから、決して出遅れではないということになります。

では、ボトムの6ヶ月前から株を持った場合、なぜ乗り遅れた投資家よりパフォーマンスが悪いのでしょうか。図表の下の方をご覧ください。

オレンジのベア相場には、多くの場合においてグレー網掛け、つまりリセッションが伴っています。ベア相場にはだいたいリセッションが絡んでいますが、特に注意したいのは、ベア相場においてグレーゾーン、リセッションに入った後に株価の下落が加速していることです。ベア相場における本格的な下落局面はは、リセッションに入ってからとなります。

では現在の状況はといえば、各国のPMI、ISM製造業・非製造業指数、各連銀の製造業景況感指数、新規住宅販売件数、住宅在庫数といった、ソフトデータの先行指標がリセッションを示している瀬戸際の状況です。この状況を踏まえると今のマーケットの先にボトムがあるのではないかと考えることができます。

FOMOを恐れない考え方

しかし、このような経済指標にもかかわらず、後に振り返れば6月がボトムだった場合もあるかと思います。しかし、その場合はしっかりとリセッションが回避できた、ボトムが来なかったということを確認して、12月に市場にエントリーしたとします。それでも、「年初から投資していた場合よりもパフォーマンスが良いといった大きな考え方」、ゆとりを持って接していただけると自ずとパフォーマンスが付いて来るかと思います。

まだまだボトムを確信できないような市場環境です。これからも経済指標の悪化、FRBのタカ派的な金融政策、コモディティ価格の再上昇など、不安定な相場が続いていきます。今回、ベアマーケットにおいて、守るべき鉄則は、「あまり焦って投資することは得策ではない」と、過去のブル・ベアマーケットから確認できました。

最近、マーケットで頻繁に使われている、FOMO(Fear of Missiong Out)という言葉は皆さんご存知かと思います。出遅れ感という意味です。出遅れて焦って買ってしまうケースでは、ベアマーケットにおいては高値を掴むケースがあります。

過去の歴史から見ても分かる通り、情報に流されて「出遅れた、出遅れた」と焦るのではなく、ボトムが確認できてからスタートしても、しっかりとリターンはついてきます。今後も、あまり焦らない、ボトムがしっかりと確認できるまで、経済指標で確認できるまで冷静に対処し続ければ、米株のような成長性の高いマーケットでは自ずとリターンが得られます。

ぜひ焦ることなく、いろいろな経済指標を見ながら、今後もマーケットに向かっていきましょう!

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル