8月26日23時に、ジャクソンホール会合でパウエル議長が講演を行いました。その発言に今後の金融政策を示す、多くのヒントが含まれていましたのでお伝えしていきます。

今後の金利動向、株式市場にどんな影響をあるのか、最後にはS&P500の株価を見通す今後のPER、EPSについて分析を行いますので、ぜひ最後までご一読ください。

[ 目次 ]

ターミナルレートについて重要な方向感が示される

FRBは政策金利をターミナルレートに向けて確実に引き上げていきます

最初に、パウエル議長の発言の中で注目すべき点は、FOMCで決めた政策金利のターミナルレートに向けて確実に引き上げていくという旨を示したことです。これは、非常に大きなポイントです。

パウエル議長は、「FRBは、インフレ率を目標の2%に戻すため、十分に制限的な水準に政策スタンスを意図的に移行している」とコメントしています。実際には7月会合までに急速にFF金利の目標レンジを2.25~2.5%に引き上げてきたことを示しています。

さらに議長は、「これはFFレートが長期的に、どこかに落ち着くと予測するような、SEPにおける中立金利の範囲に含まれるものです。そう考えると、インフレ率が2%をはるかに上回り、労働市場がタイトなので給料が上がっていくような状態においては、長期的に中立と言われるところで立ち止まったり、小休止することはない」とコメントしています。これは、今の2.25~2.5%は、立ち止まるような金利水準ではないということの意思表示です。

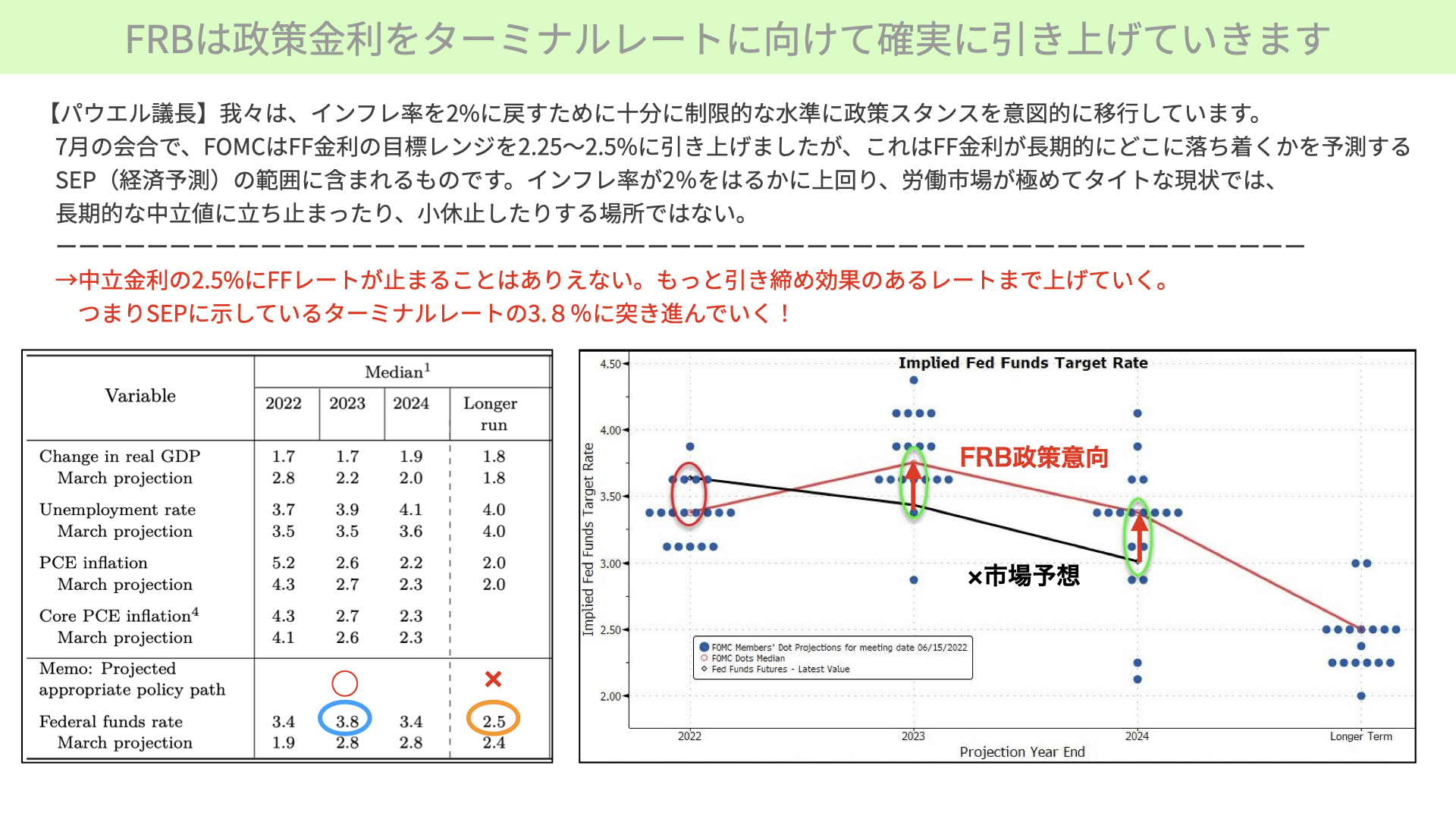

左下の表をご覧ください。こちらは6月FOMCに出た後に出されたの資料にある経済予測(SEP)です。今回の発言から分かることは、左の図表オレンジの丸、中立金利は現在2.25~2.5%の水準まで来ているものの、この金利で止まることはあり得ないということです。

前回、7月のFOMC後にパウエル議長自ら「中立金利に到着したので、今後ある程度緩やかな利上げになることもあり得る」という発言を自ら修正したことになります。それは、この金利水準で留まることなくこれからも上げていくという意思表示です。

では、どこまで利上げをしていくのでしょうか。そのターゲットは、左下の青丸で書かれたターミナルレートになります。今回の利上げで金利をどこまで上げていくのかについては、このターミナルレートの3.8%に向けて上げていくと宣言したと市場は解釈をしました。

次に右のチャートです。こちらは政策金利のドットポイントになりますが、赤線はFRBがFOMCにおけるドットポイントです。FOMCの参加者が予測する金利を点で表しています。

それに対して、黒は市場予想を線で結んだチャートになります。このチャートに予測を見ると、来年になれば利下げすると予測していることがわかります。このように市場は来年以降に早々の緩和を期待していたのですが、パウエル議長はそんなことはないとお灸を添えてきました。ターミナルレートに向かい金利を上げていくと伝えたわけですから、市場は驚いたはずです。

9月のFOMCではターミナルレートがさらに上方修正される可能性も

パウエル議長は、さらにターミナルレートについて言及しています。「物価の安定を回復するためには、しばらくの間制限的な政策スタンスを維持する必要がありそう」と、金利を上げて、マーケットが少し圧迫感を感じるような金利状態を長く維持したいため、すぐさま利下げに転じることはないと示しました。

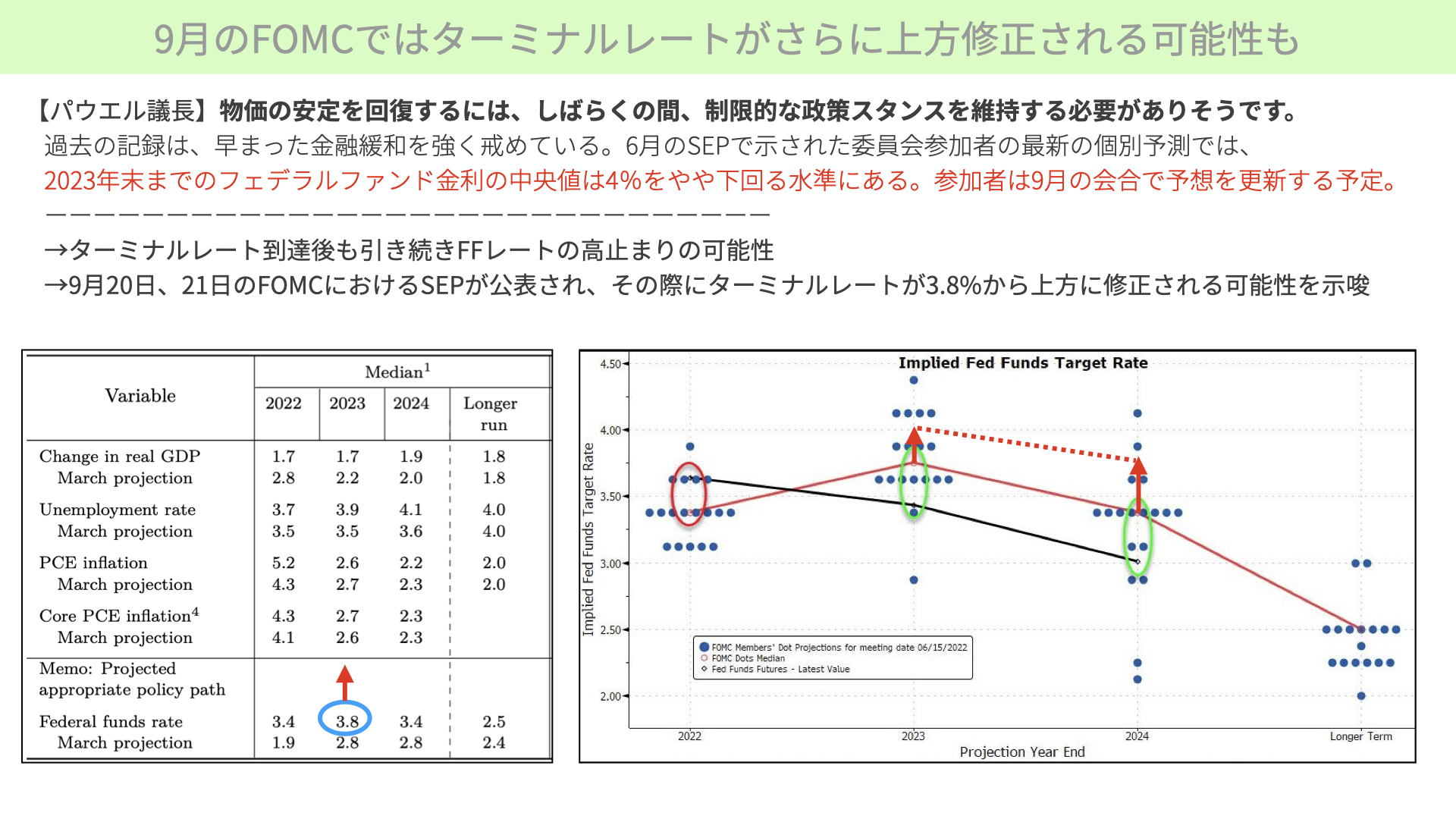

実は、過去に利上げ後すぐに緩和に転じたことで、インフレに舞い戻った歴史があります。この過去は、FRBの早まったは金融緩和を強く戒めています。6月のSEPで示された委員会の参加者、最新の個別予測では、23年末のFFレート中央値が4%をやや下回る、3.8%程度ではあるものの、参加者は9月会合で予想を更新するような予定あると、暗に3.8%が正しいかどうかも改めて検討し、もしかすると引き上げるかもしれないと若干臭わせています。

そうなると9月20日、21日に開かれるFOMCまで約1ヶ月近くありますが、マーケットはターミナルレートが3.8%からさらに引き上がるかもしれない、よりタカ派的な動きをする可能性があるということで警戒感がまだまだ続きそうです。

さらに、引き上げた後も制限的な政策スタンスを維持するというのは、利下げに転じるのも相当に後ろになりそうだとの警戒感を強めました。こういった二つのことが、政策金利が今後上がり、高止まりするというマーケットの懸念となり26日には大きく株価が下がりました。

制限的な金融政策が続く

今後単月のCPIやPCEの結果で「FRBプットやパウエルプット」はあまり期待できない

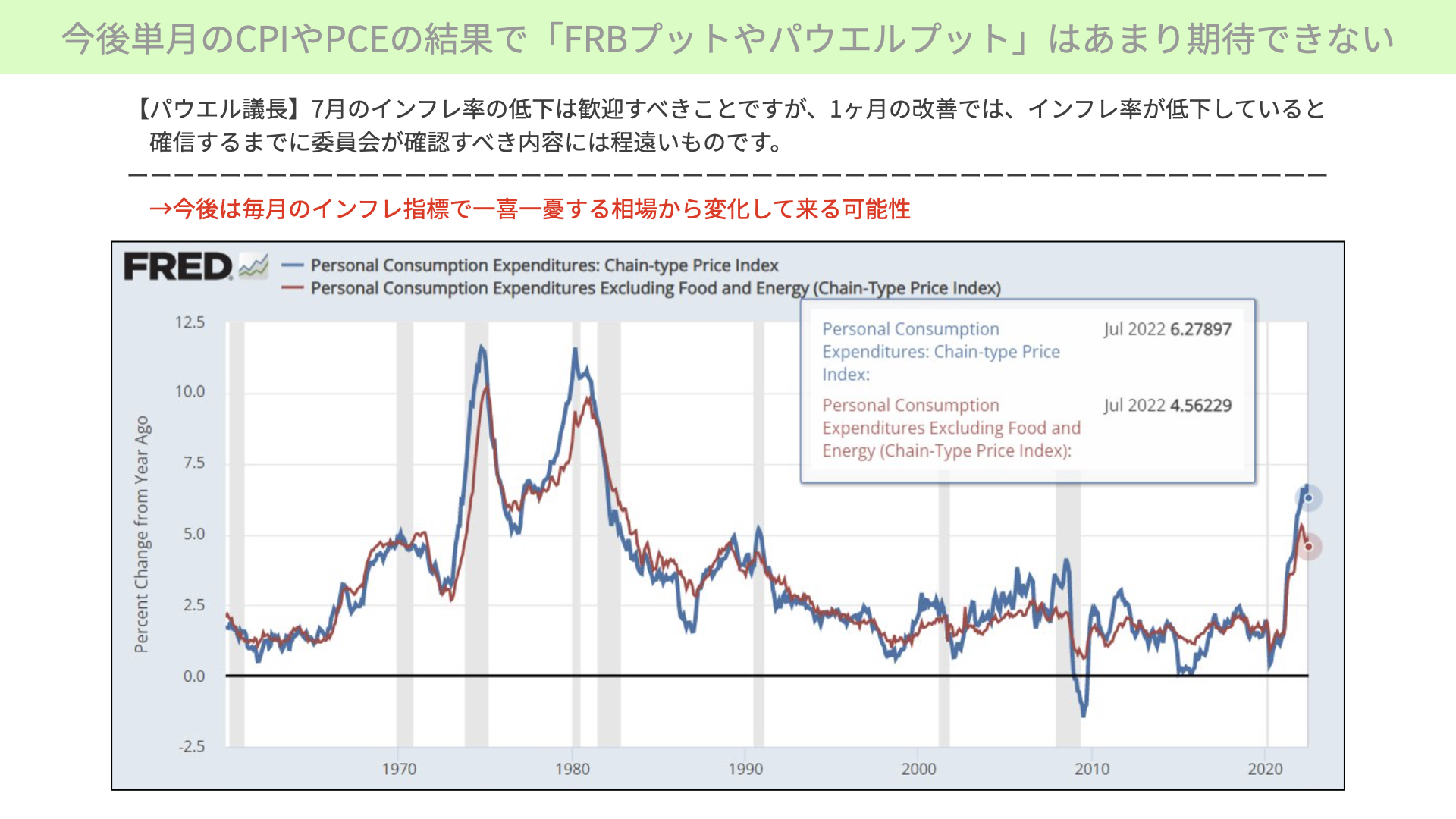

さらに、今後は、単月のCPIやPCEが下がってもFRBが緩和の判断を行うことはない、「パウエルプット、FRBプットのような緩和」、株価を支えることはあまり期待できないことを感じさせるコメントをしています。

議長は、「7月インフレ率低下は歓迎すべきことですが、1ヶ月の改善では、インフレ率が低下していると確認するまでに委員会が確認すべき内容には程遠いものです」とのことです。下のチャートは、26日、発表の1時間半前に出されたPCEコア、PCEデフレータです。前年比で若干下がっていますが、FRBが目標とする2%からは大きくかけ離れた状態です。このように毎月の数字が下がった程度では明らかに改善しているとは言えず、数ヶ月連続してこないと政策転換はしないと伝えているも同然です。

今までは単月のCPI、PCEの下がれば、緩和的な政策に移るのではないかとの期待でマーケットが上昇する原動力となっていました。今後は、それに期待できない可能性があるため、CPIやPCEが連続して下がることが確認できるまでは、パウエルプット、FRBプットが期待できないため株価は上値が重たいなぁとマーケットは感じ取りました。その意味で警戒感が高まりました。

政策の目安としているPCEコアが2%に低下するまでは制限的な金融政策を維持する

さらにこちらをご覧ください。政策の目安としているPCEコアが2%まで下がるような、圧迫的金融政策を維持したいとしています。「やり遂げるまでやり続けなければならない」と、非常に強い言葉を使っています。

パウエル議長は、「歴史が示すように、インフレ抑制のための雇用コストは、高インフレが賃金や物価の設定に定着するにつれて、遅れれば遅れるほど増大する可能性がある」。つまり、賃金や物価は下方硬直性があるので、高止まりする傾向があり、速やかに引き下げなければならないということです。

1980年のボルガー議長のとき、インフレを下げる試みに苦労をしました。その反省を踏まえ、「高インフレを食い止め、昨年春までのような低水準で安定したインフレ率(2%)まで戻すためのプロセスを開始するには、最終的に非常に制限的な金融政策の長期間が必要だったのである。私たちの目標は、今、決意を持って行動することで、そのような結果を避けることです」としています。

このように、四つのコメントを見てきましたが、マーケットはどう反応したのでしょうか。マーケットの反応は、このようなものでした。

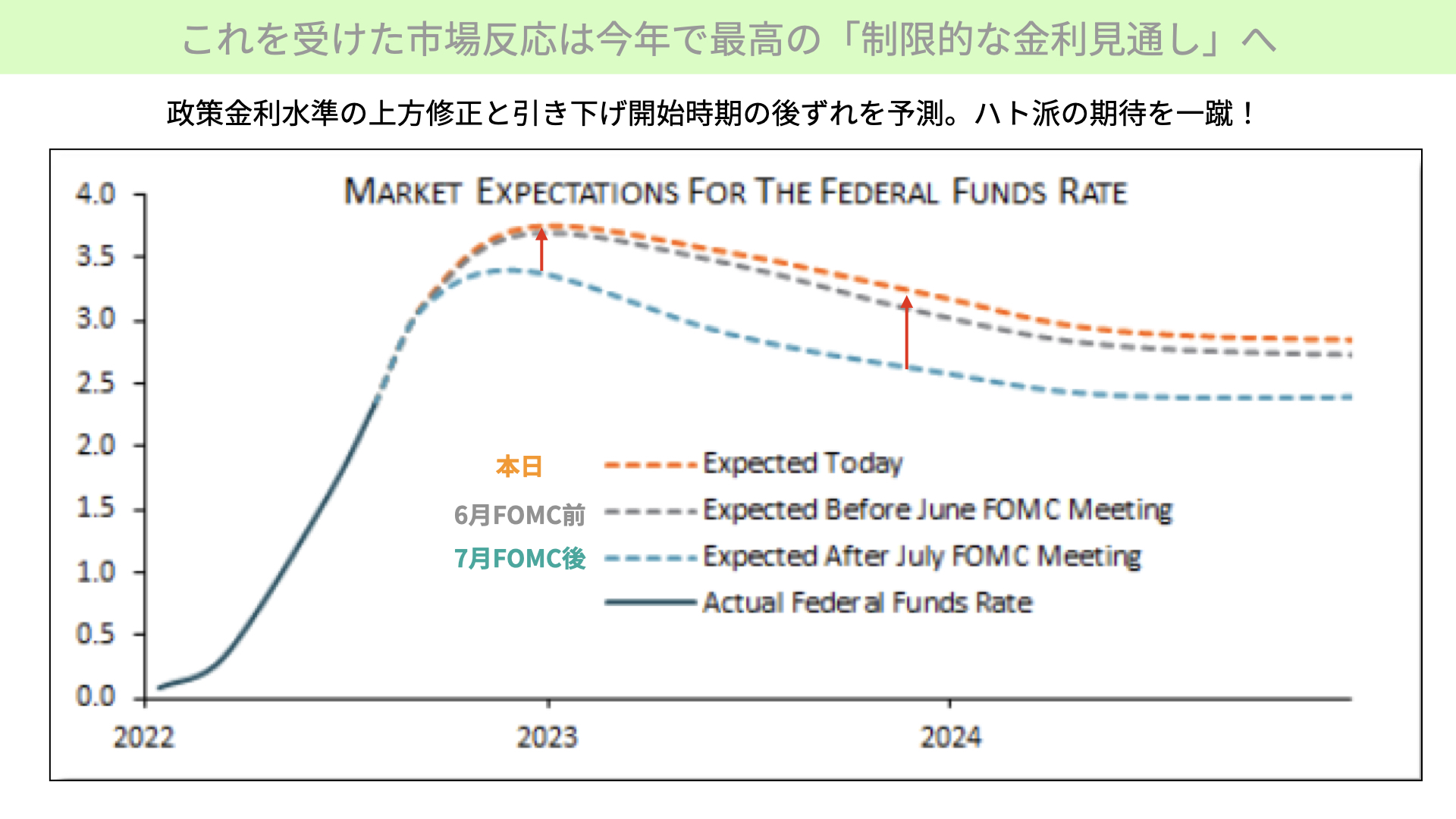

これを受けた市場反応は今年で最高の「制限的な金利見通し」へ

これを受けて、市場反応は今年で最もタカ派的な金利見通しに変わりました。このチャートは、2022年~2024年の政策金利見通しを表したものです。6月のFOMC前はグレーの点線でした。その後、7月のFOMCでパウエル議長は自ら、中立金利に達したので、今後は金利引き上げを緩やかにする可能性があると発言したため緑の点線のように大幅に金利見通しが下がりました。これで株価が演出されました。

しかし、今回の議長発言を受け、オレンジの点線のように上昇しています。ここで分かることは、6月の段階よりも今回タカ派になったことが一つ目のポイントです。二つ目は、23年に入っても、オレンジ線の金利低下が緩やかな予測になっていることです。3つ目は、23年の利上げ到達点(ターミナルレート)も上がっています。つまり、今回の発言を受けて、1)ターミナルレートの引き上げ予想、2)お高い金利水準を長らく維持するということ、23年、24年の矢印を見ても分かるように、金利が下がる幅が緩やかになるような予想をマーケットがしていることがわかります。

26日にパウエル議長が不退転の決意で制限的状況を続けると言ったことで、FFレートの市場見通しがFRBの見通しに収斂していくことになるでしょう。そして、9月FOMC以降、ターミナルレートを引き上げることも十分考えられる状況になりました。これは、今後さらにFFレートの上限が伸びる可能性があると考えられ、金利感度が高いNASDAQを中心に4%も大幅に下がりました。

では、今回の会合におけるパウエル議長発言が、今後株価にはどのような影響があるのでしょうか。FFレートの変化を受けて、今後S&P500がどうなってくるのかを見ていきたいと思います。

今後の株価への影響

実質金利への影響は

まず、実質金利の今回の影響を考えたいと思います。実質金利が上昇すると株価に対してはマイナスのインパクトがあることは、これまでお伝えしていました。

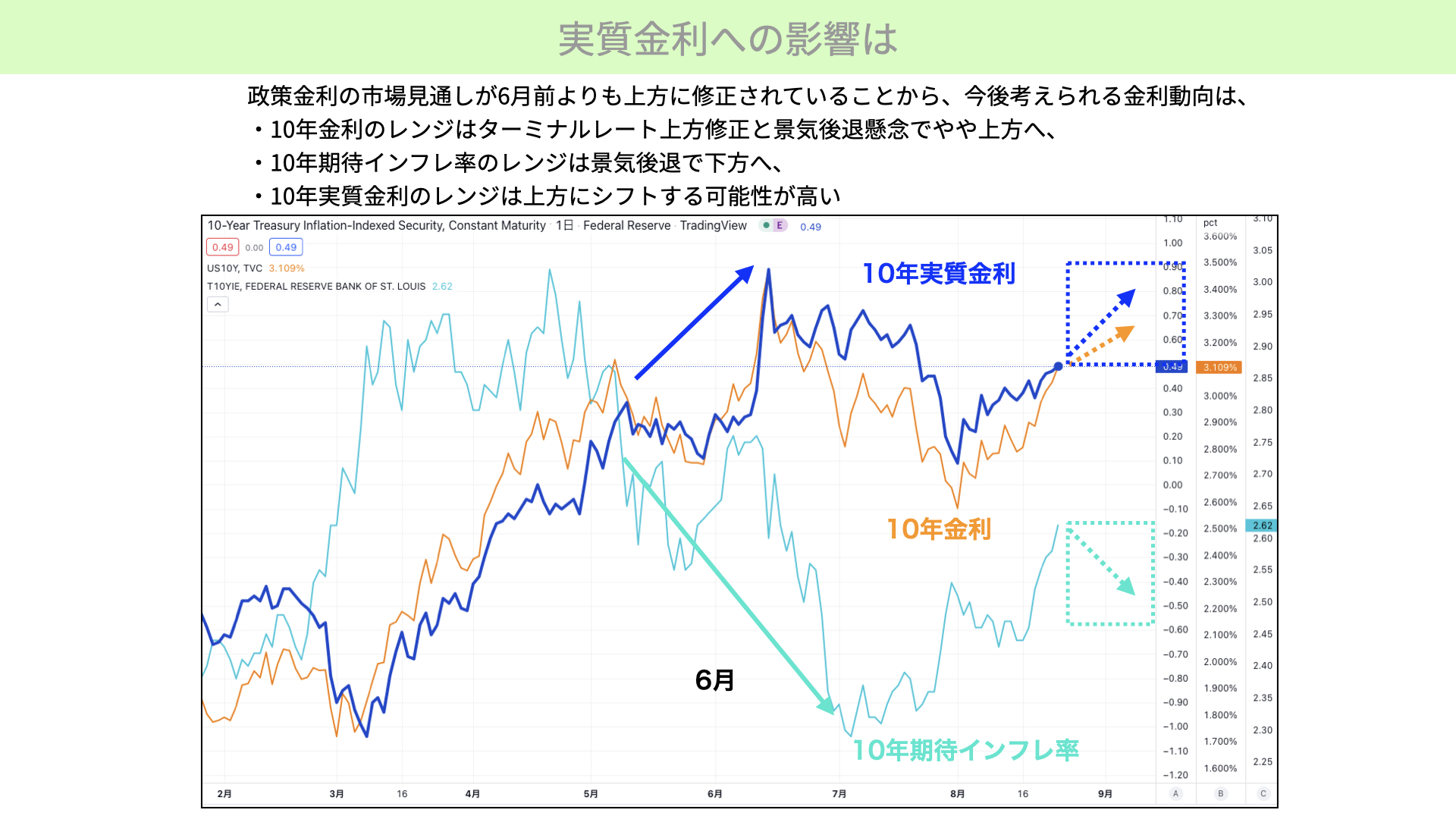

今回、政策金利の市場見通しが6月前の水準より上方に修正されたことから、過去の動きから考えられることは何でしょうか。青いチャートは10年実質金利、黄色が10年金利、緑が10年期待インフレ率です。10年の実質金利は、10年金利と10年期待インフレ率の差を出したものです。10年実質金利が上に向かうと、株価にはマイナスの影響があるとお考えください。

今回ポイントとなるのは黄色いチャート、10年金利がどうなるのかです。市場はターミナルレートが引き上がるのではないか、ターミナルレートまでFRBが利上げするのではないかと考えています。また、景気後退の可能性が出てきたことも考えています。景気後退による金利低下と中立金利の上昇による10年金利の上昇の綱引きで金利は推移すると思われます。そうなると3.0%程度から大きく伸びるというよりも、緩やかなスピードで3~3.5%程度のレンジに収まるのではないかとマーケットは感じているようです。いずれにしろ今までよりもレンジはやや上方に修正されてように感じます。

次に10年期待インフレ率は緑のチャートです。6月にはFRBがタカ派に転じることで景気減速、もしくは後退となり、期待インフレ率が低下しました。今回、かなりタカ派的な利上げを行えば、10年期待インフレ率は緑矢印のように下がってくる可能性があると予測されます。

それに伴い10年実質金利、黄色いチャートはどうなるかです。青いチャートが上がり、緑のチャートが下がることで、結果として黄色のチャートは上がります。実質金利のレンジは、今後、0.5~1%に上方シフトするのではないかと思います。

ソフトランディング、リセッションについて言及なし

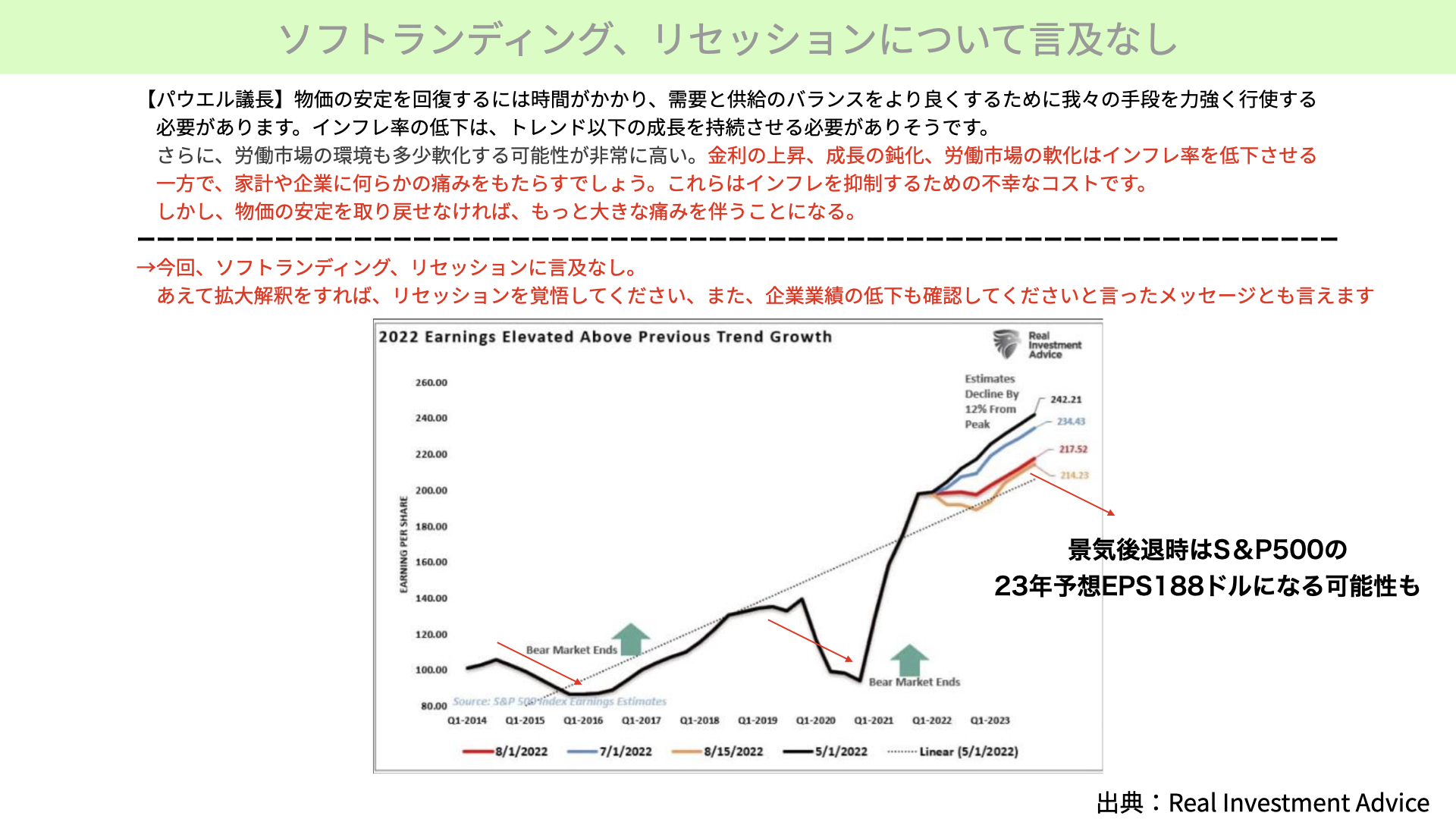

もう一つ見ていただきたいのが、パウエル議長のコメントの中でソフトランディング、リセッションについて言及がなかったことです。ですが、間接的なヒントがありましたので確認したいと思います。

パウエル議長発言では、「物価の安定が回復するには時間がかかり、需要と供給のバランスをより良くするため、我々の手段を力強く行使する必要がある。インフレ率の低下はトレンド以下の成長を持続させる必要がある」とのことです。

インフレを低下させるためには、トレンド以下、平均経済成長率も低くしないと需要を落ち込ませることができないため、抑制的な金融政策を取っていくとを意図しています。

さらに、労働市場の環境も多少軟化する可能性が非常に高い、失業率が上がることも想定しています。「金利上昇、成長の鈍化、労働市場の軟化はインフレ率を低下させる一方で、家計や企業に何らかの痛みをもたらすでしょう。これはインフレを抑制するための不幸なコストです。しかし、物価の安定を取り戻さなければ、もっと大きな痛みを伴うことになる」とのことです。企業や家計に対し、何らかの痛みを及ぼすと伝えていることとなります。

ソフトランディング、リセッションについての言及はないものの、この発言を拡大解釈すれば、リセッションを覚悟してほしい、企業業績の低下を確認してほしいといったメッセージではないかとマーケットは捉え、26日に株価が大きく下がったとお考えください。

下のチャートは、2014年以降のEPS成長トレンドを斜め線で表したものとなります。基本的には毎年緩やかにEPS成長を実現してきたわけですが、赤矢印で書いているように、ベアマーケットとなると上昇トレンドを下回るようにEPSは減速する傾向があります。あるリサーチによると、現在におけるEPS予想は年初の242ドルから、214ドルまで急激に下がっています。

7月1日時点では、23年のEPS予想は234ドルでしたが、それが8月1日には217ドル、8月15日には214ドルと、大きく下がってきています。

以前ご紹介したバンクオブアメリカのレポートでは、リセッションに入った場合、EPS予想は188ドルまで下がるとの予想があります。パウエル議長がリセッションの可能性を暗に伝えたことで、EPSの低下、190ドル近くまで下がる可能性を意識せざるを得ないことに注意が必要です。

最後です。今までの流れを踏まえて、S&P500の見通しをどのように考えるべきかです。こちらをご覧ください。

実質金利の上昇によりPERの低下懸念へ

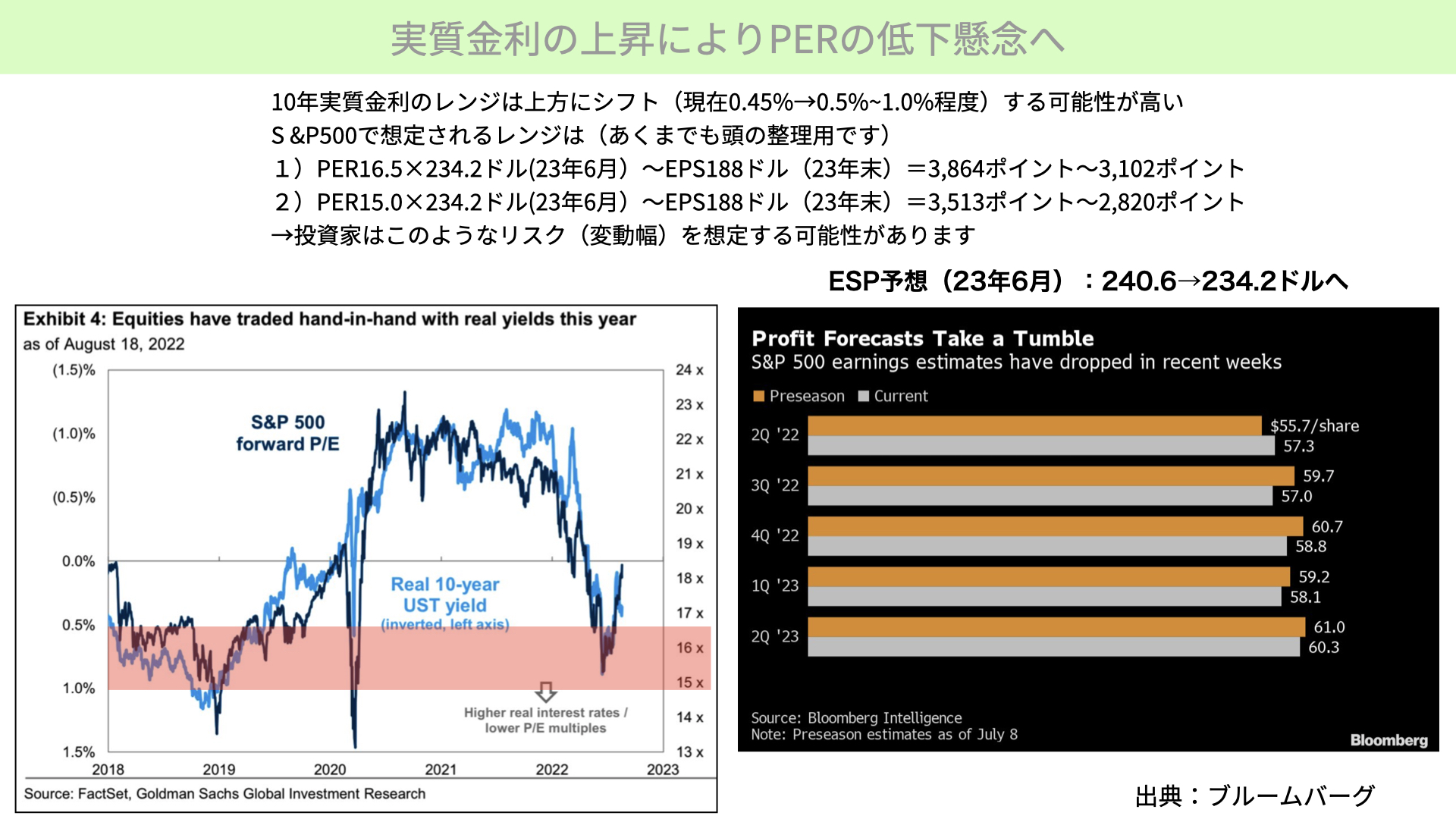

まず、実質金利の上昇によって、PERの低下懸念を踏まえて株価を考えてみたいと思います。

左のチャートはゴールドマンサックスが出した資料です。水色のチャートが10年実質金利、濃い青いチャートがS&P500のPERです。PERが右のマス、左が実質金利です。左メモリは逆メモリのため、下に行けば行くほど実質金利が上昇することになります。

この図表では、実質金利が上がれば、PERは下がることを示しています。先程お伝えしたように、FRBのターミナルレート引き上げ、およびターミナルレートに近付ける金融政策を考えると、今後実質金利のレンジが0.5~1%になることが考えられます。その結果、今後予想されるPERは15~16倍程度まで、今の17倍台から下がるだろうと懸念されています。

さらに右側をご覧ください。こちらはブルームバーグからの資料です。23年6月末までのEPS予想は、1ヶ月前から比べると240.6ドルから234.2ドルと、今回のパウエル議長のコメントを聞く前からEPS予想は下がっていました。来年の6月末時点、つまりここから1年間の予想としては、243ドルとなります。

以上のことから私たちが想定すべきものとしては、実質金利上昇によってPERが15~16.5倍までレンジが下がる可能性があることが一つです。

ブルームバーグの予想にあるように、来年6月時点のEPS予想が234.2ドルまで下がっていることと、パウエル議長が懸念するようなリセッションに入ることがあれば、S&P500のレンジはどのくらいまで下がるのでしょうか。

実質金利が0.5%まで上昇しPERは16.5倍まで低下した場合には、16.5倍×234.2ドル(23年6月)~188ドル(23年末)として計算します。結果、実質PER16.5倍の場合、S&P500が3,864ポイントから3,102ポイントのレンジに収まる可能性が出てくるというのが、一つ目のポイントとなります。

さらに、長期金利上昇、期待インフレ率低下などがあり、実質金利が1%まで上がることがあると、PERは15倍となります。この場合、同じような計算ではS&P500は3,513~2,820ポイントとなります。

PERが16.5倍から15倍に下がる可能性があるというのは、今回のパウエル議長コメントから十分考えられます。それは、9月のターミナルレート、政策金利を上げていく中で上限金利を引き上げる可能性と、仮に引き上げないにしても3.8%まで政策金利を上げ、その後長く維持することを考えると、10年金利が今後大きく下がることは考えづらことが理由です。また、インフレ率は景気後退懸念から下がると考えると、実質金利は0.5~1%の間に向かう可能性があり、実質金利のレンジが引き上がるのは今後のマーケットのコンセンサスとなる可能性があります。

一方、リセッションの可能性を考えると、各社金融レポートからも分かるようにEPSが190ドル程度まで下がる可能性があります。議長発言前の来年6月の想定ベース、そしてリセッション可能性を考えるとEPSのレンジは234ドルから190ドルまで考えておく必要があります。

その結果、S&P500の想定レンジとしては、3,800ポイントから2,800ポイントになる可能性があります。そうなると今の株価水準は高いか安いかです。

これを基に今後のマーケット情報を精査していただき、来週以降の見ていただければと思います。金利動向、期待インフレ率がどうなるのか。金融政策がどうなるのか。パウエル議長が言った通りに動いているのか。動いていなければ、先程のシナリオはあまりにも下を見過ぎとして修正されます。

これはあくまでも予測です。過去の動向から想定されるレンジからの話をしていますので、その株価になるとお伝えしているわけではありません。リスク管理としてそういったレンジになる可能性があることを念頭に置きながら、ご自身の投資スタイルに合わせて、いろいろな情報を収集していただきながら、参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル