今後、株価に大きなインパクトを与える2023年の米国の企業業績、EPS(1株当たりの利益)は今後どうなっていくのでしょうか。現在の逆イールドの状態、また、これからリセッションを控える中、EPSは下がっていくのか、それとも下がらないのか、過去のリセッションを参考に考えていきたいと思います。

逆イールド下におけるEPSの過去実績

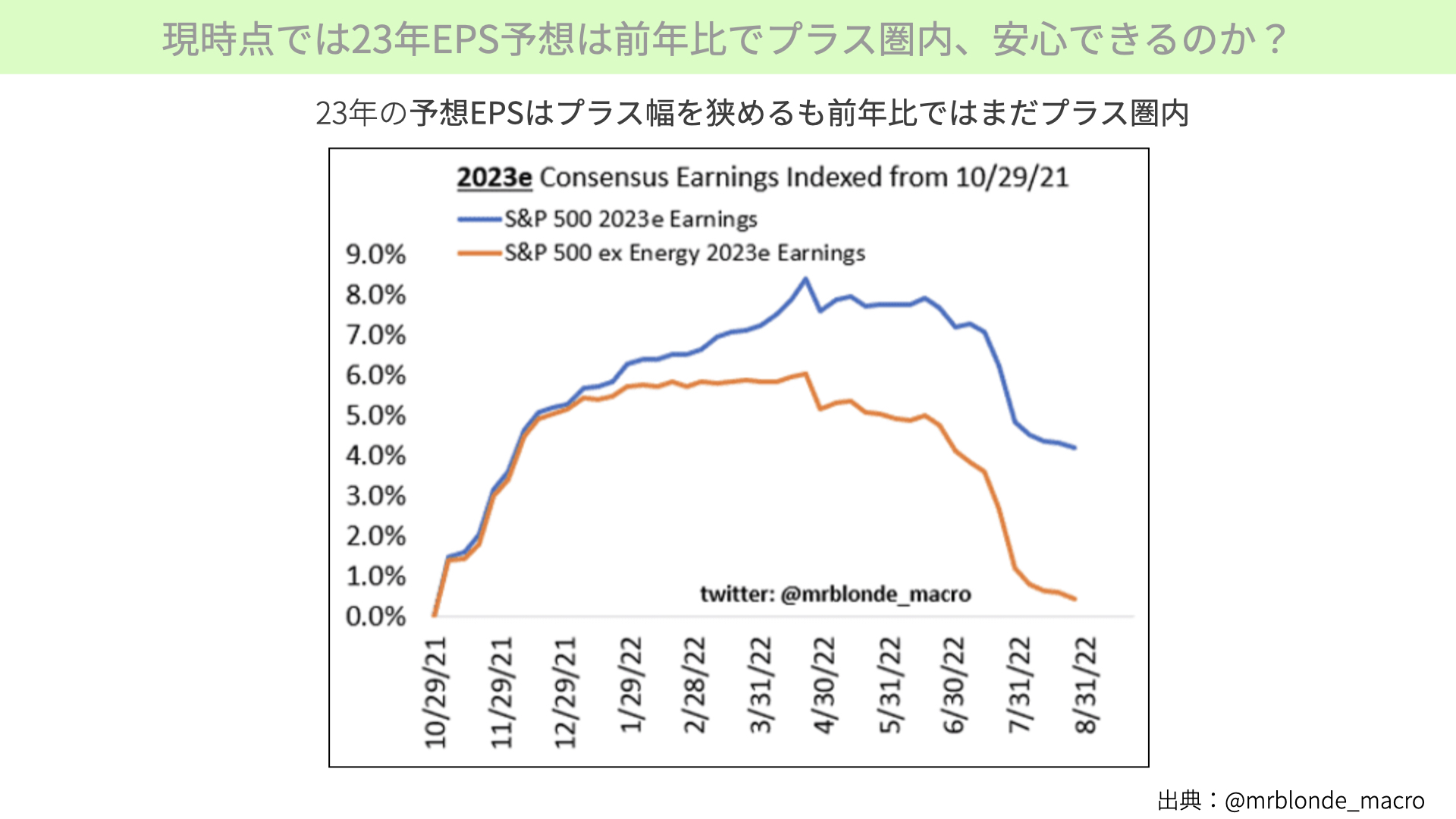

現時点では23年EPS予想は前年比でプラス圏内で推移中

まずはこちらをご覧ください。今現在、EPSが下がってくることが心配だと思っている方も多いと思います。しかし、現時点においては、今年2022年のEPSに対して来年S&P500のEPSは、かろうじてプラス3~4%成長となっています。前年対比マイナスまではまだ突入していません。

とはいえ、安心できるかと言えば少し厳しいかもしれません。こちらのチャートは、昨年10月29日から23年EPSの予想が、時系列にどのように変わってきたかを表したものです。青がS&P500全体、オレンジがエネルギー関連企業を抜いたS&P500です。

青いチャートを見ると、4月末時点では、23年は約9%程度EPSが成長する予想されていました。その時期は、株価が大きく下落をしていましたが、このEPSが9%成長するということで来年は回復期待が高いとマーケットは考えていました。

しかし、それ以降、FRBがよりタカ派になる過程において、企業業績は5%を切ってきてきました。現在の各金融機関のコンセンサスは、対22年で23年は3~4%の成長に留まるとの予想に変わってきています。しかし、それでも前年比に比べてプラス圏で推移しているというのが、今の状態です。

マーケットの関心としては、今後も対22年比でプラスを今後も維持できるのかどうかです。景気後退が懸念される中で、本当にEPSを維持できるのかを少し見ていきたいと思います。

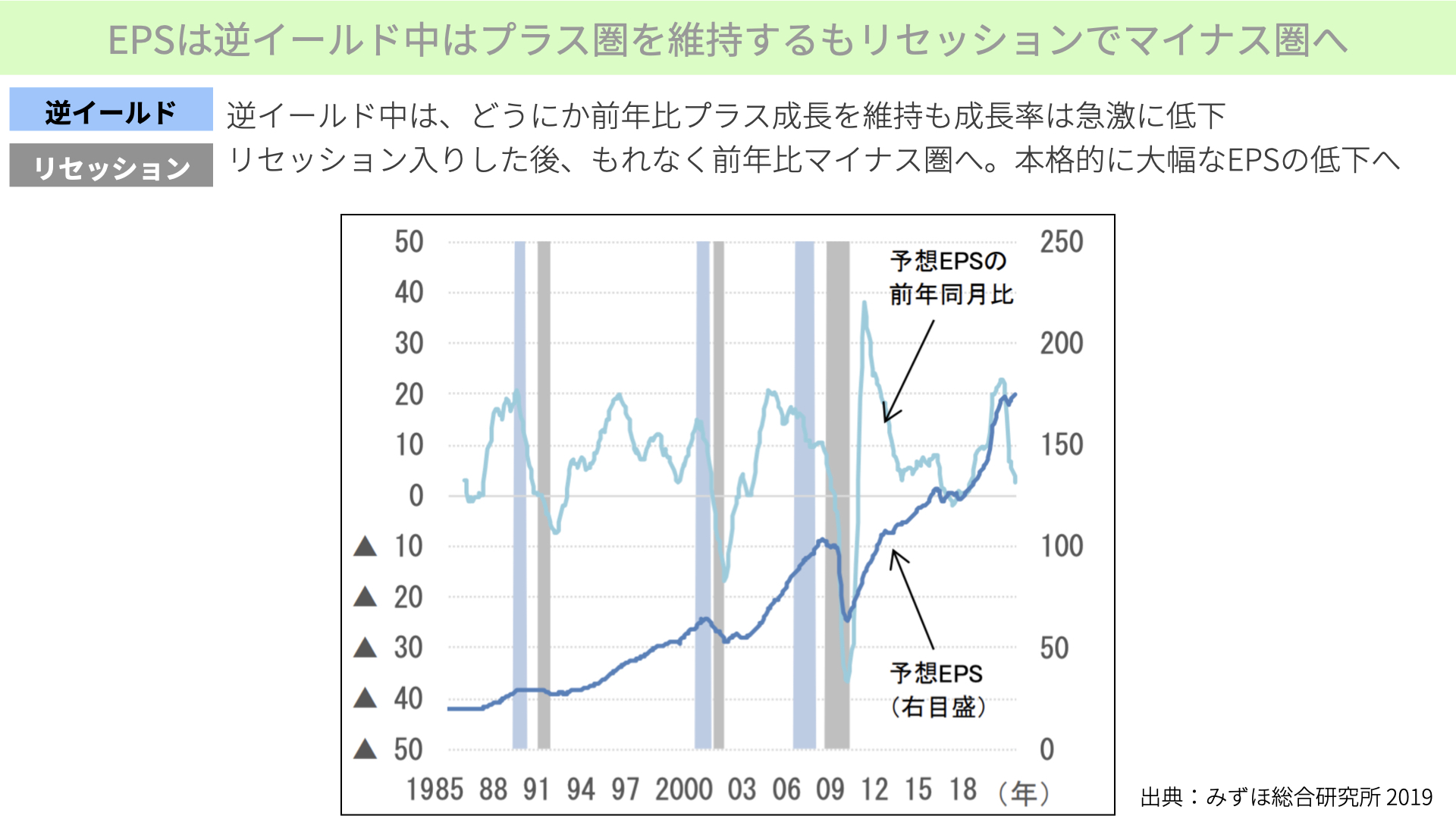

EPSは逆イールド中はプラス圏を維持するもリセッションでマイナス圏へ

こちらは2019年に出された、みずほ総研の資料から頂いたものです。水色網掛けが2年-10年の逆イールドの発生箇所、グレー網掛けがリセッションです。水色チャートが予想EPSの前年同月比推移を表したもの、濃い青のチャートは予想EPSの額を右メモリで表しています。

今回皆さんに確認していただきたいのが、逆イールド時に前年同月比でのEPS予想がどのように推移したのかです。ということで、現在起こっている逆イールドと同じ状況の青い部分をご覧ください。

ご覧の通り逆イールドに入ってから、EPSは前年同月比で大きく下落を始めています。過去3回において全て同じように下落をしているわけですが、ただし、前年比でのマイナスは、逆イールドの最中では発生していません。実際にEPSが前年比でマイナスに突入していくのは、グレーの網掛け、つまりリセッションに入ってから加速度的に下落を早め、前年比でマイナスになることが分かります。

現在の逆イールドを考えると、緩やかにEPS予想が低下していきますが、前年比でのマイナスには至りません。一方、リセッションに入ると前年比に対して大きくマイナスになっていることを考えると、先ほど見たようなチャートは、まさに逆イールドにおけるEPSの減速と同じ現象だといえそうです。

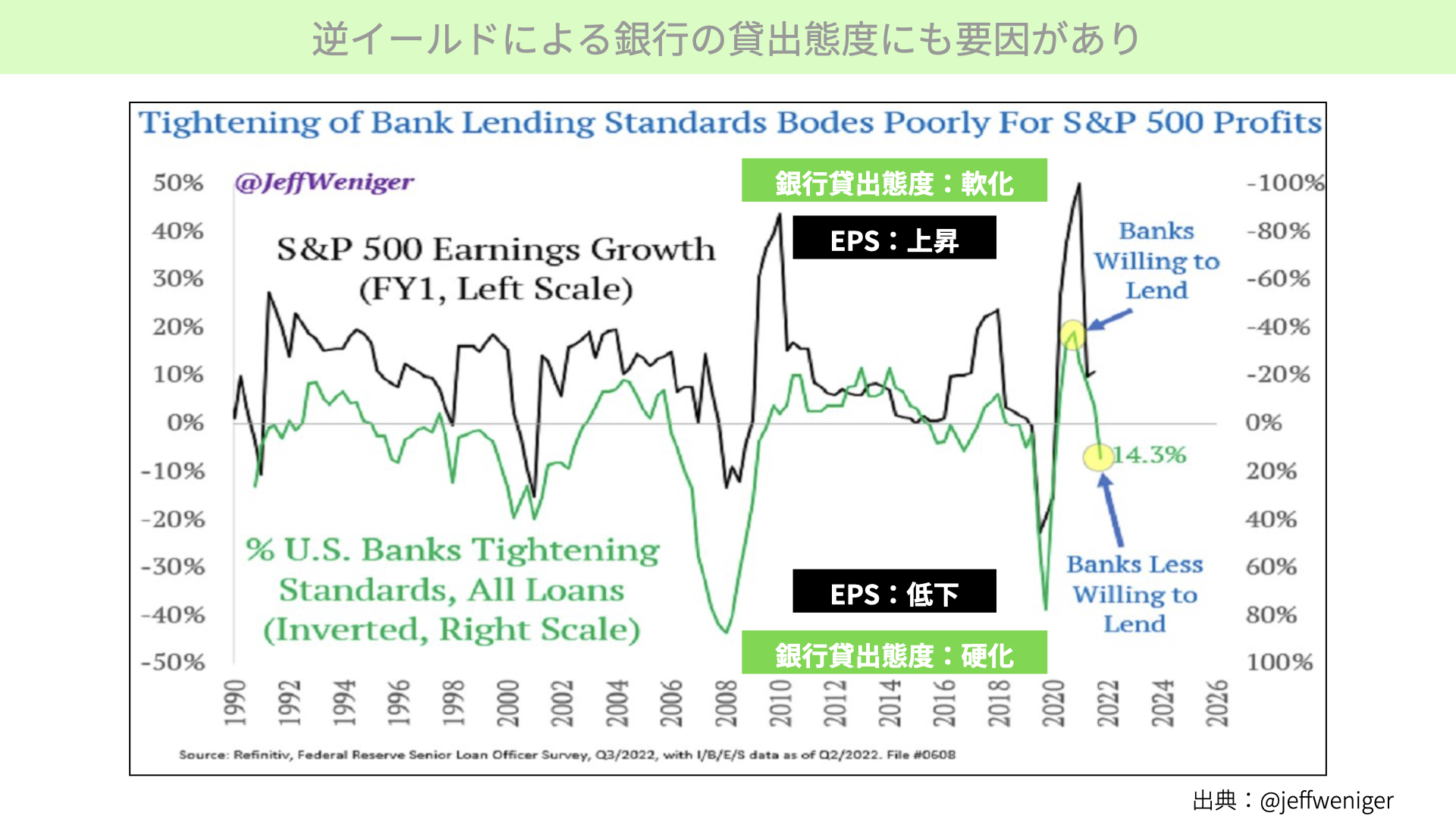

逆イールドによる銀行の貸し出し態度にも要因があり

こちらをご覧ください。では、なぜ逆イールドになると業績が悪化するのでしょうか。黒線はS&P500の予想EPSです。上に行けば行くほどEPSが上昇していることを表しています。一方、緑のチャートは銀行の貸し出し態度を逆メモリで表しています。下に行くと銀行の貸し出し態度が厳しくなることを表し、上に行くと緩くなることを表します。今の逆イールドが発生している状況は、銀行が利ざやを稼げない状態であるため貸し出し態度が硬化しているがことが分かります。

この貸出態度と相関が高いのが、EPSの低下です。銀行の貸し出し態度が硬化することで、今後のEPSが前年比でマイナスに向かっていくことは、非常に説得力があります。

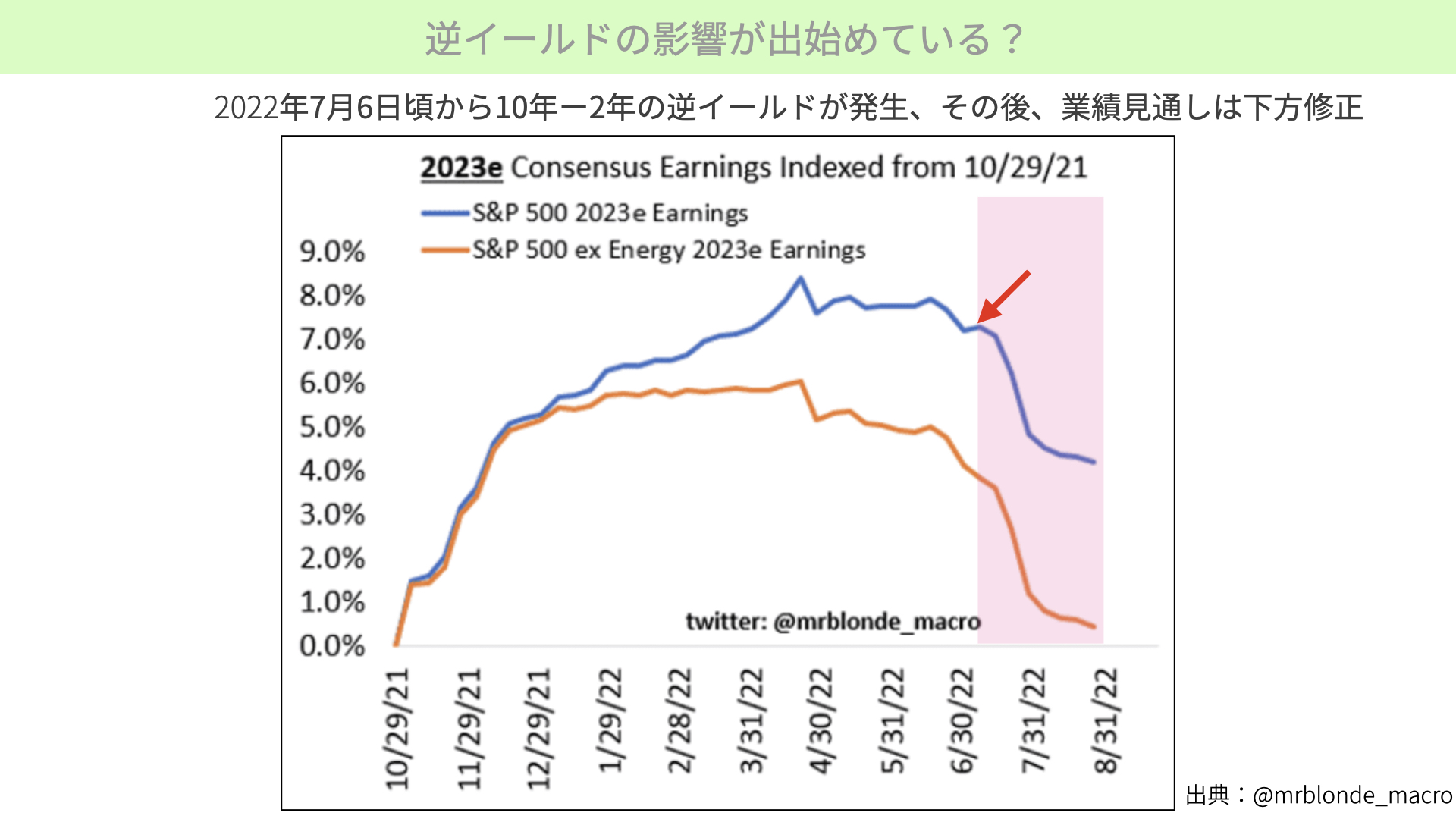

逆イールドの影響が出始めている?

EPS予想が昨年10月29日から一時9%近くあったのですが、現在は3%近くまで大きく下がってきています。そのきっかけは赤矢印で示したように、10年、2年の逆イールドの発生です。逆イールドが発生した22年7月6日頃から、前年比でのEPSの低下が加速していることがわかります。

このことから逆イールドが続く限り、業績見通しが下方修正になる可能性が高いと言えます。今後も逆イールドが続きそうな状況であることを考えると、今後もEPSは低下し、株価が下がりやすい地合いが続いてくると、この段階で考えらます。そういったリスク管理をしていただきたいというのが、一つ目のポイントです。

その上で、今後リセッションに入るかどうか。簡単にリセッションになる可能性がある資料を見ていただきたいと思います。

景気後退が懸念される理由

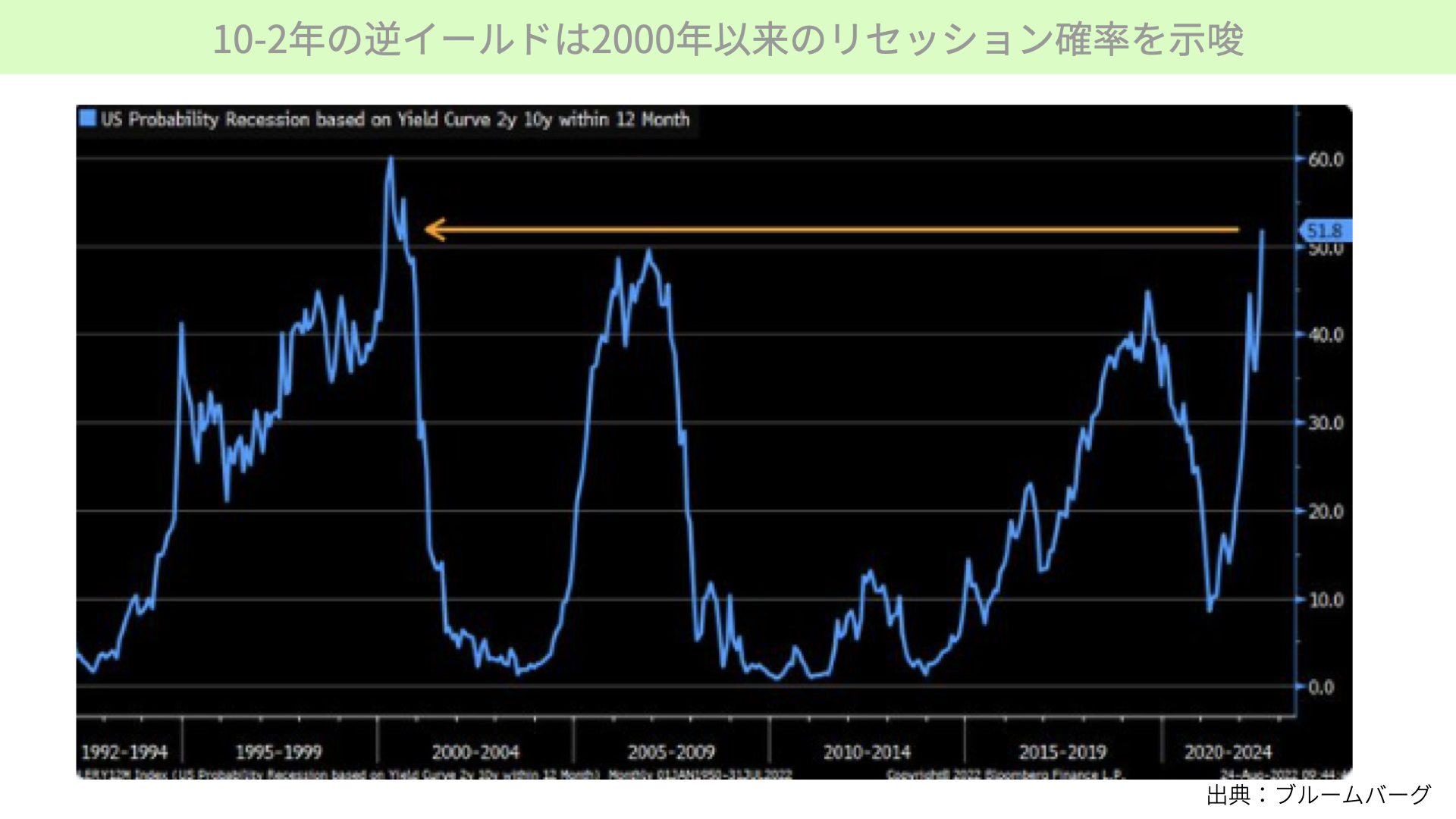

10-2年の逆イールドは2000年以来のリセッション確率を示唆

こちらはブルームバーグの資料です。10-2年の逆イールドからリセッション確率を表したものです。現在は51.8%リセッションに入る確率があり、ITバブル以来の高さとなっています。リーマンショックや、2018年よりもリセッションに入る確率がより高くなっていることが、逆イールドからは分かります。

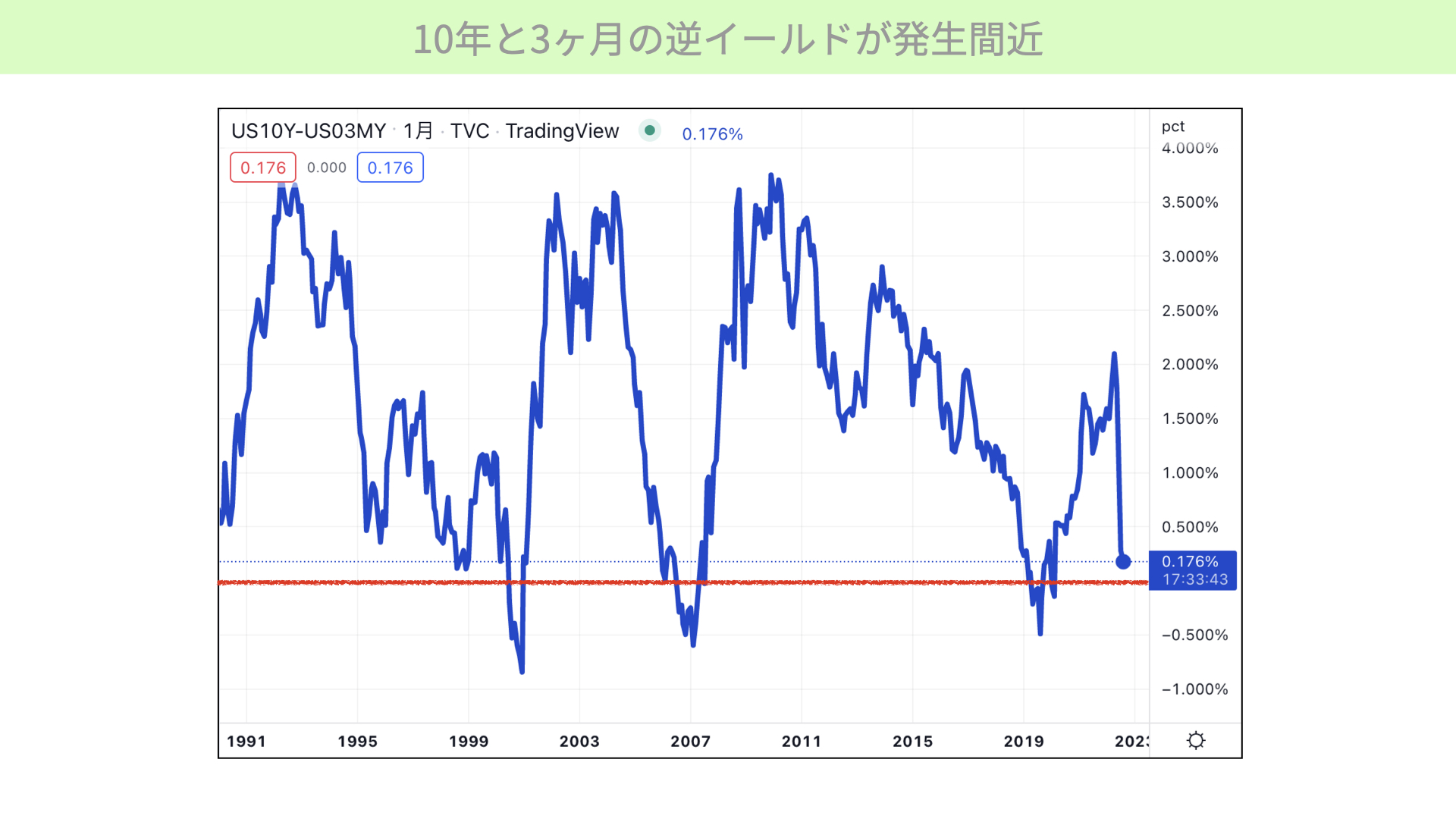

10年と3ヶ月の逆イールドが発生間近

10-2年の逆イールドよりリセッション入り判断の精度が高いと言われる、10年-3ヶ月の逆イールドも差が0.17まで近づいてきています。今後、3年金利が上がることを考えれば、逆イールドが発生する、リセッション入りがほぼ確実な状態だと金利が示しています。

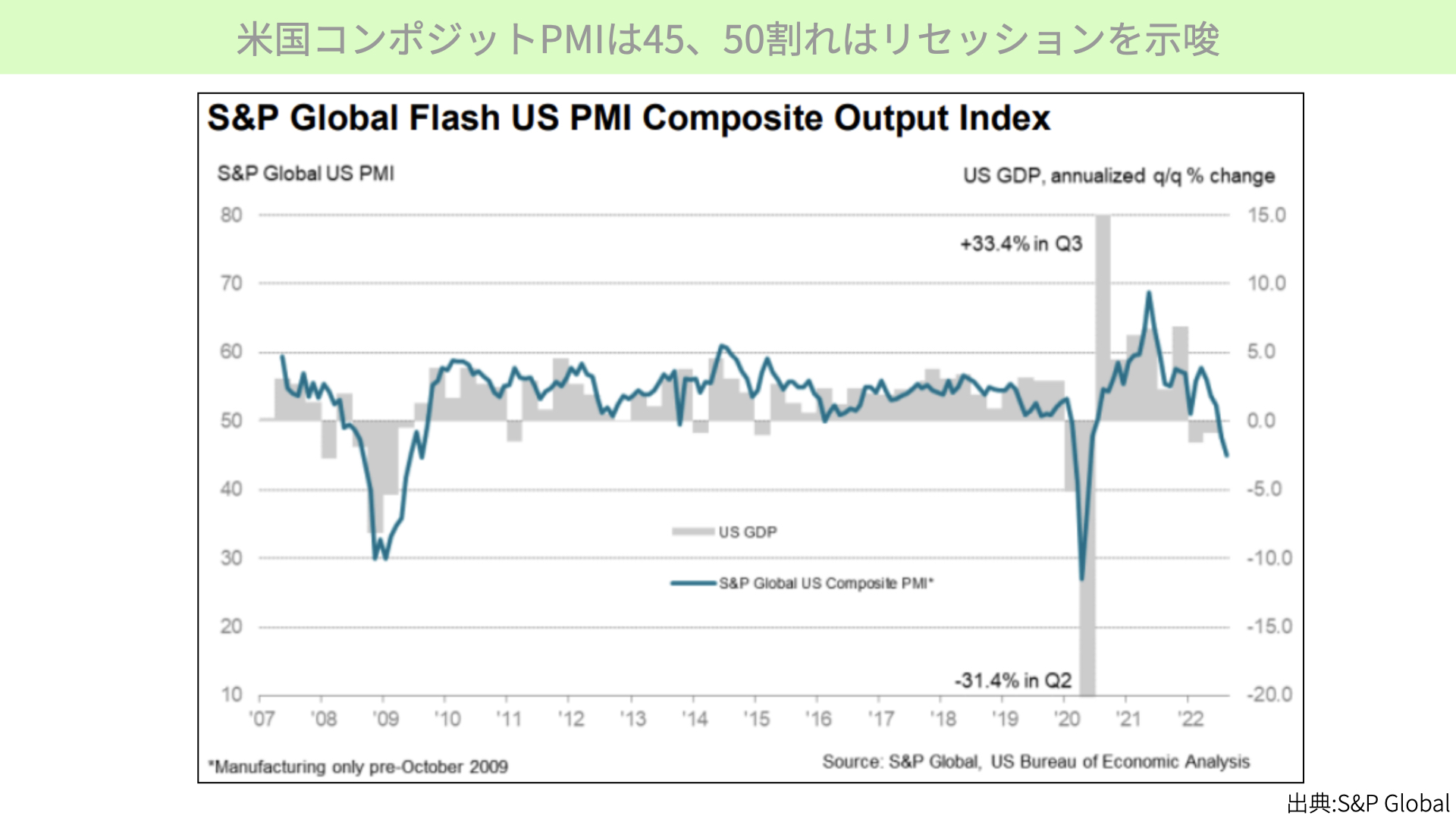

米国コンポジットPMIは45、50割れはリセッションを示唆

次にこちらをご覧ください。ソフトデータと言われる経営者、購買担当者に聞いたアンケートにおいて今後の景気見通し、先行指標としてかなり有用性があると言われる、米PMIです。

アメリカのコンポジットPMIとは、製造業とサービス業の購買担当者から今後の見通しを聞いたものになります。先月は45まで大きく下がっています。こちらは50を境目に景気が良い、悪いの境目になりますが、50を割っていることは景気が悪いことを示しています。その結果、緑のチャートが50を割ってきたところは、グレーの網掛けであるGDPが大きくマイナスになっていますので今後リセッション入りする可能性が極めて高いことを購買担当者が感じ取っていることが分かります。

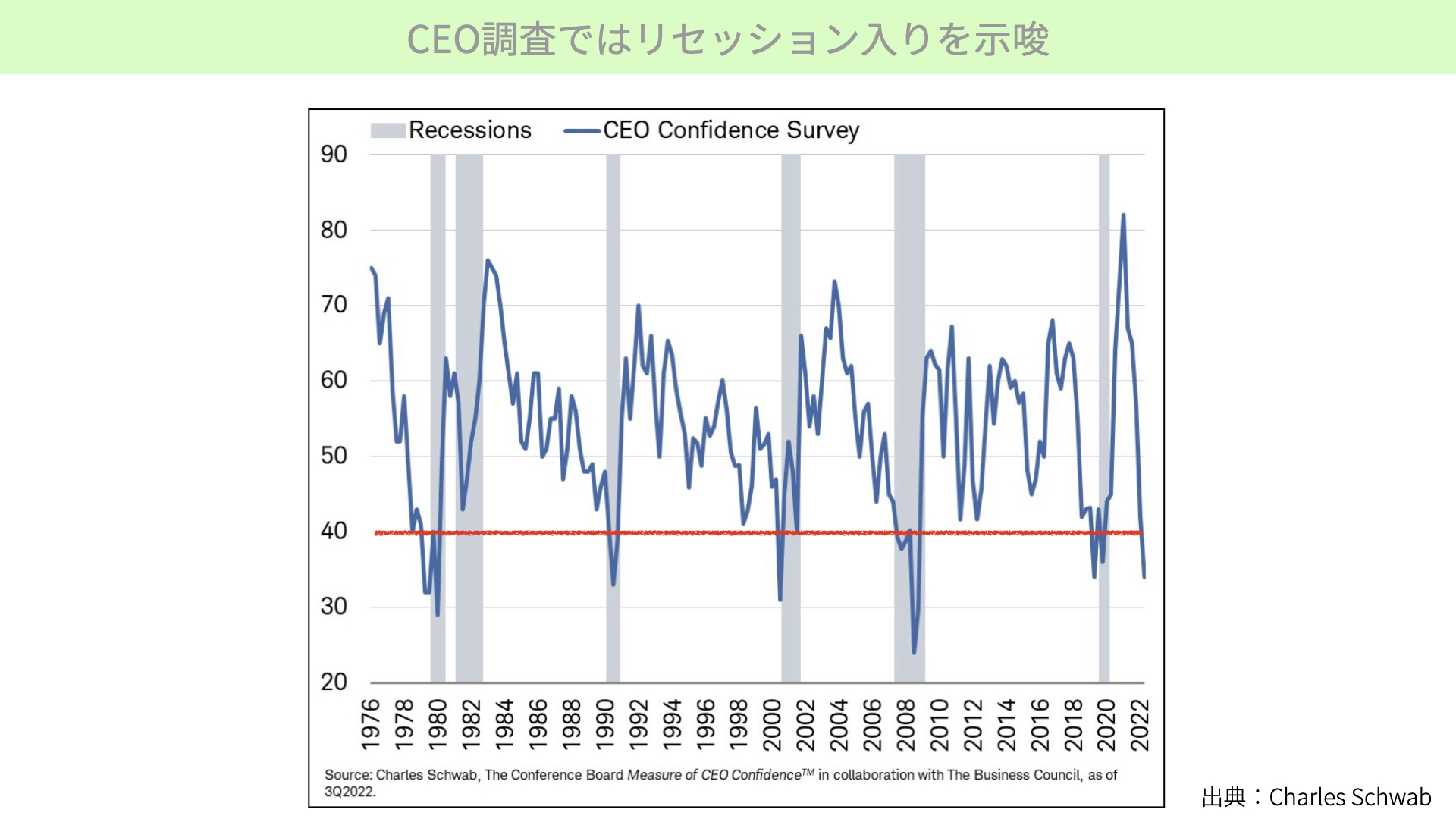

CEO調査でもリセッション入りを示唆

さらにこちら、チャールズ・シュワブがCEOに今後の景気がどうかアンケートを取ったものですが、今は40を切っています。50割れは景況感が悪いことを表しています。一番業績に近い経営者がそう感じているということは、やはり今後リセッション入りの可能性が高いといえます。ちなみに今回のように40を切った状態は、1976年以降で見ていくと必ずリセッション入りしているため、今後リセッション入りもやむなしと市場が考えても違和感はありません。

金融各社のEPS見通し

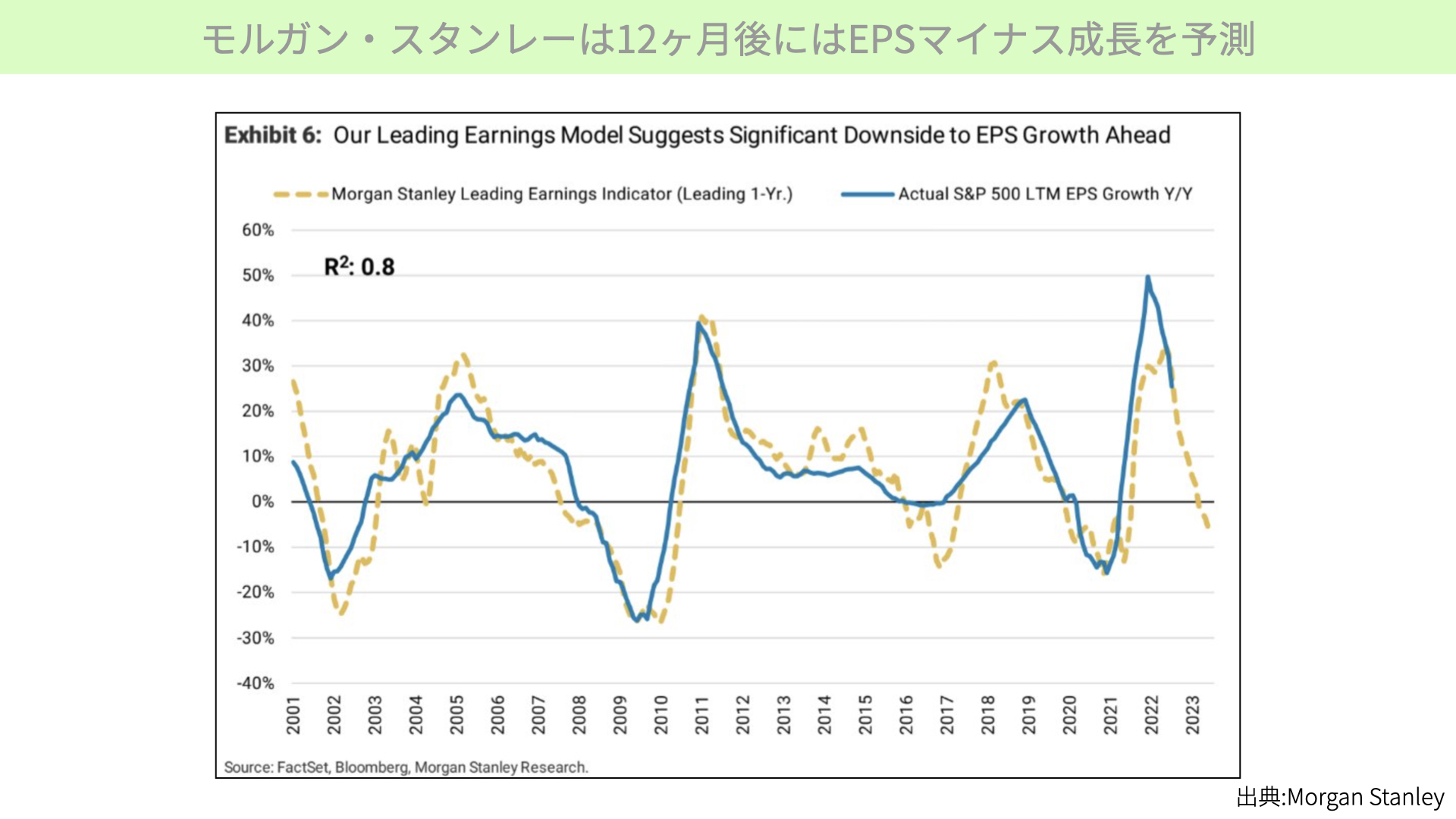

モルガン・スタンレーは12ヶ月後にはEPSマイナス成長を予測

このような状況を踏まえ、金融機関がどのように23年のEPS予想をしているか見ていきたいと思います。まずは、モルガン・スタンレーの資料をまずはご確認ください。今後のEPS見通しを先行するモルスタ独自のインディケーションが黄色の点線、S&P500のEPSが青いチャートです。インディケーターは、S&P500のEPSを12ヶ月先行しています。

モルガン・スタンレーが分析した資料によると、かなり高い確率で12ヶ月以内にEPS予想が前年比でマイナス成長になるが分かります。

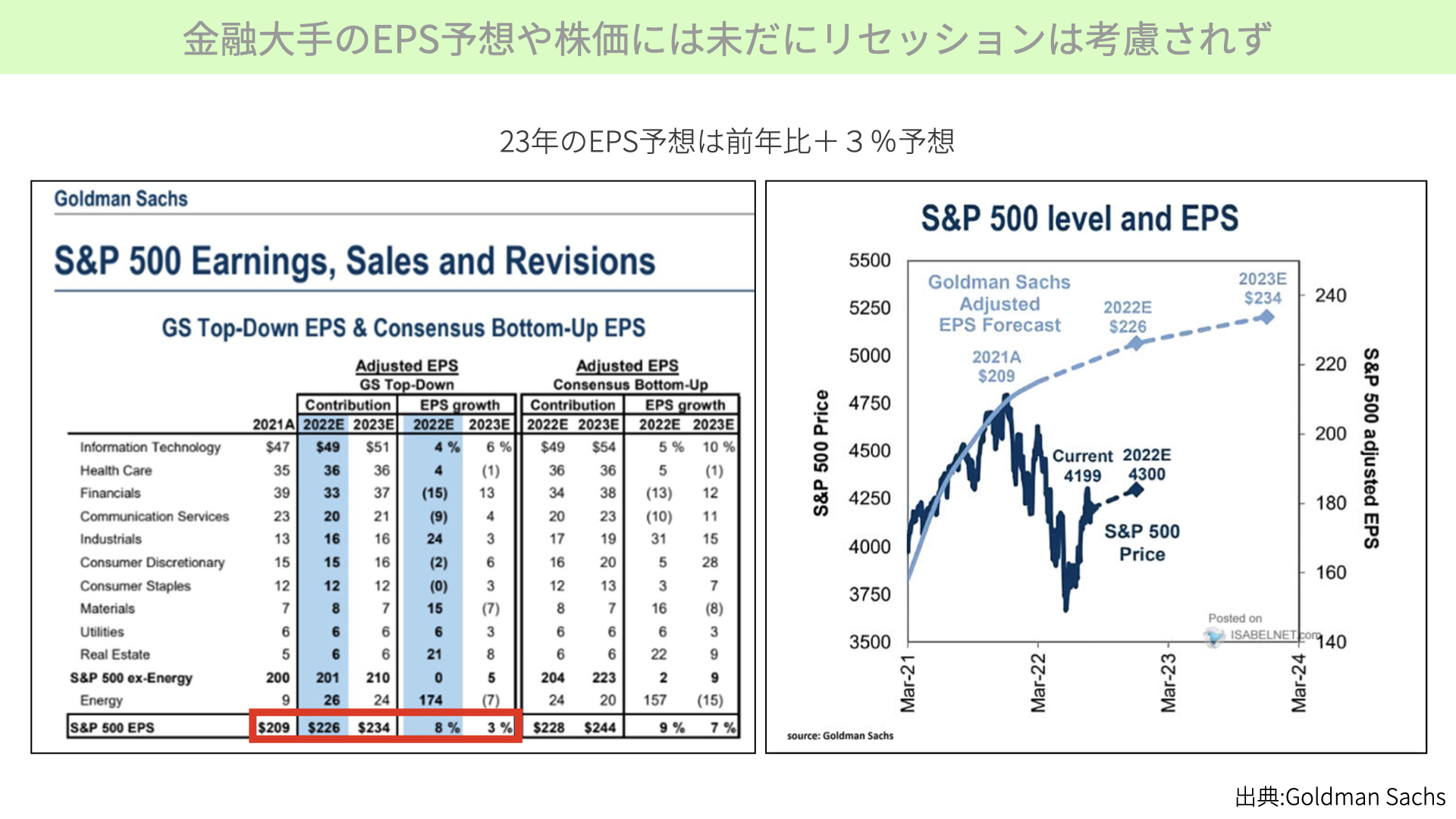

金融大手のEPS予想や株価には未だにリセッションは考慮されず

次にこちらをご覧ください。ゴールドマン・サックスの資料となります。ゴールドマン・サックスのEPS予想を見ると、リセッションをまだ織り込んでいない資料ではないかと思われます。左の図表を見ると、2021年は209ドルのEPS、2022年は226ドルのEPS予想、2023年は234ドルのEPS予想ですので、22~23年にかけてはEPSの成長は3%を見込んでいます。過去のリセッション時におけるEPSの動きから、この分析レポートは恐らくリセッションを加味していないのではないかと思われます。

右のチャートをご覧ください。EPS予想が226から234ドルに上がる前提で年末株価はS&P500が4,300程度になると予測をしています。

皆さんに注意していただきたいのは、この両社のどちらの予想が当たるかということではなく、ゴールドマン・サックスの資料ではおそらくリセッションを織り込んでいないということです。つまり、今後リセッションを織り込んでくれば、金融各社のEPS予想も大幅に引き下げられる可能性があるということです。

現在は、リセッション入りするのか、しないのかということで強気派と弱気派に分かれています。しかし、いろいろな経済指標などを見る限り、リセッションに入る確率は高いと構えておくべき状況だといえます。また、予想が均等に2つに分かれているからこそ、予想が引き下げられたときのマーケットインパクトが大きくなることを理解しておくべきだと思います。

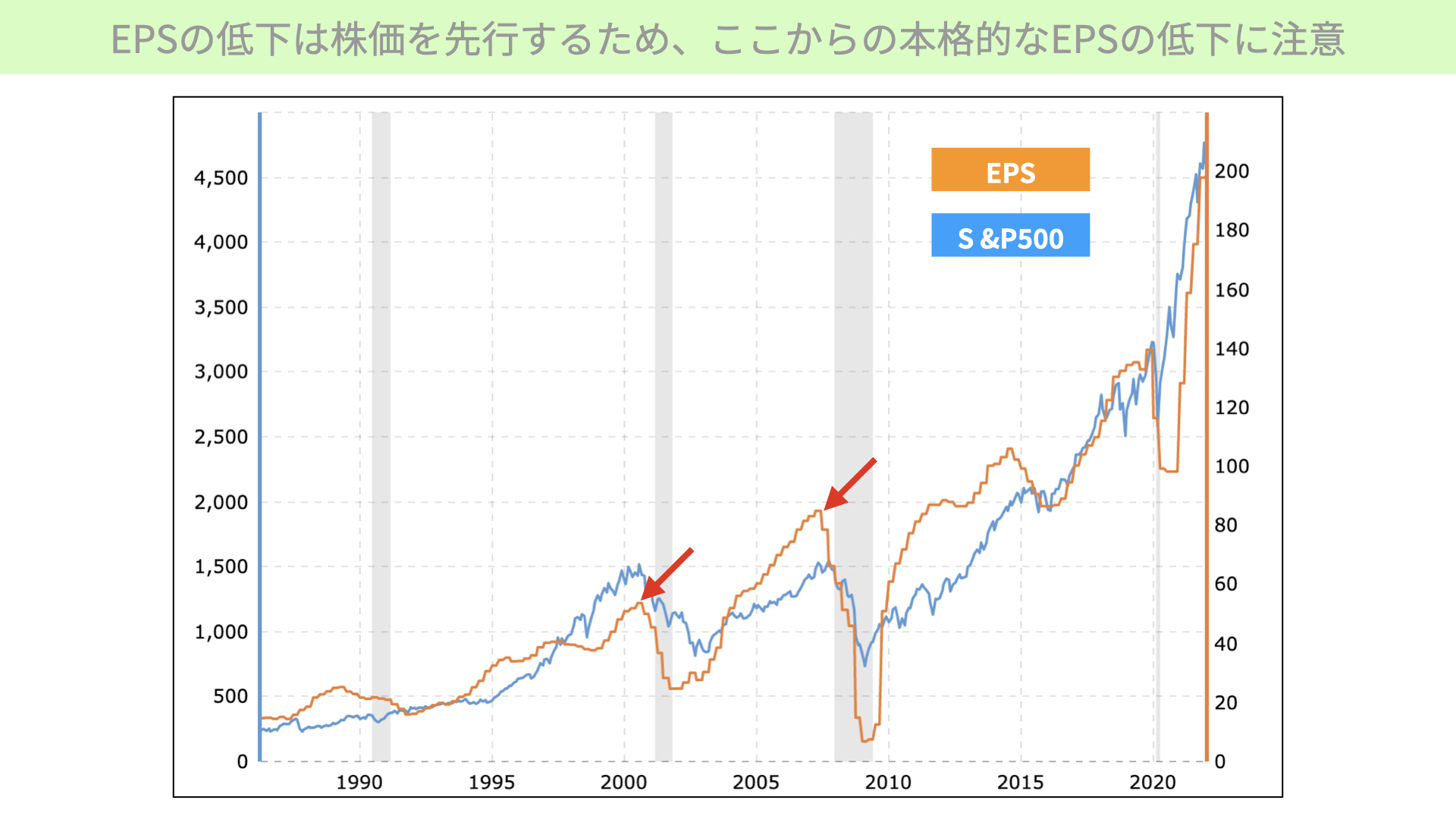

EPSの低下は株価を先行するため、ここからの本格的なEPSの低下に注意

最後にこちらのチャートをご覧ください。こちらは1985年以降のEPS、S&P500の推移を示したものです。黄色のEPSが赤矢印の箇所のように下げに転じた後、連れるようにS&P500が大きく下がっています。EPSの低下は、S&P500の下げをさらに加速させていることが確認できています。

グレーのリセッションに突入すると、EPSの低下はより激しくなります。今後リセッション入りやむなしとなれば、より下げ幅を加速する可能性があることに注意が必要です。このことをご認識いただき、今後の投資戦略にどの程度の株価のレンジがあるかを検討していただければと思います。逆イールドにおけるEPSの動き、リセッションにおけるEPSの動きを今後参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル