9月に入り、アメリカのQTが月間950億ドルと前月の倍になりました。今後、マーケットにインパクトがを与えるのではないかと警戒されています。さらにFRBだけではなく、世界の中央銀行が量的緩和を一斉に縮小を開始しています。縮小の見通しを基に、今後どのような影響を想定しておくべきか本日は見ていきたいと思います。

[ 目次 ]

世界的な同時引き締めの影響

世界的に量的引き締めと政策金利上昇は今後加速する見通し

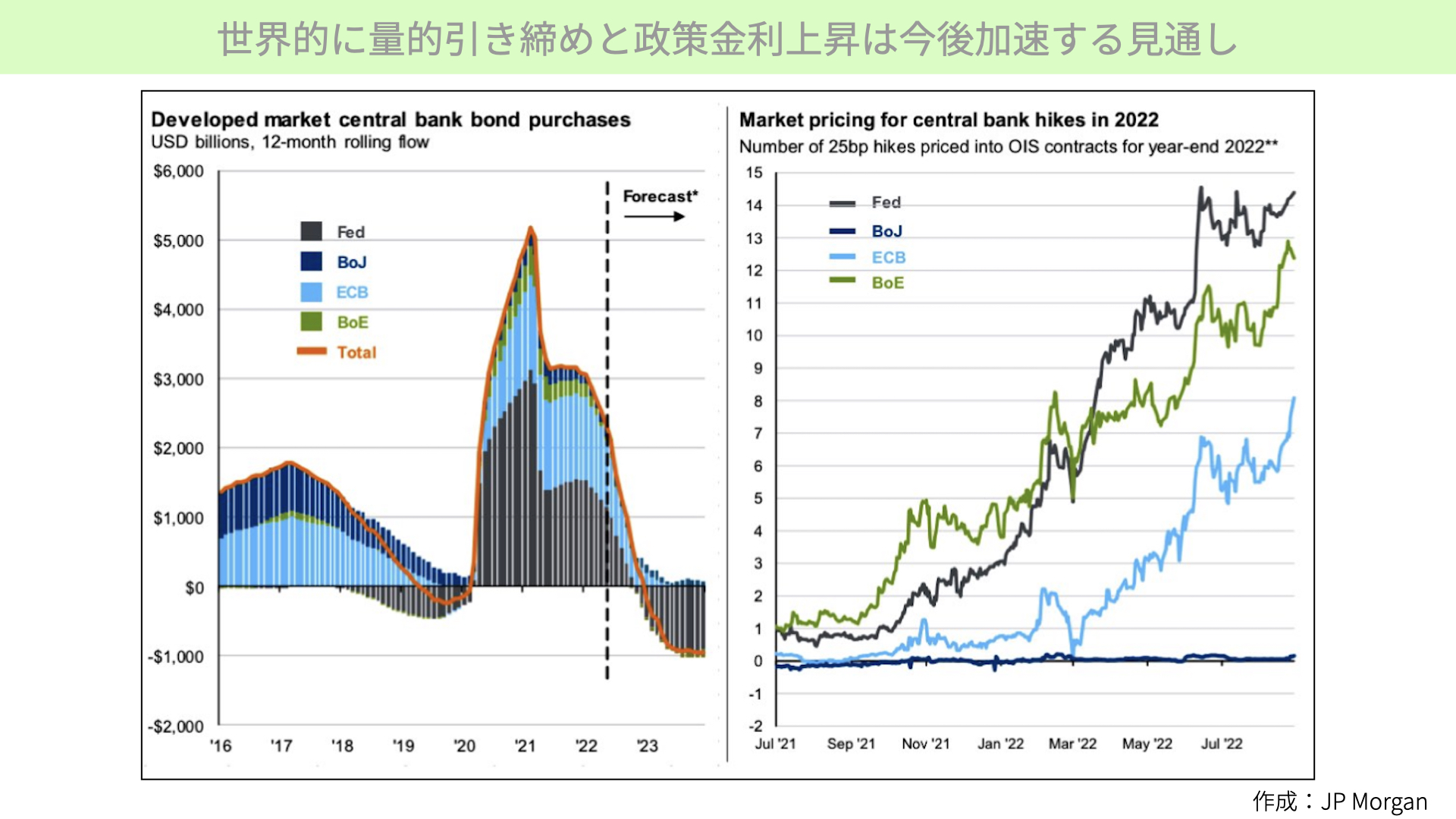

左のチャートは、世界の4大中央銀行、FRBF、BOJ、ECB、BOEの債券買い入れ額の予想、右のチャートは年末の政策金利予想を表しています。

まずは左のチャートをご覧ください。4大銀行の国債、社債、MBSの購入額が、今後どのように推移していくかを表したものです。点線の右側が今後の予想数値になります。今年に入ってから量的緩和の縮小、買い入れ額の減少を各中央銀行が進めてきましたが、今後はさらに縮小を進め、来年にかけてはマイナス、つまり保有額の減額に向かう予想になっています。

これは、市中から中央銀行がお金を回収することで、今まで続いてきた金余りが終わりに向かいます。これは、株価にとっては明らかにマイナスの影響であり、今後さらに保有額の減少が本格化することが点線の右側部分から分かります。

次に右のチャートをご覧ください。こちらは今年末までの利上げ回数の予想です。0.25%幅での利上げ換算を示したもので、FRBが14回、BoEが12回程度、ECBが8回程度、年末までに利上げすると予想されています。このように市中からお金を引き上げるだけではなく、貸し出し金利を引き上げることで引き締めを行うような状況になっています。

米国のM2(マネーストック)がマイナスに転じる可能性

さらにこちらをご覧ください。

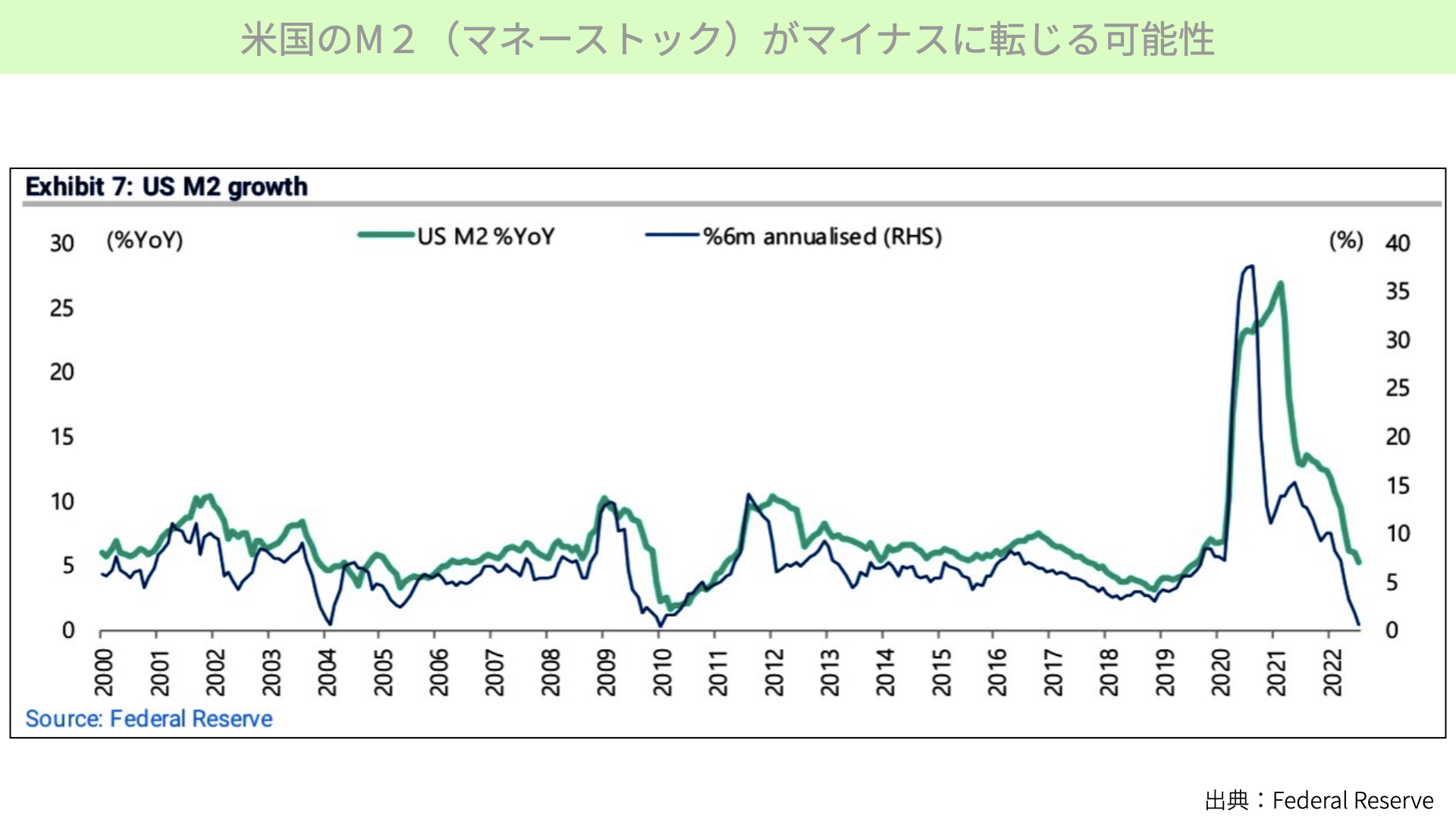

米国だけに目を移します。M2、マネーストックは、金融が緩和状態か引き締め状態かを判断するのに重要視されています。このマネーストックとは、市中に出回っているお金の量を表しています。特に、昨年対比でM2が減ると、急激にお金が減っていることを示唆し、しかも株価と連動性が高くM2が減ると株価は大きく下がりやすい傾向があります。

緑色のチャートは昨年対比でのM2の量、青いチャートは6ヶ月を1年換算にしたものです。青いチャートを見ていただけるとる、M2がほぼ0%成長になってきています。2004年、2010年に続いて0%です。

経済が成長している中で、マネーストックが0%になったということは、経済成長より少ない資金供給量の成長となると経済を抑える効果となり、今後リセッションになる可能性、さらには株価にとってマイナスの影響がある状態まで、M2が減ってきていることに注意が必要です。

このM2の成長が下がると、マクロ経済で投資判断を行うような機関投資家が、投資判断を躊躇するほどM2は大きなインパクトがあります。

世界的な金融引き締めが示すこと

異例中の異例なことが今月から本格化

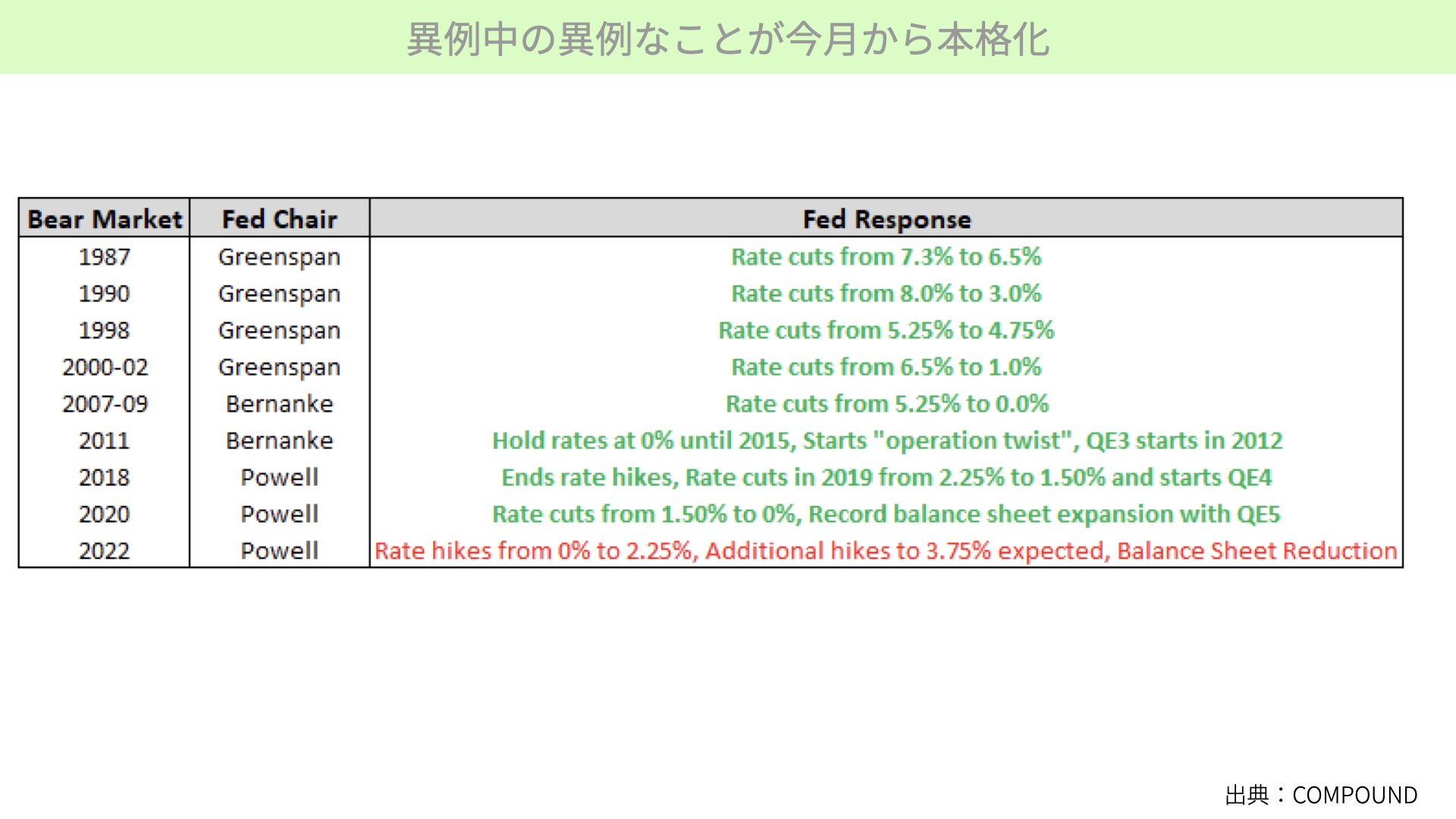

そんな中、こちらが分かりやすい資料がありましたのでご紹介します。米国は今年に入って大きく株価が下がるベアマーケットですが、今までベアマーケット下でFRBはどのような政策を行ってきたかをまとめたものです。今回は赤文字、それ以前を緑文字で表しています。

今回以前のFRBが取ってきたベアマーケットにおける対応は、レートカットと記載されている政策金利の引き下げや、QEと言われる量的緩和でした。ベアマーケットでは利下げを行う、量的緩和を行うことで経済を立て直そう、株価を支えようという動きがありました。

しかし、今回、赤文字を見るとお分かりの通り、これだけ株価が下がって、景気後退懸念が広まる中で、さらに利上げを2.25%から3.75%、もしくは4%近くまで上げるかもしれないこと、また、これからバランスシートの縮小をさらに進めるということは、「過去にない異例中の異例」なことだと改めて認識しておきたいと思います。

このように緩和的な環境から、世界同時的に急激に縮小に向かうことが株価には影響があると考えるのが普通だと言えそうです。では、実際にどうの程度の影響があるのでしょうか。非常に面白い資料を見つけました。ご覧ください。

今後の影響は?

世界的な流動性縮小は全ての資産価値を引き下げます

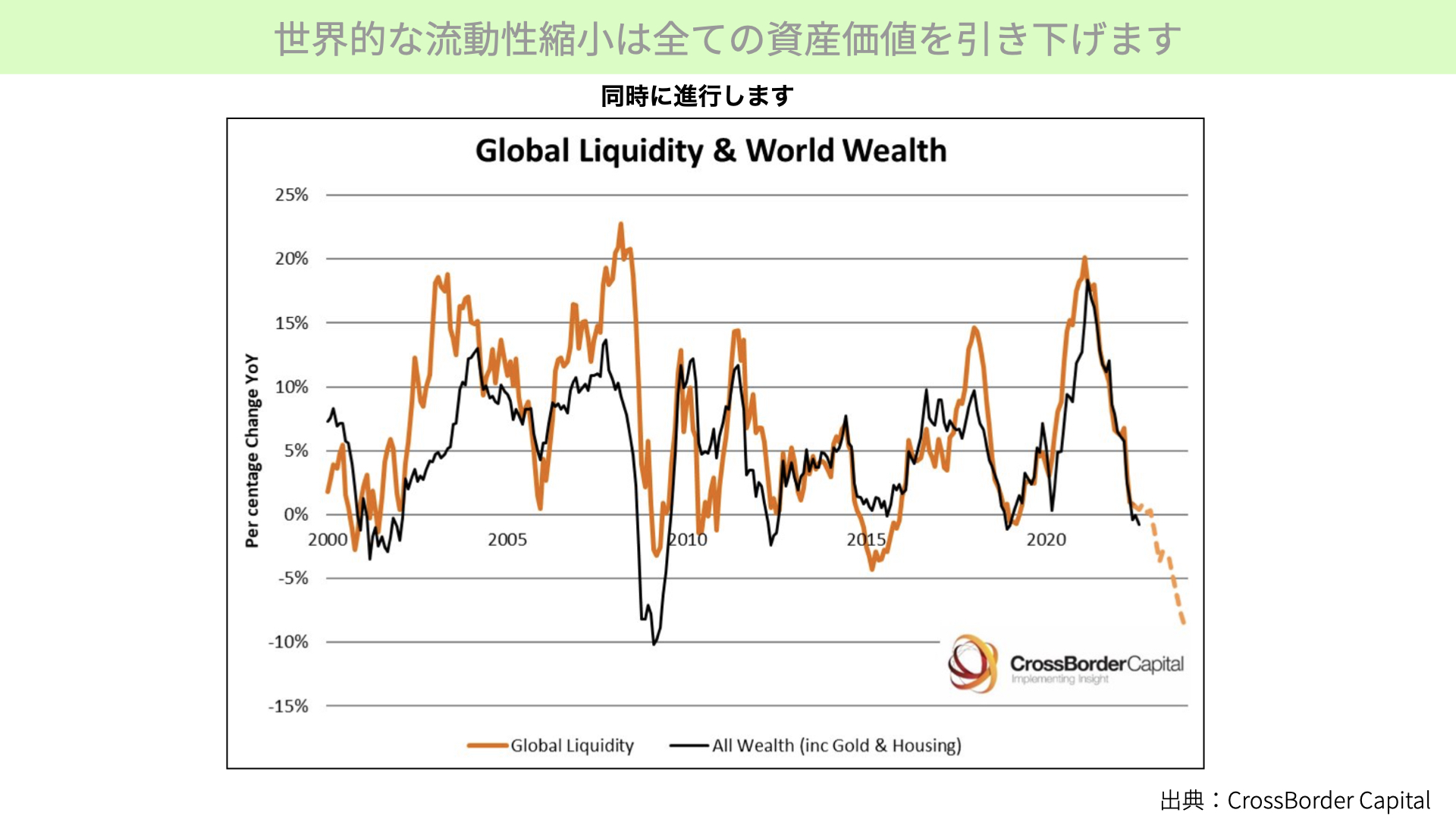

こちらはクロスボーダーキャピタルさんが出している資料です。オレンジがGlobal Liquidity、世界的な流動性がどうなっているか、市中に出回るお金が前年対比でどうなっているかを表しています。黒いチャートはALL Wealth、株、債券、金、住宅価格などを含めたものです。

黒いチャートとオレンジのチャートは非常に相関が高いことがわかります。オレンジの点線を見ると、冒頭でも確認したように世界の4大銀行が量的縮小に向かっていることで、予定通り進むと前年比マイナス10%に向かっていくこととなります。2000年以降でここまで下がったことは初めての水準なのですが、どこまで引き締めが進むかまずは注目です。

それと連動性が高いALL Wealthは、今後さらに下落が加速する可能性があります。このチャートにおける重要な点は、Global LiquidityとALL Wealthが同時進行で進むことです。どちらかが先行し、どちらかが遅行するわけではなく、Liquidityが下がれば下がるほど、世界の資産価格が下落する可能性を表しています。

今後中央銀行の引き締め政策が変わらない限り、ALL Wealthが下がりやすくなることは、ぜひ注意すべき点です。これが、今後の金融政策、利上げだけではなく、QT、量的縮小がどうなるか非常に注目される理由です。今後もQTにぜひ注目してほしいと思います。

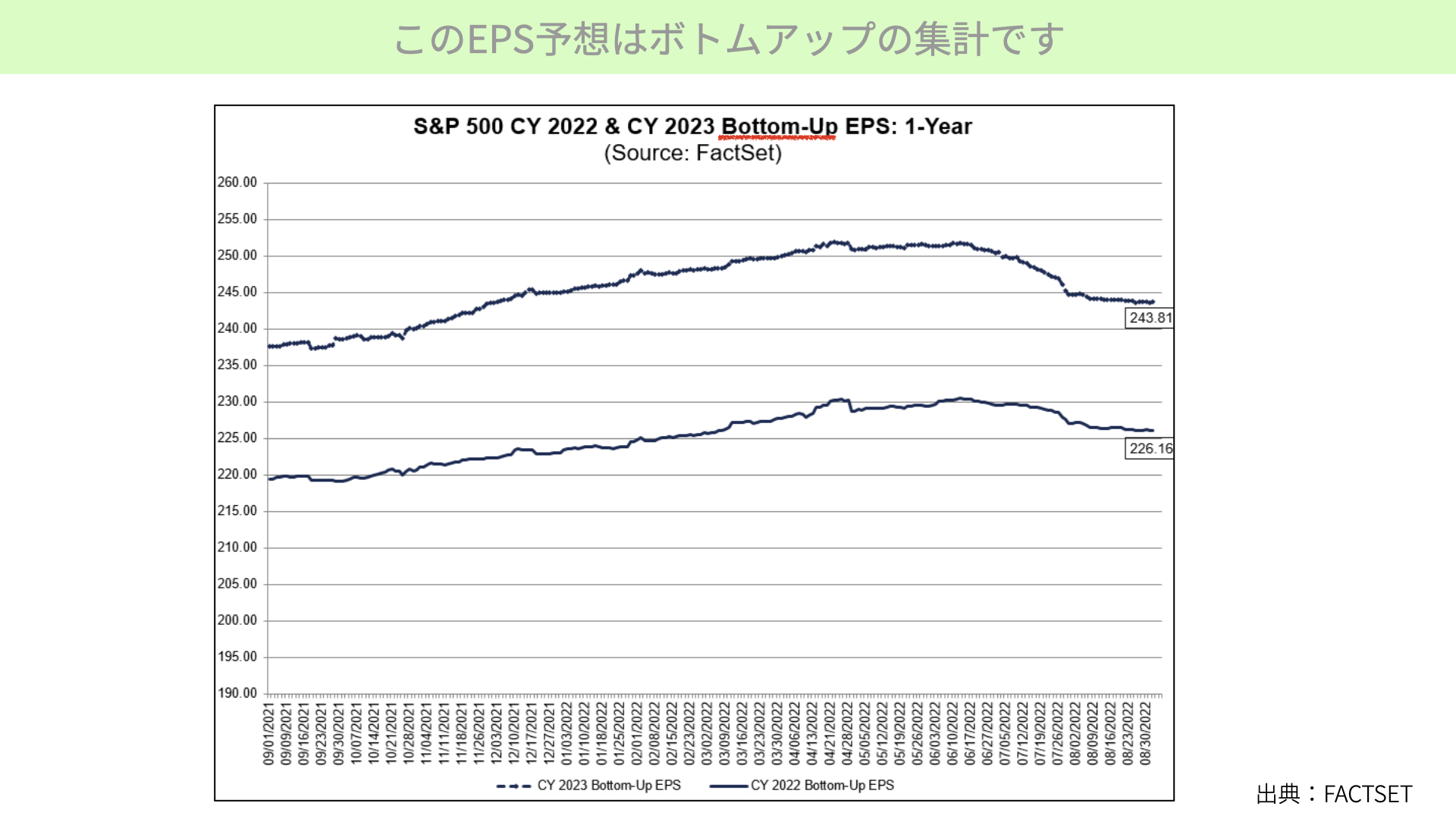

みなさんが参考にしているこのEPS予想はボトムアップの集計です。

次にこちらのチャートは、今週末に出たFACTSETという調査会社の、S&P500の2022年末、2023年末のEPS予想を表したものです。チャートの下の方は2022年末予想、上のチャートが2023年のEPS予想です。

23年のEPS予想が243ドルと、一時期の250ドルから下がってきているものの、意外と底堅いと感じている方も多いかと思いますが、皆さんに気を付けていただきたいことがあります。この資料の数字はアナリストの予想をボトムアップという調査で集計したものです。一方で、世界の経済、金融政策といったグローバルマクロの観点からトップダウンで企業業績を見る場合、経済見通しを見る場合をトップダウンと言います。

こちらに書いてあるボトムアップというのは、セクターアナリストや企業アナリストがリサーチしたしたEPS見通しの数字を積み上げ、S&P500の予想EPSで換算したものとなります。

グローバルマクロから見るトップダウンのアプローチと、ボトムアップのアプローチのどちらが正しい、優れているかの話をしているわけではありません。が、現在のようなリセッションを控えた状況では、トップダウンアプローチの方が先行して株価見通しを鈍化させる傾向があります。その後、ボトムアップの調査が遅れて追随する傾向があることを、認識していただければと思います。

今回、ボトムアップのEPSがあまり下がっていないという方も多いと思いますが、ボトムアップのEPSが大きく下がる局面は、企業決算発表の後、1~2社が大きな下方修正を出した場合、アナリストが連れて今後の見通しを大きく下げはじめます。そうすると、他の残ったアナリストも追随するように同じように見通しを下げる傾向があります。その意味では、マクロの影響を受け企業業績の悪化が出始めた頃、アナリストがEPS予想を下げる傾向があります。

リセッションに入った後に10%以上も見通しを引き下げてくるというのは、このような傾向が関係しています。EPSが今の段階で、2023年が大きく下がっていないため、来年以降もEPSが下がらないと判断するのは、慎重にすべきかと思います。このようなグローバルマクロの影響を受け、ボトムアップリサーチをしているアナリストたちがEPSを引き下げる可能性は十分にあると認識していただければ、今後の見通しにも上手く使えるかと思います。

今後の注目経済指標

最後に今週の注目経済指標です。5日、OPECプラスの会合があります。減産と出てくるようであれば、原油価格上昇要因となります。冬場にかけて減産となると、ドイツ、ロシア等の関係も踏まえると、原油価格上昇、エネルギー価格上昇も十分にあり得ます。注意が必要です。

9月6日火曜日は、ISMの非製造業指数があります。サービス業の雇用が順調である、もしくは賃金上昇が見込まれるとなれば、再びCPIの高止まりに繋がってきます。2日の雇用統計は強弱まちまちでしたので、マーケットにはインパクトがさほどありませんでしたが、火曜日のISM非製造業指数の雇用部門において堅調さが確認できるようであれば、改めて利上げムードが強まってくる可能性があることに注意が必要です。

さらに、7日以降は大きな経済指標はありませんが、要人発言として7日にブレイナードさん、8日にパウエルさん、9日にウォーラーさん、エバンスさんの要人発言が準備されています。こういった方々がどういった発言をするかは注目されます。10日にブラックアウト、20日のFOMCまでコメントできないこともありますが、そちらは30日のCPI発表を聞くまで、今回の発言を材料視するにはタイミング的に難しいところがあります。要人発言に注意は必要ですが、大きく動くことは今週に限れば想定しづらいと思われます。

個人的に注目しているのは、9月8日に発表される信用残高です。雇用統計で見られたように、仕事に戻る人の数が増えています。これが貯蓄率が減り、増えた信用残高を返さなければ働きに出るということが理由だったとすれば、人手不足が補われる一方、今後の消費にマイナスの影響が出る可能性があります。そのため、消費者信用残高は個人的に注目です。

本日は世界的に量的緩和が終わり、量的縮小に向かう中で、全世界における資産価値の目減りがどうなるかを見てきました。結果として今後量的縮小が進むことを考えると、これからも株価、債券、金、不動産が逆風にさらされることが改めて確認できました。そういった状況が実際に続くかどうかは政策次第ですが、今のインフレ状況を踏まえると、引き締めをしたり、利上げしたりということは変わらないでしょう。今週以降もそういったスタンスで臨んでいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル