9月20日~21日に、次回FOMCが予定されています。その10日前からFRB高官、要人が発言できないブラックアウトに入ります。この1週間は自由に発言ができる最後のチャンスで、パウエル議長をはじめ、多くの要人からコメントが聞かれました。

今週は特に重要指標が少なかったこともあり、要人発言に注目が集まっていましましたが、ジャクソンホール会合後、タカ派と言われていた流れが引き続くコメントに終始しています。

8日にパウエル議長がソフトランディングを若干臭わせたコメントをしたこともあり、株価は上昇しています。しかし、今後も大幅な金利上昇が今回のタカ派発言を受けて続くだろうと予想されています。そのようなタカ派発言を踏まえ、大幅な政策金利上昇を受け、今後の株価のボトムはどのぐらいの時期と考えるべきか、過去の利上げ局面から分析します。

[ 目次 ]

現在の市場環境

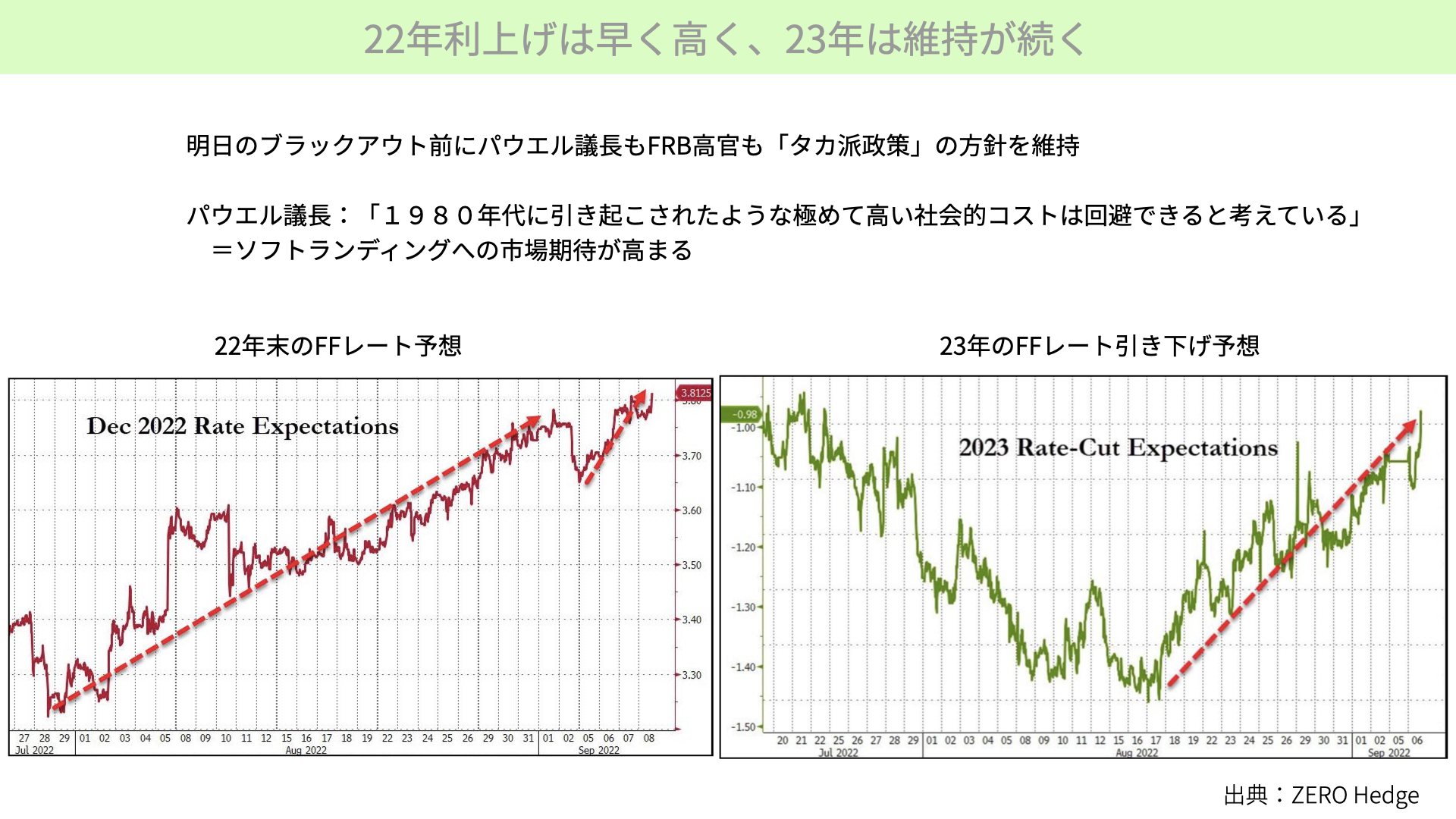

22年利上げは早く高く、23年は維持が続く

パウエル議長をはじめ、FRB副議長などが発言されました。基本的には、ジャクソンホールのパウエル議長の話を踏襲した形になっています。引き続きインフレを注視しながら、最優先で退治していくニュアンスを伝えてきました。

ただ、8日にパウエル議長が、「1980年代に引き起こされたような、極めて高い社会的コストは回避できると考えている」とソフトランディングを若干臭わせたことで、市場期待が高まり、株価が2日間上昇しています。

ただ、そういった発言を受けても、今後の金融政策の方向性が変わったかといえば、マーケットはそう思っていません。

まずは左側。22年末のFFレートは、年末に3.8%まで上昇するだろうとして、何%まで上がるかの期待値がジャクソンホール以降上がってきていることが分かります。年末3.8%になるというのが、市場の中心予想となっています。

一方で右の方です。23年のFFレート引き下げが、どのくらいあるかを予想したものです。下の方に行けば行くほど利下げ幅が大きくなり、上に行けば行くほど利下げ幅が少ないことを表します。

この赤の点線矢印であるように、ジャクソンホール決定会合以降、来年以降の利下げもなく、今年利上げを高く、早く持っていき、その後高い状態で維持することを、引き続きマーケットとしては予想しています。来年以降、1%の利上げがあるかないかまで下がってきていますから、かなりの高水準が来年以降も維持されると予想されている状況です。

マーケットの感覚としては、今年末で3.8%程度まで政策金利を持っていき、来年末まで続ける可能性が高いと思われます。引き下げるにしても若干ではないかと予想されている状態が、今週も続いています。

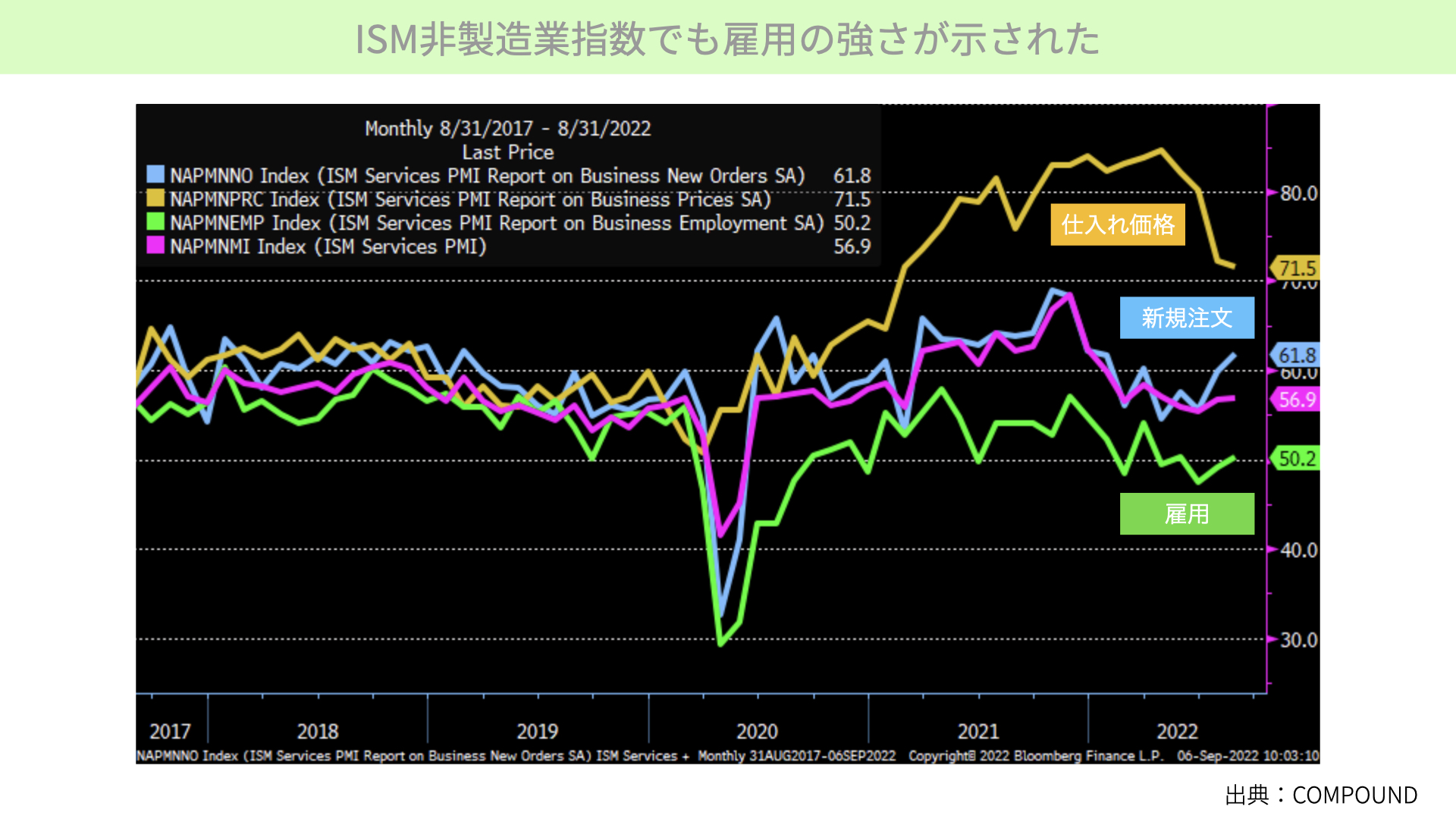

ISM非製造業指数でも雇用の強さが示された

IMS製造業指数が、今週前半に発表されました。この中で、雇用が強いことが製造業、非製造業でも確認できたことで、金利の高止まりを示していると考えられます。

黄色は仕入れ価格の低下ということで、インフレに若干の鎮静化が仕入れ価格で見られます。一方、青の新規受注、緑の雇用が回復していることから、新規受注も増えてきていて、雇用も強い、インフレが続くのではないか。需要サイドのインフレ要因が根強く残っているとして、金利を引き続き高く、長くということが予想されています。

では、こういった金融政策、利上げ政策を長く続けていくことが株価にどんな影響があるのか。EPSを見ながら、かつ過去のトレンドからボトムがどの時期なのか、丁寧にご説明したいと思います。こちらをご覧ください。

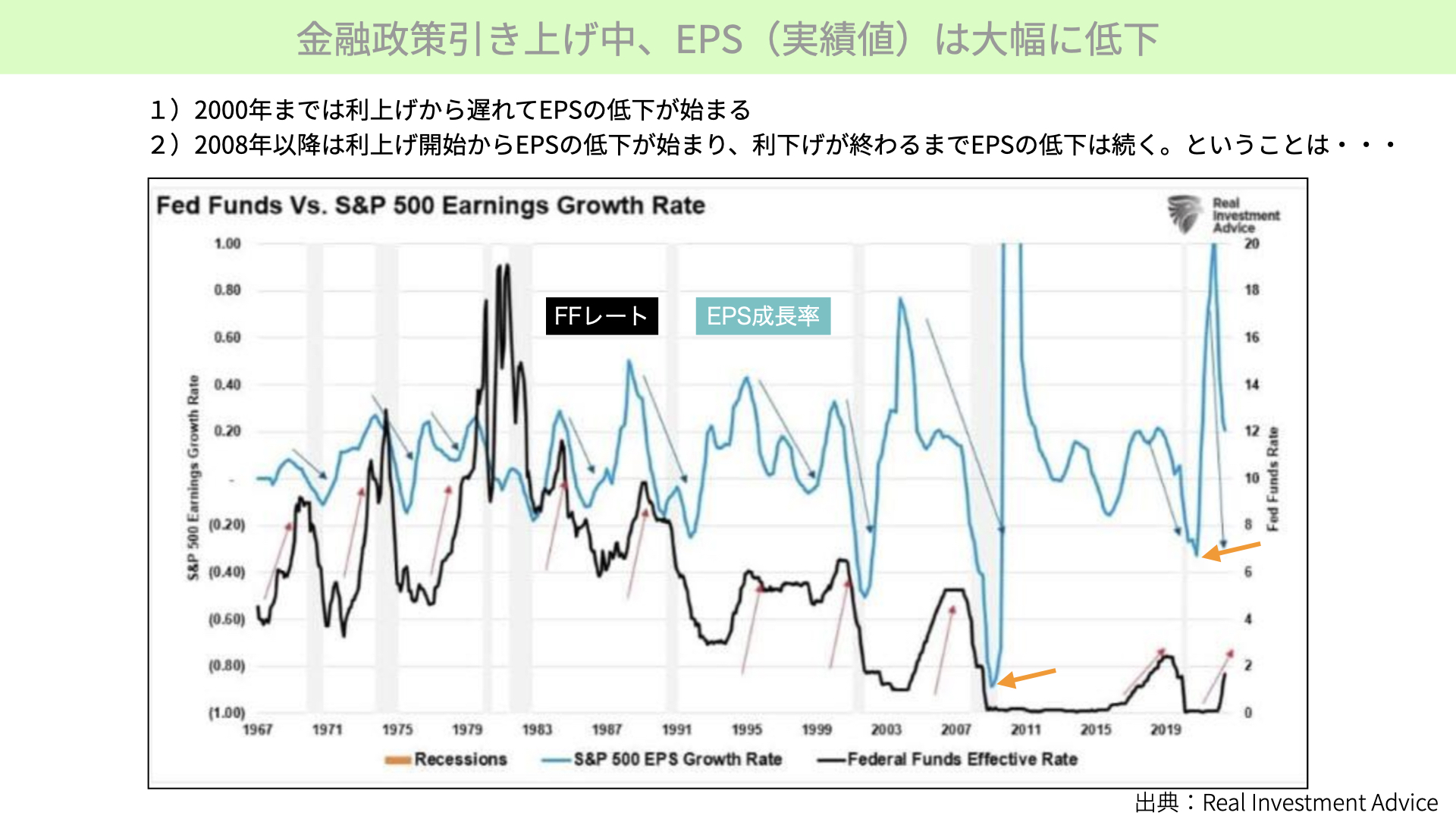

金融引き締めの政策時におけるEPSの傾向

金融政策引き上げ中、EPS(実績値)は大幅に低下

黒いチャートはFFレート、政策金利の引き上げ、引き下げを表したものです。一方、水色、緑の薄い線はEPSの前年比での成長率を表しています。1965年から取ったこちらのチャート、ポイントは黒いFFレートが引き下げにあった後、水色のEPSの成長率が下がっていることです。FFレートを引き上げたことで、経済減速を伴い、EPSの実績値が下がるということがありました。

その結果リセッションにもなるし、株価も大きく下がることを、過去繰り返しています。今回も利上げをしていますから、今後のEPS低下が予想されます。

もう一つ重要な点は、2008年以降、利上げ開始当初からEPSが下がる傾向にあり、利下げが終わるまでEPSの低下がずっと続く傾向があることです。

黄色矢印をご覧ください。2008年のケースも、2020年のケースもそうですが、利上げがスタートした後は、緑のチャートのようにEPSの成長は前年比でどんどん下がっています。しかし、利下げを開始してもEPSの低下は止まらず、結局黒いチャートのFFレートが引き下げを終えた後、0水準まで下がったところで初めて、黄色矢印のようにEPS低下が止まり、そこから過去2回はプラスに転じてきました。

過去は量的緩和を行った反動もあり、金利引き上げによりEPSが低下し、金利引き下げまでなかなかEPS低下が止まらない傾向がありました。今回も利上げを行ってからEPS低下が始まっていますが、今のように利上げを続けている状態では、EPS低下が止まるかどうかは分からないことが、今回見て取れます。

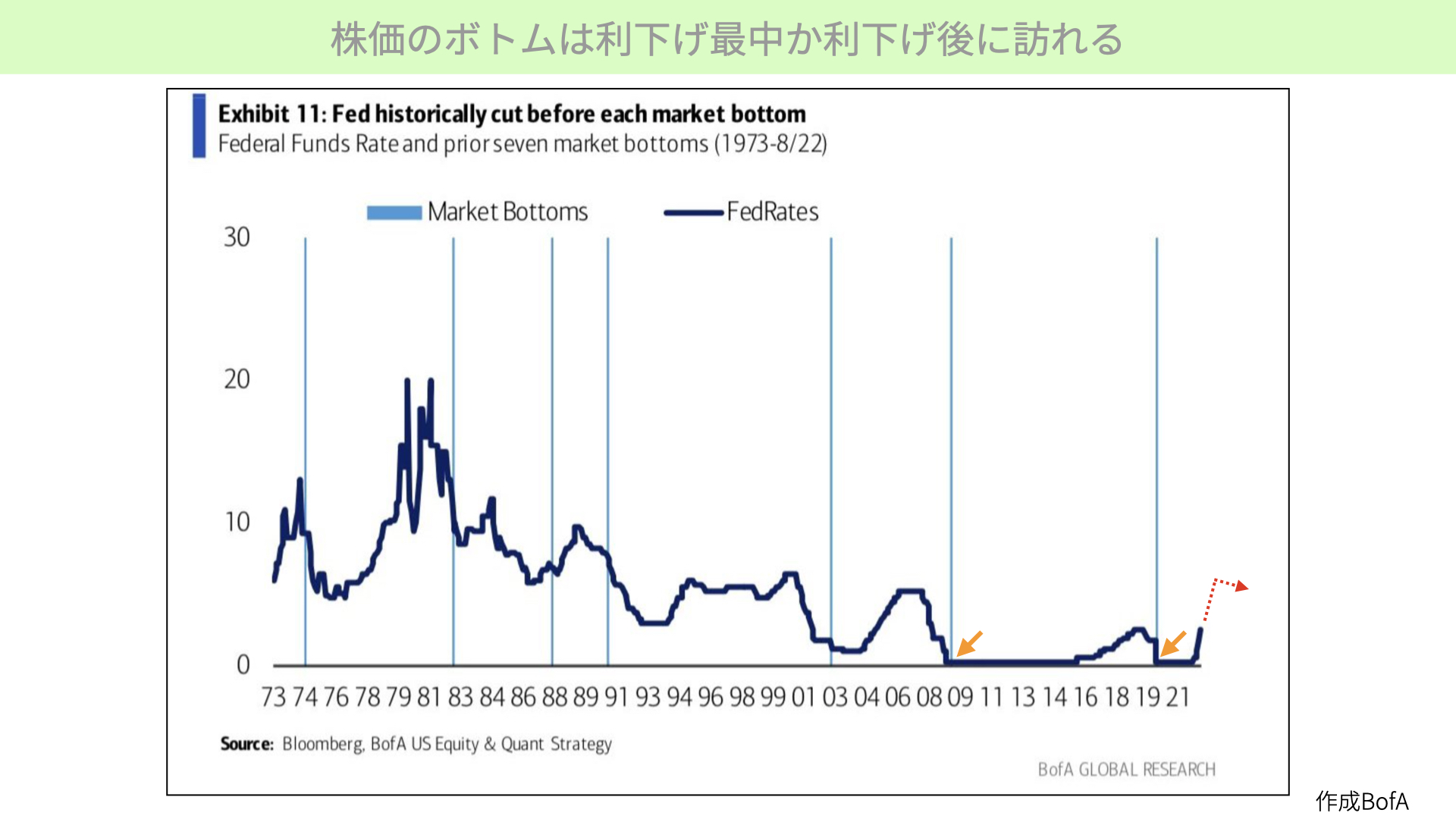

株価のボトムは利下げ最中か利下げ後に訪れる

こちらをご覧ください。利上げ中はなかなかボトムをつけないことを、バンクオブアメリカが改めて示したものとなります。

チャートはFFレートの推移、青の縦のラインが株価のボトムとなります。2009年までの過去のケースでいけば、FEDが利下げを行っている最中、もしくは終わった後にマーケットのボトムをつけてきました。こちらは74年もそうですし、83年もそうです。88年、91年、そして2000年も下げている最中、もしくは終盤にボトムをつける傾向がありました。

しかし、2008年以降、2020年に、こちらの二つに関しては、金利を下げ終わった後に初めてEPSの低下が止まりました。株価のボトムは、FFレートを引き下げた後につけたことが、黄色矢印から確認できます。

パウエル議長はインフレ退治を優先するとしています。マーケットのコンセンサスとしては、2023年にも金利が0に向かうより、高止まりする赤矢印のようなイメージを持っています。こういったことを踏まえると、1972年以降のFFレート、株価のボトムとの関係を見ると、来年、再来年にボトムをつけるとは、金融政策からはなかなか予測しづらいです。

過去の事例を見てもそうですが、利上げを行っている最中にEPS予想がどうなってくるのか、今回はより具体的に見たいと思います。

前回記事では、ボトムアップ、トップダウンの話をしました。景気後退が始まると、ボトムアップ、アナリストが作ったEPS予想の集計がどんどん下がります。実際、2009年以降はどういうEPS予想、ボトムアップが変わってきたのかを見ていただき、利上げ時にはこういうふうに変動すると見ていただきたいと思います。

政策金利(FFレート)とEPS予想の推移

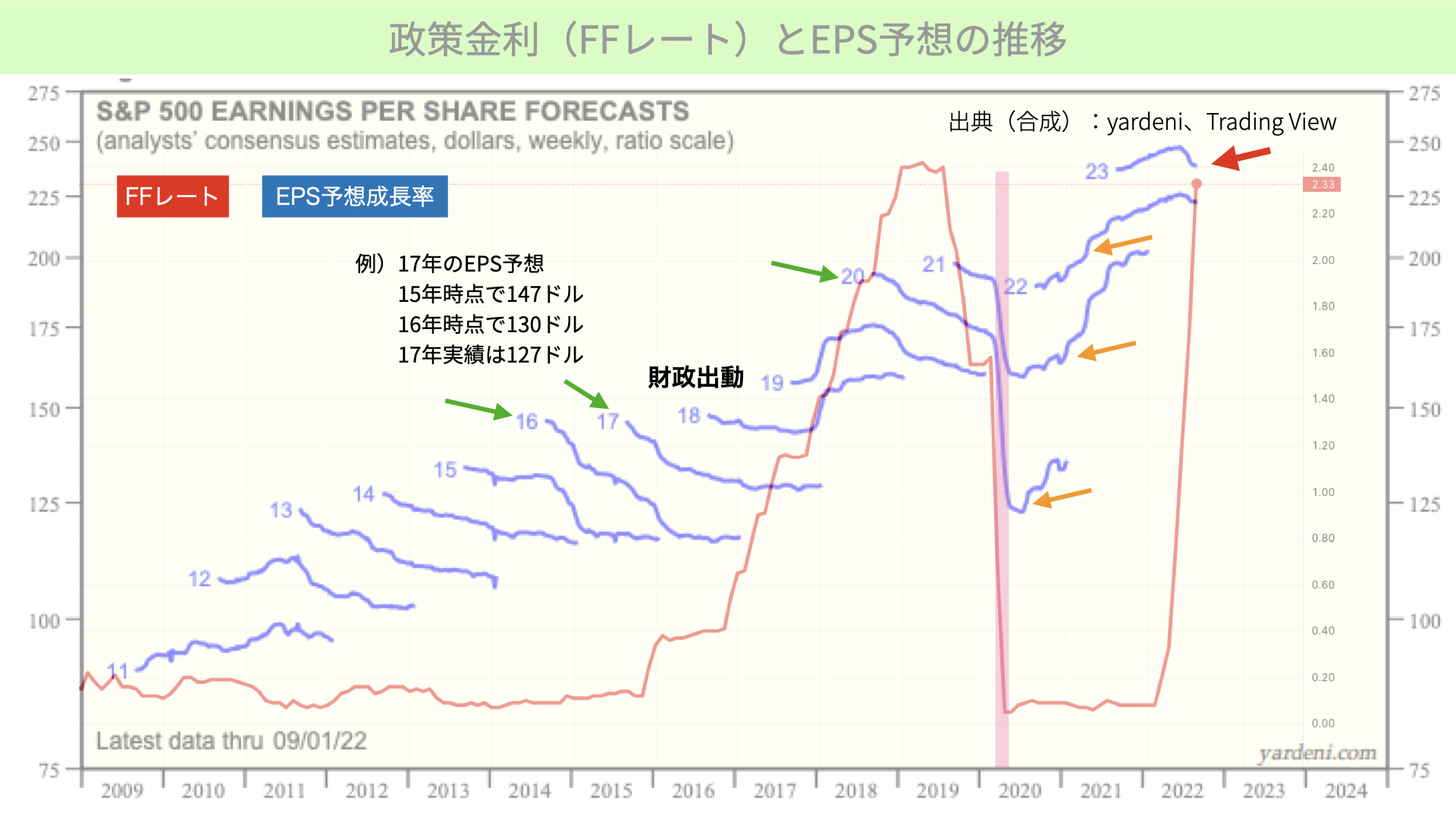

こちらはyardeniとTrading Viewのチャートを合成したものとなります。少し見にくいかと思いますので、簡単に説明します。

赤がFFレート、青がEPSの予想成長率です。青いチャートの上下が見てとれると思います。例えば、分かりやすいのが17年のケースです。17年の青いチャートは、右肩下がりになっています。17年のEPS予想の起点をたどると、下部に2015年と書かれています。これは、予想は2年前から開始しているためです。

2015年段階で、2017年のEPSは147ドル程度と予想したことが分かります。翌年、2016年には2017年のEPS予想が130ドル程度、2017年末になると127ドルの実績で着地したことが分かります。

緑矢印を見ると分かる通り、16年、17年、20年のように利上げを行っている最中は、アナリスト予想が時間と共に利上げの影響を受け、企業業績が悪化するということで、次々とボトムアップのEPS予想を引き下げる傾向があることが、利上げ局面では分かっています。

ただ、2018年、2019年に関しては、この右肩下がりの状態が違いますが、これはトランプ前大統領が巨額の財政出動を行ったことで、このようにEPS予想が大きく変わりました。

今回、既にバイデン大統領は巨額の財政出動を行い、それによってインフレを起こしたことも背景にあります。今後、再び巨額の財政出動を行うとは考えづらいです。もしも中間選挙でねじれ議会となれば、さらに財政出動がしにくくなります。利上げ局面は、16年、17年、20年のように、基本的にはEPS予想が下がってくる傾向があると、一つ見て取れます。

一方、黄色矢印部分を見ると、赤のFFレートが2000年にボトムをつけます。コロナショックによって、大きく政策金利を引き下げた結果、0近くまで誘導していきました。その後黄色矢印のように、EPS予想は右肩上がりに上がっていきます。

つまり、政策金利を引き上げたことで企業が資金調達をしやすくなったり、緩和的態度を取ってくれたりすることで、企業活動がやりやすくなる、EPS予想が高くなるということがありました。特に22年の株価の上昇などは、EPSの成長があったと一つ言えます。

では、今はどういう状況なのでしょうか。これだけ急激にFFレートが利上げをしている状況もあり、23年のEPS予想は少し下がり始めています。ただ、実際に利上げが2.25%から4%近くまで上がってくることを考えると、過去の16年、17年、20年のように、EPS予想が時間と共に下がってくることは、起こり得るでしょう。

23年のEPS予想は低下する傾向が、今後政策金利を引き上げ、それを高止まりさせることを今週の要人発言で確認できたということは、その可能性が高まっていることを示します。

その意味では、今週以降もEPSが下がってくる可能性が高いです。そして、2008年、2020年のケースを見ると、利下げを始めて止まったところからEPSが上昇することで、株価がボトムをつける傾向があります。すぐ近くにボトムがあるかと言えば、それはなかなか難しいです。

ソフトランディングできるかもしれないとのパウエル議長の発言で、ここ2日間株価が上がっているとしても、基本的にはEPSが低下する、金利が上がることでPERが下がりやすい状況においては、一過性のリバウンドかもしれません。冷静にPER、EPSがどうなるのかという株価の基本を見る方が、良いのではないかと思っています。

来週以降、何となくFOMCに集中が移っていきますが、企業決算、金利状況を中心に、冷静に見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル