先週、株価が大きく上昇しています。背景は二つあると言われています。年内FOMCにおける利上げ幅が、ある程度織り込まれただろうというのが一つ。もう一つが今週発表されるCPIが予想を下回る、沈静化するとの期待感から、株価が上昇したというものです。

一方、FOMCが重要視している期待インフレ率、長期にわたるインフレ率はまだまだ改善の余地がある水準で高止まりしています。高止まりした期待インフレ率が今後株価にどういった影響を与えるのか、簡単に分析しました。最後までご覧ください。

[ 目次 ]

株価上昇の背景

政策金利引き上げは年内までFRBの意向を織り込み済み

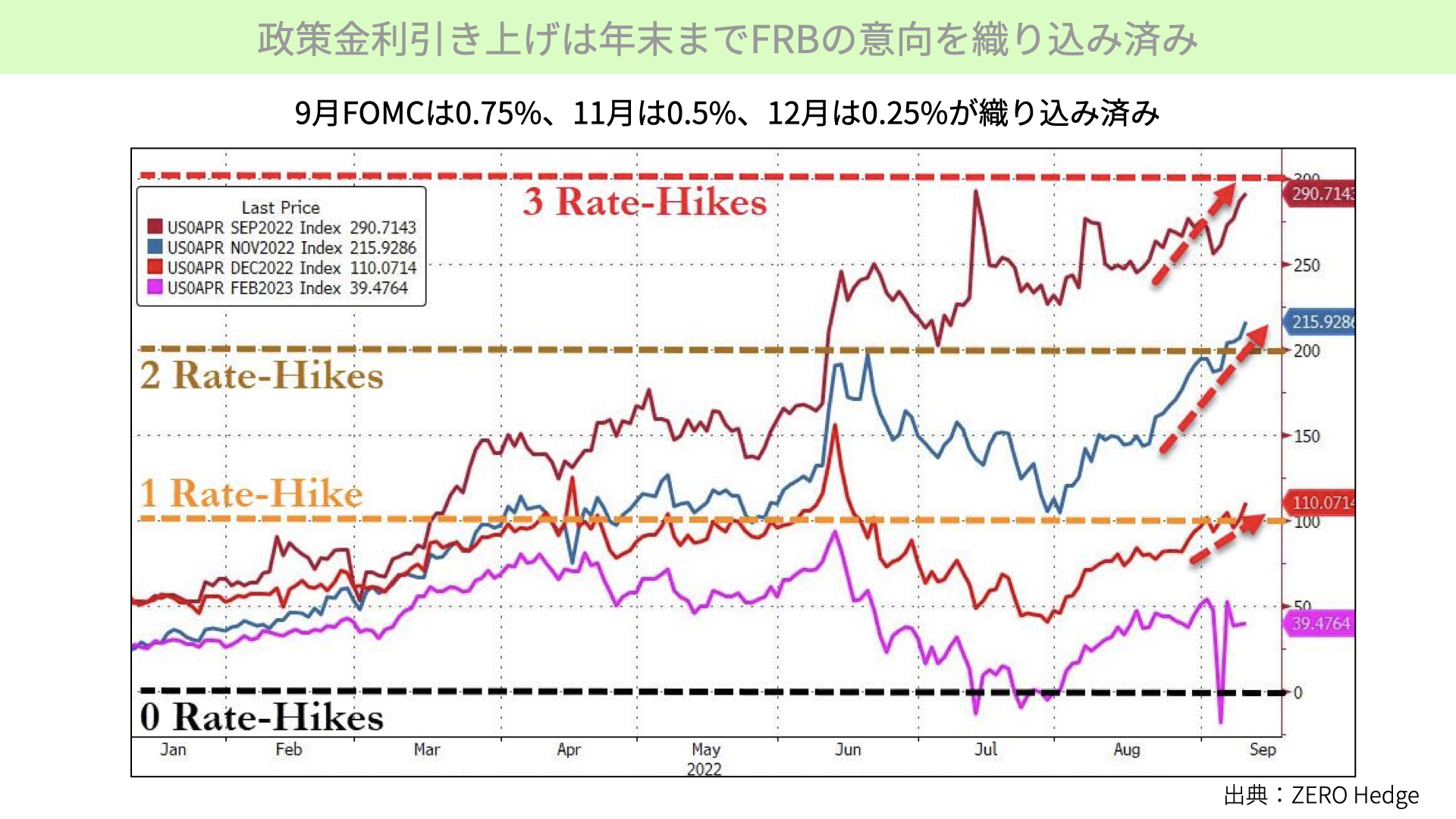

先週大きく株価が上昇した背景には、年内の政策金利の利上げ幅がある程度織り込まれたことがあります。ご覧になって分かる通り、9月FOMCでは0.75%、11月では0.5%、12月には0.25%が100%織り込まれていることを示しています。

年内1.5%と利上げ幅自体は大きいものの、大きな幅をマーケットが認識したことで、それを大きく上回る利上げがない限り、マーケットにはこれ以上のマイナスのインパクトはないと安心感の株買いに繋がったと説明されています。

2年期待インフレ率は低下

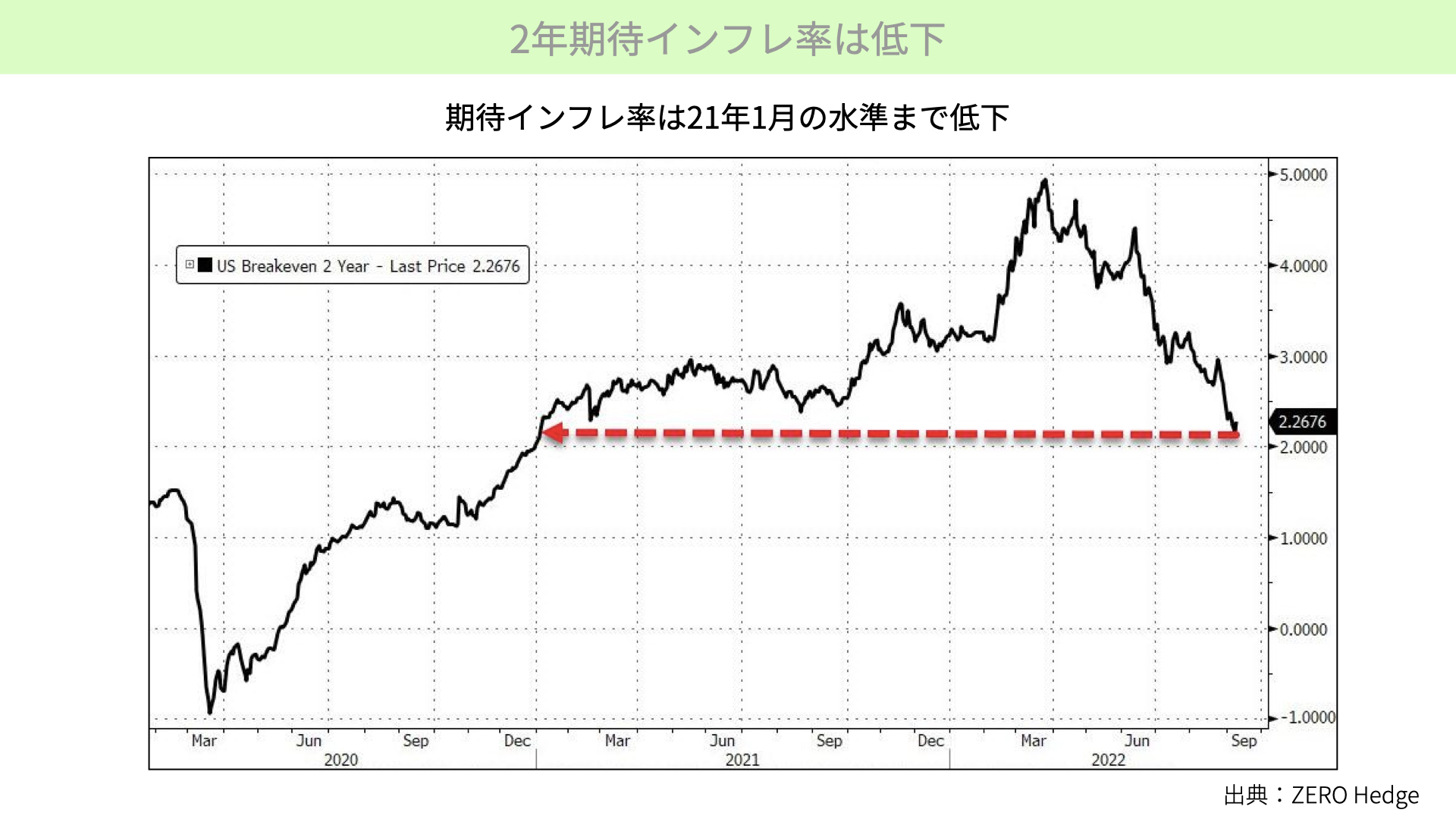

今年の前半から利上げをスタートし、今年も残り3回大幅な利上げを行うなど急激に引き締めをおこなった結果、2年の期待インフレ率は大きく低下しています。こちらのチャートは、アメリカにおける2年間の期待インフレ率を表したものです。3月は年5%近くまで上昇していましたが、今は2.26%まで下がっています。

マーケットとしては、2021年1月水準まで期待インフレ率が低下したことで一定の利上げ効果があったとして、安心感が広まっています。

こういった二つの材料を踏まえ、今後も安定的に株価が上がっていくかと言えば、まだまだFRBは警戒感を高めた状態です。こちらをご覧ください。

FRBが注目する期待インフレ率

期待インフレが低下するまでタカ派姿勢は続く

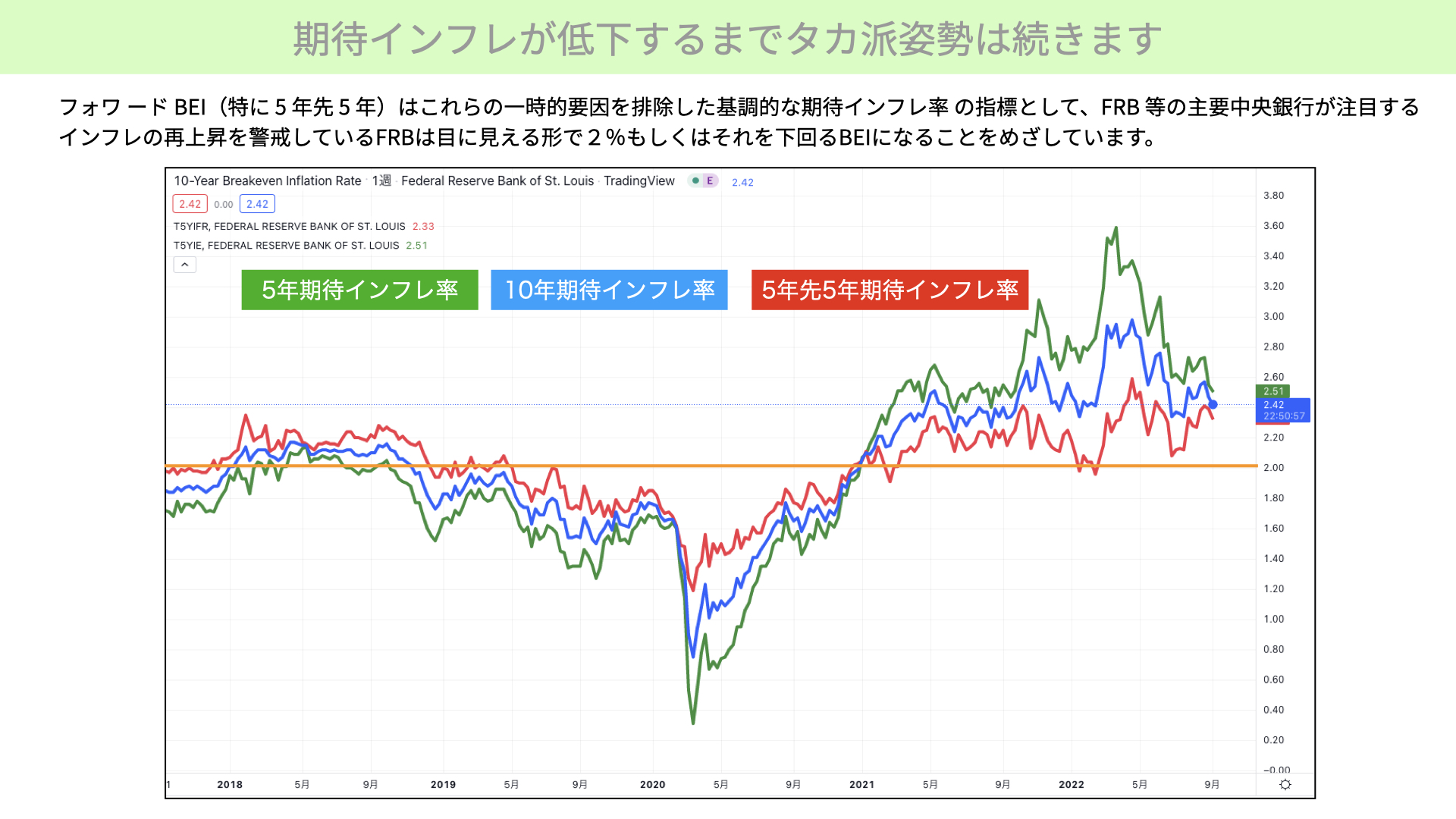

こちらは長期の期待インフレ率を表したものとなります。緑が5年期待インフレ、青が10年の期待インフレ率、赤が5年先5年期待インフレ率です。このようにFRBは、長期にわたるインフレ率を2%にコントロールしたいと言っています。前述の通り2年間のインフレ率が下がること自体は喜ばしいことではあります。

しかし、FRBが目標としている物価水準は2%です。それに対して、5年、10年、5年先5年期待インフレ率全てが上回っている状態にあるため、FRBが目指している長期の物価安定という目標は、まだ達成できていません。

また、5年先5年期待インフレ率は、これから5年先までの一時的要因を排除した、5年~10年後までのインフレ率です。FRBは特にこの赤いチャートを重視しているのですが、2%に近付いていないことから、長期の物価が安定していないと確認できます。

こちらのチャートを拡大したものをご覧ください。

5年先5年期待を2%まで下げようとすると名目金利高&期待インフレ低下

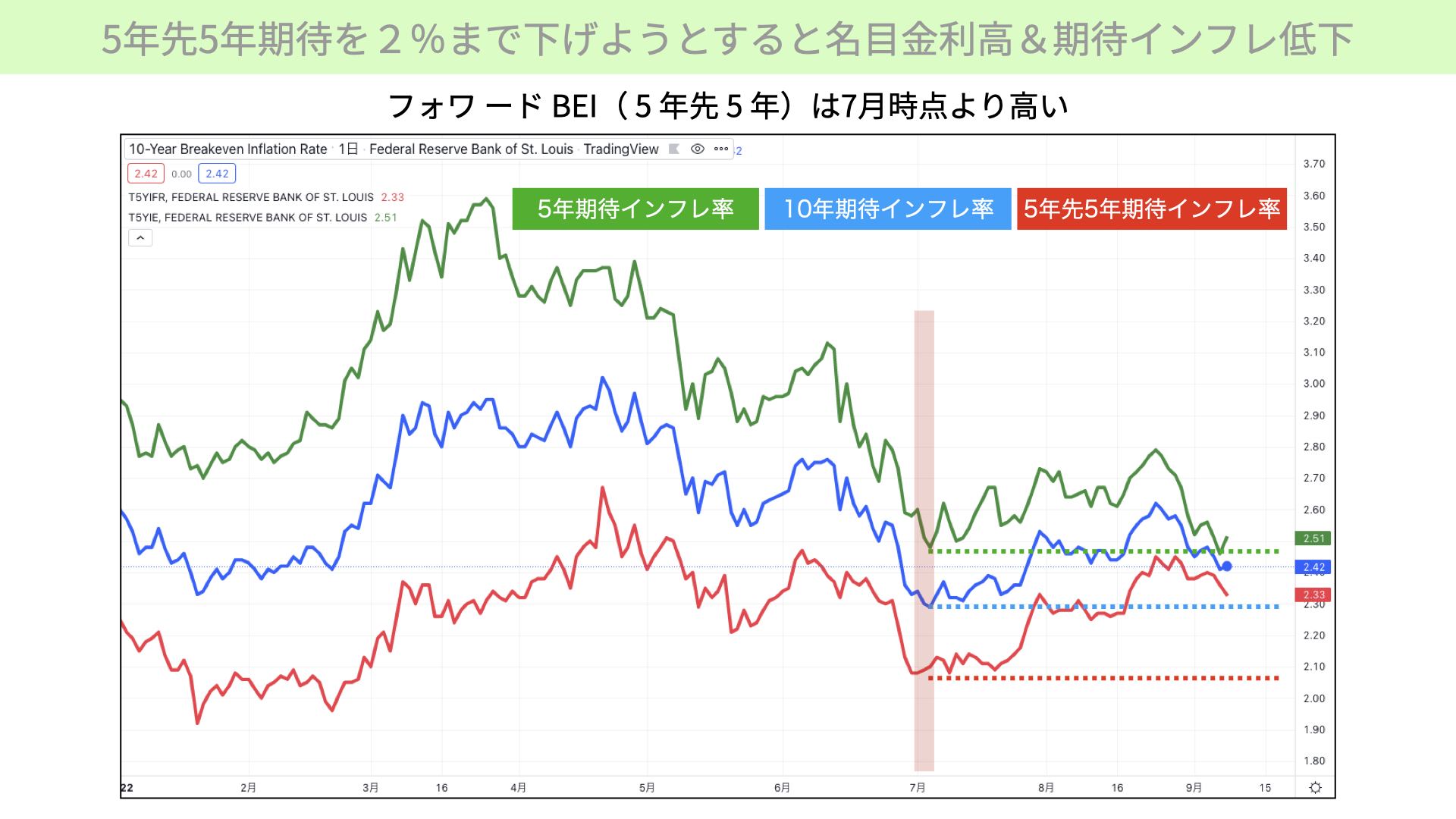

こちらは短期間で三つのチャート、同じものを表したものです。見ていただきたいのは、7月以降の各インフレ率の動きです。7月までFRBがずっと利上げを行ってきたことで、インフレ率の低下は三つ全てで起こってきました。しかし、なぜかマーケットは来年以降景気後退の可能性もあるため、利下げに転じるのではないかと考えられ、三つのインフレ率は上昇に転じました。

8月中旬のジャクソンホール会合において、パウエル議長がタカ派的発言をし、改めて期待インフレ率は低下しています。しかし、実は5年、10年、5年先5年期待インフレ率の三つで、動きに変化が出てきています。

まず、緑の5年期待インフレ率をご覧ください。5年期待インフレ率は、7月の期待インフレ率が下がっていた状態まで来ています。2年期待インフレ率と同じように、短期の政策金利の引き上げ効果が及んでいると確認できます。

一方、10年に関しては7月水準まで下がりきっていません。10年はまだまだインフレ率が高い状態です。さらに、赤の5年先5年期待インフレ率に関して言えば、その二つよりもさらに高い状態にとどまっていると分かります。つまり、短期の政策金利のコントロールによって、短期的なインフレ率はコントロールできているものの、5年~10年後にかけてのインフレはまだまだコントロールできていない、そこまで影響を及ぼしていないとインフレ率からは分かります。

今後FRBがこういったインフレに対して、今後、緩めるような姿勢に転換するかと言えば、かなり期待が薄です。引き続きタカ派的姿勢を続ける可能性が、高いと言えます。

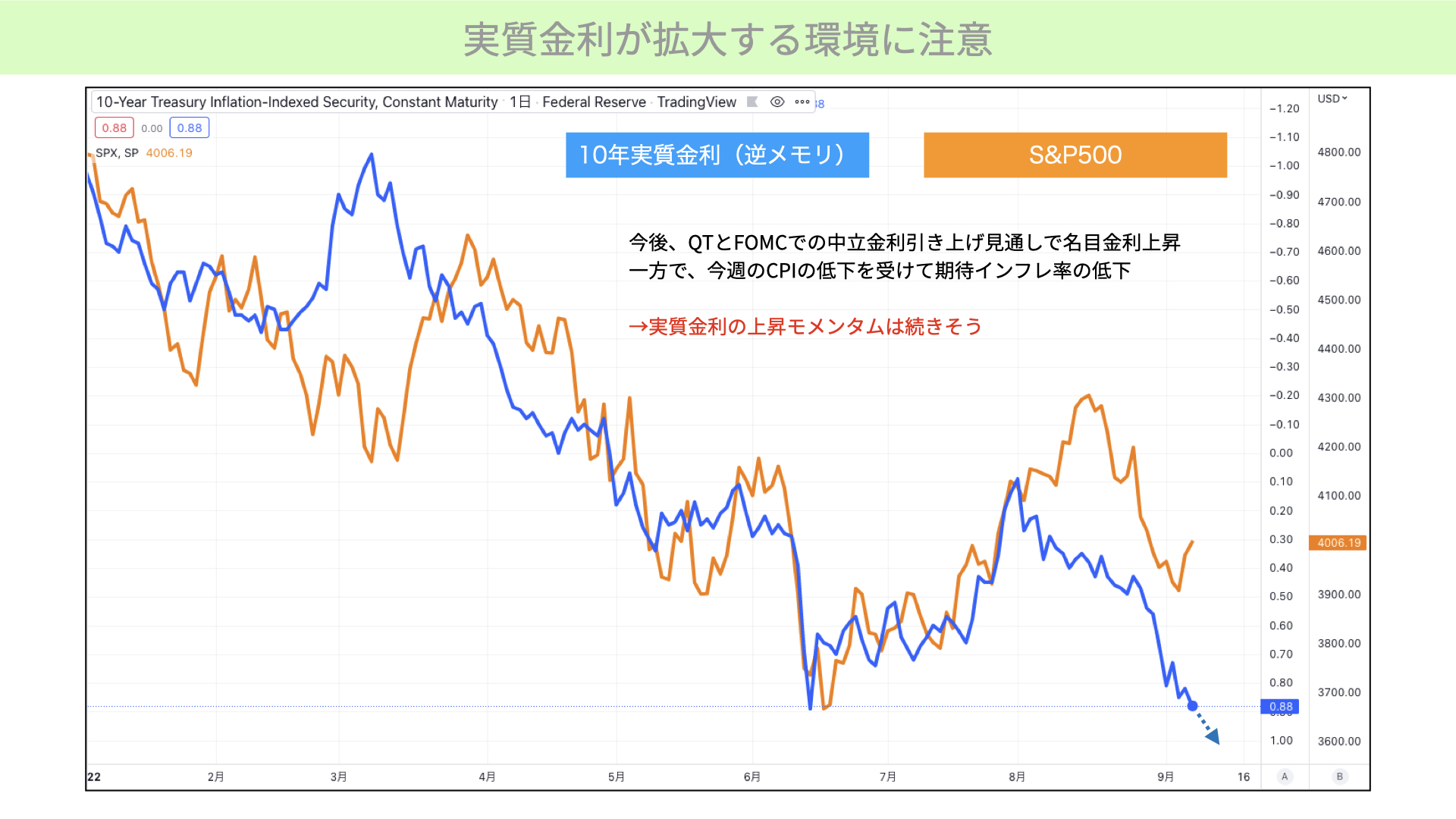

実質金利が拡大する環境に注意

その上で、皆さんに見ていただきたいのは実質金利の動きです。青が10年の実質金利です。下に行けば行くほど、実質金利上昇を示します。黄色のチャートはS&P500です。上は株高、下は株安を表しています。

10年実質金利、S&P500は非常に相関が高い関係です。FRBがインフレに対して警戒感を高めてきたことから名目金利が上昇し、実質金利も0.8%まで上昇しています。S&P500が本来の相関であれば、3,700程度まで下がってもおかしくない状況です。ですが、現在は4000近くまで上がってきています。今後、乖離がいつ収れんするかに注目が必要です。

今後のポイントは、10年実質金利が先ほど見ていただいたように期待インフレ率が低下する動きから、さらに上昇する可能性がある、このチャートで言えば下に向かう可能性があることです。そのことで、S&P500が下がってくる可能性があることをご説明したいと思います。

今後QTが行われること、また、9月のFOMCで中立金利引き上げが行われる可能性があることから、名目金利は今の3.2~3.3%から、3.5%に上がる可能性があることが一つ目のポイントです。

もう一つは、今週のCPI予想です。前月比でも下がってくると考えられます。CPI下落は、期待インフレ率低下に直結します。もしも予想通りCPIが低下すれば、期待インフレ率が低下することとなります。名目金利は上昇し、期待インフレ率が低下するということは、実質金利=名目金利-期待インフレ率のため、0.8%と言われる実質金利が1%に向かって上昇する、このチャートで言えば下に向かう可能性があります。そうなれば、S&P500は下がる可能性があるということです。

今週に入ってCPIが予想よりも下回るという結果は、インフレ率の低下ということでマーケットにとって喜ばしいことです。株価は上昇する可能性があると思います。しかし、FRBの考える期待インフレ率2%まで長期が下がるまで手を緩めないとなれば、名目金利は上昇し、CPI低下に伴い期待インフレ率が低下します。結果として実質金利が上昇すれば、株価にとっては逆風の結果になります。

CPIが下落したからといって、株価が大きく上昇すると端的に考えると、意外と実質金利上昇ということで、株価が足を引っ張られる可能性があります。CPIの結果だけではなく、その後のマーケットの反応に注目していただかなければ、CPIが下がって良かったというものと異なる結果が出る可能性があります。、今週のマーケットを見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル