13日、市場で注目されていた米CPIが発表されました。予想よりも高く、今後もインフレが続きそうだということで、マーケットが大きく下落しています。S&P500は4%少し、NASDAQはS&P500よりも大きく、5%を超える下落となりました。

通常は、機関投資家がベンチマークとしているS&P500の動きを中心にご説明していますが、年初から大きく下落しているNASDAQが今後も下落幅を広めるかどうか、興味のある方も多いかと思いますので、今日は、NASDAQが今後どうなっていくのか、金利動向を踏まえて考えてみました。

[ 目次 ]

CPIショック

サプライズとなったCPI

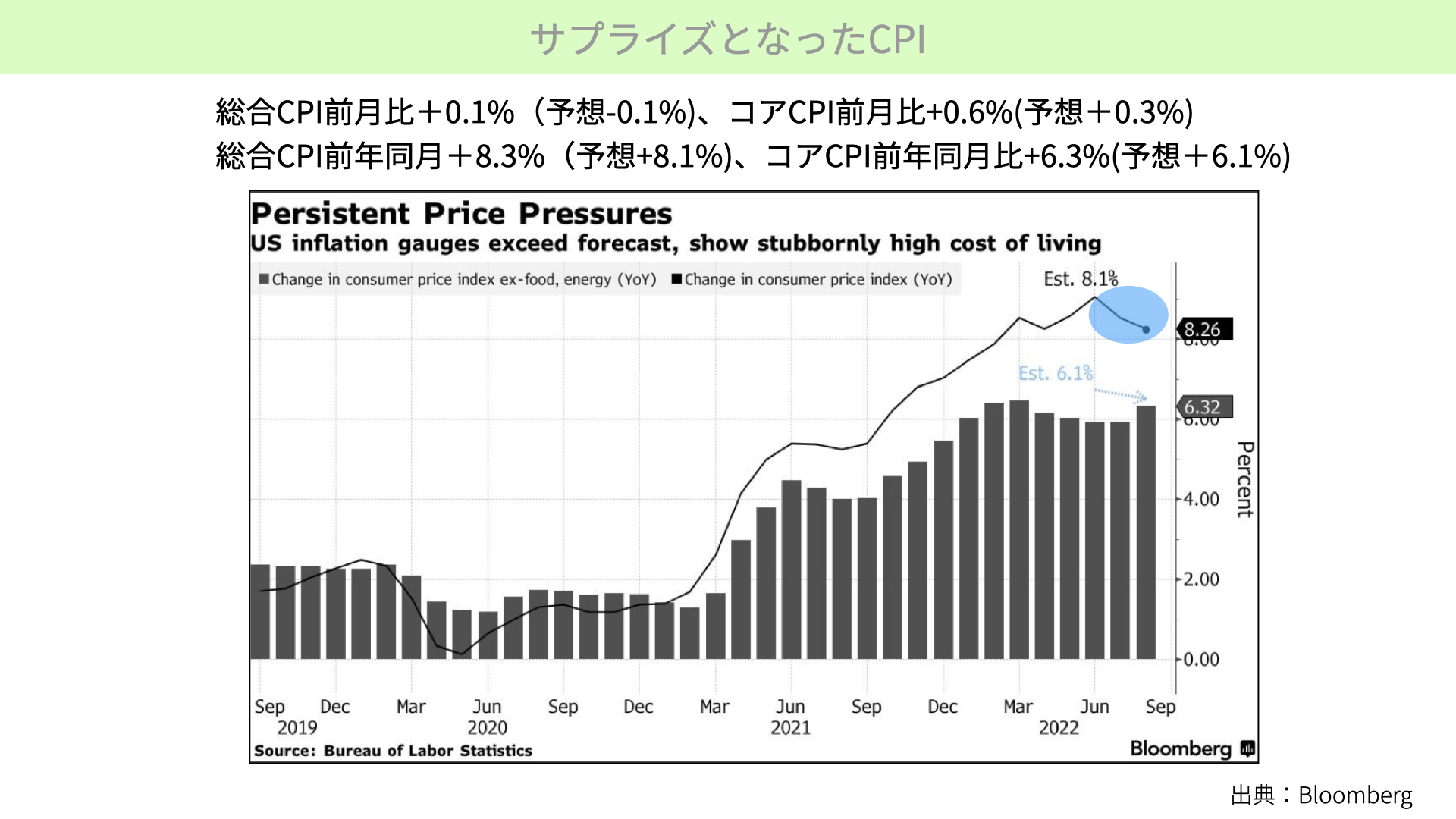

サプライズとなったCPIを見ていきます。チャートは総合CPIです。一時期9%もありましたが8%台まで下がり、少しは落ち着きが見られています。

今回サプライズとなったのは、前月比の結果です。エネルギーを含めた総合CPIは、予想では前月-0.1%だと予想されていましたが、なんとプラス0.1%。エネルギーを抜いたコアは+0.3%、前月比で0.6%のプラス。今後も高い物価水準が続くとマーケットでは懸念され、今後もさらに利上げをさらに行わなければならない、利上げを長く続けなければならないという思惑から株価が大きく下落しています。

米国では1年ごとに賃貸更新を行うため賃貸価格を含めた住居コスト(コアCPIの40%)は、そう簡単には下がってこないとサマーズ元財務長官も発言していますので、今後も引き続きCPIが高くなると予想されます。

このような高いCPIを受け、米金融市場はどのように反応したのでしょうか。

市場は年内のさらなる利上げと来年の利下げを織り込み

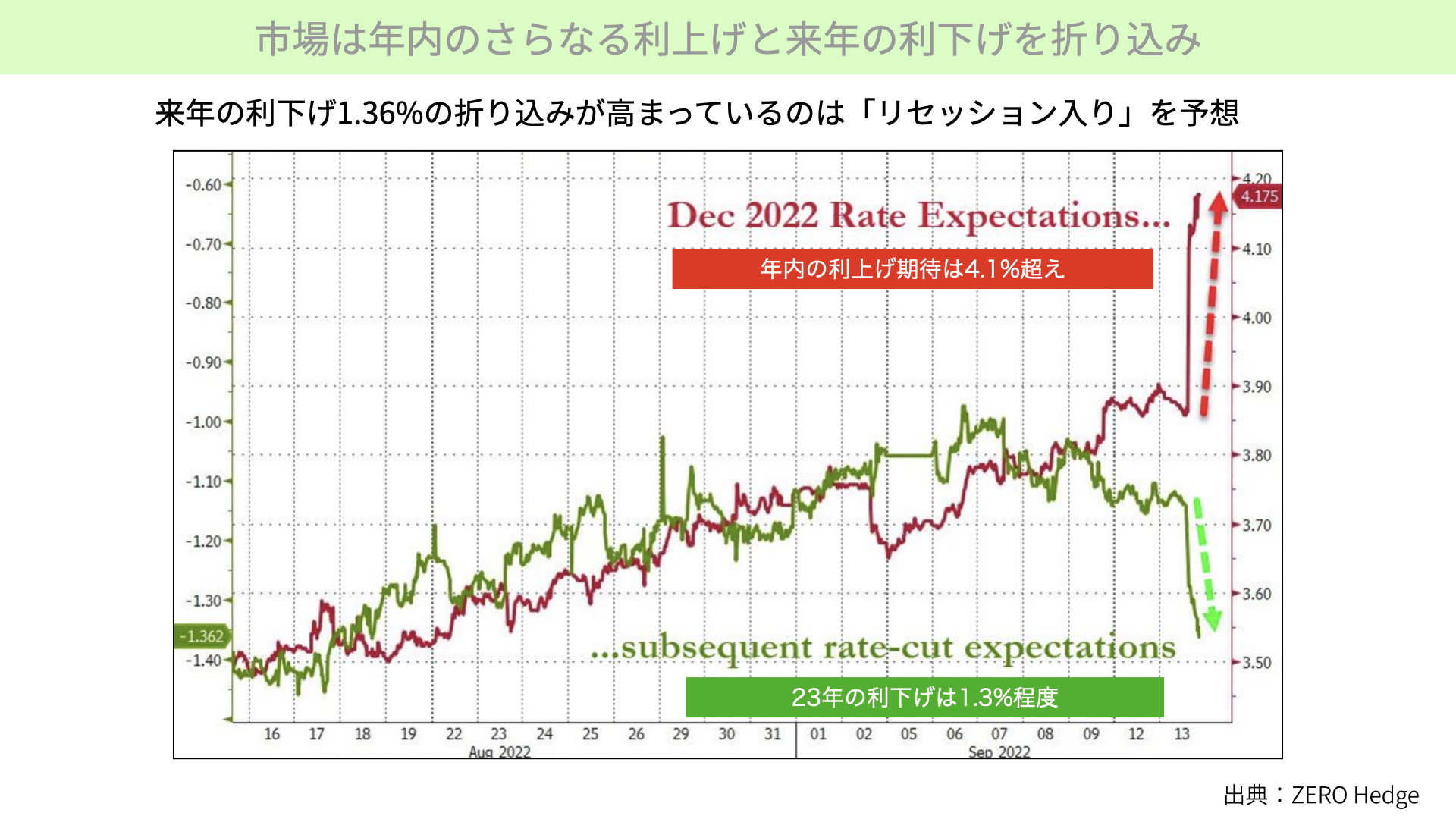

赤が今年12月末までに何%金利が上がるかを示したものです。赤矢印が急激に上昇しています。年内の政策金利は4.1~4.2%まで上昇するということで、CPI発表前の3.9%割れから見ると約0.2~0.3%、つまり、もう1度大きな利上げを織り込んだこととなります。

緑のチャートは、23年利下げの可能性があるかどうかを示したものです。CPIの発表前は、1%近くの利下げがあるかもしれないとの予想でしたが、今回終わってみると、1.36%近くの利下げでした。1回以上多くの利下げが入るのではないかと予想されています。

この動きから分かることは、年内急激に利上げをしなくてはならないインフレ状況になったことで、景気をかなり冷え込む。結果として、来年は利下げ幅を大きくしないと景気後退についていけないとの予測が出ていることです。来年のリセッション入りの可能性が、さらに高くなった状況となります。

それを受け、短期の政策金利の動きがどうなったかです。

来年の景気後退確率

市場金利は来年の景気後退を織り込む

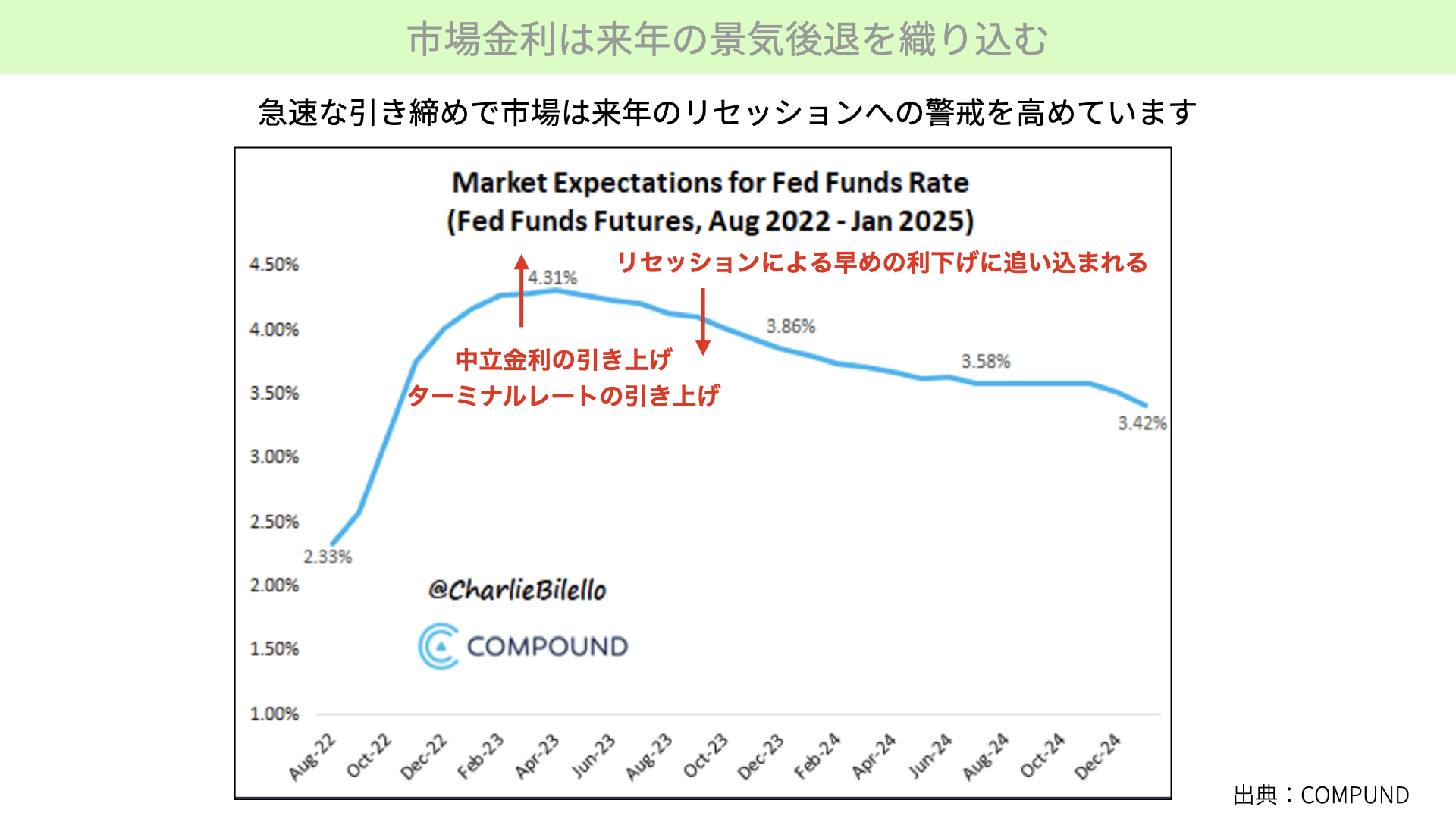

年内から来年にかけての政策金利の上限が4.31%、ターミナルレートがさらに引き上がってきました。9月FOMCにおいて、中立的な金利引き上げと、ターミナルレート、利上げ途中における最高到達的な金利が高くなることで、赤矢印のように年内から来年にかけて、4.3%まで上昇すると政策金利を見越しています。

一方、リセッションになるのではとの懸念が高まったことで、来年後半には政策金利引き下げが始まるとして、CPI発表前より、来年の引き下げ幅が大きくなってきています。急激な引き締めにより、景気がグッと冷え込むと昨日のマーケットが織り込んだ結果、NASDAQ、S&P500全体が下がる結果となりました。

では、今後のNASDAQはどう動いていくのでしょうか。こちらをご覧ください。

FFレートの引き上げ見通しでNASDAQは下落継続へ

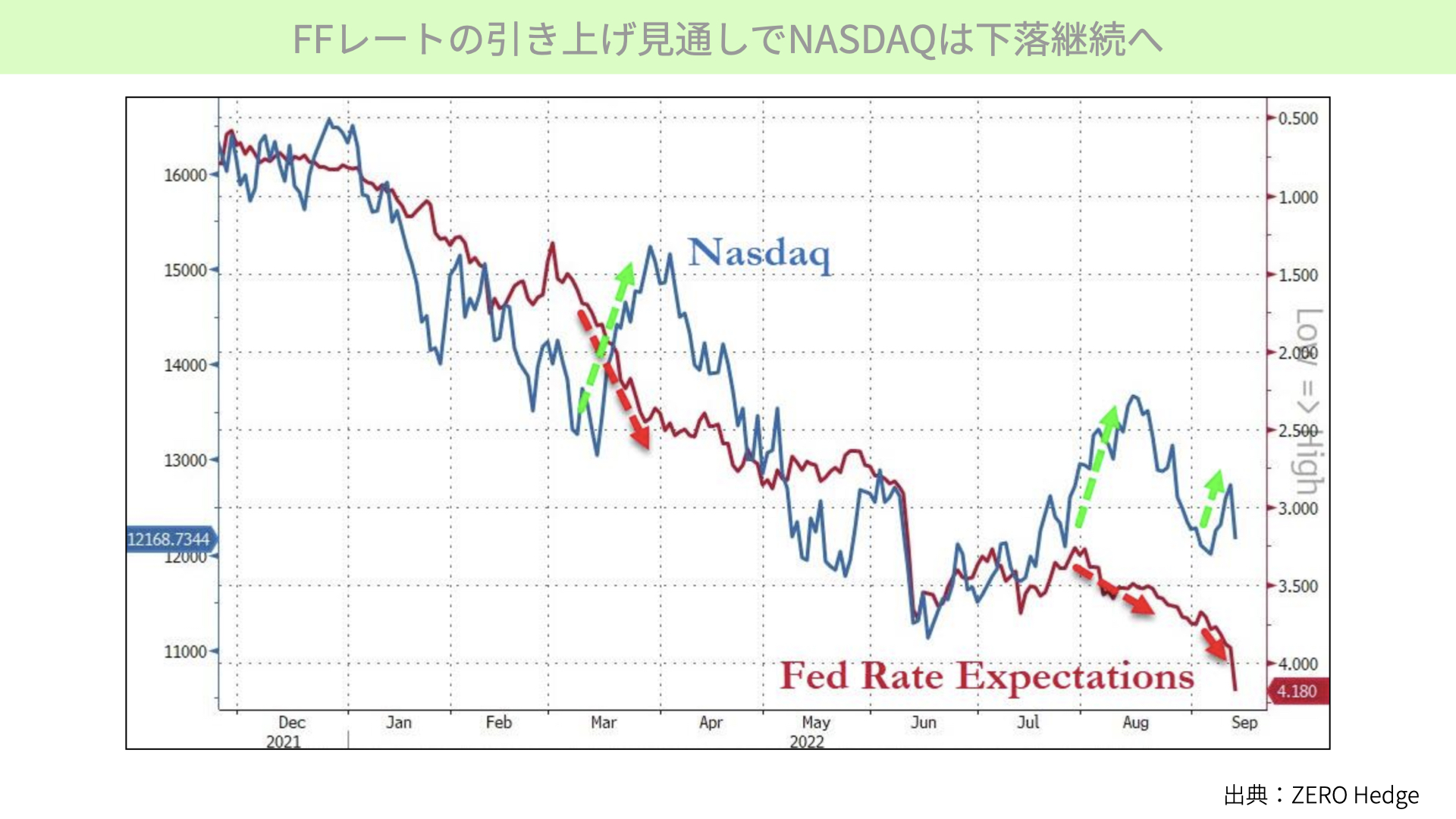

こちらのチャートは、NASDAQと政策金利の引き上げ期待値が、非常に相関が高いと示したものです。赤矢印は逆メモリ、下に向かうと利上げ幅が高くなることを示します。発表前は3.9%だった利上げ見通しが、4.1%まで上がっています。

NASDAQは途中途中で、FFレートの期待利上げに対する乖離が起こりますが、最終的には利上げが進むことでNASDAQは下落する傾向がこれまでありました。今回も年内利上げ予測が下に向かったことで、NASDAQの下押し圧力が今後強まるだろうというのが、短期FFレートの動きから考えられる兆候だと見ていただければと思います。

いずれにしても実質金利は上昇傾向が続く

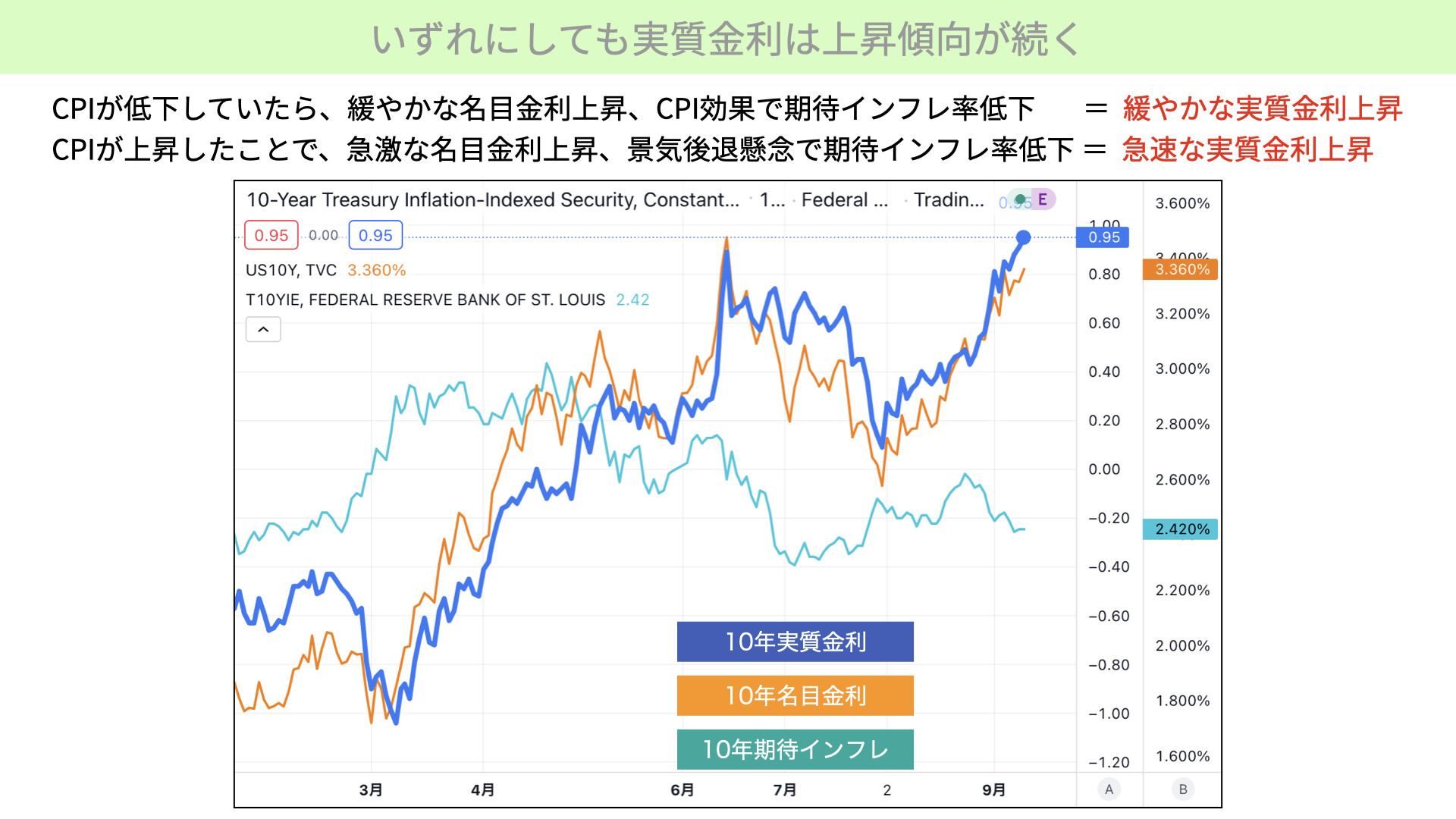

次に見ていただきたいのが、前回動画でもお伝えした実質金利です。前回ではCPIが低下する前提でしたが、今回はCPIが上昇したことを踏まえてご説明します。

まず、こちらの青いチャートが実質金利、黄色いチャートが10年名目金利、緑のチャートが期待インフレ率です。

前回、CPIが低下していたら、名目金利が緩やかに上昇するとご説明しました。なぜなら、元々1~2回のCPI低下や上昇では、FRBは政策を変えることはありません。長い目でインフレ鎮静化がなければ、利下げを行わないとしています。そのため名目金利は緩やかに上昇するというのが、前提にありました。また、9月にはターミナルレート、中立金利引き上げも予想されていたことから、緩やかな名目金利上昇が考えられていました。

一方で、仮にCPIが低下していれば帰属家賃の減速もあり、CPI効果で期待インフレ率が低下するのではないかとお伝えしました。名目金利は上昇、CPIによる期待インフレ率が退化することで、緩やかな実質金利上昇を予想していたわけです。

実質金利=名目金利-期待インフレ率のため、名目金利の数値が上がり、期待インフレ率が下がると、実質金利が上昇すると予想されていました。

しかし、予想に反してCPIが上昇したことで、実質金利上昇がさらに加速しています。13日には0.95%まで上昇しています。2~3週前の記事では0.5~1%がレンジだとお伝えしていましたが、その上限まで迫ってきています。

CPIの上昇、急激な名目金利上昇、短期金利上昇は中立金利、ターミナルレートの上昇を示し、10年金利を引き上げる効果があります。そこで、黄色のチャート10年金利が大きく上昇しています。

一方、景気後退懸念が今回同時に生まれました。名目金利が急激に上昇し、景気が後退し、緑の期待インフレ率が低下することになりました。CPIが低下していたとの予想より、CPIが上昇したことで、さらに急速な実質金利上昇が実現しました。

実質金利の大きな上昇が、株価に大きな影響を与えるとずっとお伝えしてきましたが、今回はNASDAQにどういった影響があるのかをお伝えします。

高いバリュエーションのNASDAQ

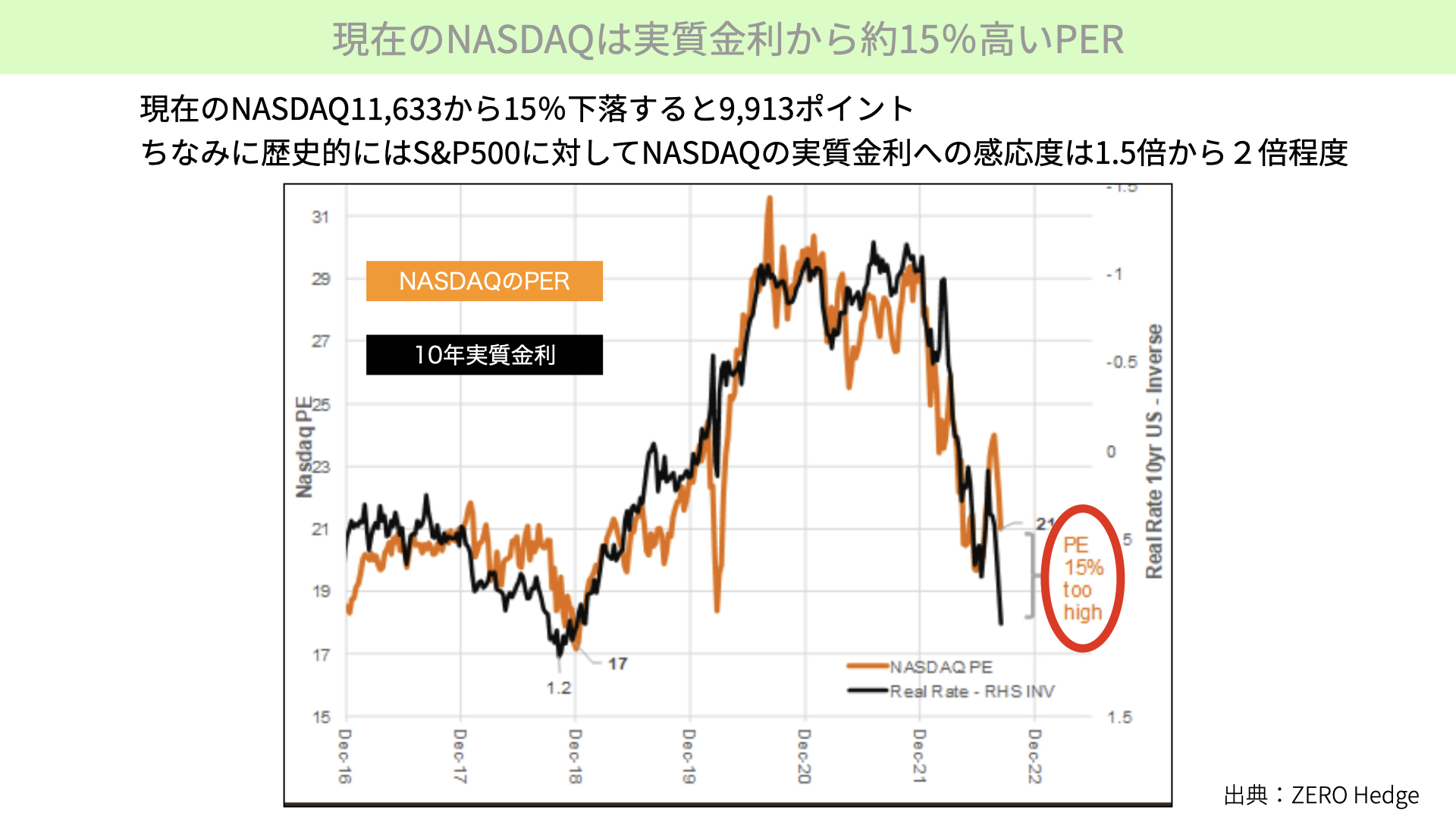

現在のNASDAQは実質金利から約15%高いPER

結論から申し上げると、今の実質金利水準、0.96%まで来ている実質金利上昇により、NASDAQが今の水準から約15%程度下落すると、過去の分析から分かっています。

NASDAQのPERがオレンジ、黒が10年実質金利です。黒の実質金利は、下に向かうと上昇(逆メモリ)です。NASDAQのPERは上に行くほど高く、下に行くほど低くなります。2016年から見ても分かる通り、NASDAQのPERと10年実質金利は非常に相関が高いです。10年実質金利の上昇、黒いチャートが下に向かうと、おのずとNASDAQのPER、オレンジのチャートは下がることを示しています。

この乖離が収れんすると、10年実質金利水準をPER的に見ると、15%下落する可能性があります。今のNASDAQ、1万1,633ポイントから15%下落した9,913ポイント、1万ポイントを割る可能性があると、PERの分析からは分かります。

歴史的に見ると、S&P500とNASDAQの実質金利感応度は、S&P500に対し、NASDAQの方が約1.5~2倍高いです。今後実質金利が上昇する局面が続けば続くほど、NASDAQの下落幅の方がS&P500に対して上回ると、ぜひ認識していただければと思います。

このまま実質金利が上昇する可能性も

次にこちらをご覧ください。実質金利は1%に近付くような状況ですが、過去のチャートを見ると実質金利は1%が決して上限ではありません。2008年のリーマンショック時には、3%まで実質金利が上昇した局面がありました。このときは、EPS低下もさることながら、PERが大幅に低下しました。

今置かれている状況は、名目金利上昇もそうですし、景気後退による期待インフレ率低下もあります。実質金利がさらに上昇する可能性は、十分にあると考えておくべきだと、リスク管理上は思っています。

仮に1.5%、今の水準から0.5%実質金利が上昇した場合、株価はどうなるのでしょうか。現水準から、計算上は約29%程度株価が下がってもおかしくありません。収れんするところで15%の調整、そこからさらに0.5%上昇したことで、約14%近くの下落可能性があります。あくまで過去からの計算上のものではありますが、そういった可能性があるとリスク管理として、リスクリワード、下の下落幅があり得ると頭の片隅においていただければと思います。

実質金利が1.5%になる状況とは、例えば名目金利、10年金利が3.5%で、期待インフレ率がFRBの目標とする2%まで下がった場合にあり得ます。

一方、名目金利が4%、中立金利、ターミナルレートが引き上げになったことで、今の3.5%が4%まで0.5%上昇し、今の期待インフレ率程度の水準2.5%が維持されれば、実質金利は1.5%となります。

実質金利1.5%が、決してあり得ないマーケット環境ではなくなってきています。株価のリスクリワード、リスク幅が非常に広がっているとの認識を持っていただき、ポジションも少し軽めにするなどの対応をしないと、なかなかマーケットについていけない可能性があります。今の実質金利上昇がマーケットにとって向かい風だと認識して、マーケットに臨んでいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル