16日、フェデックスという超大手物流会社が業績見通しを取り消しました。米株式指標は大きく下落すると思われましたが、実際には0.5%〜 1.0%程度のインデックスの下落に留まりました。ただ、FedEx株は大幅に下落しています。ちなみに1週間の指標の下落率で言うと、S&P500は5%超、NASDAQは6%程度と先週から下落が加速しています。

今回のフェデックスの決算を受け、今後、米企業全般に下方修正、業績取り消しが広まっていくのか、いろいろな面で見てみました。最後までご覧ください。

フェデックスは景気敏感銘柄

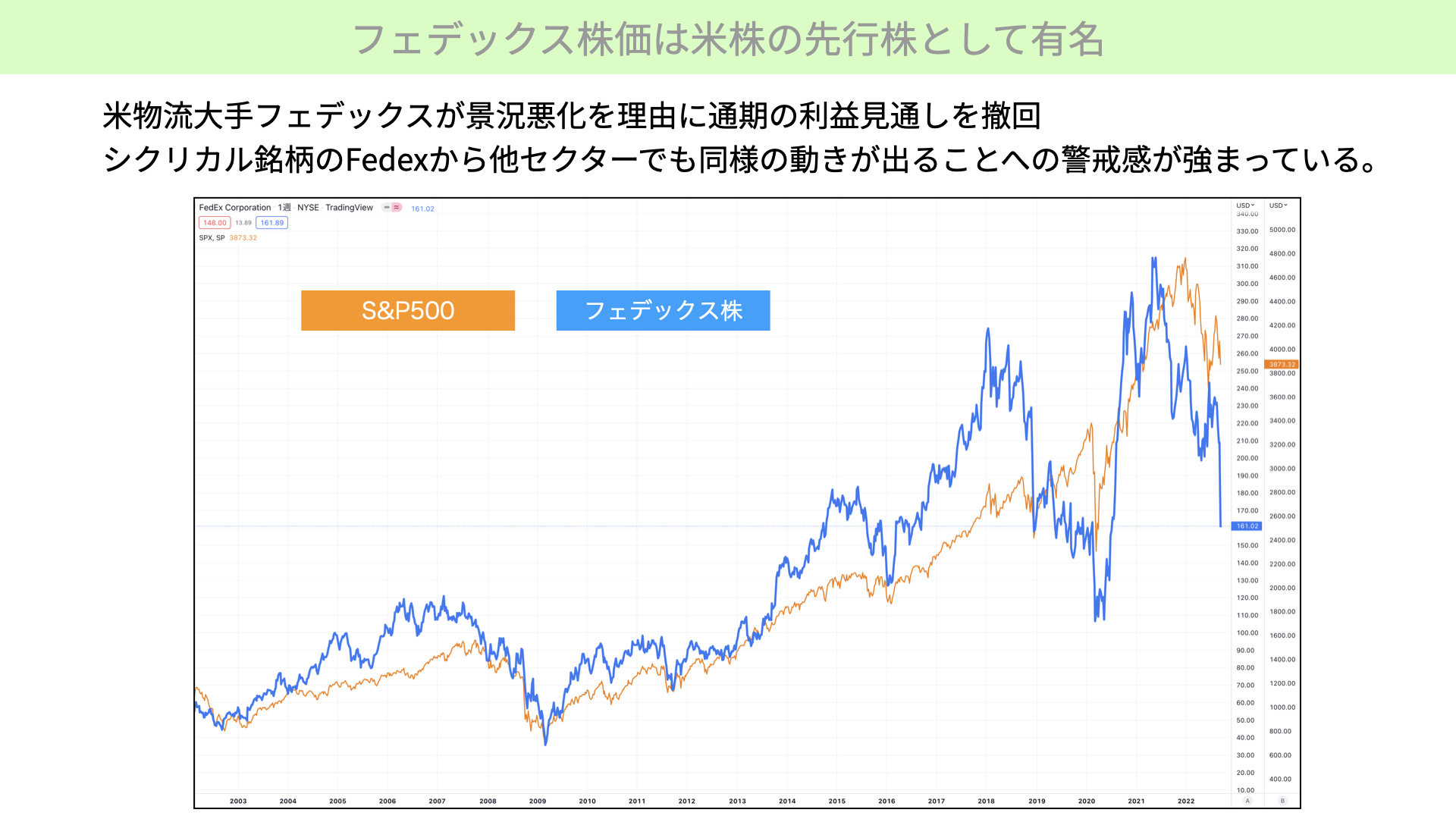

フェデックス株価は米株の先行株として有名

フェデックス株が青いチャート、S&P500が黄色です。昨日、FedEx株の1日で20%下落は非常に大きくなっています。フェデックスという株式は景気敏感株、シクリカル銘柄と呼ばれるものです。景気がいいから物流を使う、景気が悪くなると物流を使わないということから、景気を先行する、景気に敏感な銘柄と言われています。

このチャートを見ても分かる通り、フェデックスの下落はS&P500に先行する傾向があります。しかも、フェデックスが下落している間は、S&P500を含めた全体の株価がなかなか下げ止まらない傾向があります。

そこで、今回のフェデックスの下落は、米株の下落が続くのではないかとマーケットが警戒したこととなります。来週以降、さらにマーケットが荒れる可能性には注意が必要です。

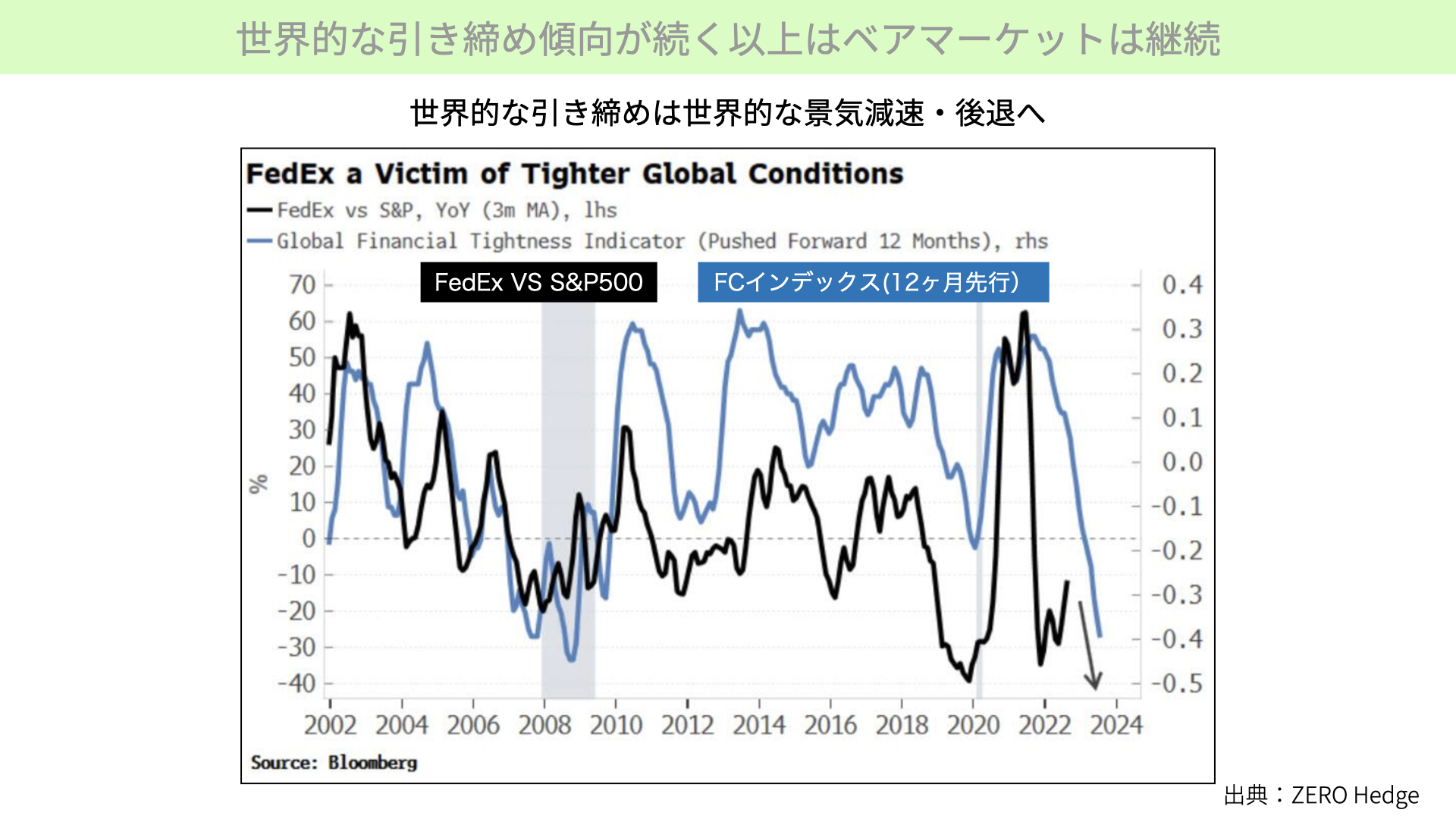

世界的な引き締め傾向が続く以上はベアマーケットは継続

青いチャートがグローバルのFCインデックスです。下に行けば行くほど、アメリカだけではなく、ヨーロッパも含めてグローバルに金融が引き締まった状態です。黒いチャートはフェデックスとS&P500のどちらが悪いパフォーマンスか、比較したものです。フェデックス株のパフォーマンスが悪くなると、下に向かいます。

フィナンシャルコンディションインデックス(FCI)ですが、今後も金利引き上げ、量的縮小(QT)が進むことから金融緩和から金融引き締めに向かう、つまり、青いチャートが下に向かうことは間違いありません。そうなるとフェデックスの業績が今後も悪化する、株価が下落する、黒いチャートは下に向くこととなります。冒頭でお伝えの通り、その流れを受けて今後もS&P500全体の下げ止まりも期待薄となるのではないかと警戒しておくことが必要です。

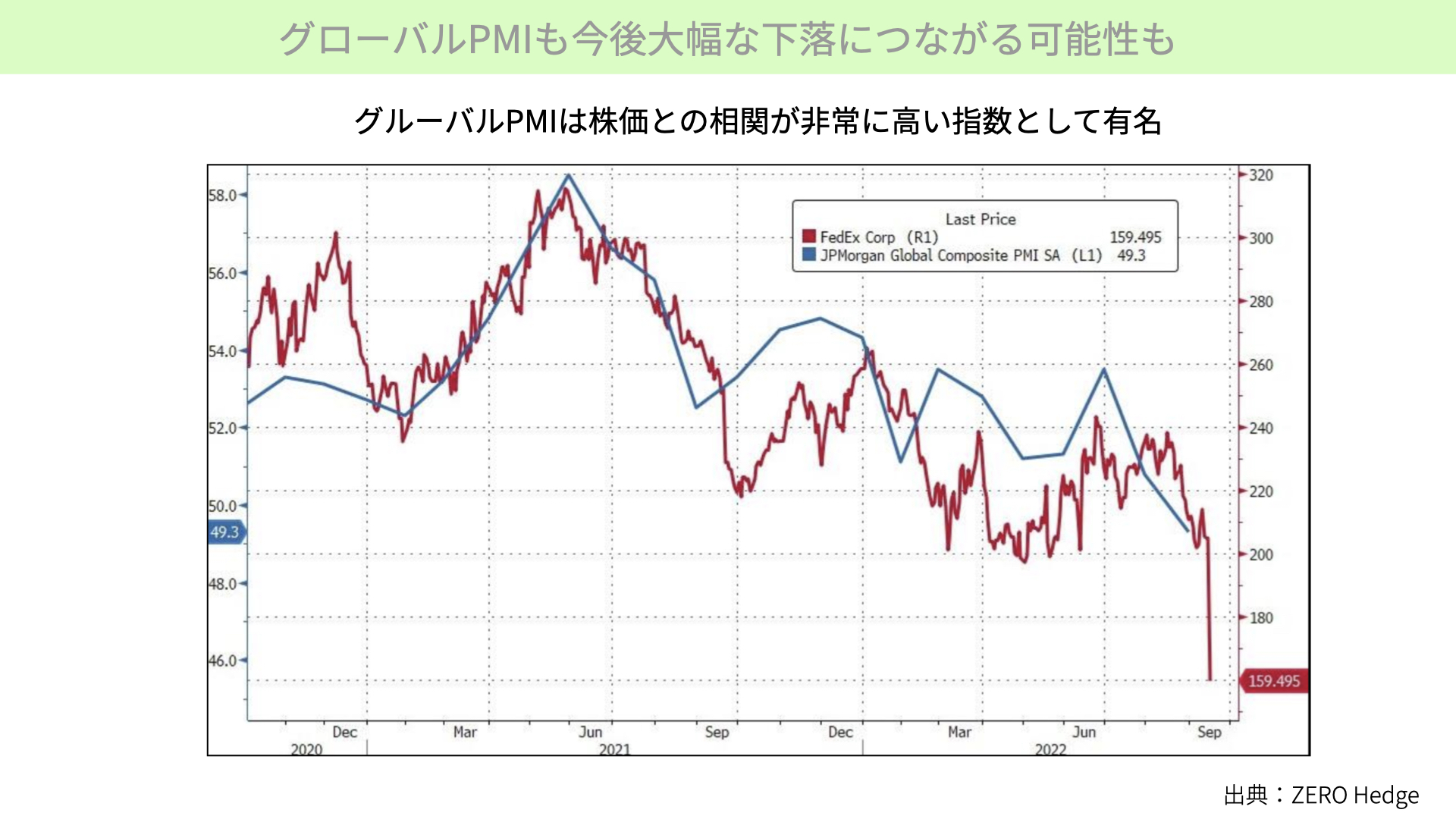

グローバルPMIも今後大幅な下落につながる可能性も

次に、こちらをご覧ください。フェデックスは赤いチャート、青いチャートはJ.PモルガンのグローバルコンポジットPMIです。グローバルPMIとは、大企業の購買担当者に今後の業績、注文、雇用をどうか聞いたソフトデータです。50を割ると、株価が下落することで有名です(業績悪化で)。こちらを見ても分かる通り、フェデックス株、グローバルPMIは景況感に非常に敏感なもの同士として、相関が非常に高くなっています。

今回、フェデックスの株が先行して下落したことで、次回以降のグローバルPMIも50を割った状態が続き、さらに深掘りされる懸念があります。今後の米国製造業、グローバルな製造業の業績悪化が懸念される状態なので、今後は16日の株価下落以上に厳しい展開が続くことを警戒する必要があります。

アナリストが一斉にレイティング、ターゲットの引き下げ開始

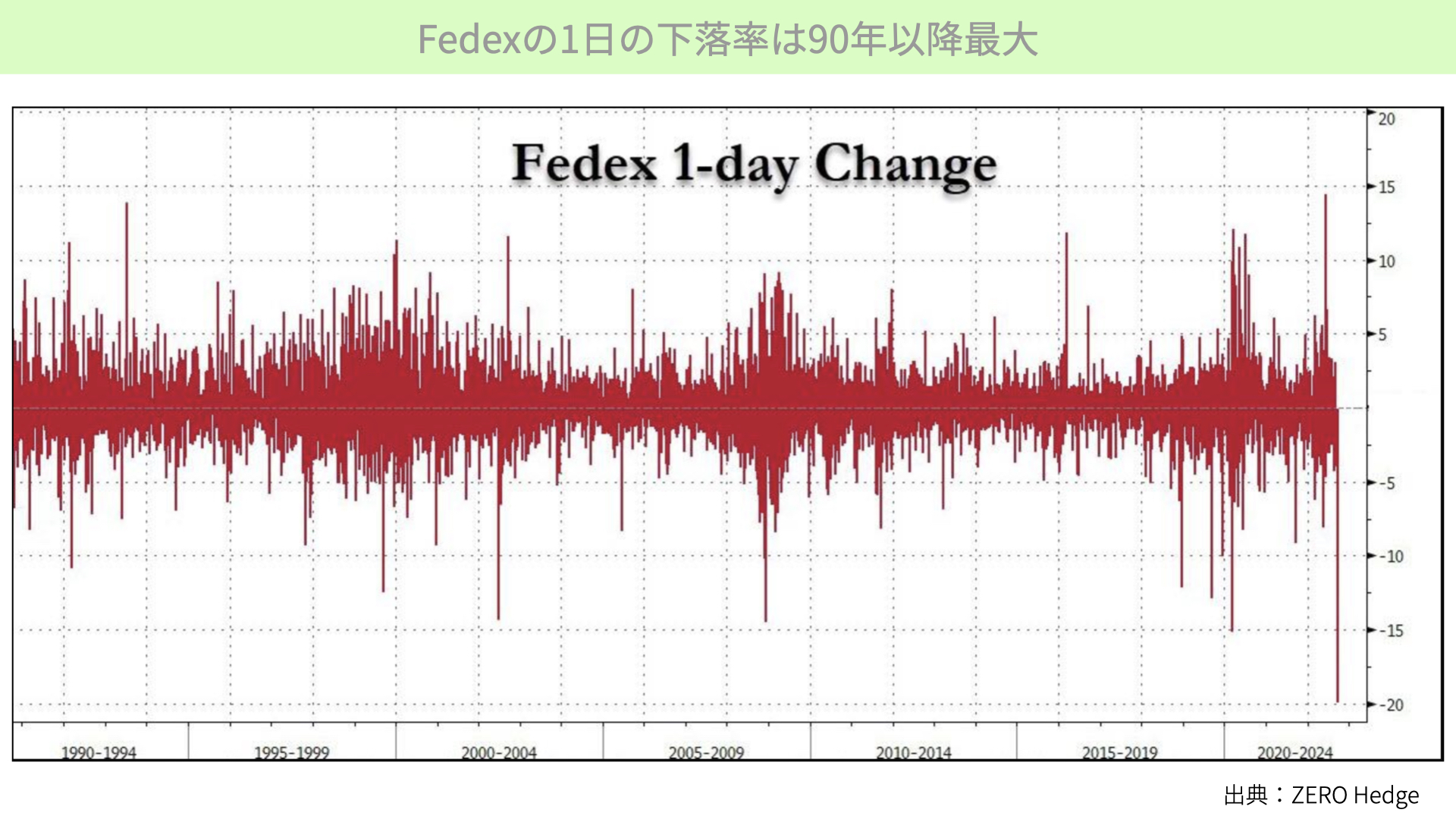

フェデックスの1日の下落率は90年以降最大

こちらはフェデックスの1日の株価の動きです。1日で20%下がったのは過去最高です。30数年の間でも、最も大きな下落でした。何が起こったのでしょうか。

アナリストの予想引き下げは他の企業に拡大するか?

私は、ボトムアップのEPS予想は、景気が悪化すると後追いで引き下げ対象となり、引き下げるときには一斉にアナリストたちが横並びで下げると、お伝えしてきました。こちらは、ブルームバーグに出ているアナリストたちのフェデックスの予想です。

左上の赤枠には、買いとホールド、買い推奨と保有を推奨する数が出ています。その右、棒チャートに目を移すと、株価見通しは大きく下げられています。アナリストはこのような下方修正を読み切れず、焦って買い推奨からホールドに変更し、EPS予想も下方修正しています。

下の真ん中、赤い枠からは、今までは買いだと言っていたのがホールド、ターゲットプライスを下げていることが分かります。少し辛辣な言い方ですが、アナリストは業績見通しを見通せている訳ではなく、景況感が悪くなり、企業が発表した業績を受け、レーティング、EPS予想を下げていくと、今回のケースを見てよく分かると思います。

10月以降の決算発表において、このようなことが繰り返されるようであれば、ファクトセットの2023年EPS予想、246ドルがどんどん下がる可能性があることが明白です。そのことを今回のフェデックスのケースで感じたため、共有させていただきました。

フェデックスのこれからの業績、株価の下落は、全体の流れから見て起こり得ることですし、フェデックスのような景気敏感株がS&P500をけん引する形で下落が続くことは、来週以降もかなり警戒が必要です。

さらに、大きな注目はFOMCです。FOMCにおける利上げは0.75%か、1%かも注目されていますが、それ以上にSEP、経済見通しにおける中立金利、ターミナルレートが今後利上げを行う間、最高の利上げ到達点が引き上げられるかが重要です。具体的に、18日までにもいろいろ金融機関が、ターミナルレート、中立金利引き上げの予想を強めています。その状況が今後の株価にどう影響するか、確認します。

政策金利はさらに引き上げれる公算が高い

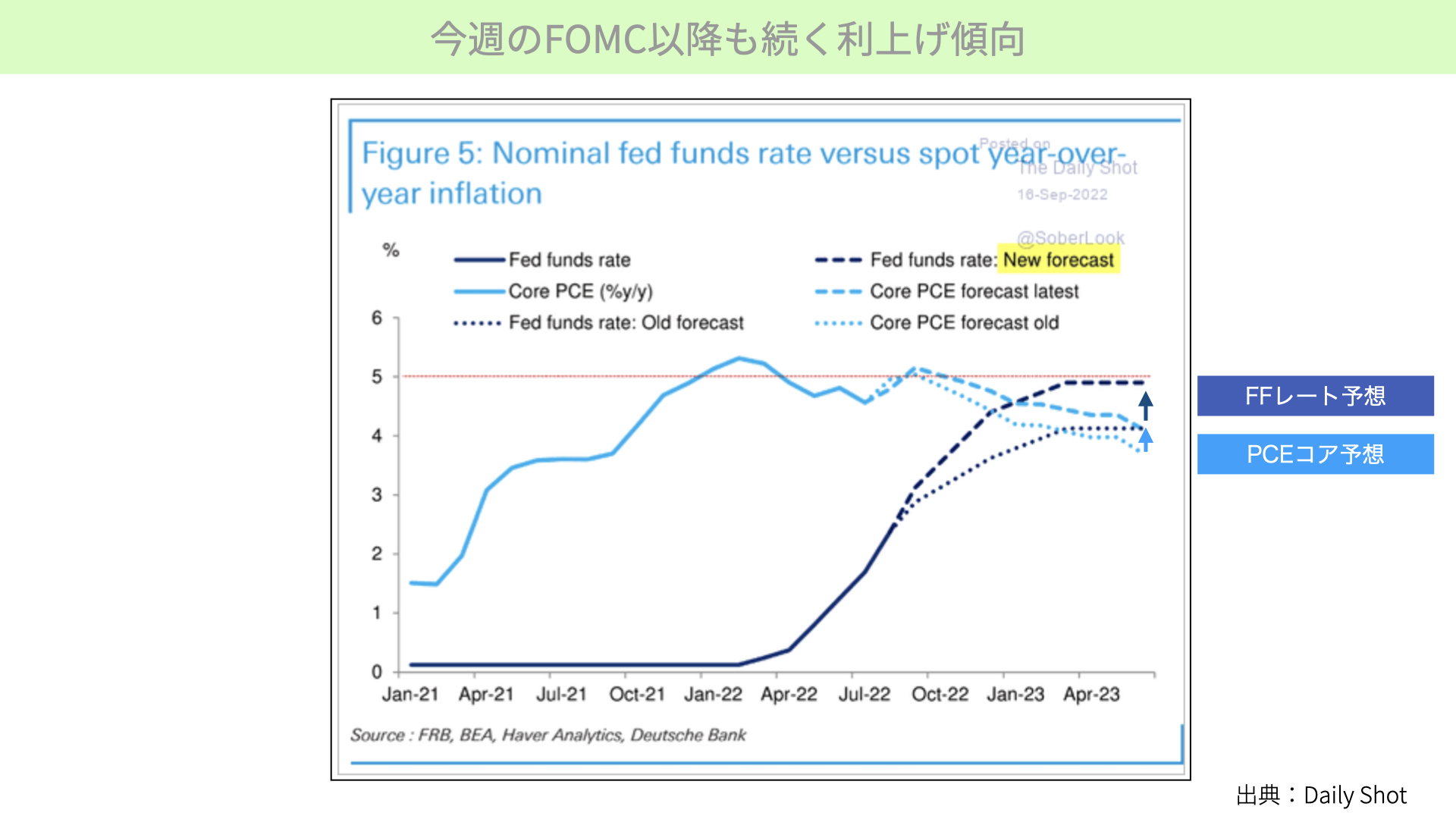

今週のFOMC以降も続く利上げ傾向

こちらはドイチェバンクが出している資料です。簡単にご説明します。実線の濃い青線は今までのFedレート、水色の実線はコアPCEの実績です。まず見ていただきたいのは、濃い青線です。過去の実績から、今後どうなるかを表したのを濃い青線、点線で表しています。細かなドット線は今までのFFレートの予想です。それが今回、ドイチェバンクはFFレートの到達点を、矢印で示したように上方修正しています。

つい最近まではFFレートの上限が4%でしたが、今回は5%と1%近く上げています。インフレの粘着性が高いことや、それを鎮静化するためなおFRBの言動を見ていると、そこまで上げてくるのではないかとの予想となっています。

一方、水色の青線がコアPCE、CPI以上にFRBが重要視しているインフレ指標です。ドットの小さな点線、今までの予想では来年以降緩やかに低下すると見ていましたが、その定価スピードが鈍化する、高止まりすることが太いドットからは分かります。

こういった予想から、かなりFFレートを上に見ていること、PCEコアがなかなか鈍化しないと予想している状況です。来週以降の争点としては、今後も金利を上げていかざるを得ず、そうなれば全体の金利も上昇せざるを得ない、株価にとってマイナスの状況が続きそうだと分かりました。

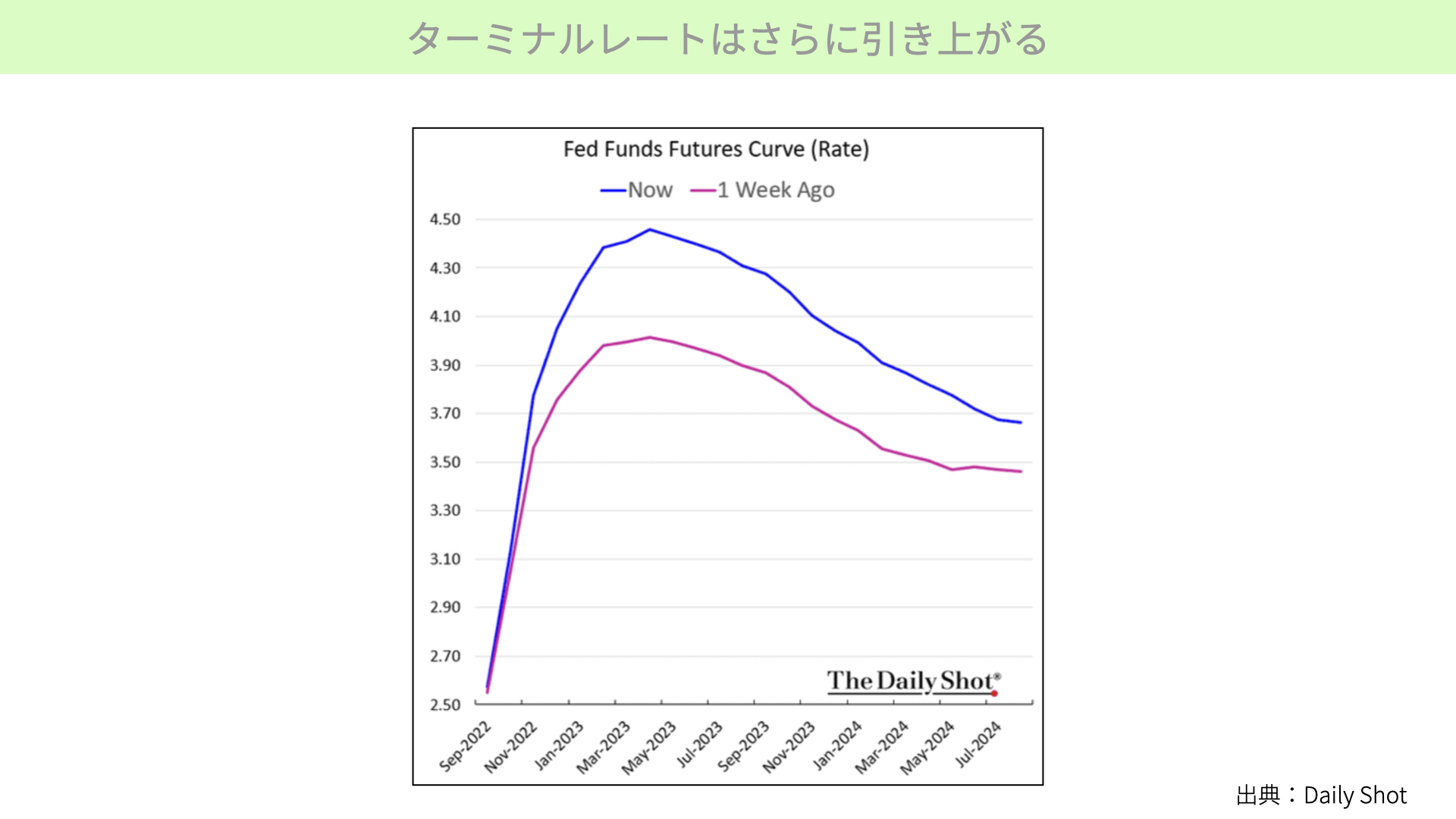

ターミナルレートはさらに引き上がる

次に、こちらをご覧ください。FFレートの予想です。1週間前まではピンク線でしたが、今週1週間で青いチャートのように大きく上昇しました。FFレートの上限が0.5%近く切り上がり、来年3月まで金利引き上げが続くと思われます。

ドイチェバンクは5%としていましたから、今後は4.5~5%の利上げというのが話題の中心となるぐらい、タカ派に傾斜していると覚えていただければと思います。では、それを受けてイールドカーブがどうなったかです。

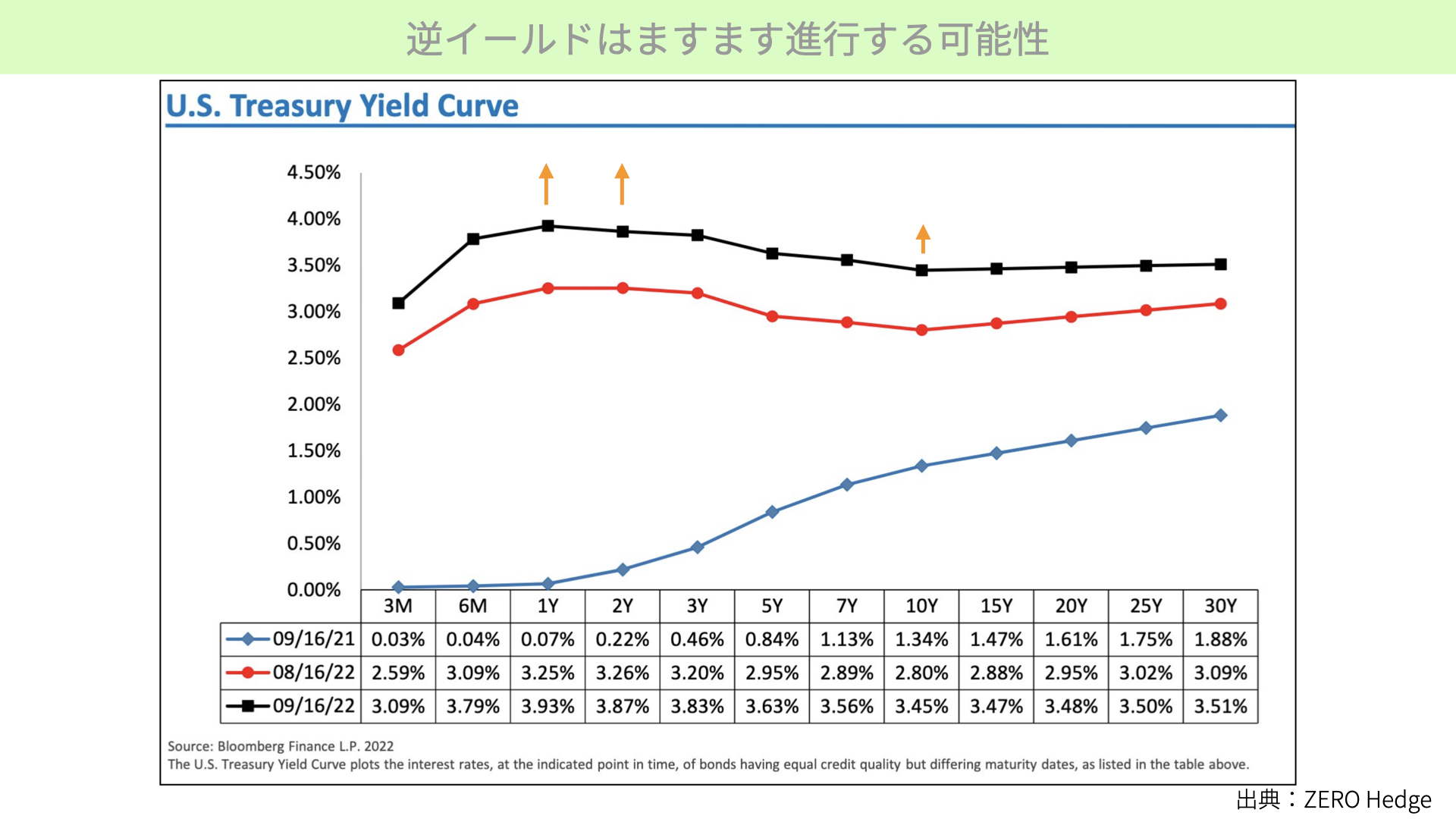

逆イールドはますます進行する可能性

まず、青いチャートが1年前のイールドカーブです。短期が低く、長期が高いという順イールドだったものが、赤いチャートで示したように、1カ月前、8月16日には逆イールドになってきています。さらに1か月経った9月16日には、黒いチャートのように全ての期限において、金利が上がっています。さらに、逆イールドが強くなっている状況です。

また、黄色矢印で見ると分かる通り、ターミナルレート引き上げが予想されている中において、短期、1~2年の期限の方が上昇する可能性が高く、10年は景気後退を含めて金利上昇が穏やかになると、予想されています。

このように短期金利が上がる形で、長期金利が上がっていく。しかし、逆イールドが進む状況というのは、かなり景況感としては悪いものです。これが企業業績にどういう影響を与えるか、分析したものをご紹介します。

EPSが低下する状況は増える一方

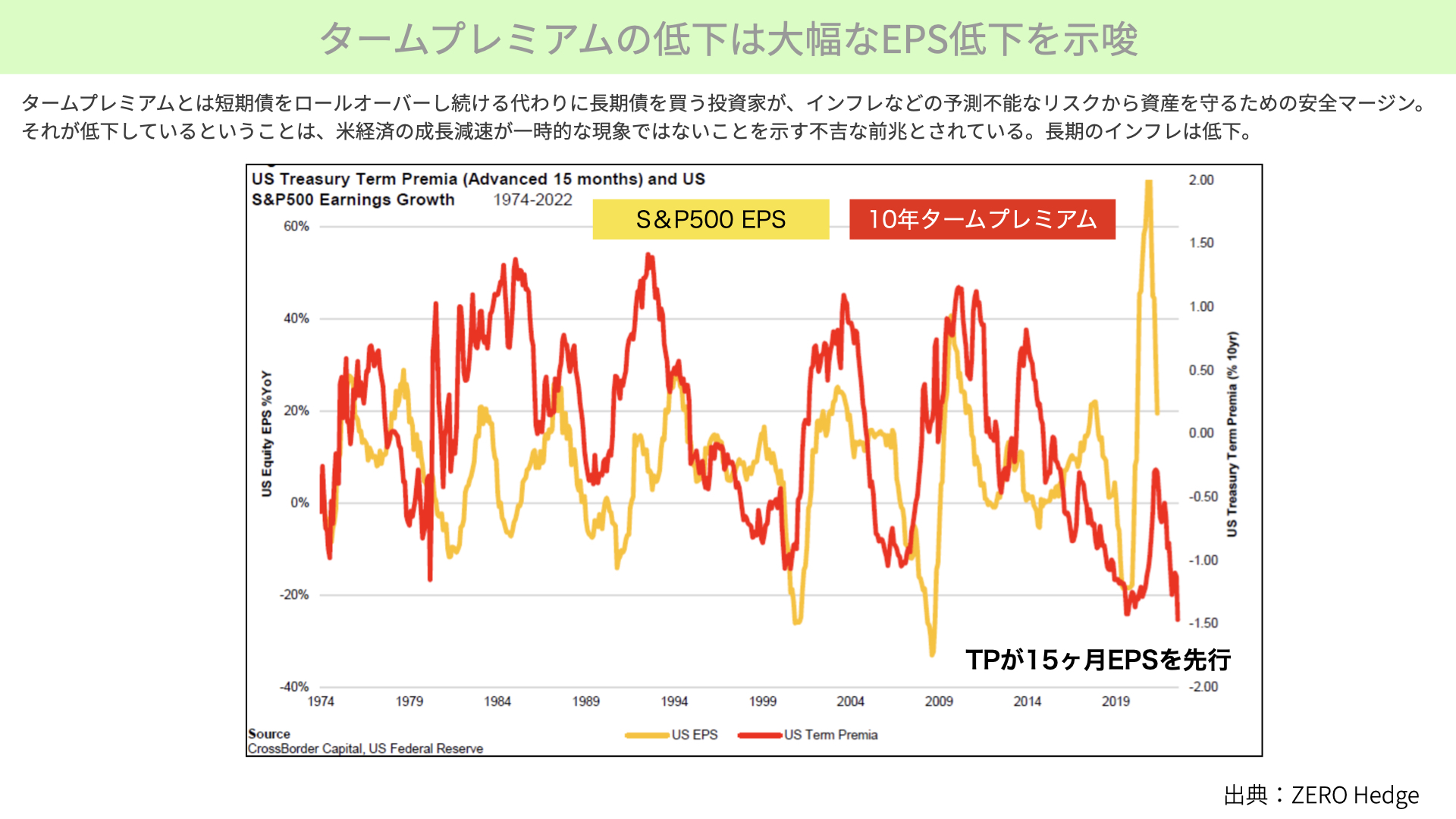

タームプレミアムの低下は大幅なEPS低下を示唆

黄色い線がS&P500のEPS、前年対比の伸びを表しています。今のところ、黄色のEPS予想は、昨年対比でプラスに推移していると分かります。

一方、赤が10年タームプレミアムです。債券は、普通、長い期間になればなるほど、長いリスクを取ることで、プレミアムをもらえます。しかし、最近はこれがマイナスになってきています。つまり、長い期間、債券を保有すること自体を避けたいとの動きが出てきて、タームプレミアムがマイナスになっているのです。

10年タームプレミアムの低下は、長い期間の債券を保有したくないと考えている投資が多いことを示します。リスクに対して、投資家がかなり慎重な姿勢だということです。その背景には経済の減速があるとされています。

さて、タームプレミアムとS&P500の予想EPSは、かなり相関が高いです。さらにタームプレミアムは、S&P500のEPS予想の変化を15か月間先行します。そのため、今後もEPSが引き続き低下すると予想されています。

ここから見ても分かる通り、フェデックスのような景気敏感株が下がることで、全体の業績が悪化してくる業績面での影響と、来年以降さらにタームプレミアムが下がるかもしれません。今後S&P500のEPSがさらに15か月遅れて下がることを考えると、企業業績が上がるシナリオを見つけることは、かなり厳しい状況になってきていると言えます。

今後のEPSは低下する中、PERはどうなるか?

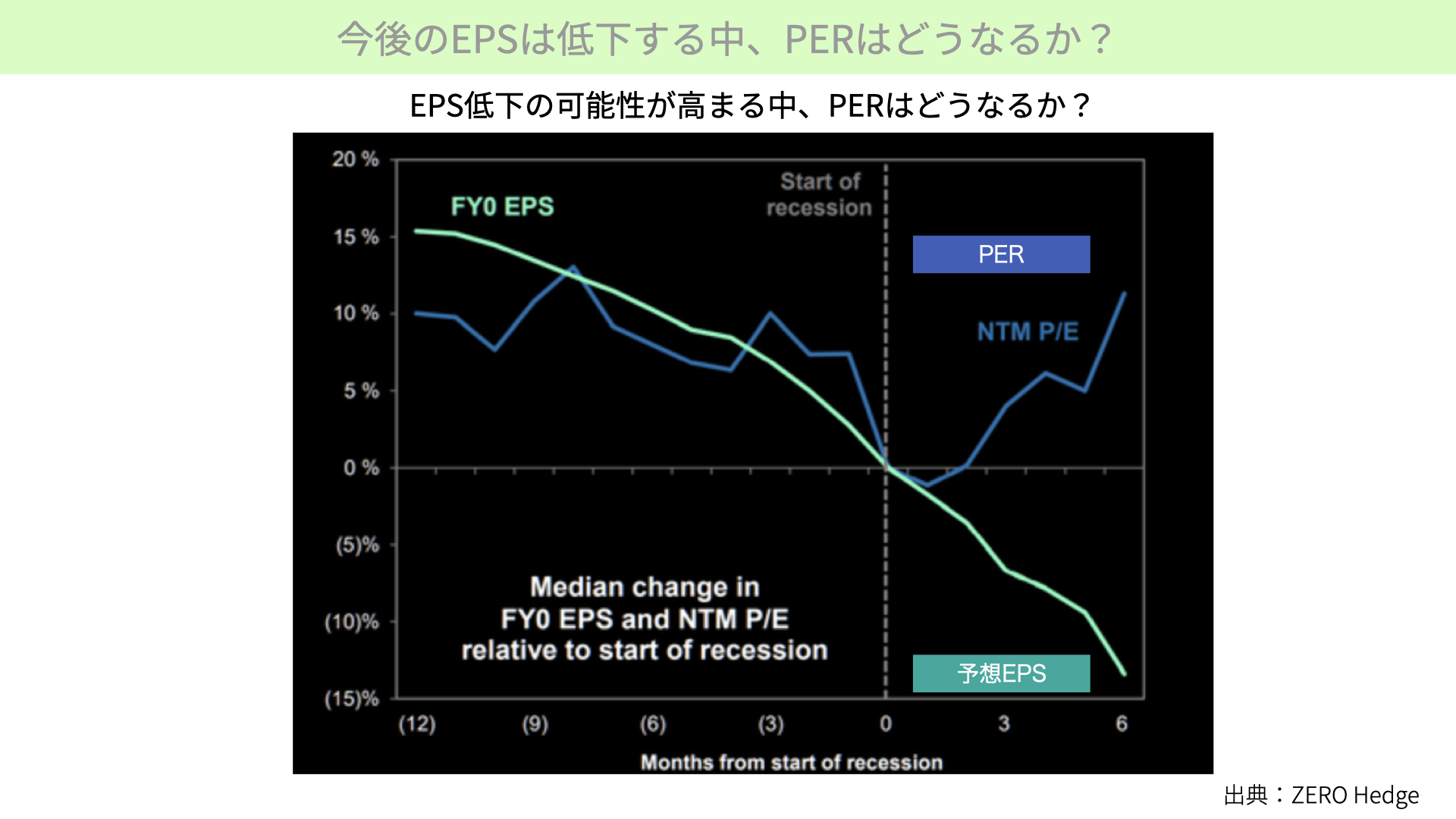

こちらをご覧ください。白い点線、左側がリセッション前、右側はリセッション後です。緑のEPS予想はリセッション前から徐々に低下し、リセッションに入った後はさらにEPSが下がると分かっています。

タームプレミアムの低下や、フェデックスの業績悪化など、今後13%近くEPSがさらに下がることは、過去の経験上十分に起こり得ると言えます。

一方、今の株価の大きな下落要因となったPERの低下ですが、過去においてリセッションに入った後は、PERが上昇に転じています。リセッション入りすると、すぐに金利を低下させた結果、金利低下=PER上昇となっています。

しかし、現状ではすぐに利下げに転じるとは考えづらくPERの上昇を想定するのは難しい状況です。つまり過去のリセッション入り後はPERが上昇しましたが、今回どうなるかはかなり不透明な状況です。

現状の実質金利-1.0%はPER15倍以下が適正

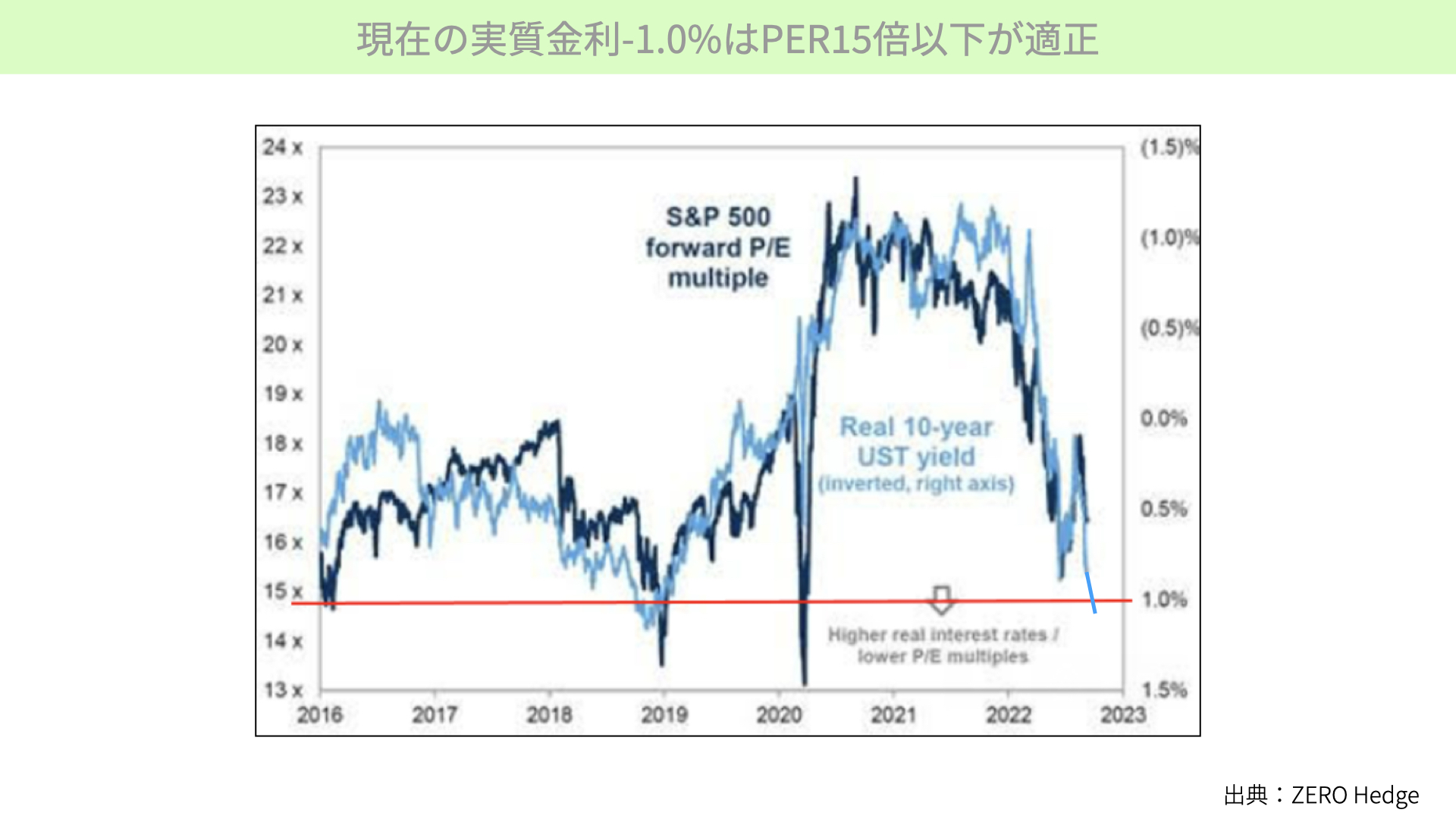

いつも見ているS&P500の予想PERの動きと、10年実質金利の動きです。赤線は、実質金利+1.0%。前回記事でお伝えしたときには実質金利は0.97%でしたが、19日段階で1.089%まで大きく上昇しています。実質金利が1.0%を超えると、S&P500のPER適正値は15倍以下です。現在のS&P500の予想PERは16.5倍程度ですから、1.5~2倍近く高いPERの評価で、現状は明らかに割高だと言えます。

今後PERの上昇を期待するには実質金利が高く、しかも、今後の金利引き下げができる状況にはないため期待できません。さらに、EPSについても、先行性を持つフェデックスが下がっていますから、予想を大きく下方修正に変更してくる可能性もあります。今週は、そこにFOMCが加わってきますから、今後もかなりの逆風にさらされていると認識していただき作戦を立てていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル