先週、ビッグイベントのFOMCを通過しました。通過後に株価は大きく下落。週間でNASDAQでマイナス5%、S&P500でマイナス4.6%とかなり大幅な下落になりました。

これだけ大幅に下落をすると、市場では一部売られ過ぎが意識されることがあります。実際に、いくつかの売られ過ぎのサインも確認されており、短期的にはこれから少しリバウンドが入るのではないかと予想する向きもありますし、実際にリバウンドが入る可能性があります。

では、仮にそういったリバウンドが起こった際に、6月のような大幅なリバウンドとなるのか、上昇についていくべきなのかどうかをお考えの方が多いと思います。今回、結論的には、リバウンドが発生しても上に持って行く力は6月ほど強くないのではないかと考えています。それは、週末にかけて出回った金融機関のレポート等からそのように考えています。

[ 目次 ]

売られすぎのサイン

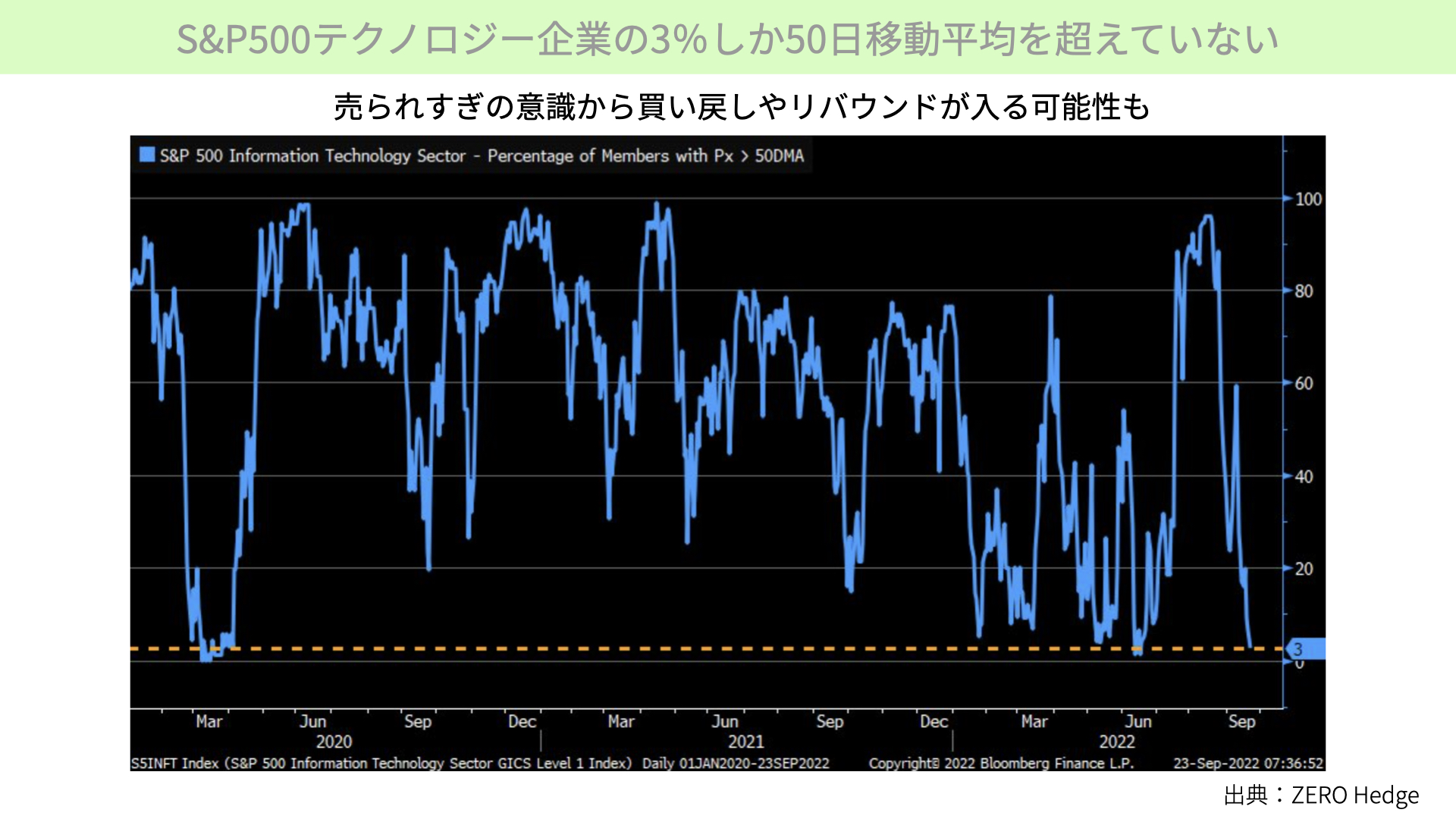

S&P500テクノロジー企業の3%しか50日移動平均を超えていない

まずは、こちらをご覧ください。冒頭でお伝えしたように、現在は急激な下落の影響もありテクニカル的に買い戻されやすい状況にあります。一つ目のチャートは、S&P500内のテクノロジー企業で、50日移動平均を上回っている企業数が、何%かを表したものです。

現在、3%しか50日移動平均を上回っていません。97%の企業が50日移動平均を下回るほど売り込まれている状況です。チャートを見ても分かる通り、3%を下回る状況の後は、その後マーケットがリバウンドする局面と言えます。

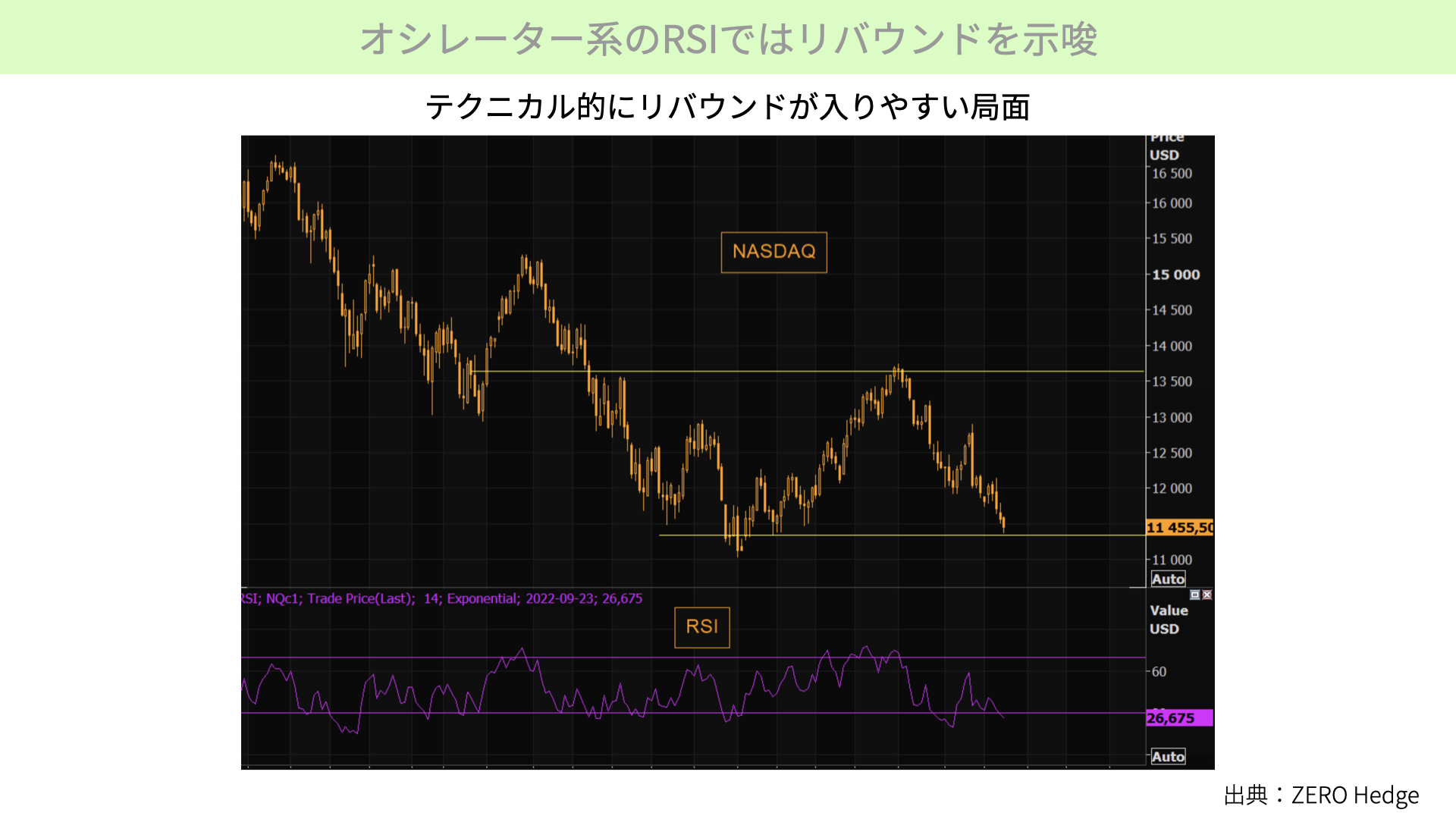

オシレーター系のRSIではリバウンドを示唆

次にこちらをご覧ください。テクニカル分析の方がよく見るRSIでも、今は、かなりリバウンドが入りやすい局面と言えます。RSIを信仰されている方も多いので、その意味では短期勢の買いが入りやすい可能性があります。

この二つを見てもお分かりの通り、短期的には買戻しが入りやすい状況と言えそうです。では、もしも短期の上昇が起こった場合、ポイントとなるのはこれについて良いかです。マクロの環境から見ると、少し厳しいのではないかと感じています。こちらをご覧ください。

マクロ面では厳しい状況が続く

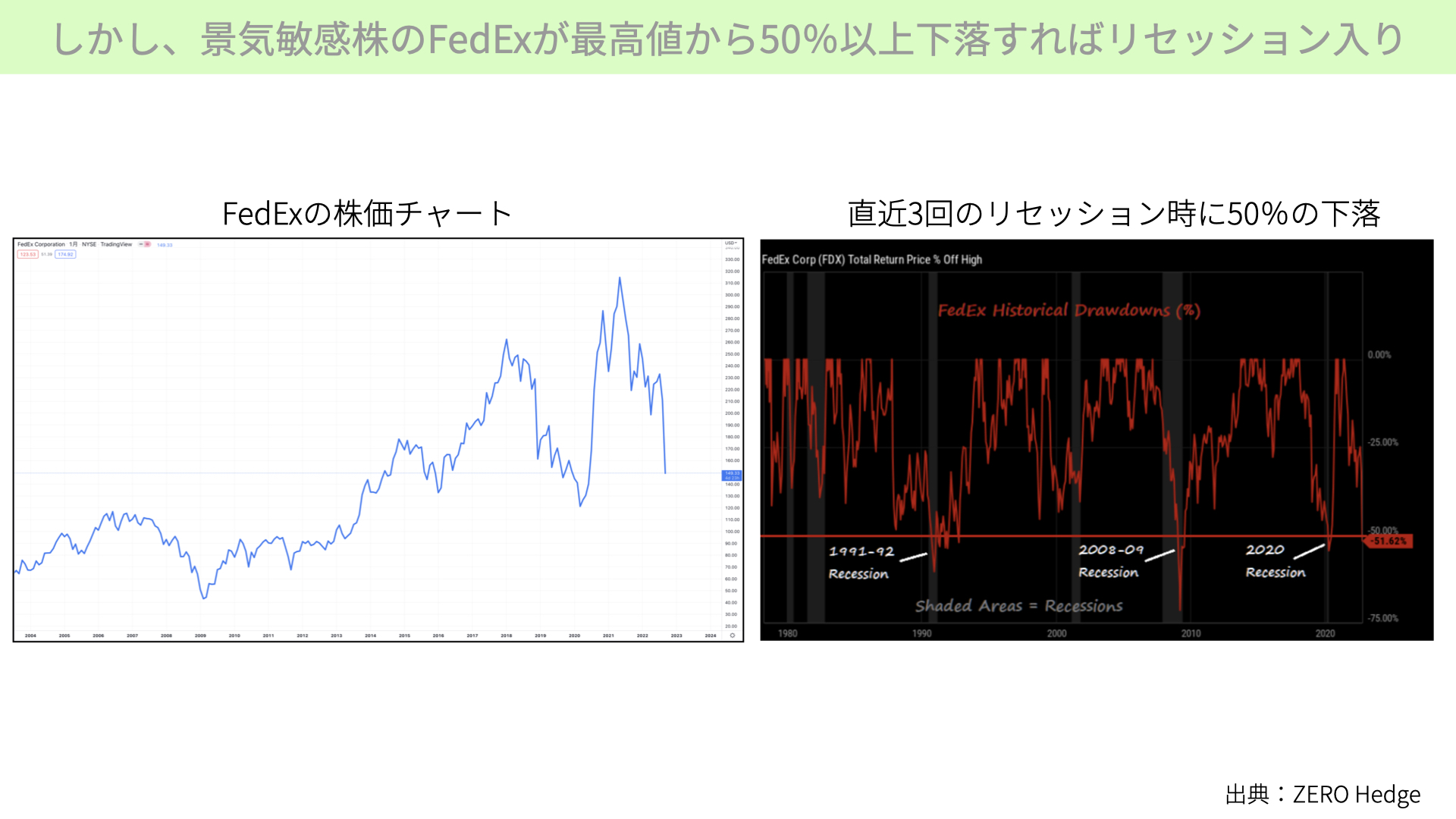

景気敏感株のFedExが最高値から50%以上下落すればリセッション入り

まず、景気敏感株の企業業績から確認したいと思います。先週もお伝えしたように、左のチャート、景気敏感株で有名なFedExが大きく下落しています。

この下落がリセッションを示唆をしているという面白い資料が出ていました。右のチャートをご覧ください。過去3回のリセッションにおいて、FedEx、景気敏感株の動きが高値から50%下落した場合、漏れなくリセッションになっていることを示しています。

91年のケース、2008年、2020年の三つのケースは、共にFedExが高値から50%下落したわけですが、その最中もしくはその後にリセッションに入っています。今回も高値から50%下落していますので、歴史的にはリセッションに入る可能性がかなり高まっていることが景気敏感株から分かってきました。

さらに、リセッションに入る可能性が高いことを示しているこちらをご覧ください。

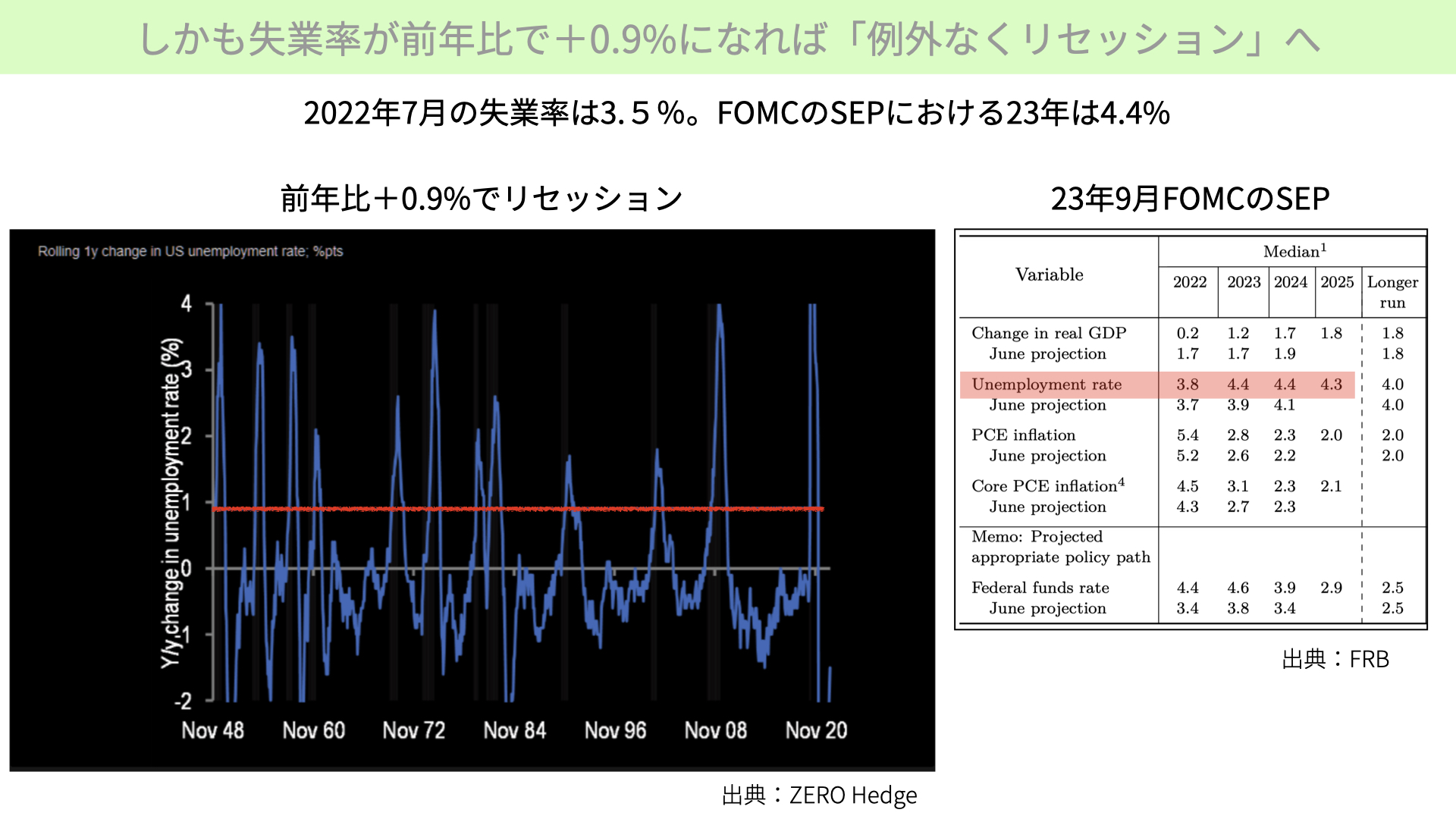

失業率が前年比で+0.9%になれば「例外なくリセッション」へ

こちらは先週発表されたFOMCにおけるSEP(経済見通し)です。右の図表、赤い網掛け部分に失業率が示されています。これによると23年、24年には失業率が4.4%まで上昇するという見通しです。実は、この4.4%にリセッションを示すシグナルが出ています。

今年の7月失業率は3.5%です。23年の失業率見通しは4.4%です。つまり、この1年間で0.9%失業率が上昇するわけですが、左のチャートをご覧いただければ、1948年以降、前年対比で失業率が0.9%以上上昇した場合、例外なくリセッションに入っていることが、長い歴史の中において確認できています。

ただ、SEPは、あくまでFOMCメンバーの予想になります。そのため4.4%に必ずなるわけではありません。しかし、経済に精通したFOMCメンバーが4.4%になるのではないかと予想しているということは、4月3.5%から0.9%上がる可能性は十分あります。そのため、マーケットはリセッションを意識した展開になっているのではないかと思います。

このようにリセッションを示唆するものが増えてきている中で、先週末、金融機関がS &P500の下方修正レポートを出してきました。その中身を見ながら、今後のリスクリワードを見ていきたいと思います。

金融機関によるリスクリワード

ついにゴールドマンサックスも下方修正

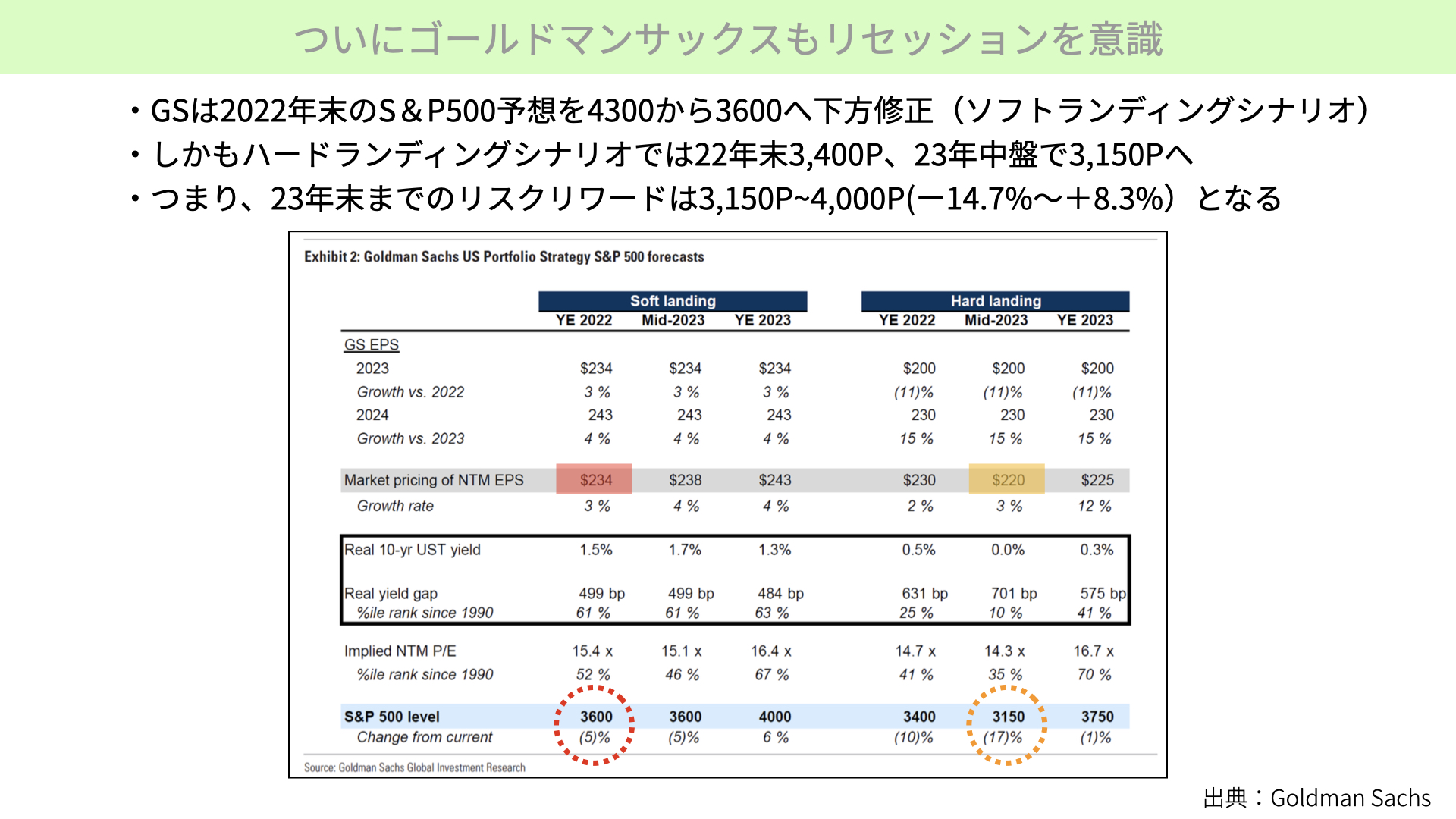

この流れを受けて、ゴールドマンサックスもリセッションを意識し始めています。ゴールドマンサックスは年初、22年末のS&P500予想で5,100ポイントとするなど強気派として有名でした。しかし、今回はついに下方修正を出しています。

修正の中身は、22年末S&P500予想を4,300ポイントから3,600ポイントに下方修正です。今の株価が3,693ポイントですので、ソフトランディングシナリオでも年末は今の水準よりも切り下がっていことが分かりました。

下の図表をご覧頂ければと思います。左がソフトランディングのシナリオ、右がハードランディングのシナリオになります。

ソフトランディングでは今年の末が3,600ポイントで、来年の中間でも3,600ポイントと、株価が低迷するとしています。しかも、ハードランディングシナリとなるとどうなるのか。右をご覧いただければ、EPS予想が220ドルまで下がり、その結果としてS&P500の数字は3,150ポイントまで下がると予想しています。

以上のことから、ゴールドマンサックスの株価見通しにおいて、23年度末までのリスクリワード、これから株価がどの範囲で動くかをまとめると以下のようになってきます。

S&P500の下値は3,150ポイントで、ハードランディングの下限がシナリオがベースとなり、上限はソフトランディングの上値の4,000ポイントになります。リスクリワードとしては、現在の株価から下にー14.7%、上に+8.3%となります。リスクとリターンで見れば倍までとは言いませんが、下落リスクの方が上回っている状況です。その意味では、今後株価がリバウンドしたときに追いかけて買うのは高値塚みになる可能性があり、追っかけて買うのはかなり厳しいと言えそうです。

今までのリバウンド局面において平均10%を超えるリバウンドが起こってきましたが、今回リスクリワードの観点で見れば、もしリバウンドが起こった後は上値を全部取ったこととなります。その観点からも上値を追いかける力は、今までと比較しても弱いのではないかと、リスクリワードからは判断できます。

MSによるとFFレートの急激な上昇は企業収益を低下させる

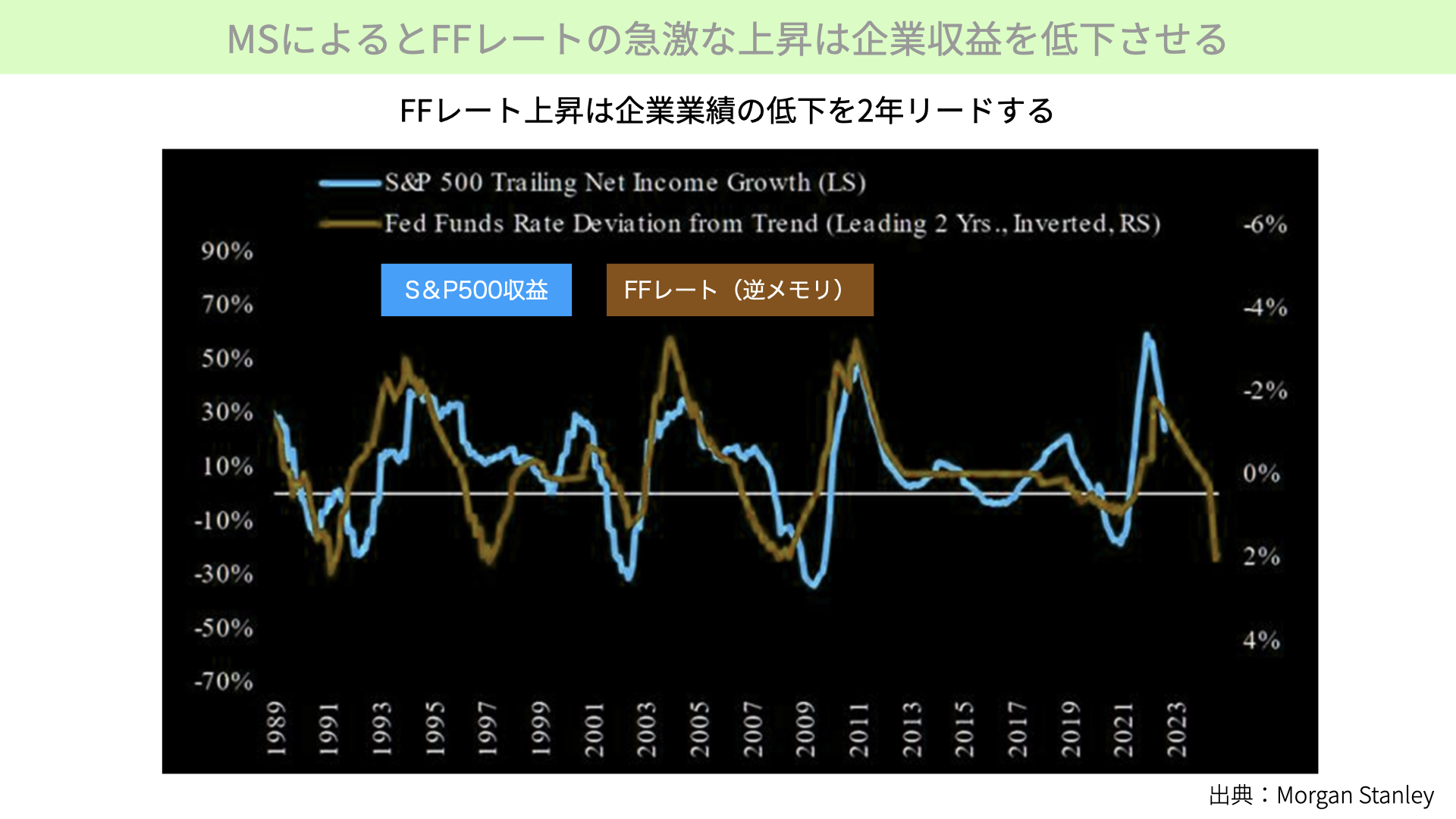

さらにこちらをご覧ください。こちらはモルガン・スタンレーによるレポートです。彼らが出したのは、FFレートとS&P500の収益の関係です。

こちらは説、茶色がFFレート、これが下に行くと、金利上昇です。ただし、正確には上昇率というより、過去のトレンドから見て大きく乖離、急激な上昇が出た場合に茶色のチャートが下に行くとお考えください。

このような急激な金利上昇がS&P500にどのような影響を与えるかというと、S&P500の収益はFFレートの上昇に2年間遅れる形で下がることを示しています。

このことから今後S&P500の収益が下がってくるということを、モルガン・スタンレーは予測しています。その結果、モルガン・スタンレーは以下のようになります。

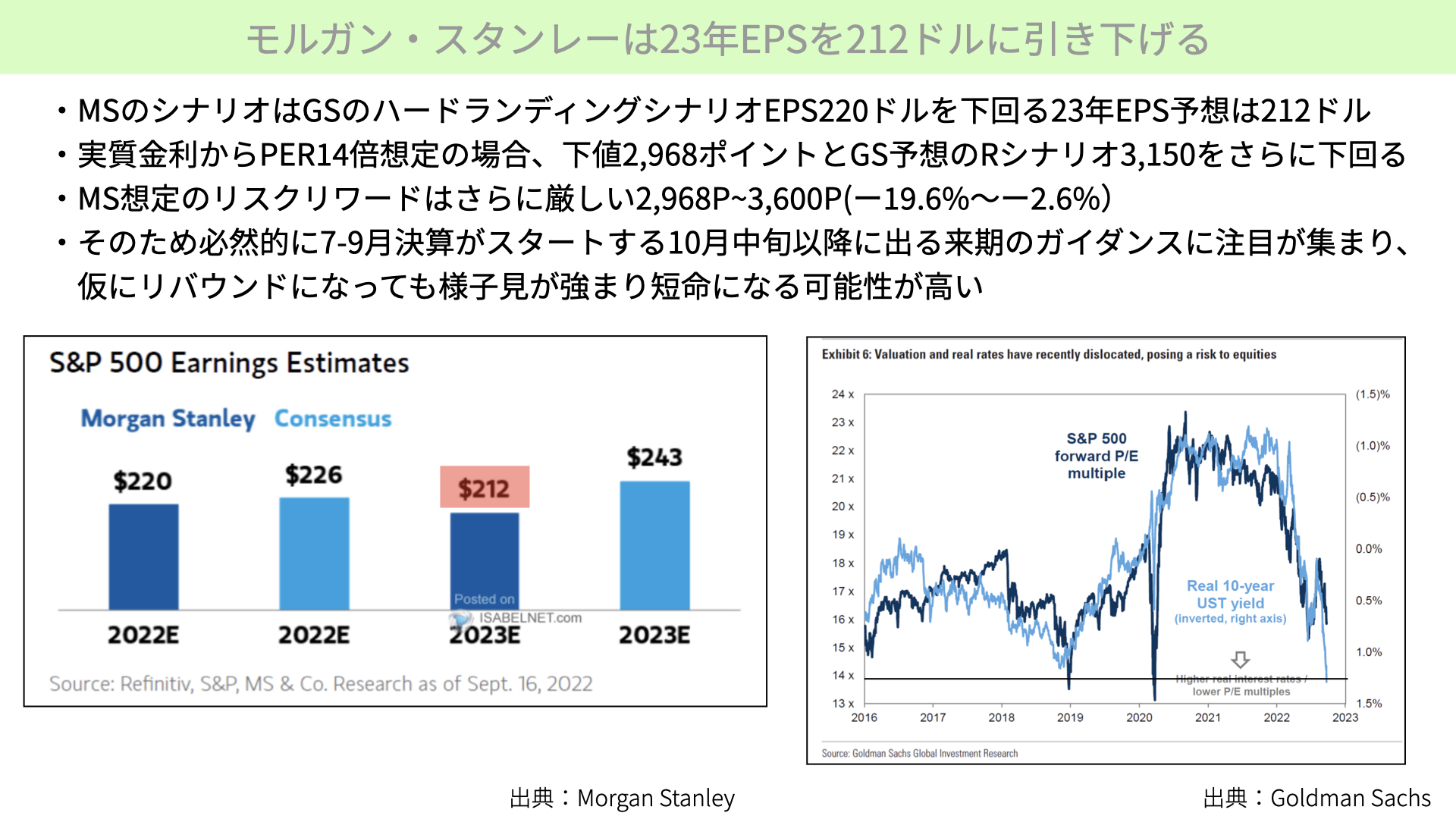

モルガン・スタンレーはついに23年EPSを212ドルに引き下げた

まずは左の図表をご覧ください。市場のEPSコンセンサスは23年度末、243ドルと予想していますが、今回、212ドルまで大幅に下げてきました。今年よりも来年の方がEPSが下がる予想に転換してきたわけです。

このモルガン・スタンレーのシナリオはGSのハードランディングシナリオ、EPS220ドルをさらに下回る212ドルになっています。MSはFFレートの急激な上昇が企業業績の悪化につながることも含め、さらに業績が悪くなると予想しているのです。

次に右のチャートをご覧ください。これはいつも見ていただいている、ゴールドマンサックスが出した資料です。今の実質金利+1.3%がもしも仮に続く場合、PERは14倍程度、もしくはそれを下回ることになります。これにモルガン・スタンレーのEP212ドルから、下落下限としては2,968ポイントとなります。ゴールドマンサックスのリスクシナリオである3,150ポイントをさらに下回ることとなります。

モルガン・スタンレーの出しているリスクリワードとしては、S&P500の下値が2,968ポイント、上値がコーポレートで出している3,600ポイントとなります。つまり、今S&P500に投資をしても、この1年間はー19.6%~ー2.6%という予想になってしまいます。

これから仮にリバウンドが起こっても、投資を中期的にするにはあまりにもリスクリワードが悪いと言えそうです。つまり、なかなか気軽にロングポジションは取りにくいことが分かります。そういった状況を考えると、今回リバウンドが仮に起こっても、持続性はどうなのかなぁと、ゴールドマンサックスのレポート、モルガン・スタンレーのレポートを見てお分かりいただけたかと思います。

このような状況から考えると、7~9月期の決算内容がどうなのかに注目が集まります。10月中旬の企業決算内容を見るまでは様子見が続き、今後のガイダンスが厳しい場合、FedExのような見通しが続くようであれば金融各社のハードランディングシナリオが実現する可能性が高まります。

このように10月中旬からの決算にマーケットが身構えることを考えると、仮にリバウンドが起こるとしても短期間で、しかも上値幅は限定的になりそうです。慎重に見ていただければと思います。

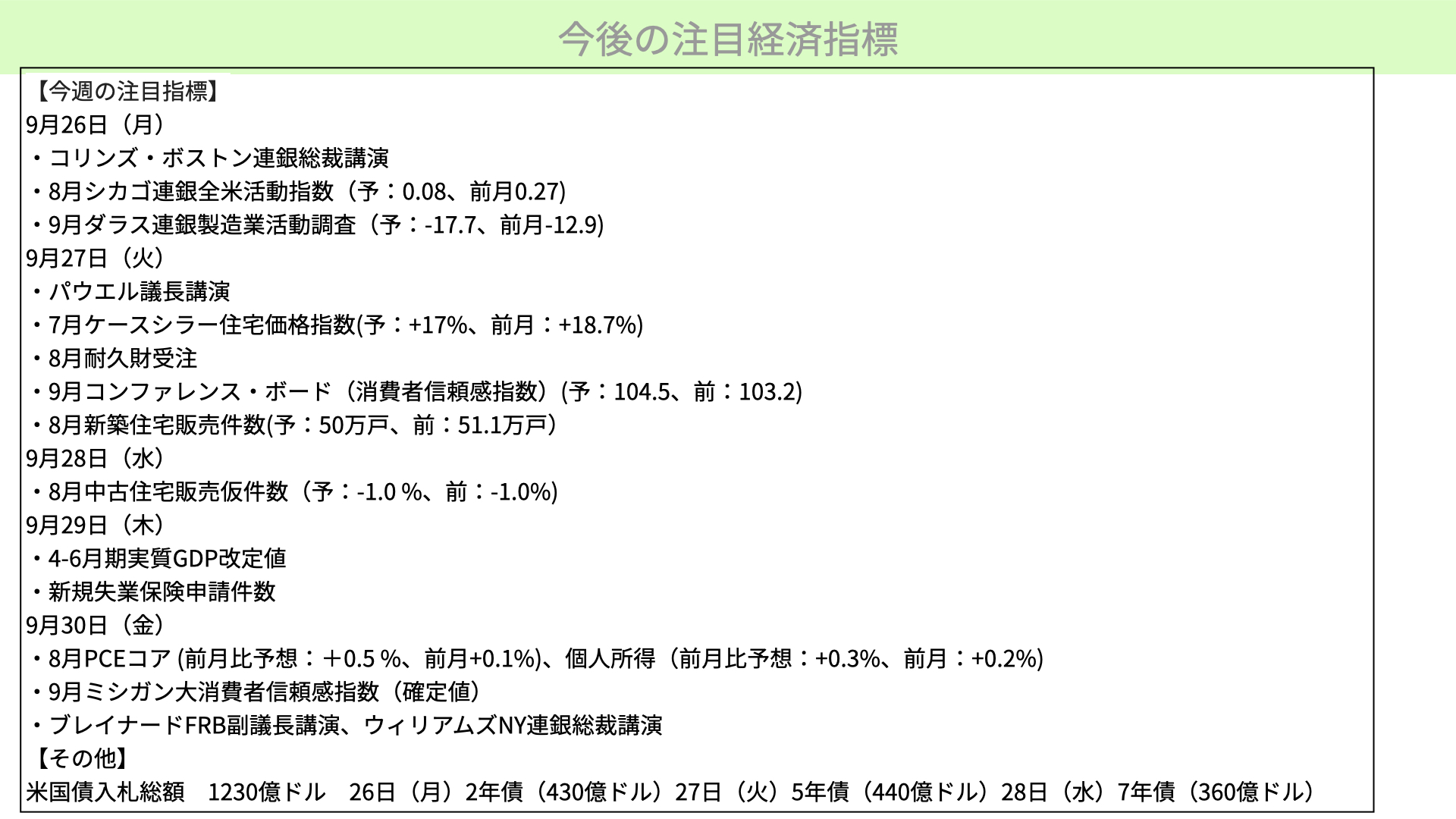

それでは最後に今週のカレンダー、どこに注目すべきかを簡単に見ていきたいと思います。こちらをご覧ください。

今後の注目経済指標

今週、いろいろな経済指標があります。まずは要人発言です。FOMCが終わりましたので注目したいと思います。26日、ボストン連銀総裁に7月から就任されたコリンズさんの発言、27日はパウエル議長の講演、30日にはブレイナードさん、ウィリアムズNY連銀総裁と、27日、30日に重鎮の発言があります。こちらは注目かと思います。タカ派を継続するかに注目です。

その他の経済指標は、企業業績に関するもので26日のシカゴ連銀全米活動指数、ダラス連銀製造業活動調査は注目すべきでしょう。27日のカンファレンスボード(消費者信頼感指数)も注目すべきでしょう。

ケースシラーの価格指数、新築住宅販売、中古住宅販売等の指標が火曜日、水曜日に続きます。住宅が大きく下落することがあれば、金利高の影響が大きいため注目が必要かと思います。

今週、一番注目となる経済指標としては、PCEコアデフレーターが出てまいります。前月は0.1%のプラスでしたが、今月は0.5%のプラスです。これが大きく上回るようであれば、さらなるインフレ退治が必要となります。FF金利予想が上昇し、長期金利上昇にも繋がります。かなり注目が必要です。

その他、米国債の入札があります。26日、27日、28日と2年債、5年債、7年債の入札があります。こちらの入札が不調であれば、金利上昇の要因となります。ぜひ、こちらの方もご注目ください。

テクニカル面から見ても、今までの売られのスピードから見ても、少しリバウンドが入るとの予想が出てきていますが、ただ、中期的に見た場合、6月のような上昇幅になるのか、本当に上昇が続くのかの観点でいけば、各社のレポート、リセッション確率を見ていると疑問です。

リバウンドがあまり続かないことを前提に考えると、中期以上の投資家の方は冷静にEPS予想がどうなるかを10月中旬まで見ていくことになる状況がいまだに続いていると言えそうです。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル