9月28日水曜日、バンクオブイングランド(BOE)の突然の債券購入宣言、つまり引き締めから緩和に向かうというサプライズがあり、マーケットは1日大きく上昇しました。しかし、それまでの6日間は下落、また、29日も再び大きく下落に転じるなど、いまだにベアトレンドが続いている状況です。さらに、現在の株価が6月の安値を割ったことから、マーケットの方向感としてはさらに下目線を見ている状況です。

一方、一部では、株購入のシグナル、逆張り指標がボトムを示しています。投資家としてはボトムを見つけて投資したいのは全世界共通です。それでは、今回逆張り指数が示すボトムは本当に当たっているのか、どうなのかを過去の事例を踏まえて見ていきたいと思います。

[ 目次 ]

2つの有名な逆張り指数はリバウンドを示唆

逆張り指標として有名なPCRはリバウンドを示唆

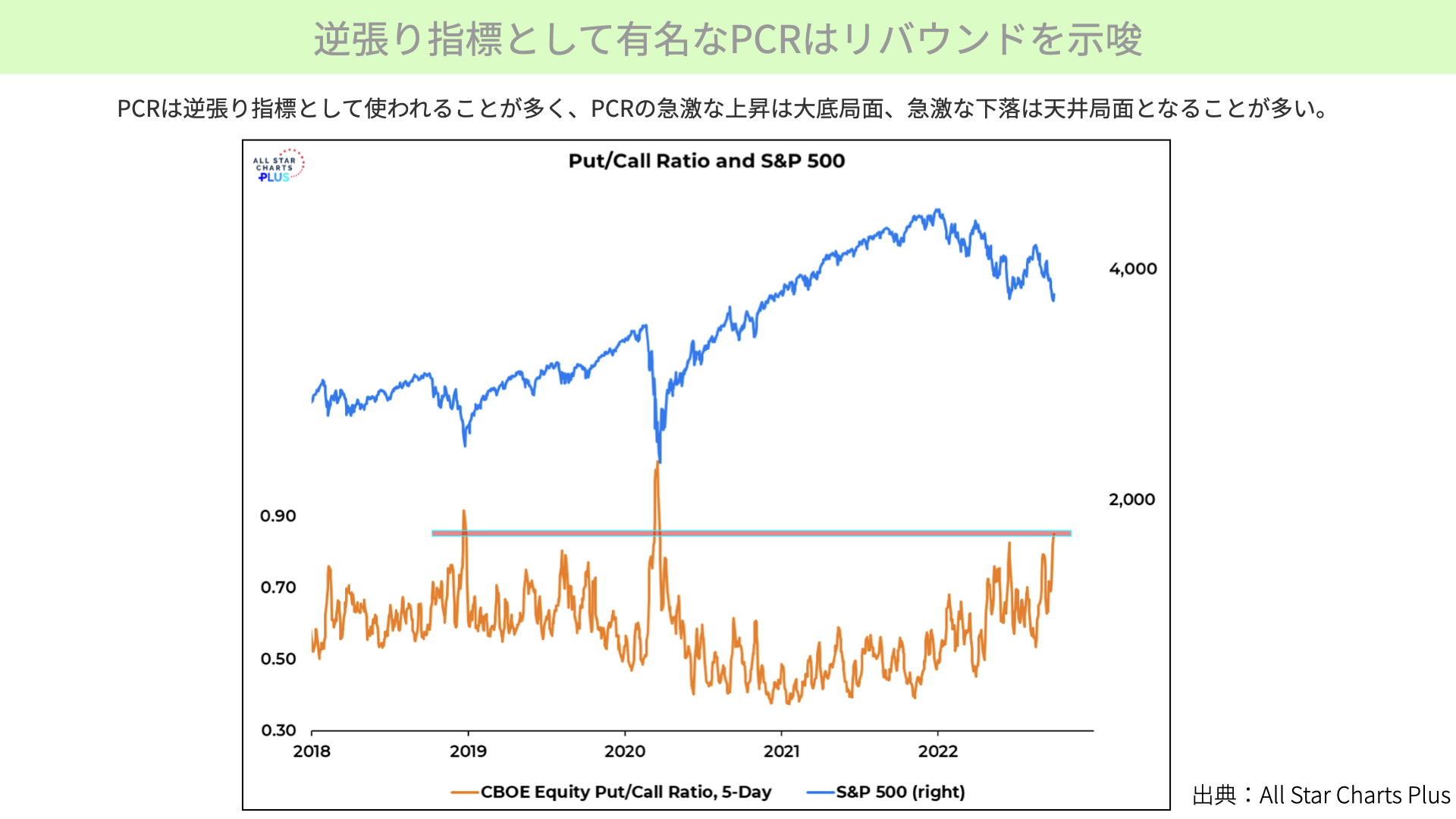

二つ逆張り指標をご紹介します。一つ目は、プットコールレシオです。

青いチャートがS&P500、黄色がプットコールレシオです。プットコールレシオがこのチャートで上に向かえば向かうほど(0.9や1に向かうことは)、売る人の割合が買う人の割合と同じぐらいになっていることを示します。つまり、上に行けば行くほど売る人が多くなるという、総悲観的にマーケットがなっていることを示します。さて、総悲観的になれば、株価が下がるわけではありません。逆に、何かいい材料が出てきたり、何かきっかけがあれば、売っている人が損をしないために買い戻す、大きく株価が上昇するきっかけになります。プットコールレシオが1に向かって上昇するということは、今のような状況では底打ち懸念、大きなリバウンド期待で買われるようになってもおかしくありません。

この図表から分かるように、2019年、2020年も同じように0.9を超えるPC レシオになった場合、大きくボトムをつけて、その後大きく株価が上昇しています。そのようなことから今のプットコールレシオの水準は、そろそろ買ってみたいとの意見が出始めているようです。

もう一つの逆張り指標インベスターインテリジェンス・ブルベア指数も上昇を示唆

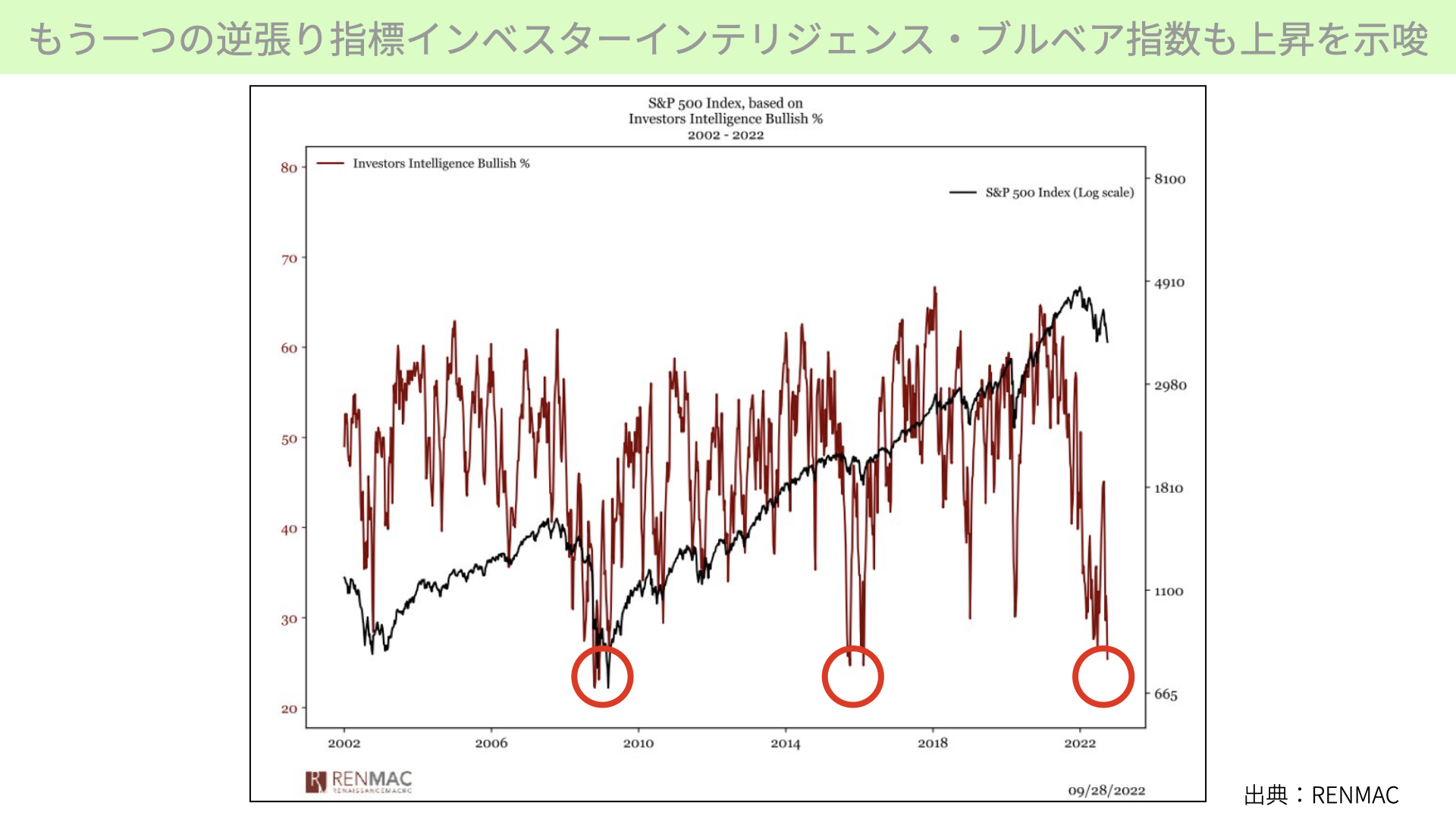

さらに、こちらをご覧ください。もう一つの逆張り指標、インベスターインテリジェンス社が出してるブルベア指標です。こちらは、強気派と弱気派の割合を示したもので、赤いチャートが下に向かえば向かうほど、弱気派が増えていることを表しています。

黒いチャートはS&P500ですが、ブルベア指数が大きく下に行った後は、株価が反転するきっかけになっていることが確認できます。このように弱気派が増えているときには、強気派が活気づくような材料が出たときに弱気派が急に強気転換し、株価が大きく買われるようになります。

赤丸で囲ったのは過去大きく反転したときです。現在は、2009年と2015~2016年と同水準まで弱気派が増えている、総悲観的な水準のため、投資家から見ると非常にチャンスだと映るようです。

では、今の状況を踏まえ、逆張り指標が出していることに乗っていいかどうかです。つまり株を買って良いかということですが、結論から言えば、少し慎重に見てほしいと思います。

マーケットの緊張感が低いという違和感

ハイイールドのイールドスプレッドはまだ緊張感の高まった状態ではありません

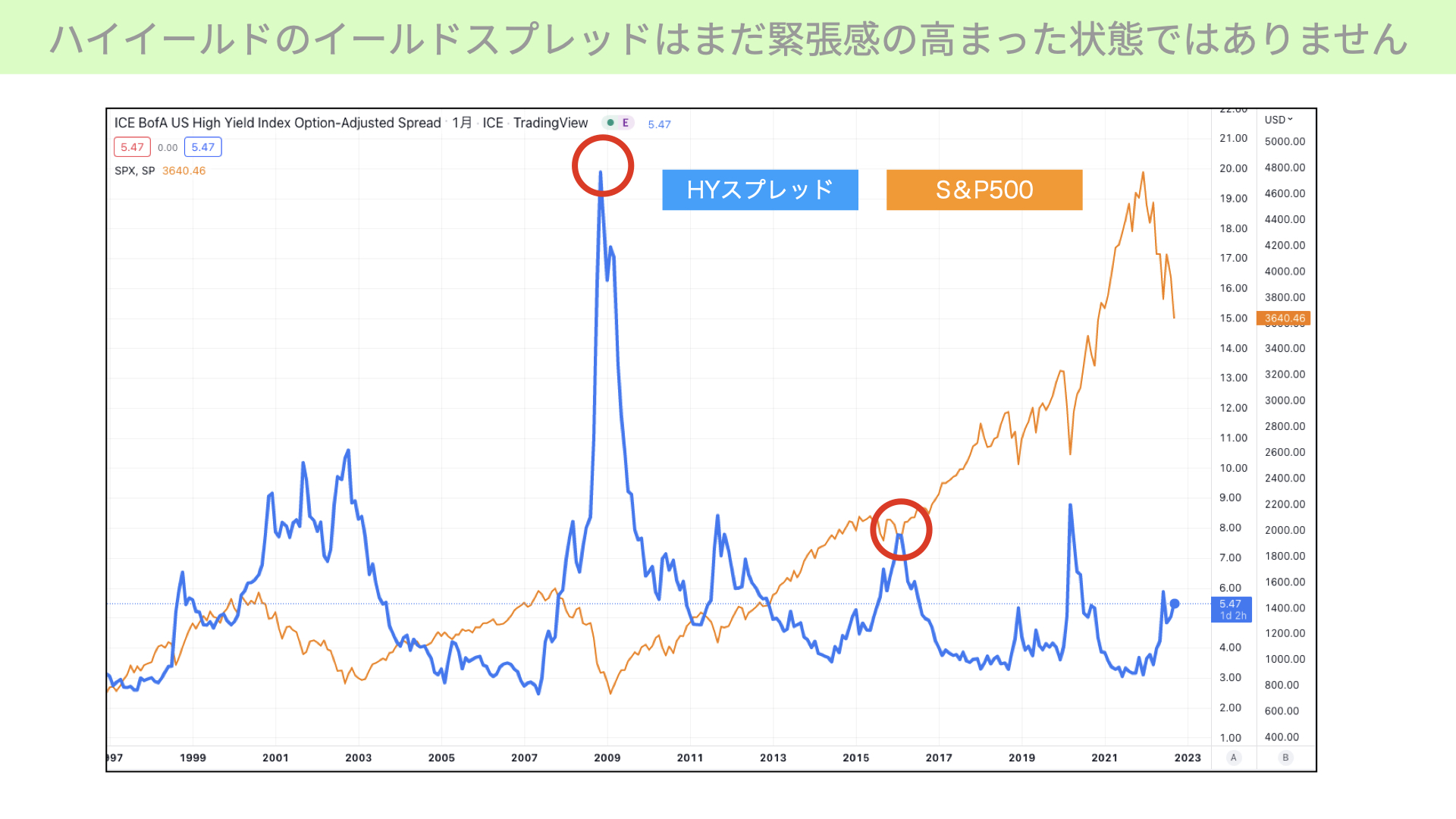

こちらは、いつも皆さんに見ていただいているハイイールド債券のイールドスプレッドです。ハイイールド債券のイールドスプレッドは、炭鉱のカナリアとマーケットでは言われています。イールドスプレッドが大きく上昇すると、マーケットは大きく下落します。逆に言えば、青いチャートが大きく上昇していると、マーケットで極度の緊張感が高まった状態です。大きく緊張感が高まり、緊張感がほぐれる赤丸のような状況では、株価は上昇します。

では、ブルベア指数で見ていただいた2009年、2015~2016年は、ハイイールド債券はどういった状況だったのでしょうか。

青いチャートのHYのハイイールドのスプレッドは、赤丸の箇所のように大きく上昇しました。今の状態はというと、まだまだ低く、緊張感が高まっていないことが分かります。この市場反応を見ていると、この連日の下落はセリングクライマックスのような動きというより、通常の下落トレンドの最中だと言えそうです。ハイイールド債券からは、ボトムであるとこの状況からは判断できません。

本当に緊張感が高まるとハイイールド債券からは資金が流出

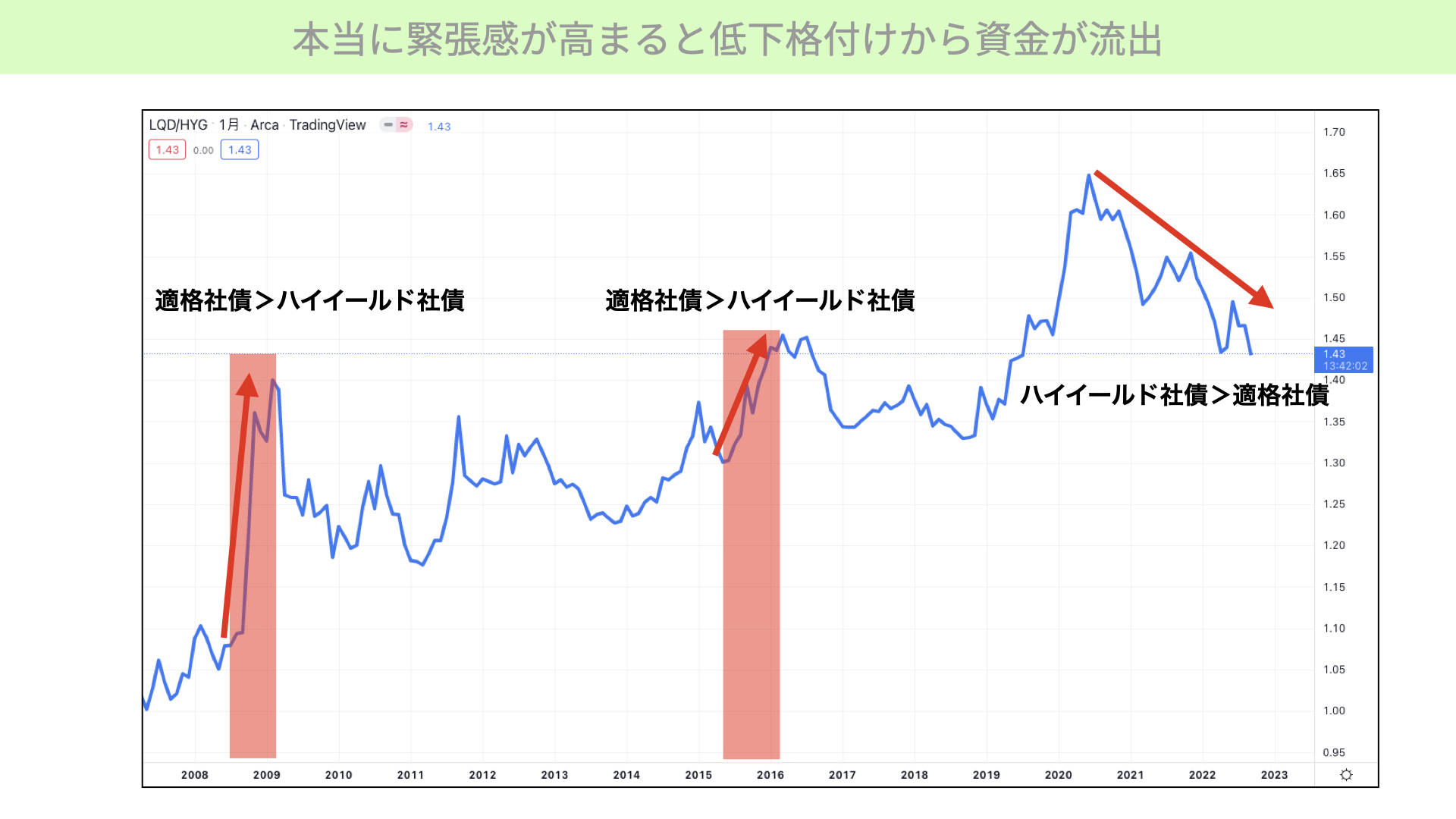

次にこちらをご覧ください。本当に緊張感が高まると、低格付け債券から高格付け債券に資金が流出することを表しています。LQDと言われる適格社債のETFと、HYGと言われるハイイールド債券のETFを割ったもの(レシオ)です。適格社債の方がハイイールド債券よりも格付けは高いです。赤い網掛けのように、適格社債の方がハイイールド債券よりパフォーマンスがいい状況は、世の中でリスクが高まった状態であることを示しています。

この赤網掛けは、前述のブルベア指数がボトムを示した2009年、2015~2016年を指しています。このときはマーケットに極端な緊張感が高まっていました。そのことで、ハイイールド債券が償還されない可能性がある、お金が返ってこない可能性があるという市場の緊張感がありました。その結果、適格社債の方がまだ倒産確率は低いとして、適格社債にお金が流れ、ハイイールド債よりも適格社債の方がパフォーマンスが良くなっています。

このように、過去の二つのケースにおいてブルベア指数で弱気派が極端に多かったときは、適格社債が大きく上昇したことでわかるように、悪材料の出尽くしとなりボトムを形成しました。

では、現在はどうでしょうか。まだまだ、適格社債よりもハイイールド債券の方が買われている状況です。つまり、適格社債の利回りの低さよりも、ハイイールド債券の利回りの方が高くて魅力的だとしてお金が流入しているということは、マーケットが本当の意味でマーケットは厳しい局面に向かってきているとは感じ取っていないことを示しています。つまり、あまり緊張感が高まっていないと言えます。いくらブルベア指数、プットコールレシオがボトムを示したとしても、悪材料が出尽くした状況ではありません。そのため、大きなリバウンドに繋がらない可能性があると、ハイイールド債券の動き、適格社債の動きから確認することができました。

このようなことからボトムを示すような逆張り指数をそのまま信用して乗ることは、厳しいかと思います。では、それ以外の面で、今のマーケット状況は、株式に投資していいタイミングなのでしょうか。こちらをご覧ください。

今の株式市場は買い?

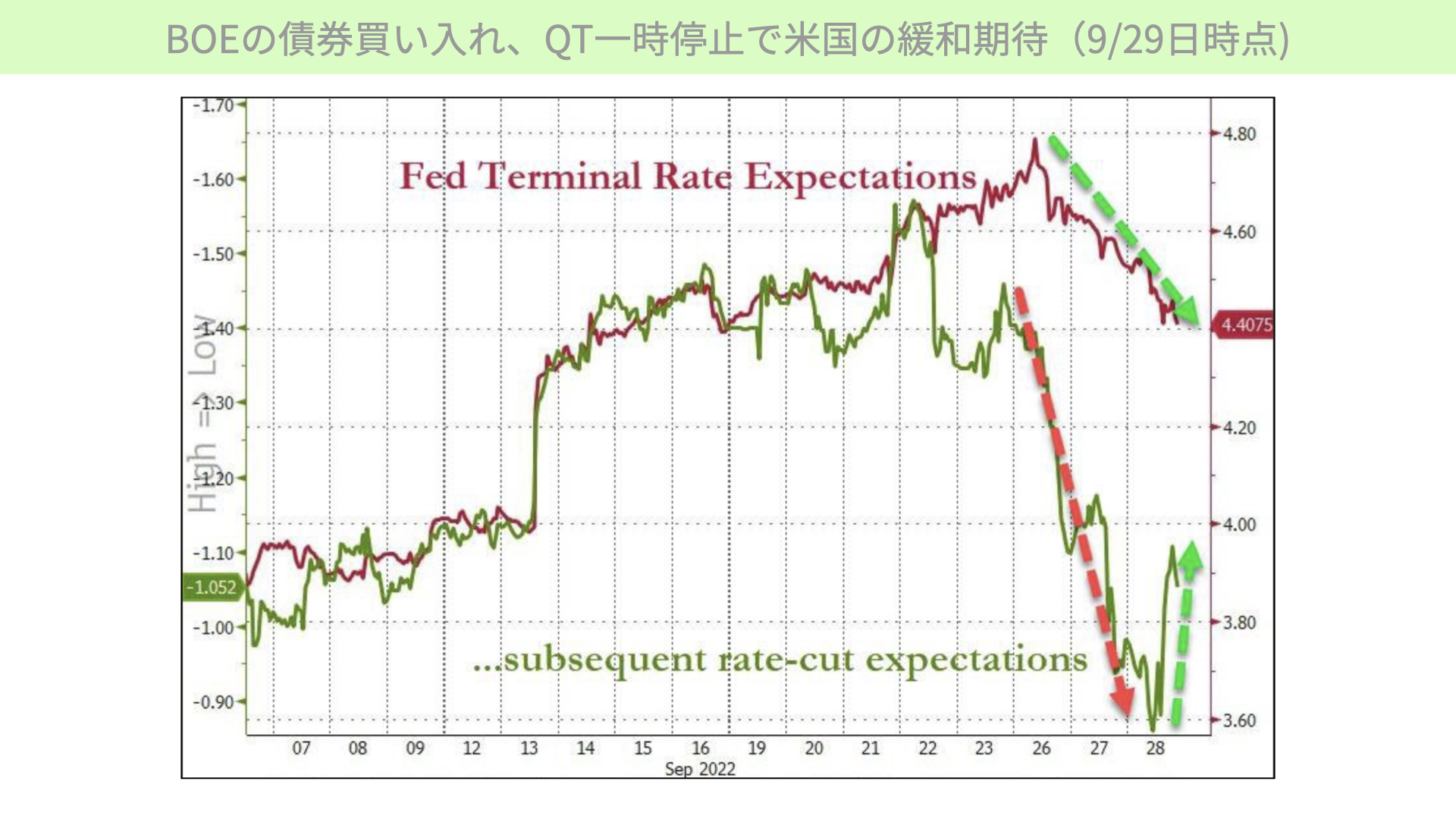

BOEの債券買い入れ、QT一時停止で米国の緩和期待(9/29日時点)

9月28日、大きく株価が上昇しました。その背景には、冒頭でお伝えしたように、バンクオブイングランドが政策を一時的に転換し債券買い入れを発表したことがあります。バンクオブイングランドの置かれている状況は、とてもインフレが強く、金利を引き上げながら、QTを行いインフレを抑えなければいけないとても苦しい状況です。そんな中、イギリス政府は経済対策として緩和的財政政策を示したことから、英国長期金利は大きく上昇となりました。

その結果、この金利上昇をどうにかコントロールしたいとBOEは考え、急遽QTを止めてQEを行うことにしました。これを受けて、アメリカでも同じように、パウエルプットやFRBプットが期待できるのではないか、もし、景気が悪くなったり、金利が大きく上昇した場合には債券を買い入れてくれるのではないかという市場の淡い期待感で、マーケットは大きく上昇したと言われています。

その結果、水曜日は、赤いチャートがターミナルレートが、来年利上げの最高到達点が4.8から4.4%に下がるという予測になり、来年の利下げ期待が0.9%と言っていたものが、マイナス1.1%まで利下げしてくれるのではないかとの期待感となり株価が大きく上昇しました。

水曜日の上昇はショートカバー(9/29時点)

では、この上昇をけん引したものは何だったのでしょうか。黒いチャートはS&P500、青いチャートはショートの割合が多い銘柄を表しています。

ショートの多い銘柄がS&P500を大きく上回るパフォーマンスだったことから、28日の大きな上昇はショートカバーだったことが分かります。ちなみに、29日は大きく株価が下落していることから、ショートカバーは短命で終わったといます。FRBの要人発言から考えても、目先、BOEの件を材料としたショートカバーは、あまり期待ができないでしょう。

このようにブルベア指数でボトムが形成されているかと言えば、まだまだ疑問が残ります。また、ショートカバーが今後マーケットをけん引するかといえば、それも期待が薄くなっている状況です。そんな中、マーケット全体が29日を含めて下がってきている背景には、こういったことがあるのではないでしょうか。最後のスライドをご覧ください。

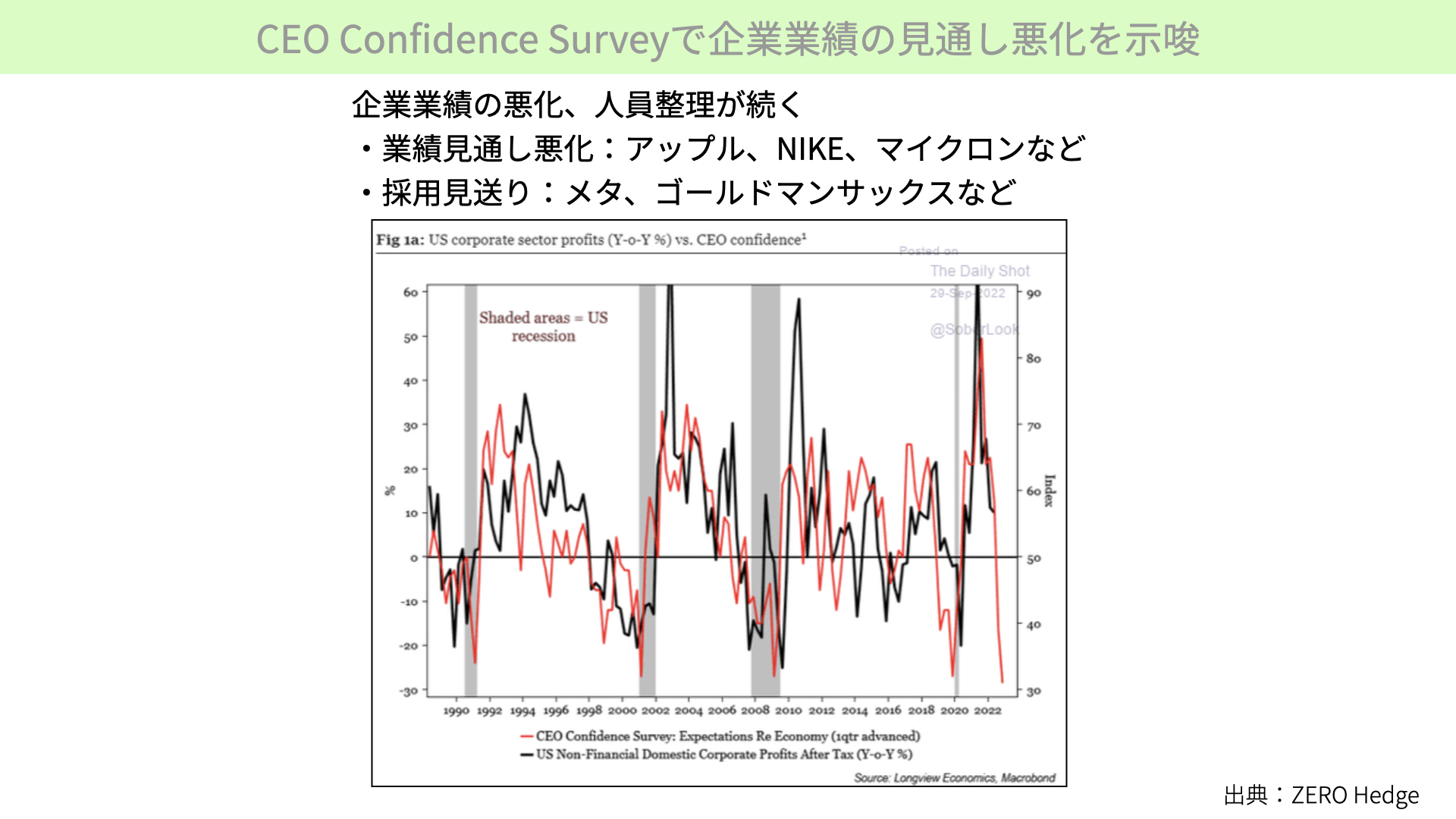

CEO Confidence Surveyで企業業績の見通し悪化を示唆

こちらは、CEO Confidence Surveyです。アメリカの大企業のCEOが、自社の業績、見通しを含めてどう考えているかアンケートを取ったものです。赤いチャートは、アンケートの結果ですが、下に向かえば向かうほど、将来に対して不安がある状況です。赤いチャートと黒いチャートは非常に相関性が高いです。黒いチャートは会社のEPS、業績見通しが昨年対比でどうかを表したものです。

こちらをご覧いただいても分かるように、CEOが業績や見通しに自信を失った、赤いチャートが下に向かったときは、結果としては昨年対比でのEPS、一株当たり利益がマイナスに転じ、リセッションに入ると確認できています。

今置かれている状況は、1990年から見てもCEOが一番自信を失っている水準です。これからEPSが追いかけるように低下することを考えると、業績の下方修正が今後大きくなるのではないかとマーケットが考えています。そんな中、2~3日間何が起こったのでしょうか。

業績見通しとしては、アップルが工場の生産を一部止め、NIKEで在庫が余っているなど、細かい中身を見ると、これから先はあまり明るい内容はないとの業績発表が続いています。また、メタやゴールドマンサックスのような、将来の不安をある程度先通りした形で採用を見送るところも出てきています。

このように、雇用も悪くなっていますし、業績見通しも悪化してきているということは、恐らくEPS低下が見込まれます。ファンダメンタルズに連動した動きに株価がなってくると考えると、これから株価は引き続き今週のような流れが、来週以降も続く可能性が高いと言えます。

ブルベア指標、プットコールレシオは逆張りチャンスを示していますが、過度に期待するのは、まだまだ難しいと思われます。このような指標で判断するよりも、今までの通り、29日のPCEコアデフレータや、来週以降の経済指標をしっかりと見ながら、マーケットに臨んでいただく方がいいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル