9月の米株式市場は大幅に下落しました。長期金利も大きく上昇し、結果、債券価格も大きく下落しています。そのような中、10月以降株価が反転することを期待する方も、かなり多いと思います。

本日はM2(マネーサプライ)をご紹介します。以前の記事でもお伝えしていますが、M2は相場の方向性に大きく影響を与える、皆さんもよくご存じの指標です。本日は、M2が大きく下落している現状で、今後の相場の流れを考えるべきかを見つつ、最後に今週のスケジュールを確認したいと思います。

[ 目次 ]

M2マネーサプライが減少

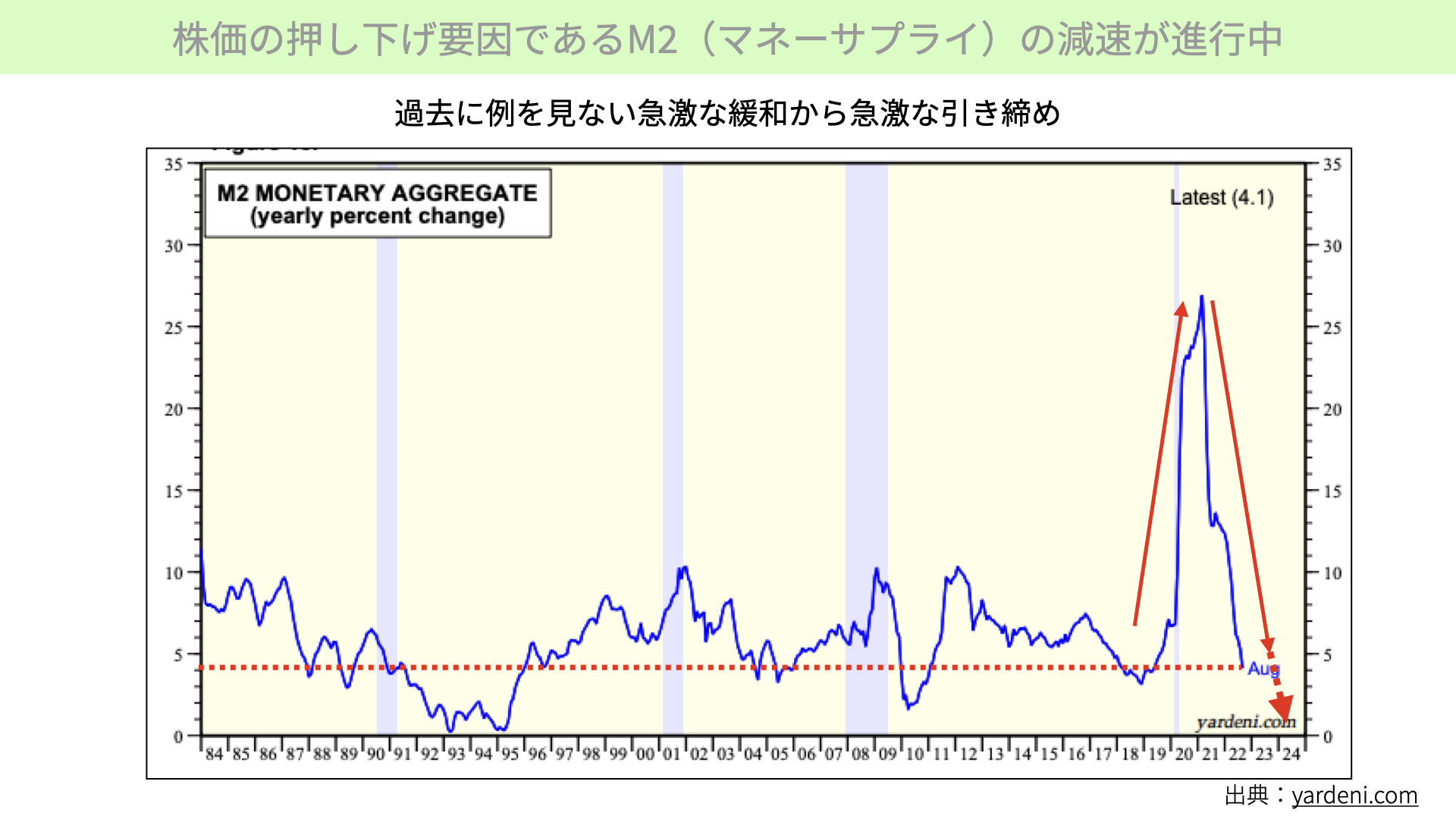

株価の押し下げ要因となるM2(マネーサプライ)の減速が進行中

こちらをご覧ください。こちらはM2マネーサプライ、市中に出回るお金の量を表したものです。これが多い時は、市場のお金が余った状態になるため基本的には株価にはプラスになります。お金がだぶついている状態は、資産へお金が向かいやすく、株価などの資産価値が上がりやすくなります。

さて、こちらのチャートは、前年対比でのマネーサプライがどうなっているかを表したものです。明らかに分かるのが、コロナショック(2020年)以降、前年比で25%を超える大幅な供給量の増加があったことです。これを受けて大きく株価は上昇しました訳ですが、その後インフレが続いたことでFRBはマネー供給量は減らしています。

この資料は最新の数字が8月と少し古い資料ですが、それでも前年対比の上昇が+5%を割り込んでいます。赤の点線部分を見て分かる通り、18年末に大きく株価が下落した水準、リーマンショックで大きく下がった水準、ITバブルの崩壊後、今と同じようにマネーサプライの供給が以前より低い水準まで下がっていることがわかります。市場にとって供給量が急激に減っている、前年と比べてもあまり伸びていない状況で株価の下落が起こったことがわかります。今の株価の下落は、当然ながらこういったマネーサプライの供給量が減っていることが、大きな原因となっています。

また、QT(量的縮小)をFRBが行っていることもあり、今後もM2がさらに減ってくることが予想されています。その意味では、マネーサプライが減っている状況は株価にとってあまりいい状況ではありません。

それでは、経済が鈍化する懸念があり、また、株価が大きく下落している中、FRBはなぜマネーサプライを減らさなければならないのでしょうか。こちらをご覧ください。

FRBが今でもM2を減らし続けなければいけない事情

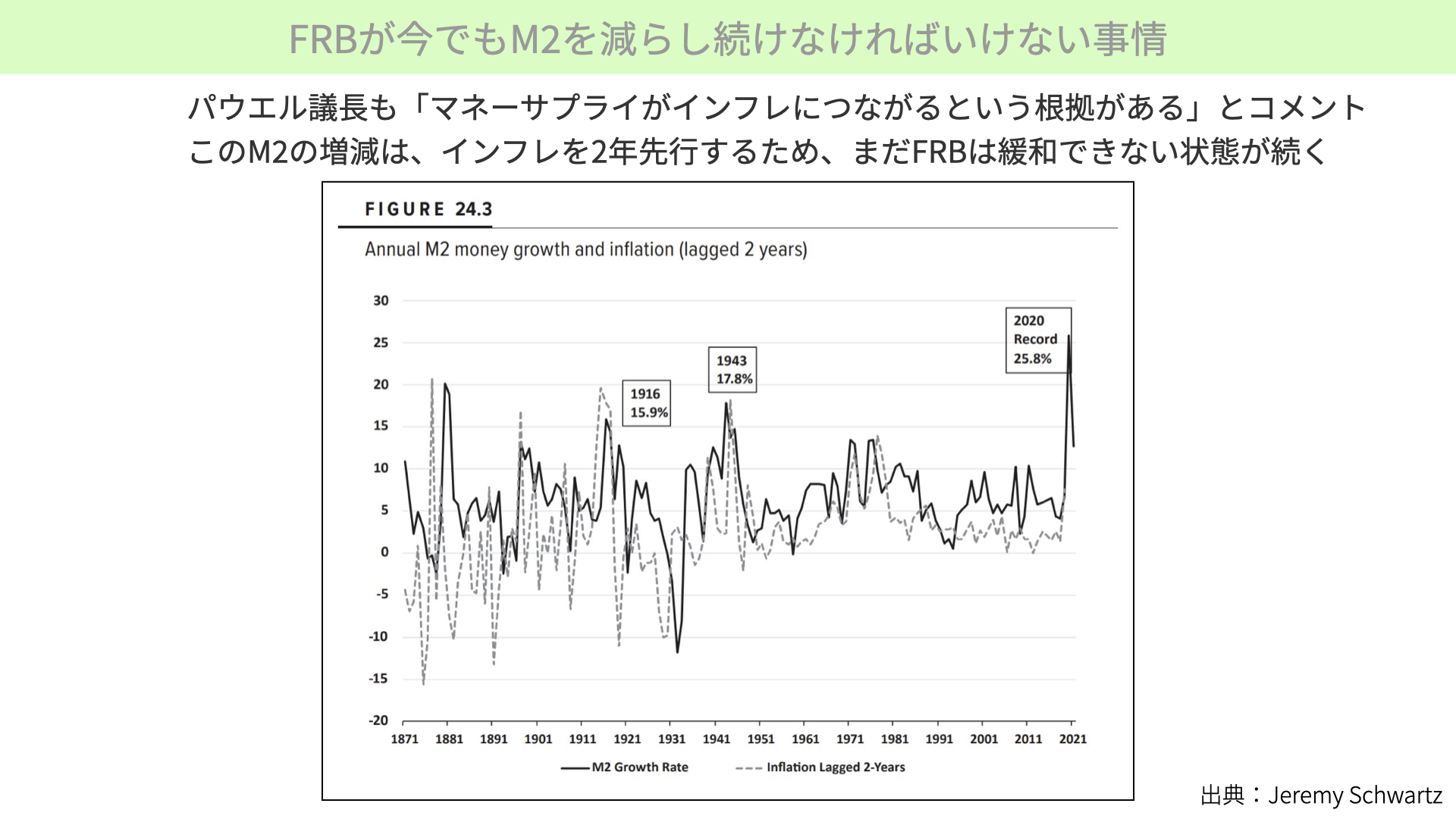

こちらの資料は、黒いチャートがM2の前年対比での成長率、点線はインフレの前年比での上昇を表したものです。こちらの資料は、M2の供給量が増えると、2年間遅れてインフレが上がる、M2が2年間インフレを先行することを示したものです。

22年は25%を超えるM2の供給量があったことで、インフレを引き起こしました。パウエル議長も「マネーサプライがインフレにつながるという根拠がある」とコメントしていることから、M2量を今後減らさざるを得ない状況です。

急激にM2を減らしている理由には、インフレを鎮静化しなければならない、市場に出回る供給量を減らさざるを得ない状況がいまだに続いていることがあります。これを減らし始めたのは21年後半です。2年間遅れてインフレが続くということは、まだ2年ほどインフレが高止まりになってもおかしくないことを分かった上で、急激に資金供給量を減らしているのです。

では、具体的にM2の供給量が減ったことで、株価にどういった影響があるのでしょうか。そして、M2が下がっている最中は、株価がどのくらい下がる可能性があるのでしょうか。

株価とM2の関係

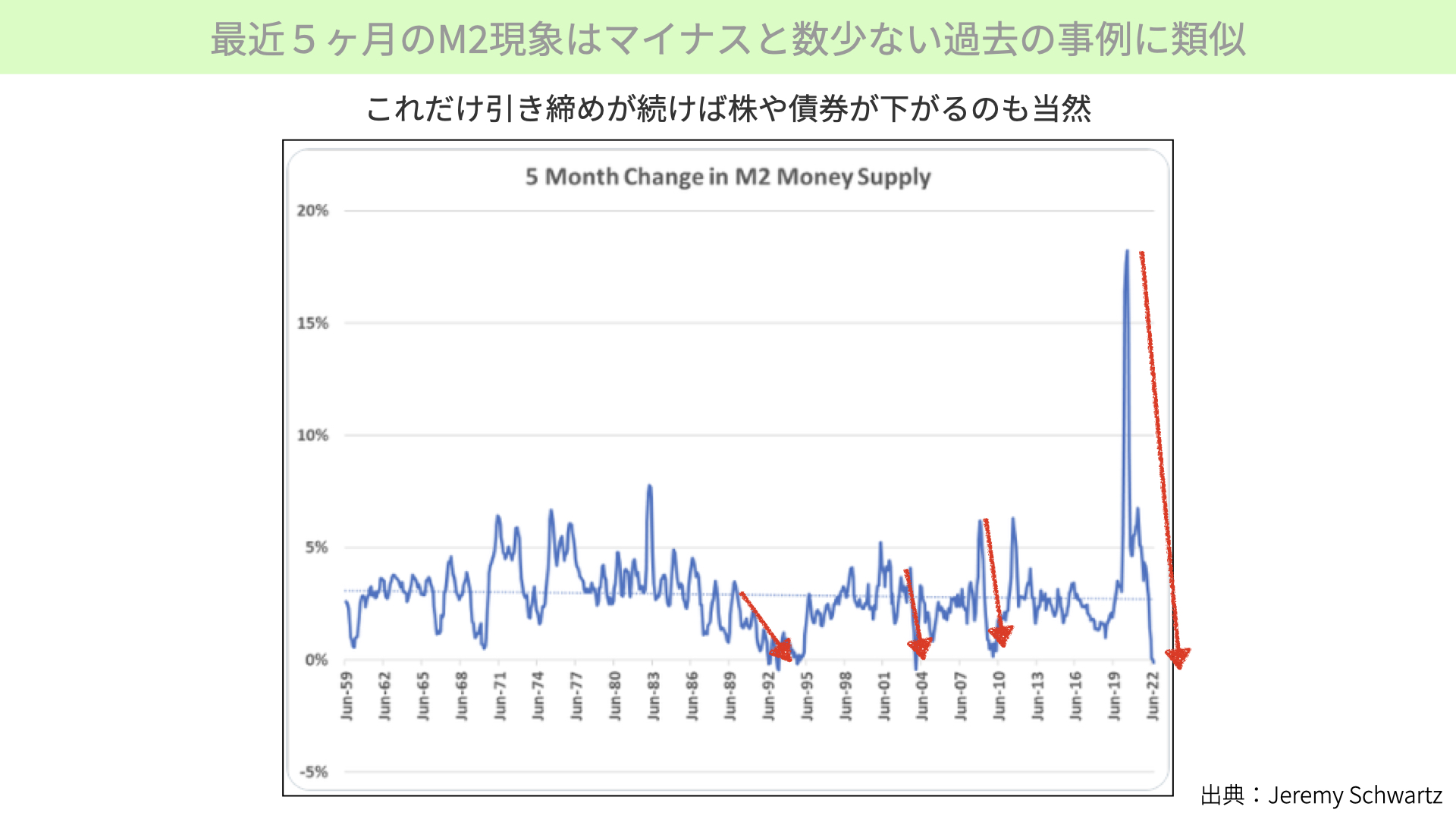

最近5ヶ月のM2減少はマイナスと数少ない過去の事例に類似

まず、こちらは昨年比のM2減少量を示したものです。実は、ここ5ヶ月間のM2の供給量が減ったことを表しています。赤矢印を見ても分かる通り、5ヶ月単位で見ると、実はマイナスまで低下しています。過去、マイナスまでM2量を減らしたケースは本当にまれで、92年、2004年、今回だけです。急激にM2を減らさざるを得ないのは、物価の上昇だけではなく、資産価格(資産価値インフレ)の上昇もあり、中央銀行が引き締めを目指していることが背景にあります。

今回、マイナスになった事実もさることながら、この5ヶ月間の急激な下落は今回突出した状況と言えます。過去に比較できない変動幅であることから、株価にはもっと影響が大きいと考えてしまうわけですが、実際はどうだったのでしょうか。

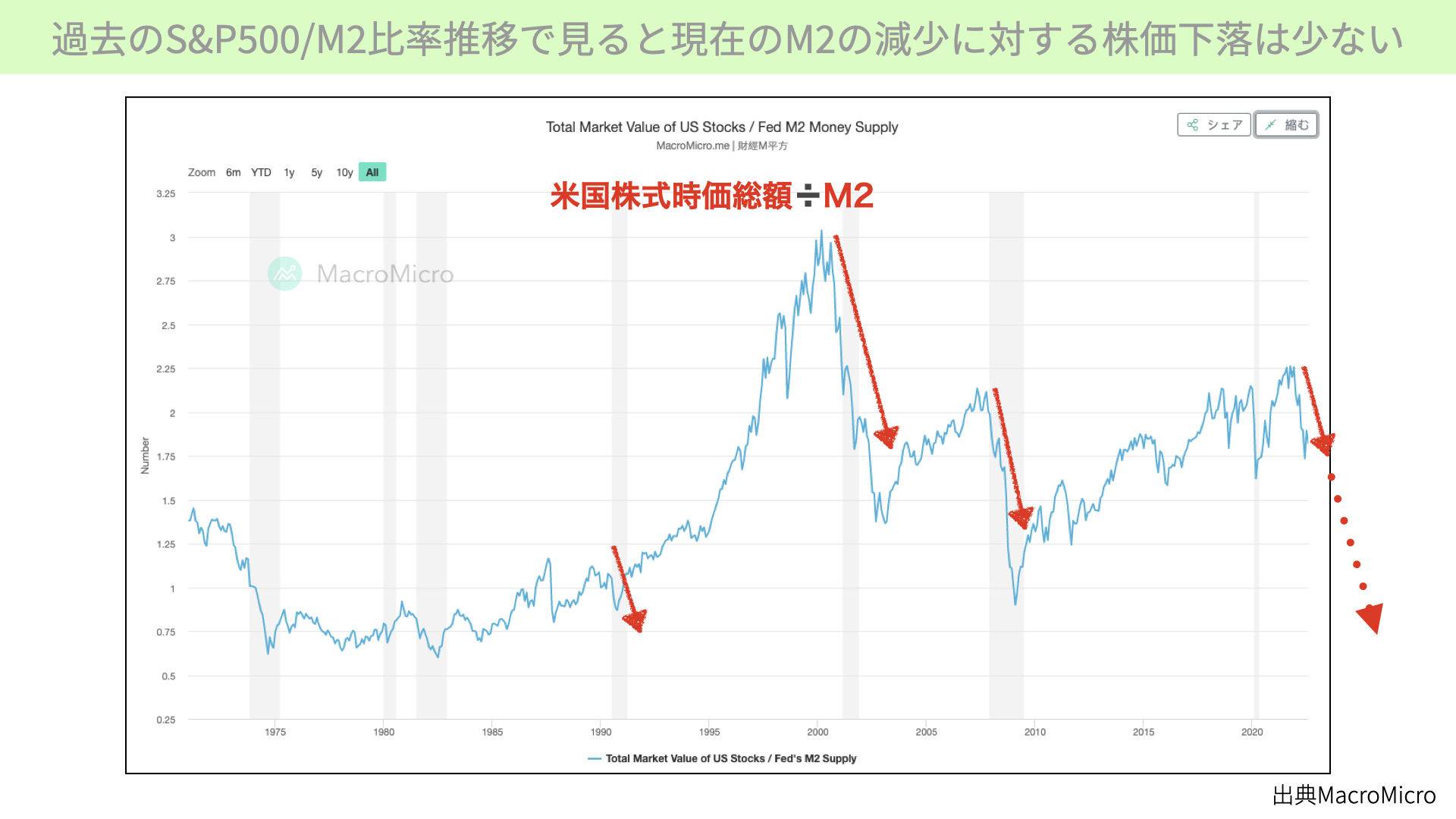

過去のS&P500/M2比率推移でみると現在のM2の減少に対する株価下落は少ない

こちらをご覧ください。こちらはアメリカの全株式市場の時価総額に対し、M2の供給量を割り、何対何になるかを表したチャートです。チャートが上に行けば、M2よりも株価が大きい、時価総額が大きくなった状態です。

例えば、ITバブル時にはM2に対して3倍ほど株価の時価総額があったことを表しています。先程見たように、5ヶ月間でマイナスに転じたところを赤矢印で示していますが、M2が急激に減ったときは、株価が大きく下落する傾向があることがわかります。今回、過去一番、5ヶ月間の下落率にもかかわらず、過去の2000年、2010年と比べると、まだまだ株価の下落率は低いと言えます。

今後はCPIが高止まりするとも想定されますし、先週金曜日に発表されたPCEコアデフレーターはまだまだ高止まりしています。FRBの判断としては、さらにM2を減らしてくる可能性を考えると、株価の下げが大きくなるのではないかと考えられます。

世界の機関投資家は、M2量を見て判断するなど重要視しています。今後M2が下がっていく中、アメリカの時価総額が下がることを想定すると、今の下落率はまだまだ小さいのではといった警戒感を引き続き機関投資家が持っていることを念頭に置いていただければと思います。

今週の注目点

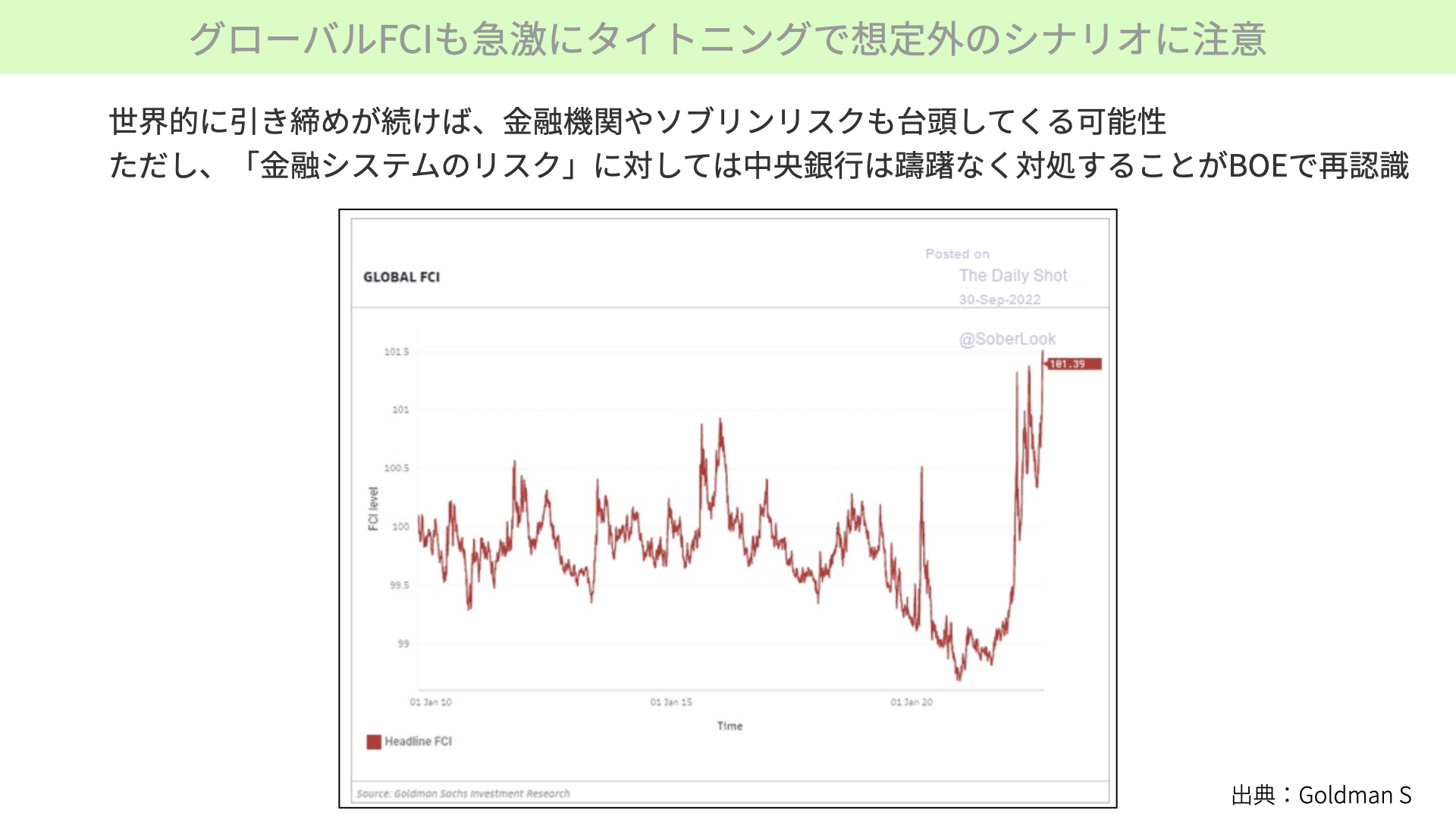

グローバルFCIも急激にタイトニングで想定外のシナリオに注意

その上で、こちらのチャートをご覧ください。世界の中央銀行が引き締めに移ったこともあり、グローバル・フィナンシャルコンディションインデックスが、タイトニング、つまり金融的な引き締めが効いた状況になっています。

こういった引き締められた状況により、先週のバンクオブイングランドの一時的な債券購入に追い込まれるなど「金融システムリスク」への懸念が高まってくると、各中央銀行がプット的な行動に移るのではないかと思惑が高まっています。

M2の供給量が減ったことで、世界のフィナンシャルコンディションインデックスは、相当タイトになっています。タイトになった結果はドル高が進み、ドル高が進んだことで、新興国の国債、社債の返済が滞るリスクが高まり、年金基金が持つ債券価格が大きく下落し、追加で資金を注入しなくてはならなくなったりと、いろいろなところでリスクが発生する可能性が出てきています。

M2を減らす傾向は、インフレが続くことで継続されるわけですが、引き締めた結果、様々なところに「歪み」が出てきています。バンクオブイングランドのような政策判断は、イギリスの中央銀行だけで起こる固有のことではなく、アメリカや、その他の国でも緩和的な政策に転換する可能性に、意識を持つ必要があります。

10月以降の相場としては、M2がどんどん減ることで全体的にベアマーケットが続く状況です。その一方で、中央銀行が金融システム崩壊を防ぐため、急に緩和的姿勢に打って出てもおかしくない状況にもあることを肝に銘じていただければと思います。ショートありき、下落ありきの考え方ではなく、全体的に下げる中、きっかけ次第で反転することもあり得ると意識すべきという、9月までの相場とは少し違った展開になるかと思います。そういった観点で、今後も見ていただければと思います。

今後の注目経済指標

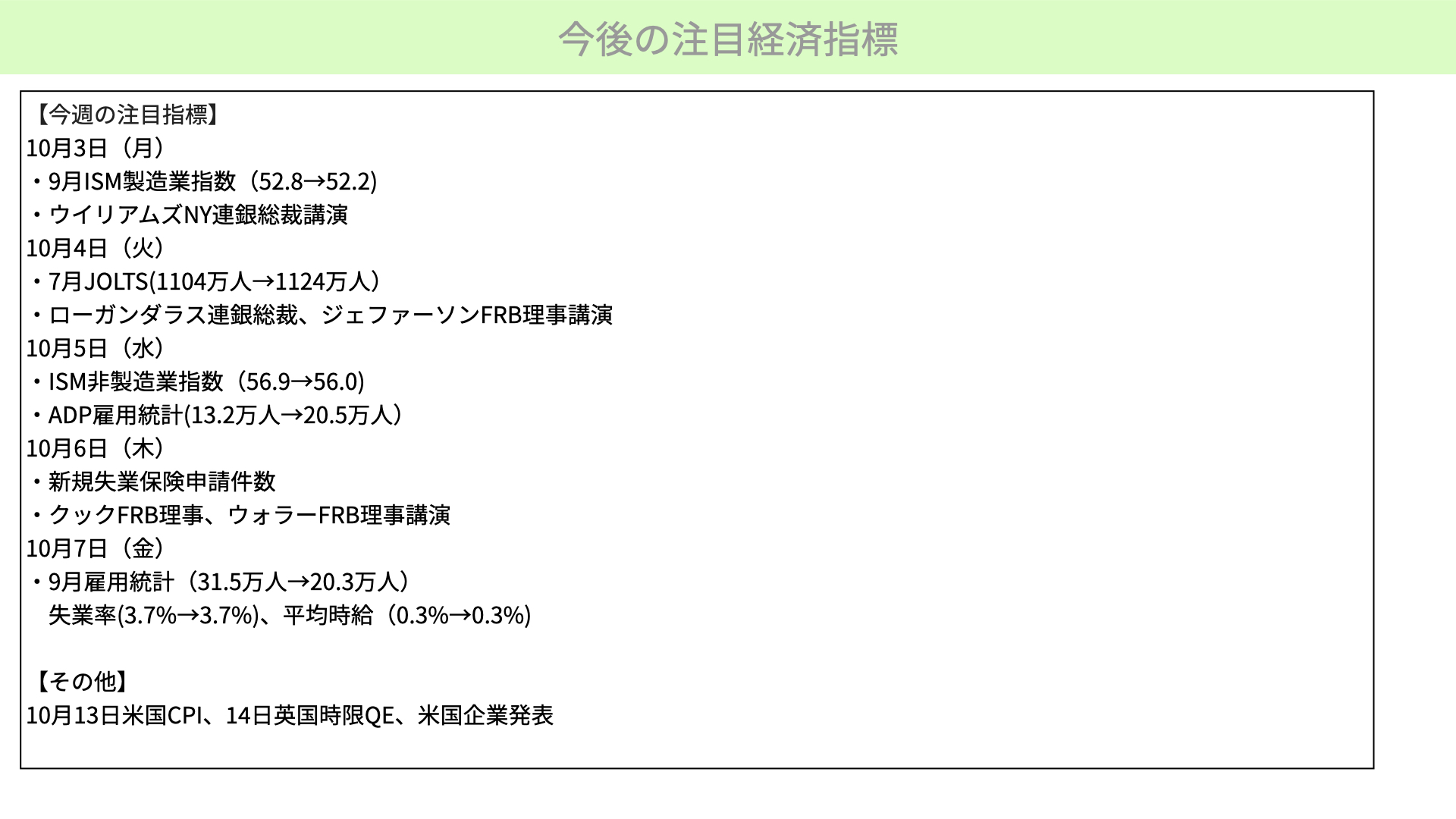

その上で、今週注目すべき指標です。こちらをご覧ください。

今週はISM製造業指数、ISM非製造業指数は、いつもと変わることなく必ず見ていきたいと思いますが、相変わらず少し低調です。この数字が大きく下落するようであれば、景況感の悪化となります。このバッドニュースに対してどういうマーケットの反応があるかを、まずは見ていきたいと思います。

引き続きバッドニュースをバッドニュースと捉えるのか、それともバッドニュースをグッドニュースと捉えるのか。こういったところが、マーケットが今の現状をどう捉えているのかを判断する材料になります。

4日、JOLTSの求人数、5日のADP雇用統計、7日の雇用統計。こちらの雇用に関する条件が引き続き強ければ、FRBは引き締め態度を続けざるを得ません。そうなった場合、雇用が強いことは本来喜ばしいことですが、人件費の高騰が続く、物価上昇が続くこととなってきます。その意味では、引き締め態度が緩まないこととなります。それをマーケットがどう捉えるかと言えば、今のところはネガティブに捉える可能性があることに、注意が必要かと思います。

次に要人発言です。3日のウィリアムズさん、4日のローガンダラス連銀総裁、ジェファーソンFRB理事、6日にはクックFRB理事とウォーラーFRB理事といった要人発言があります。こういった要人発言で、今後の金融政策で引き上げると発言することが前提ではあります。

注目すべきは、イギリスが置かれているような、金融システムに関する不安が漂う中、そこに対してどのようなコメントをしてくるかです。これによって、トーンの変化には注目です。M2自体が低下するということは、基本的にマーケットには下押し圧力となりますが、そういった要人発言によって金融システムに配慮するとなってくると、金融システムへの配慮=緩和策となりますので、期待が醸成されるような短期リバウンドが起こりやすい、転換点になりやすいことに注意が必要です。

ただ、ベースシナリオとしては、そのような海外の情勢には配慮しないと先週FRBメンバーがコメントしていますので、今週のマーケット次第でコメントが変わるのか、変わらないのかは、あまり予断を持つことなく見ていく必要があります。

また、来週以降のスケジュールとしては、10月13日のCPI発表後、14日にアメリカの時限的なQEが終了し、その後すぐに金融機関を中心とした決算発表が続きます。来週以降かなり忙しくなる状況で、今週マーケットがどのように捉えるかは、非常に大きなポイントとなります。

M2が減っている最中に株価が上昇するということは、そもそもが難しい状況です。M2が下がるのか、上がるのかに大きく影響する政策が、アメリカだけではなくイギリスなど世界の影響を受け始めていることに注意を払って見ていく必要がある、今まで以上に難しい状況です。ぜひニュースを拾いながら、マーケットの判断に生かしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル