10月11日、ニューヨーク連銀が期待インフレ率を発表しました。結果、期待インフレ率が低下し、インフレ率が徐々に鎮静化していることが確認されました。

12日以降、米国PPIとCPIの発表を控えていますが、インフレ率が低下するのではという期待が、マーケットでは高まっています。では、もしも、PPI、CPIがマーケットの予想を下回る、インフレ傾向が鈍化した結果になった場合、株式市場は大きく反転するのか、転換点になるかを考えていきたいと思います。

[ 目次 ]

現在の市場環境

失業率の低下はFRBの利上げ継続を支持しています

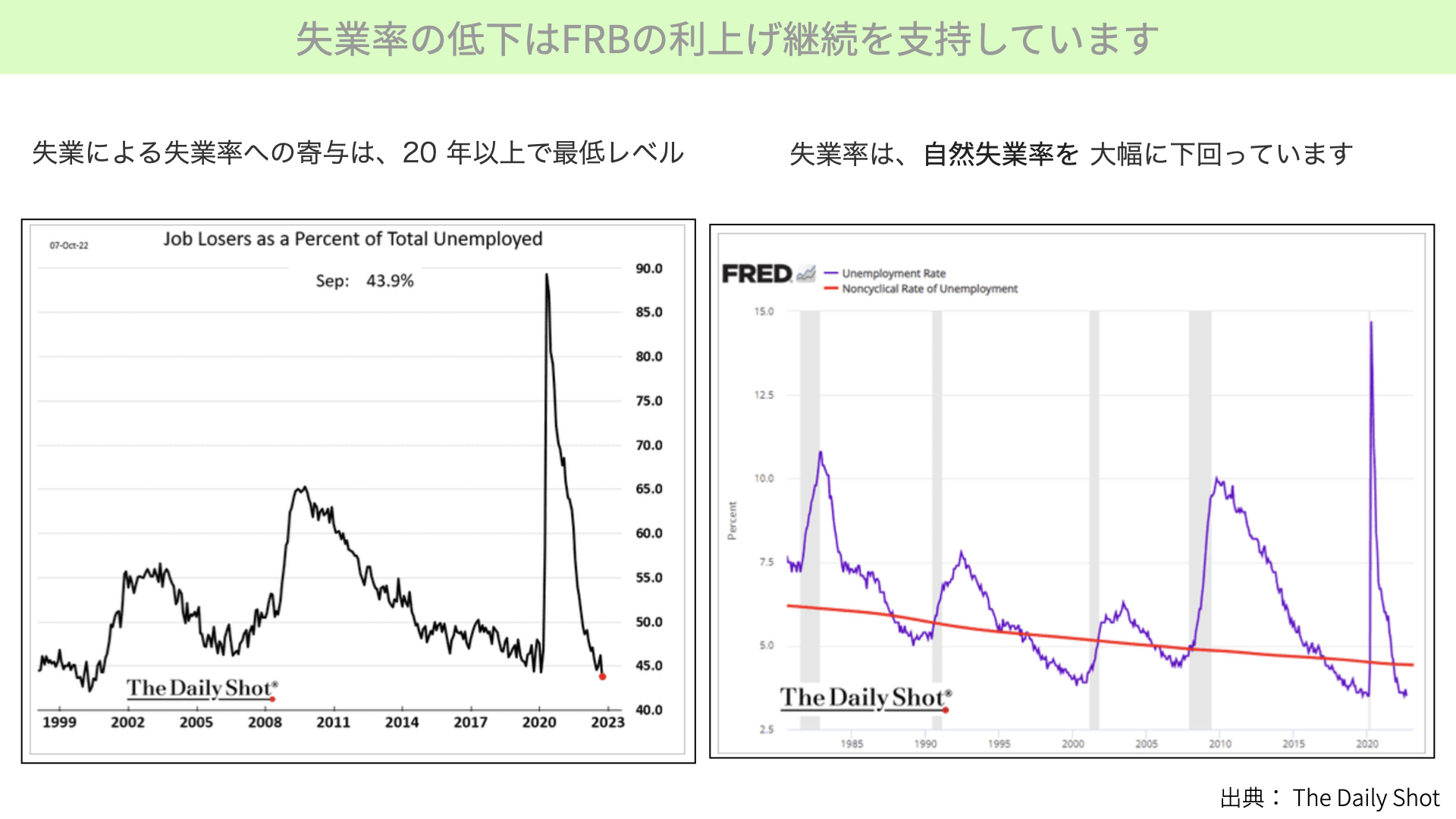

11日のニューヨーク連銀の期待インフレ率を見る前に、7日の雇用統計における、失業率の低さを見てほしいと思います。7日、株式が大きく下落した背景には、雇用統計の数字の大きさもありましたが、失業率の低さが話題になっています。

3.5%という失業率の低さは、かなり衝撃的ですが、中身的にも相当に雇用が強いことが確認できます。例えば、左のチャートをご覧ください。こちらは、失業率における会社都合の失業が何%あるかを示したものです。こちらが43.9%まで低下しています。

これは20年来の低レベルです。ほとんどが自主的な退社など自らの都合で辞める人が増えており、会社の景況感が悪く解雇になっているわけではありません。数字以上に雇用が強いと確認できている状況です。

さらに右をご覧ください。赤いチャートが自然失業率です。自然失業率とは、景気動向、インフレに関係なく自然発生的に出る失業率です。今の失業率はそれを大きく下回っている状況です。これだけ雇用が強いということは、いずれ失業率は上昇することが考えられます。網掛けは景気後退ですが、失業率上昇後はいずれは景気後退にも入っていくことがわかります。このことを踏まえると、改めて今が本当に強い雇用状態だということが確認できました。

こういった雇用が強い状況であれば、今後もFRBが態度を軟化させることは難しいと言えます。来年以降も高い政策金利を維持するのではないかと懸念され、大きく株価が下落しました。そのような中、11日に期待インフレ率がニューヨーク連銀から発表され、大きく低下していることがわかりました。通常であれば、インフレ低下を受けて株価が大きく上昇するところですが、なぜそうならなかったのでしょうか。こちらから解説します。

NY連銀の期待インフレ率は低下も利下げ期待にはつながらず

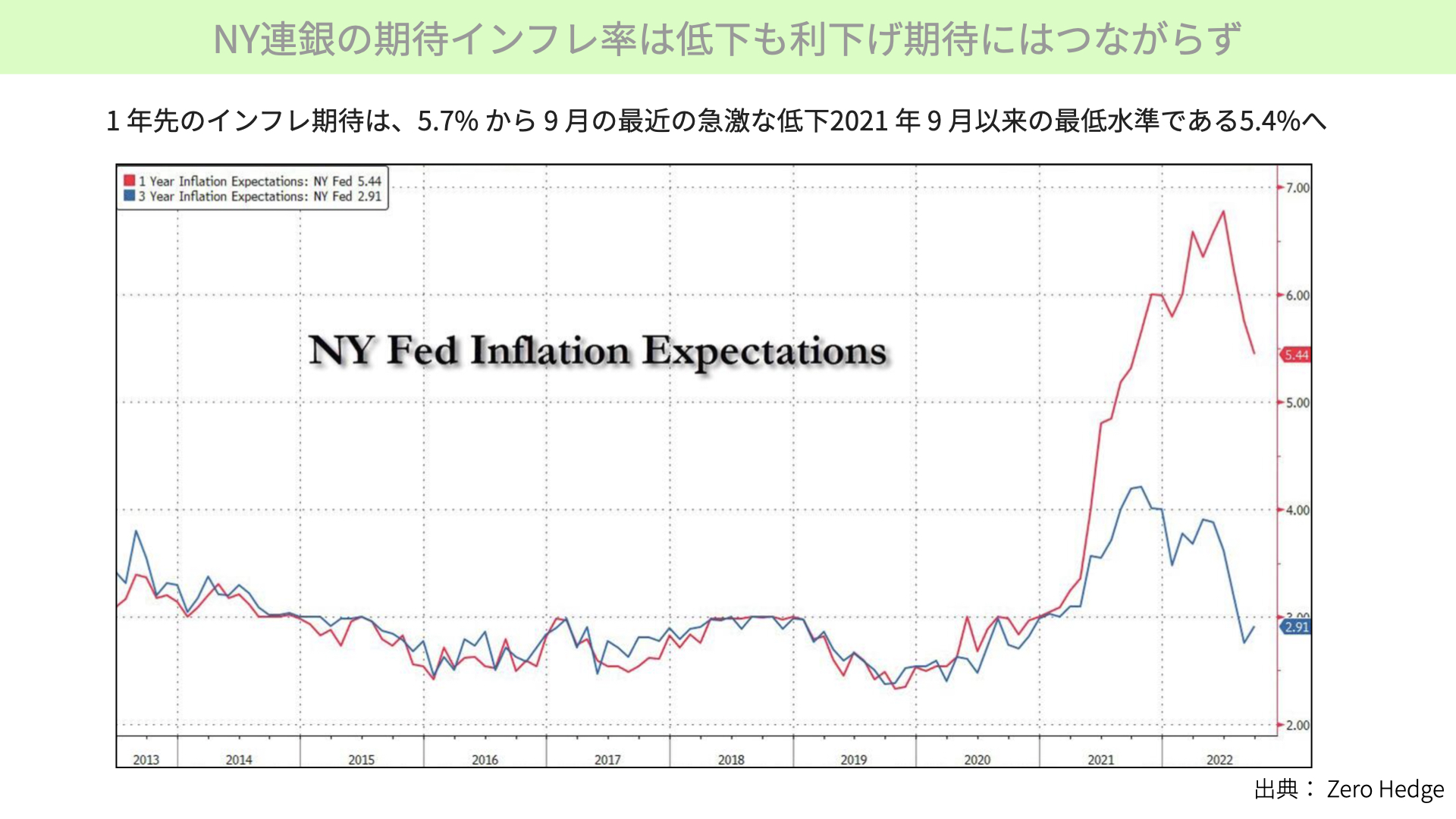

ニューヨーク連銀の期待インフレ率のチャートです。赤が1年間の期待インフレ率、青いチャートが3年間の期待インフレ率です。1年のインフレ率が5.4%と、前月の5.7%から大きく下落しています。1年間のこれからのインフレ率が大きく低下する期待感が大きく高まっています。

一方、3年間のインフレ率は少し上がっていますが、それでも以前に比べると低水準です。12日以降発表される各種インフレ指標も低下するのではとの期待が高まっています。

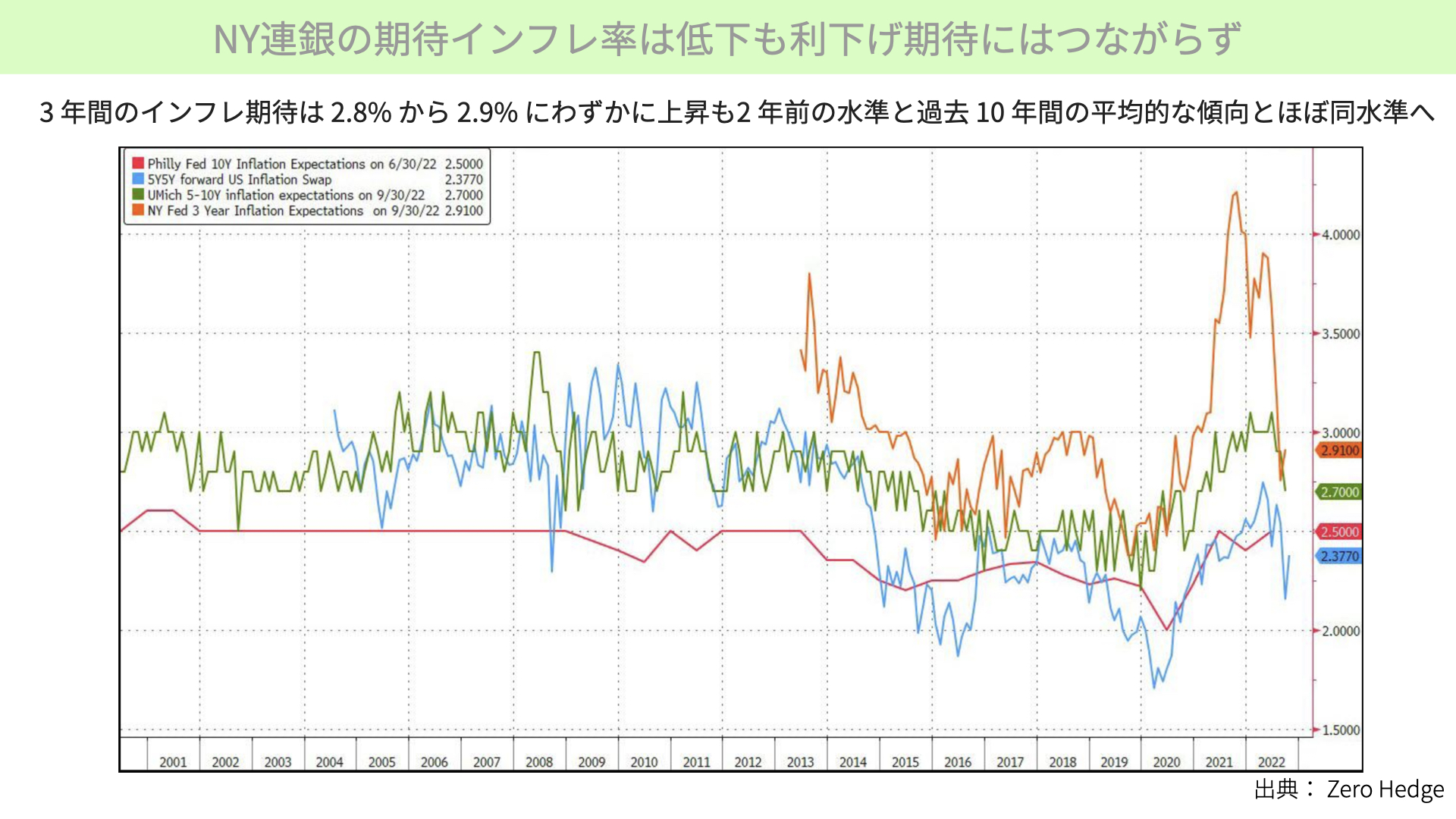

さらにこちらをご覧ください。ニューヨーク連銀の3年間のインフレ率はオレンジのチャートです。それ以外の三つの指標も、総じてインフレ率低下を表しています。例えば、赤いチャートはフィラデルフィア連銀の景況感指数10年間のインフレ率です。過去から比べても、そこまで高い状態ではありません。

さらに、青いチャートは5年先5年期待インフレ率です。こちらも目標の2%までは下がっていないものの、一時期に比べるとかなり落ち着いてきていると分かります。

緑のチャートは、ミシガン大学の消費者信頼感指数です。5年-10年のインフレ率についても、一時期より低下してきています。このように各指標から見ても、期待インフレ率は低下していると分かります。今晩以降のCPI、PPIが低下する可能性が見えてきたことで、本来であればマーケットがグンと上がるべきところです。しかし、実際には上昇していませんでした。その背景には、重要な要人発言があったからです。こちらをご覧ください。

超人発言にヒントあり

クリーブランド連銀メスター総裁

クリーブランド連銀のメスター総裁が発言した内容です。ここには2つの大きなポイントがあります。

一つ目は、クリーブランド連銀のメスター総裁は「慎重であるべき」と言っていることです。これは、あくまで利上げを停止することに対してのコメントです。市場の希望的観測でインフレ率が下がったから、利下げしてくれるのではないかという期待に対して利下げに転じることはない。説得力のある証拠をもってして、インフレに対応できたと確認できてから利下げを行うという意味です。

慎重の意味を履き違えないでほしいとコメントしたことで、仮に12日のインフレ率低下を受けても即座に行動することはないのではないかと、しっかりとメッセージを送ったことで、マーケットが上昇しきれなかった一つ目の背景です。

二つ目のポイントです。こちらが非常に大事なのですが、インフレ率を低下させるためには何が必要かです。トレンド以下の経済成長が必要で、景気鈍化、景気後退が必要だということと、失業率の低い状態ではなく、雇用が減少した状況まで持っていかなければいけないとのことです。雇用が減少するということは、失業率が上昇します。リセッションに入る可能性が高まるということです。そういった状況にならないと、インフレ率は下がりません。

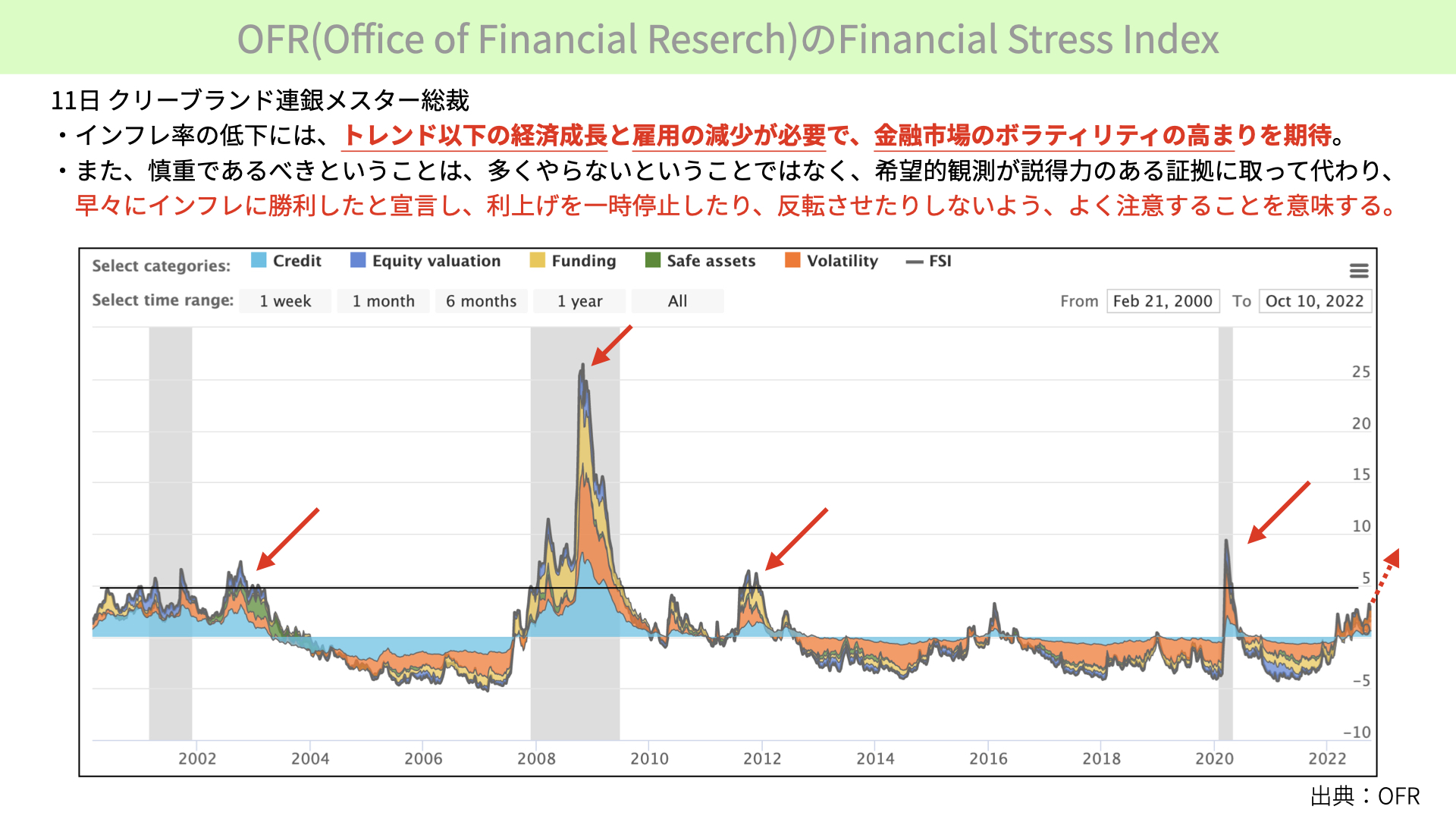

さらに、もう一つ金融市場のボラティリティの高まりを期待しているとのことです。金融市場のボラティリティが高まると、インフレ率が低下すると言っています。下のチャートをご覧ください。

OFR(Office of Financial Reserch)のFinancial stress Index

OFR(Office of Financial Reserch)という会社が出した、Financial Stress Indexというものです。これは金融市場におけるストレスがどのくらい高いかを表し、チャートが上に行くとストレスが非常に高まっていることが分かります。

このチャートの構成は、水色が企業の信用、青が株の評価、黄色が調達コスト、緑が安全資産、オレンジがボラティリティとなっています。この五つで構成されるFinancial Stress Indexが上昇すると、どうなるのでしょうか。

今回、メスター総裁はオレンジのボラティリティが高まることで、インフレ率が低下するのではないかと期待していると言っています。では、今の置かれた状態はどうでしょうか。

下のチャートにあるように、今、既にストレスが4を示しているぐらい、ストレスがかかっている状態です。オレンジがさらに積み増しになると、5、6、10とストレスが上がると想定されます。過去5を上回った部分を赤矢印で示しました。2000年以降のITバブル、2008年のリーマンショック、2012年の欧州機器、2020年のコロナショックと、5を超えるストレスがかかった状態は、過去大きく株価が下落した局面までいかなければならないと分かります。

クリーブランド連銀のメスター総裁が言っているように、今後インフレ率が下がるためには、経済成長が鈍化しなくてはなりません。雇用も減少しなくてはなりません。ボラティリティも高まらなければなりません。我々が慎重であるべきというのは、よほどの材料がそろわない限り、利下げに転じることはないとしています。これだけ明確に言われると、12日のCPI、PPIがいかに予想を下回る数字があったとしても、株価の転換に移ることはできないのではないかと感じ、11日、マーケットは上昇できませんでした。

12日以降注目となるCPI、PPIが発表されます。低下する結果となれば、これからのインフレ鎮静化の第一歩となりますが、それを受けて、即座に株価が転換する状況ではないと、先程見た要人発言からも分かります。さらにボラティリティが上がる状況が待っていることを考えますと、株価は引き続きベアマーケットが続くことをベースシナリオとして考える必要があります。ぜひ、そういった目線で今晩以降のインフレ指標を注目していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル