21日金曜日に株価が大きく上昇しました。先週は約5%近く株価が上昇していますが、その半分を21日の上昇が占めています。上昇の背景には、ウォールストリートジャーナルの利上げ減速の観測記事や、FRBのハト派的な要人発言によって、年末から来年にかけてFRBの利上げが減速するのではないかとの観測が上がり、株価が大きく上昇しています。

アドバルーンが上がったことで株価が上昇しましたが、実際のマーケットではどのように捉えているか。株価の動きだけではなく、金利の先物がどうなっているかなどを見ながら、さらには、要人発言の中身がどういうものだったのかなど、今後何に注目すべきか確認したいと思います。

[ 目次 ]

ブラックアウト入り前の要人発言

ブラックアウト入り直前のハト派的なコメントで株価上昇、金利低下へ

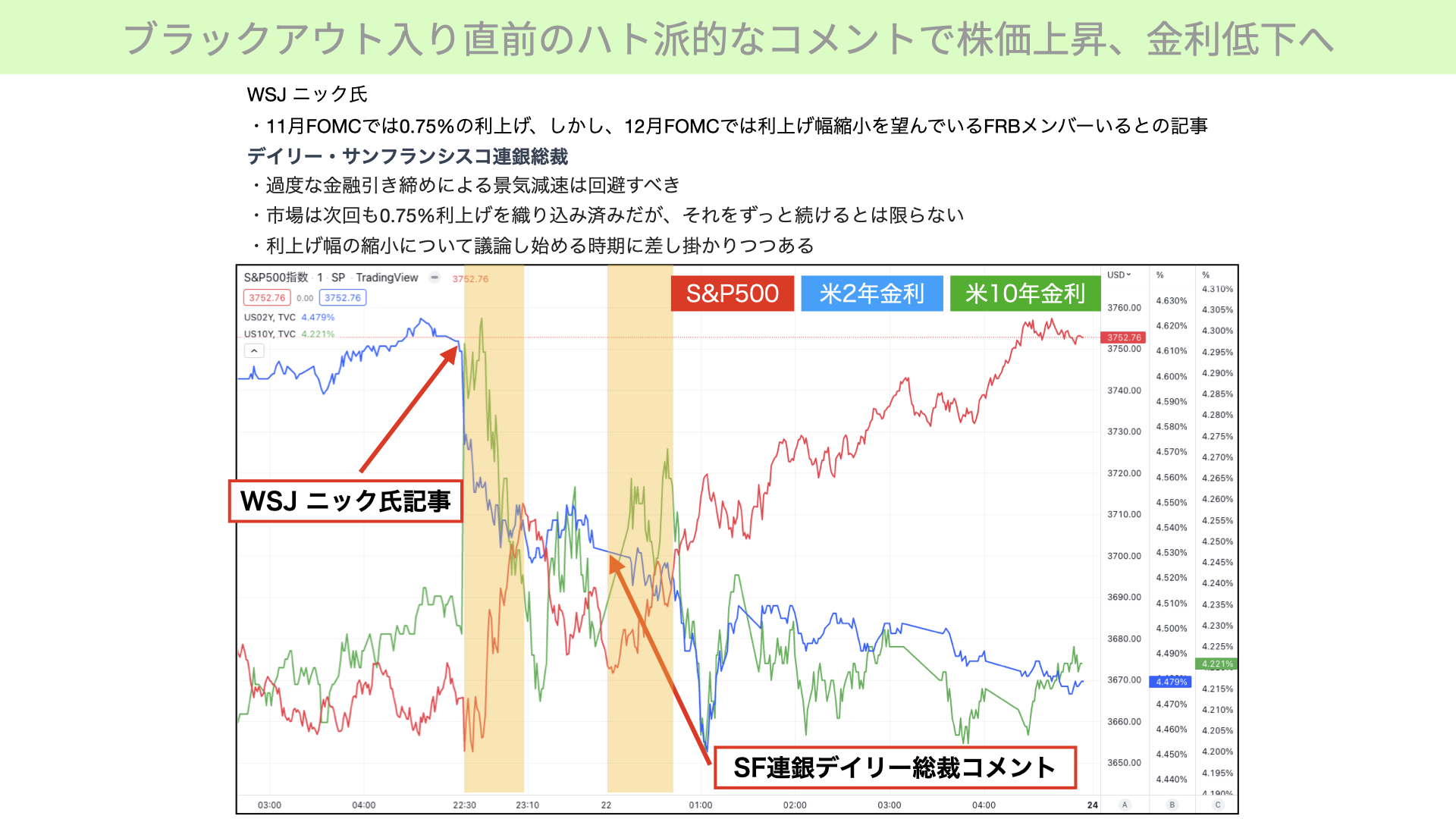

こちらは、21日のFRB高官とウォールストリートジャーナルのニックさんによるハト派記事を受け、株価、米10年金利、2年金利がどうなったかを示したものです。

22日からブラックアウトと呼ばれるFOMC開催10日前になるとFRBメンバーがコメントできなくなる期間に入りますが、駆け込み的にデイリー・サンフランシスコ連銀総裁がコメントしました。

まずは1日の流れから確認しましょう。赤いチャートがS&P500、青が米2年金利、緑が米10年金利です。ウォールストリートジャーナルのニックさんの記事は、11月FOMCで0.75%の利上げを行うが、12月FOMCでは、利上げ幅縮小を望むFRBメンバーがいて、利上げの減速について協議をするのではないか、0.75%の利上げの可能性が低そうだといった内容でマーケットにインパクトを与えました。

矢印の箇所は、記事が流れたタイミングです。その記事を受けて、まずは政策金利の影響を最も受ける米2年金利、青のチャートが大きく下落します。それに伴って、緑の米10年金利も下落し、S&P500の株価も上がりました。その後、株価、金利も膠着状態が続きましたが、約1時間半後には、サンフランシスコ連銀総裁のデイリー総裁がコメントをしました。

デイリー総裁は、「過度な金融引き締めによる景気減速は回避すべき」「市場は11月も0.75利上げを織り込み済みだが、それをずっと続けるとは限らない」12月以降も0.75%とは限らないとコメントしています。さらに、「利上げ幅の縮小の議論を始める時期に差し掛かりつつある」ということで、ニックさんと歩調を合わせたかのようなハト派発言とマーケットは捉えました。

また、この発言を受け、黄色網掛けの青い金利のチャート、2年金利が低下しました。10年金利は若干遅れ低下をしています。S&P500は素直に反応してその後株価が上昇。結局、上昇して終えています。

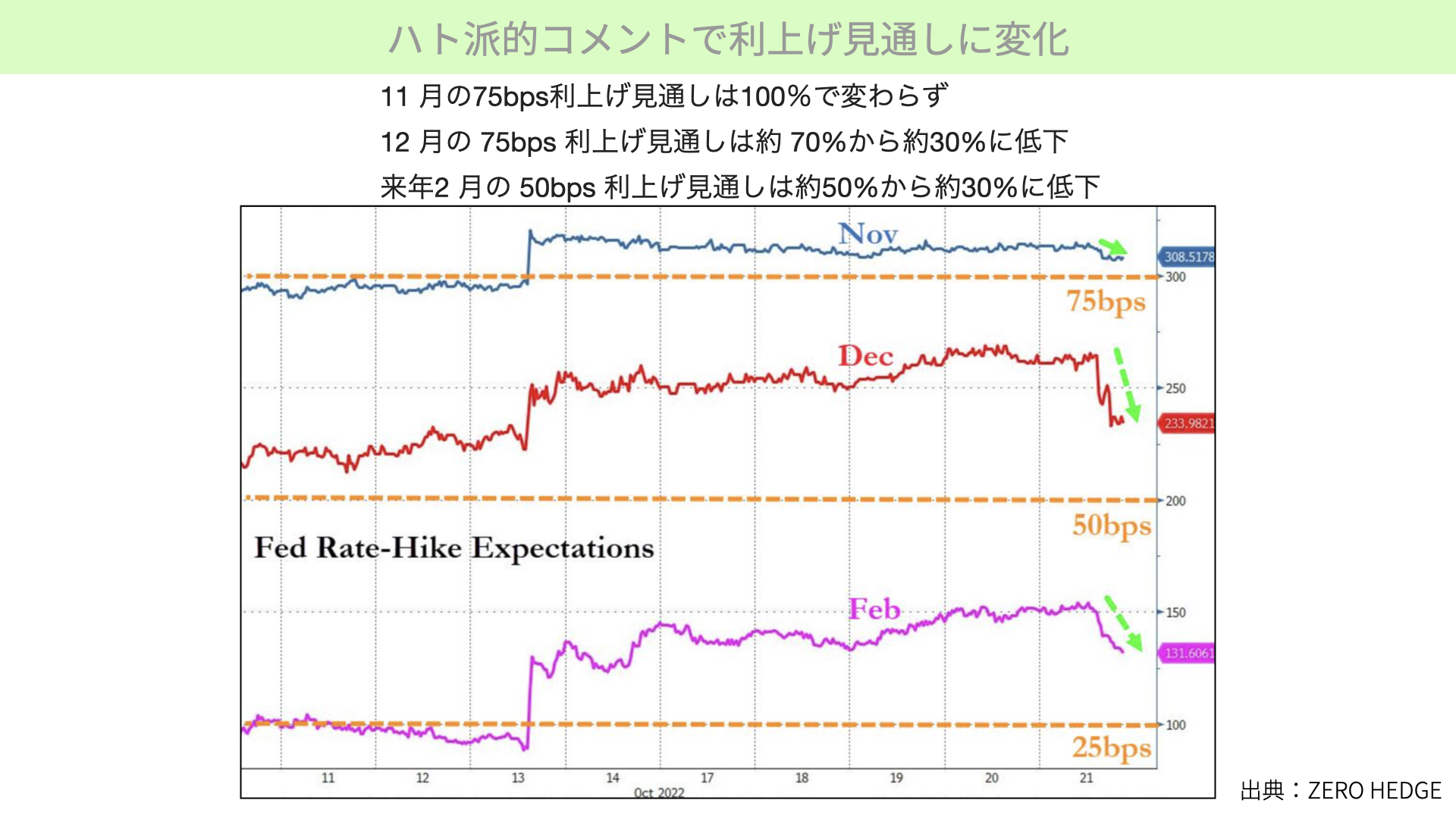

このような背景で株価は大きく上昇しましたが、金利先物がどのように反応をしたのか、こちらをご覧ください。

ハト派的コメントで利上げ見通しに変化

今回のハト派的コメントを受け、利上げ見通しはどうなったでしょうか。

チャートの一番上、Novと書かれた青いチャートをご覧ください。今回の発言を受けても、11月の0.75%の利上げを100%織り込んでいる状況は変わっていません。一方、赤のチャートDecは下に下がっています。これは、12月に0.75%の利上げ確率が、70%から30%まで大幅に下落したことを表しています。下のピンクは、来年2月の50ベースポイントの利上げ確率が50%から30%に下げたことを表します。先程のデイリー総裁の発言、ニックさんの記事を受け、来年2月の金利予想が下がったこととなります。

20日までは、急激な利上げ、しかも予想を上回るスピードでの利上げになるのでは市場は懸念していましたが、この流れを抑えるようなコメントや記事が出たことで、マーケットは落ち着きを取り戻しました。これを受けて株価の大幅上昇につながりましたが、では、実際にサンフランシスコ連銀のデイリー総裁が、どういったことをコメントしたか細かく見たいと思います。とても参考になり、重要なため、是非ご覧ください。

デイリー総裁のコメントはほとんど変わっていない

本当にデイリー・サンフランシスコ連銀総裁のコメントはハト派なのか

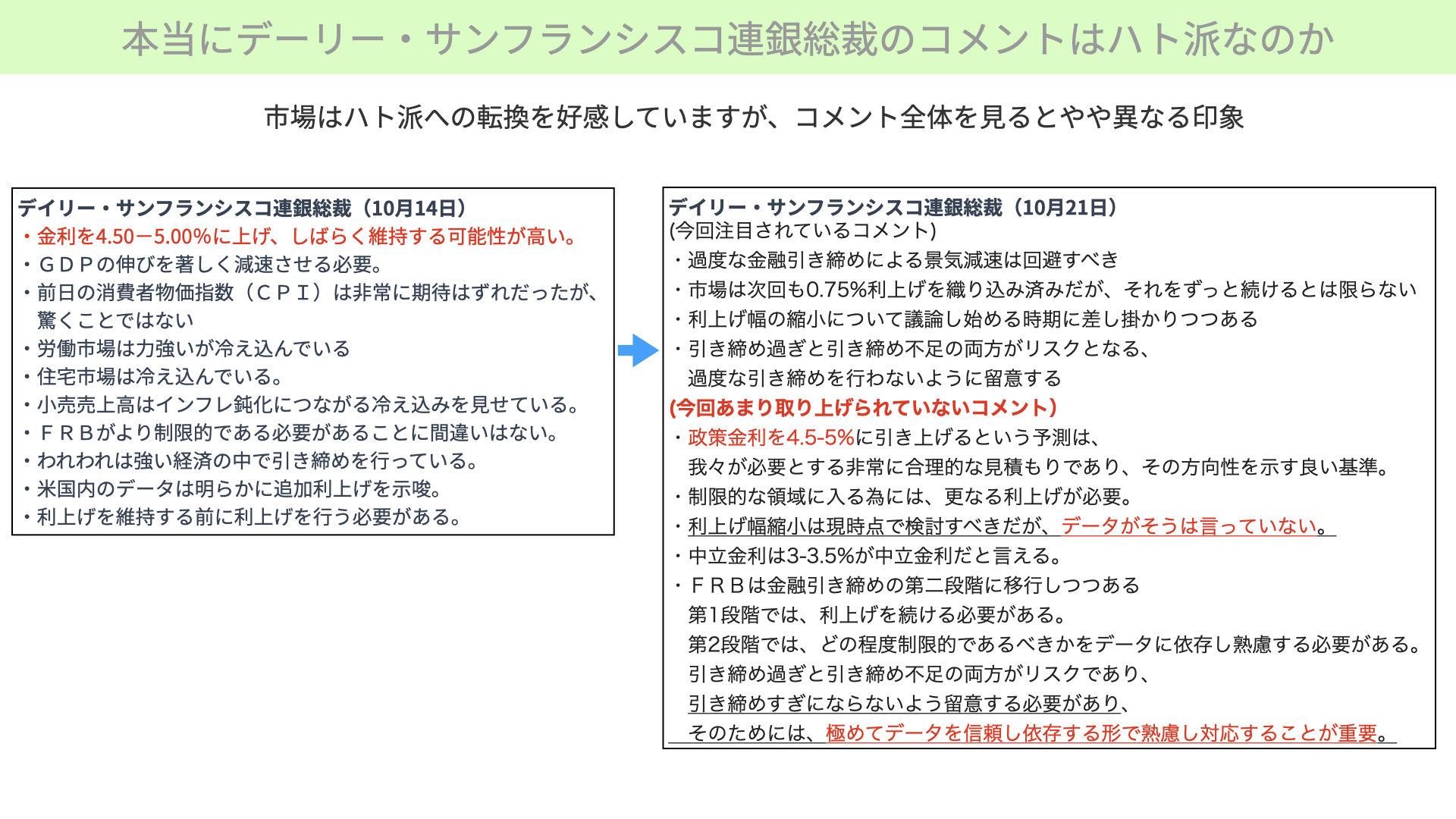

前回の記事でもお伝えしたデイリー総裁の発言が左。右が21日の発言です。

左側は、1週間前のコメントですが、マーケットではタカ派だと捉えられました。今回、ハト派に転じたのではないかということで、マーケットにはサプライズになりました。

1週間前の発言の赤文字部分のように「金利を4.5%から5%に上げ、しばらく維持する可能性が高い」としています。その他の内容も総じてタカ派的だったことから、ハト派の代表格であるデイリーさんが、まさにタカ派、つまりFRBメンバーも概ねタカ派だと確認した瞬間でした。

次に、デイリー総裁の21日金曜日の発言です。今回注目されているコメントは、「過度な金融引き締めによる景気減速は回避すべきだとして、景気に配慮すべき」だとしています。次に、「市場は次回も0.75%の利上げを織り込み済みだが、それをずっと続けるとは限らない」としています。3つ目は、「利上げ幅縮小について議論し始める時期に差し掛かっている」。さらに、「引き締めすぎと引き締め不足の両方がリスクとなる」、過度な引き締めを行わないようにしなくてはといった、4つのことがニュースでよく取り上げられています。

ここで注目すべきは、ニュースにはあまり取り上げられていませんが、同じ発言中のコメントです。下の方をご覧ください。今回あまり取り上げられていないコメントとして、まず「政策金利を4.5~5%に引き上げるとの予測は、我々が必要とする非常に合理的な見積もりで、方向性を示す良い基準」だとして、4.5~5%に上げることに対して否定的コメントや立場を示してはいません。

次に、「制限的な領域に入るためには、さらなる利上げが必要だ」としています。今の水準から利上げを行うことは必要だと、未だなお認めているのです。

さらに重要なのは、線を引いた箇所です。「利上げ幅縮小を、現時点では検討すべきだが、データはそう言っていない」としています。データ的には、「利上げ幅縮小を現時点で示すものは何もない」としているのです。デイリー総裁は中立金利について以前から重視しコメントしていますが、彼女の考える中立金利とは、今の水準の3~3.5%で、FRBは金融引き締めの第2段階に移行しつつあるとしています。

今の水準を中立金利として、3~3.5%までを第1段階としていて、ここまでは利上げを続ける必要がある。今のように中立金利を達成した後は、「第2段階ではどの程度制限的であるべきか、データに依存して熟慮する必要がある」。「引き締めすぎ、引き締め不足の両方のリスクがあり、引き締めすぎにならないよう留意する必要がある」。ただし、「そのためには極めてデータを信頼し、依存する形で熟慮し、対応することが重要」としています。

ニュース、ブルームバーグといったニュースベンダーによって出ている記事は、引き締め過ぎを注意する必要があることを中心に取り上げていますが、その後の文章を省いているケースが多いように感じます。

しかし、大事なところは引き締めすぎにならないようデータを注視していくということで、これは今までの発言と何ら変わりません。これからもデータ重視で、現在のデータで利下げを確信できるものが無いと言っていることから、金曜日の上昇は外部環境が変わっての上昇ではないことが確認できます。

そして、外部環境が変わっていない中で、金利の先物はどういう反応をしているか。マーケットはさほど期待感を持っていないことが分かります。こちらをご覧ください。

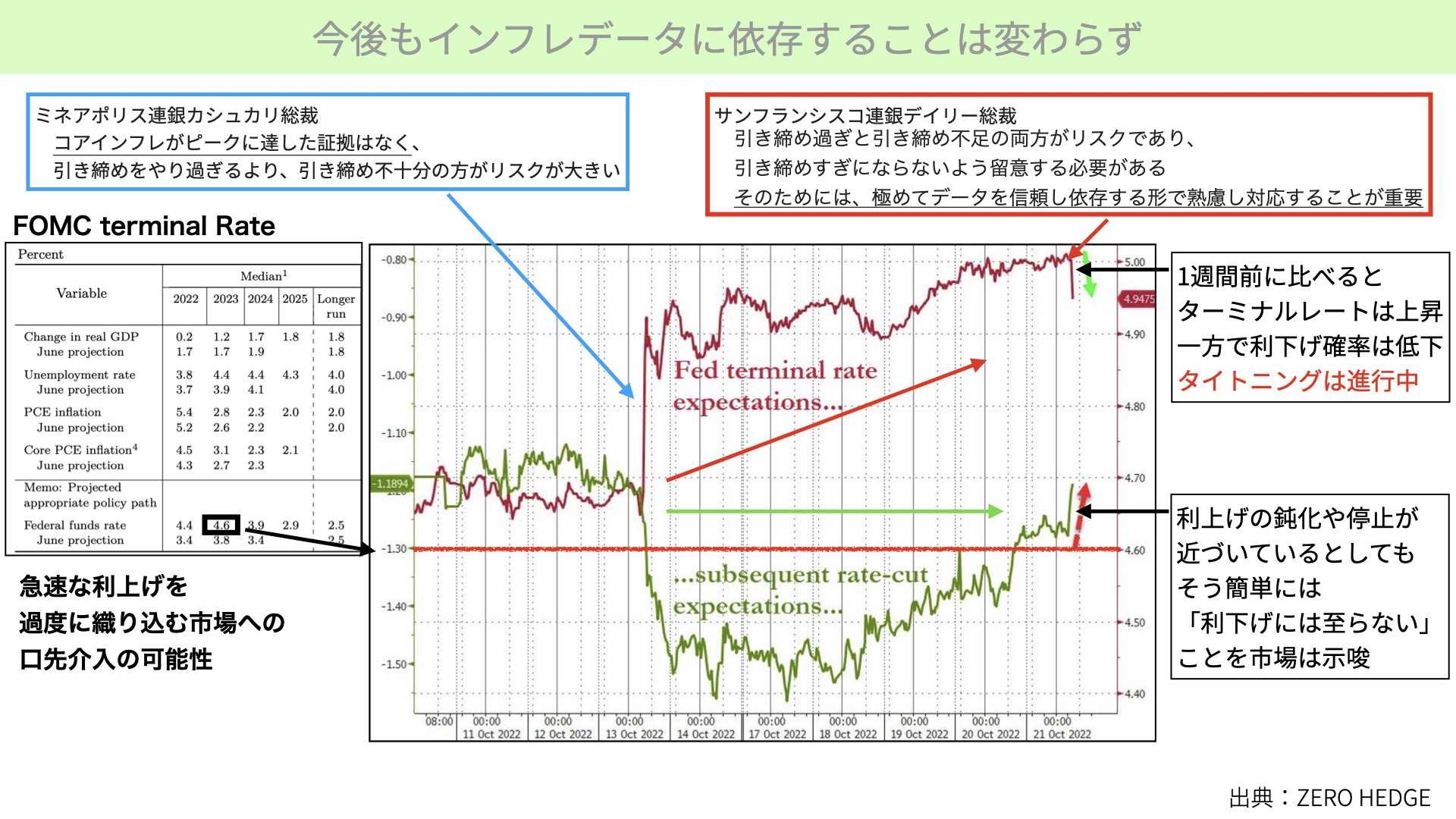

今後もインフレデータに依存することは変わらず

こちらは、来年3月におけるターミナルレートがどうなるかを赤いチャートで、来年の利下げ期待がどうかを表したのが、緑のチャートです。

FFレートのターミナルレートは、21日、デイリー総裁の発言が伝わるまでは、5%越えまで大きく上昇していました。

21日まで大きくターミナルレートが上昇したきっかけは、ミネアポリス連銀のカシュカリ総裁が言った「コアインフレがピークに達した証拠は全く無く、引き締めすぎるより、引き締め不十分の方がリスクが大きい」発言が関係しています。デイリー総裁とは真逆で、引き締めを行わないことのリスクを伝えたことで、大きくターミナルレートが上昇しました。

その直後に4.9%まで上昇し、20日の段階で5%を超えるまで上昇しました。そして21日にデイリー総裁が「引き締めすぎと引き締め不足の両方のリスクがある」、「引き締めすぎてはならない」という発言でターミナルレートは低下しました。

ただ、「そのためには極めてデータを信頼し、依存する形で熟慮して対応することが必要」と、言っており、今後もデータを重視すること、また、カシュカリ総裁は今は利下げのデータが無い、デイリー総裁も、利下げのデータは今のところ存在しないとしています。同じような発言です。今後も、データを尊重しながらやっていくと、全く同じような内容の発言でしたが、マーケットが都合良く解釈をしている可能性に注意が必要です。

さらに右に目を移してください。結局、ターミナルレートは1週間前に比べて上昇しています。4.7%から5%、そして4.9%まで低下していますが結局は1週間で見れば上昇しています。

一方、下の緑のチャートですが、こちらは上にチャートが向かうほど、利下げ確率が減っていることを示しています。先週に比べ、来年利下げが行われる%が低くなっています。利上げ予想は週間を通して上昇しており、一方で、利下げの確率はほとんど変わりません。結局、1週間前に比べ、先週末はタイトニングが進んでいることがわかります。つまり、投資環境としては若干悪化していることになります。

さらに、下に目を移すと、緑のチャートが上を向いています。これは、来年の利下げが容易ではないことを表しています。利上げを緩める、もしくは利上げを止める可能性は確かに近付いてきているものの、利下げに転じるまでは、まだまだ至っていない。利上げを緩めるということは、利下げに至る可能性も低くなり、結果として「政策金利は高く長く」をマーケットが改めて確認したこととなります。マーケット環境としては、まだ厳しい状況が続いていると考えのが、通常です。

ただ、株式市場としてはその点は理解しつつも、ショートポジションの買い戻しで上昇している可能性があります。その意味で、本格的に政策転換を見越した上昇ではないことが、先物の動きからは分かります。

さらに左をご覧ください。少し細かいですが、前回9月のFOMCにおけるターミナルレートを表したものです。黒い括弧で描かれているように、FRBメンバーの中間値は4.6%です。それが、木曜日まで5%を超えていました。FOMC後、多くのFRBメンバーからは4.5~5%のターミナルレートが望ましいと発言があったため、それを上回るような5%となったことで、市場の行き過ぎた予測を抑えるような力が働いたのではないかと思います。

ターミナルレートが5%を超えたことで、結果として10年金利も大きく上昇し、10年金利が上昇したことで、日本では円安が進んだり、その他通貨に対してもドルが高くなったり過ぎたことでいろいろな面で支障が出てきています。

このような状況から、FRBの考えているターミナルレートよりも高くなるような市場予想、それにより10年金利が急激に上昇することを止めたいとの思惑から、ウォールストリートジャーナルのニックさん、デイリー総裁がフラックアウト前に口先介入をしたのではないかと思われます。

これはあくまで意見であり、ご参考程度に留めていただきたいですが、ターミナルレートが5%を大きく超えたからこそ、こういった発言があったと思われます。あくまでも政策転換を目指したものではないと考えられます。引き続きインフレのデータ次第では引き締めが続くこともあります。データが落ち着いてくれば、上値が見えてくる、そういった展開がまだ続いています。インフレの鎮静化はまだ確信するまでには至っていないため、引き続きマーケットはボラタイルな状況が続くと考えていただく方が、いいかと思われます。

それを踏まえて、今週の注目ポイントです。こちらをご覧ください。

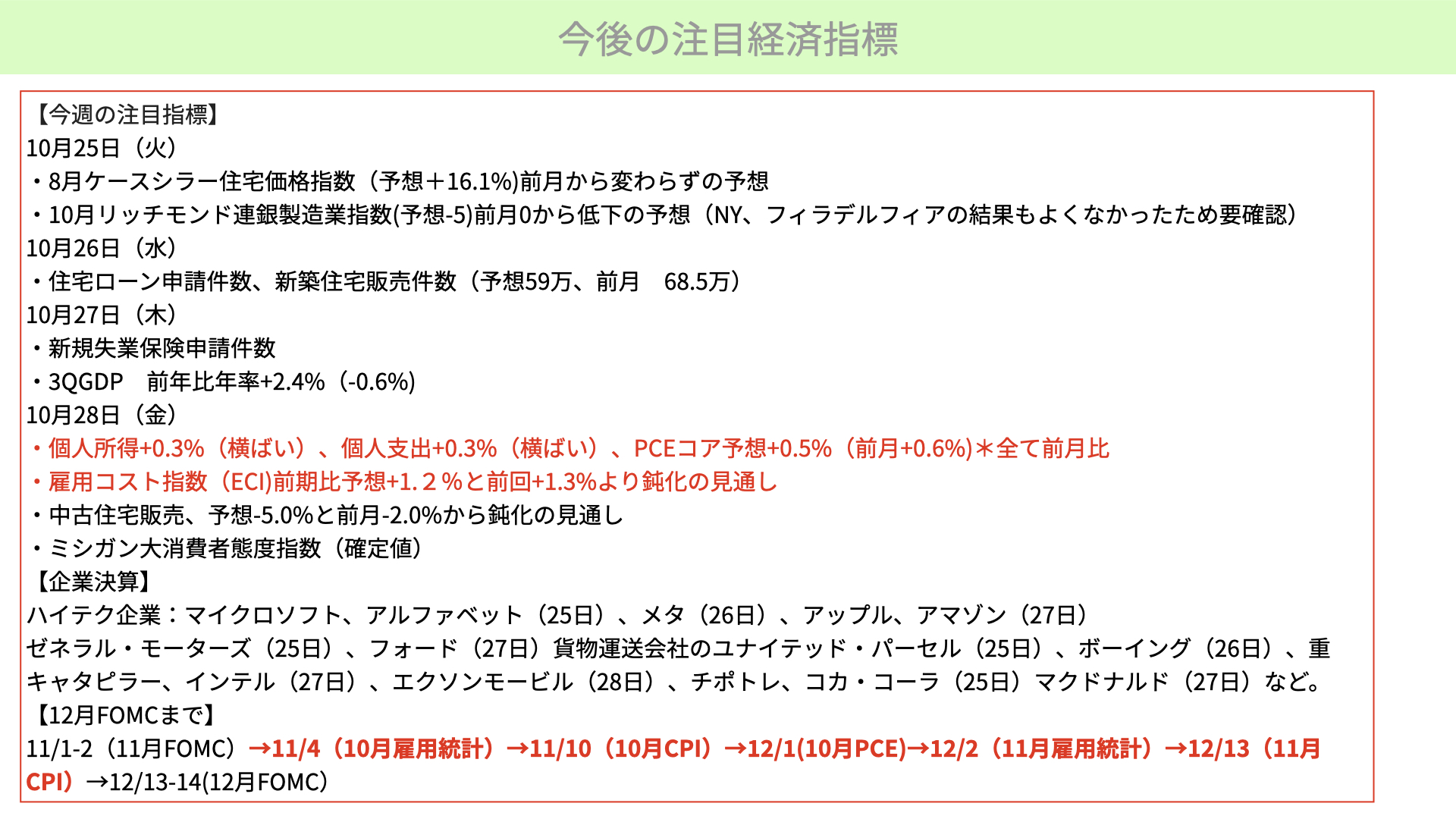

今後の注目経済指標

今週の注目材料は、28日に集中している印象です。個人所得、個人支出、注目のPCEコア予想などがあります。PCEコアデフレーターに関しては、前月比でプラス0.6%でしたが、今回はプラス0.5%の予想です。0.5%を超える数字となると利上げ減速期待が剥がれ、株価は下落に転じる可能性があります。

その下には、雇用コスト指数(ECI)があります。前年予想では1.2%のプラスですが、3ヶ月の結果は1.3%のプラスでした。雇用コストが下がることがあれば、いろいろなところでインフレを起こしている雇用コストが落ち着いてきますが、もし予想の前期比、1.2%を超えてくれば、インフレが鎮静化できていないとして、淡い期待が剥がれてしまう可能性があります。そこには注目が必要かと思います。

27日は、第3クオーターのGDPが発表されます。前年比プラス2.4%の予想となっていますから、マイナスに転じていないとして、いったんはテクニカルリセッションからの脱却となります。しかし、来年以降のリセッションにどう影響するかに注目が必要です。

下には、企業決算を並べています。今週は多くハイテク企業で決算があります。ネガティブサプライズにならないかどうかは注目が必要ですし、その他、主要企業もかなり出そろいます。ガイダンス、特に来期以降どうなるのかのコメントには、注目が必要です。

最後に、次回12月のFOMCまでどういったスケジュールがあるのか、確認したいと思います。マーケットの期待としては、12月のFOMCで0.5%の利上げに留まるだろうとしています。それまでには、かなり多くのインフレに関する指標が並んでいます。数字いかんではマーケットの雰囲気はガラッと変わりますので、是非注意していただきたいと思います。

21日大きく株価が上昇したFRBが、今年の年末から来年にかけて利上げを減速してくるのではないかとの期待感から株価が上昇しました。しかし、それを支えているのはデイリー総裁のコメントを見ると、引き続きデータを重視して判断すべきことは、前から全く変わっていません。環境自体は変わっていない中、ショートカバーによる上昇と考える方が普通です。今週も控えているPCEコアデフレーターなどのインフレ指標によっては、いつでもマーケットは元のベアトレンドに戻りやすいと、是非皆さんも認識していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル