10月21日のウォールストリートジャーナルのニック氏の記事により、米国市場では、12月以降にFRBがハト派に転じる、利上げを減速するのではないかといった期待感から株価の上昇が続いています。この影響もあり、今週も米企業決算はまちまちの内容であるにもかかわらず、株価が上昇しています。

市場関係者からは、このまま株価が上昇するとの声も聞かれる中、本日は現在の米株式市場が、本当に割安でリバウンドするような局面にあるのか、それとも割高なのかを実質イールドスプレッドを使って分析したいと思います。

今までのイールドスプレッドの分析では、名目金利を使ったものが多かったですが、今回はあえて実質金利を使ったイールドスプレッドを見ていきたいと思います。是非、参考にしていただければと思います。

[ 目次 ]

実質イールドスプレッドで分析した株価水準

米実質イールドスプレッドはGFCの直前の水準まで縮小し割高感

これは米実質イールドスプレッドといい、米株式S&P500の益利回りから、米10年の実質金利を引いたものです。現在の値は、4.56%になっています。この4.56%というイールドスプレッドは、株の益利回りと10年債券の実質利回りの差で、これが2007年以来の縮まった状態になっていることをまずはご認識ください。

ご存知の通り、2008年、2009年にはリーマンショックが起こりました。今回の実質イールドスプレッドがその前の水準まで近付いているということは、十数年ぶりに株式市場が割高な状態だということになります。今の株価水準はこの分析によると割高な水準といえます。

現在の実質イールドスプレッドを算出

S&P500の益利回りは、どのように計算するのか。26日のS&P500は3,859ポイントです。2023年のS&P500のEPS(一株当たり利益)予想は238ドルですから、3,859(ポイント)÷238ドル(一株当たり利益)=16.21倍(S&P500のPER)と計算できます。

このPER16.21倍は、投資したときにどれだけ利益が出るかという「利回り」で計算しなおしたものを益利回りといいます。その計算方法は、100÷16.21=6.16%と算出します。これから分かるように、S&P500に投資すると、投資金額に対して1年間で6.16%の利益(予定)が出る投資となることを表します。

この株式の益利回りから、米10年実質金利(名目金利-期待インフレ率)を引いた実質のイールドスプレッド、株式に投資した場合と債券に投資した場合の差が、4.56%となります。

S&P500益利回り6.16%-米10年実質金利1.6%=実質イールドスプレッド4.56%

ここで分かることは、今は債券に投資するより、株式に投資を行った際に期待できるリターンの差は、4.56%になります。この差が、大きいと考えるか、少ないと考えるかといっった判断に使うのが、イールドスプレッドです。

ちなみに、過去を見ると2011年、2012年は益利回り、イールドスプレッドが約10%近くありました。仮に実質金利1.6%であれば、株の益利回りは11.6%近くとなります。ここまで益利回りが広がれば、株式に投資した方が良いと考える人が増えるかと思います。

例えば、今であれば、債券に投資するとおおよそ1.6%の利益を得られます。一方、株式に投資すると6.61%の利益が出ます。その差が4.56%です。今後リセッションに入り、業績が悪化する可能性がある中で、債券と株の利回りの差が4.56%しかない状況でS&P500を買うべきかどうかを判断するとき、イールドスプレッドが過去と比べてどうなのかを機関投資家やファンドマネージャーは考慮します。その差が、今は2007年以来、縮まった状態であり、この分析では株が相当割高といえます。

左下にある通り、チャートが上に行くほどS&P500は割高となります。現在は非常に割高ですが、これが過去の平均水準まで戻ると、どのくらい株価が下がるのでしょうか。今後マーケットが大幅に下落した時、どのくらいまで下落する可能性があるのかといった参考にしていただきたいと思います。

ちなみに、2017年以降のイールドスプレッドの平均は、約6%です。今の4.5%と比べると1.5%広がった状態が平時のアベレージです。イールドスプレッドが、今の4.5%から1.5%まで広まると、株価はどのくらいのマイナスになるのでしょうか。こちらをご覧ください。

もし実質イールドスプレッドが平均の6%まで拡大したら

実質イールドスプレッドが過去平均の6%、リセッションでEPSが低下したケース

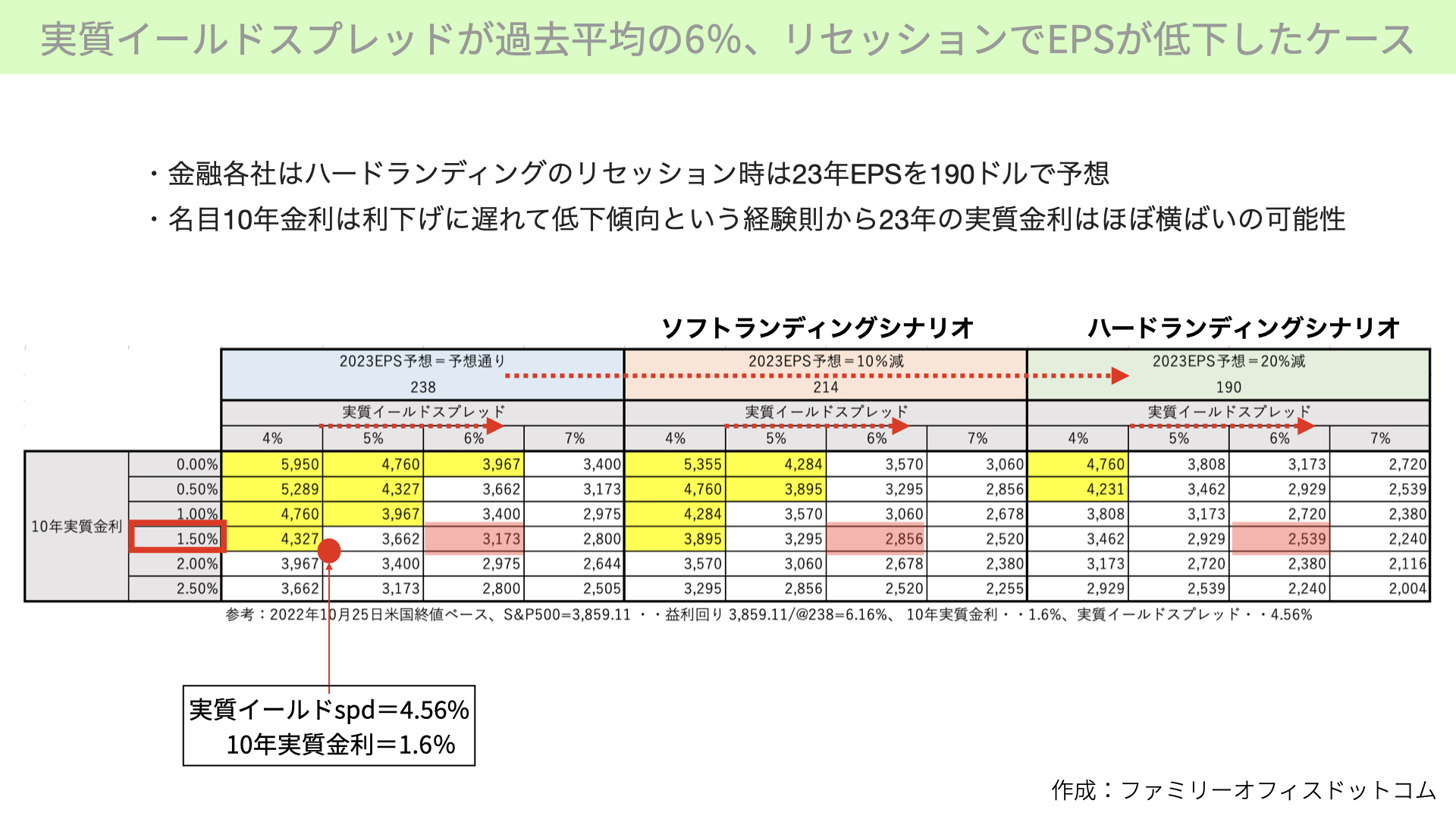

今の株価水準から、イールドスプレッドが過去平均の6%まで広がった場合どうなるか、さらに、これにリセッションが加わって一株当たり利益が下がった場合、株価にどういった影響があるかを見ていただきたいと思います。

左のグレーの網掛けは、10年実質金利です。現在、10年実質金利は1.6%です。それが上下した場合を想定して0~2.5%でメモリを作っています。今の2023年EPS予想は青色の箇所で238ドルです。一方、ソフトランディング、軽いリセッションの場合は10%EPSが下がり(真ん中の桃色)214ドルまで下がります。ハードランディングシナリオでは(緑)、20%近くEPSが190ドルまで下がります。

ちなみに190ドルまで下がるというのは、バンクオブアメリカの予想するハードランディングシナリオと同じ数字になりました。今の予想から20%下がることは非現実的ではなく、ある程度想定しておく必要があるかといます。

縦メモリに10年実質金利を表しましたが、現在地はというと、実質イールドスプレッド4.56%で、実質金利が1.6%です。それを赤丸で示しています。今の株価は3,800ポイントになっていますから、ちょうど赤丸箇所と重なります。

6%まで実質イールドスプレッドが拡大した場合

では、この後実質イールドスプレッドが4.56%から、過去平均の6%まで株の割高が解消されて広がった場合、株価はどうなるのでしょうか。仮に、10年実質金利が1~1.5%という今の水準を維持した場合、赤丸の右、縦に実質イールドスプレッド6%、横に10年実質金利1.5%を見た場合、株価水準は3,173ポイントと、今から大きく株価が下がった状態となります。

今、過去の平均までイールドスプレッドに戻り、実質金利が変わらなかった場合は、3,173ポイントまで低下します。今より700ポイント近く下がることとなります。

さらに、イールドスプレッドが7%に広がったり、もしくは10年実質金利が2~2.5%まで上がったりすれば、株価はさらに大きく下落します。今後実質金利が上昇する、もしくはイールドスプレッドが拡大することには注意していただければと思います。

上記の計算は、2023年の予想EPSが変わらなかったケースで算出しましたが、真ん中のピンク色の予想EPSが10%下がった214ドルとなった場合で、実質イールドスプレッドが4.5%から6%に広がり、10年実質金利が今の水準1.5%と変わらなかった場合、株価はどこまで下がるのでしょうか。2,865ポイントまで下がります。今から1,000ポイント近くと、かなり大幅な下落となります。

最後に、ハードランディングの緑色の箇所をご覧ください。もし、今の4.5%のイールドスプレッドが6%まで広がり、10年実質金利が今と変わらず1.5%だった場合、このときは2,539ポイントまでS&P500が下がることを意味します。

今の株高水準は、2007年以来までイールドスプレッドが縮小し、株価が非常に割高な状態です。一般的に株価のPERが15~16倍というのは、過去の平均と比べても割安に感じます。そのため、株は割高ではないとのコメントも聞かれますが、イールドスプレッドで分析すると割高であることがわかります。

株が割高で、債券の利回りがいいとなると、株から債券へ資金がシフトします。そのことで、いずれ株と債券のスプレッドの縮まりが解消されます。この4%の差がいつまで放置されるかは、今後リセッション入りが近づき、株価先行きが怪しくなると、株から再建へのシフトが一斉に始まります。

今週に入ってから、利上げがスピードがトーンダウンしてきたことに対する期待感で上昇が起こりましたが、このように中期的に見ると株価はまだまだ割高です。そのことを念頭においていただきながら、日々のトレード、今後の長期投資戦略に生かしていただければと思います。

本日は少し難しい内容でしたが、イールドスプレッドは機関投資家、ファンドマネージャーが非常に大事にしている指標です。このような判断基準で資金を動かしていることを是非ご理解いただき、今後の参考にしていただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル