今週は注目の11月FOMCが開催されます。先週は、アメリカの政策金利がやや頭打ちになるのではないかという金利低下の期待感から、株式市場が大きく上昇しました。一方、GAFAMなどのメガテック大手の企業決算は、Apple以外あまり芳しくない結果となりました。

先週、特にNYダウが大幅に上昇しているのは、NYダウにはApple、Microsoft以外の大手ハイテク企業が含まれていないためです。ハイテク以外の企業業績がそれなりに良かったため、NYダウは大幅に上昇したということです。今後もこのような株高の流れは続くのでしょうか。金融政策の面と企業業績の面から見ていきたいと思います。

[ 目次 ]

インフレ問題はそう簡単には解決せず

先週金曜日にインフレの高止まり懸念が再燃

冒頭でお伝えしたように、先週の株価上昇の背景には、ウォールストリートジャーナルのニック氏のハト派的な記事もありましたが、12月以降の金融政策の上昇が緩やかになるとの期待感があります。その背景には、インフレがどこかで落ち着くだろうとの市場予測があります。

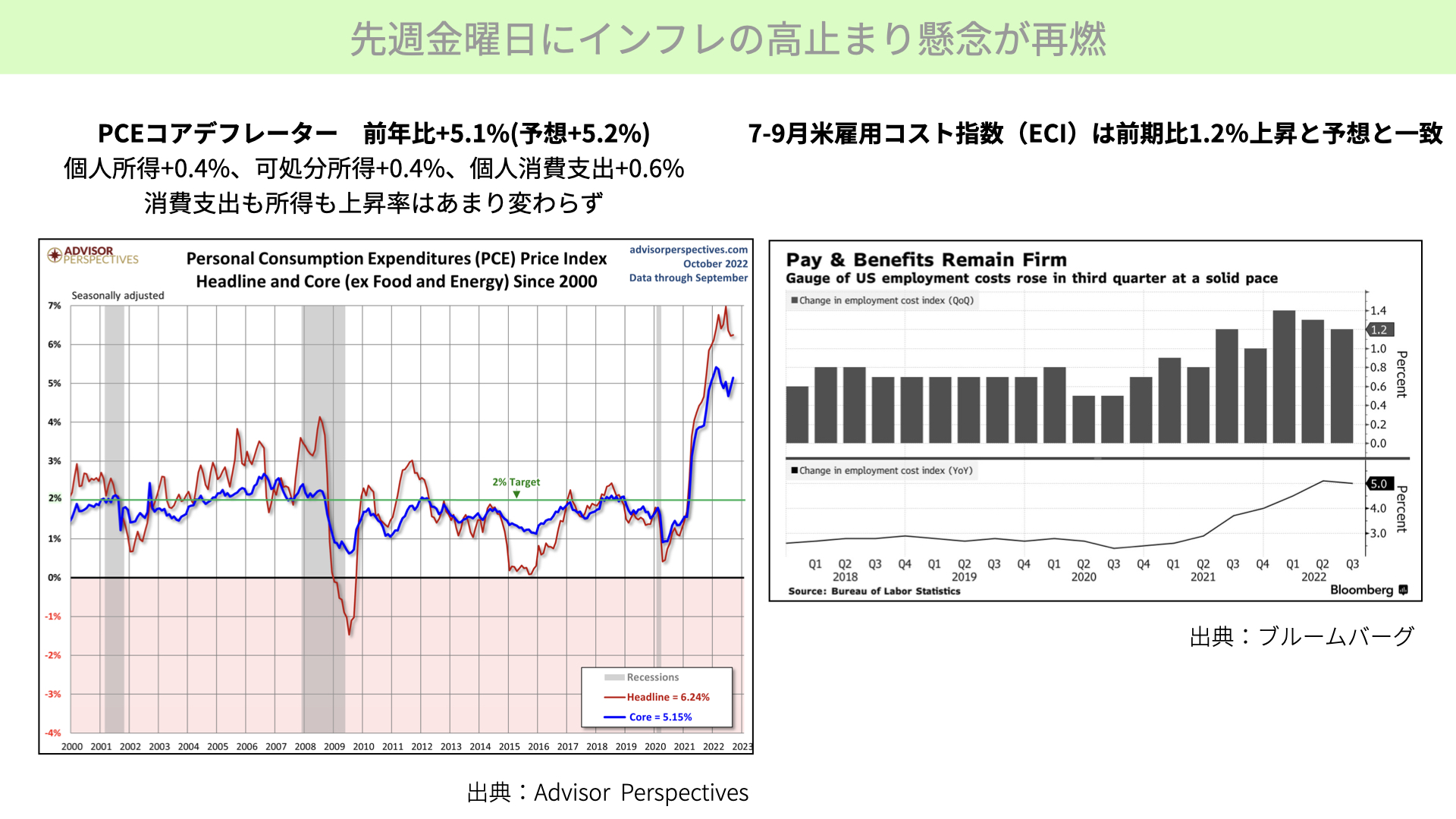

そんな中、先週金曜日にインフレに関する重要指標、PCEコアデフレーター、米雇用コスト指数(ECI)が発表されました。結論から言えば、インフレの鎮静化は確認できず、引き続き高止まっている印象です。

まずは左の図をご覧ください。青線がPCEコアデフレーターです。エネルギーと食料品を除いたPCEコアは、予想の5.2%とほぼ変わらず、前年比5.1%となりました。予想を大幅に上回ることは無かったものの、引き続き高止まりの印象です。同時に発表された個人所得、可処分所得、個人消費支出なども全て高水準で横ばいで推移しています。このことから、引き続き支出関連、物価は高止まりしていると確認できました。

右の図表は、3ヶ月に一度発表される米雇用コスト指数(ECI)です。こちらも前期比で1.2%上昇しています。事前予想と一致していますが、下のブルームバーグのチャートからも分かる通り、高い水準を維持していることがわかります。今後もインフレはそう簡単に低下しないということがマーケットに示されました。

その結果、マーケットがどういう反応を示したのでしょうか。

再びターミナルレートは上昇に転じる。

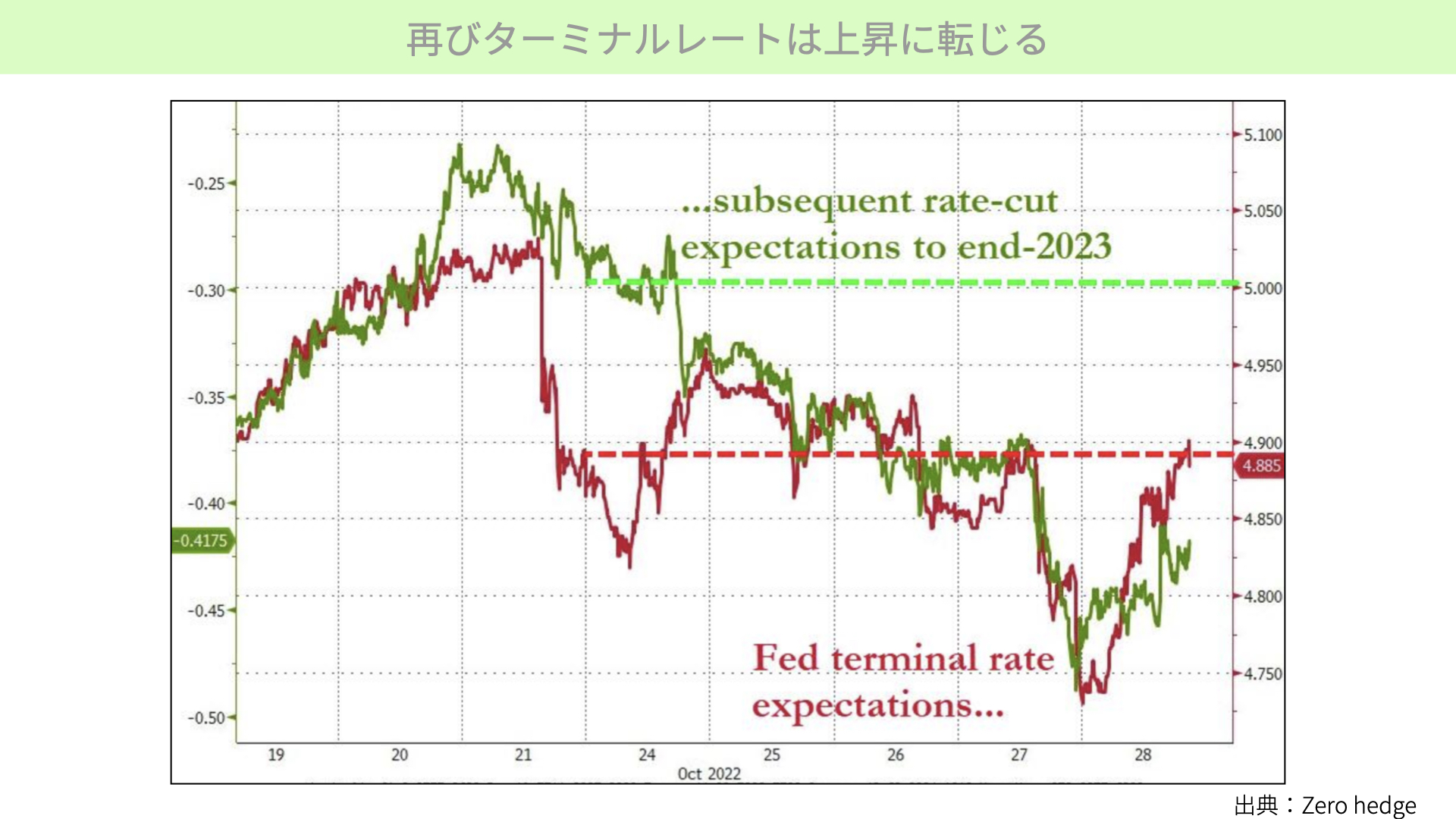

赤いチャートが23年のターミナルレート予想、緑チャートが23年末までの利下げ幅の予想です。赤いチャートから分かる通り、PCEコア、ECIが発表された後、予想ターミナルレートが4.75%から4.9%まで上昇し、インフレの高止まりを意識していることがわかります。

そして、緑のチャートが上に向いていることで、来年中の利下げ幅は少なくなる予想が高まっていることが分かります。

インフレ次第で金融政策は大きく変わる

12月以降のFOMCに過度なハト派期待は禁物か?

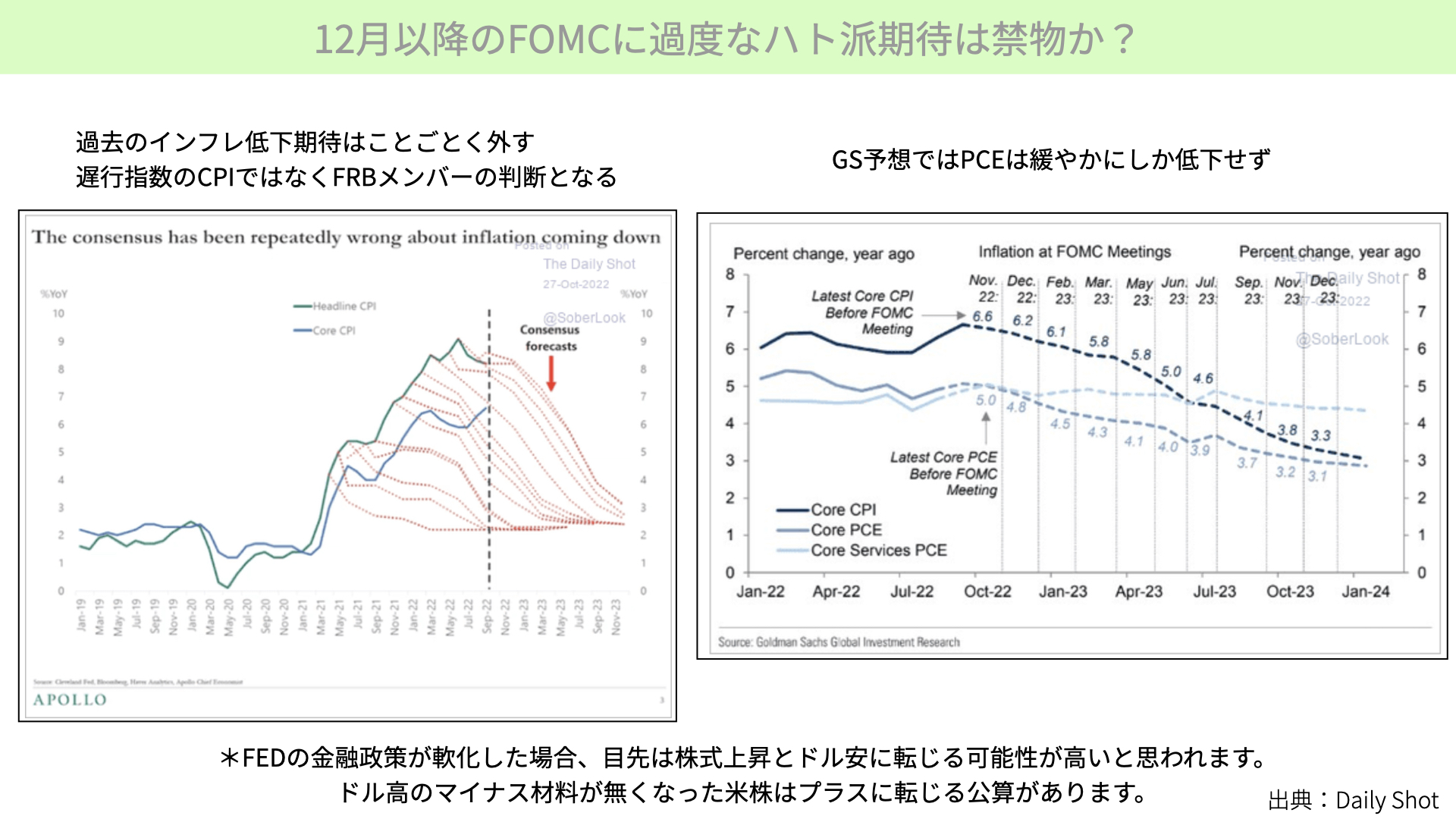

その背景にあるのが、インフレ予想がことごとく予想を外してきたことにあります。

左の図表は、過去のCPIとコアCPI予想の推移を示したものです。青色と緑色のチャートがあります。青がコアCPIですが、青、緑のチャートが昨年春以降インフレ率が上昇している中、その後のCPIがどのように推移するかを予想したものが赤い点線です。一年以上、発表ごとにインフレが鎮静化すると言い続けましたが、赤い線の予想を大きく外し、緑、青は大きく上昇を続けています。

つまり、市場のインフレ低下予想はことごとく間違っていたことが分かります。今回、PCEコアなどの指標を見ていると、まだ明確に鎮静化できたとは言えそうにありません。本当にインフレを鎮静化できたのかどうかは、後で振り返ってはじめて確認できるものです。そのような意味では、FRBメンバーは、今の数字を見てよほどインフレの沈静化を確信できるまで、利上げスピードを緩くするということを、容易には判断できない状況だと言えます。

右は、GSの出しているインフレの予想です。来年以降もPCEコアは緩やかな下落に留まっています。水色の点線を見ていただければ分かる通り、サービスPCEが高止まりしています。サービス業を中心にインフレ、人件費高騰が続くと予想しています。来年も簡単にはインフレが下がらないと見ています。

さて、今回の11月FOMCでは、ほぼ0.75%の利上げで確定だと思いますが、市場が予想している12月の0.5%利上げが本当に確定的になったかといえば、まだ0.75%の可能性も残っていると思います。そんな中、金融政策を判断する際に、もう一つ大事な材料があります。こちらをご覧ください。

ドル高が続く場合は米国株にマイナスもインフレにはプラス

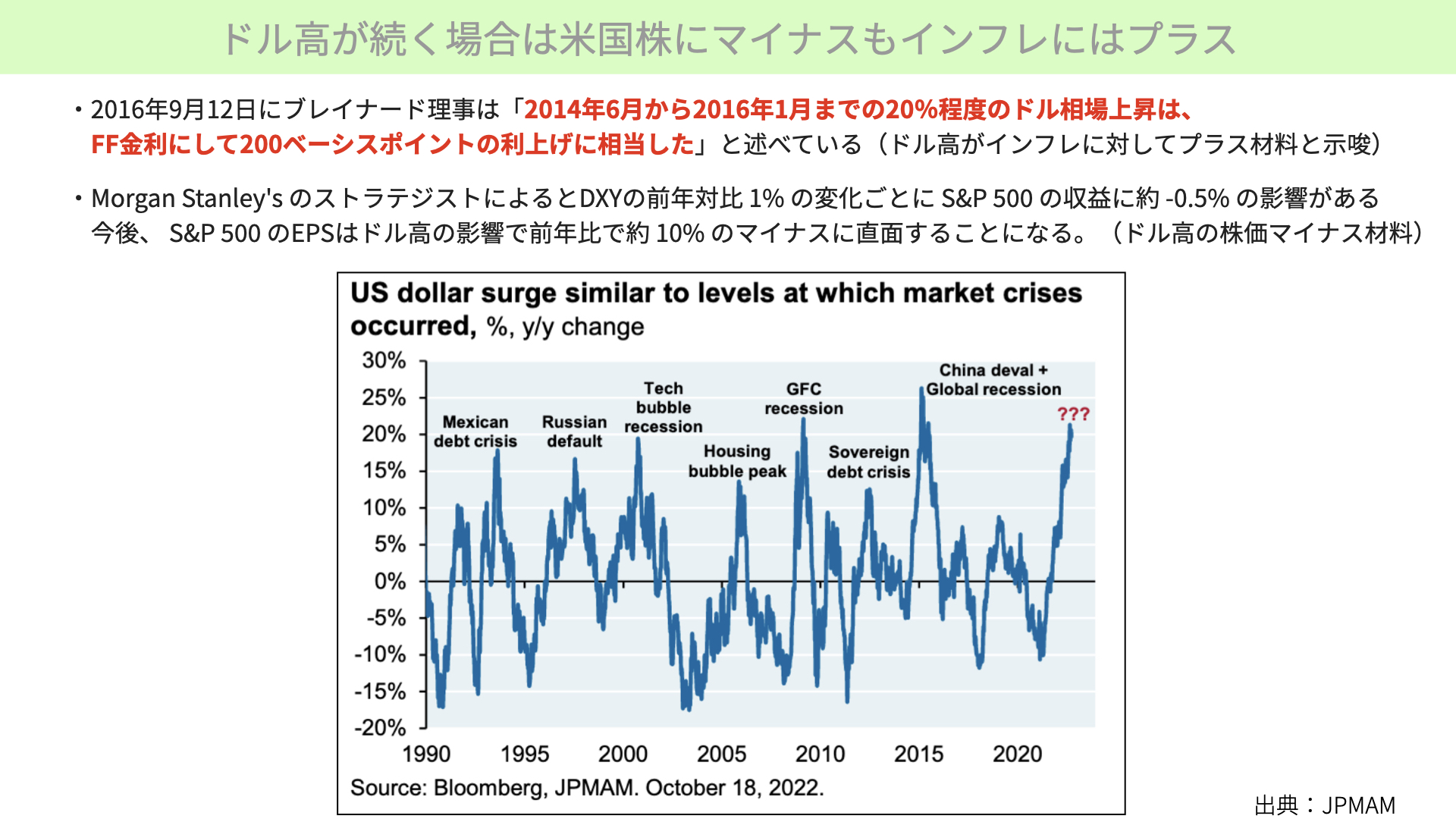

こちらは、現在、副議長のブレイナードさんが、2016年9月にコメントしたものです。

ブレイナード副議長は、2016年に、「2014年6月から2016年1月までの20%程度のドル相場上昇は、FF金利に対して、200ベーシスポイント(2%近く)の利上げに相当した」と、ドル高が金融引き締め効果があったことを認めています。

現在、ドル高が前年比で20%になっています(下のチャートをご参照)。16年と同じようにドルが高くなった今の状態は、政策金利を2%程度上乗せして引き締まった状態です。今回、ドル高を緩めるような政策、ドルインデックスが下がるような政策、つまり金利の先安感を示すことがあれば、ドル安になり金融緩和的な状態になることを本当にFRBメンバーが望んでいるかどうかは、しっかりと冷静に判断する必要があります。

そういった観点から言うと、FRBメンバーが簡単に金融政策を緩和方向にシフトしていくとは考えにくく、結果的にはドルインデックスも今の水準からなかなか大きくは下がりにくい状況ではないかと思われます。1ヶ月ほど前の動画でもドル高についてはお伝えしたように、モルガンスタンレーのストラテジストによると、ドルインデックスが前年比で1%変化するごとに、S&P500の収益はマイナス0.5%のマイナス影響があるとのことです。つまり、今年のように20%上昇したドル高は、S&P500企業にとって、EPSでマイナス10%の影響があることとなります。

Microsoft等の企業決算コメントでもありましたが、ドル高が今後益々、企業決算にマイナスの影響を与えると予想されています。さらに、企業アナリストによれば、10~12月期の方がドル高の影響をもろに受けやすいので、今後のガイダンスにおいてはかなり厳しい結果になる可能性があります。

次に、企業業績に関する資料をご覧ください。

企業業績への影響

米国株へ資金が流れ込んでいるように見えるも

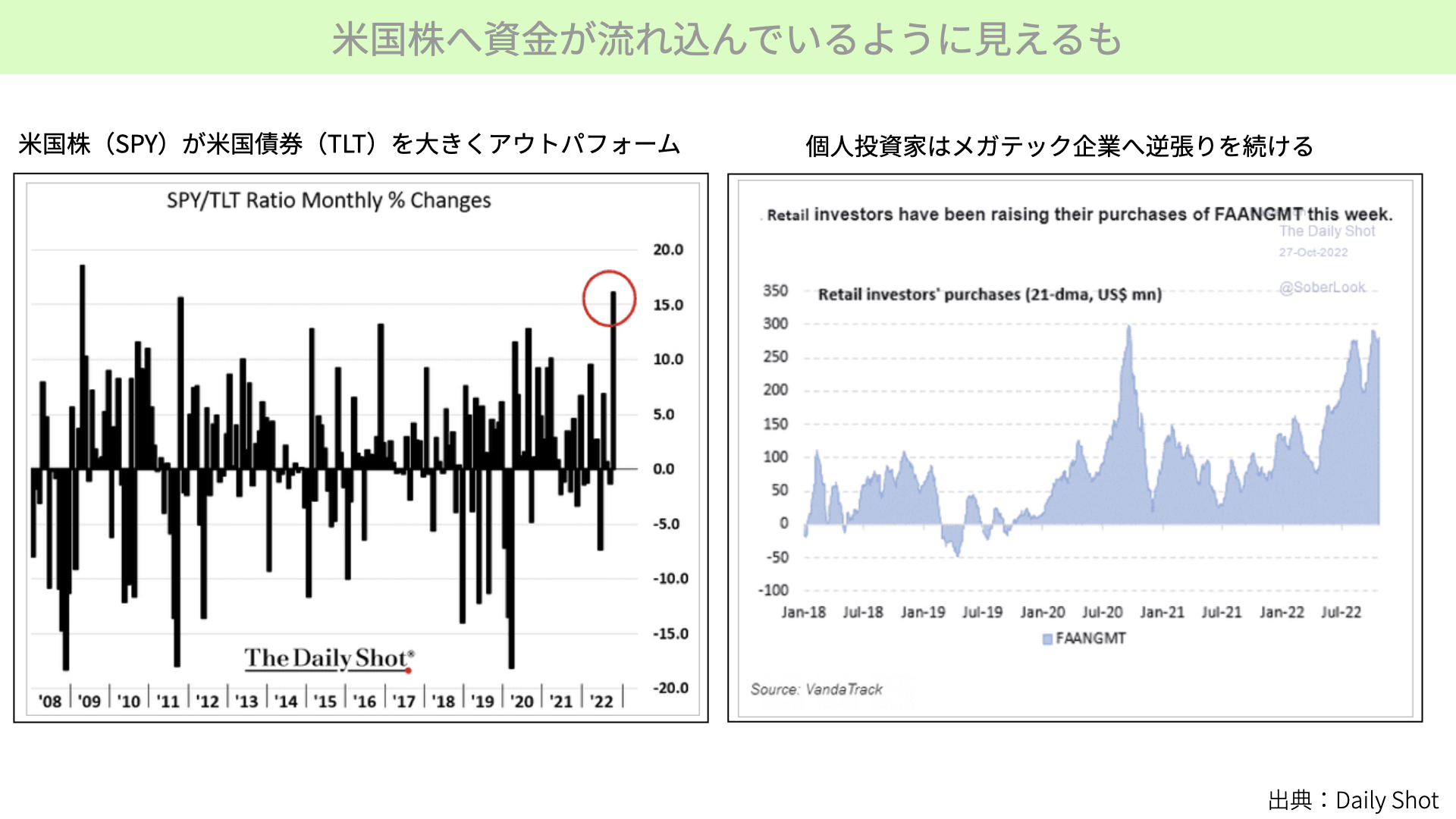

企業業績をご覧いただく前に、米国株、米国債券の相対的なパフォーマンス比較を見たいと思います。左のチャートは、1ヶ月間における米国株、米国債券のどちらのパフォーマンスが上回ったかを示しています。赤丸で示しているように、米国株は相対的に大幅に上昇しています。この図からは、債券より米国株に資金が多く流入しているイメージが見て取れます。

さらに右をご覧ください。個人投資家は、メガテック企業に逆張りを続けていることが分かります。チャートが上にいくと個人投資家の資金が流入していることを示しています。これは2000年以来、コロナショック以来の大幅な資金流入であり、現在がベアトレンドにおける逆張り思考が続いていると言えます。

では、このような逆張りが成功に結び付くかといえば、今回の企業決算を受け、少し冷静になる必要があると思っています。

テック株のPERは高くダウングレードも続く

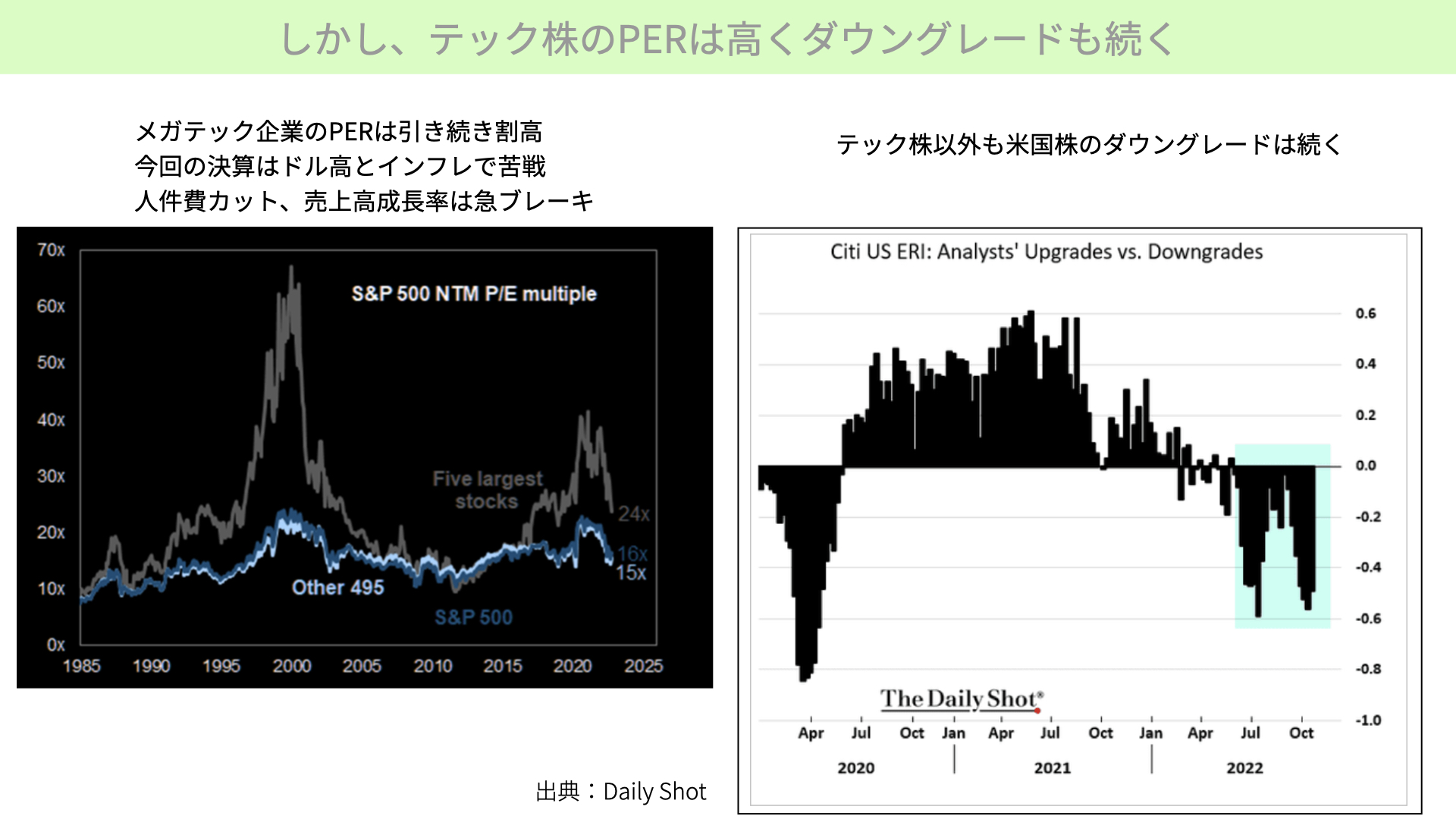

左のチャートをご覧ください。S&P500に占めるメガテック5社のPERと、それを除いた495社のPERを表したものです。水色のチャートをご覧ください。S&P500の平均が約16~17倍にPERがなっている中で、ハイテク企業を除いた495社のPERは15倍。S&P500と比べると、少し低くなっています。

一方、グレーのチャートはハイテク企業5社を集めたものです。5社の平均PERは24倍と非常に高く評価されていることが分かります。今回の決算を受けて、Apple以外の企業においてはかなり厳しい内容でした。ドル高の影響があった、インフレで苦戦した、人件費をカットをしなくてはならないとのコメントもありました。また、売上高の成長率はかなり低調であり急ブレーキになっていました。

その意味では、今後もPER24倍という高い水準を維持できるかでいけば、過去の2010年、2008年の状況と比較すると、まだまだ割高と言えるのではないかと思われます。

右のチャートは、セクターアナリストによる、企業に対するレーティングです。2020年以来の大幅なダウングレードが続いていますから、今後の業績見通しは、徐々に下方修正が増えてくると確認できます。

今後、23年のEPS予想は減速する公算が高い

次に、企業業績に関する資料をご覧ください。先週まで株式、NYダウを中心に大きく上昇してきました。そのけん引役のセクターは、製造業、エネルギー、レジャー、消費財等です。

一方、冒頭からお伝えしているようにGAFAMを中心に、あまりさえない決算でした。先週までリードしてきた製造業、エネルギーセクターは、今後も好調な企業業績は続くのでしょうか。

今週は、ISM製造業指数、非製造業指数、雇用統計など、雇用に関する指標が多く出てきます。こういった指標において人件費の高止まりや逼迫が確認されるようであれば、製造業、エネルギーなどにも業績の下押し圧力となります。

さらに、米経済の景況感の悪化はシクリカル銘柄、景気敏感銘柄に関して、マイナスの影響があります。今までけん引役となったセクターで、徐々にEPSが低下する可能性があることを、認識してほしいと思います。

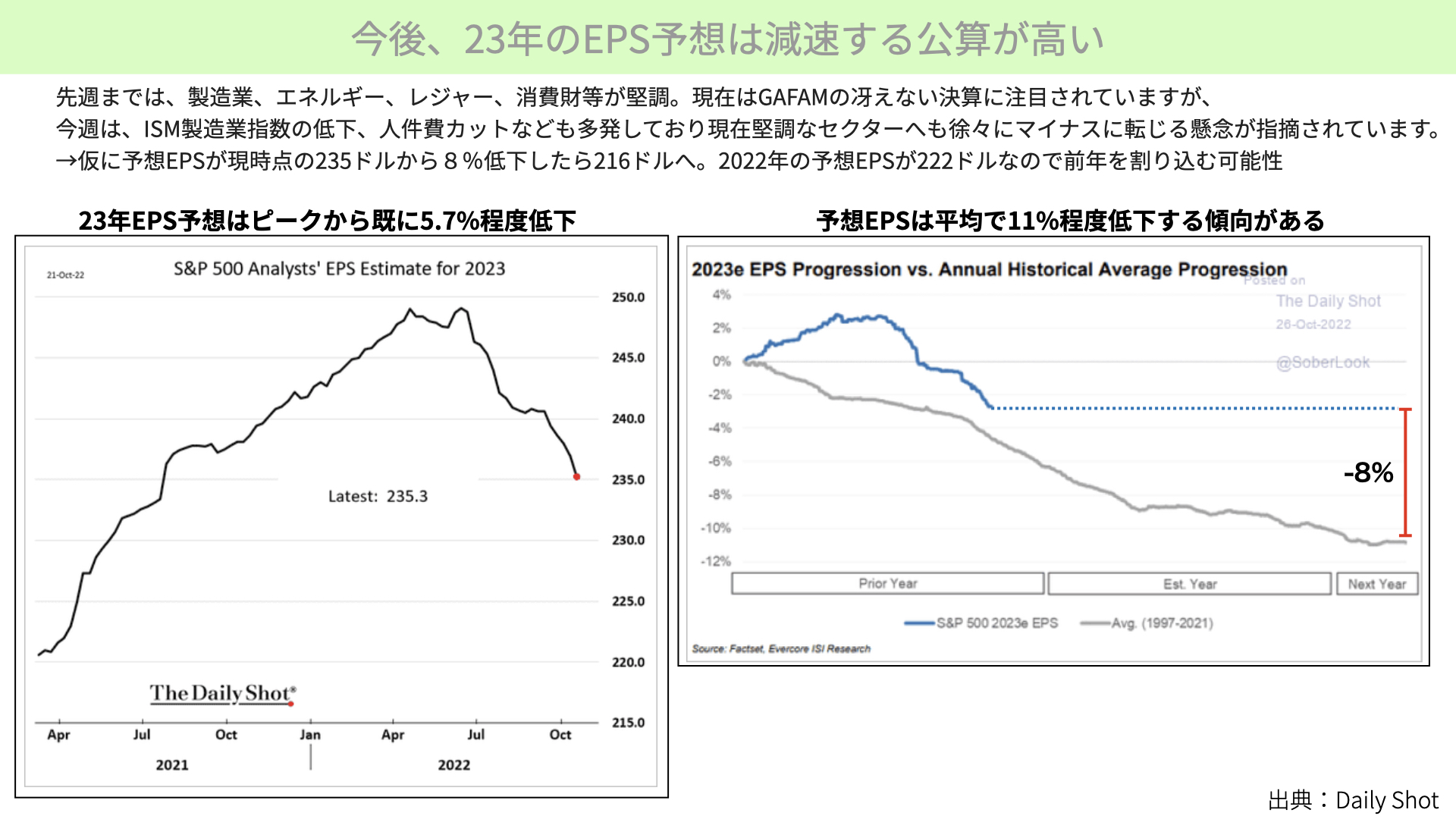

さらに、下の左のチャートをご覧ください。今年に入り、2023年のEPS予想が低下しています。今年の一番高い予想では、EPS250ドルでしたが今は235ドルまで低下しています。

次に、右のチャートです。グレーのチャートから、予想年度の前年からスタートした予想は、その予想年度(今でいえば23年末)が終わるときには、予想開始当初から約11%近くEPS予想が低下する結果が出ています。

今現在、既にマイナス3%近く低下していますから、過去の経験則からいえば残りマイナス8%近く、来年末に向かってEPSが下がってくることが予想されます。2023年EPS予想が、過去と同じ下落をした場合は、今の235ドルから8%低下し、216ドルまで低下することとなります。

ちなみに、22年予想EPSは222ドルですから、22年と比べ、23年EPSはマイナスに転じると予想されています。前年比のEPSが低下する傾向は、株価にとっては良くない状況です。このように今後業績が悪化してくるということを考えると、先週までリードしてきたセクターにも向かい風になることは注意が必要です。

債券への資金流入が増える

政策金利の頭打ち期待か、それともリスク回避の買いか

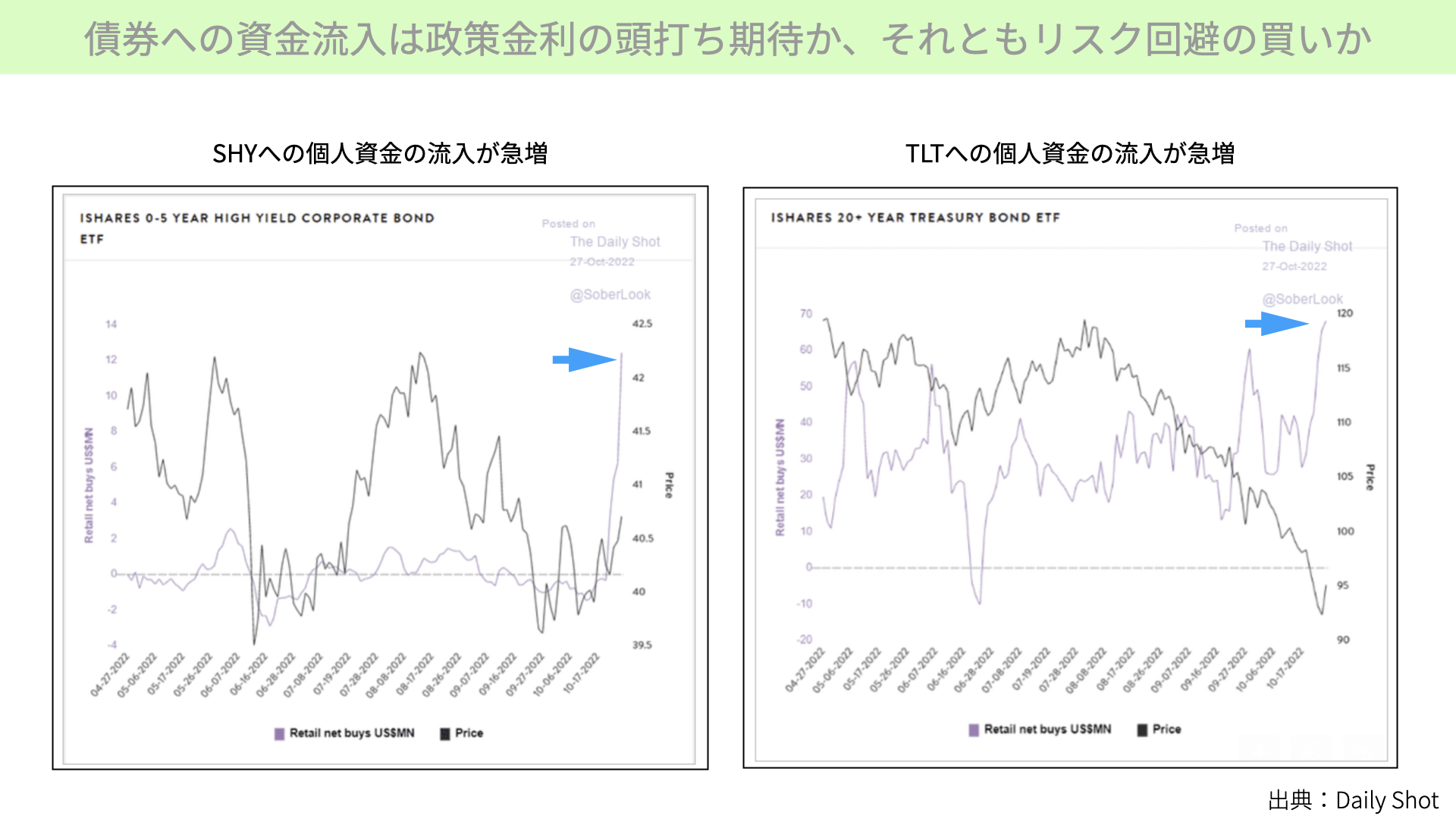

最後にこちらをご覧ください。債券のETFに資金が非常に入ってきていることを見ていただきます。左はSHYと言われる、米国の1~3年の国債を集めたもの、右はTLTと言われる米国債20年を集めたものです。

グレーのチャートは、SHY、TLTの価格を表しています。ご覧の通り、今年に入ってパフォーマンスが悪化していることが確認できます。一方、青矢印の付いた箇所は、資金流入量を表しています。SHYもTLTも、共に最近急激に資金流入が進んでいます。

資金流入の背景として、考えられる要因は二つあります。WSJニック氏の記事をはじめとして、来年の政策金利の頭打ち期待により、金利がこれ以上伸びないのではないかと、債券価格上昇に期待した資金の流入。もしくは、株価がこれ以上上昇するのははなかなか難しいという、リスク回避の買いでお金が入っている可能性の、どちらも考えられます。

こういった状況は、どちらが原因であったかは、後になってからしか分かりません。いずれにしても、今年に入って債券にお金が入ってくる状況はありませんでした。今後のマーケットのお金の流れに大きな影響が出てくる可能性があります。FOMCや企業業績も当然大切ですが、このようなマクロの資金の流れに徐々に変化が出てきていることは、重要なポイントなので、変化を見逃すことなくマーケットを見ていく必要があるかと思います。

今週はFOMCを中心にインフレに関する経済指標、ISM製造業指数、ISM非製造業指数、雇用統計、失業率、JOLTSといった、雇用、労働市場に関する指標が詰まった1週間です。ぜひ注目して、マーケットに臨んでいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル