日本時間で11月2日朝、FOMCの結果が公表されました。結果、0.75%の利上げとなり、それを受けて株価は大きく下落に転じ、3日も続落しています。本日、4日の雇用統計を受けて市場の反応はどうなるかはまだ不安定な状態ですが、流れとしては再びベアマーケットに戻ったような市場反応でした。本日は、なぜベアマーケットに戻ったか、今後も株価下落が続くかについて、分析したいと思います。

11月FOMCの内容

11月FOMCのポイントと今後へのヒント

今回、いつも以上にFOMCへの注目が高かったことで、ニュース、動画などで既にFOMCの詳細についてご覧になったか方も多いかと思います。今回は、私の方では、FOMCのポイントだけに絞りまとめてみました。

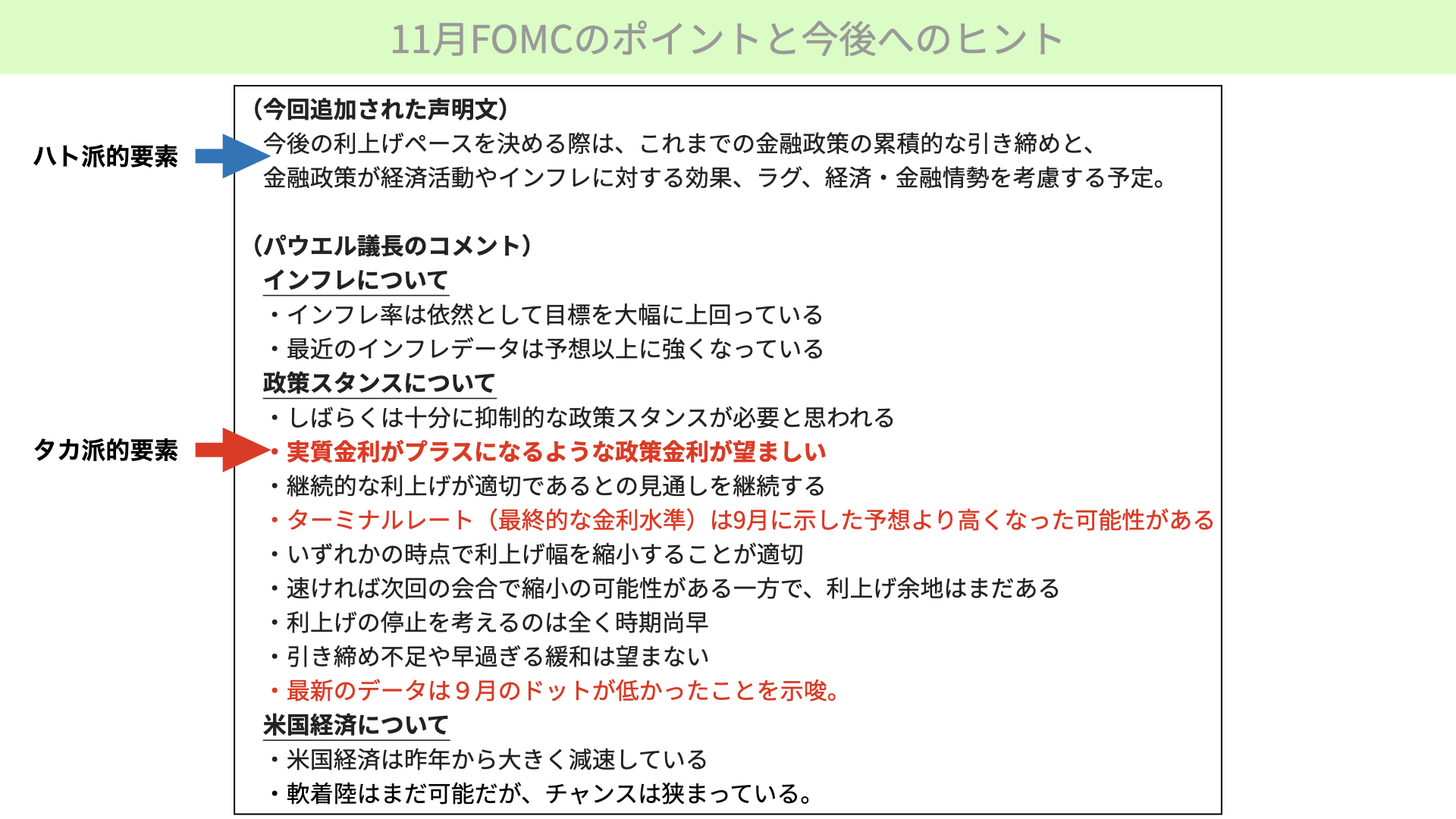

大事なポイントとして、0.75%の利上げが発表された後、発表された声明文にハト派的要素があったため、一瞬株価は上昇しました。しかし、その後のパウエル議長の記者会見で、タカ派的要素が多かったため、株価の下落が続いています。

市場では、0.75%の利上げは織り込み済みでした。では、声明文のハト派的内容は、どのような内容だったのでしょうか。「今後の利上げペースを決める際、今までの金融政策の累積的引き締めをどうやってきたか、金融政策が経済活動、インフレに対する効果がどうか、金融政策にラグがあることを把握しながら、経済、金融情勢を考慮して判断する」としています。

ウォールストリートジャーナルのニック氏が事前に伝えていたように、マーケット環境に配慮しながら政策決定を行うという文言があったため、12月以降の0.75%の利上げの可能性低くなり、来年早々の利上げペースが鈍化するという期待が高まり、株価は上昇しました。

次に、パウエル議長の記者会見です。パウエル議長のコメントは、大きく三つに分かれているかと思います。その中でも、政策スタンスに関するコメントが市場に大きな影響を与えました。まずインフレは、引き続き高いとしています。最近のインフレデータは予想以上に強くなっているため、インフレが鎮静化する兆候が見られると、コメント、記事で見かけます。

しかし、パウエル議長としては、まだまだインフレデータが予想以上に高くなっている、強いと思っていることが、改めて確認できました。

ターミナルレートが市場予想より上昇する可能性

2つ目のポイントは、政策金利についてです。まだまだ引き締めが必要な段階で、利上げ幅縮小を話し合う時期ではないと言っています。一番のポイントとなったのは、ターミナルレートと言われる政策金利引き上げ上限が、どこまで行くかに関するコメントです。

赤文字で書かれたように、ターミナルレート(最終的な金利水準)は、9月予想よりも高くなる可能性があります。

最新のデータは、9月のドット、ターミナルレートが4.6%と言っていたことより、最新データよりターミナルレートをさらに引き上げる必要があると示しています。12月のSEP、ターミナルレートが4.6%から何%という結果を待つまでもなく、引き上がってくるとマーケットが捉えた印象です。

さらに、実質金利がプラスになるような政策金利が望ましいと、かなり具体的な数字を示したことが、かなり大きなインパクトをマーケットに与えました。次のページで説明します。

最後にアメリカの経済状態についてです。

昨年から大きく米経済は減速しています。軟着陸、ソフトランディングは可能なものの、以前に比べてかなりチャンスが狭まっているとしています。ある程度の経済減速、ハードランディングは仕方ないとの認識を、FOMCメンバーが持っていると市場は受け取りました。

パウエル議長の言う実質金利がプラスとは

パウエル議長の「実質金利がプラスになる様な政策金利が望ましい」の意味

次に、ターミナルレートについてご説明します。下のチャート、青がPCEコア、FFレートが赤です。一番のポイントは、パウエル議長が、実質金利がプラスになるような政策金利が望ましいと言ったことです。

実質金利については、いつも説明しています。ただ、今まで説明してきた実質金利は、10年実質金利です。10年名目金利(10年金利-10年期待インフレ率)で説明してきましたが、今回、パウエル議長の言う実質金利は10年ではなく、政策金利をベースとした実質金利です。

実質金利の基準は、PCEコアデフレーターだと言われています。PCEコアは、FRBが最も重要視している指標です。政策金利4%ーPCEコア5.1%=-1.1%となります。これがプラスになることが望ましいと言っています。

PCEコアは、粘着性がありなかなか下落しにくいことで認識されています。仮にPCEコアが5%近辺で留まることがあれば、政策金利を、5%を超える水準まで持っていかないと、実質金利はプラスになりません。今回、ある程度具体的な数字を示したことで、恐らく12月ターミナルレートでは、5%を超えるFOMCメンバーからのコンセンサスが出てくるのではないかと、マーケットが感じ取った状況です。

他のFRBメンバーも同じ意向

パウエル議長が記者会見で勝手に盛り上がって、コメントしたわけではありません。例えば、9月7日にバーキン総裁は「実質金利がプラス圏になることが目標」とし、インフレが落ち着くまでは維持したいとしています。9月27日、メスター総裁も同じようなことを言っています。金融政策は「引き締め的なスタンスにし、実質金利がプラスの領域に入り、しばらくそこにとどまる必要がある」としています。

PCEコア5%に対し、FF金利が5%を超えた状態を長く続けることで、インフレを鎮静化することが必要としています。パウエル議長のみならず、他のメンバーもターミナルレート引き上げを考えています。来年以降も引き続き利上げを行わなければならないと、マーケットが捉えた瞬間でした。マーケットの格言に、「Fedに逆らうな」というものがあるように、FEDの政策に逆らわない方がいいと捉え、株価が下落しました。それを受けた市場反応です。こちらをご覧ください。

ターミナルレートの変化

政策金利の「実質金利プラスにしたい」発言を受けてターミナルレート上昇

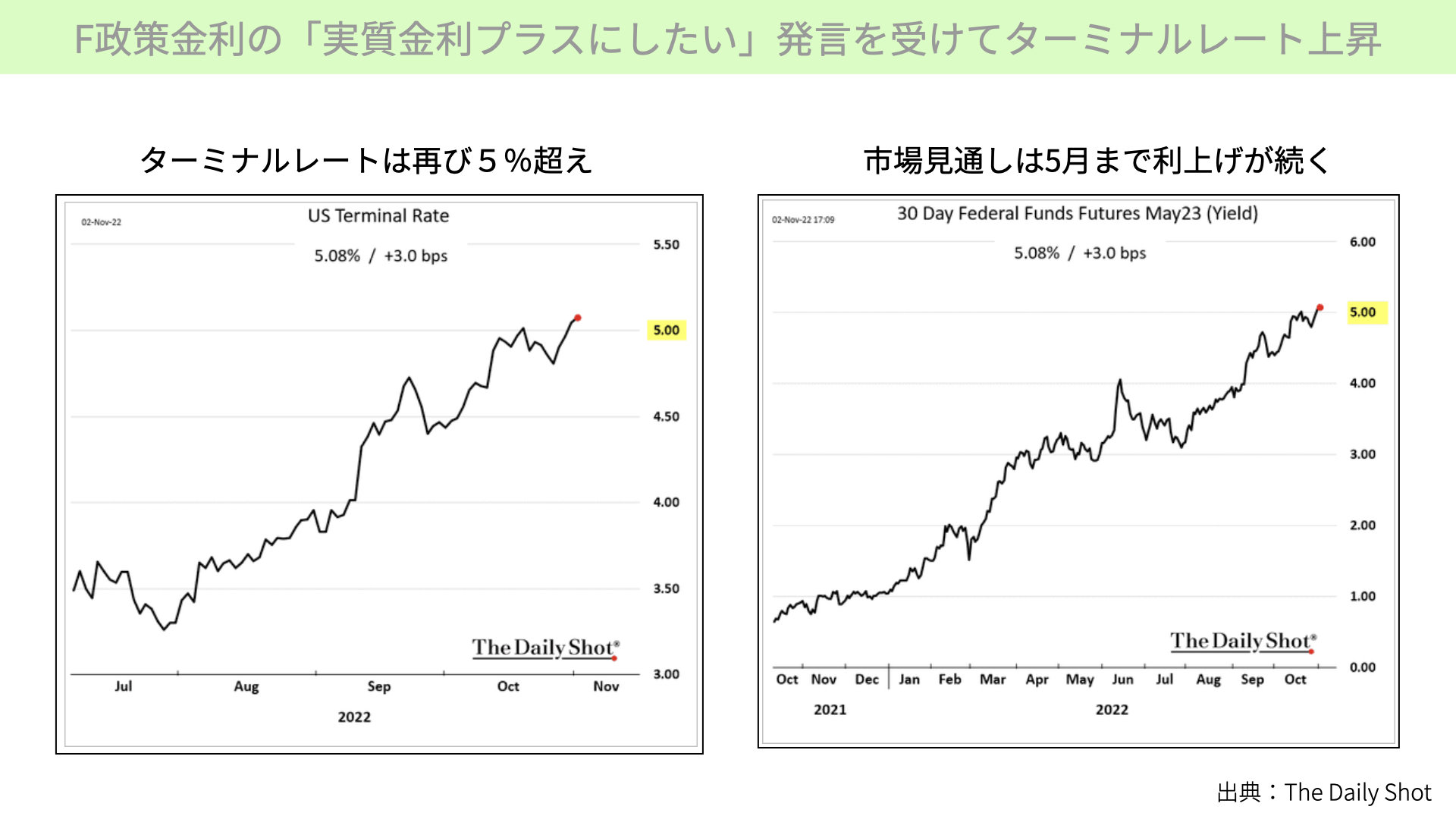

左のチャートは、いつも見ていただいているFF金利のターミナルレートです。今回、ターミナルレートは5%を超えて、5.08%まで上昇しました。10月に一時期5%を超えたとき、マーケットがかなりざわつき、株価は下落しました。その後、ウォールストリートジャーナルのニック氏の記事などで、金融政策が緩やかになるのではないかとの期待感で、ターミナルレートは4.7%まで下がります。

今回、その水準を簡単に抜けてきました。10月よりも、さらに高いターミナルレートが想定されました。これだけ見ても、株価にとっては10月以降の上昇分を消してくるのではないか、それでも仕方がないと思うような上昇になりました。

さらにポイントは、右図です。こちらによれば、利上げは5月まで続く見通しです。前回までは、3月には利上げが止まる、それ以降は維持するモードに入ると思っていましたが、今回の発言を受け、2月に0.25%、3月も0.25%、5月も0.25%の利上げではないかと、5月までの利上げを織り込んでいます。

そういったことでターミナルレートは大きく上昇していますが、株価はどうなったのでしょうか。こちらをご覧ください。

ターミナルレートの上昇で株価はベア相場継続へ

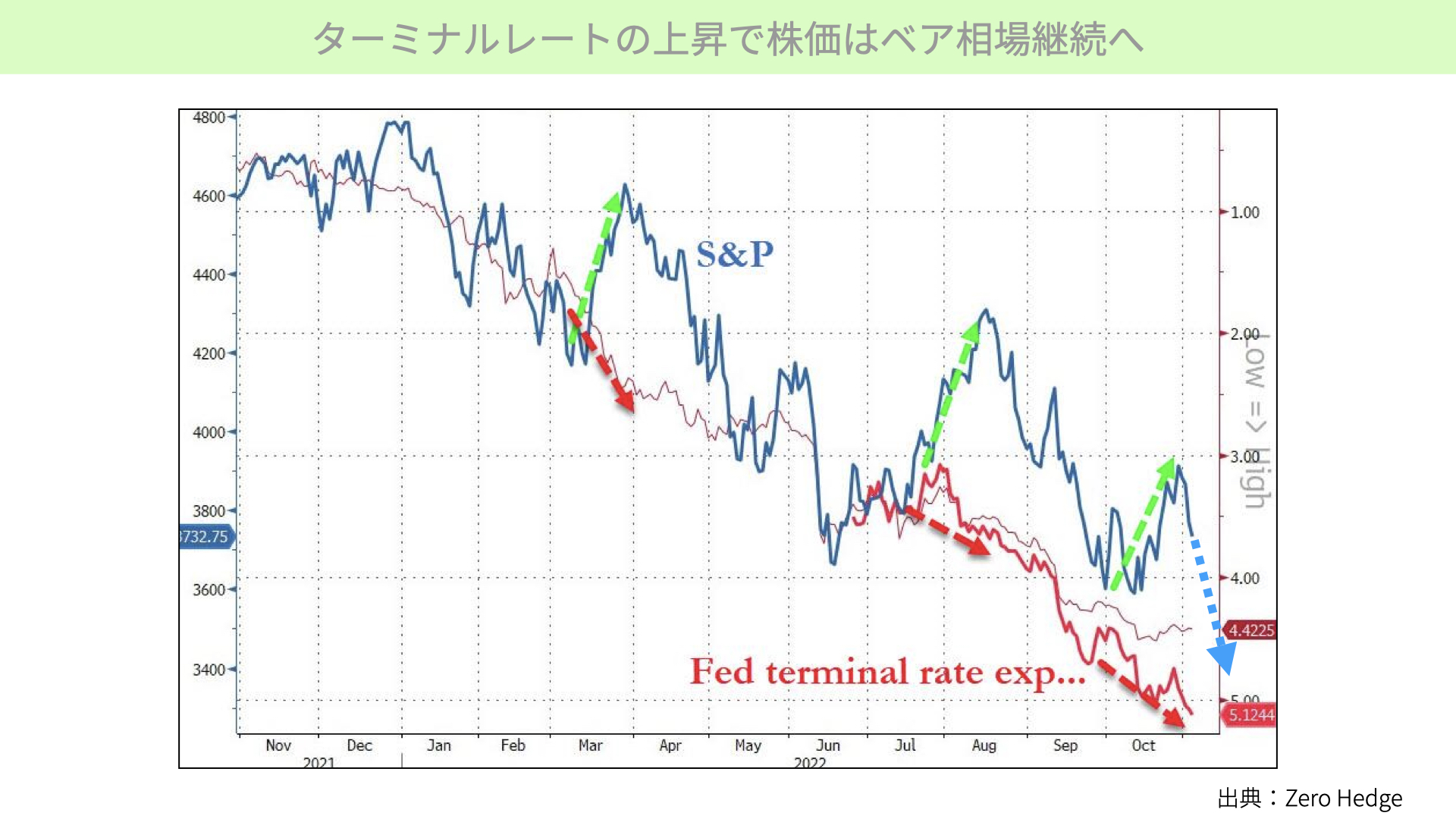

赤がFedのターミナルレートです。こちらは逆メモリのため、下に行けば行くほど、ターミナルレートが上がったことを示します。一方、S&P500の青いチャートは正チャートです。下に行くと、下落を示します。

過去ターミナルレートがFOMC会合、マーケットの状況で上がってきたわけですが、それに伴いS&P500は下落してきました。途中でマーケットが緩和的になってくれるのではないか、ハト派的発言だというたびに、緑のように乖離し、株価は上昇しますが、都度火消しに合って下落します。

今回、青い点線のチャートを入れましたが、今回もFOMCの内容を受け、今後株価は下落するとマーケットは考えています。FFレートのターミナルレートに収れんするということは、株価が下がるということです。恐らく、10月の安値を割ってくるのではないかと、マーケットが思い始めていることが、今回の一つ目のポイントです。

さらに大事なポイントです。FOMCの結果発表を受け、2年金利が上昇するようであれば、かなり厳しい、2年金利に注目だとお伝えしていました。どうなったのでしょうか。

FOMC後の金利動向

予想FF金利の上昇で2年金利が上昇

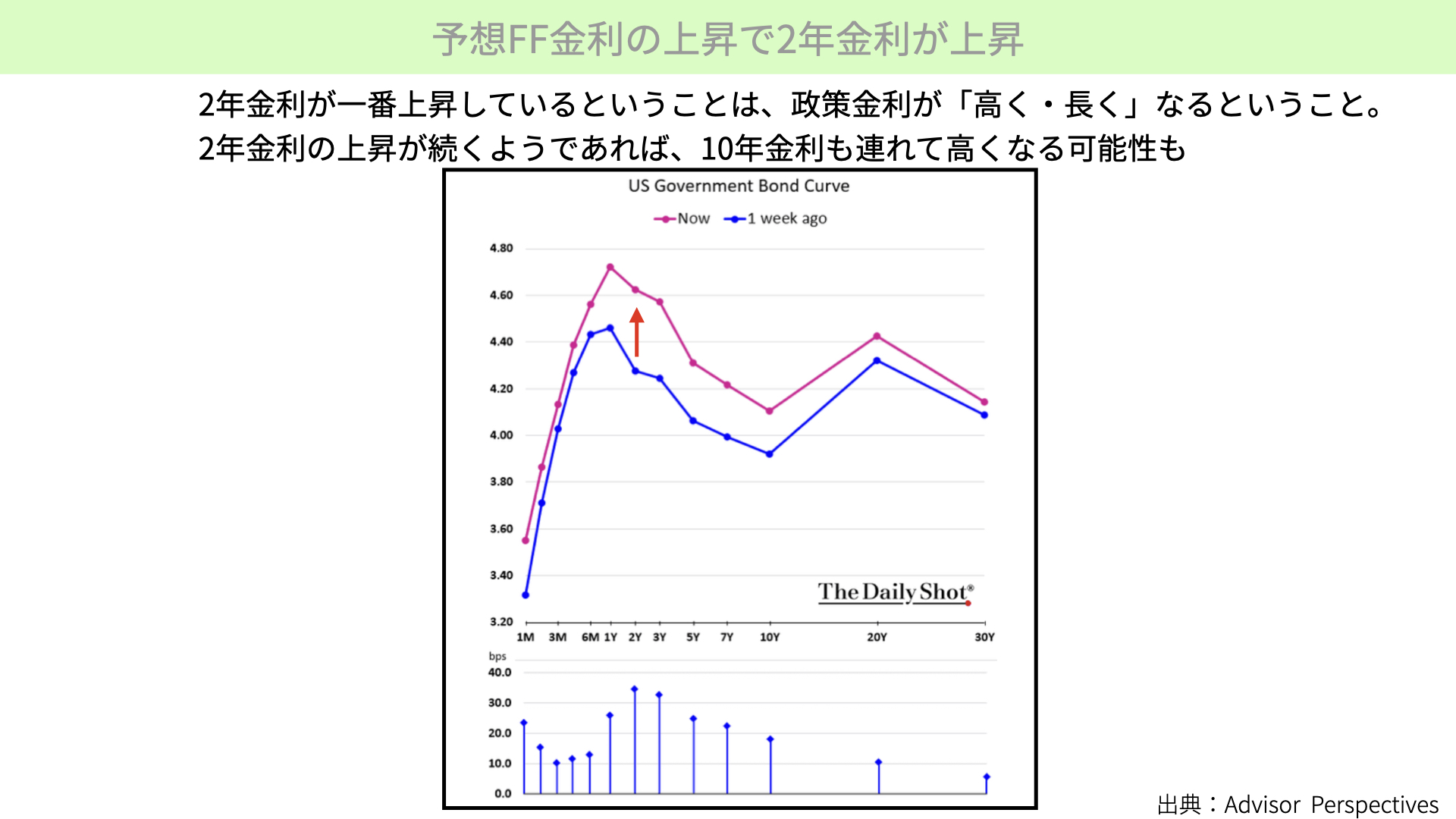

こちらは、米イールドカーブです。1ヶ月から30年の金利を集めたものが、イールドカーブです。1週間前が青いチャート、今回のピンクのチャートが最近です。1週間で一番上がったのは、2年金利でした。上昇の背景は、本日から2年後の11月まで、2年間の金利が平均でどのくらいになるかを表しています。

ターミナルレートが5%を超え、5月までに利上げし、その後状態を長く続ける必要があるとFRBの主要メンバーが言っていることから、政策金利引き上げ後も高く、長く維持すると確認されたことで、2年金利は大きく上昇しています。

2年金利の上昇だけではなく、5年、10年も上昇したことで、短期はある程度織り込まれていましたが、長期金利が上昇しました。長期金利上昇は、株価にとって大きなマイナスとなり、株価が下落しています。

さらに複雑になりますが、2年金利が上昇しているということは、恐らくドルインデックスも再度上昇します。2年金利の先高観で、ドルインデックスは動きやすくなっています。ドル高が進むと、米企業業績もマイナスがさらに膨らむことから、株価にはマイナスの影響がある状況です。

では、2年、5年、10年の金利が上昇することは、今後の株価、今後の見通しにどう影響を与えるのでしょうか。

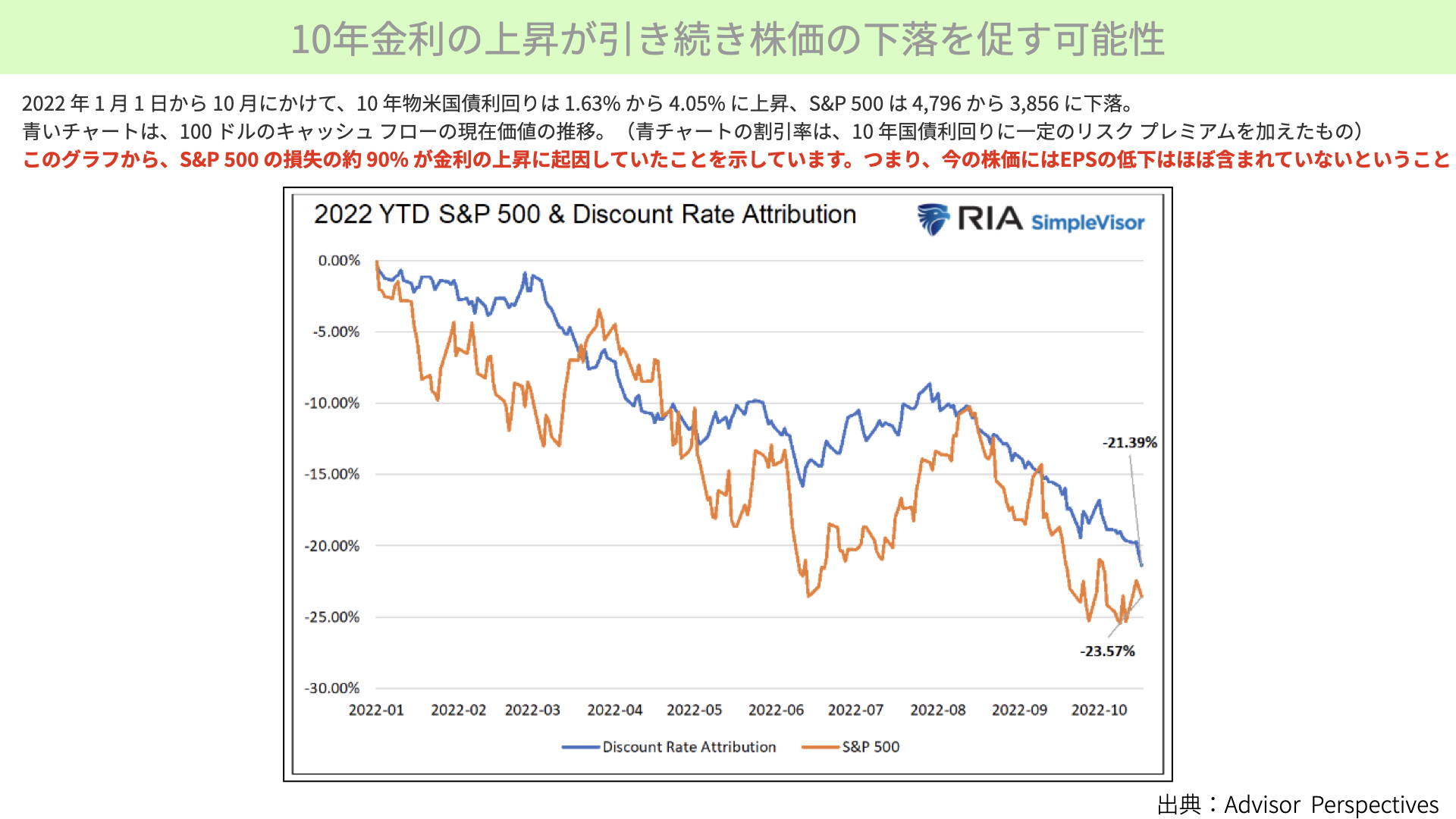

10年金利の上昇が引き続き株価の下落を促す可能性

こちらのチャートは、オレンジがS&P500です。青は、10年金利が上昇したことで、企業が得る将来のキャッシュフローの現在価値が、どの程度下がったかを表しています。よく金利が上がれば、株価は下がると言っています。しかし、それは結論だけを述べたものです。

企業業績は、これから1年後、2年後、3年後に出てくるキャッシュフローを合計したものが、企業価値だと言われています。キャッシュフローは、今の価値に戻したものが株価です。出てくるキャッシュフローを、現在の価値に割り戻す際使われるのが、10年金利となります。金利が高くなると、割引率が高くなるため、今は10ドル稼げるものが、8ドル、7ドルに下がることで、株価にマイナスの影響があるとされています。

今年に入り、オレンジのS&P500は約24%近く下落しました。今回見ていただきたいのは、青いチャートです。21.39%とありますが、これは今年に入り、10年金利が1.63%から4.05%まで上昇したことで、将来のキャッシュフローに対する割引率が高まり、マイナスの影響が21%近くあったことを示しています。

このチャートから分かることは、S&P500は今年に入って24%近く下がってきた中、21%は10年金利の上昇の影響によるものだということです。90%以上は、金利上昇による株価下落を表します。

逆に言えば、企業業績のマイナスの影響は、現時点では本当に小さな影響に留まっています。今後は、EPS低下が追加になるとお考えください。今までの下落の背景は、業績悪化、金利上昇だと思われているのであれば、実は金利がほとんどで、EPS低下はこれから株価に織り込まれると認識いただきながら、次をご覧ください。

EPSの低下予想

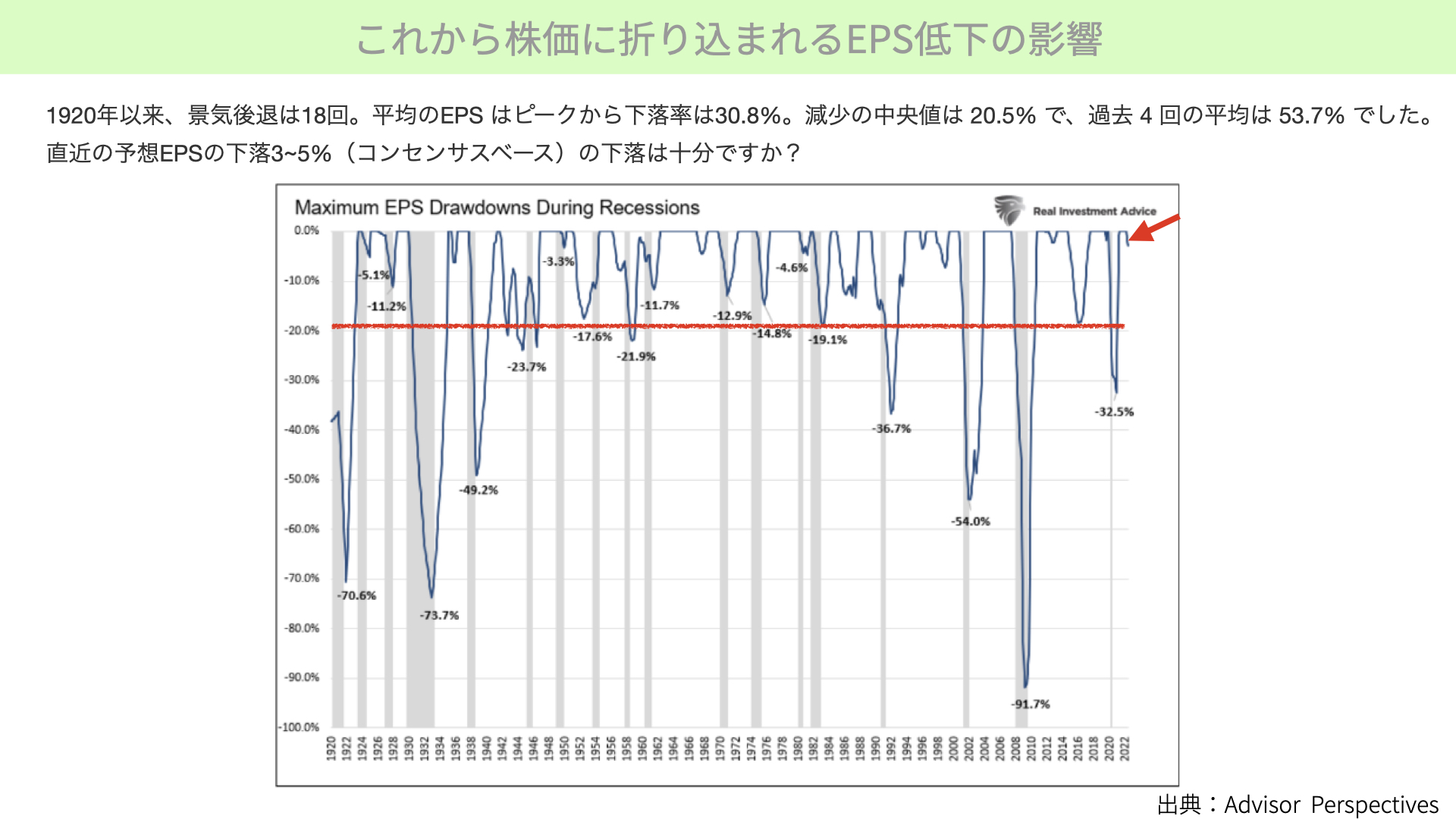

これから株価に織り込まれるEPS低下の影響

こちらは1920年以降、リセッションに入った場合の株価下落、1株あたり利益がどのくらい下がったかを表しています。1920年以降、景気後退は18回ありましたが、その際はEPSのピークからの下落率は30.8%が平均です。現象の中央値は20.5%のため、今回も中央値の20.5%まで下がる可能性があると、マーケットとしては考えておく必要があるでしょう。

ちなみに、過去4回の平均は53.7%です。本当はさらに大きく下がっているのが、最近の4回です。あくまで過去20.5%で見ても、まだまだ下落の余地があるとの説明です。赤矢印を見ると、直近の予想EPSは3~5%しか低下していません。過去の20%からなぞらえても、約15~17%のマイナスの影響があると、改めて考えておく必要があります。

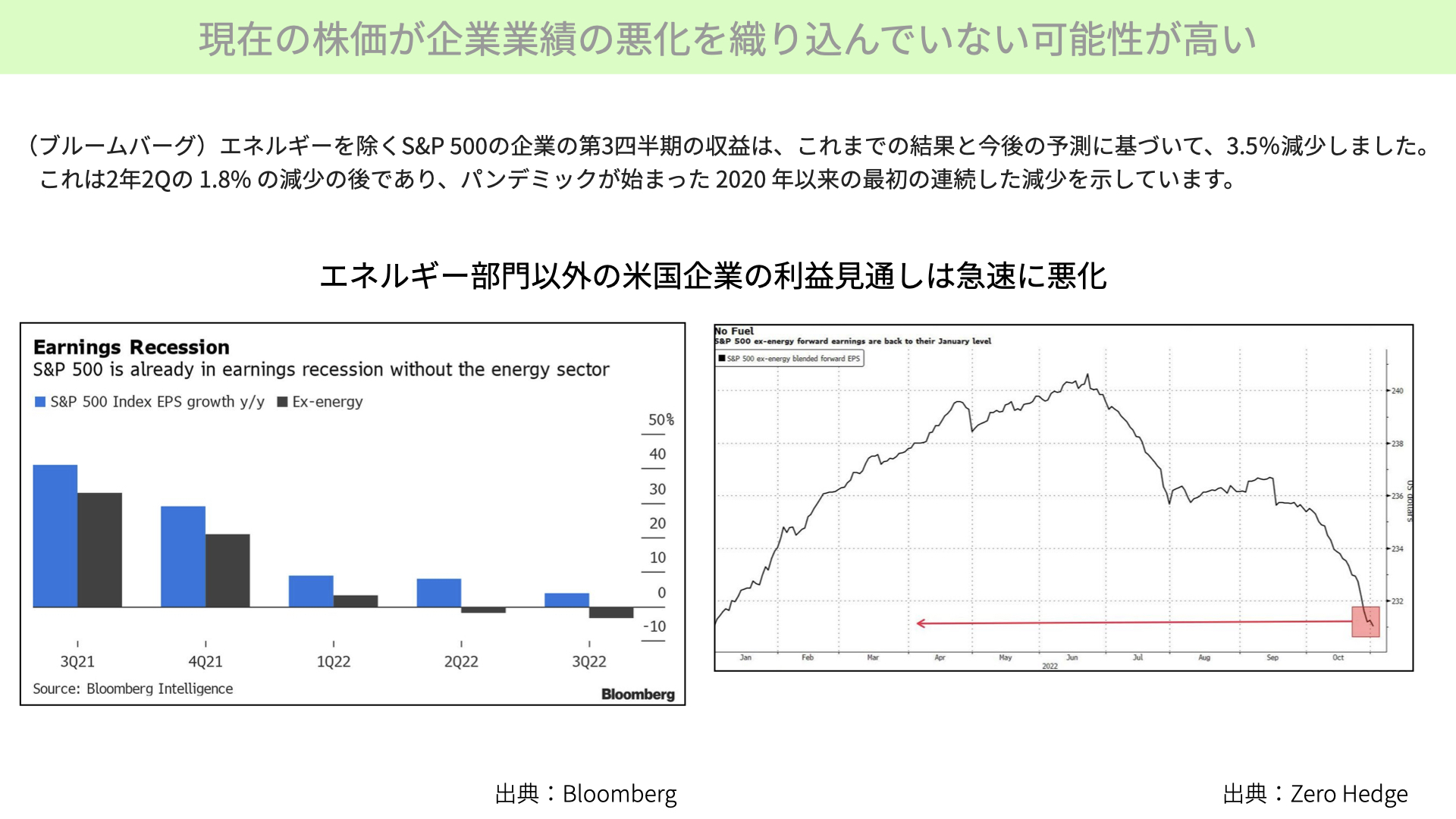

現在の株価が企業業績の悪化を織り込んでいない可能性が高い

今も3%、5%下がってきている状況ですが、最後にこちらをご覧ください。既に株価の業績悪化がスタートしていると、最近特にお伝えしていますが、改めて簡単にご説明します。

左のチャートは、ブルームバーグからの引用です。四半期ごとの収益を見ると、青い棒グラフはエネルギーセクターを含めた、全体の業績です。第2クオーター、第3クオーターもかろうじてプラスになっています。ただし、エネルギーセクターを除くと、第2クオーター、第3クオーターはマイナスに転じています。

2期連続でマイナスになるのは、パンデミック以来です。一番悪い状況に突入していることとなります。右に目を移すと、エネルギーセクターを除いたEPS予想は大きく下落し、11月に入って以降も、さらに下落が続いています。セクターアナリストからは、今は堅調なエネルギーセクターも、来年の第2四半期から縮小に入ると言われています。S&P500のEPS予想は、今後さらに低下する可能性があるとお考えください。

本日のまとめです。今回のFOMCで示されたのは、ターミナルレートが今の予想よりも上がることです。具体的には、コアPCEに対し、実質金利をプラスにすると言っているということは、恐らくターミナルレートが5~5.2%まで上がってくる、具体的な数字がイメージできる記者会見でした。結果として、ターミナルレートは大きく上昇し、2年間の金利も上昇。5年間、10年間の金利もと、金利上昇がスタートしました。

今年に入り、S&P500の23%近くの下落のうち、21%が金利上昇によるものです。今のように、2年、5年、10年金利が上昇するということは、さらに金利上昇のマイナスの影響が今後も続くことを示します。

逆に言えば、今回のS&P500の23%の下落のうち、21%が金利です。2%程度しかマイナスの影響がなかったEPSが、今後大きくマイナスに転じる可能性が高まります。それはなぜかというと、パウエル議長もソフトランディングが難しいかもしれないとコメントしていることから、リセッションに入る、ハードランディングの可能性があるためです。

過去のリセッションを見ると、平均EPS低下が20%ということは、これから株価を押し下げる要因がEPS部分で15%近く、金利上昇部分を含めると20%近くのマーケットの下落があってもおかしくないとマーケットが捉え、木曜日、水曜日の下落が続いていると思っていいでしょう。

4日の雇用統計などを受け、数字が動くことはありますが、メインのコンセンサスとしては、ベアマーケットに戻ったことを感じ取ったことをベースに、これからの経済指標、雇用、インフレがシナリオにどういった影響を与えるか、見ていただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル