本日は、米住宅ローン金利が与える影響についてお話をしたいと思います。米国の住宅ローン金利が、7%を超え、住宅価格が減速し、CPIにとってはプラス材料ではないかと、マーケットでは期待が高まっています。このようにCPIに対し、プラスの影響が期待される一方で、株価にはどのような影響があるのか、簡単に分析しました。今後の参考にしていただければと思います。

[ 目次 ]

7%を超えた米国住宅ローン

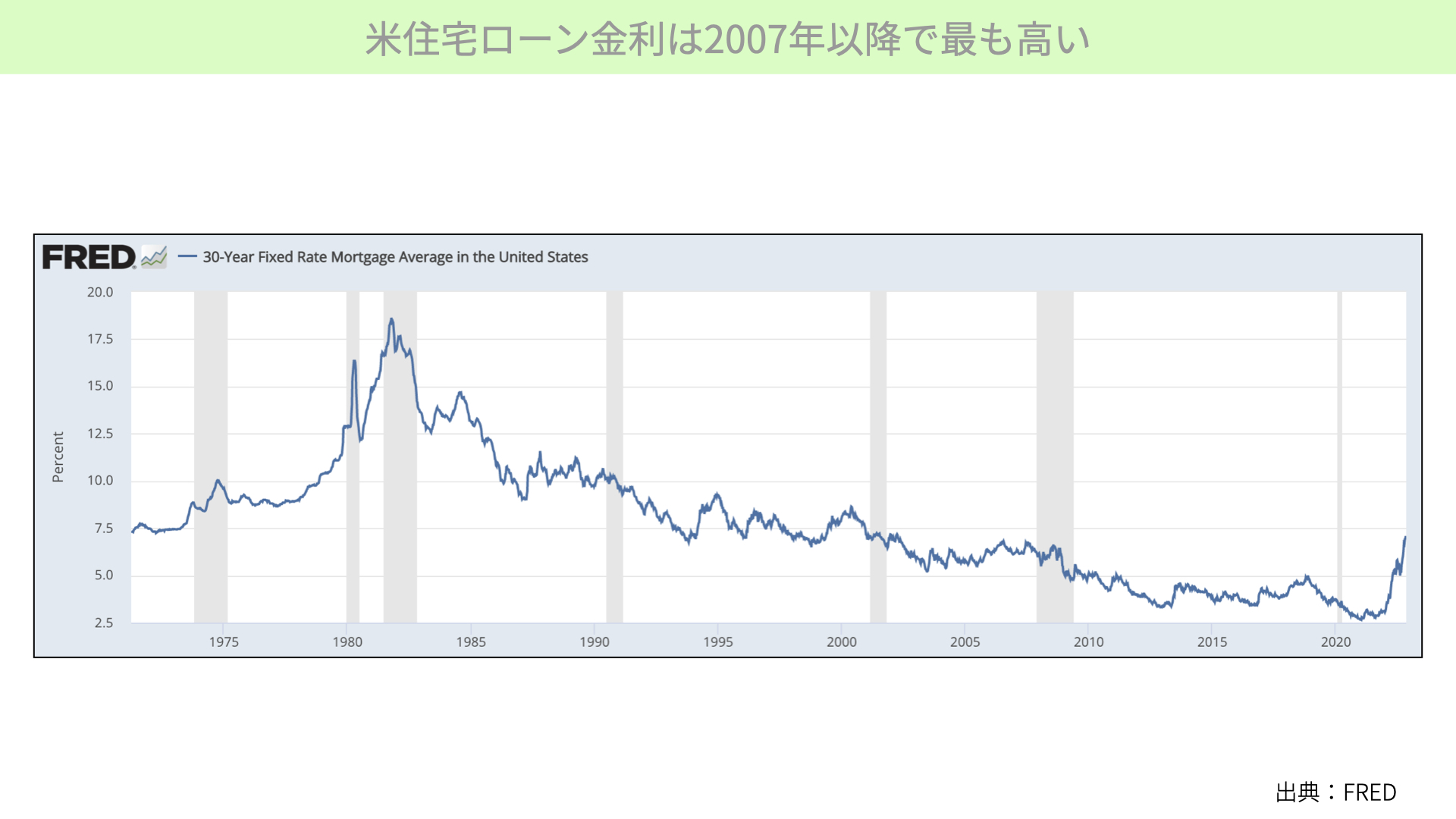

米住宅ローン金利は2007年以降で最も高い

こちらをご覧ください。米30年住宅ローン金利が7%を超えています。2007年を超える高水準です。米住宅ローンの金利に7%を払うということは、それ以上に住宅価格が上昇しない限り、大きな負担になる状況と言えます。

住宅ローン金利が上がってきたことで住宅価格にマイナスの影響があると報じられていますが、実際にそのような影響が出ています。

米住宅ローン金利とケースシラーの関係

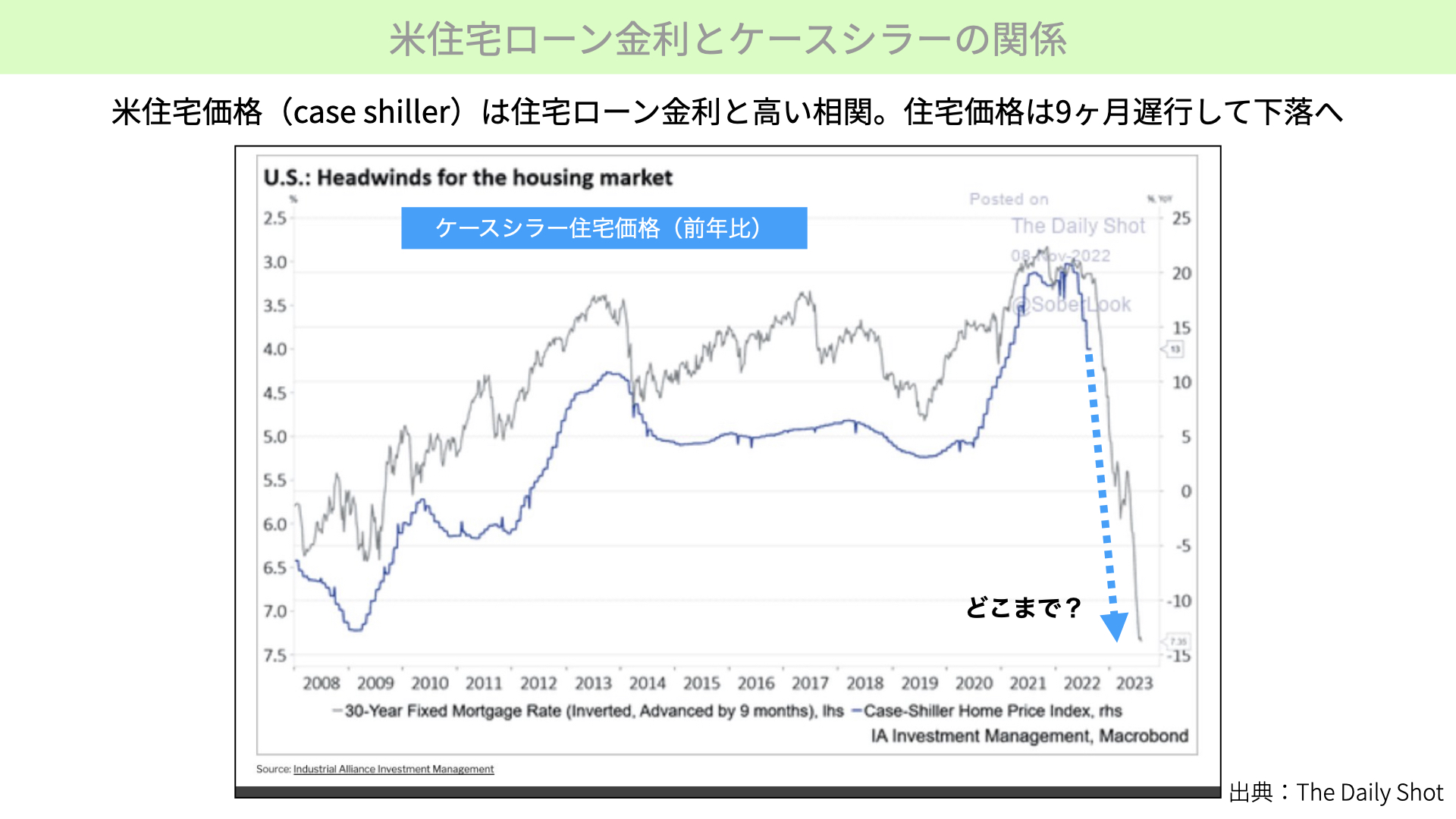

こちらをご覧ください。住宅ローン金利と、ケースシラー(住宅価格)の関係を示したチャートです。青は、ケースシラー住宅価格指数です。こちらは、下に向かうほど、価格が下落していることを示します。一方、グレーは、住宅ローン金利を表しています。逆メモリなので、下に向かうほど、金利が上昇していることを表します。住宅ローン金利は、左のメモリを見て分かる通り、7%を超える状況となっています。

上の文章に書いてある通り、住宅ローン金利が上昇すると、9ヶ月遅行して住宅価格が下落することが、2008年以降確認できています。今のように、住宅ローン金利が7%を超えてくる水準ということで、これから住宅価格がどんどん下がる状況だと予想されます。今、最もマーケットで懸念されているインフレーションに対しては、住宅価格が鎮静化してくると、プラス要因となります。その意味では、住宅価格下落は、ある程度マーケットの期待に応えているフェイバーな状況ではあります。

では、青い矢印で書いてある住宅価格は、住宅金利が7.5%近くまで上昇してきている中、住宅価格が前年対比でどこまで下がるのでしょうか?

米住宅価格の見通し

住宅価格は下落するも前年比マイナスは回避の見通し

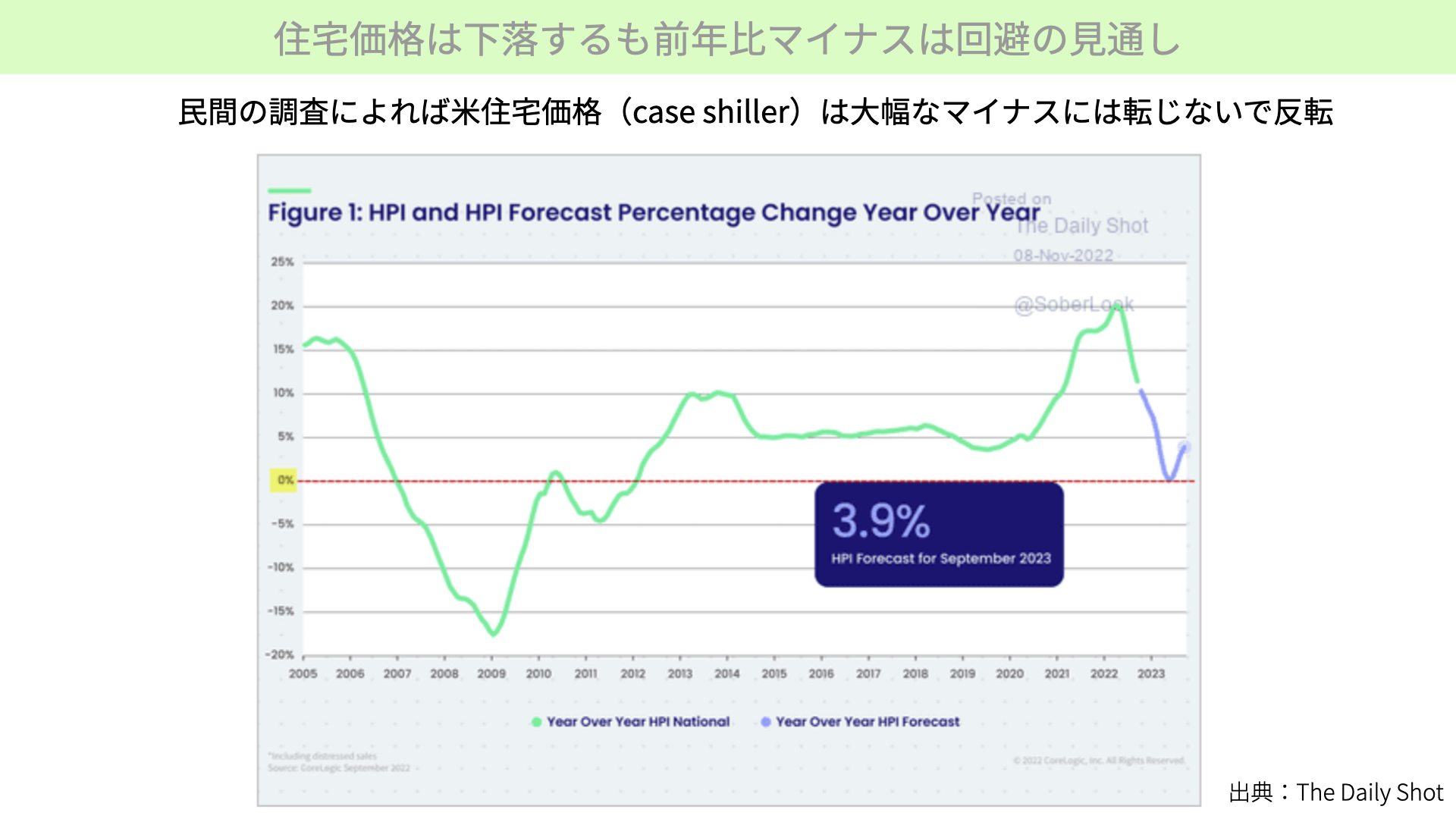

こちらをご覧ください。民間企業の調査によると、来年春先までに住宅価格は前年比で0%近くまで下がることが想定されています。ただし、来年9月以降には、3.9%の前年比での上昇見込みになっており、大きく0%を下回ることをマーケットは想定していません。

マーケットが一番懸念しているのは、チャートの左部分にあるような、2007年以降のような大きな住宅価格下落です。ここまで不動産価格が下落すると、金融機関の破綻や金融システムに対する影響が懸念されますが、マーケットはそこまでの下落は想定していません。ただ、今後も住宅価格が下がり続けるということは念頭に置かれている状況です。

ケースシラーの下落はインフレには効果的

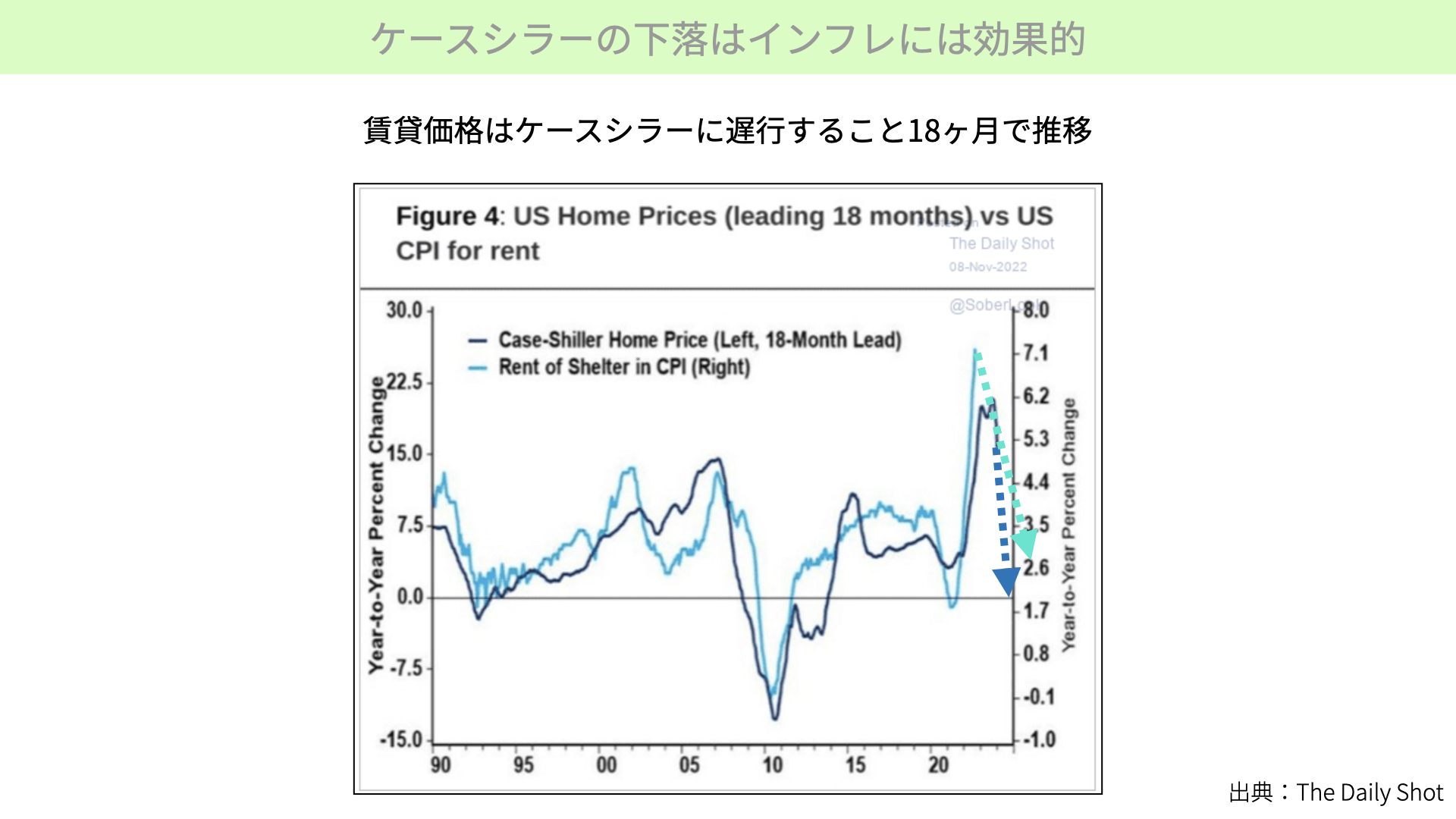

さらに、こちらをご覧ください。住宅価格が前年比で0%近く、来年春先から夏場にかけて下がってくると、CPIに大きく影響する賃貸価格に、どういった影響があるかです。

濃い青のチャートは、ケースシラーのホーム価格指数の前年対比です。水色のチャートは、賃貸価格となります。青いチャートは、これから0%まで下がるという民間調査を信じれば、青い点線のようになります。

それに遅れること18ヶ月で、賃貸価格は下がってくるため、今、CPIに大きな影響を与える賃貸価格が、いずれ前年比で2%近くまで下がることとなります。そうなれば、CPIに対する大きなマイナス影響がなくなりますから、住宅金利が非常に高いことがインフレの懸念を鎮静化させることで、マーケットにとってプラス材料になるかもしれません。

10日発表されるCPIでも、こういった期待もあります。それを受けて、金融政策がハト派に転じるのではないかとの期待から、株価はフワッと上がってきています。

では、住宅価格の下落は、株価に対してマイナスの影響がないのでしょうか。こちらをご覧ください。

不動産価格が株価に与える影響

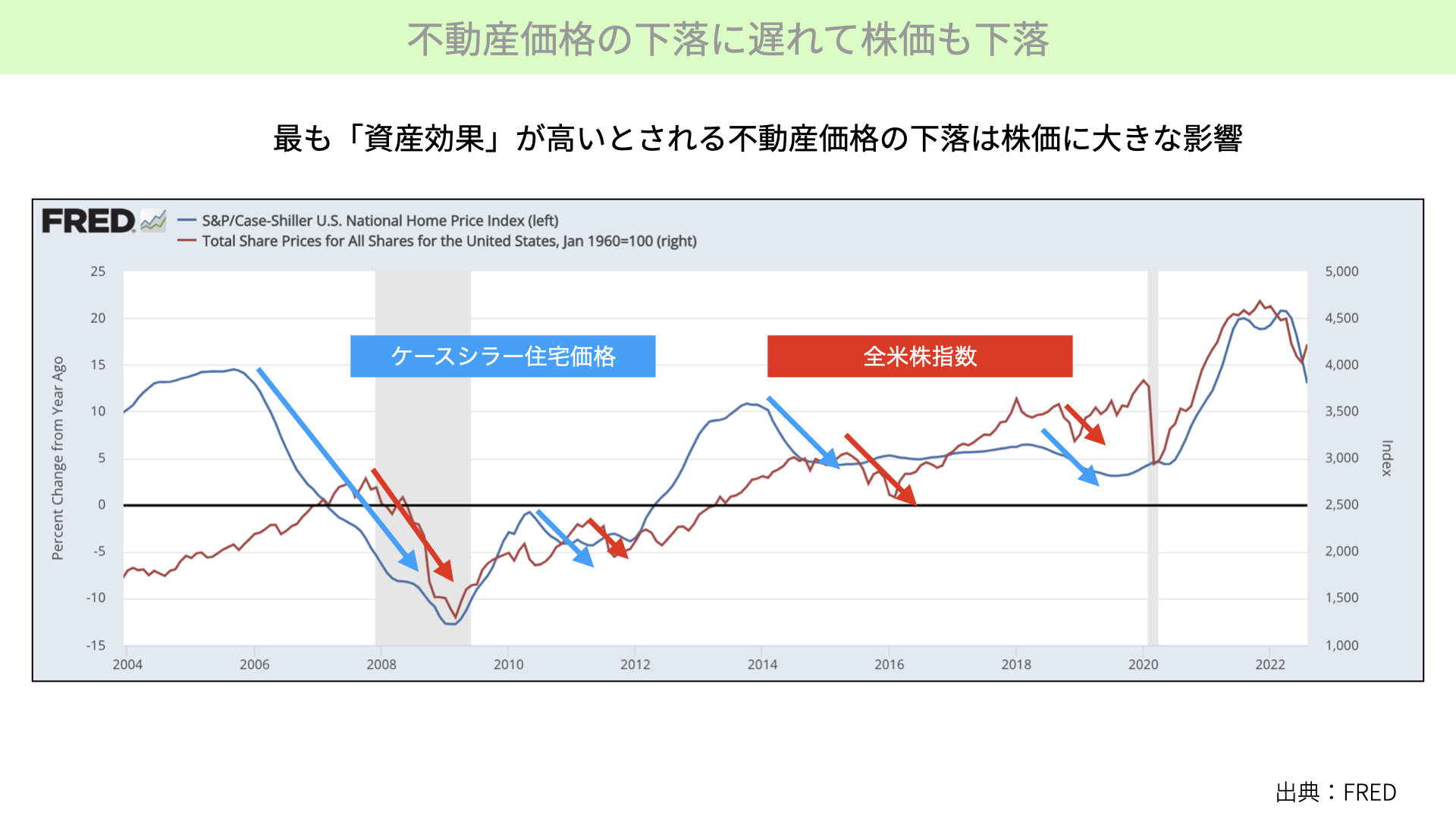

不動産価格の下落に遅れて株価も下落

こちらは、青いチャートがケースシラーの価格指数です。これは、前年対比です。赤いチャートは、全米株のチャートです。ケースシラーの住宅価格が下がっていくと、その後、送れるように米株式指数が下がると、過去確認できています。

住宅価格が下がると、アメリカでは「資産効果」と言われていますが、株や不動産が上昇することで財布のひもが緩くなり、GDPの7割を占める消費が上昇することで、株価が上昇するという循環が生まれます。一方、資産価値が下落、株や不動産が下落すると、財布のひもが締まり、結果として消費が落ち、株が下落すると言われています。

このように住宅価格から遅れて、株価が下落する傾向があることから、ケースシラーが来年夏場以降、下がる可能性があります。株価が遅れて下落するということは、今の下落がまだ続く可能性があると、住宅の価格動向からは、一応想定しておくべきシナリオかと思います。

以前にもお伝えしましたが、アメリカは不動産価格が上昇すると、不動産価格から住宅ローンを引いた余剰に対し、カードローンの担保を設定して消費する傾向があります。不動産価格が下がると、住宅ローンの枠が確保できないことから消費が落ち込むとも十分考えられます。

また、今の低い貯蓄率、カード使用残高が異常に高い中、不動産が下落することは株価にマイナス要因ではないかと、マーケットでは見ています。

そのようなことから、ケースシラーが下がる原因にもなっている、米30年住宅ローンですが、これがいつ下落に転じるのかは、非常に関心が持たれています。こちらも政策金利と大きく相関していることが分かりました。こちらをご覧ください。

住宅ローン金利は金融政策の転換後に低下する傾向

青いチャートが30年住宅ローン金利、赤がFFレート、政策金利です。30年住宅ローン金利が低下に転じるきっかけとなるのは、FFレートの政策転換です。1988年のケース、95年のケース、2000年、2008年のケースと、全てのケースで政策金利が上昇を止める、もしくは下落に転じたのちに、30年住宅ローンが低下する傾向があります。

直近の2019年のケースですが、こちらは少し住宅ローン金利が先に下落しているように見えますが、2019年1月4日に、パウエル議長が「今後、金融政策を緩やかにする」と発言した後、下落しています。今はというと、5月までターミナルレートが上昇する前提で動いています。

もし、これがハト派に転じても、恐らく3月まで利上げが継続するとなると、早くても3月まで住宅ローンが大きく下がるとは、想定しづらい状況です。住宅ローン金利が高いままだということは、そこに釣られて、ケースシラーも下がる傾向が出てきます。

そして、ケースシラーが下がるということは、株価も遅行して下がると考えると、今までの下落が、住宅によってさらに続く可能性があると、頭の片隅に置いていただきながら、今晩以降の中間選挙の結果、10日のCPIと、総合的にマーケットを見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル