10日に米10月のCPIが発表されました。結果が、市場予想を下回ったことで、まだCPIは高水準ではありますが、今後のCPI低下の道筋が見えたことでマーケットが好感、株が大きく上昇、金利が大幅に低下しました。1日のS&P500の上昇が5.5%、NASDAQは7%越えと、かなり大幅に上昇しました。こういったリスクオンが、今後も続くのか、今の需給環境、注目すべき点をお伝えし、分析します。

[ 目次 ]

CPIは予想を下回る結果に

CPIの結果は減速し市場予想も下回る

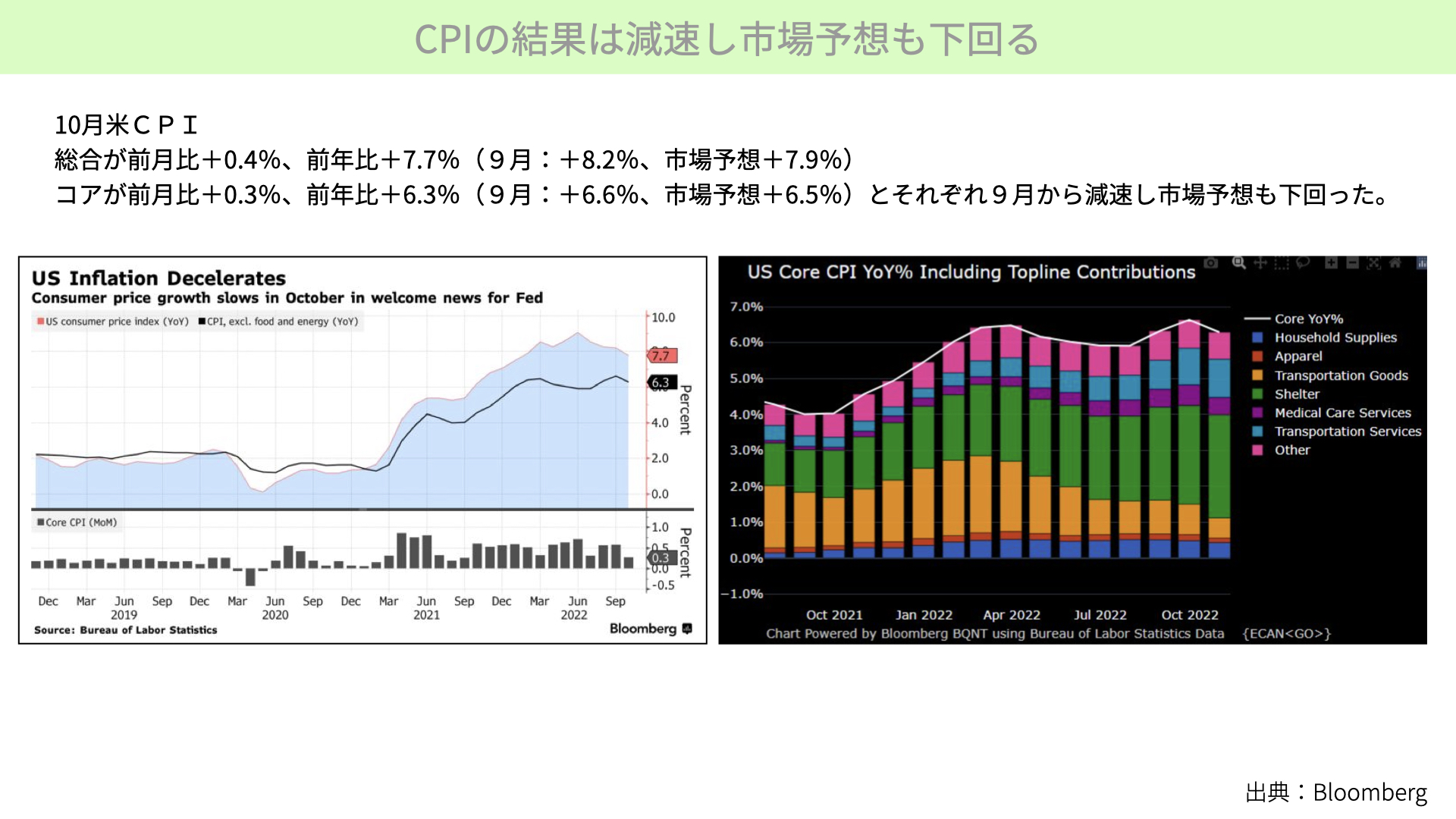

こちらは、10日のCPIの結果です。左下のチャートにあるように、夏場以降、総合とコア両方で低下傾向が続いており、今回予想を下回ったことが、マーケットで好感されました。

右のチャートは、CPIの上昇構成比率です。緑の箇所は、賃料です。こちらの価格がまだまだ高い状況のため、CPIは高いままですが、住宅ローンの金利が上がっていることで、住宅価格は低下し、賃料も低下傾向で今後も低下が続く見通しから緑の部分は、いずれ低下してくるだろう、コアCPIは低下してくるだろうと考えられています。現時点の高さというより、今後低下してくるだろうとの期待感が、マーケットでは強くなっています。

CPIの結果を受けて大幅にターミナルレート低下へ

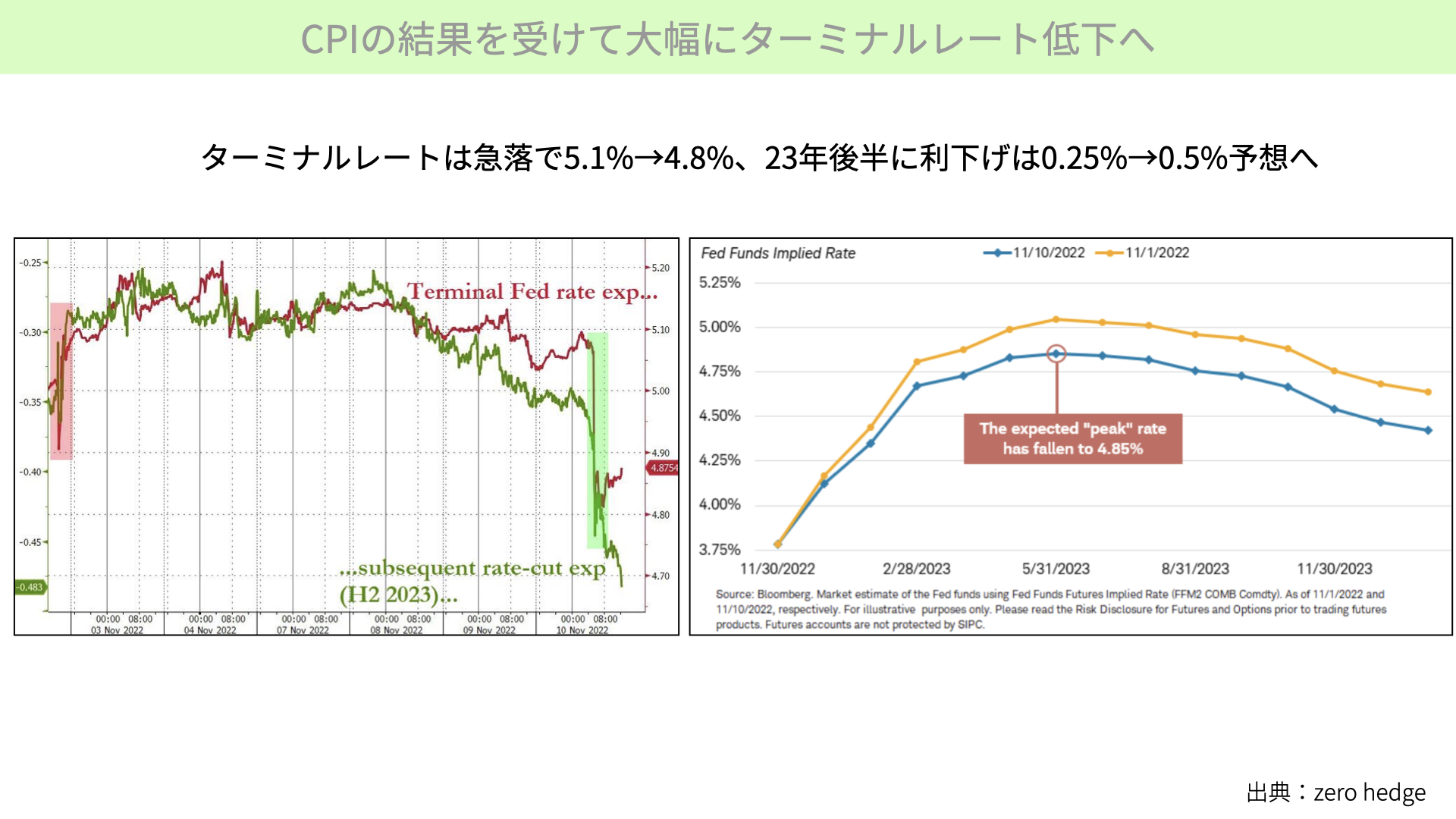

それを受けて、ターミナルレートはどうなったのでしょうか。左はターミナルレートと、来年の利下げ見通しを、赤いチャートと緑のチャートで表しています。赤いチャートのターミナルレートですが、CPI発表前までは、来年3~5月にかけて5.1%まで上昇すると予想されていましたが、発表後に4.8%まで低下しています。1日で利上げ幅が0.25%、1回分減ったことになります。

緑のチャートは、来年の利下げがどのくらいあるかを示していますが、発表前は0.25%の利下げでしたが、発表後に0.5%、1回分多く利下げがあるとの予想に変わり、事前予想よりも緩和的な状態となっています。

右側は、FFレートの予想です。黄色のチャートは、11月1日、青いチャートは、11月10日です。たった10日間で大きくイールドが変わっています。来年春、最高到達点のターミナルレートは4.8%近辺、利下げは0.5%に変化しています。

こうして金融が緩和する状況になったことで、株価は大きく上昇し、債券も大きく買われる、金利が低下している状況です。今回、個人投資家も当然買ってはいますが、多くはショートカバーだとされています。この二つの要因以外に、今回は、ある程度大きなお金、機関投資家、ファンドのお金が入ってきた可能性があります。なぜそう言えるのか、こちらでご説明します。

今回の株の買い手は

リスクパリティ戦略の買いが入った公算が高い

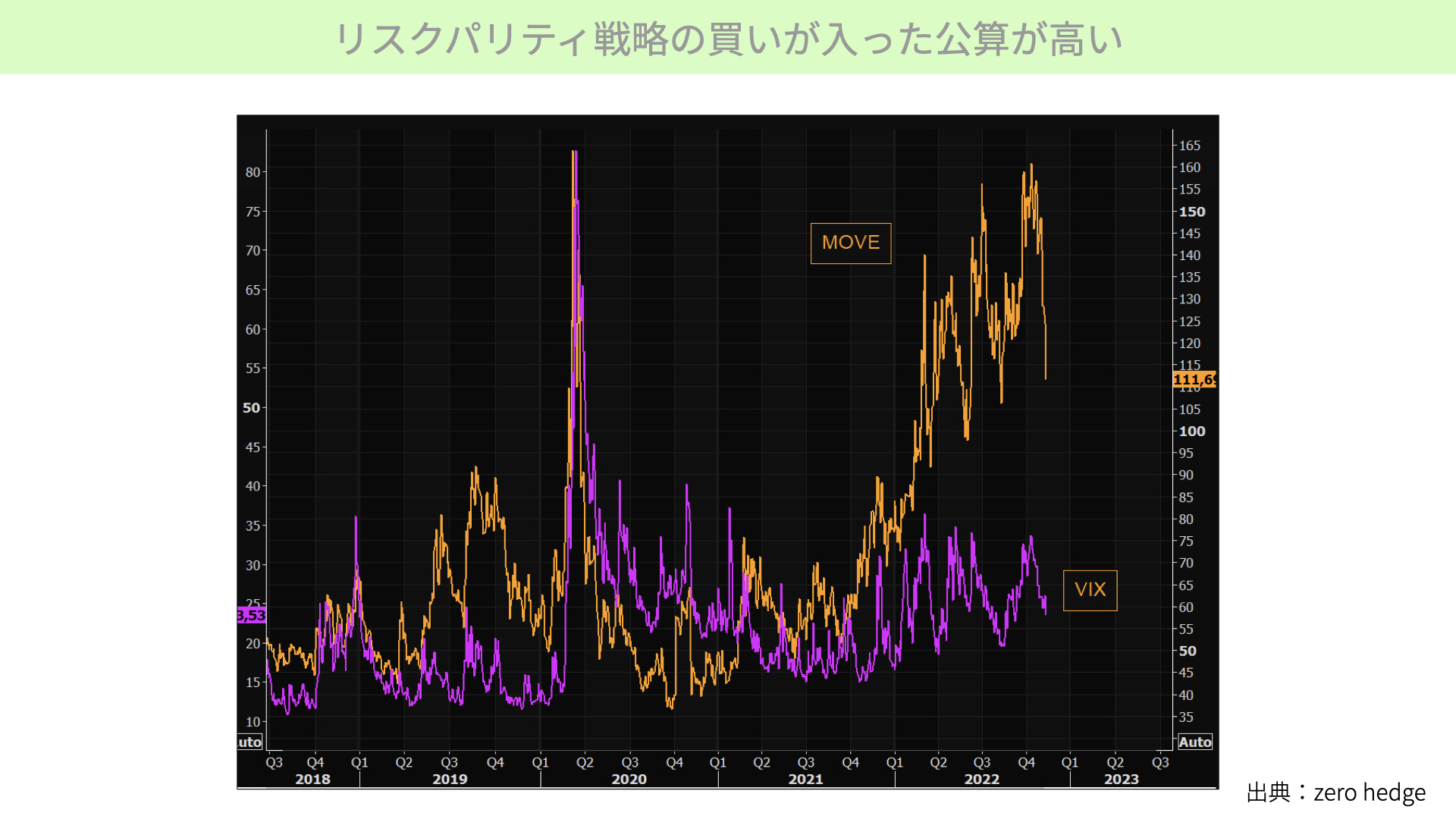

債券版VIXと言われる、MOVE指数が黄色、S &P500のボラティリティを表すものがピンクのVIX指数です。二つが下向きになっているということは、将来、株や債券の動き、ボラティリティが低下することを表しています。

リスクパリティ戦略とは、株や債券に投資していて、MOVEやVIXが大きく上昇する場合、投資金額が大きくなるほど、将来の価格変動が大きくなるため、株、債券の保有割合を減らしてリスク総量を減らす戦略です。

上昇の背景はMOVE、VIX指数の低下

一方、MOVE指数、VIX指数が低下した時は、株、債券に振り分ける金額が大きくなっても、価格変動の総額は小さくなるため、通常よりも株や債券に待機資金から振り分けることができるようになります。10日は、VIX、MOVE指数の低下によって、株や債券にお金を振り分けたリスクパリティー戦略に従い、機関投資家が多くいたと、マーケットでは言われています。今後も、MOVE指数、VIXが低下するようであれば、当面のリスクオンが、短期的には続くと言われています。

そのため、MOVE指数、VIXが大きく跳ね上がる状況ではないことが株価続伸の条件とも言えます。FRBがタカ派色を強めたり、仮想通貨の問題、新興国のソブリン問題がリスクとして台頭してくるようになると、VIXやMOVEが上昇することになります。そういったことがない限りは、基本的には株や債券にお金が向かいやすい状況であることが、リスクパリティ戦略からは確認できます。

そんな状況ではありますが、いくつか、今の需給環境において知っておいていただきたいこと、注意していただきたいことをお伝えしたいと思います。

現在の需給環境

プットコールレシオは下げ材料に反応しやすい状態

まず、プットコールレシオをご覧ください。下の黄色のチャートはS&P500です。青はプットコールレシオとなります。今の水準は0.77です。プットよりも、コール、買っている投資家が多い状況です。

チャートの赤矢印箇所をご覧ください。プットコールレシオでプットが多く、つまり株価が下がるだろうと予想している人が多いときは、反転する材料に反応してS&P500が大きく底から上昇する傾向があります。リスクに備えてプットを買っている状況で良いニュースが出ると、保有するプットを処分し、つまり買い戻すことになり、これが買い圧力となり株価が上昇、底値を付けることが多くあります。今の0.77は、プットの総量が少ない状況です。コールポジションを買っている人が多いため、悪い材料が出ると、プットを仕込む人が増えます。その意味では、S&P500が大幅に上昇する需給環境ではないと言えます。

また、22年以降から見ると、0.77という水準は、プットが少ない状況です。市場では、株価が下がるという想定をあまりしていませんので、悪材料が出ると大きく下げる可能性があることに注意が必要です。

S&P500が1日で5%も上昇するのは通常は利下げなど

さらに、こちらをご覧ください。

白いチャートが、S&P500の株価指数です。青い棒グラフは、1日の株価のS&P500の動きです。昨日、5.5%を超える上昇となっています。5%に黄色い点線を引き、5%を超え、1日に動いた株価は過去どうだったのかを見てみましょう。例えば、2008年、2020年に、大きく5%を超える上昇がありましたが、こういった上昇の背景は、ほとんどのケースで利下げが伴っています。利上げが鈍化する、利上げスピードが緩くなることでここまで株価が大きく上昇したケースはありません。利下げに転じて5%上がったのであればまだしも、ターミナルレートの低下でここまで上昇するのは過剰な反応だったといわれています。今後は、5%の反動、巻き戻しが起こる可能性があると思われてることは、皆さんも認識していただきたいと思います。

要人発言はCPI低下を歓迎

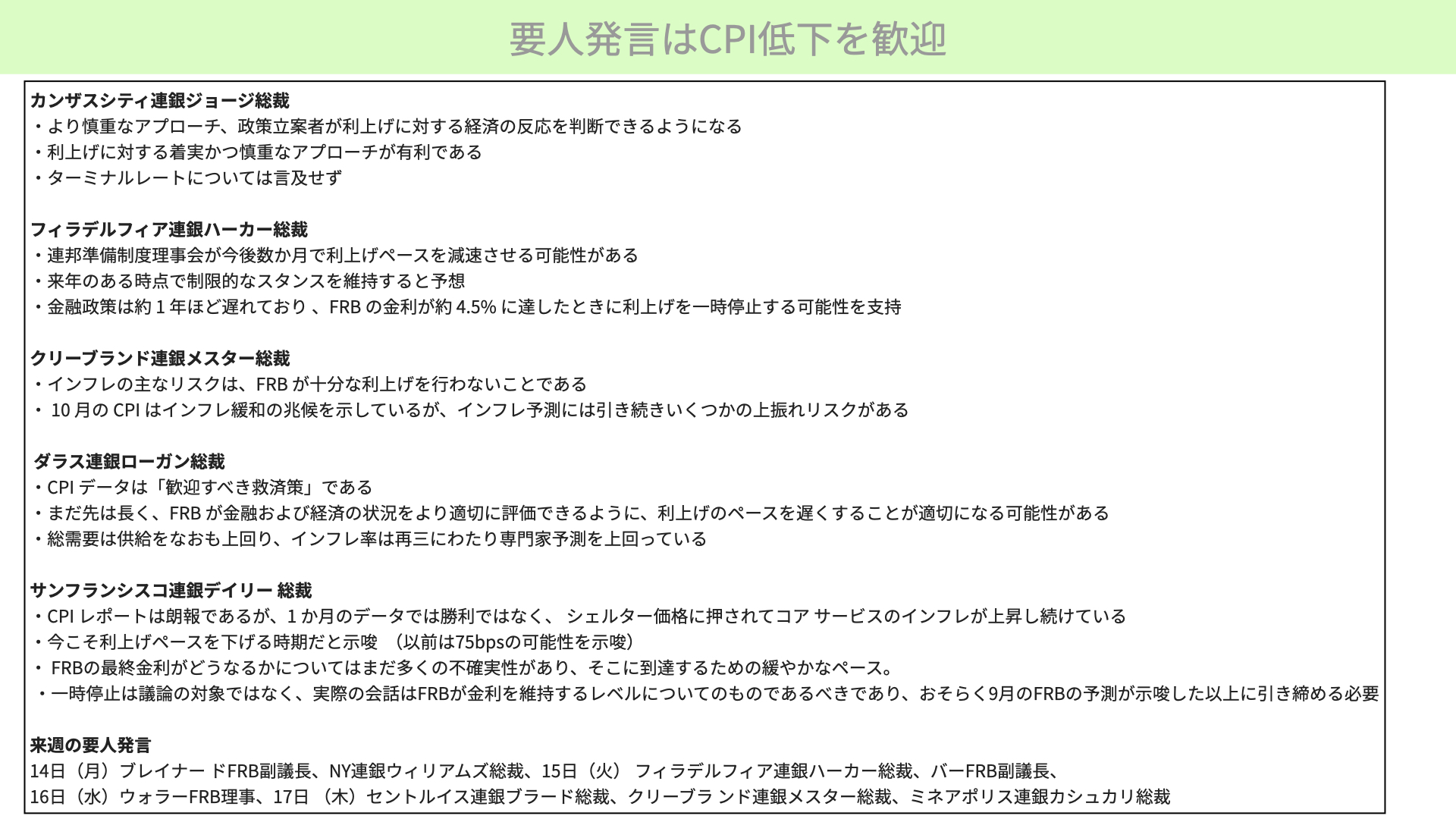

最後に、見ていただきたいのはこちらです。10日、CPIが発表された後、5人の要人発言がありました。要人発言でタカ派的な内容であれば、恐らく株価は10日ほど大きく上がらなかったでしょう。ただ、5人の連銀総裁のコメントは、メスタークリーブランド連銀総裁が若干タカ派だったものの、残りの4人のうち3人がほぼハト派で、CPIの下落に好感していると述べ、もう1人は中立的な立場です。5人のコメントが、全体的には株価上昇に拍車をかけた形です。

ただ、資産効果、株、債券が大きく上昇し、住宅ローン金利が一気に6%半ばまで下がっています。改めて不動産価格が上昇したり、株価が上昇したりといった資産効果が出ると、折角下がり始めたCPIが戻っていく可能性があります。そういったことを懸念材料とするメンバーがいれば、改めて要人発言で引き締める雰囲気を出す、タカ派的要素を出す可能性があります。

一番下に、来週の要人発言を付けています。14日には、ブレイナード副議長、ニューヨーク連銀のウィリアムズ総裁の講演、、2人はかなり重鎮とされており注目なります。また、10日に話したハーカー総裁、メスター総裁も、来週お話する機会があります。

もし、10日の大きな上昇を受け、FRBとして引き締めなければならないとなると、10日話した方の来週の話す内容が変わったりすると、FRBのそのような意向があるのではと考えられます。言葉の変化は、しっかりと見ておく必要があります。

もちろん、他のメンバーもタカ派でくるかどうか注目すべきポイントです。なぜ要人発言が注目かといえば、マーケットが楽観的になり過ぎ、株が大きく上昇した場合、FRBメンバーの誰かがタカ派的コメントをして、鎮静化する動きが今年に入り多くありました。

マーケットの説としては、株、債券、不動産が大きく上昇することで、資産効果が上がり過ぎ、CPIが鈍化することを妨げると言われています。そういった意向がまだFRB内で働いているようであれば、タカ派発言が出ます。タカ派発言が出るということは、リスクパリティ戦略上、MOVE指数、VIXが上がると、株に対しての、債券に関する買いが少し細ってくる可能性もあります。

また、プットコールレシオの状況から言えば、0.77です。プットの総量が少ない状況ですから、何かあったときには下がりやすい需給環境です。来週以降も、少しボラティリティが高い状況が続きます。ただ、以前よりCPIが下がったことは好材料で、短期的にはフワッと上昇しやすい環境下にあります。来年以降の中期的な警戒感の前に、直近の需給環境として以前より改善していますが、要人発言に警戒しながらマーケットに臨んでいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル