先週、米10月CPIの結果が発表され、インフレ減速期待が高まり、株価が大きく上昇、金利が大きく低下しました。今週も、その流れを引き継いで、株価上昇をマーケットは期待していますが、FRBはこの状況を看過できるか、それを見定める非常に大事な1週間になっています。

資産効果、株式などの資産が大きく上昇することで消費等が活発になることを、FRBはインフレを再び強まるかもしれないと警戒する可能性があります。また、FRBが非常に大事にしている指標が景気後退を示す中、景気後退を優先すべきか、インフレを優先すべきかという、非常に難しい判断を迫られる状況に、今週以降なっていきます。FRBはどういった判断をくだすのか、お伝えしたいと思います。

[ 目次 ]

インフレ指標はややインフレの戻りを示唆

ミシガン大消費者マインド指数はやや上昇

先週、CPIが発表され、夏以降から続くインフレの減速が再び確認できたことで、株式市場は歓迎ムードに入っています。しかし、金曜日に発表されたミシガン大消費者マインド指数では、若干インフレが上向き傾向にあると確認されていました。

左下のチャート、1年先のインフレが青いチャート、5年先から10年のインフレ期待が、黄色のチャートです。結果から言えば、前月の5%から、1年先のインフレは5.1%に上昇。5年先のインフレは、前月の2.9%から3%に上昇しています。

上昇の背景には、WTI、原油価格が再び上昇していることが原因と考えられています。ミシガン大の消費者マインド指数は、サンプル数が少ないことから、ガソリン価格の上昇が、期待インフレ率に反映しやすい指標です。とはいえ、ここ最近の原油価格は90ドル近辺で落ち着いてきていますので、今後も期待インフレは高止まりする可能性があります。

今後、冬場に入って原油価格が上がる、もしくは地政学リスクの台頭などが再燃し、原油価格が上昇すれば、左のチャートの1年先のインフレ、5年先の期待インフレはさらに上昇する可能性があります。今置かれているマーケットの状況は、CPIの結果でインフレに勝った!という雰囲気がありますが、これを見るとまだまだ予断を許さない状況と言えるかと思います。

この指標を取り上げた背景は、6月14日、15日のFOMC後、パウエル議長がこの指標を見て、「1年予想は5.4%と40年ぶりの上昇になったことでCPIと共に重要視した」と発言したことから、一気に市場の注目を集める指標となりました。この青いチャートが5.4%まで上昇したことで、0.75%の利上げを決定したと伝えています。今回、5.1%まで上昇していますが、今後、原油価格が上がり、再び5.4%に近付くことがあれば、FRBの思考がタカ派的に傾斜するとも十分考えられます。このように、ミシガン大のマインド指数を見れば、まだインフレの沈静化について決着が付いていないというのが、マーケットで共有されることになりました。

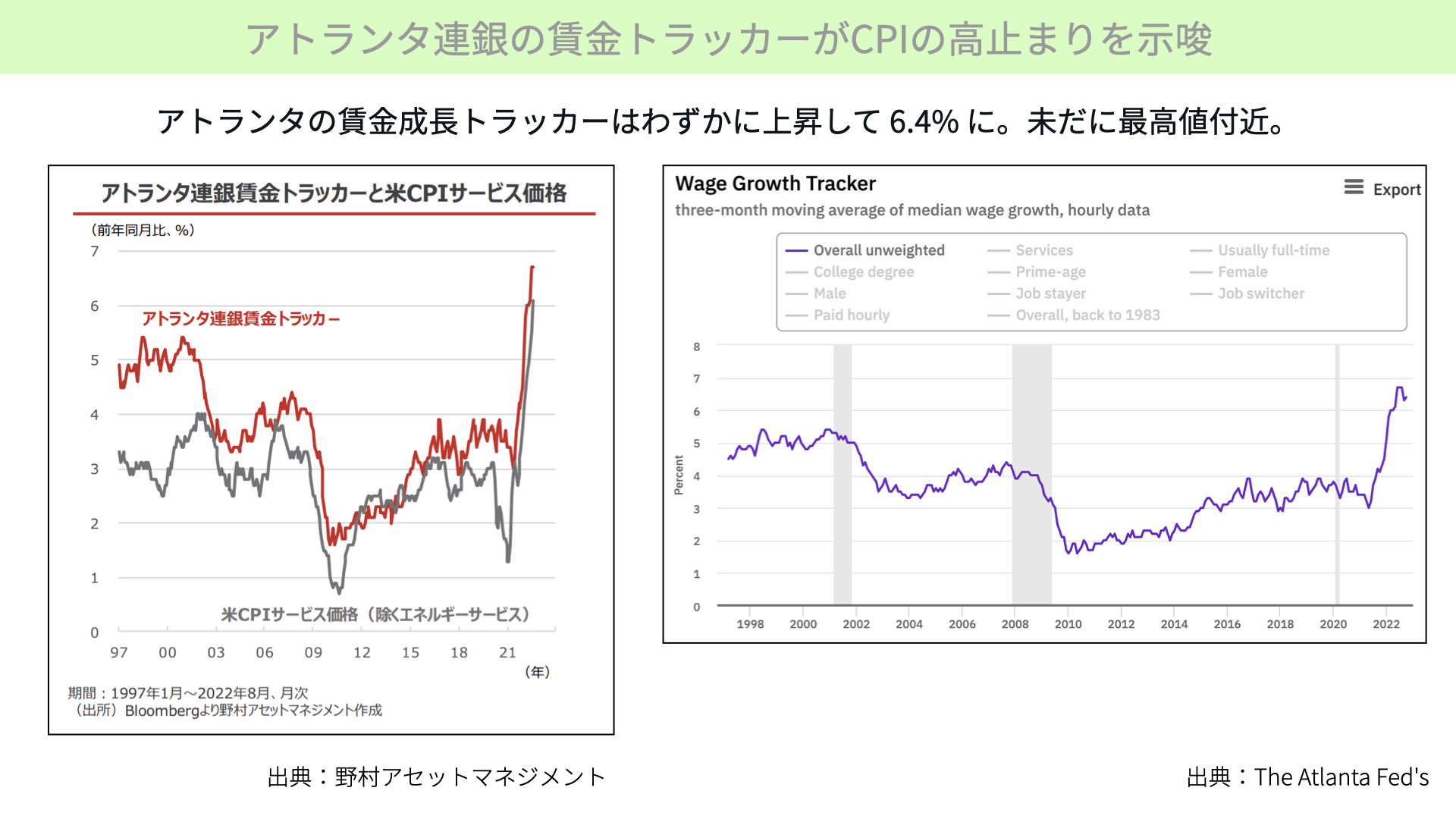

アトランタ連銀の賃金トラッカーがCPIの高止まりを示唆

さらに、こちらをご覧ください。アトランタ連銀が出している賃金トラッカーです。こちらは、賃金がどのくらい上昇したかを表したものです。右側は、今、前年比+6.4%で上昇しています。一時期のピークよりは下がったものの、まだ高水準で賃金が上昇していることが右の資料から確認できます。

この賃金トラッカーがなぜ大事かといえば、左のチャート、野村アセットが出している資料をご覧ください。アトランタ連銀の賃金トラッカーと、アメリカのCPIのサービス価格は、非常に相関が高いと分かります。

赤いチャートは、アトランタ連銀の賃金トラッカーで、グレーのチャートは、米CPIのサービス価格です。賃金トラッカーが上昇し続けている今の状態が続けば、引き続きCPIのサービス価格が高止まり、もしくは上昇することが確認できます。CPIも、今後も高水準を維持する可能性があるといえそうです。

こういった賃金トラッカーやミシガン大学の消費者マインド指数からも、まだまだインフレが高止まりする可能性があるといえそうです。これを受けて、今週のFRB要人発言で、どういった発言をしてくるかに注目が集まっているのです。

景気へのマインドも低下中

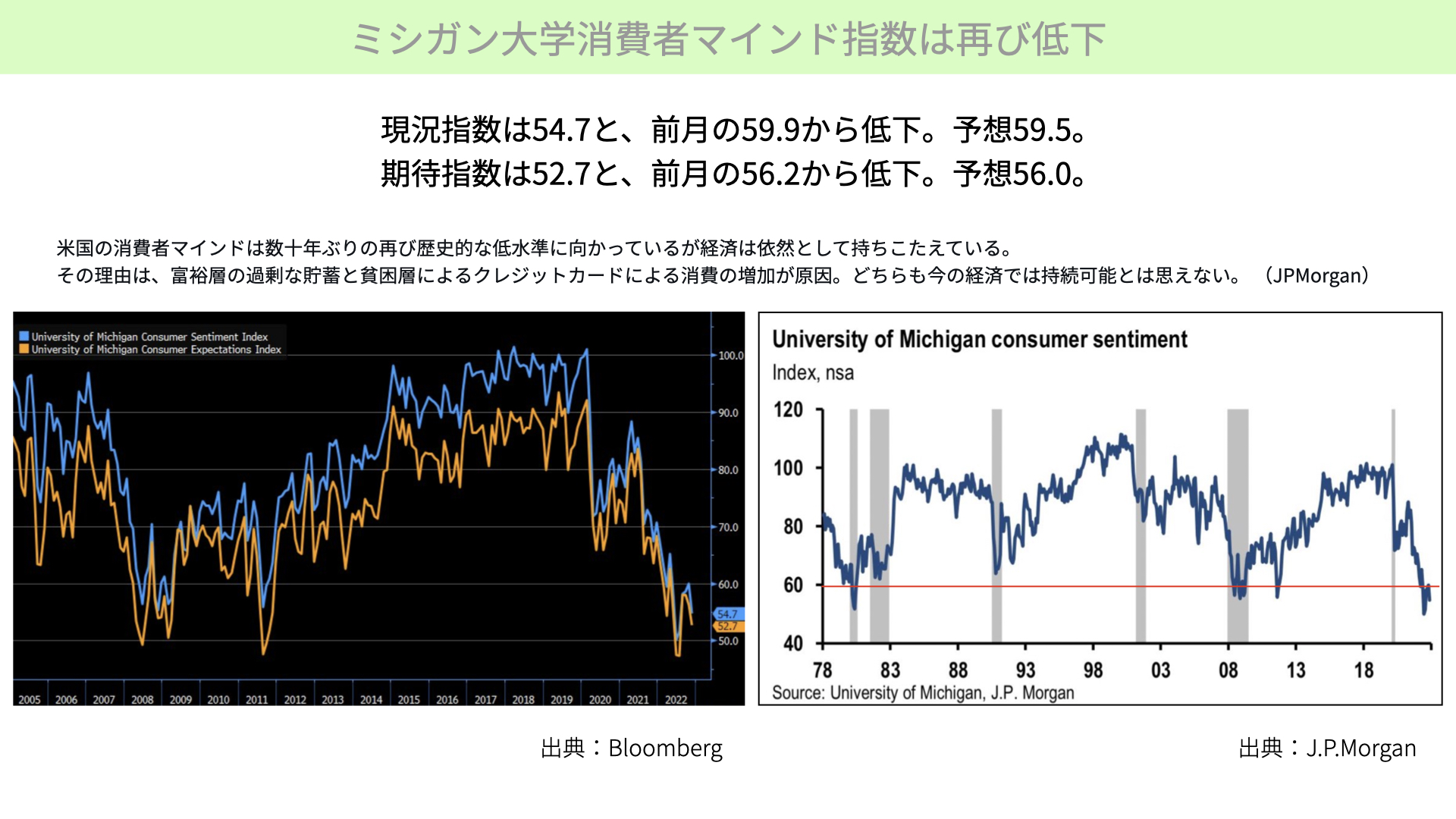

ミシガン大学消費者マインド指数は再び低下

ミシガン大学の消費者マインド指数が再び低下しています。左のチャートをご覧ください。今の景況感、現況指数は54.7となっています。予想の59.5から大きく低下しています。一方、期待指数は、今後の期待がどうかを聞いたものですが、予想の56から52.7と低下。現況も、将来期待も共にマインドとしては低下していることが分かります。

つまり、インフレだけではなく、景況感も冷え込んでいることが確認できています。右側、ミシガン大学の消費者マインド指数をご覧ください。1978年以降のチャートでは、現況の60を割った状態は、過去の経験則から言えば、高い確率でリセッションに入っていることが確認できます。このように60を割った状態は、リセッション入りする直前とも言えるわけですが、なぜ現在は、こういった状況にもかかわらず、リセッションに入っていないのでしょうか。

JPモルガンが出したレポートによると、これだけマインドが冷え込んでいる状態で景気が悪くなっていない背景は、二つあります。一つ目が、富裕層の過剰な貯蓄で、それが消費に回っている分だけ、GDPを支えている面があります。

もう一つは、貧困層によるクレジットカードの使用が増えていて、消費が増加していることです。しかし、富裕層の過剰な貯蓄は使い続ければ、徐々に減っていくでしょうし、貧困層のクレジットカードの使用限度はいずれ限られてきます。この二つ要因で支えられた消費は、持続可能ではないとJPモルガンが言っています。以上のことから、ミシガン大学の消費者マインドが低下していても、景気が悪くなっていない状況は、後ほど景気後退に向かう可能性があると言われています。

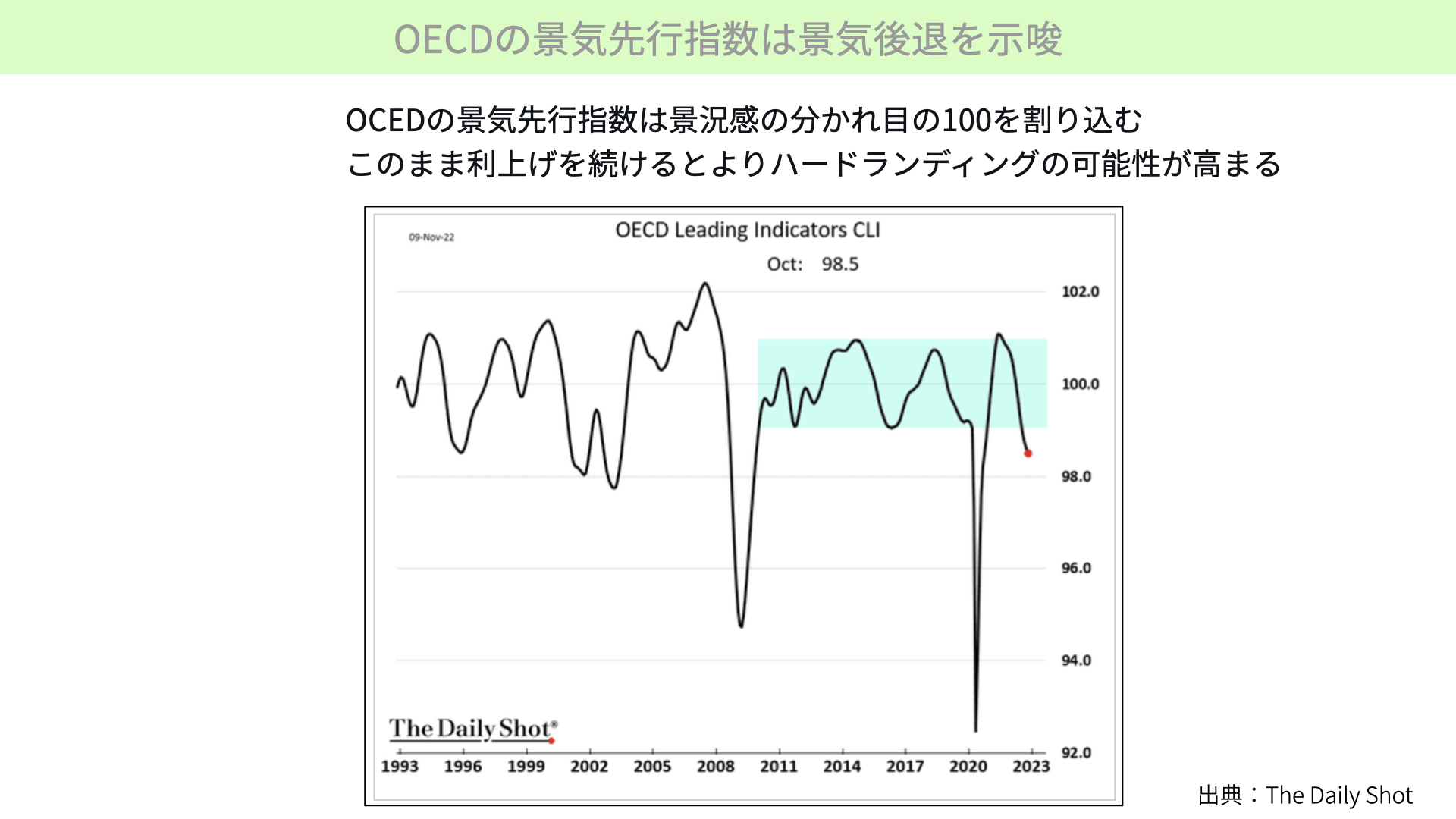

OECDの景気先行指数は景気後退を示唆

さらに、こちらをご覧ください。OECDの景気先行指数が発表されました。

これは、OECDが発表している今後の景気見通しで、98.5まで低下しています。100を割ると不景気、100を超えると好景気と、景況感の境目を100で表していますが、今回は98.5。2011年以降、コロナを除いた水準から言えば、一番低下した状態です。また、経験則では、98近くの水準感は、ITバブル、リーマンショック、コロナショックといった、不景気の水準感に近付いていると分かります。

このように、ミシガン大学の消費者マインド指数、OECDの景気先行指数からは、アメリカの景況感は非常に悪化していることが分かります。冒頭で見たように、インフレはまだ鎮静化したとは言い切れません。このような状況で、FRBは景気を優先すべきか、それとも引き続きインフレを優先すべきかという、ここ数ヶ月続いてきたテーマが、本当に目の前にまで判断が迫られている状況です。しかも、判断を迫られている状況が、先週、さらに強くなったことが判明しました。以前にも何度かご紹介済みですが、改めてご紹介します。

FRBの懸念する逆イールドが発生

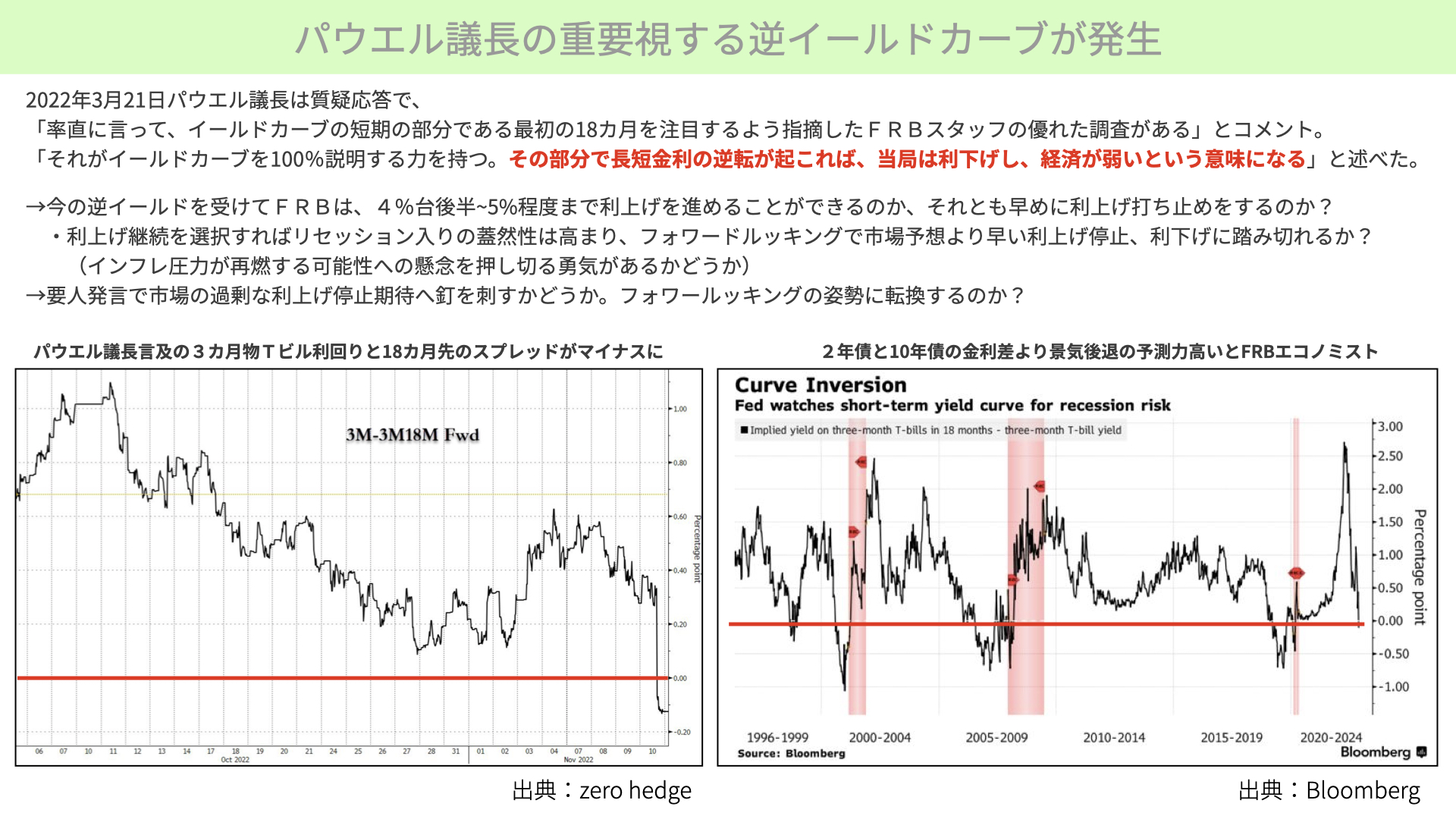

パウエル議長の最重視する逆イールドカーブが発生

こちらは、パウエル議長が22年3月21日に語った、FRBが注目している景気先行きを見通すイールドカーブについてです。3月21日のパウエル議長は、記者からの質問で「マーケットにおいて、2年-10年の金利が逆転する、逆イールドが発生しています。

2年-10年の逆イールドは、景気後退を示すと言われているため、パウエル議長はこれから景気後退を懸念しているか」との質問に対し、パウエル議長は「FRBスタッフが優れた分析をしていて、私たちがイールドカーブで不景気になると判断するのは、3ヶ月の金利と、3ヶ月後から18ヶ月先の金利が逆イールドになったとき、初めて景気が悪くなり、FRBは利下げを行うべきと判断し、さらに景気が悪いと判断する」と述べています。

この逆イールドを見て景気後退を優先しないでインフレに立ち向かえるか

今の状況は、左下をご覧ください。見事に逆イールドが発生しています。右のチャートはブルームバーグの資料からです。こちらは長い期間で、3ヶ月と3ヶ月先の18ヶ月金利がマイナスになったところが、赤線で示しています。逆イールドが発生後は、その後漏れなくリセッションが来ていることから、FRBとしても、今後のリセッションを意識せざるを得ない状況になっています。

今、FRBが置かれている状況は、ミシガン大学の消費者マインド指数もそうですし、OECDの景気先行指数もそうですが、不景気の入り口、もしくは不景気の入り口にいる状況です。

そんな中、景況感に優先するためにインフレが鎮静化したと見切りをつけて、フォワードルッキング、つまり、インフレが鎮静化していると覚悟を決めて、景気に配慮して利上げスピードを鈍化することを決断できるのか、どうか、今週は大事な局面にいると言えます。

10日以降、逆イールドが発生した状況ですが、これを受けて今週の要人発言はどういった発言になるのか。通常であれば、インフレに対して厳しく向かうと、この1年間言い続けてきたわけですから、最も重要視している逆イールドにおいて発生していても、引き続きインフレに立ち向かっていくと断言すれば、それは恐らく景気に対して配慮することなくインフレを退治し、リセッションに入ることを覚悟しているという意思表示になります。つまり、利上げが緩やかになるのではという市場の期待感をけん制する発言が続く場合、景気をある程度見捨てた可能性が十分あると、理解しておく必要があるかと思います。

一方でフォワードルッキング、つまり、インフレはCPIの結果を見ても分かる通り、いずれ家賃が落ち着きますと腹を括り、今までのように、何がなんでもとインフレ指標を見てきたことよりも、先の景況感を見据え、利上げスピードもゆっくりにする、さらに、来年の早い時期の利下げもあるかもしれないという意図があれば、今のマーケット期待に対し、けん制的な発言を入れてこない可能性があります。

今週、全くタカ派的なコメントが聞かれなければ、もしかすると、FRBメンバーが景気に対して配慮する部分が強くなっているる能性があると言えます。常に要人発言は大事なポイントではありますが、今の要人発言は、非常に大事な局面での発言です。

それを踏まえ、今週はどういった発言が聞かれるのか、ラリーが継続するのか、それとも最終的にはある程度景気を犠牲にするのか、これが分かれ中期的なマーケット見通を立てやすくなると思います。ぜひ、今週は要人発言に注目してもらいたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル