15日、アメリカにおいて、PPI生産者物価指数が発表されました。先週のCPIに続き、予想を下回る結果となり、インフレに対する緩和期待が高まっています。

さて、インフレに対する緩和期待が続くのかどうか、これが今後のマーケットの焦点になってくると思われますが、本日は、12月から開始されるロシアに対する制裁が、どのようにインフレに影響を与えるのかを簡単に見ていきたいと思います。

[ 目次 ]

インフレに関する経済指標はやや方向感定まらず

生産者物価指数は予想を下回り、インフレ緩和期待高まる

こちらをご覧ください。

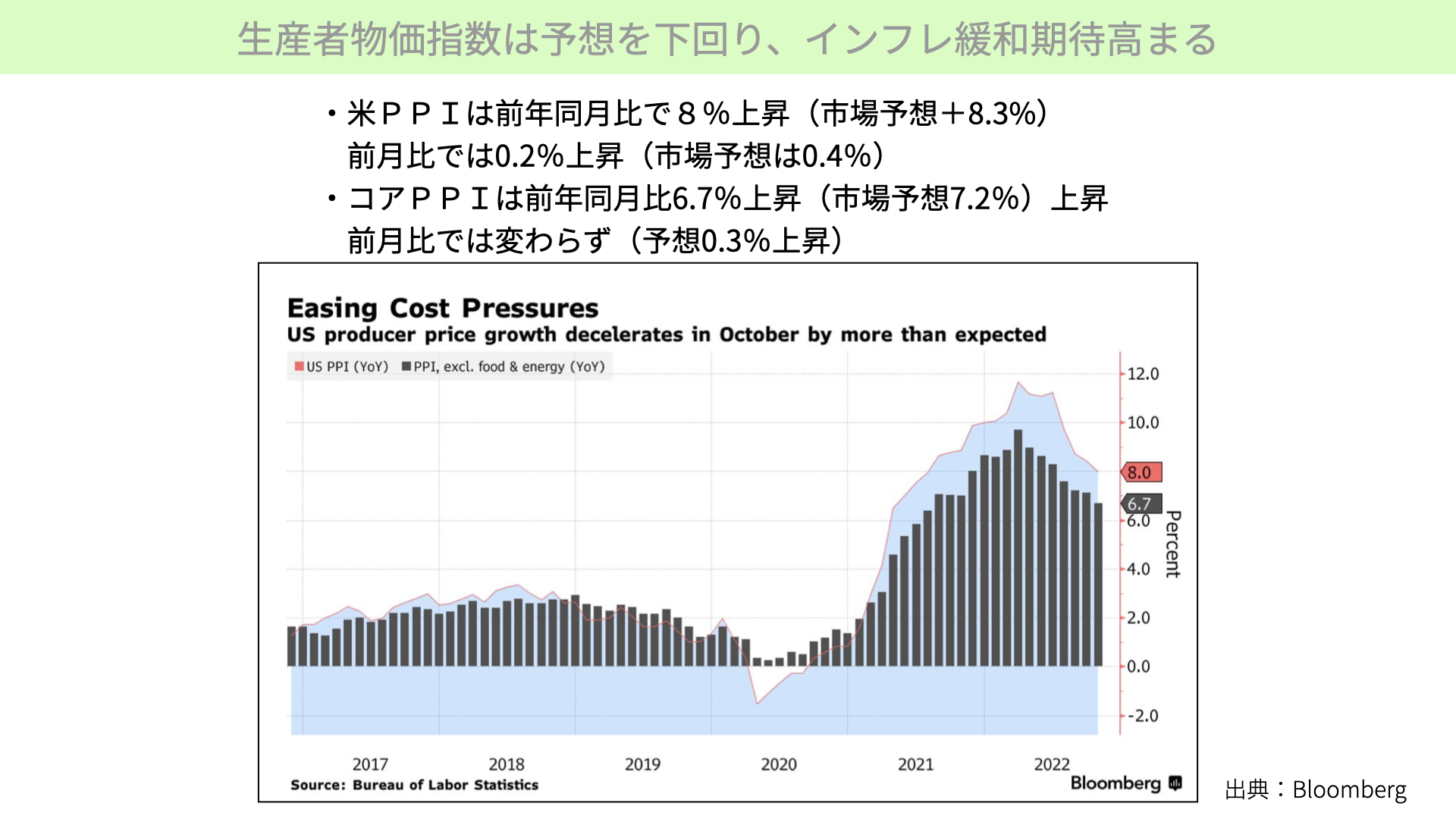

最初に、米PPIの結果を見ていただきます。下のチャートから分かる通り、昨年の夏場以降から下落傾向が続いています。これを受けて、生産者物価指数(PPI)もCPIに続いて落ち着いてきたことが確認できます。特にこのように急激に上昇した場合の指標を見る場合は、前年比の上昇率より、前月比の上昇率が注目されます。

総合の前月比は市場予想の+0.4%が+0.2%とほぼ半分。コアPPIは、前月予想+0.3%に対し、前月比と変わらずという結果で前月比で上昇が落ち着いてきました。PPIが低下することでCPIにもプラスの材料になるのでないかとの期待感が高まっています。

NY連銀調査-インフレ期待は上昇

2日前、NY連銀調査が行われました。

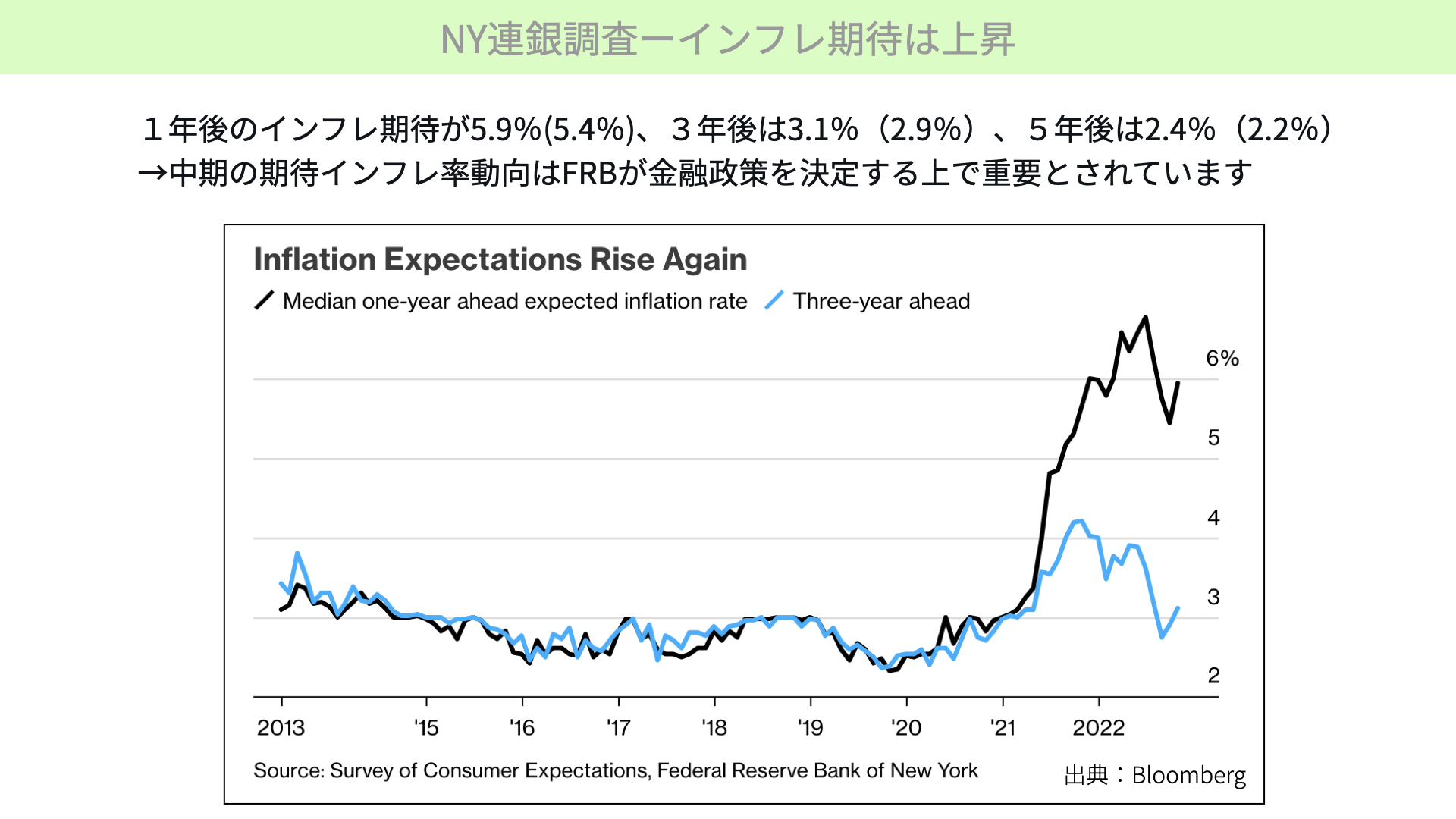

こちらは、FRBが期待インフレを見るため重要視していると言われる指標で、インフレへの期待はどうか、1300人にアンケートを取ったものです。1年後、3年後、5年後のインフレ期待は、全て前月の調査を上回りました。PPI、CPIが下がっている一方で、消費者目線では今後インフレが高まってくるのと考えられています。

具体的には、1年後のインフレ期待が前回調査の5.4%から5.9%へ。3年後は、前回2.9%から3.1%に。5年後は、前回2.2%から4.2%と、全て期間で上昇しています。特に中期以降の期待インフレは、FRBが重要視していますので、FRBはまだインフレが続く可能性があるとが当ソフトデータから確認したと思われます。

特にガソリン価格の上昇が最も大きな懸念

さらに、詳細のデータです。

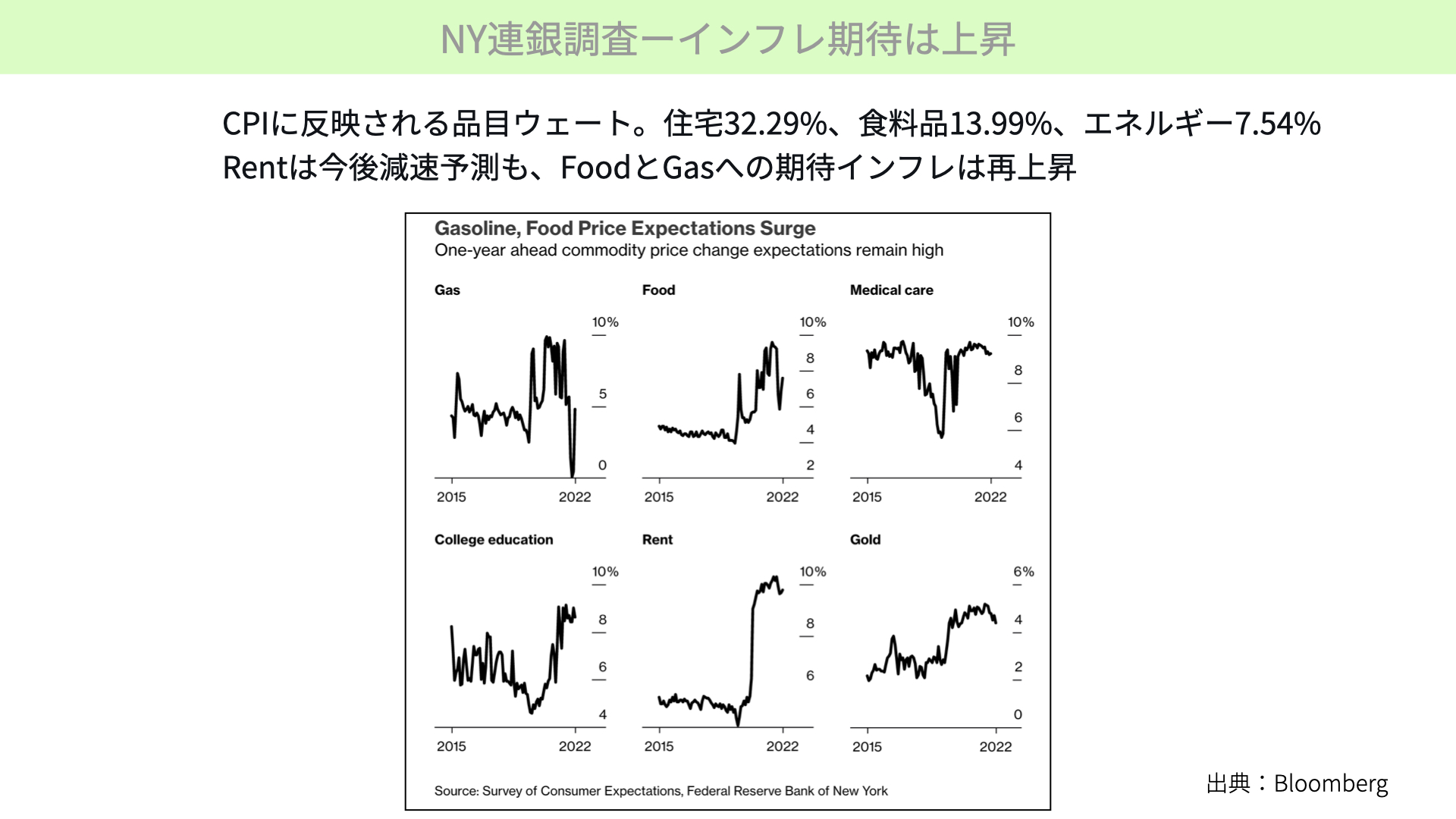

消費者の感じているインフレ期待を、いろいろな項目で調査しています。CPIに占める項目に照らし合わせて、今回の調査にどのような変化があったか、見ていきたいと思います。まず、CPIに反映される品目ウェートですが、住宅が32.29%と最も高いウェートを占めています。次に食料品が13.99%、エネルギーが7.54%の順番です。

今回の調査では、真ん中の下部、Rentと書かれた住宅は、ピークから少し下がっていることがわかります。やはり、一時期7%を超える住宅ローンでケースシラーの住宅指数が下がっているように、住宅価格低下もあり、Rentフィーが下がっていることがアンケートでも確認できています。

一方で、2番目に大きな食料品、エネルギーは、上段左と真ん中です。エネルギーがGas、食料品がFoodと書かれていますが、共に上昇している状況です。一時期の水準と比べれば低下していますが、再び上昇に転じています。ということで、消費者は、今後食料品、エネルギーがまた上がると懸念しています。

特に、調査の中で言われているのは、エネルギーの上昇がかなり懸念材料になっているということです。今後、マーケットの関心事としては、エネルギーがどうなってくるかに注目が集まっています。

Citiインフレサプライズ指数もわずかに上昇

こちらは、経済指標でインフレに関するものを集めたとき、市場予想を上回ったか、下回ったかで、上回った場合をサプライズと表したものです。

赤いかっこで書いたように、先月から、実はサプライズ指数が上昇しています。インフレに関する指標が予想を上回るものが、前月よりも増えているのです。

何となくCPI、PPIが予想を下回っていることから、インフレ鎮静化ということがマーケットの中で認識が高まっていますが、一方で、Citiのインフレサプライズ指数が若干上昇しています。その他インフレに関する指標は、予想を上回っている数が増えているということです。これを見る限りでは、引き続き、インフレ問題は決着が付いていない状況にあるかもしれないことは、念頭に置いておくべきかと思われます。

石油価格上限制裁の影響は

G7対ロシア・石油価格上限制裁による原油への影響

12月からは、ロシアがウクライナに侵攻したことに対する制裁として、このようなことが予定されています。こちらは、石油価格の上限制裁です。G7、オーストラリアがロシアに対して制裁をかけてくるわけですが、簡単に説明すると、12月5日から、ロシア産の石油を買う人はまだ確定ではないものの、恐らく1バレル当たり60ドル以上で買う場合、制裁を受けることになると言われています。

制裁の内容ですが、石油を買う国が、ロシア産の原油を60ドルを超えて買う場合、ロシアに対して資金を提供する形になるとみなして、その石油を運ぶタンカーについて、G7サイドが保険、決済サービスの付与を止めるといったルールです。これは、例えば輸入国が70ドルでロシア産の原油を買う場合、制裁の金額を超えているということになり、タンカー輸送に関する保険、金融サービスを受けられなくなるため、何か事故があった場合に大幅な損失になりますし、決済を行う時も面倒な手続きが必要になる状況です。

実は、G7、オーストラリアといった先進国がこのような保険を提供している割合は、9割とされます。つまり、60ドルを超えて原油取引をしようと思うと、9割の確率で保険がついていないタンカー輸送になることになり、かなりのリスクを負うことになります。その影響で、おのずとロシア産最大の購入者であるインド、中国が60ドルを超えて買うモチベーションが低下すると言われています。

マーケットの今後の原油価格に関するコンセンサスは、この制裁を導入することで、イエレン財務長官も言っていますが、インド、中国の輸入国がロシアに対して価格交渉が優位に進めることができるようになり、結果として60ドル以下で取引することができるようになるのではないかとされています。その結果、石油価格が世界全体で下がることになり、インフレが鎮静化する要因になるとの期待が寄せられています。

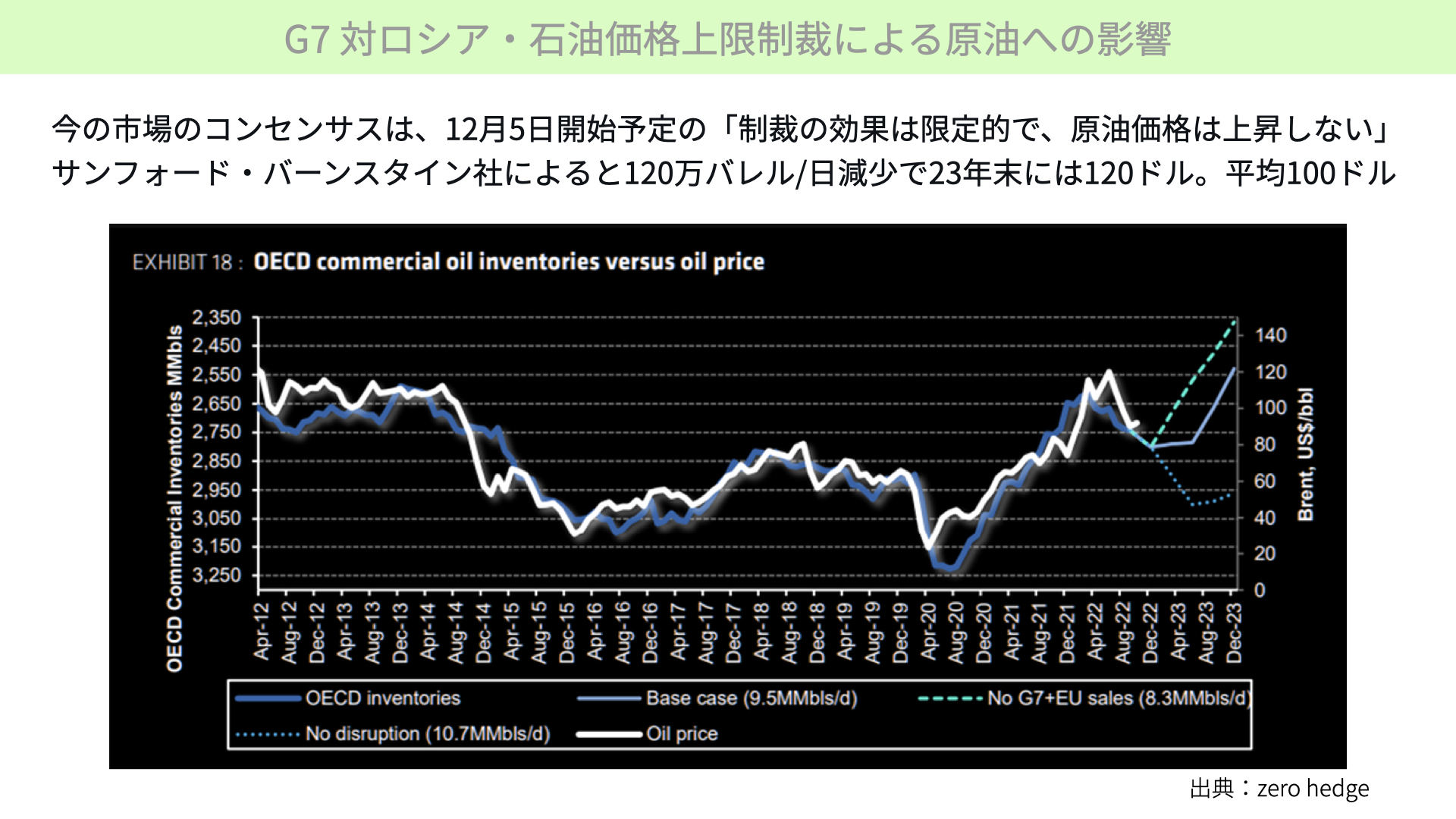

しかし、最近はこの制裁に対していろいろなレポートが出ています。このチャートは、サンフォード・バーンスタインによるものです。このチャートでは、この制裁を行うことでロシアの生産量が減ることになり、マーケット予想とは異なり、価格が来年末に120ドル、1年平均では100ドルになると分析しています。

これは、絶対にそのような価格になるということをお示ししたものではありません。こういったレポートが出てきているということは、事前予想では、今回の制裁で原油価格が下がる、インフレが低下するという期待が織り込まれていますが、一方で、金融機関、各調査会社から、インフレになる可能性のある原油高が予想されていることも事実です。今後、12月5日から制裁がスタートした後、原油価格がどう動くかは予測が難しく、原油価格の低下でインフレが鎮静化するかどうかは、まだ確定できないのではないかと、マーケットは警戒しているようです。

CPIの結果から、帰属家賃の上昇が鈍化していますが、今後の不確定要素として、エネルギー価格がどうなるのかにより今後のCPIの変動が変わってくる可能性があります。今後、WTI価格がどうなるか、制裁効果がどのように出てくるのか、価格に反映されるか、今後そういったところを見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル