今年も12月に入りました。金融機関各社から、2023年のS&P500の年末予想が出てきました。本日は、その予想がどうなっているか、また、個人投資家がどういったETFを購入していて、資金の流れから、来年の見通しをどのように考えているか、お伝えしたいと思います。

[ 目次 ]

2023年の金融各社の米国株価見通し

金融各社のストラテジストによる2023年S&P500の株価見通し

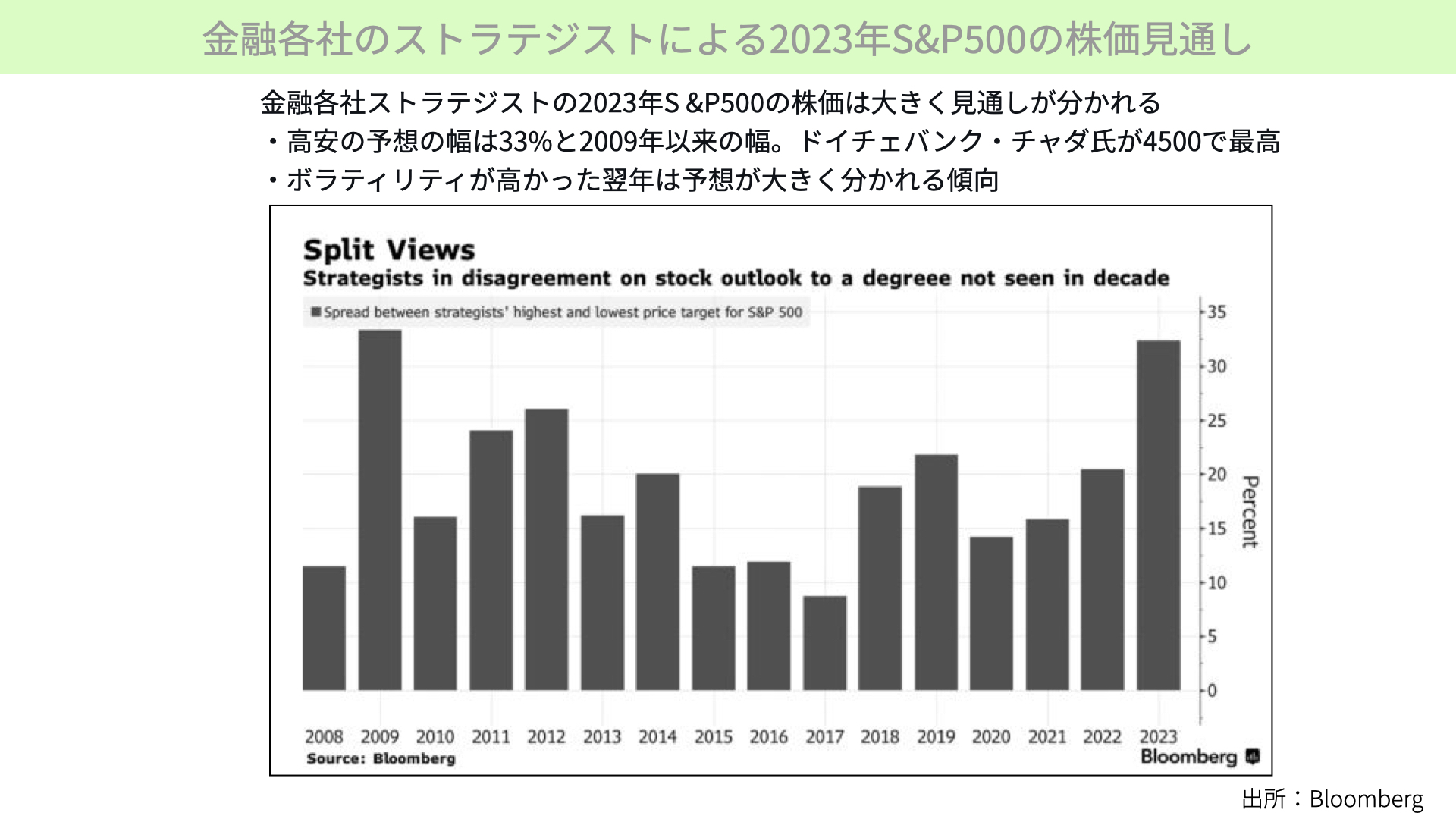

早速こちらをご覧ください。こちらのチャートは、ブルームバーグから頂いたものです。

このチャートは、各金融会社のストラテジストの23年度末のS&P500株価見通しをまとめたものです。S&P500の年末株価見通しで、最も高く予想している金融機関から最も低く予想している予想との乖離差ですが、出そろった情報を基にすると、約33%離れていることがわかります。これほど高安が大きく乖離しているのは、2009年以来です。いかに各社の予想が大きく分かれているかがわかります。

大きく乖離する年の特徴

2008年以降で、これほど大きく乖離したのは、2009年や、2023年、2012年になります。その年の特徴としては、その前年に大きなイベントが起こっていることでしょう。例えば、2009年であれば、2008年のリーマンショック。2012年の前、2011年は欧州危機の台頭。2023年は、2022年に歴史上稀に見る急激な金利引き上げ、金融政策の変更。このように、株式市場に大きなインパクトがあった翌年は、金融各社の予想がぶれやすいと言えます。その意味では、23年はどちらに転ぶか分からない状況と言えそうです。

ちなみに、2009年は株価が大きく上昇しています。予想が大きくぶれているからといって、株価が大きく下がるわけではありません。あくまで、予想が定まっていない状況です。そのように定まっていない状況で、どういうところに注目すべきかがポイントになると思います。では、今置かれている状況、こういったストラテジストが何を、どのように考えているのかを見ていきましょう。

23年に注目すべきこと

ストラテジストは業績の低下に注目

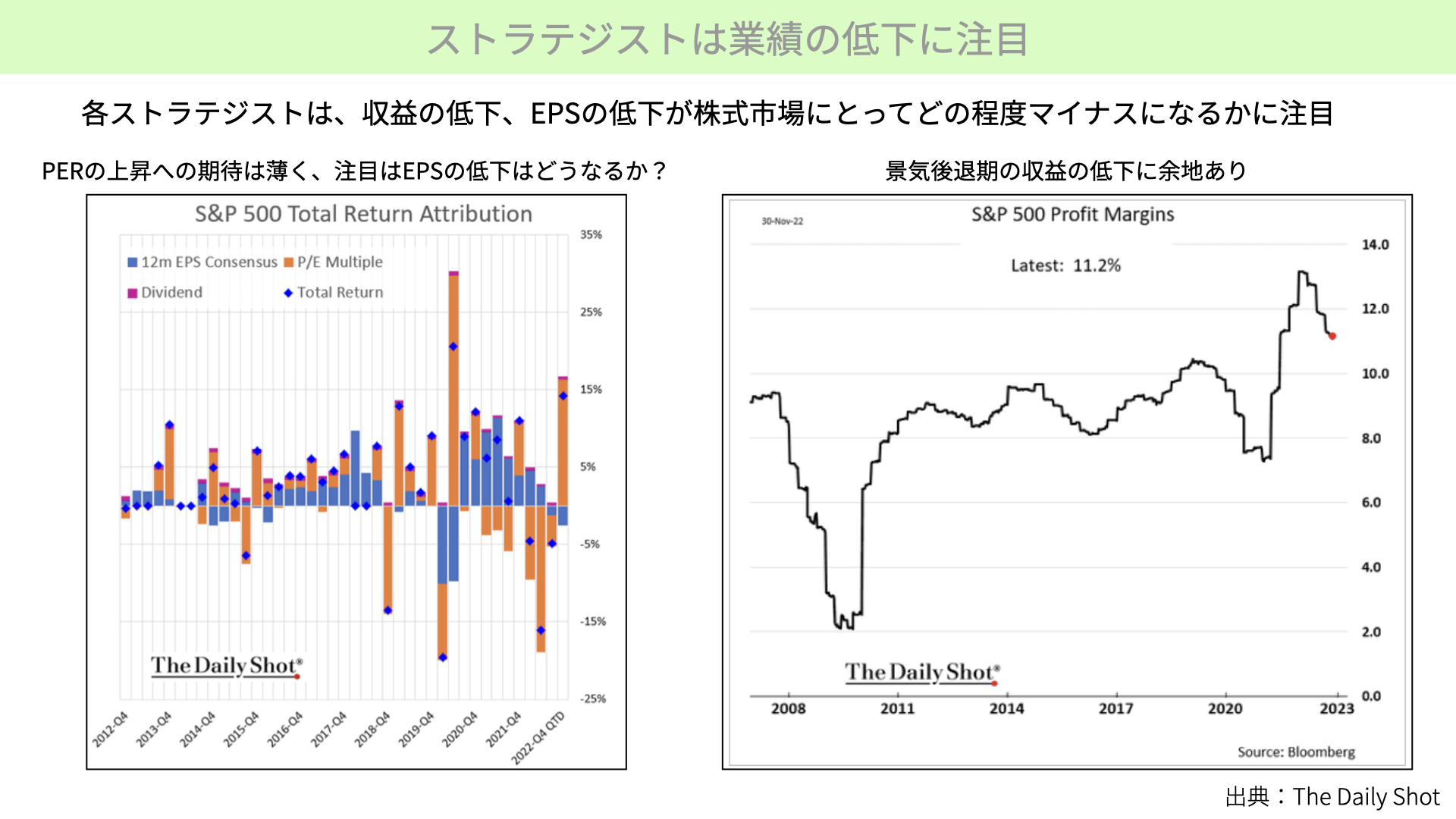

各ストラテジストのコメントを見ると、23年は収益低下、EPS低下が、株式市場にどれだけマイナスの影響をするのかが、予想のブレ幅になっていると説明されています。直近の株価上昇の構成は、左のチャートで確認できます。こちらは以前にも何度かご紹介したものですが、これは四半期ごとの株価リターンが、EPSやPERなどでどのように構成されているかを表したものです。

直近株価が大きく上昇している背景はオレンジの棒グラフが、約13~14%上がっていることが確認できます。一方、青い棒グラフは下がっており、青い点はトータルリターンを表しています。

さて、大きく株価上昇に寄与したのはオレンジですが、こちらはP/Eマルチプル、つまりPERが大きく上昇したことが要因となり株価が大幅に上昇しました。

つまり、この期間に金利低下により将来に対する株価の期待値が高まったことでPERが上昇、その影響で株価が大きく上昇していることが、直近のクオーターからは確認できています。

一方で、青い箇所を見て分かる通り、EPSの低下は進んでいます。2四半期続けてEPS低下が続いていますが、今期はP/Eマルチプル、PERの上昇が株価上昇を支えています。しかし、PERの上昇がいつまで続くのかは疑問です。10年金利の低下がどこまで続くかは、来年の春先まで政策金利引き上げが続くことから、これ以上のPERの大幅上昇はあまり期待できないというのが、ストラテジストのコンセンサスとなっています。

では、来期以降のEPSコンセンサスがどうなるのでしょうか。右のチャートをご覧ください。景気後退期の収益は、まだ下落余地があるのではないかと予想する方が多くなっています。S&P500のプロフィットマージン、利益率を表したものですが、こちらは2007年から取ったものです。2008年、2009年のリーマンショックや、2022年以降のコロナショック時、プロフィットマージンは大幅に低下すると確認できています。

しかし、今の低下は、まだ少ないものとなっていて下落の余地がある、左のチャート、青い部分のEPS低下がまだ起こるのではないかというところを、来年どう見通すかが、ストラテジストのS&P500の最終的な年末価格予想に大きく関係しています。来年のテーマは、金利より、プロフィットマージンやEPSの低下、上昇に注目が集まっていると、お考えください。

J.PMorganの23年EPS予想は205ドル

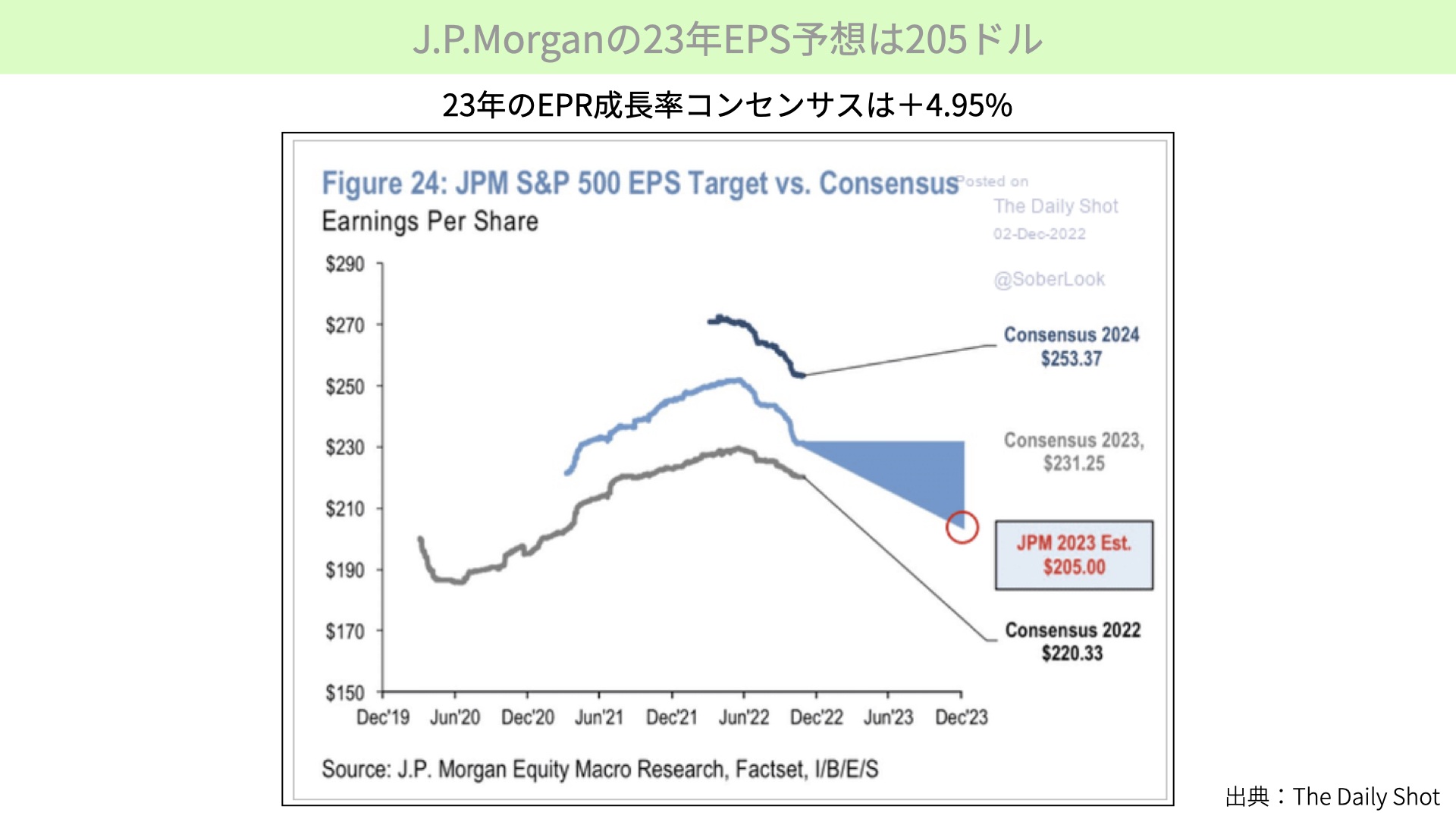

こちらは、J.PMorganのEPS予想を抽出したものです。

ポイントは、2023年市場コンセンサスが、231.25ドルとなっていることです。こちらは、今年のEPS予想220.33ドルに対し、約4.95%成長するというのがコンセンサスになっています。23年の方が、4.95%成長するとの予想ですから、株価の大きな下落は、まだあまり織り込まれていません。一方で、J.PMorganは、EPS低下が大きくなると予測していて、23年度末予想が205ドルとなっています。

ここで注意すべきは、205ドルになるということは、前年の220ドルより低下するということで、前年比マイナスとなります。前年比マイナスにEPSがなったときは、株価が大きく下落する傾向があります。もし、J.PMorganが予想するようなEPS低下があれば、株価は大きく下振れします。

一方、コンセンサス通りに230ドル近辺を維持できれば、株価は大きくは上昇しません。来年以降、企業業績が200ドル近辺に近付くのか、230ドルに留まるかが話題の中心になるでしょう。では、こういった背景を含め、個人投資家はどういう動きをしているのでしょうか。

個人投資家の動向

投資家は景気後退に備えた動きが進む

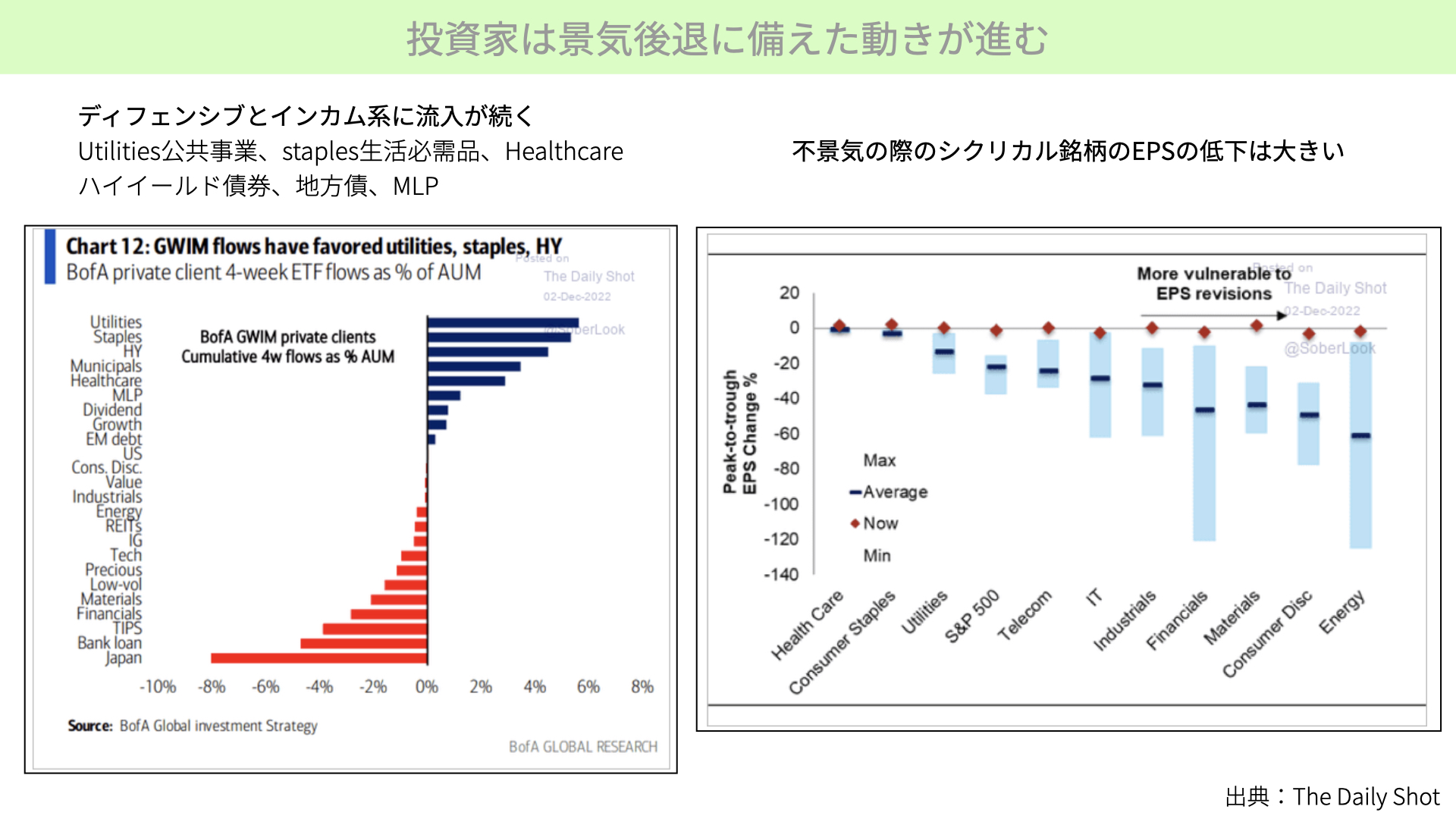

まず、左のチャートを見てください。

こちらは過去4週間、バンクオブアメリカのリサーチによるものですが、EFTを通じて個人投資家の資金流入を表したものです。青い棒グラフが資金流入超、赤い棒グラフが資金流出超です。

一番上のUtilitiesや、Staple、といわれる公共事業生活必需品、HealthCareなどの株式市場に、お金が大きく流入しているとがわかります。つまり、ディフェンシブセクターにお金が入っているのです。

さらに、ハイイールド債券、地方債権のようなインカム系にお金が入っています。一方、資金流出の激しいものは、Bank loan、TIPS、金融セクター、メタルセクターといった素材セクターです。この傾向から見ると、来年の景気後退を見越し、ディフェンシブな箇所にお金が移っていると、分かります。

さらに、ハイイールド債券や、MLPと言われるETFにお金が入っているということは、これらのETFはハードランディングになったときには大きく下落する傾向があることは広く知られており、個人投資家は景気後退を読みながらもあくまでもソフトランディングにとどまることを想定していることになります。つまり、実際にハードランディングなった場合は、かなりのサプライズになるというのが、今のマーケットコンディションと言えそうです。

個人投資家はリスク回避姿勢を強める

なぜこういう行動になっているかは、右をご覧ください。こちらは不景気の際、景気敏感株のEPS低下がどうなっているかを表しています。チャートの見方は、棒グラフの水色、景気が後退したとき、ピークのEPSからどのくらい上下したかです。

例えば、一番右端のエネルギーセクターでは、約マイナス10%から、大きくマイナス120%まで下落しています。中間が青い濃い棒ですから、マイナス60%ピークから大きく下がったと、過去のリセッション局面では確認できます。

エネルギーセクター、メタルセクター、素材セクター、金融セクター系は、大きくEPS低下がある一方、左のヘルスケア、消費財といったものはあまりEPSが低下していません。このようにディフェンシブセクターに資金が流入しているということは、個人投資家から見ても、来年の景気後退はある程度予測されています。ただし、ソフトランディングを想定していることとなります。FRBの金融政策によりハードランディングになるような事になれば、このようなディフェンシブなセクターからより保守的な資産へ資金が移動する可能性があります。

本日の資料から、皆さんにぜひインプリケーションとして知っていただきたいのは、来年の予想は金融各社で大きくブレているということです。これは前年にボラティリティが高くなったマーケットにおいては、翌年のブレが大きくなる傾向があると確認できています。今年の大きな金融政策の変更が、来年の株価予想を難しくしているのですが、それは、決して株価の上下を予想するものではありません。

ただ、注意すべきところは、個人投資家の動きとしては、既にリセッション、景気後退を織り込んだうえで、ディフェンシブ銘柄にお金が移っており、それはソフトランディングをベースとしたケースシナリオで進んでいます。もしもハードランディングになれば、予想の下振れに当然ながらなります。まだハードランディングは織り込んでいないので、この点が注意すべき1点目です。

2つ目のポイントとしては、金融各社のストラテジストが予想の中心に置いているのが、来年のEPS低下です。コンセンサスとしては、EPSが来年が約5%上昇することを今のベースシナリオとしているものが、これからどの程度EPSが低下してくるかに焦点が集まります。今までのように、インフレに対して金利がどうだ!といった話題から、徐々に景気と業績に移ってきているとをこの段階である程度押さえておくことが大事かと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル