先日、米国で金融関連のカンファレンスが開かれました。ウォールストリートの重鎮と言われるような金融大手のCEOが数多く参加し、その後のインタビュー等で23年金融見通しについてコメントしています。特に著名なCEO達は、23年経済見通しについて、ソフトランディング、状況によってはハードランディングやむなしとのニュアンスを伝えたことで、株価は下落となりました。

このコメント内容をヒントに23年の株価見通しはどうなるのか、また、EPS見通しはどうなるについてお伝えしています。ぜひ最後までご覧ください。

[ 目次 ]

米国大手金融機関CEOによる23年の経済見通し

米金融界の大物CEOが23年のハードランディングの可能性を示唆

スライドの上部に3人の重鎮のコメントをまとめています。バンクオブアメリカのブライアンCEOは、23年前半から、緩やかなマイナス成長になると、ソフトランディングすると予測しています。

ロイターの記事によると、23年の春先から、3四半期に渡りマイナス成長になるとコメントしたと伝えられていますが、緩やかなソフトランディングになるのではないかと、ブライアンCEOは発言しているようです。

次に、GSのソロモンCEOですが、ブライアンCEOよりも、もう少し厳しい経済、つまりハードランディングを予測しているようなニュアンスとして伝わってきています。コメントでは、ソフトランディングの確率は35%ぐらいと発言しており、残りの確率は、ソフトランディングよりも厳しいかもしれないというニュアンスでマーケットには伝わっています。

最後に、ウォール・ストリートで最も重鎮としてみられているJPモルガンのダイモンCEOは、今の経済状況は非常に堅調なものの、23年は軽度から重度のリセッションを引き起こす可能性があるとコメント。少なくとも、ソフトランディングからハードランディング、両方のシナリオを考える必要があると伝えています。

このような重鎮3人の発言を受けて、マーケットでは、ソフトランディングだけではなくハードランディングのシナリオを織り込む必要があるといったムードが高まり、株価下落に拍車がかかった状況です。

発言を受けて株価が下落した理由

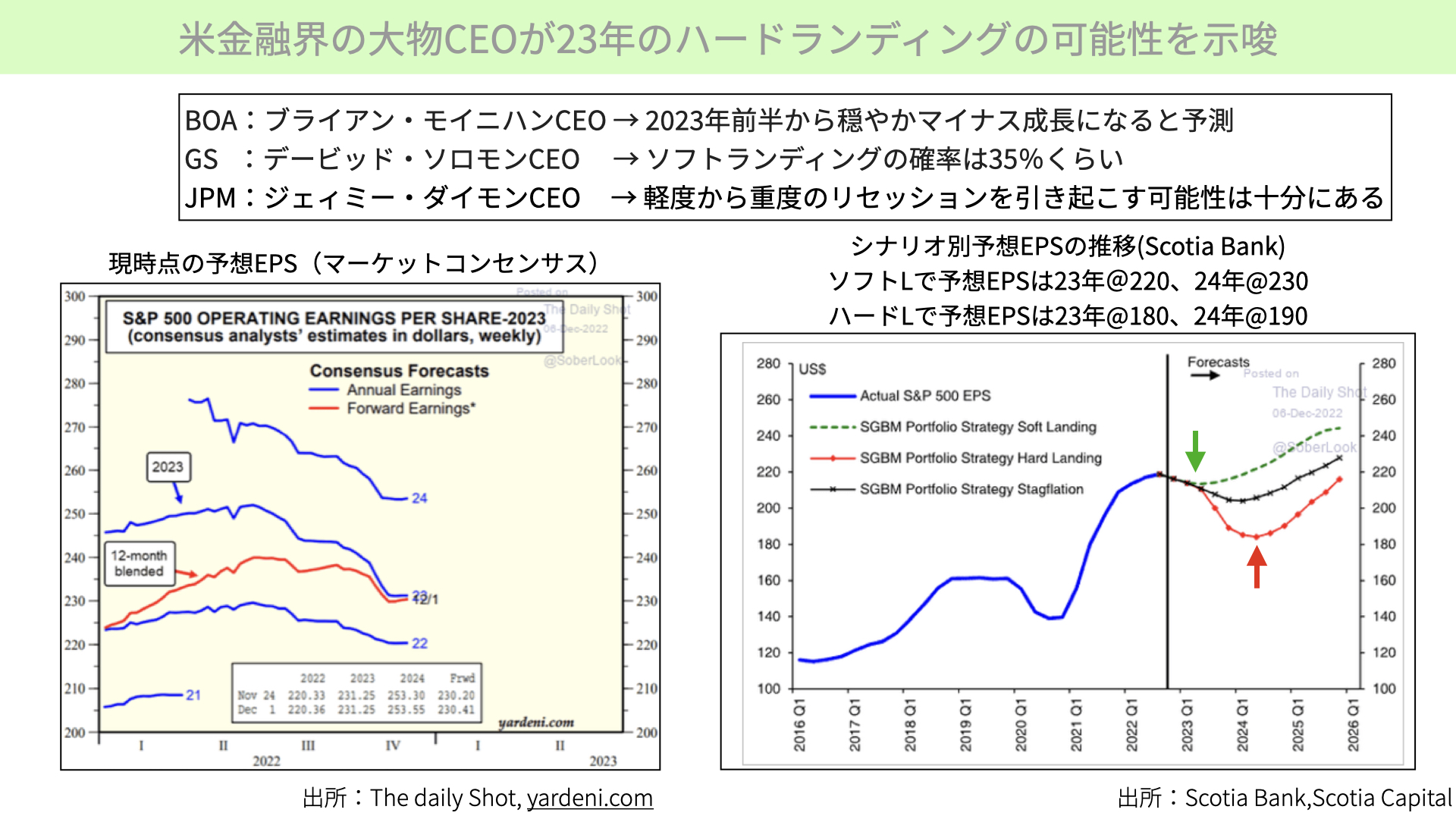

そういった発言を受けて、株価が下落した理由を考えてみます。左のチャートをご覧ください。左のチャートは、現時点のマーケットにおける、予想EPSのコンセンサスです。

青いチャートをご覧ください。2022年予想EPS、23年のEPS、24年の予想EPSが表示されていますが、22年の予想EPSは220ドル、23年の予想EPSは231ドル、24年が253ドルだということがわかります。

ここからお分かりの通り、22~23年に関しては、220~231ドルと5%のEPS成長をマーケットのコンセンサスとしています。次に、23~24年は231から253ドルに上昇するということで、年率9.5%のEPS成長を、マーケットは今の時点で織り込んでいることになります。これを前提に今の株価は形成されているわけですが、今回の3人のCEOの発言を聞くと、どうやらこのコンセンサスのEPSを維持するのは難しいのではないかと考えられています。

右のチャートをご覧ください。こちらは、カナダのトロントに拠点を置く、スコシアバンクが出している資料です。カナダで大手金融機関のスコシアバンクの資料によると、23年以降、ソフトランディング、ハードランディングになった場合、S&P500のEPSがどのように推移するかを予測したものを表しています。

前述の3名のCEOの発言から分かる通り、通常の景況感は続く可能性はなく、ソフトランディング、ハードランディング両方のシナリオが存在しますが、ややハードランディングに対する意識が高そうです。

さて、緑の点線がソフトランディングのシナリオです。スコシアバンクの資料によると、ソフトランディングの場合、23年の予想EPSは220ドル、24年が230ドルのため、左の現在のコンセンサスを表したチャートと比較しても分かる通り、今のコンセンサスは23年が231ドルに対し、ソフトランディングシナリオの場合のEPSは220ドルまで低下します。24年に関しては、市場コンセンサスの253ドルに関して、ソフトランディングであったとしても230ドルまで低迷することを示しています。

さらに、赤い点線のハードランディングではどうでしょうか。スコシアバンクの予測によれば、23年EPS予想が180ドル、24年が190ドルです。左図のコンセンサスからは大きく乖離していることが分かります。3人のCEOがソフトランディング、もしくはハードランディングと発言したことで、23年EPS予想のレンジは、約180~220ドルにまで引き下がったとも言えます。このようにレンジが切り下がったことが株価下落の背景にあるのではないかと思います。

さらに、右図の矢印部分をご覧ください。ソフトランディング、ハードランディングでは、EPSのボトム時期にかなりずれがあることがわかります。緑のソフトランディングシナリオでは、23年春先にEPS低下が止まり(ボトム)上昇に転じます。

一方、赤のハードランディングでは、今からボトムを付ける時期は相当先になることが予想されています。こちらのチャートによると、24年春先から夏場にかけて、つまりこれから1年半後にならないと、EPS低下は止まらないと予測されています。GS、JPモルガンのCEOが言っているように、ハードランディングが、もしも起こるようであれば、23年株価の上値は相当重くなる可能性があります。このようなことを今週に入りマーケットは感じ取っていることに注意が必要です

さて、再び左図のチャートに戻っていただくと、前回動画でもお伝えした金融各社の23年株価予想にかなり大きなブレがあるとお伝えしました。動画では、23年末の株価予想を一番上に設定しているプライスは4,500ポイントだとお伝えしました。

左のチャートをベースにS &P500の23年末が4,500ポイントの算出背景を考えてみると、24年のEPSコンセンサスが253ドル、23年度末の株価は24年の予想EPSをベースに株価が形成されますので、一株当たり利益253ドルに対し、PERを過去5年平均の18倍で算出すると、簡易的ですが、ちょうど4,550ポイントになります。つまり、4500ポイントは、EPS予想253ドルを前提に算出している可能性があります。

今のマーケットコンセンサスをベースに算出しているのであれば、著名CEOの予想通りハードランディング、もしくはソフトランディングのシナリオが実現するとEPSは低下して予想から大きく乖離する可能性があります。

金融各社の23年EPS予想

ドイチェバンクの予想

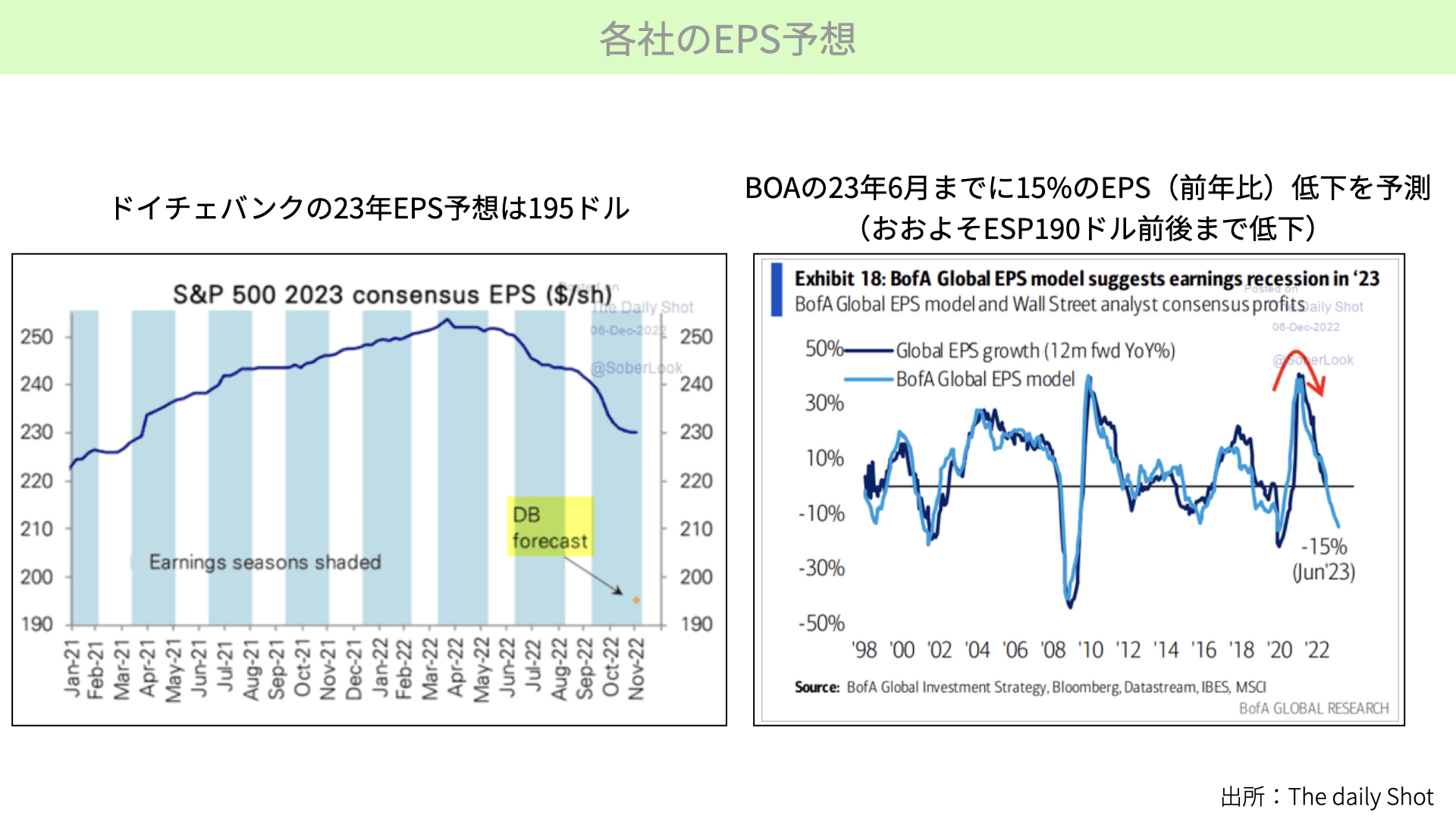

さらにこちらをご覧ください。前回のJPモルガンの23年予想EPSに続き、左にドイチェバンクの23年コンセンサスと、バンクオブアメリカの予想を付け加えました。

左のドイチェバンクは、23年EPS予想を195ドルを見ています。この数字は、ソフトランディングとハードランディングの中間であることが分かります。つまり、ハードランディングの確率も十分あると、ドイチェバンクが考えていることが分かります。

バンカメの予測

次に右のチャートをご覧ください。バンクオブアメリカのEPS予想です。彼らが独自に作る先行指標から考えると、来年の春先、夏場にかけて、EPSが前年比で15%マイナスとなると予想しています。グローバルEPS予想ですが、これを米EPS予想に当てはめると、190ドルまで下落する可能性がありそうです。その意味では、金融各社のEPS予想はかなりソフトランディング、ハードランディング両方を織り込んだものとなっていると分かります。

本日のまとめです。本日は、アメリカの重鎮、金融機関大手のCEOのコメントを基に、来年ハードランディング、ソフトランディングになった場合のEPS予想が、どの程度まで下がるか、また、金融各社が出している資料を見ていきました。

このシナリオ通りになるのかどうかは、当然ながら経済状況、FRBの金融政策によって影響を受けますが、株価が2日連続で下落した背景には、CEOのネガティブなコメントを受けて、マーケットが景気後退に対して警戒度を高めたことが要因として挙げられます。ぜひ、今後も来年EPS見通しについて、いろいろなところからコメントを参考に23年度以降の予想を立てていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル