今、マーケットでは2023年のリセッション入りが懸念されています。14日に開かれるFOMCにおいて、マーケットの懸念を払しょくできるかを見ていきたいと思います。

[ 目次 ]

FRBとマーケットに経済見通しにギャップ

市場の経済予測はFRBよりも厳しい

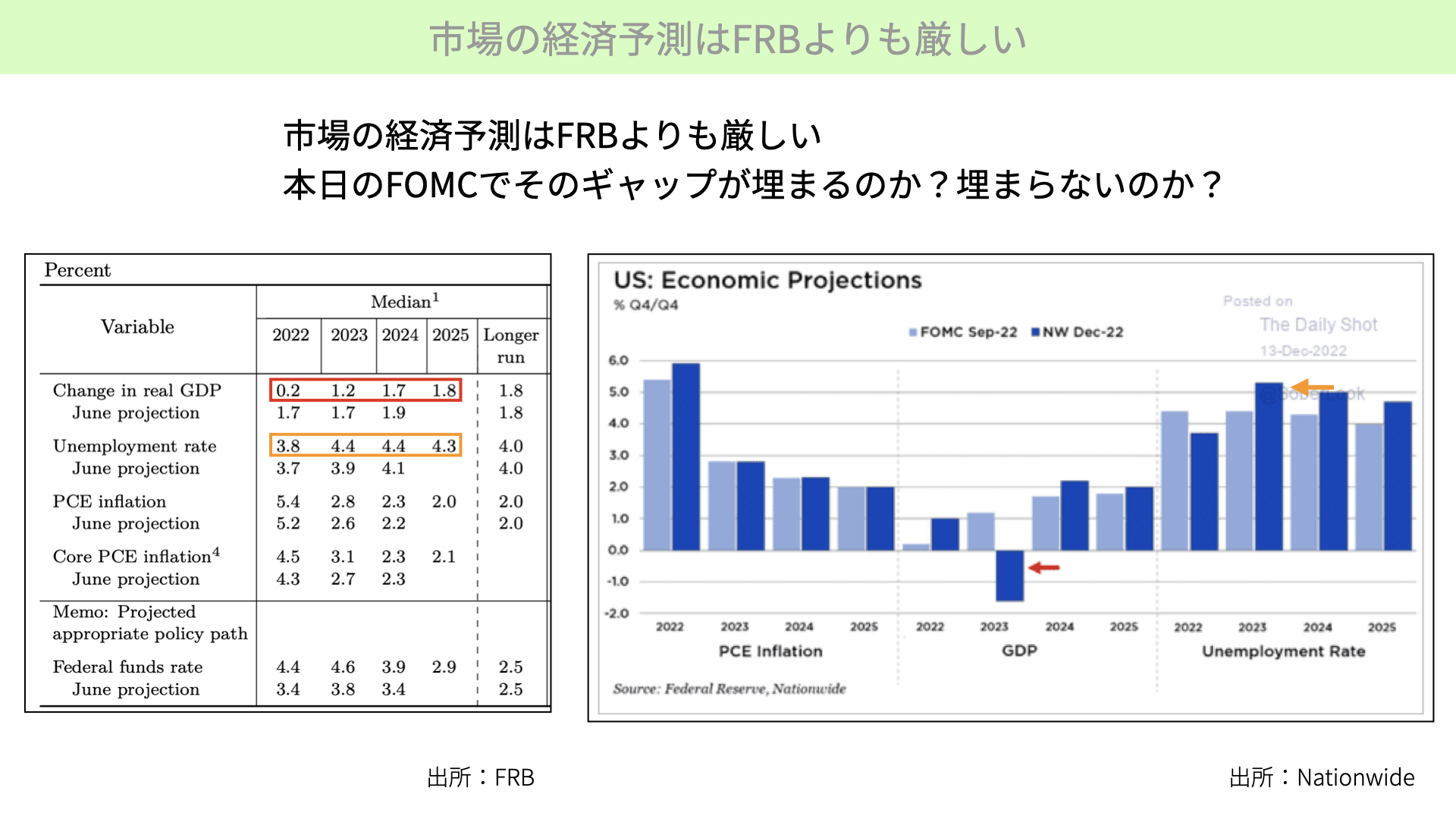

左の図表をご覧ください。9月のFOMCで発表されたSEP、FOMCでの経済見通しです。赤枠はGDP見通し、黄色枠は失業率です。ご覧頂きたいのは、右の図です。こちらは、FRBの予測、民間企業のNWの予測に、どれだけギャップがあるかを示したものです。

薄い水色がFRBの予測、濃い青色がNWの予測です。右図表も、三つに分かれています。まずは、一番左のPCEインフレーションをご覧ください。こちらを見て分かる通り、FRBとNWの見通しがほとんど変わっていません。昨日のCPIの結果も市場予想を下回り、市場コンセンサスとしては、来年緩やかに物価が下がっていくとある程度固まってきているため、FRBとNWの予想があまり変わらないとして、今晩の材料にはあまりならないと考えられます。

一方、問題となるのは真ん中です。GDP予測が全く異なった結果になっています。FRBは、来年1.2%の成長を見ていますが、NWは、1%を超えるマイナス成長としています。

さらに、失業率も異なります。FRBは来年4.4%としていますが、NWは5%を超えるとしています。FRBは来年ソフトランディング、景気後退を伴わない状況を目指していますが、NWなどの民間金融機関は来年失業率が上昇し、GDPも大きく低下すると予測していることが分かります。民間金融機関を中心に、来年はリセッション入りするのではとの懸念が高まっている中、今晩、FRBがどのように押さえることができるかに注目が集まっています。

バンクオブアメリカも23年度は民間需要の崩壊を予測

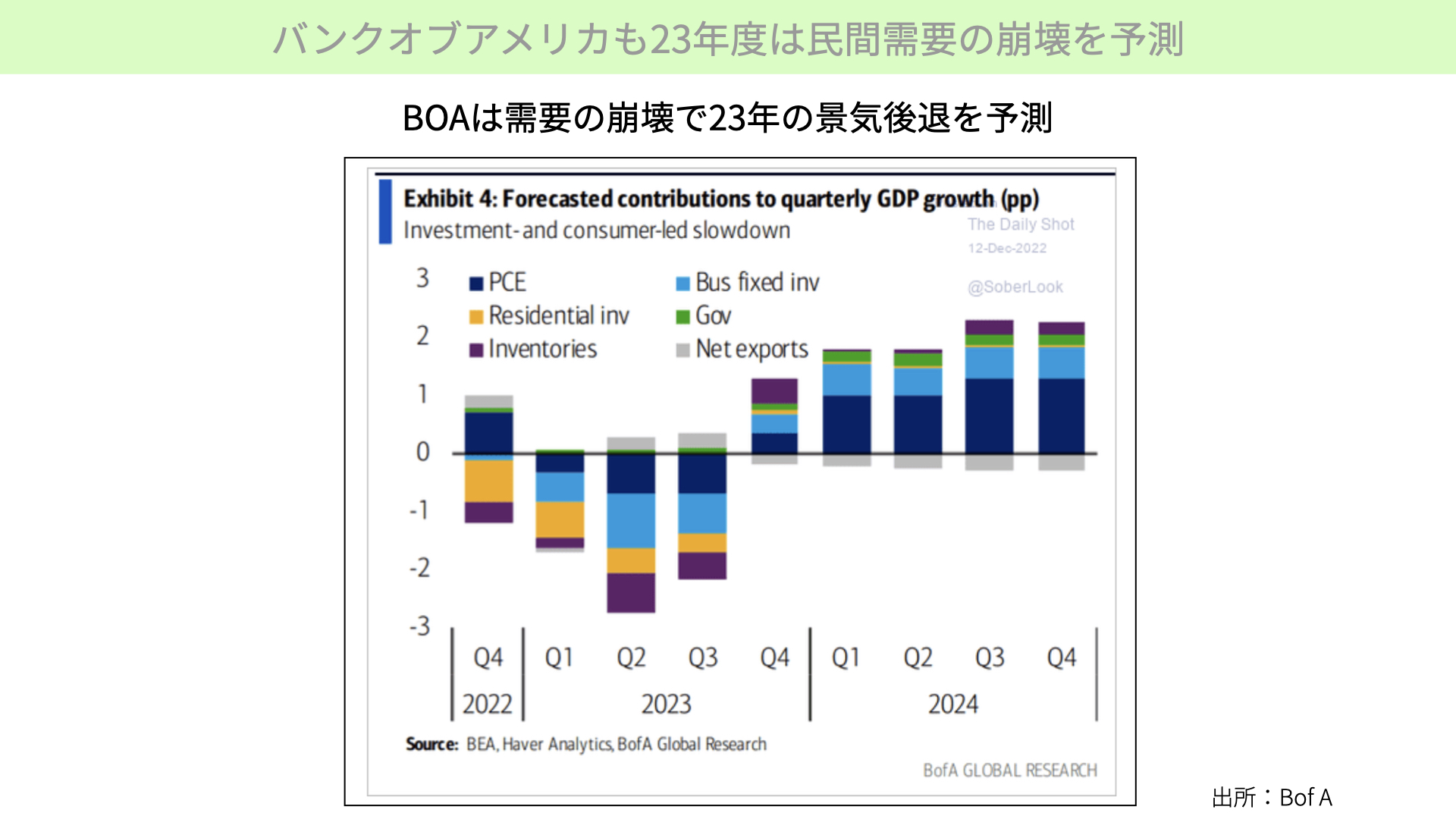

さらにこちらをご覧ください。こちらは、バンクオブアメリカのリサーチです。来年2023年、2024年の経済見通しを表したものです。23年は第1~第3四半期とマイナス成長を予測しています。背景には、需要の崩壊とコメントしています。具体的に見ていきましょう。

濃い青はPCE、個人消費です。個人消費が第1~第3クオーターでマイナスです。水色の民間の設備投資、黄色の住宅投資、紫の企業の抱える在庫もマイナスと、経済先行き見通しが悪い、あまり在庫を抱えないでおこうとして、GDPにマイナスとなっています。

個人消費、設備投資、在庫といった需要サイドがかなり減速し、来年のGDPはマイナスになると、バンクオブアメリカが予測しています。これから分かる通り、FRBはプラス成長を見ている一方、民間金融機関はマイナス成長を予測しています。では、予測の根拠は何でしょうか?

景気後退懸念の背景

民間の設備投資の先行指標は減少の見通し

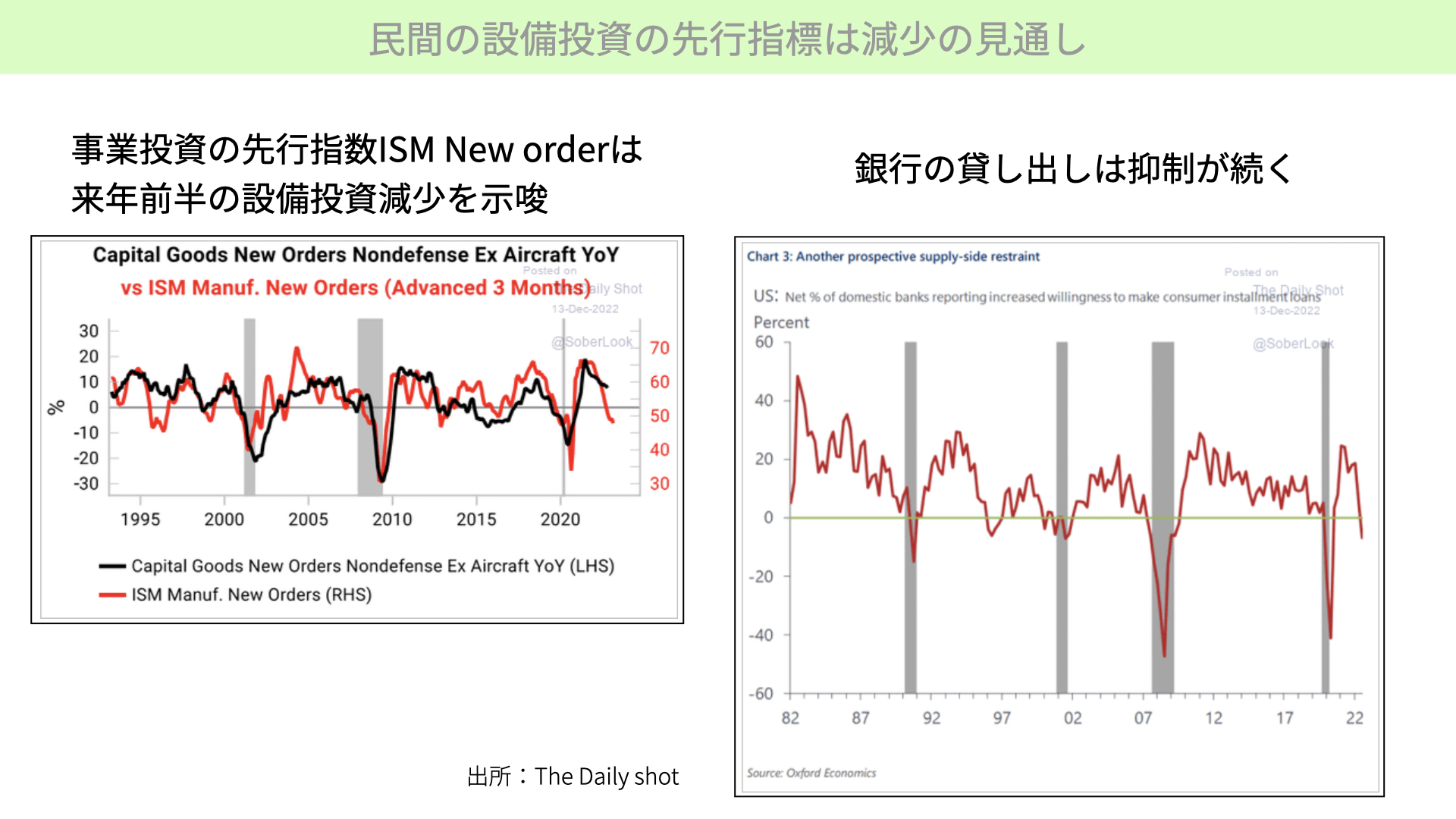

まずは民間の設備投資を見てみます。左のチャートは、設備投資が来年頭ごろから低下する事を表しています。赤いチャートは、ISM製造業指数の新規受注、New Orderです。前年比でマイナスと、新規受注が伸びていないことが見て取れます。それに遅れて3ヶ月、設備投資が減少すると、黒いチャートからは分かります。

ISM製造業指数を基にすると、来年前半から設備投資が減少するということで、バンクオブアメリカの設備投資マイナスと同じ状況を表しています。

さらに右側をご覧ください。こちらは、銀行の貸し出し態度です。赤いチャートがマイナス0を割っている状況は、前年比で貸し出しがマイナスとなっていることを示します。

マイナスになった局面は、グレーの網掛けで分かる通り、必ず景気後退に入っています。銀行の貸し出しも渋くなり、新規受注も減っている、設備投資が減ってくるということで、来年の民間設備投資はかなり厳しいのではないかとの予測が、成り立っていると分かってきました。

住宅投資も減少の見通し

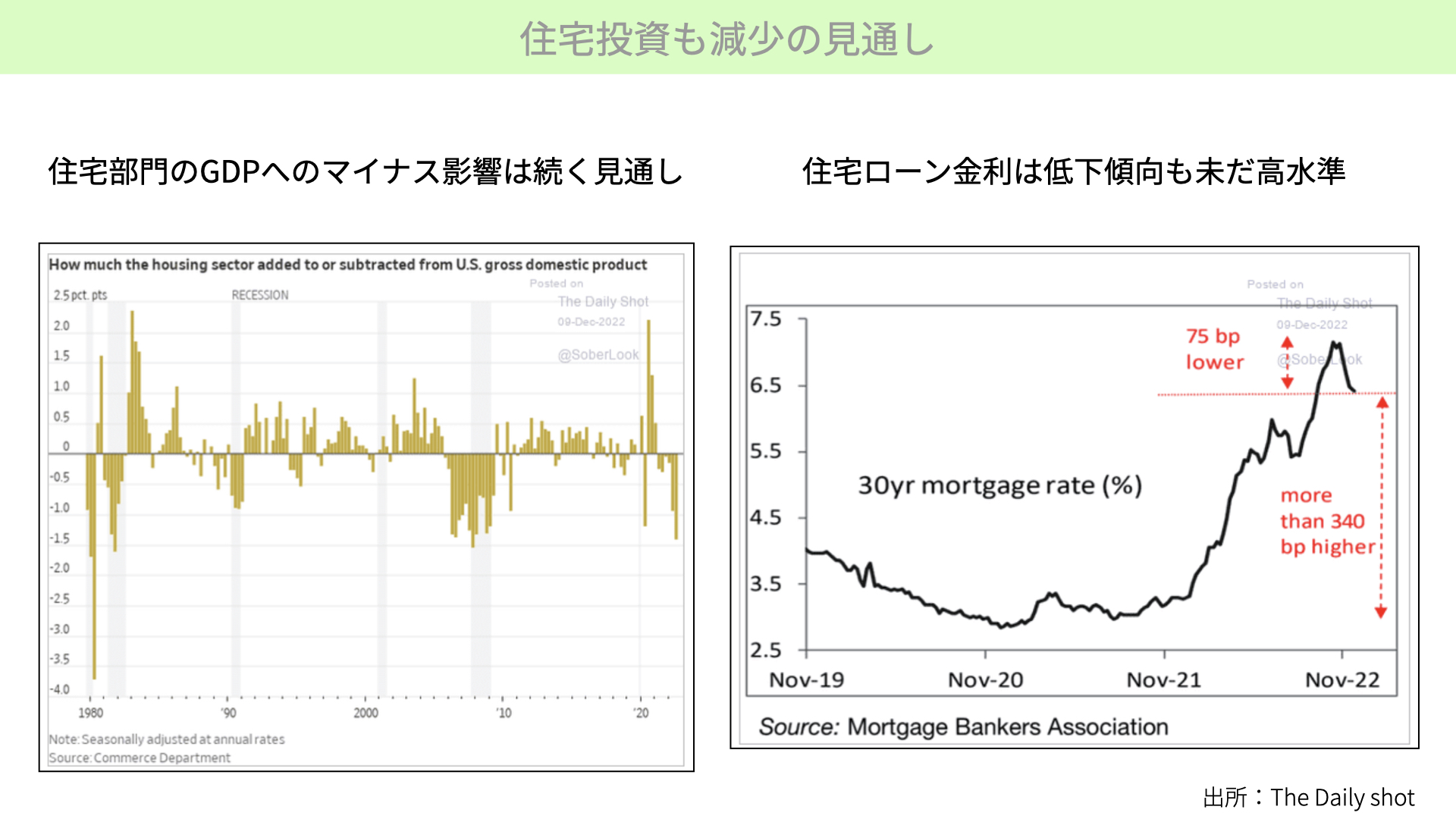

さらにこちらをご覧ください。住宅投資も来期はマイナスの予測です。左のチャート、住宅部門のGDPマイナスは、景況感とかなり大きく連動していると分かります。グレー網掛け、景気後退局面では、かなり住宅ローンがマイナスになるとして、失業率上昇、今後の生活設計を考えると、住宅投資を控える傾向があります。来期も、住宅投資、経済が悪化するということで、住宅部門のマイナスの影響が続く可能性が高いと考えられています。

さらに、右をご覧ください。こちらは住宅ローン金利です。現在、6.5%まで下がったと言われています。秋先には7.5%近くまで上昇したことを考えると、確かに低下していますが、2000年以降3~4%だった住宅ローン金利を考えると、3%以上高い状況です。金利状況から見ても、住宅部門が来年回復するとは、少し期待しづらいと言えるでしょう。

住宅投資、設備投資が減速する中で、民間金融機関が予測するGDPのマイナスが正しいのではないかと思われます。そういった予測を払しょくするには、14日のFOMCでどういったことがあればいいのでしょうか。こちらをご覧ください。

FRBは市場のリセッション懸念を払拭できるか

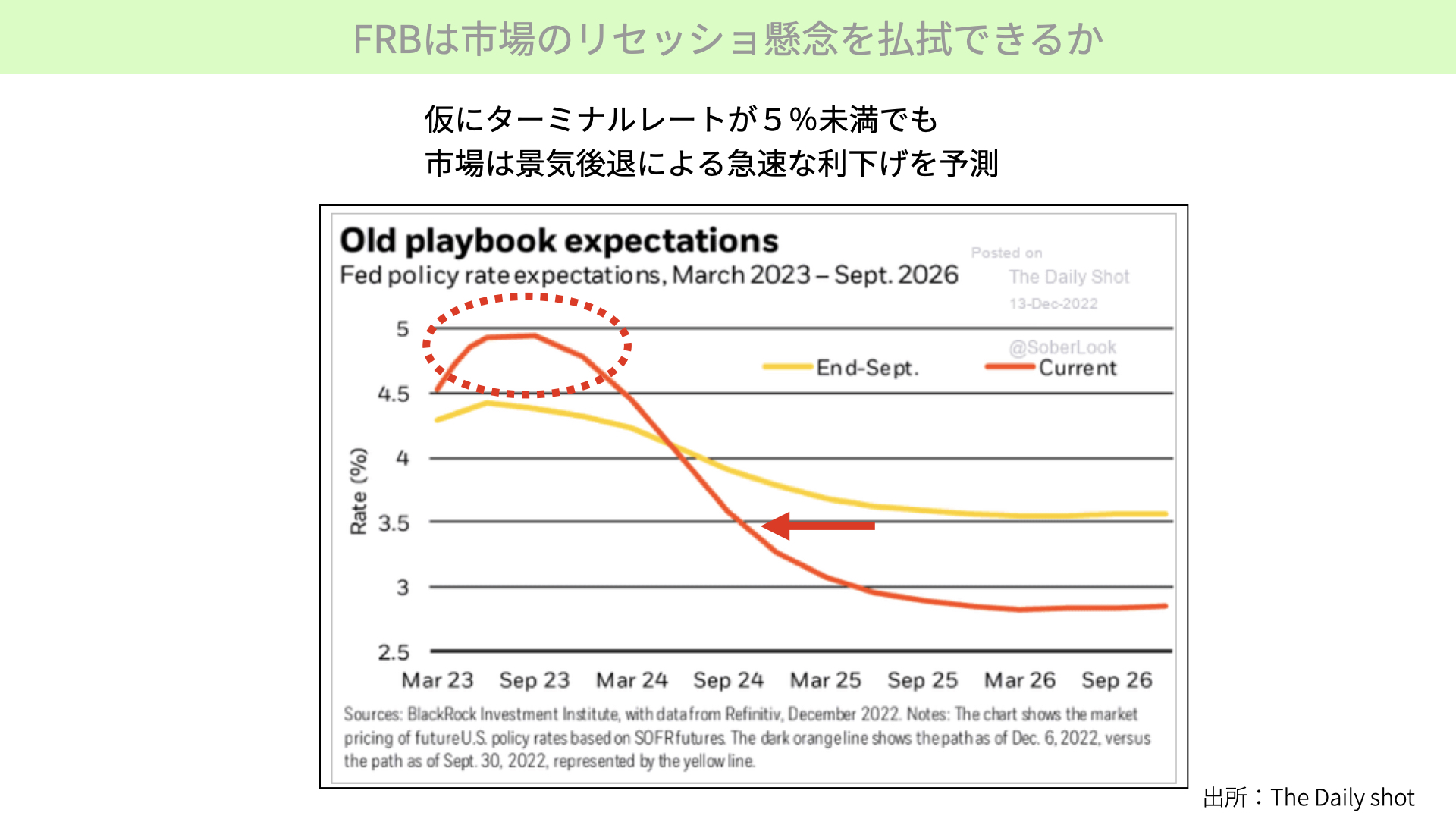

こちらのチャート、黄色部分は、9月におけるターミナルレート予測です。一方で、赤いチャートは直近のターミナルレートの予測です。9~12月にかけて、インフレがまだまだ鎮静化できていなかったこと、FRBメンバーのタカ派的姿勢を受けて、5%の金利を超えるとは予測されていませんが、5%近くまで金利が上昇すると確認されています。

14日、4%が4.5%に上がり、来年2月には0.25、もしくは0.5利上げを行い、恐らく5%近くまで上がると、赤い丸の点線で予測されています。その結果起きることは何でしょうか。赤いチャートと黄色いチャートの違いは、利上げの到達点が高くなったことで、その後のリセッションが早く起こると、赤いチャートは予測しています。赤いチャートが黄色のチャートを下回っているのは、利下げスピードがより速いことを表します。ターミナルレートの上昇で、利下げに追い込まれるような景気後退に入る可能性が、今は高いとマーケットが感じ取っているのです。

今晩出てくる0.5%の利上げ、来年2~3月の0.25、もしくは0.5と発表される限り、市場におけるリセッション懸念は払しょくされない可能性があります。例えば、ターミナルレートが4.5%で止まる、もしくは来年には景気後退を見据え、ターミナルレートが高止まりすることなく、政策金利を柔軟に引き下げることを検討するとパウエル議長がコメントすれば、赤いチャートは緩やかな下落に留まり、ソフトランディングとなれば、マーケットのリセッション懸念は払しょくできる可能性があります。

一方で、今の資産価値上昇、株価や債券価格の上昇を踏まえると、インフレ鎮静化ができる状況ではないと、タカ派的発言をする可能性があります。タカ派発言が出てくると、さらにターミナルレートが上昇したり、来年の利下げが遠のいたりすると、マーケットのリセッション懸念はより高まり、今後の株価の上値は重くなります。

今晩のFOMCの声明文、パウエル議長のコメントによっては、今後の株価が大きく影響を受けます。民間金融機関が出しているリセッション可能性が、より高まるやもしれません。ぜひ慎重にマーケットを見定めながら、今後の戦略を立てていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル