本日のテーマは、15日に開催されたFOMCです。市場予想よりもタカ派的な内容と評価されていますが、その日はあまり株式市場は崩れず、翌日に下落しました。なぜ、このような流れになったのか、FOMCにヒントがありますので分析したいと思います。

FOMCのメッセージに対し、マーケットがミスリードをしている可能性があります。気をつけたいのは、FRBの意向とマーケットに感覚のずれがあるときは、株価に大きな影響が出やすいことです。どのようにミスリードをしている可能性があるのかをお伝えしますので、最後までご覧ください。

[ 目次 ]

FOMCで確認すべきこと

FOMCのポイントと市場反応

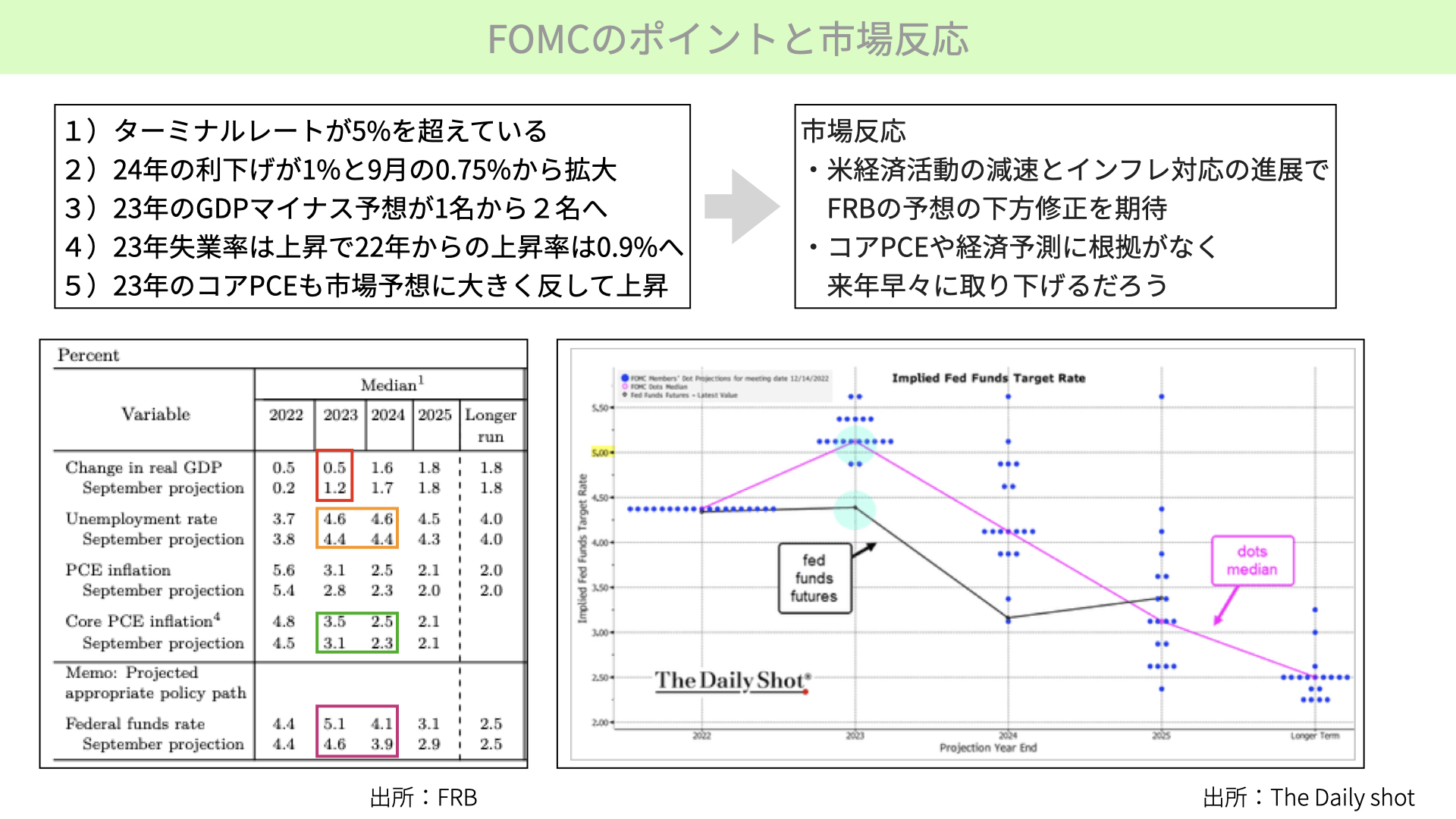

左の図表が、FRBの資料です。左は、今回出てきたSEP経済見通しです。前々回の記事でも、FOMCの5つのチェックポイントをお伝えしましたが、実際の結果を見ながらこちらを簡単にチェックしてみましょう。

一つ目は、ターミナルレートが5%を超えてきたこと。市場予想では、パウエル議長の11月末のコメントを受けて、4.9%程度で留まるのではと思われていましたが、紫で囲んだ部分にあるように5.1%になりました。来年の一番高い金利の到達点が、前回9月の4.6%から5.1%まで0.5%上がりました。タカ派的で、制限的な金融政策を続ける意向がFRBにあると、マーケットに強く示してきました。

二つ目は、24年の利下げが1%です。これは、9月の0.75%から拡大しています。こちらも紫で示した箇所ですが、23年金利の到達点が5.1%に対し、24年が4.1%と、1%低下しています。前回は0.75%でしたが、23年に利上げをし、24年の景気後退を受けて経済が落ち込むこともあり、利下げを1%ほどになることをFRBは認識しています。このことから、23年の景気減速、もしくは後退を意識していることが確認できました。

三つ目のポイントはGDP見通しです。一番上の赤囲みの箇所になりますが、GDPの23年見通しを1.2%から0.5%に引き下げてきました。後ほど確認しますが、GDPがマイナスになるとの参加者の予想は1から2名と極端には増えていませんでしたが、平均して来年の景気減速を予想していることが確認できます。物価が上昇して、経済がマイナスとなるスタグフレーションになりますので、ここでFRBがGDPのマイナス成長を気軽に示すとは想定しづらいでしょうから、0.5%という数字はかなり来年の経済を厳しく見ているのではないかと思われます。

四つ目。失業率の上昇です。これはオレンジの囲みです。24年失業率も、4.4%から4.6%に下方修正しています。このように失業率が上昇すると想定していますし、今年からの上昇率が0.9%ということになります。0.5%を超えると景気が後退するとのNY連銀のレポートにもあるように、失業率の上昇を予想しているということは、投票メンバーの多くが景気後退やむなしと認めているのでは無いかと思われます。

5番目です。こちらが一番の驚きでしたが、最近のインフレ指標が低下していることもあり、コアPCEは低下、もしくはそこまで上がらないと思われていました。しかし、23年PCEが3.1から3.5%、24年が2.3から2.5%と、共に上方修正されています。メンバーたちは、まだインフレが鎮静化できないと考えていると、改めて確認できました。

このように中身を見ると、失業率は上昇、経済は低下、コアPCEもまだまだ高止まりし、それでもターミナルレートを上げていくということですから、中身としてはかなりタカ派的でした。

市場のミスリード

右のチャートをご覧ください。紫のチャートは、FEDが出しているターミナルレートの予測をプロットしたものです。23年は5%を超えるターミナルレート、24年は4.1%まで低下することをイメージしていますが、マーケットが現在予測しているのは黒いチャートです。

つまり、FRBが言うように、来年5.1%を超える利上げを行うことに対し、マーケットは経済活動の減速、また、インフレへの対応も最近は進んでいるため、FRBはそこまで利上げをすることなく、利上げを止める、つまり、予想は下方修正される予想していることが黒いチャートからは分かります。

こういった内容を踏まえ、マーケットの見通しが正しいのかどうか。本当にFRBは予想を簡単にひっくり返すのか、考えてみたいと思います。

FRBのコンセンサスは固い

FRBの利上げ継続の意向が強いと思う理由

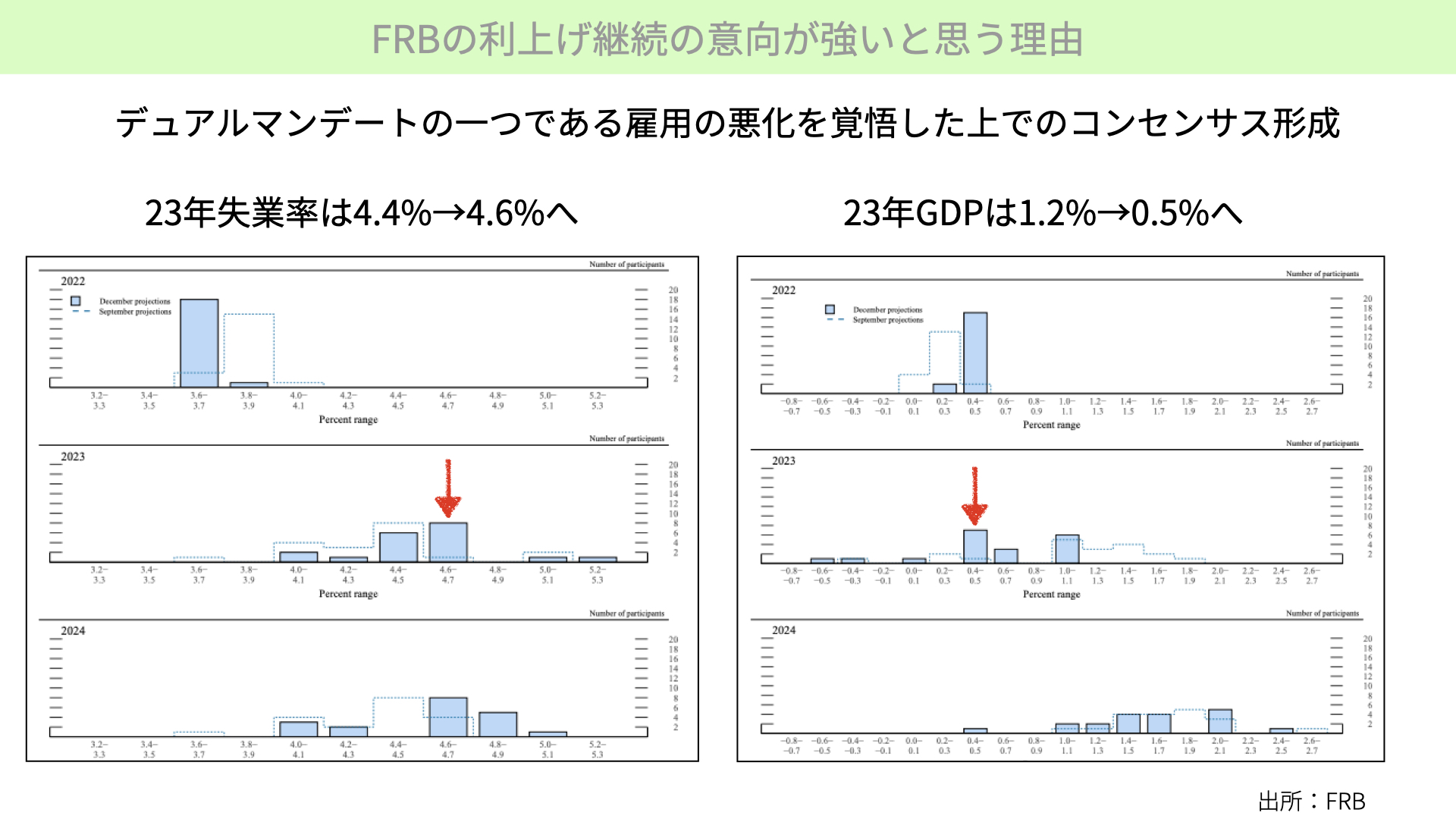

こちらは、SEPのレポートからの抽出です。FRBの利上げ継続とターミナルレートを5%超えてくることは、メンバーが強い意思を持っていると考えられます。左が失業率、右がGDPです。

左の失業率を見てください。平均予測が、4.4%が4.6%に23年は上がっていきます。赤矢印の箇所を見ていただければと思いますが、4.6%に投票している人の割合が多くなっています。FRBのデュアルマンデートである雇用が、このように苦しい状況に追い込まれて行くことになっても、ターミナルレートを上げていくということを示しています。ターミナルレートが5%超えに投票した人たちは、失業率上昇を覚悟したうえで、投票していることが分かります。

さらに右をご覧ください。GDPも1.2%から0.5%に下がっています。確かにマイナスを予想したのは、2人しかいません。ただ、赤矢印のように0.5%近辺まで中心値が下がってきているということは、来年の経済成長は潜在成長率を大きく下回ります。

経済が悪化することも分かっているものの、5%を超えるターミナルレートに持っていきたいとの意思が確認できていることから、仮にマーケットから催促されるような催促相場になっても、容易にターミナルレートを引き下げることはないという意志が感じられます。

23年のターミナルレートへのコンセンサスは固まっている

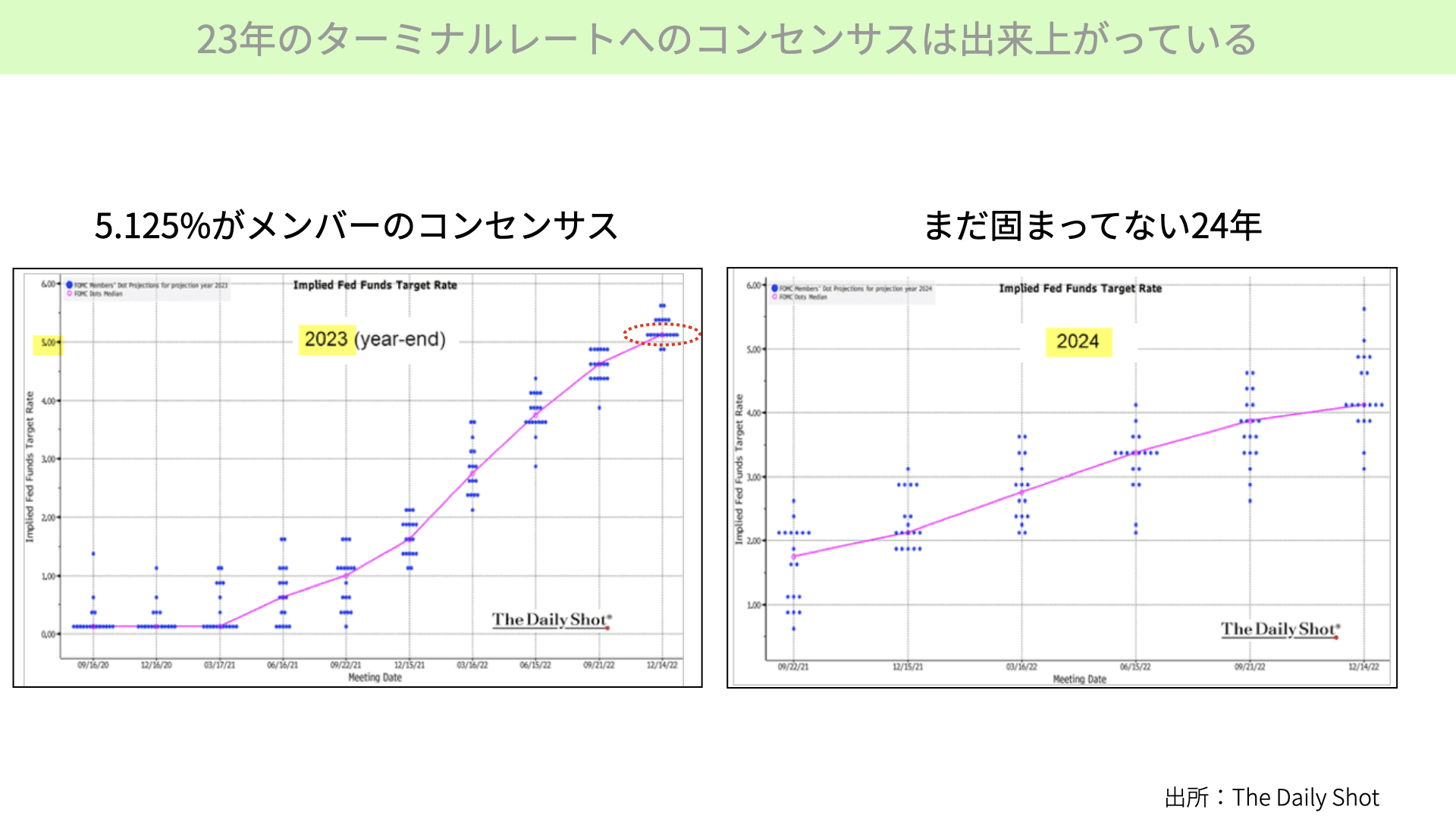

さらに、こちらをご覧ください。左が23年のターミナルレート、右が24年のターミナルレートです。過去開かれてきたFOMCにおいて、どういう投票がなされたかを表しています。

左をご覧ください。ターミナルレートの中心値が、3ヶ月の開催毎に上がっていることが確認できます。今回、一番注目していただきたいのは、赤丸の点線部分です。ターミナルレート予測は、いろいろな投票権限者が意見をもって投票していますが、前回の9月時点では、4.75%と4.5%と4.25%と三つにきれいに分かれていたため、この時点では明確にコンセンサスは取れていませんでした。

しかし、今回ご覧になっても分かる通り、赤い点線にほとんどが集中しています。集中している箇所の下にはほとんどなく、それ以上の投票者がほとんどです。5.1%という最低限のコンセンサスを固め、しかも、投票した方の多くは失業率が4.6%まで上がること、さらに、GDPが0.5%まで下がることを覚悟したうえで、ここまで引き上げると判断していることがわかります。

冒頭でお伝えしたように、マーケットは早々にターミナルレート引き下げるようにFRBが転換すると、マーケットはミスリードしている可能性があると考えられます。

さらに、右側をご覧ください。冒頭でもお伝えしたように、23~24年は1%近く金利を引き下げてくるというのは、マーケットにとってプラス材料ではあります。ただ、見てもお分かりの通り、24年のプロッとは現時点ではかなりバラけています。4%まで引き下げるというのが中心値ではありますが、上は5%を超える方もいれば、下は3%となっています。その意味では、まだコンセンサスができていない状況です。

24年はかなり参加者の意見がバラつき、個別の意見がある一方で、23年はかなりマーケットのイメージとかけ離れたところで、FRBメンバーのコンセンサスが出来上がっています。そう簡単には引き下げてこないのでは無いかと、こういったプロットの数から考えることができます。

このような意思、メッセージを木曜日以降マーケットは感じ取っていると思います。そんな中、そもそも今週前半はインフレ、金融政策に注目が集まり、後半は景況感に関する経済指標が多く並んでおり、そこにどう注目するかが注目でした。

このFRBのスタンスを受け、今後はBad news is Bad newsになる確率が高まる

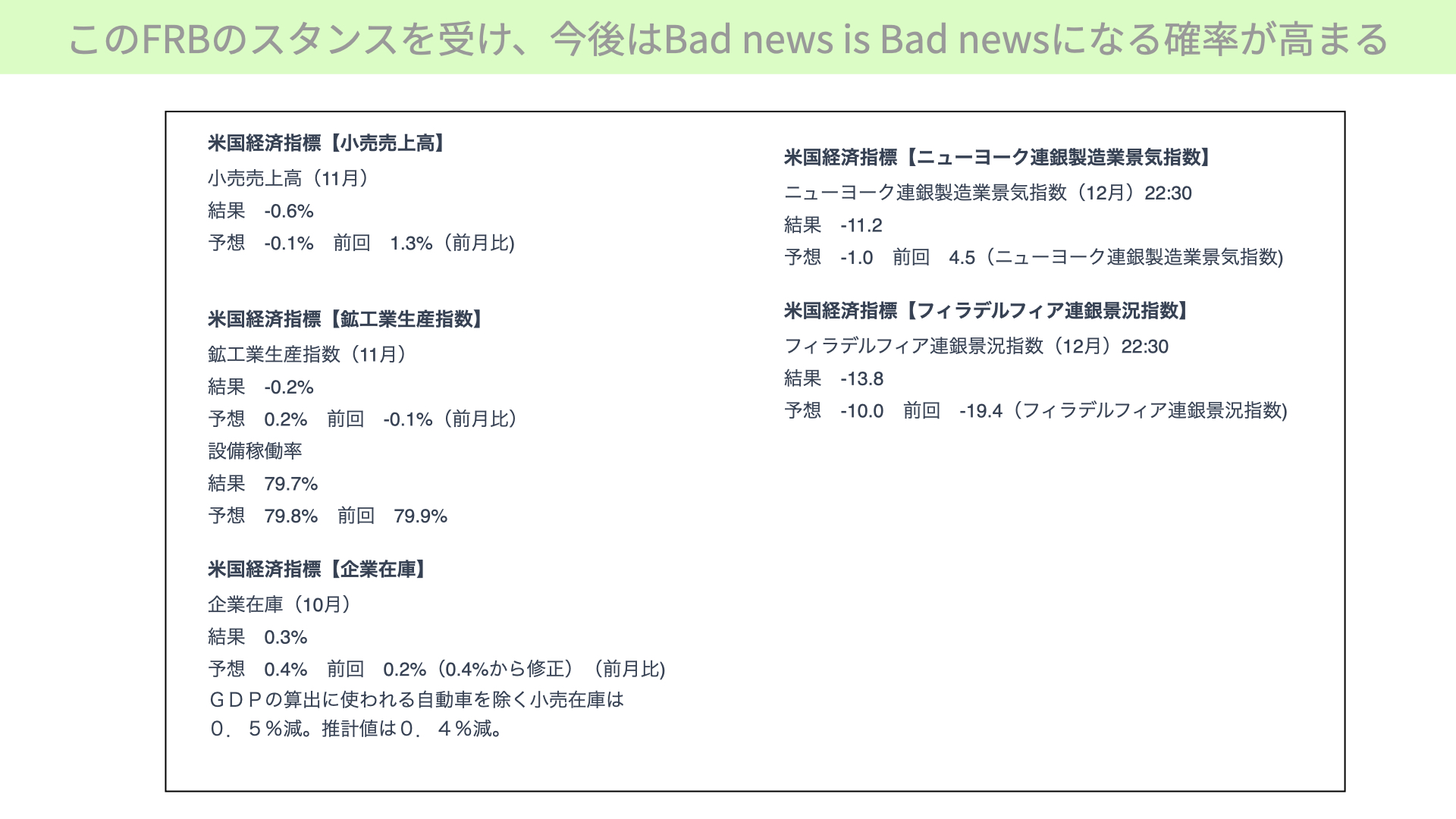

15日に発表された経済指標に関しては、非常にネガティブな反応をしているとご覧いただければと思います。

まず左は小売売上高、鉱工業生産、企業在庫です。ハードデータですので過去の数字にはなりますが、特に注目された小売売上高がマイナス成長となっています。前月比でマイナスですから、このままいくと、12月の小売りも相当厳しいものとなると思われ、株価には大きなマイナスの影響を与えました。

個人の消費だけではなく、鉱工業生産、企業在庫も予想を下回る結果になっています。企業在庫は企業の先行き見通しが明るくないため、在庫を増やさない。鉱工業生産は注文があまり入らないため、生産が落ち、稼働率も上がらないくなります。企業活動も、個人消費もあまり伸びていないことがバックデートではありますが、確認できました。

そんな中、右をご覧ください。経済の先行指標と言われる、ソフトデータのNY連銀の景況感指数と、フィラデルフィア連銀景況感指数も予想を下回り、現在値においても、先行きがあまり明るくないことが確認できています。

フィラデルフィア連銀の景況感指数の6ヶ月先は、少しいい材料が出てきています。しかし、そういった材料があったにもかかわらず、株価が下がっていることから、FRBのターミナルレートに対する意志、強また、長く高い金利を続ける意思表示があったことで、経済指標が悪い場合にFRBプットという期待できないため、Bad news is Bad newsと、今後変わってくる可能性があります。

今後出てくる経済指標が悪ければ、素直に株価は下げやすいことを考えると、シティが出しているエコノミックサプライズインデックスが現在下がっていることは警戒です。

経済指標で悪いものが出てくると、今後株価は下がりやすくなりますので、今年のクリスマス商戦は非常に厳しいことを考えると、クリスマスラリーが来るかどうかといえば、どうしてもマーケットの期待値はかなり下がってきても仕方ないと思います。

本日は、FOMCで示された、ターミナルレートが5%を超えることに対し、今の段階ではマーケットはそこまで引き上げず、終わることを期待していることをお伝えしました。このギャップが、今のマーケットにおける最も危険な不確実性です。不確実性が存在するときは、株価が大きくぶれやすく、ボラティリティが高くマーケットは動きやすくなります。

今後の株価は、クリスマス休暇で薄商いになります。そのような中で、危険なギャップが生まれていることに、ぜひ注意していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル