20日、日銀の金融政策決定会合が開かれ、大きなサプライズとなりました。日本の長期金利の誘導目標を±0.25%から±0.5%まで拡大すると決定し、それがアナウンスされたためです。日銀はずっと金融緩和を続けるのではないかとの思惑が外れたことで、世界のマーケットに大きなインパクトを与えました。

アメリカも含めた世界の国々でも、長期金利が上昇する影響がありました。日銀のサプライズは、今後アメリカの金利にどういった影響を与えるのか見ていきたいと思います。

[ 目次 ]

いよいよ日銀も金融政策の変更か

日銀が長期金利の誘導目標を±0.5%に変更

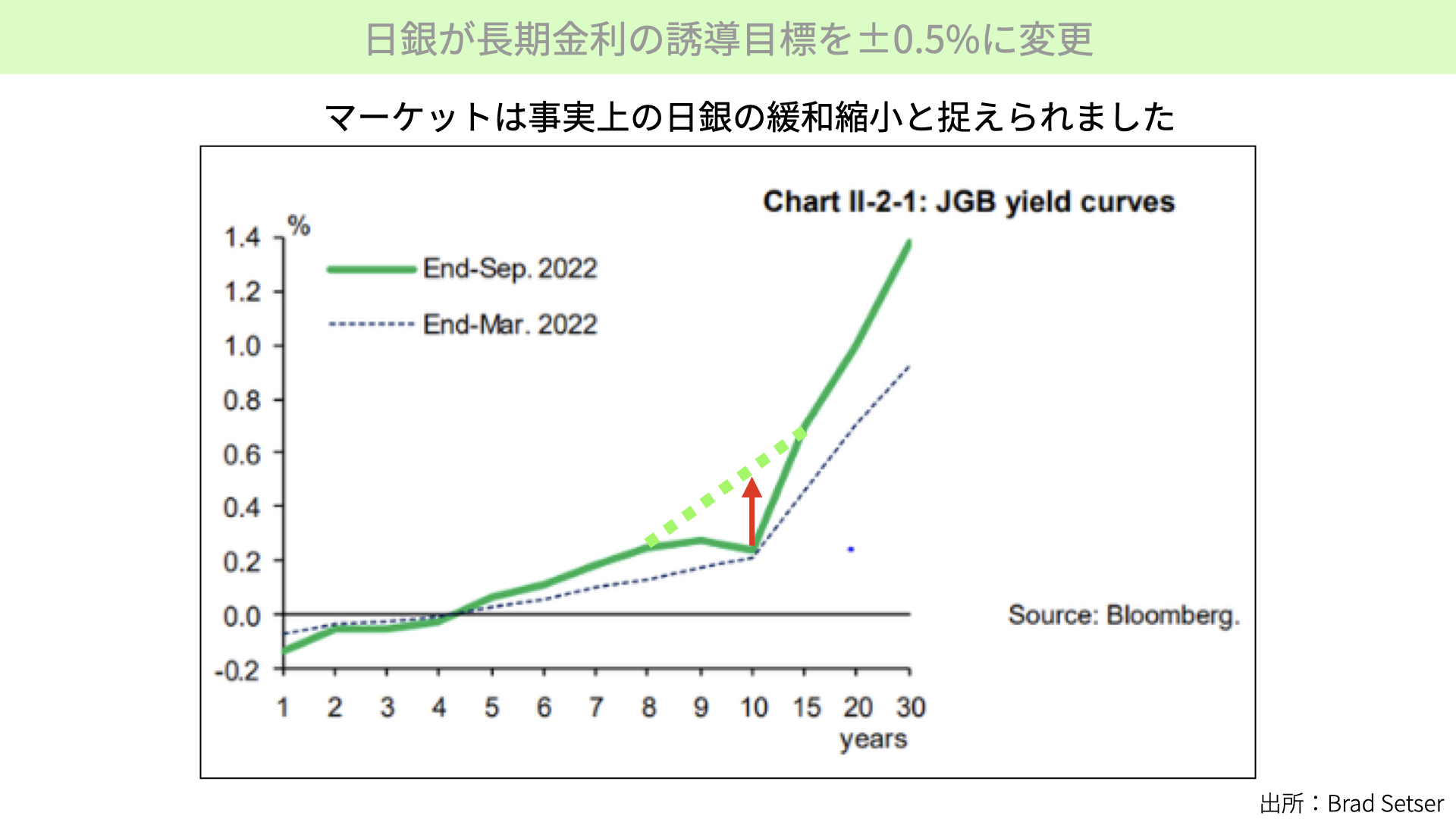

こちらは日本のイールドカーブです。緑の太線は、今年9月の日本のイールドカーブです。青い点線が今年3月のイールドカーブで、青い点線より、緑の濃い線が上にシフトしていると分かります。世界的な金利上昇を受け、特に5年-10年、10年-30年の長期金利が大きく上昇していることが分かります。

一方、気になるのが10年の金利です。緑も、青い点線も、2%でフィックスされています。日銀が目指していた長期金利の誘導目標を+0.25%以内に収める、イールドカーブコントロールを行っていました。これを行った結果、イールドカーブが歪になり、本来は10年金利が緑の点線のようになっているべきところが凹んでいる状況でした。今回はここを0.5%まで認めたことで、緑の点線のようにして、イールドカーブを正常な形にすることで、社債の発行などに問題ない政策目標に変更したと、大きなニュースとなりました。

その結果、マーケットは政策変更を日銀による緩和縮小と捉え、世界最後の砦と言われる緩和の国日本が、ついに緩和縮小に動いたと世界のマーケットに大きなインパクトを与えました。

世界的に金利上昇

日銀の政策変更を受けて一番大きなインパクトを受けたのは、世界主要国の10年金利です。こちらのチャートは、世界各国の10年金利を表したものです。黒いチャートはアメリカ10年金利、赤いチャートはGiltと言われるイギリスの10年金利です。青いチャートは、Bundと言われているドイツの10年金利。緑は日本の10年金利、紫はオーストラリアの10年金利です。少し見にくいものの、右をご覧いただければ全ての10年金利が、今回の日銀のサプライズを受けて上昇していると分かります。

では、日本の政策金利変更が、なぜここまで世界の金利を上昇させたのでしょうか。いくつか理由がありますが、中でも大きなものを取り上げました。

一つ目です。日本は、今までもずっと低金利を続けてきたことで、借り入れコストが低い国の象徴でした。その国が超金利上昇を誘導し始めたことで、今後も世界的に長期金利の上昇が継続すると意識されたことが指摘されています。

二つ目が、一番大きなポイントです。今まで、日本の金利は長らく低金利でした。基本的には、世界の国々から見ると、調達通貨(ファンディングカレンシー)と言われていました。今まで、世界の投資家の中では、金利が低い日本円で投資資金を調達し、その資金を海外の金利が高い国々に債券に投資したり、成長性の高い株式に投資したりするなど、円を調達し、円を売って外貨を買う、そして外貨建て資産に投資をするというキャリートレードが長年に渡り頻繁に行われていました。

調達金利である日本の金利が上昇することで、期待リターンの金利スプレッドが縮小すること、また、縁のボラティリティも上昇することから、日本円を使うキャリートレードが縮小するのではないか、もしくは、既存取引も解消されるのではと懸念されています。

このようにキャリートレードが縮小し外国債券や外国資産を買っていたものを解消するとなると、今度は外国資産を売却し、外貨から円買いを行い、そして調達していた円を返済する、つまりレパトリエーションが起こります。海外に移行していた投資資金が円に戻ることで、海外資産、特に金利さが大きかった債券が売られるのではないかということで、各国の10年金利が売られている、債券が売られていることで、金利が上昇したと言われています。

もし、今後もこれをきっかけに金融政策の変更が続き、ゼロ金利の解除、長期10年誘導目標をさらに引き上げることになれば、キャリートレード解消、レパトリが加速度的に増える可能性があるため、世界的な金利上昇につながる可能性があることには、今後注意が必要です。

他の中央銀行のタカ派姿勢で米ドルの金利先高感が相対的に一服

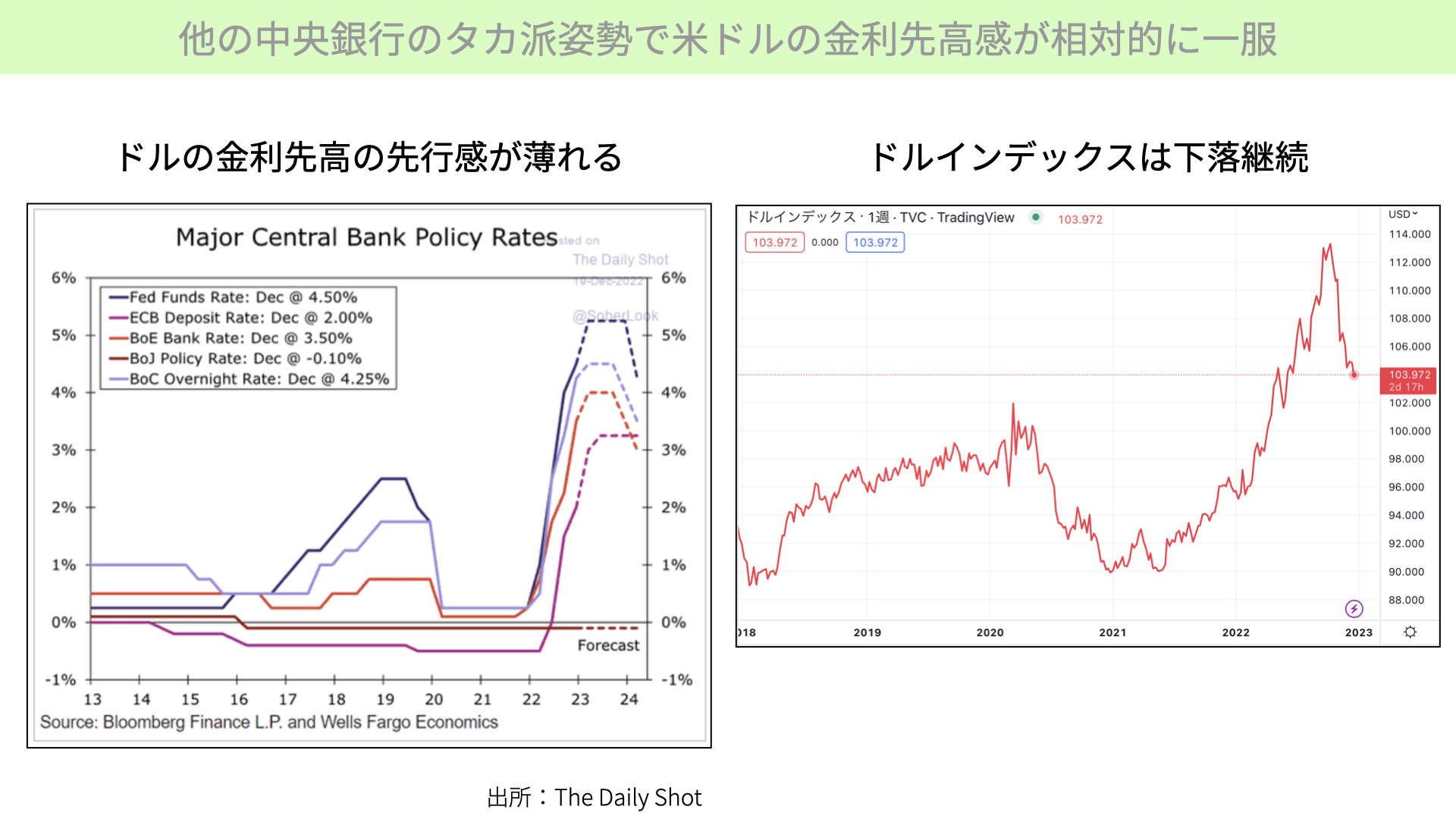

次にこちらをご覧ください。その影響もあるのでしょうか。20日はドルインデックス(右図表)が、さらに下げを強めています。左のチャートをご覧ください。先週、FRBがタカ派的姿勢を示しましたが、ECBもタカ派的姿勢を示しました。これから0.5%の利上げを続けるとしています。

今回、日本はまだ政策金利を引き上げていませんが、いよいよ出口に向かっていることから、日本も含め金利上昇の局面にあります。左のチャートからも分かる通り、現段階においても、これからにおいても、恐らくアメリカの政策金利が一番高い水準にあるのは間違いないです。

しかし、紫の点線(ECB)を見ると、ECBがFRBとの金利差が縮まっていく状況にあります。今まではドルの金利が相対的に高かったのが、相対的な金利の優位性が今後薄れてくるということで、引き続き米金利は高い金利ではあるものの、他通貨に対して相対的な魅力が薄れ、ドル金利の先高観が薄れかけています。

その結果、右をご覧いただければ分かる通り、為替レートは金利の先高観で動くと言われていますが、今まではドルが先行していた金融政策が、他の国々も徐々に差を縮めてくるということで、ドルインデックスの下落傾向が続いています。

今後の金利と株式市場への影響

日本の機関投資家の円高ヘッジの動きで円高、外債購入減の可能性も

ドルインデックスが徐々に低下しきた理由を見てきましたが、その影響として何が起こるかです。こちらをご覧ください。

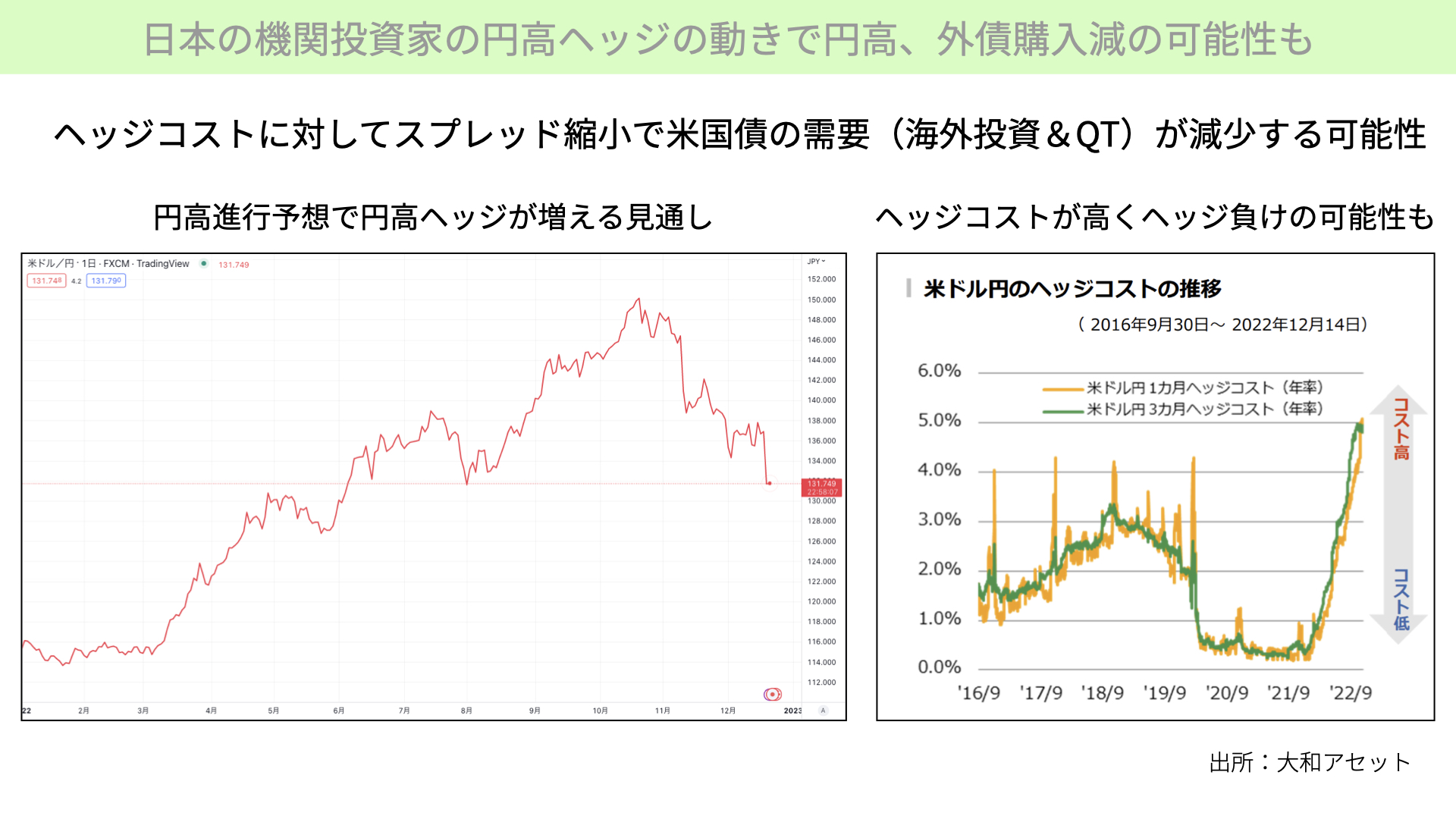

日本の機関投資家から見て、対ドルをどう考えるかです。ドルが相対的に弱くなった結果、左のチャートでわかるように、対ドルでも円高が進んでいます。20日は1日で6円近く円高が進行し、結果として130円台を一旦つけるほどの円高が進んでいます。

その結果、これから円高が進むと日本の機関投資家、アセットマネージャーが考えた場合、外国債券を買う場合は、円高による為替差損が生じないように円高ヘッジが増えてくると想定されています。

では、いざヘッジしなければならない場合、ヘッジコストがどのくらいかかるのか、右図表をご覧ください。こちらは大和アセットの資料からです。1ヶ月と3ヶ月のヘッジコストを年率で表すと、5%になっています。いまだにドルの短期金利は非常に高く、円がとても低い状態です。この差がある限り、円高をヘッジするコストは高く、しかも5%もかかるということは、米ドル建資産に投資をし、5%以上のスプレッドもしくはリターンが得られなければ、ヘッジコスト負けします。

このように、日本の機関投資家から見ると、円資金を米国債に投資する際は、円高になる為替差損が発生する可能性があり、それを避けるためにヘッジコストをかけて行うと、米国債からの収入以上にヘッジコストがかかってくるということで、米国債への投資意欲が薄れてくる状況のなりました。

キャリートレード、パトリエーションが減ってくるだけではなく、円高に進む可能性も高まってきました。ヘッジコストを考慮した場合、ヘッジコストをかけてまで米国債に投資するかというと、その意欲が薄れてきます。米国債の需要が減るということは、おのずと米国の金利も需給面で上昇しやすくなりる状況になってきました。

米10年金利の上昇による実質金利の上昇に注意

それを踏まえて、株価に対してどういった影響があるかです。こちらをご覧ください。

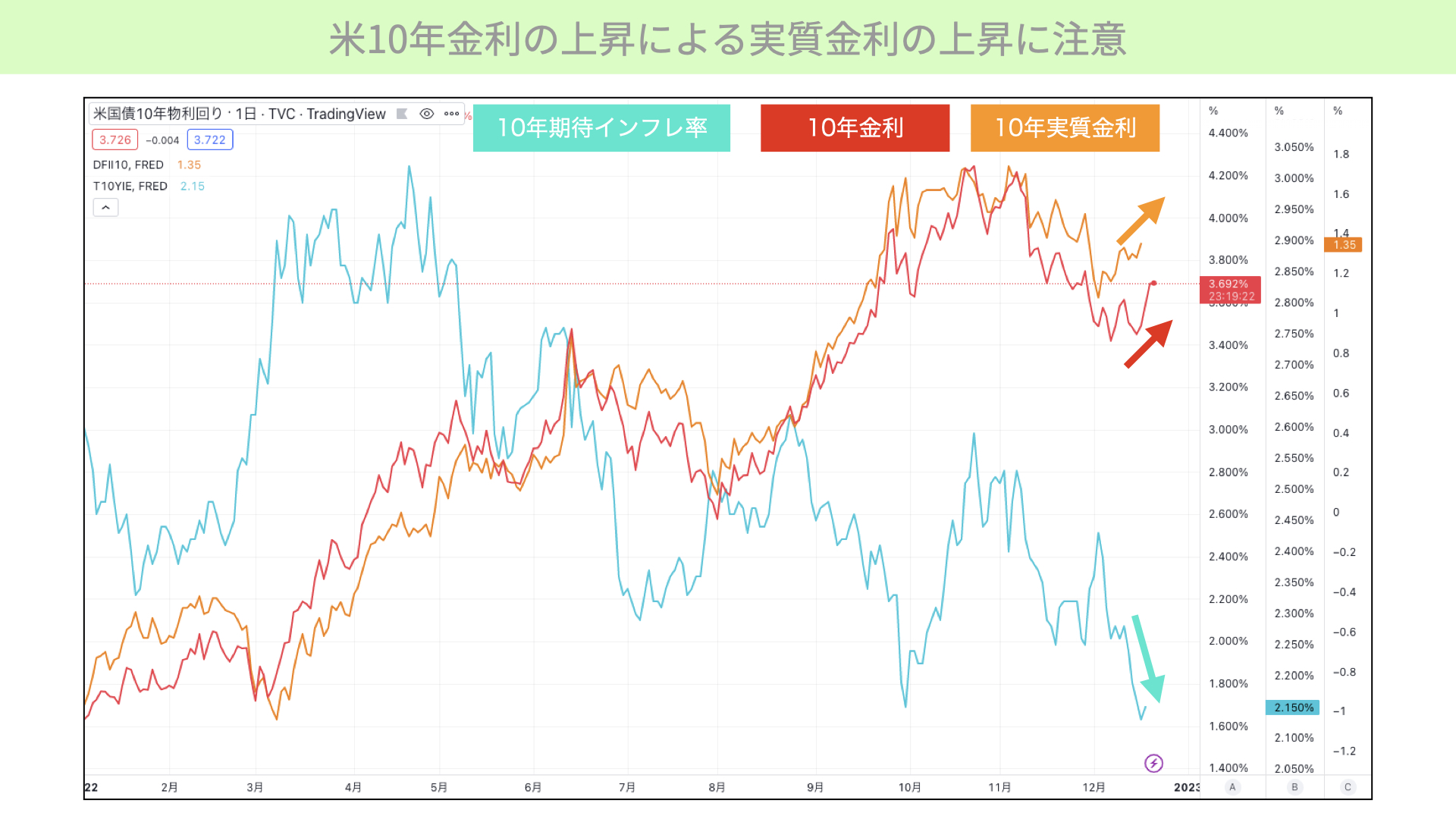

こちらは、緑が10年期待インフレ率、赤が10年名目金利、オレンジが10年実質金利です。まずは緑のチャートをご覧ください。10年期待インフレ率は、ここ最近のPCEコア、CPIの低下、金融政策の効果もあり、一時期は2.5%まで上昇していた10年期待インフレ率は2.1%程度まで低下しています。ここ1年間で一番低い水準で、インフレをある程度コントロールできてきていることがわかります。

一方で10年金利の赤いチャートをご覧ください。こちらも、11月以降金利低下がありましたが、今回の日銀、FOMCにおけるタカ派的姿勢もあり、10年金利は再び上昇を始めています。

先ほど見たように、キャリートレードの解消、レパトリエーション、ヘッジコスト増加による海外投資家からの米国債への需要減があれば、債券売りから10年名目金利が上昇する可能性があります。そうなると、オレンジの10年実質金利(10年名目金利-期待インフレ率)は、上昇に転じます。

一時期10年実質金利が1.6%から、1%近くまで下がっていましたが、昨日、再び1.35%まで上昇しています。10年実質金利が上昇すると、PERが低下します。これまで高い位置にいたPERが今後低下する可能性があります。

さらに、PERが低下する中でAppleの株価見通しが下方修正になったりするなど、EPSの低下が徐々に顕著化する中で、実質金利の上昇とEPSの低下は、株式市場にとって大きなマイナスのインパクトを与える可能性があります。

20日の日銀の金融政策決定会合による、誘導金利の引き上げは、世界的に見ると調達金利上昇となります。その結果、世界から見ると債券を買う意欲、モチベーションが減ってくる可能性があります。その結果、債券を売る、金利上昇が起こるのではないかと言われています。

また、日銀とFRBの政策金利差は非常に大きいです。ヘッジコストがすごくかかる状況で、日本の機関投資家を含め、アメリカの国債に対して買いが増えるかといえば、需要が減るのではないか、QTも今後進めることを考えると、金利が上昇しやすい局面に再び入るのではないかと、金利が再び上昇しています。

その結果、実質金利が上昇してくると、株価のバリエーション低下につながるとして、株価も上値が重くなります。昨日は、ドルインデックスが低下したことで相殺された形になっていますが、今後は実質金利上昇がマイナスになる可能性が高いです。その意味では、警戒する必要があるでしょう。

ただ、こういった金融政策変更の影響は、24時間見た後に判断しなければなりません。今後金利上昇に注目する必要が出てくるでしょう。ぜひ年末にかけて世界的な10年金利がどうなるのか、注目していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル