今週に入り、米国の株式市場の方向感はあまり定まっていない印象です。一方、マーケットでは警戒感が高まっている印象があります。それは、今週発表された経済指標の内容があまり芳しくないからではないかと思われます。

来週以降、株式市場にどのような影響を与えるのか、今週出た重要な経済指標について分析したいと思います。

[ 目次 ]

FOMC議事要旨

FOMC議事要旨では市場の利下げ期待に対して警戒感を示す

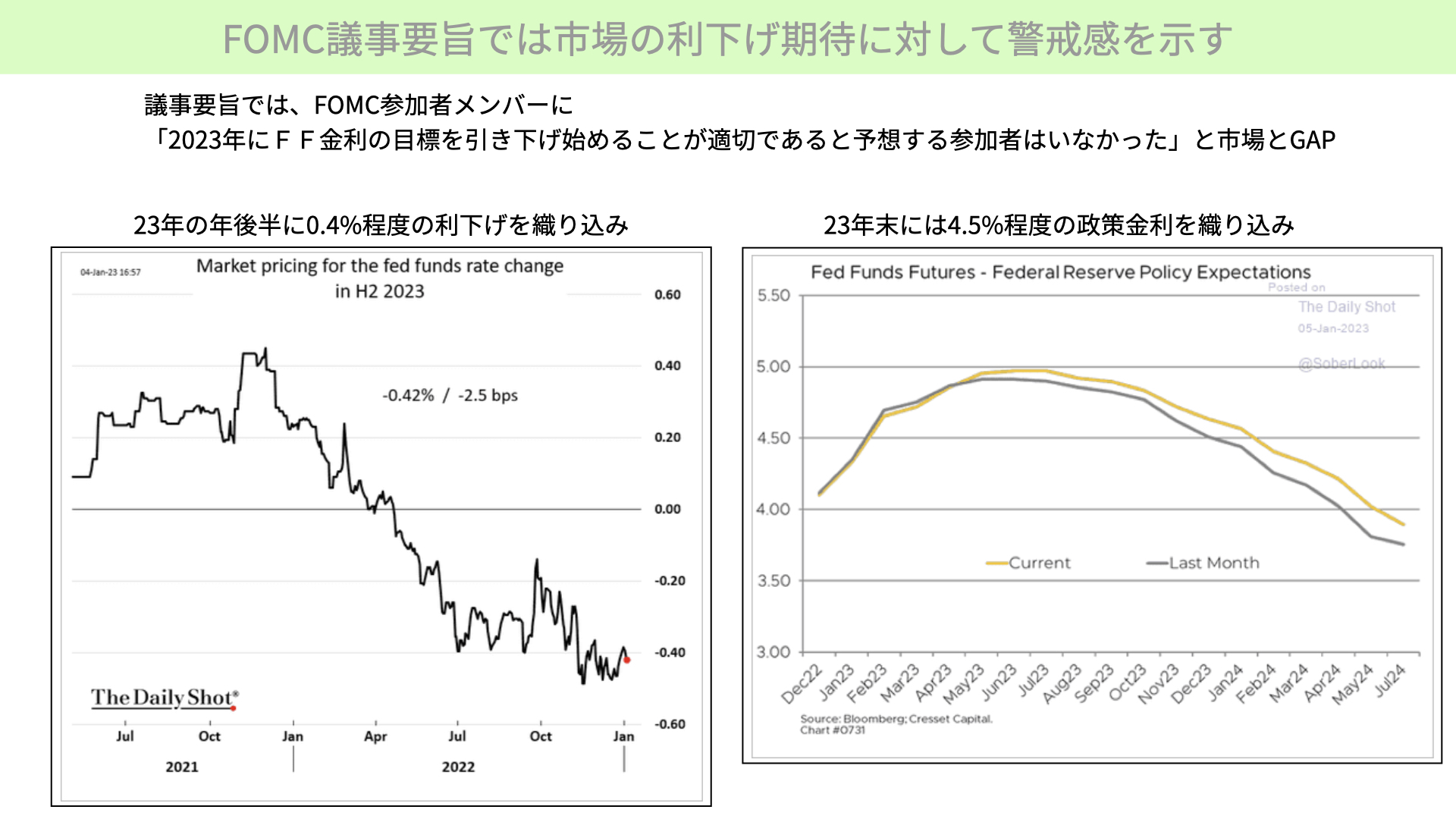

まずは、こちらをご覧ください。4日に発表されたFOMC議事要旨です。改めて、マーケットの見通しとFOMCメンバーと間にギャップを感じる内容でした。FOMC議事要旨では、「2023年にFF金利の目標を引き下げることが適切であると予想する参加者はいなかった」と、23年の政策金利引き下げを意図していないことが読み取れます。

一方、下のチャートをご覧ください。左は、年後半に0.4%程度の利下げをマーケットが織り込んでいることを示しています。右は、FF金利先物金利見通しで、FRBメンバーは春先に5.2%まで政策金利を引き上げるとしていますが、マーケットは5%に満たないと想定しています。さらに年末には、4.5%まで政策金利を下げていると予想しています。

FOMCメンバーとマーケットのギャップが埋まっていない状態は、今も続いていることが浮き彫りになりました。今週出てきたいろいろな指標を見ると、いずれ金利が上昇する可能性があることが、冒頭にお伝えしたマーケットの懸念材料につながっている印象です。

FOMC議事要旨では金融状況の緩和に対する懸念を示す

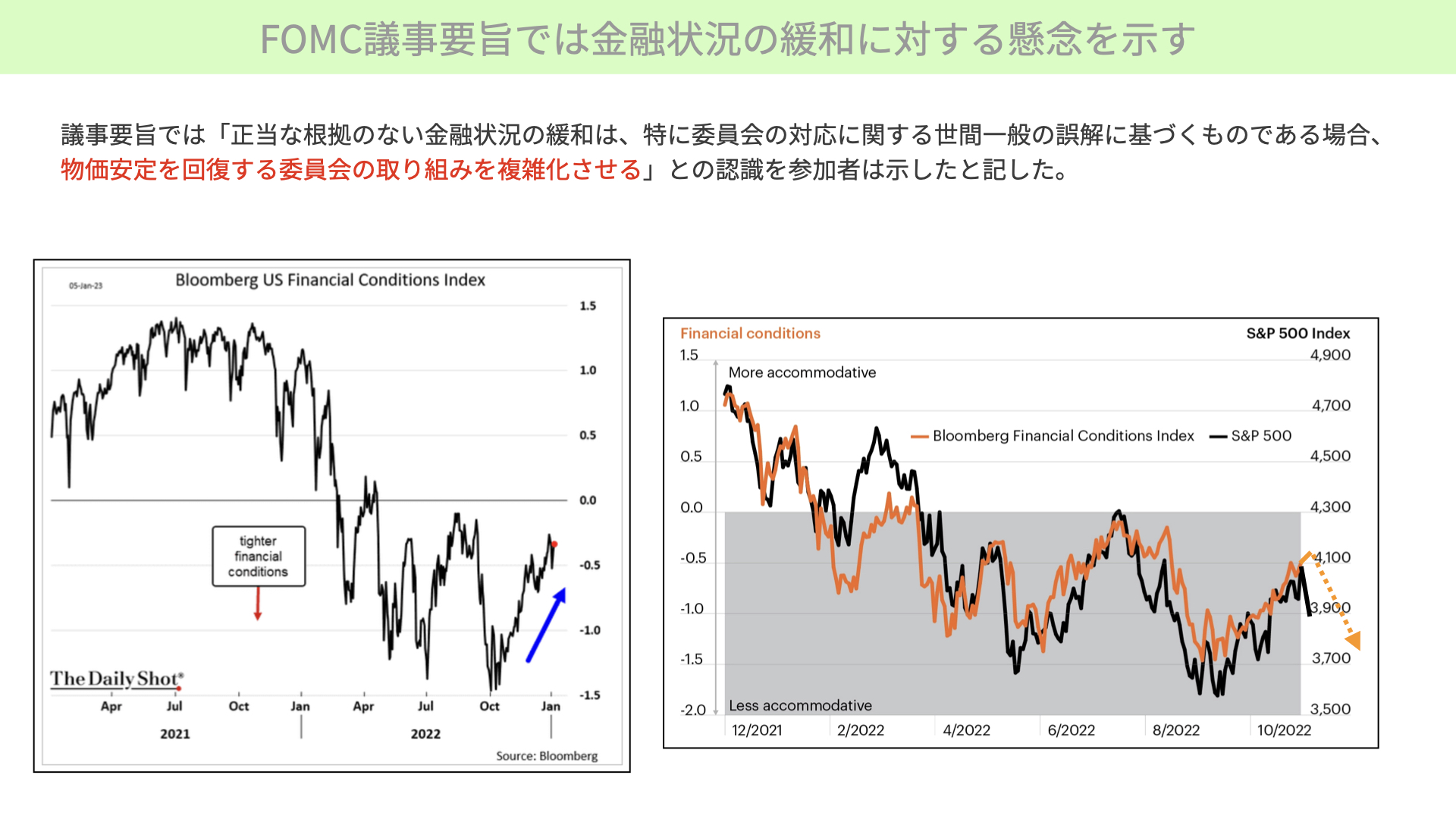

こちらをご覧ください。FOMC議事要旨の中で、「金融の緩み」、フィナンシャル・コンディション・インデックスについての言及がありました。「正当な根拠のない金融状況の緩和は、特に委員会の対応に関する世間一般の誤解に基づくものである場合、物価安定を回復する委員会の取り組みを複雑化させる」というものです。金融市場が考える緩和期待は、FOMCメンバーが考える物価安定のための引き締めを邪魔するとして、そのような姿勢を牽制しています。

それを踏まえて、左下のチャートをご覧ください。こちらはフィナンシャル・コンディション・インデックスを表した、ブルームバーグの資料です。チャートが下に向かうほど引き締めの状態、上に向かうほど緩和状態です。

昨年12月のFOMC後も、緩和状態が続いています。昨年10月以降、金融市場は緩和状態で株価が高くなったり、金利が低下したりという状況が続いていることが確認できます。

その状況が、FOMCの物価安定の取り組みを邪魔しているということです。その結果、FOMCの意図に従うと今後の株価はどうなるでしょうか。右をご覧ください。

右のチャートは、オレンジがブルームバーグのフィナンシャル・コンディション・インデックス、黒いチャートはS&P500です。FRBは、オレンジのフィナンシャル・コンディション・インデックスを引き締めた状態にすることが、物価安定を目指すFOMCの政策に一致するとしています。そうなると、オレンジの点線が矢印のように向かうことを意図しています。

S&P500と非常に相関が高いため、黒いチャートがさらに下に向かうこと、つまり株価の下落をマーケットが意識せざるを得ない状況になったことが、今週の株価で少し上値が重くなっていることの背景になっていると思われます。

ISM製造業指数

ISM製造業指数は今後の低下傾向を示す厳しい内容

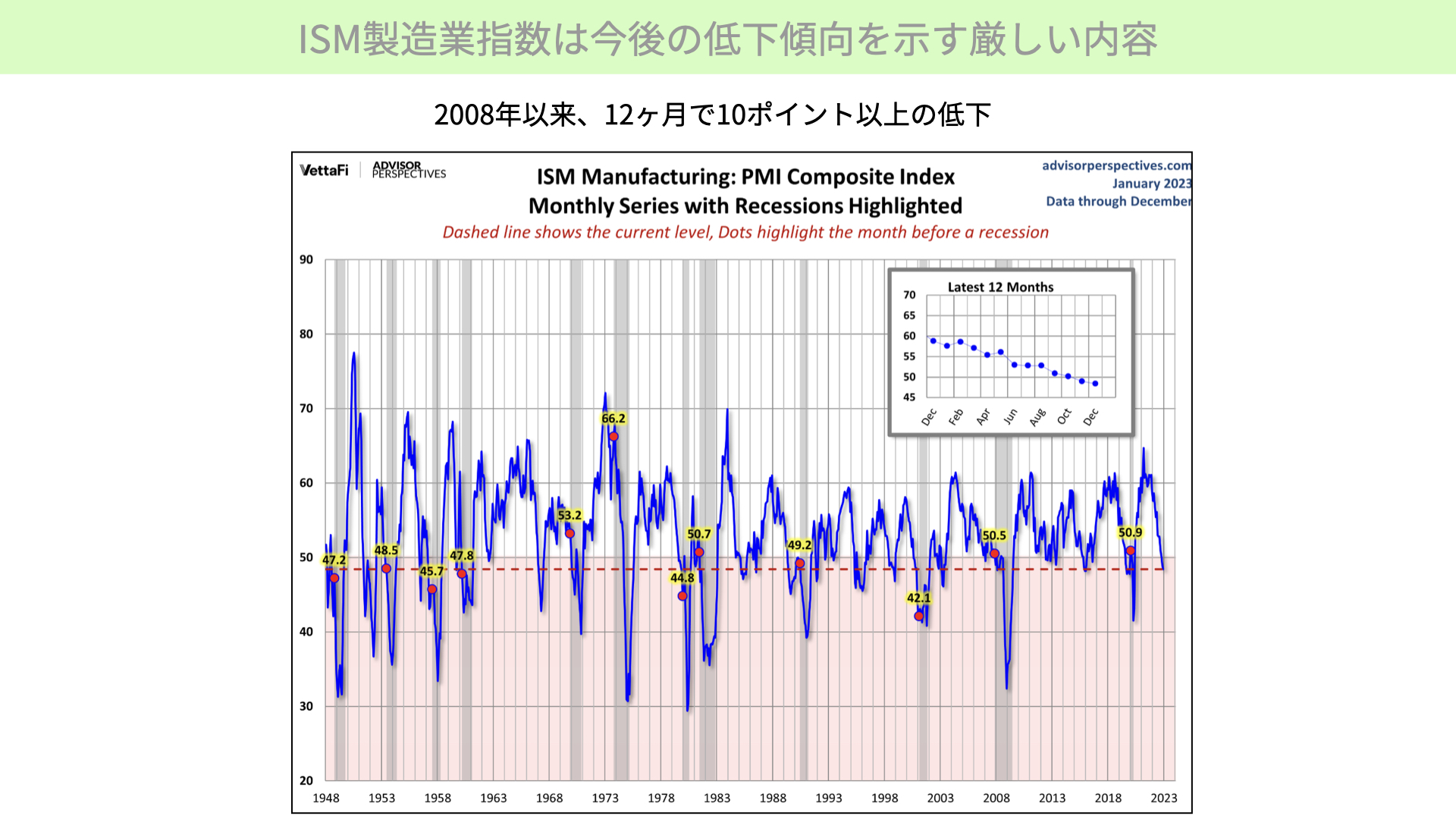

さらに、4日に発表されたISM製造業指数ご見てきましょう。総合指数は48.4まで低下しています。50を割ると景況感が悪化している、リセッションに近付いていることを示します。さらに重要なのは、2008年以来、12ヶ月でISM製造業指数が10ポイント下がったケースは13年ぶりだということです。これだけ急激に下がるケースはかなり稀のため、製造業の景況感が急速に悪化していることが改めて確認できました。

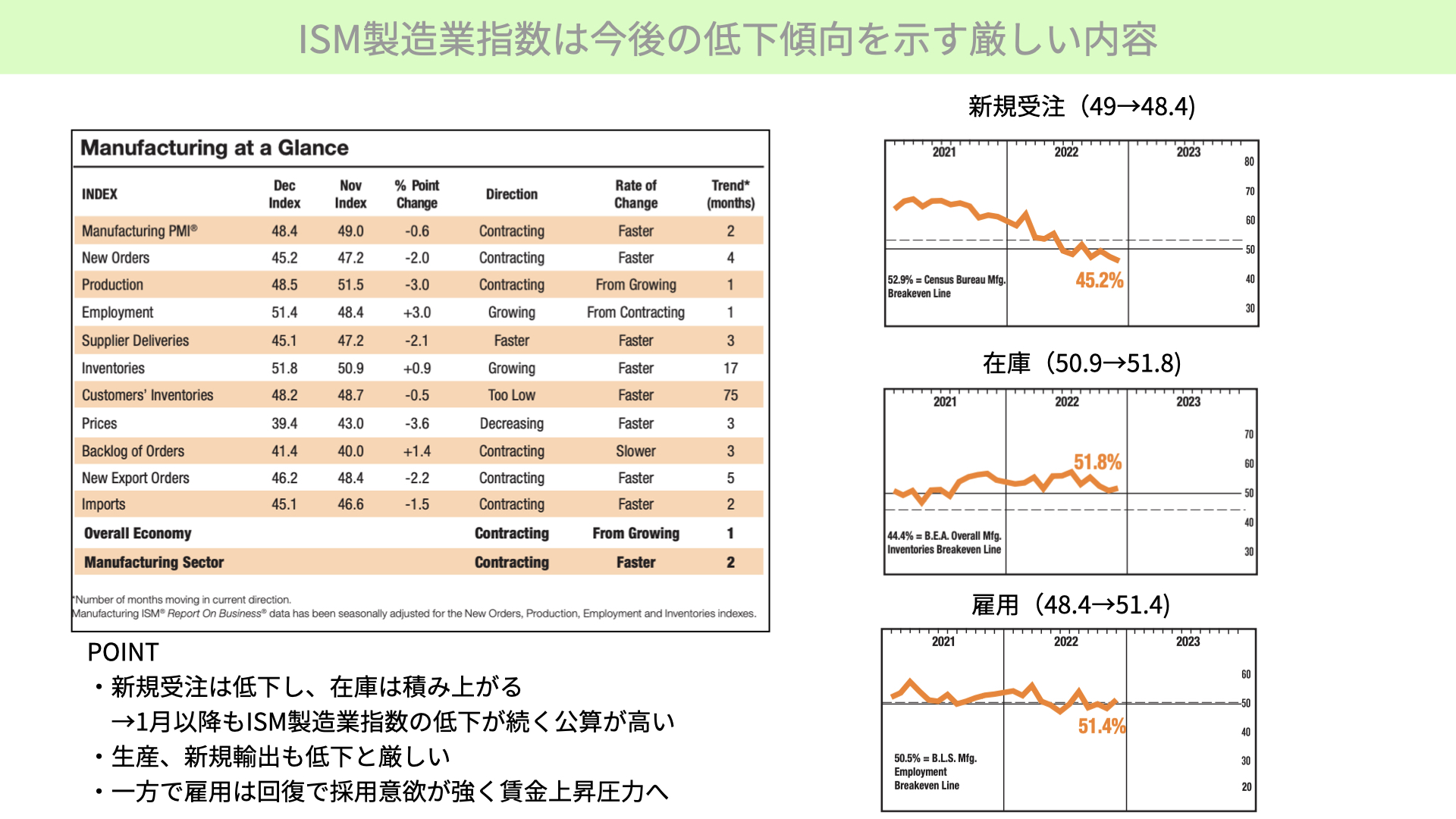

さらにサブインデックスを見ると、今後の厳しさが確認できます。右のチャートをご覧ください。新規受注が49から48.4に低下し、在庫が50.9から51.8まで上昇しています。前回記事でもお伝えしたように、ISM総合指数は、新規受注÷在庫に先行しますが、こちらが引き続き低下していることが確認できます。

1月以降も、ISM製造業指数が低下し続けることを示唆している可能性が高いとして、マーケットでは警戒感が高まっています。

さらに生産、新規輸出も低下していることで、今後、容易には新規受注が増える可能性も低いことを改めて示しています。1月以降もISM製造業指数の見通しは厳しいことが確認できました。

一方で、雇用は回復し、採用意欲が強いことが改めて確認できています。48.4から51.4まで上昇していることから、雇用の堅調さが、賃金上昇圧力につながるのではないかと考えられ、警戒感につながっている状況です。

ISM製造業指数の低下はリスク資産への需給悪化につながる

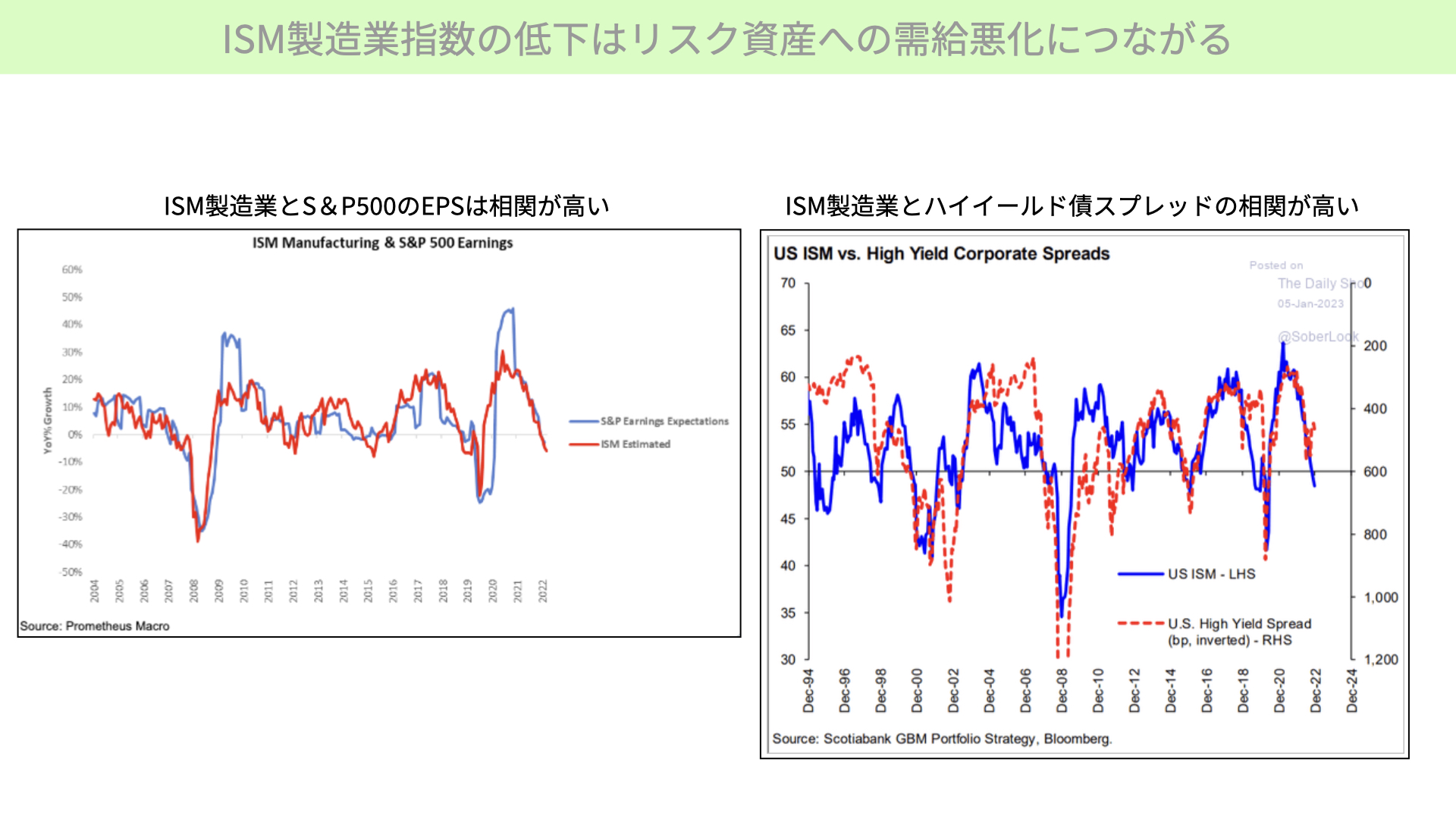

ISMが低下すると、どのような影響があるのでしょうか。こちらをご覧ください。

左のチャートは、ISM製造業指数が低下すると、S&P500のEPSが低下することを示したものです。赤いチャートはISM製造業指数、青いチャートはS&P500のEPSです。

ISM製造業指数が昨年対比でマイナスに展開している今の状況は、S&P500のEPSもマイナスに展開することとなります。22年の1株当たり利益、220ドルを割ってくる可能性が非常に高まっている状況です。こういった逆金融相場における業績悪化として、業績相場も同時進行でくるのではないかとの警戒感が高まっています。

右をご覧ください。ISM製造業指数とハイイールド債券のスプレッドの相関が高くなっています。青いチャートがISM製造業指数、赤い点線がハイイールド債券のスプレッド、ハイイールド債券-米国債となっています。こちらは逆メモリとなっています。下に向かうほど、ハイイールド債券と国債のスプレッドが広がっていることを示します。

ISM製造業指数が悪化すると、ハイイールド債券のスプレッドは広がります。ハイイールド債券の価格が下がることを示します。昨年から徐々に回復基調にあったハイイールド債券への需給悪化がマーケットでは懸念されます。

気になる労働市場

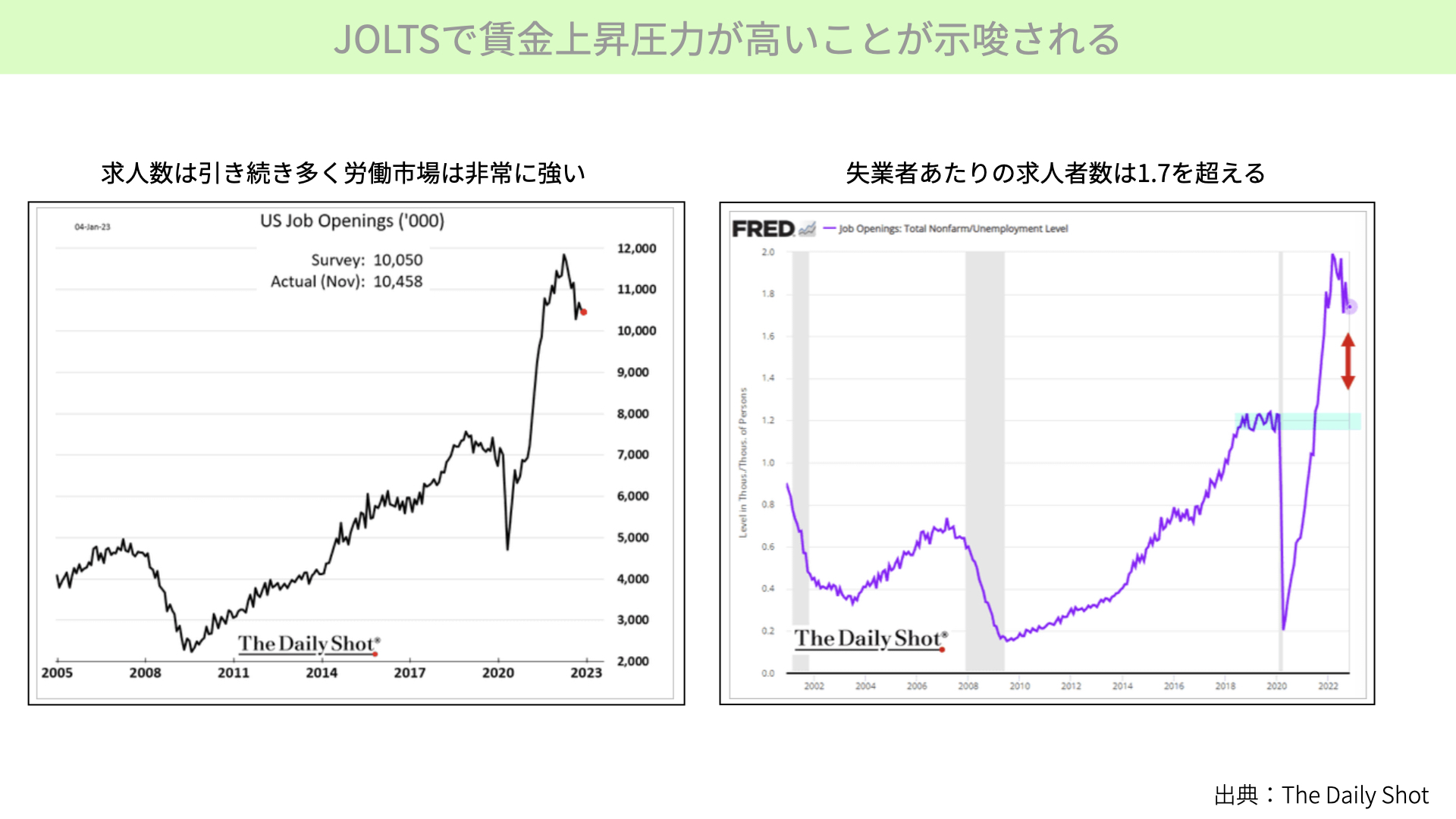

FOMC議事要旨、ISM製造業指数を見ただけでも、今週の経済指標は少し厳しくなっています。さらに、ISMの中で懸念されていた賃金上昇をさらに裏付ける経済指標が、JOLTSで発表されています。

JOLTSは、米国内での求人件数を表したもので、引き続き高いことが確認できます。左のチャートをご覧ください。今回の求人件数の実績は1,045万人。トレンドとしては求人件数が減ってきているものの、予想の1,000万人を上回る求人と、改めて多くなっています。求人が強いことで、懸念されるのは賃金上昇です。

さらに、右をご覧ください。失業者当たりの求人件数を示したもので、現在は1.7倍となっています。通常は1.2倍程度で推移しますので、売り手市場が続いている、求人者に対して応募があった場合、おのずと賃金が上がりやすい状況が今も続いていると、確認できます。

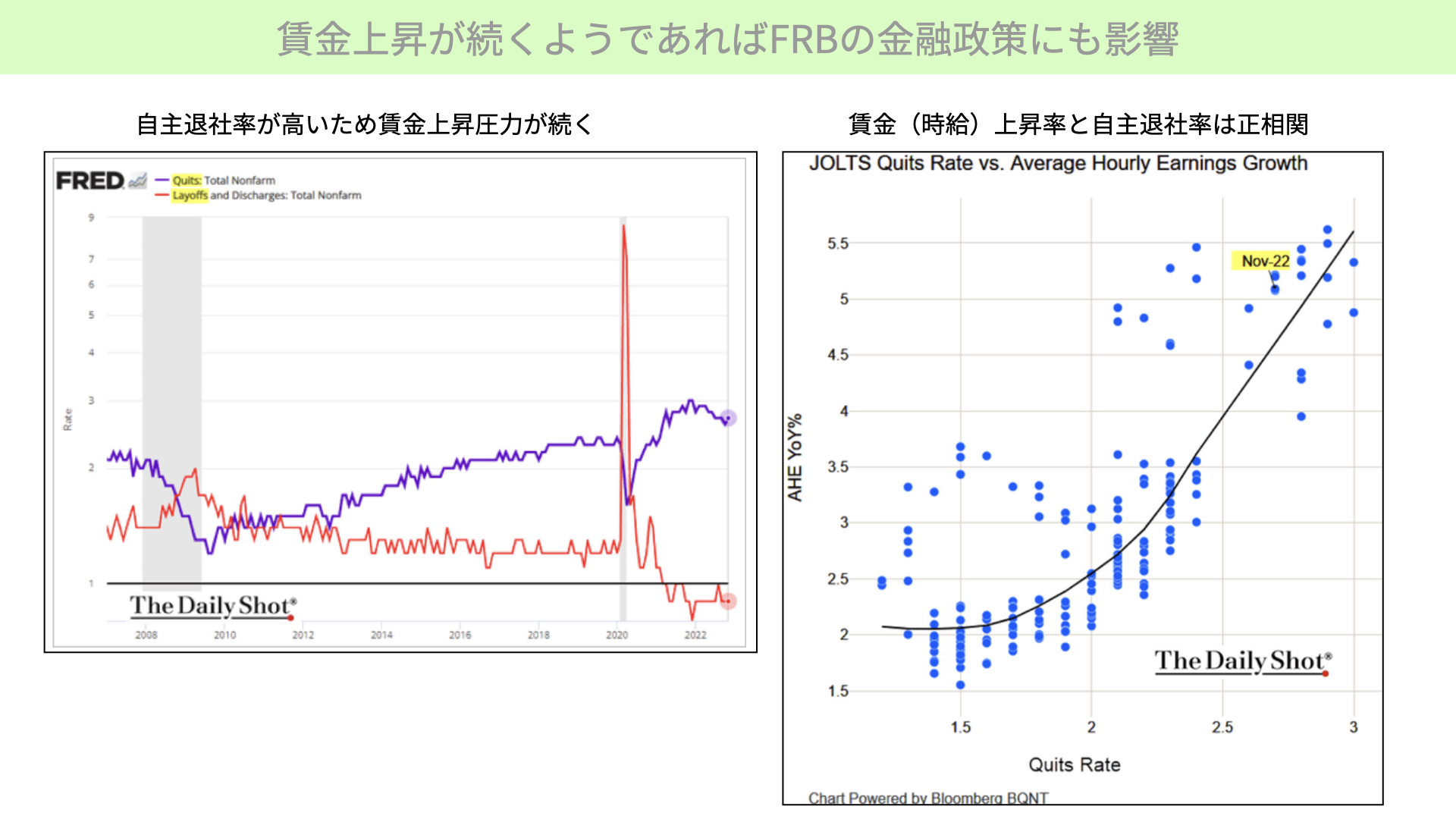

賃金上昇が続くようであればFRBの金融政策にも影響

さらにこちらをご覧ください。こちらは賃金上昇をさらに裏付けるものです。左は、自主退社と会社都合による退社を表したものです。紫が自主退社率、赤いチャートは会社都合退社率です。紫の自主退社率の方が高い水準で推移しています。自ら辞める方が非常に多いため、それだけ仕事を離れても次の仕事が見つかりやすい状況として、賃金上昇が続くこととなります。

それを裏付ける資料が右のチャートです。横軸が自主退社率。右に行けば行くほど、退社率が高いことを表します。縦軸は、賃金上昇率。上に行くほど、賃金上昇率が昨年対比で上昇していることを表します。

自主退社率が上昇すると、おのずと賃金が上昇することとなります。売り手市場となると、当然賃金は上昇せざるを得ません。今の状況で言うと、約5%程度の賃金上昇が続くことを示唆しています。

ISMで懸念されたように、求人件数が多いことがJOLTSで確認でき、さらに自主退社率が高いことで今後も賃金上昇が続きそうだと分かってきました。

賃金上昇が続くと、賃金上昇によるインフレを抑えたいというFOMCの政策が揺るぎないとすれば、FOMCが考える金融政策とマーケットのギャップが埋まってくる可能性があります。そうなれば、おのずと金利が上がってくるのではないかというのが、マーケットの今週一番の懸念材料だと言えます。

注意しておきたい動向

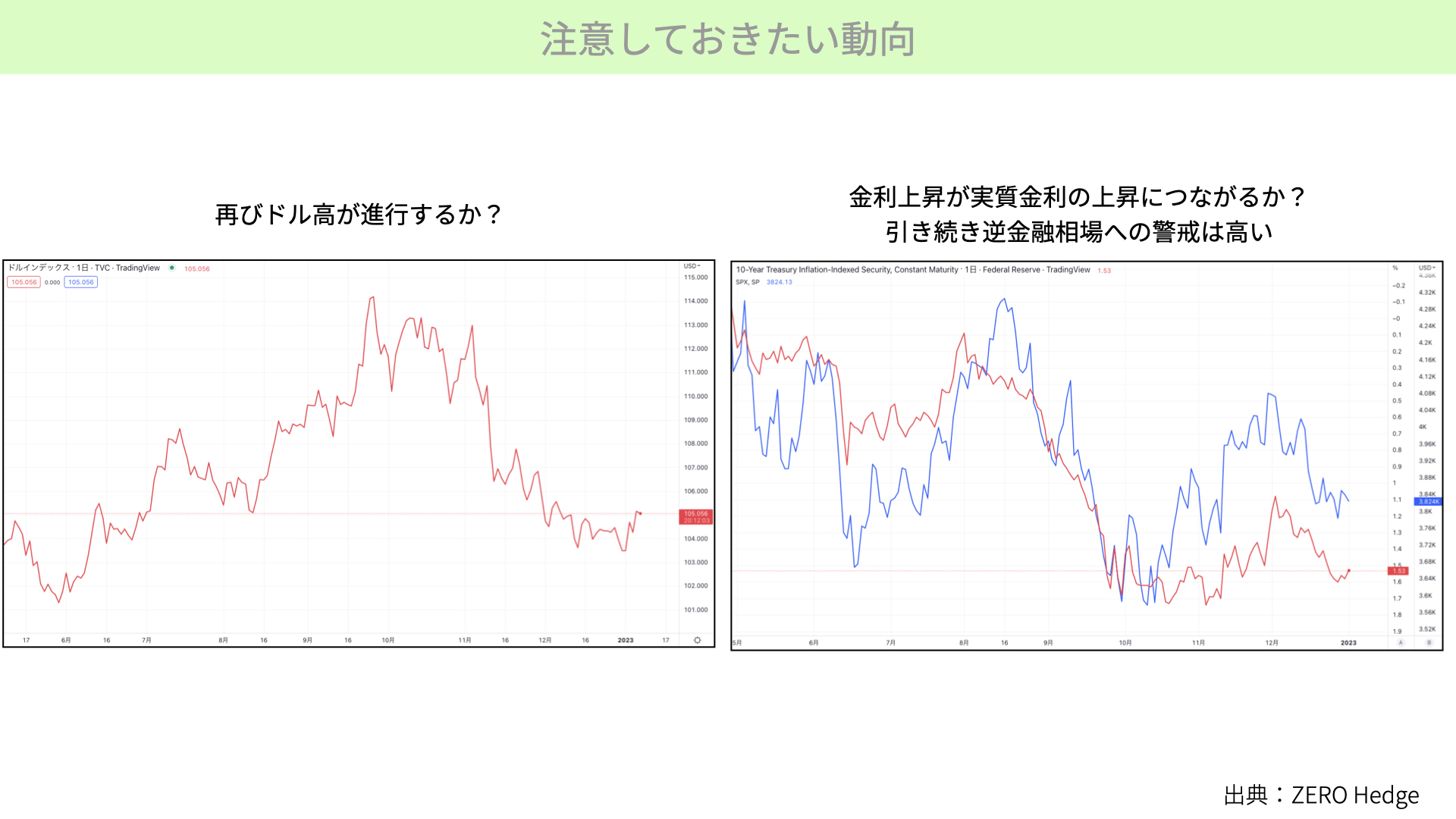

それを受けて、マーケットがどういう反応をしたかです。

左のチャートはドルインデックス、DXYを表しています。赤いチャートが少し上に向かっているのは、ドル高になっていることを表します。今週、引き続き雇用が強い、金融政策が高止まりせざるを得ないことが、ドル高を誘発しています。もし、このドル高が再び上昇することがあれば、ドル高は米企業席にマイナスの影響があると言われています。その意味では、株価の重しになる可能性があることが注意すべきポイントです。

次に、右をご覧ください。金利が上昇すると株価が下がるという、逆金融相場がまだ続いている印象です。青いチャートはS&P500を表し、下に行くと株価下落、上に行くと株価上昇です。赤いチャートは実質金利です。米10年の実質金利を表します。下に向かうほど、米10年の実質金利が上昇している、逆メモリになっていることに注意してください。

名目金利-期待インフレ率である、実質金利が上昇する局面というのは、赤いチャートは右肩下がりになります。実質金利が上昇すると、株価は下落する相関が非常に高いです。政策金利を高く維持せざるを得ない状況が雇用状況から出てくるようであれば、赤いチャートはさらに右肩下がりとなる可能性があり、株価の押し下げ要員となります。これが今週に入り、マーケットとしては株価動向はまだはっきりしていないものの、警戒感が高まった背景ではないかと思われます。

これを踏まえると、今晩の雇用統計に非常に注目が集まっています。雇用者数が非常に強い状況であったり、失業率が低い状況、賃金が上昇したりといった状況になると、改めてFOMCで出たFRBメンバーの政策の方向感にマーケットが寄って行く形になれば、おのずと金利は上がる可能性があります。そうなると、逆金融相場が続く今の状況に置いては、株価の下押し圧力となる可能性があります。

ISMが低下すると、株価の下落要因であるEPS下落にもつながります。逆業績相場が同時に来る可能性があるというのが、今のマーケットの一番の警戒となっています。今晩の雇用統計と来週の経済動向を踏まえ、しっかりとマーケットを見ていくステージにあるかと思います。引き続き警戒感を高め、マーケットをご覧いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル