今年に入り、株式市場が徐々に上昇をしています。今後も上昇が続くのかどうかが、皆さんの関心事だと思います。では、それを考える上で今の株価水準は適性なのか、それとも割安なのかを分析をしていきたいと思います。

今回は、いつもご紹介しているERP(Equity Risk Premium)を使い、そこに最新の数字と、ERPに影響を与える経済指標を踏まえ分析しています。ぜひ最後までご覧ください。

[ 目次 ]

景気後退期のEquity Risk Premium

景気後退期はERPが大幅に上昇する傾向が強い

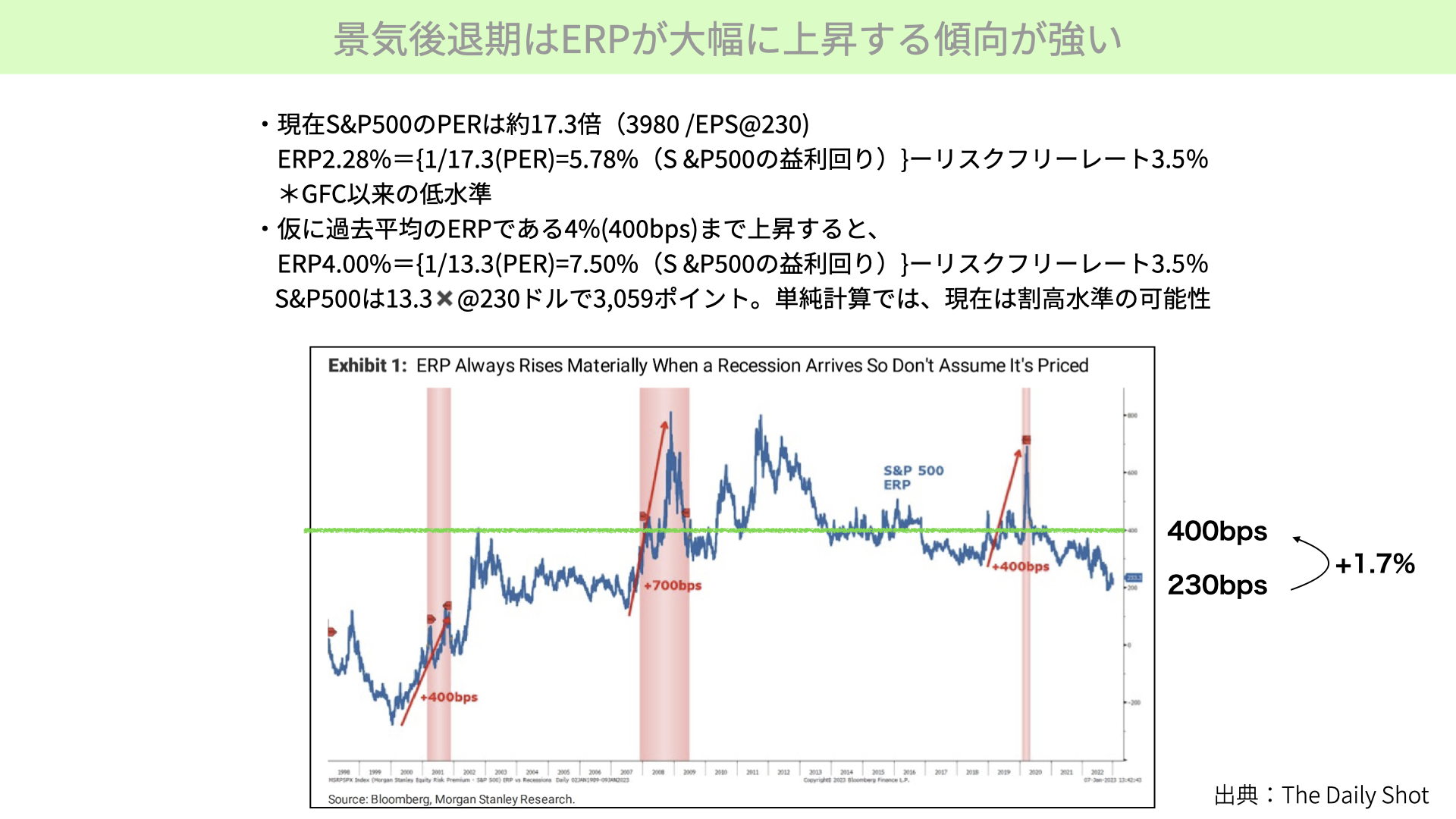

Equity Risk Premiumを表したチャートを、下に付けています。とても簡単な説明をすると、Equity Risk Premiumとは、米国債、つまりリスクフリーとされる資産に投資した際に対して、株式に投資をした場合、そこから得られるプラスアルファのリターンがどのくらい期待できるかを表したもだとお考えください。

今の米10年金利は3.5%です。これがリスクフリーレートになります。この3.5%に対し株式に投資する以上は、プラスアルファのリターンが欲しいという投資家の期待値を表したのがERPになります。ERPは、過去平均で約4%です。リスクフリーレートに上乗すると、株式からの期待リターンになります。今の状況は、Equity Risk Premiumが2.28%。約2.3%程度です。過去平均4%から比べると、1.7%近くERPが低い状況です。

つまり、株式に投資し、プラスアルファの4%得られるはずが、今では2.3%しか得られない。株式投資が、非常に割高であるということになります。ちなみにこの水準は、リーマンショック以来の割高な水準(ERPが低い)です。このように、株式のバリュエーションのかなり高い状況が、昨年から現在まで続いてます。

景気後退期にはERPが急上昇

注意すべきは、下のチャート赤い網掛けの景気後退局面になります。リセッションに入ると、急激に400ベースポイントから700ベーシスポイント、つまり4~7%もEPRが急激に跳ね上がることが確認できています。

今年、仮にリセッションに入ることがあれば、今の2.3%のERPが、6~7%まで急激に跳ね上がる可能性があるということになります。また、現在はQTを実施してるものの、コロナショック以降、FRBが4兆ドルから9兆ドルまで大量に資金供給したことから市中には資金が豊富に流動しており、そのことから過去のように4~7%まで急激なERP上昇はないとは思われます。

では、たとえば、今の2.3%から、過去平均の4%まで上がるとすれば、どのくらい株価にマイナスの影響があるのでしょうか。簡単に計算したものが、上の文章にあります。12日のS&P500が、3,980ポイントでした。23年のEPS予想が230ドルになっています。ということで、今の12ヶ月先の予想PERは、3,980ポイント÷230ドル=17.3倍ということになります。

次に、S&P500を益利回りベースで表すと、逆数計算で1÷17.3=5.78%となります。つまり、株式市場から得られる期待リターンは5.78%だということです。そこで、今のリスクフリーレート3.5%に対して、5.78%の駅利回りのギャップ、つまりERPは2.28%です。これは過去の平均から比べても、かなり低い、狭まった状態だと確認できます。

一方、仮に過去平均の4%までEquity Risk Premiumが広がった場合、どうなるのでしょうか。今のリスクフリーレートの3.5%が変わらないとして、Equity Risk Premiumが4%に広がるためには、PERが13倍になる必要があります。これは、株式の益利回りが7.5%になる必要があることから算出します。7.5%の株式の益利回りになるという前提で、PERが13.3倍になると計算をしました。さて、PER13.3倍に今年のEPS230ドルをかけると3,059ポイントとなります。つまり、現行水準から見ても20%近く下になることから、現在の株価水準は、過去の平均から見ると20%近く割高だといえます。

これはあくまでも過去の平均4%で計算しています。もし、リセッションに入って大きく跳ね上がれば、より株価は下がる可能性があります。重要なのは、引き続き、今も割高の状況が続いていることを認識しておくことだと思います。

ERPが上昇する蓋然性

ISM製造業、非製造業の景況感指数からもERPは上昇する可能性が高い

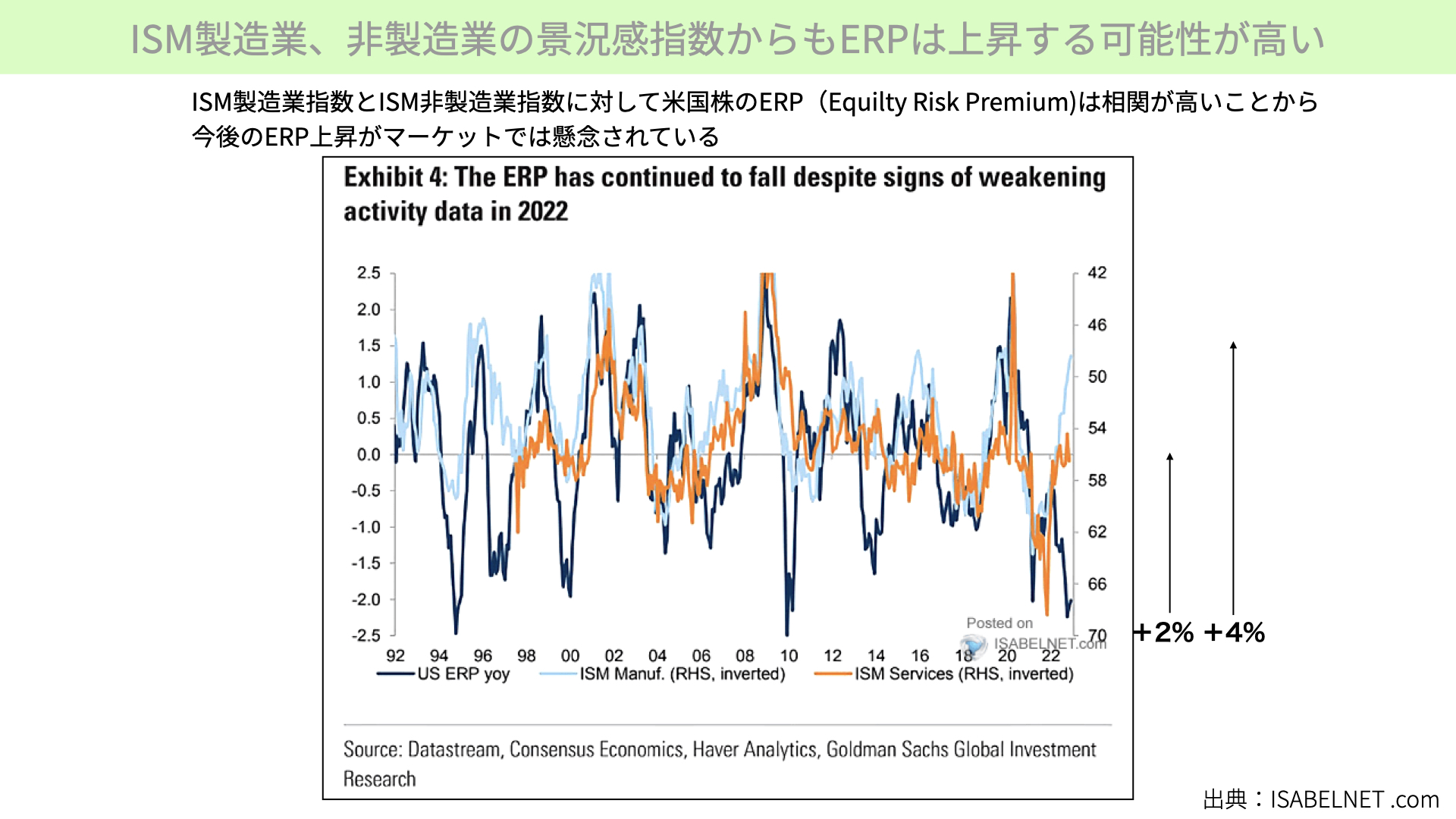

こちらのチャートをご覧ください。ISM製造業指数、ISM非製造業指数と、EPRは非常に相関が高いことが表れています。オレンジのチャートは、ISM非製造業指数。水色のチャートはISM製造業指数です。

これれは、逆メモリになっているため、チャートが上に向かうのは、ISM指数が低下していることを表します。このように景況感が悪化すると、Equity Risk Premiumは拡大する傾向があります。それは、景気が悪いと、株価のリターンが期待できないことから、株式投資へのインセンティブが低下し、結果としてEquity Risk Premiumが拡大することになります。このチャートを見ても分かる通り、今後Equity Risk Premiumは上昇する可能性があると考えられます。

過去の連動性から考えると、2~4%上昇しても決しておかしくはありません。現行は2.3%近くですから、4.3~6.3%までEquity Risk Premiumが広がる可能性がある、株価がかなり割高な水準の可能性があると、ISM製造業指数から確認できる状況です。

2023年、2024年のEPS成長率は2.4%、4.2%と低調

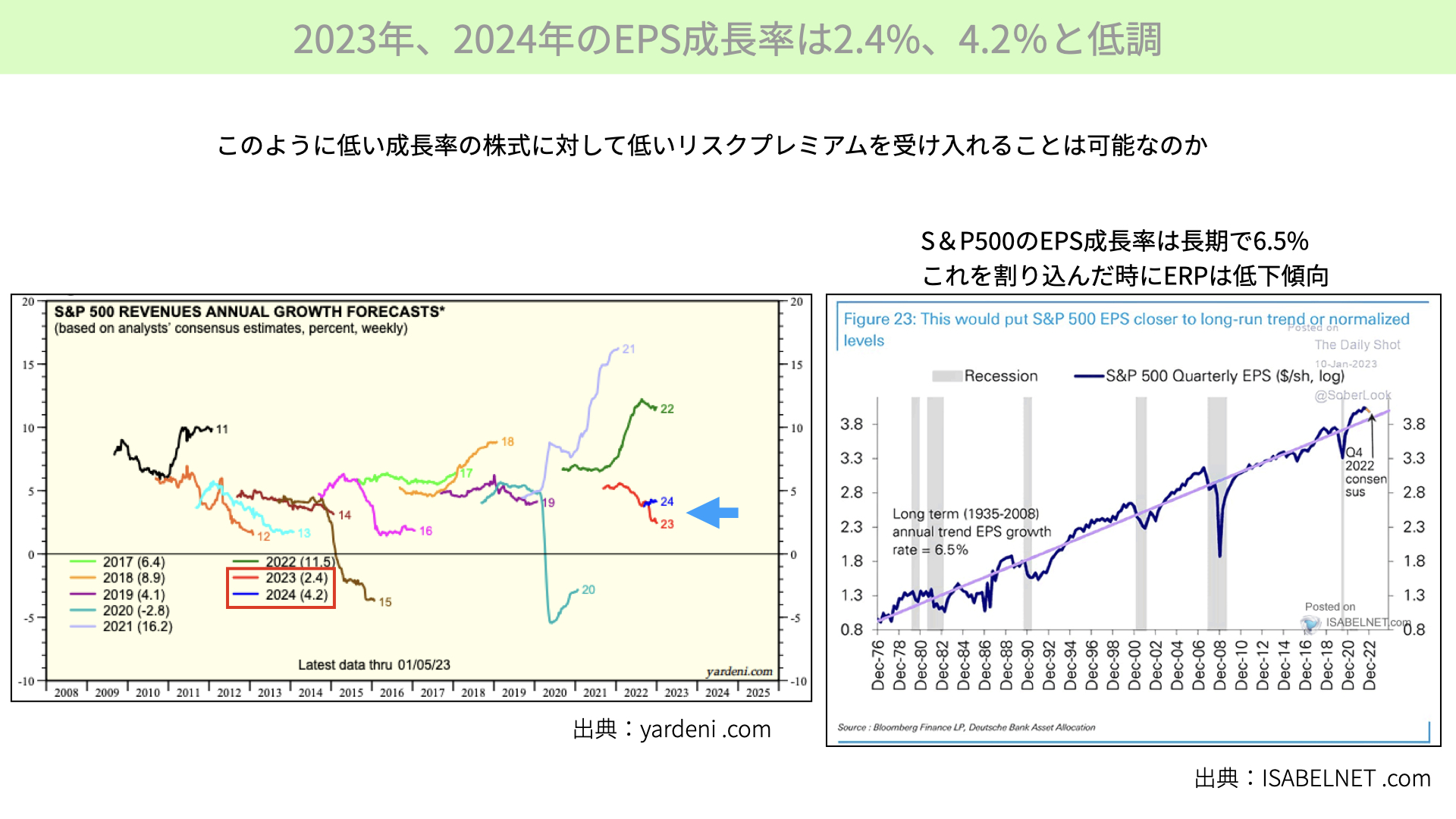

さて、1月13日から企業業績発表が始まりますが、そこで一株当たりの利益(EPS)が大きく下がるようだと、Equity Risk Premiumが拡大するきっかけになる可能性があります。現在の予想EPSがどうなっているかを見ていただきたいと思います。

まずは、左のチャートをご覧ください。青い矢印の箇所にある、23年が赤線、24年が青線で、EPSの予想成長率を表しています。23年は2.4%しかEPSの成長率がなく、24年は4.2%です。共に5%を下回る、過去に比べてもかなり低い成長率になると、現時点で予想されています。

今後の決算発表次第では、青いチャート、赤いチャートが、より低下する、つまり右下がりになる可能性があると警戒感が高まっています。もしEPSが下がることがあれば、Equity Risk Premium拡大のきっかけとなるため、今後に注目していく必要があります。

さらに右に目を移しましょう。1976年以降のS&P500のEPS成長率平均を表しています。期間としては、1935~2008年まで平均で6.5%もEPSが成長しています。左のチャートで見たように、23年は2.4%、24年は4.2%と、かなり低い成長率です。過去の6.5%から比べると、これからかなり成長率が低いことが分かっています。

右のチャートをご覧ください。紫の直線は6.5%、青線はEPSの成長率を表しています。青いチャートが紫を割っている箇所は、長期の成長トレンドを割り込んだことを示します。割り込んだところはグレーに網掛けで示していますが、ほぼ景気後退局面です。

EPS低下になれば、今後EPS低下がEquity Risk Premium拡大のきっかけになる可能性があることに、ぜひ注意していただければと思います。

今週は、CPIの結果発表に注目が集まりました。結果としてインフレ鎮静化と、マーケットにとっては非常にいい材料となりました。景気後退が本当に起こるのか、企業業績は悪化するのかに注目が集まるでしょう。決算が良ければ、株価は、22年のような低下局面から上昇局面に入ってくる可能性が高まります。

一方、EPSが低下するようであれば、Equity Risk Premiumが拡大する流れになってくると、まだまだ株価が割高だったとして、調整が起こりやすくなります。そのため、今後の決算発表に注目が必要です。来週以降も決算発表を注視しつつ、マーケットに備えていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル