本日は、米国のハイイールド債券を取り上げます。ハイイールド債券は炭鉱のカナリアと呼ばれ、下がるようであれば株式市場や経済に先行性があるとされています。そのハイイールド債券の上昇が、昨年末から顕著化しています。そのことから、株式市場が今後プラスが続くのではないかとの意見が聞かれ、資金流入も非常に多くなっています。

では、今後もハイイールド債券が有望なのでしょうか。

ハイイールド債券の現在の値動き

ハイイールド債券の価格が上昇中

こちらをご覧ください。ハイイールド債券のETFであるHYGです。一番大きく下がっている時期は、リーマンショック時ですが、現在はその水準までは下がっていないものの、それ以来の下落になります。少し、リバウンド局面に見えますので、いよいよ買い時かとして、FOMOなどのお金が流入している可能性があります。

ハイイールド債券に大量の資金が流入

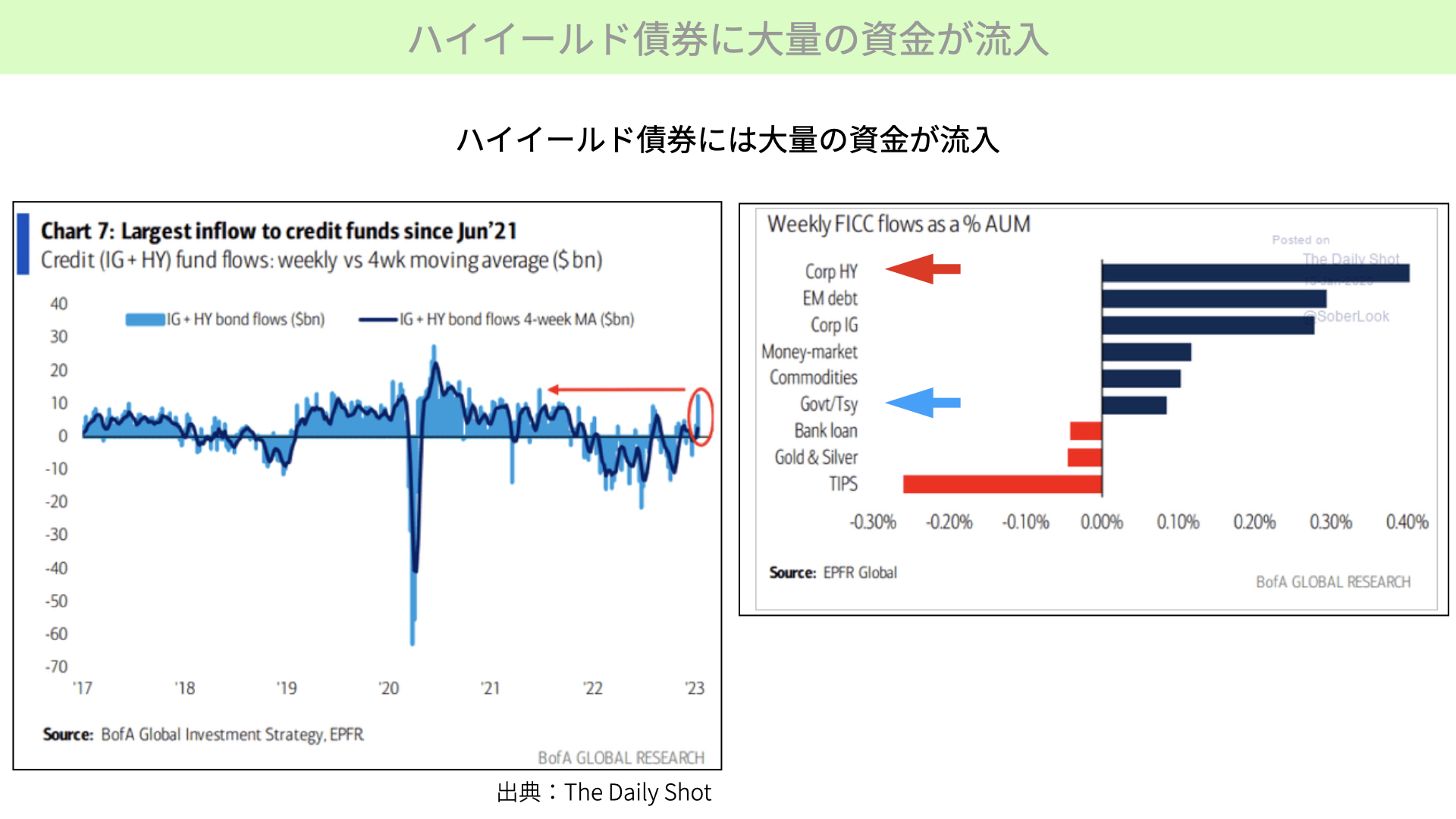

もう少し詳しく、資金流入の背景を見てみましょう。左のチャートは、適格社債とハイイールド債券に、どの程度、お金が入ってきているかを表した図表です。過去4週間の平均でも直近1週間でも、赤丸のように大きな資金流入が確認できています。2年ぶりの水準で資金が入ってきていることから、ある程度注目されていることが確認できます。

さらに右をご覧ください。赤矢印のようにここ最近で一番資金流入が多かったのは、ハイイールド債券(HY)です。ちなみに、青矢印は米国債(ガバメントボンド)ですが、米国債を上回って、ハイイールド債券に資金が流入していたことが確認できます。

また、上から3番目の適格社債(IG)よりも資金流入が多いですが、マーケットが軟調なときに売られる傾向があるハイイールド債券が買われていることも、株式市場にとってプラス要因と見られています。

では、景況感、企業業績が懸念されている中、なぜ買われているのでしょうか?

ハイイールド債券が上昇している背景

リターンリバーサル効果やショートカバーによる上昇か

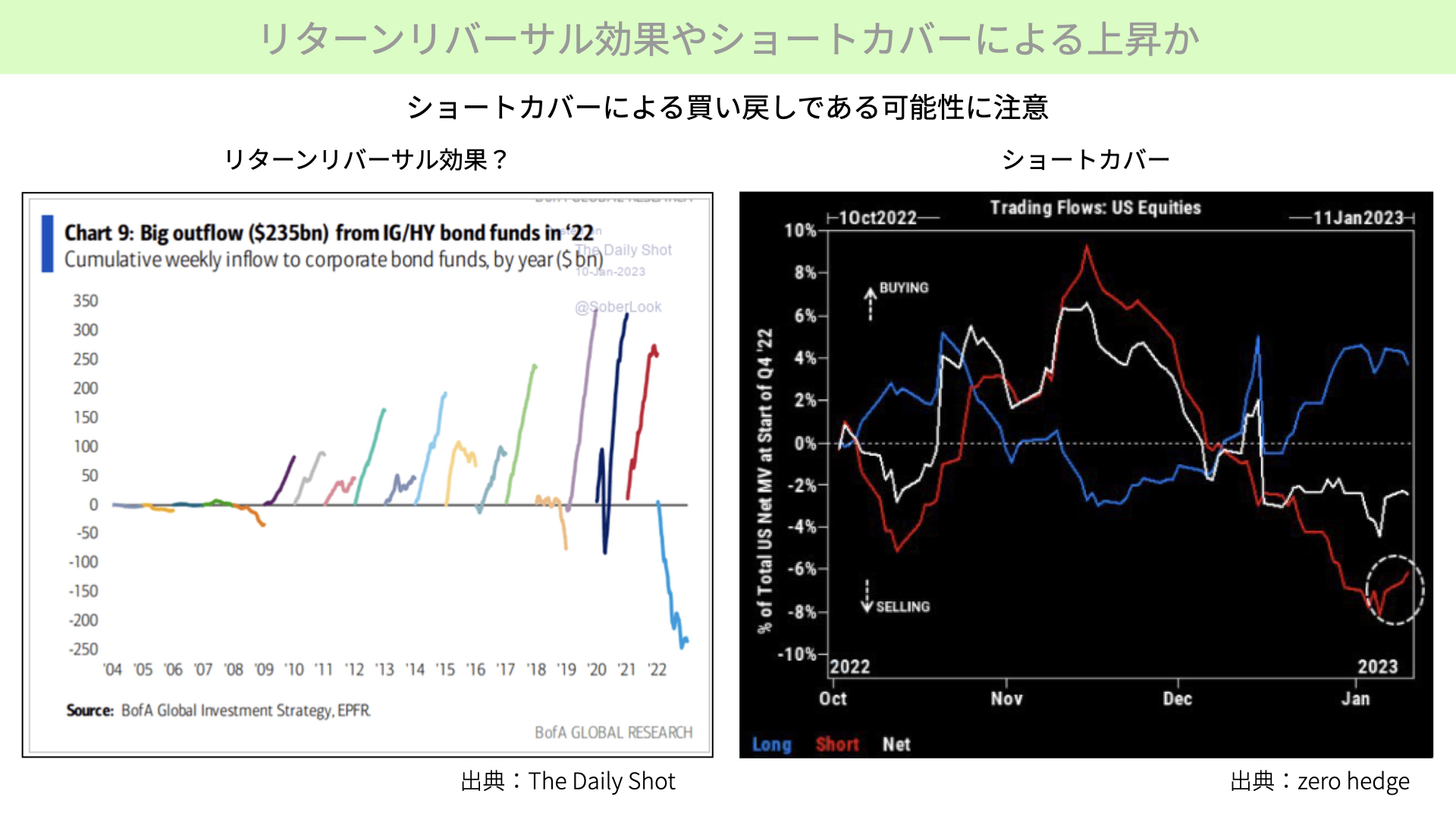

左は1年間の適格社債とハイイールド債券の、資金流出入を表したものです。青いチャートが22年の資金流出を表しています。オレンジの2008年、リーマンショック時と比較にならないほど、大きな資金流出が確認できます。米国債のみならず、適格社債、ハイイールド債券から大量の資金が流出し、大きく値下がりしたことが確認できています。

資金が流出し、前年に大きく下がった後は、翌年大きく上がる法則「リターン・リバーサル」というアノマリーがあります。その結果、資金が入ってきているのではないかというのが、一つ目の考え方です。

次に、右をご覧ください。赤が株式の売りポジション(ショートポジション)。青が買いポジション(ロングポジション)、白がネットポジションです。

白い点線をご覧ください。ショートポジションが、少し上を向いていると分かるかと思います。ショートポジションが減っていることから、ショートカバーが起こっていることがわかります。

一方、ロングポジションを見ると、ほとんど増えていません。長期投資家は、まだ株式市場に対して慎重に臨んでいることが伺えます。

結局、ネットポジションの上昇からは、株価が上昇していることが分かります。これは、インフレ鎮静化等のニュースを受け、ショートしていた筋が買い戻したためです。

株式のショートカバーが起こったことで、株価と非常に相関の高いハイイールド債券価格が上がり、そこに資金が向かったことが上昇の背景ではないでしょうか。では、ハイイールド債券は、今後どうなるのでしょうか。注意すべき点をお伝えします。

ハイイールド債券への今後の考え方

今後の考え方(1):イールドスプレッドは拡大するか?

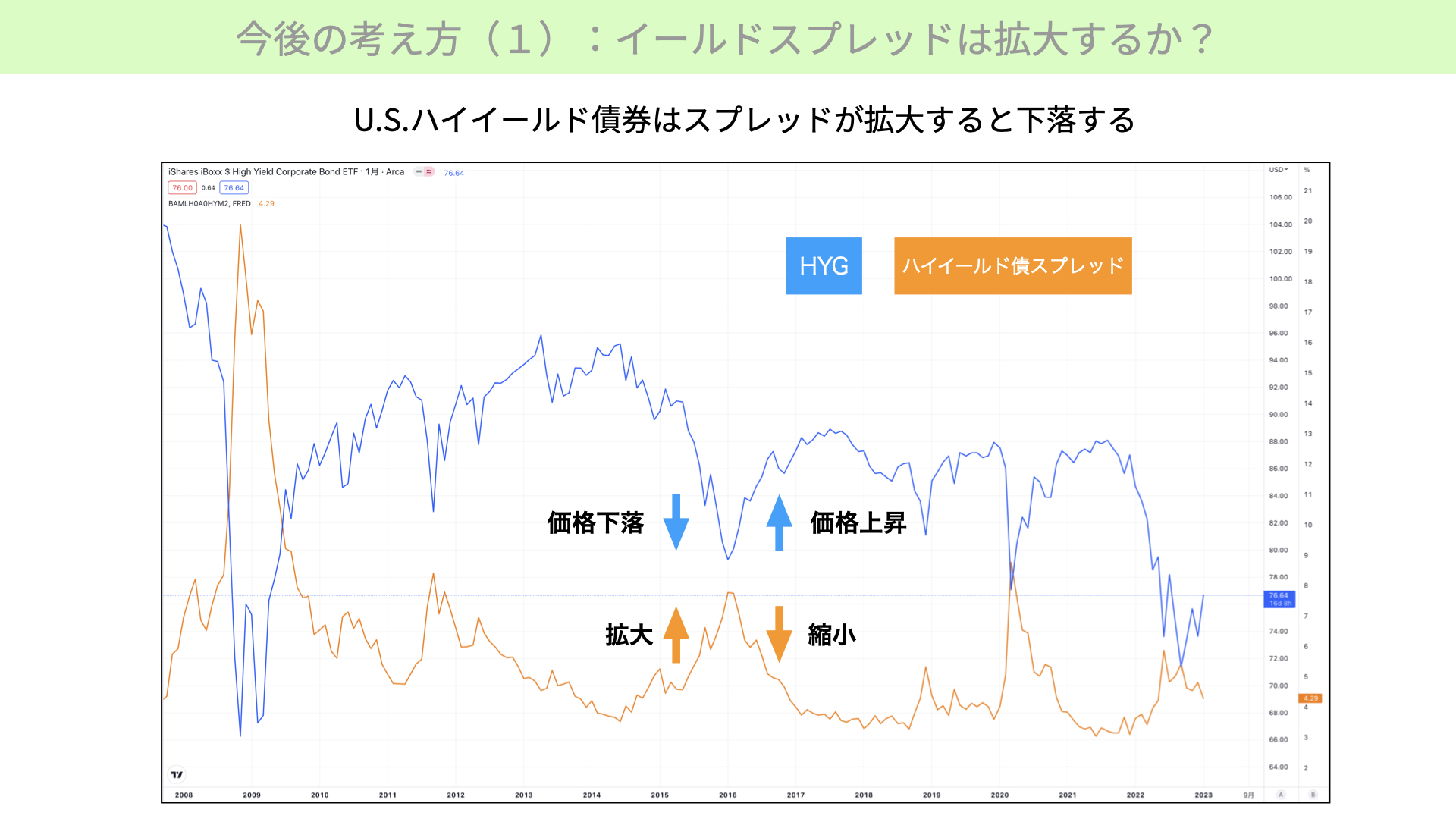

こちらをご覧ください。米国債とハイイールド債券のスプレッド(イールドスプレッド)を表しています。このスプレッドが、拡大するかが注目ポイントです。米国債、ハイイールド債券のスプレッドが黄色いチャート、青いチャートはハイイールド債券の価格です。

ハイイールド債券のスプレッド拡大は、HYG価格の下落を表します。前回の記事でもお伝えの通り、エクイティリスクプレミアムが拡大すると、株が売られます。同様に、ハイイールドのスプレッドの拡大はHYGから資金が逃げていることを表し、価格は下がります。

一方でスプレッドが下がると価格は上がります。黄色のチャート右側をご覧ください。直近では、ハイイールド債券のスプレッドが縮小しています。結果として、青いチャートの価格は上昇しています。今後ハイイールド債券のスプレッドは拡大するのでしょうか。それとも縮小するのでしょうか。ここにHYGの価格の動きが見えてきます。

こちらをご覧ください。

デフォルトリスクがスプレッドの拡大を示唆

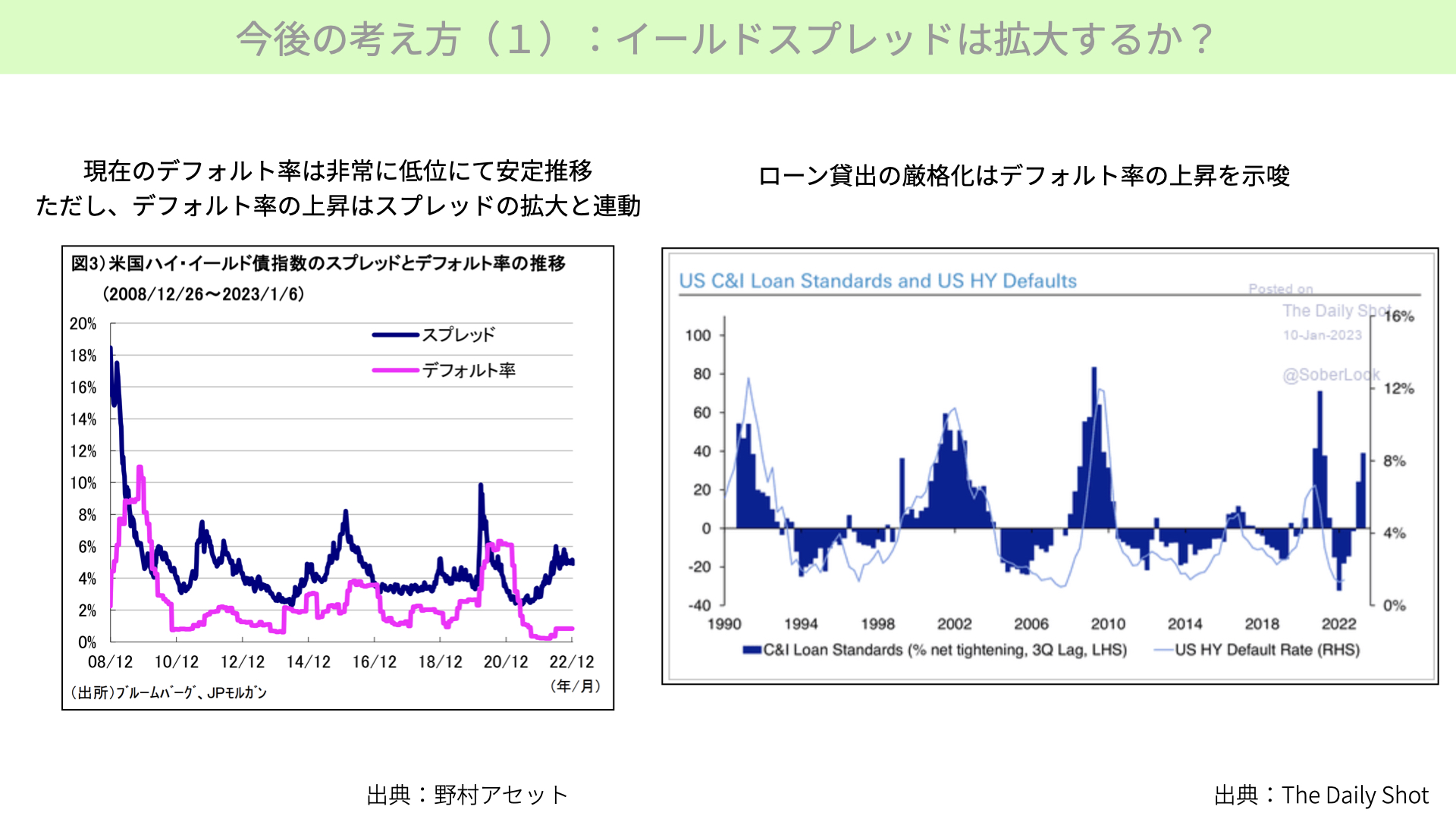

イールドスプレッドに大きく影響を与えるのが、デフォルト率です。デフォルト率は企業の倒産率です。優良企業はあまり倒産しませんが、ハイイールド債券のような低格付け企業は、倒産確率が上がります。ハイイールド債券の償還に支障をきたす可能性があり、スプレッドは拡大する傾向があります。

それを表したものが、野村アセットの左の資料です。青いチャートがスプレッド、ピンクのチャートがデフォルト率です。デフォルト率が低い位置で安定している場合、スプレッドは狭くなります。一方、何かきっかけがあってデフォルト率が上昇すると、スプレッドは大きく拡大します。デフォルト率が今後も低い位置で安定するかが、ハイイールド債券の価格に大きな影響を与えることとなります。

では、今後のデフォルト率はどうなるのでしょうか。右のチャートをご覧ください。青い棒グラフは、銀行の貸し出し態度です。貸し出し態度が厳しくなるのは上に向かった場合で、下に向かうと緩んだ状況です。ここでわかるように現在は引き締めに向かっています。

その結果、水色のチャートのようにローンの貸し出しが厳格化すると、企業のデフォルト率は上昇します。デフォルト率が上昇する懸念があるから、ローンの貸し出しを厳格化するのです。このように、相関の高いローン貸し出し厳格化が進んでいることから、今後デフォルト率が上がると考えられます。

スプレッドが拡大する蓋然性

さらに、こちらをご覧ください。

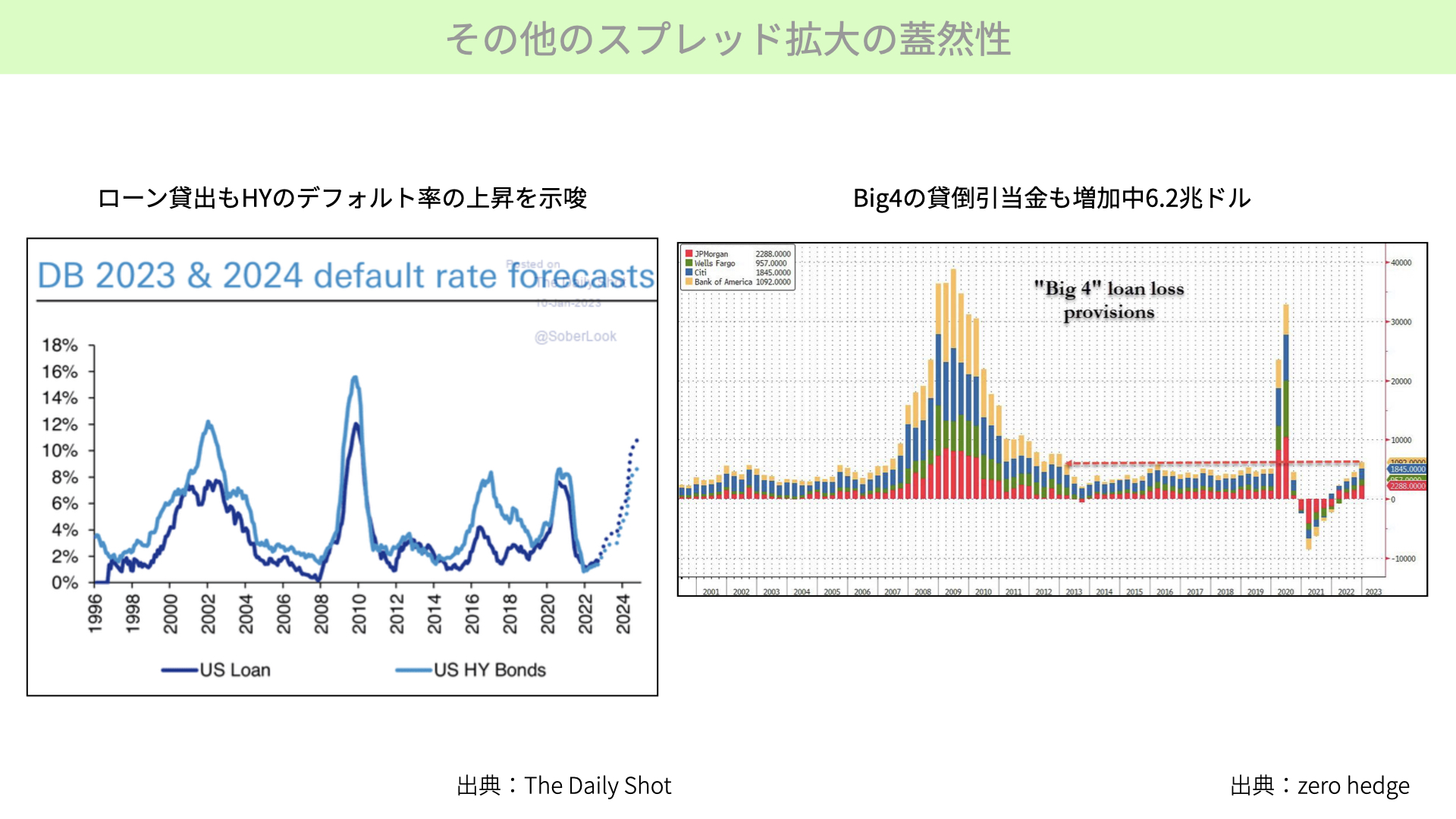

左はドイチェバンクの資料で、USのローンとハイイールド債券のデフォルト率予想を表しています。濃い青線がUSローンのデフォルト率、水色がハイイールド債券のデフォルト率です。24年にかけて8%まで上昇するとされています。銀行の貸し出し債券のデフォルトも、ハイイールド債券のデフォルトも進むと、金融機関が想定していることが分かります。

さらに、それを裏付けるのが右のチャートです。13日からアメリカでは、大手金融機関をはじめ決算発表が出されています。注目が集まっていたBIG4と呼ばれるウェルズファーゴ、JPモルガン、シティ、バンク・オブ・アメリカです。そういった金融機関の貸倒引当金が、どの程度かに注目が集まっていました。こちらは増加し、6.2兆ドルまで積み上がっています。

極端に高かったコロナショック時を省くと、今の水準は2012年以来の高い水準になっています。大手4金融も貸し倒れが増えると考えていますから、ハイイールド債券のデフォルト率が上昇することが、ある程度金融関係者のコンセンサスとなりつつあると確認できます。

ISM製造業指数もスプレッドの拡大を示唆

さらにこちらをご覧ください。

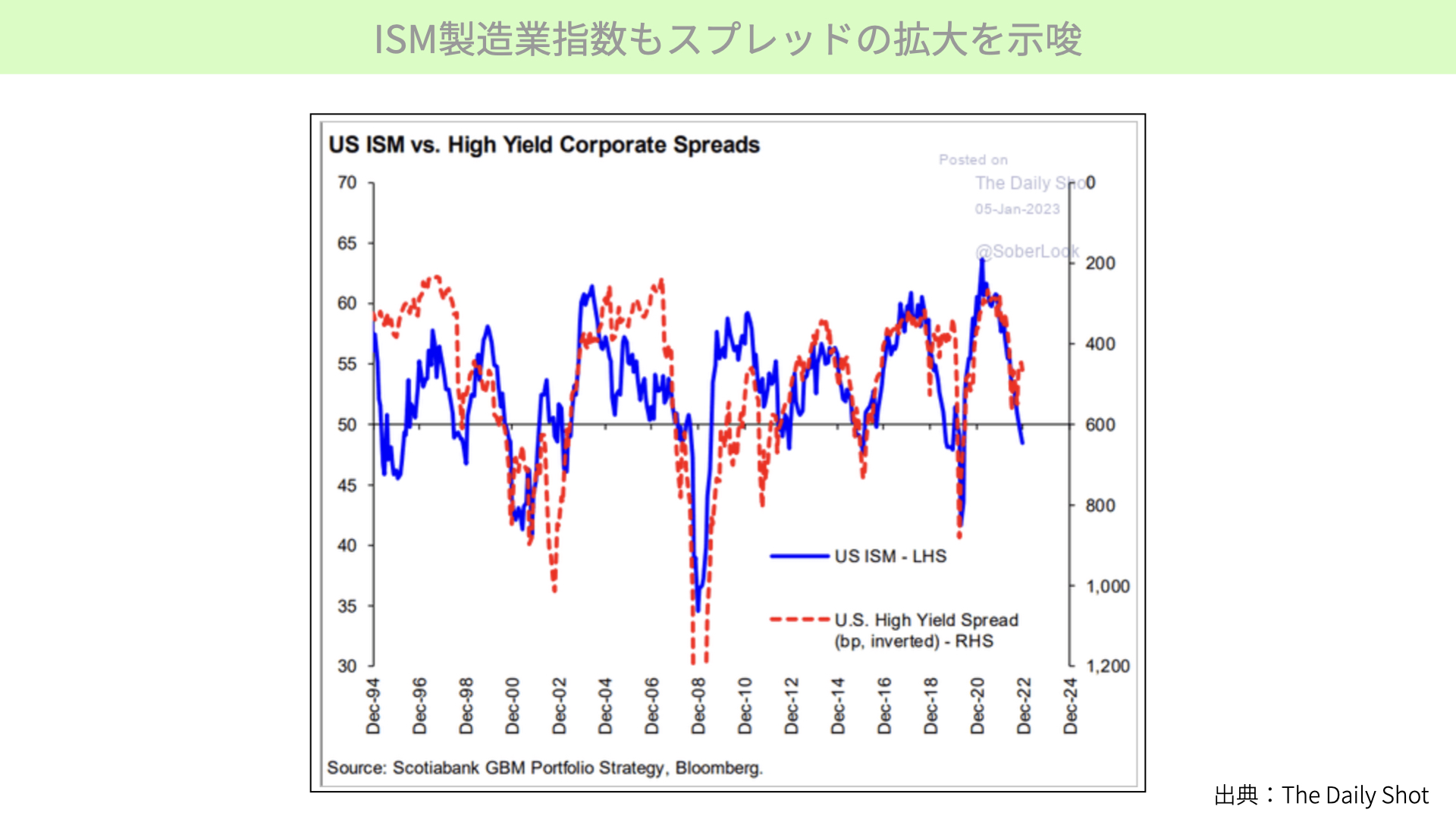

ISM製造業指数とスプレッドの関係を表したものです。青いチャートがISM製造業指数で、下に向かうほど悪化を示します。赤い点線は、ハイイールド債券のスプレッドです。逆メモリのため、下に向かうほどスプレッドの拡大を表します。

ISMとイールドスプレッドは、非常に相関が高いです。ISMが下がるとの予想を考えると、赤い点線が下に向かう、スプレッドが拡大へ向かうと確認できます。

こういったことから分かるように、今の景況感、金融機関の見通しから見ても、スプレッドは拡大する可能性があります。ということで、ハイイールド債券への、リターンリバーサル、ショートカバーによる流入が長続きするかといえば、まだまだ確信が持てません。

ハイイールド債券は景気後退時に選好されるか?

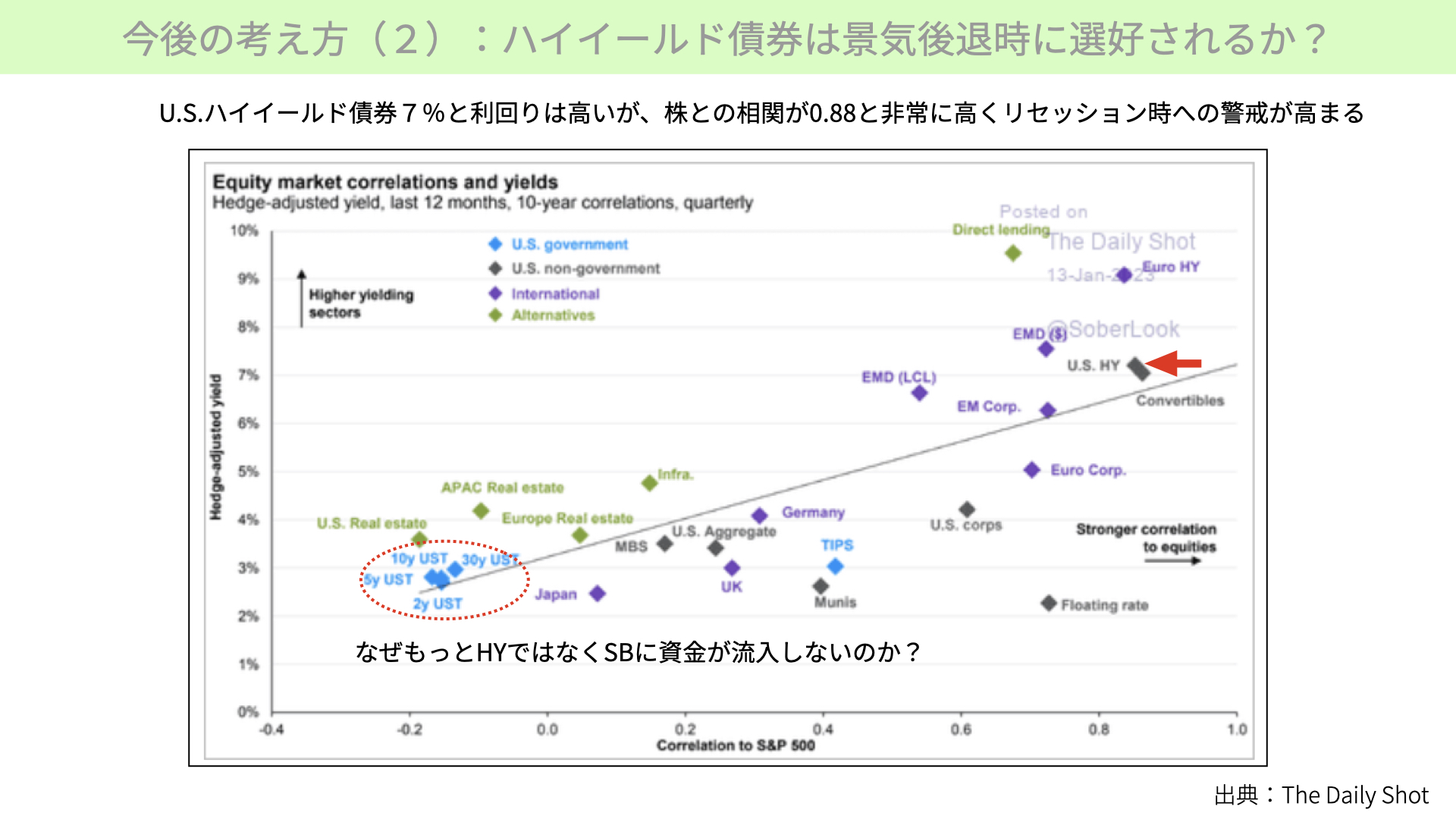

こちらをご覧ください。年初からHYGが上昇している背景には、インフレ低下、株価上昇が大きく関係しています。それを表したものとして、ハイイールド債券とS&P500の相関を表した図表をご覧ください。

こちらは過去10年間のS&P500と、各種債券の相関を表したものです。横軸はS&P500との相関を表します。一番右が100%の相関、左は逆相関を表します。縦軸は利回りで、上にいくほど高い利回りです。

赤矢印をご覧ください。HYはハイイールド債券。株との相関は0.88と、非常に高いことが確認できます。7%と高い利回りには魅力があります。しかし、今後リセッションで株価が下がることがあれば、高い相関のハイイールド債券は大きく下がります。そこに、マーケットは警戒感を持っています。

これから景気後退となると、米国債にお金が流入すると想像されます。赤い点線部分をご覧ください。10年間米株式市場と逆相関で、3%程度の利回りが出る米国債には、資金が向かっていません。なぜ、現在ハイイールド債券にお金が入っているのでしょうか。

現在も株と債券価格は正相関が続くがリセッションと共に解消される見込み

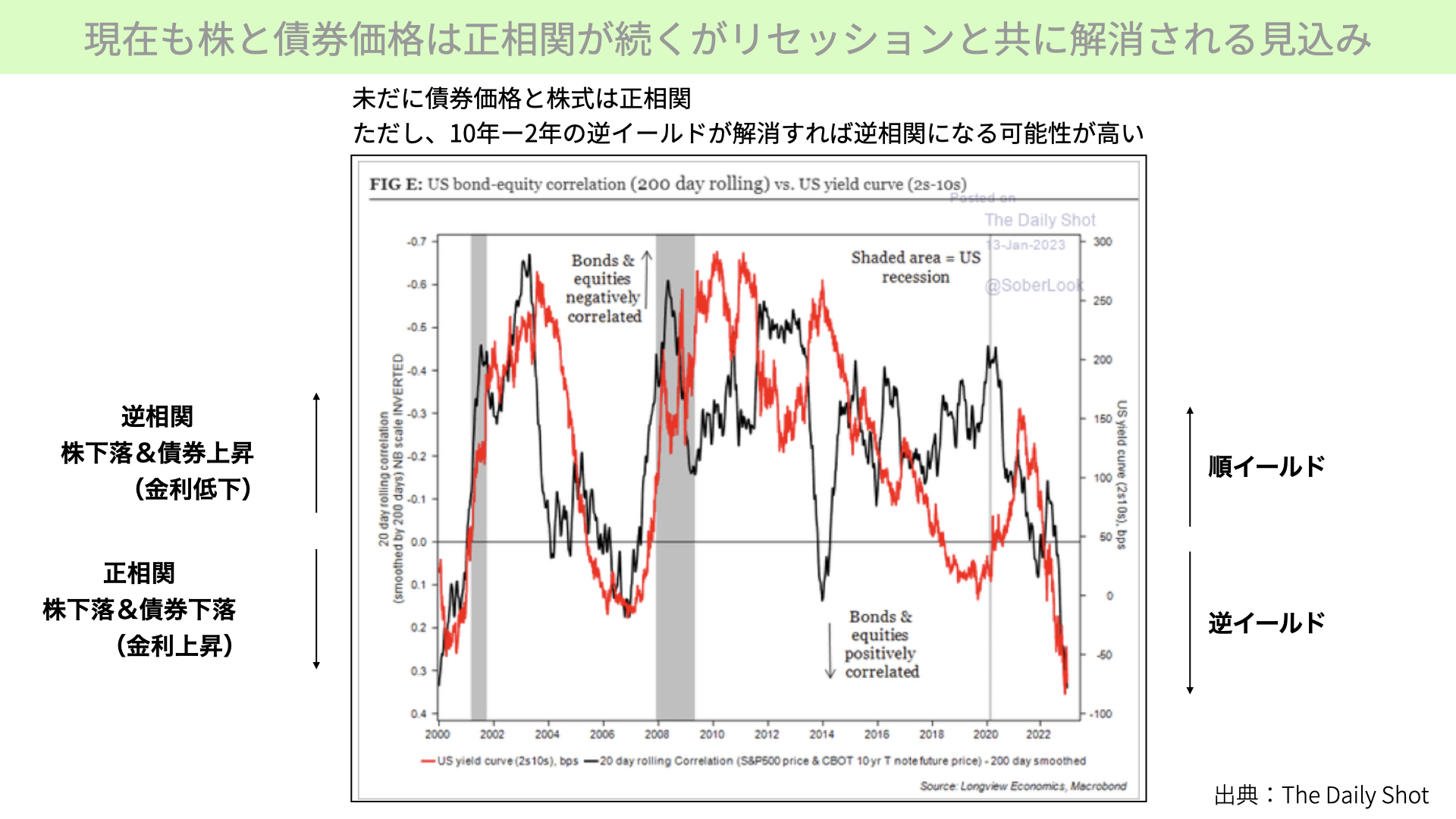

こちらをご覧ください。2年-10年の逆イールドを表したものが、赤いチャートです。黒いチャートは、株と米国債の相関を表したものです。

赤いチャートの、逆イールド度合いを表したものが右の図表。黒い棒線より下は逆イールド。上は順イールドとなります。2年-10年の逆イールドが発生してからかなり経ちますが、今は歴史的に見てもかなり深い逆イールドで、赤いチャートが下に向かっています。

黒いチャートは、黒い横線の下に行くと正相関で、米国債と株の相関が高いことを表します。今の状態は0.3。先ほどの10年間平均で見たような-0.2の逆相関ではなく、薄い関係ではあるものの正相関です。つまり、現在は、株が下落したときには、債券が下落する関係となります。

今のように逆イールドが発生した状態では正相関です。その意味では、ハイイールド債券も株との相関が高い一方で、米国債も株との相関が高くなっています。資金の逃げ先としては、米国債があまり適切ではない可能性があります。そのため、ハイイールド債に資金が向かっている可能性があります。

今後の景気後退や利下げに伴い、いずれは2年-10年のイールドカーブが順イールドに戻ると考えられます。その際には、再び逆相関に戻ると想定されます。株価が下落すると米国債が上昇する関係に戻れば、ハイイールド債券から米国債にお金が流れつくでしょう。その意味で、景気後退の初期段階では、米国債が先行されると説明できそうです。

今の状況では正相関ですから、同じリスクを取るのであればHYGなどにお金が向かっています。しかし、今後逆相関になれば、HYGが優位性を失う可能性がありますので注意が必要です。

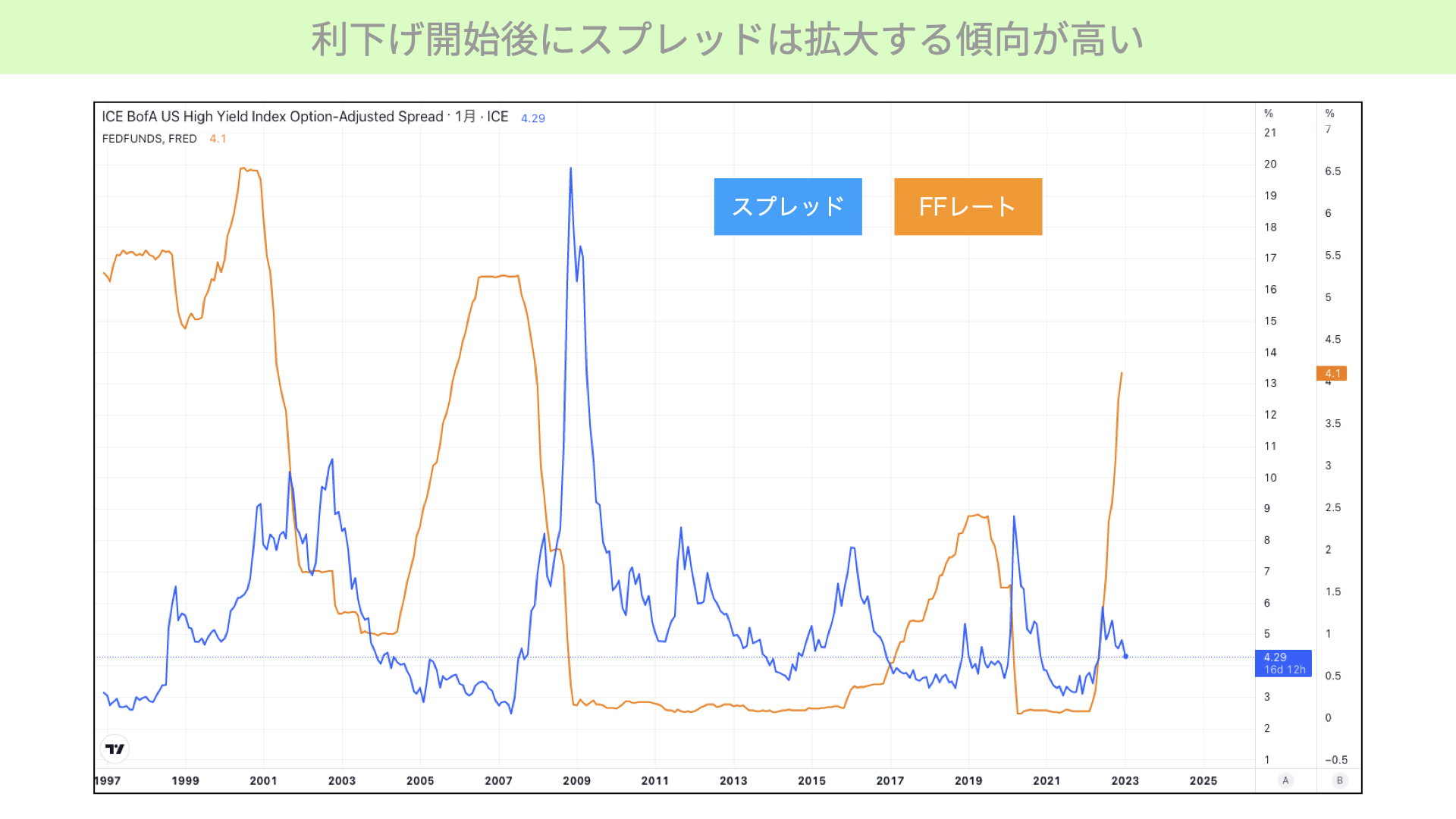

利下げ開始後にスプレッドは拡大する傾向が高い

さらにこちらをご覧ください。利上げ停止と、利上げを停止して金利を維持した後、利下げに転じることが想定されています。

黄色いチャートはFFレート、青いチャートはスプレッドを表します。FFレートが低下に転じた後から、スプレッドは拡大する傾向があります。景気後退を受けた政策金利引き下げは、スプレッド拡大に関係します。今の段階は、利上げの途中です。利上げの最中はスプレッドが縮小しやすいですが、今後利上げ停止、利下げとなると、スプレッドは拡大する可能性があることに注意が必要です。

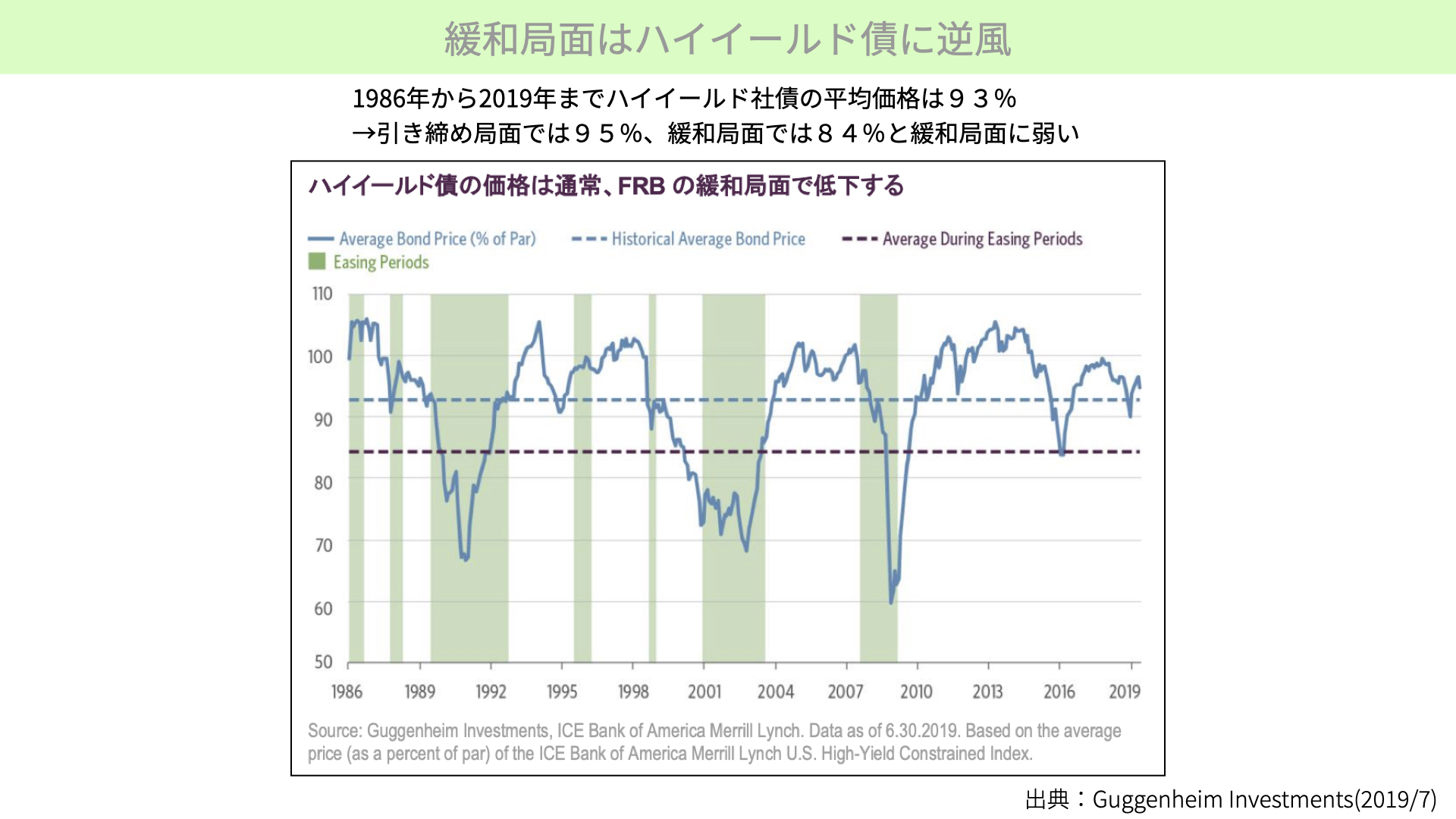

緩和局面はハイイールド債に逆風

最後に、こちらをご覧ください。グッテンハイムが出した少し古い資料ですが、2019年までのハイイールド債券の価格推移を表したものです。非常に参考になるため、あえて取り上げました。

1986~2019年までのハイイールド債券の社債平均価格は、93%です。ただし、引き締め局面では95%。引き締められているときは、ハイイールド債券が買われる局面にあります。一方、緩和局面では84%と、緩和局面に弱いと言われています。グッテンハイムのようなファンドから見ても、緩和局面になるとハイイールド債券に対して警戒感を持って見られます。いずれ緩和局面に向かうことを考えると、ハイイールド債券は慎重にタイミングを見ないと難しいでしょう。

本日は、ハイイールド債券の買われている状況が、今後も続くか見てきました。リターンリバーサルの観点からお金が入り、ショートカバーが入ってきていることから、資金が入っている可能性があります。

これは長続きするのでしょうか? さまざまな経済環境を踏まえつつ、歴史的に見ても利下げ局面では、ハイイールド債券は少し弱いことを考えて戦略を練るべきかと思います。今がベストな買い時かは、慎重に見定める必要がありそうです。

関連記事

2026.01.21

2026年1月20日の世界的株価急落~日米金利急騰が引き起こした市場混乱

2026年1月20日から21日にかけて発生した世界的な株価急落は、日米双方の政治的要因を起点とし...

- 債券(金利)

2025.12.19

日本経済の転換点?長期金利2%到達が映し出す「脱デフレ」の真実

[ 目次 ]1 19年半ぶりの節目到達が示す時代の変化2 2006年とは異なる経済構造3 株式市場が示...

- 債券(金利)

2025.12.19

【2026年投資戦略】米イールドカーブがスティープニング!狙い目の投資戦略は?【12/8 マーケット見通し】

本日のテーマは、「2026年投資戦略 米イールドカーブがスティープニング。ねらい目の投資戦略...

- 米国株

- 債券(金利)

- 超保守的な資産管理チャンネル