23日、カンファレンスボードによる景気先行指数(LEI)が発表されました。今後の先行きを見通すものとして注目されていましたが、結果は予想を上回るマイナスとなりました。米企業決算においても、テキサス・インスツルメンツや3M、マイクロソフトの決算ガイダンスはあまり良くありませんでした。

ということで、本来であれば株価が下落する局面でしたが、株価は下がることなく、上昇をしています。本日は、景気指標、ガイダンスが悪化する中でも、なぜ株価が大きく下がらないのか、また、いつ影響が出てくるかを見ていきたいと思います。

[ 目次 ]

景気先行指数は景気後退を示唆

カンファレンスボードの景気先行指数はリセッションを示唆

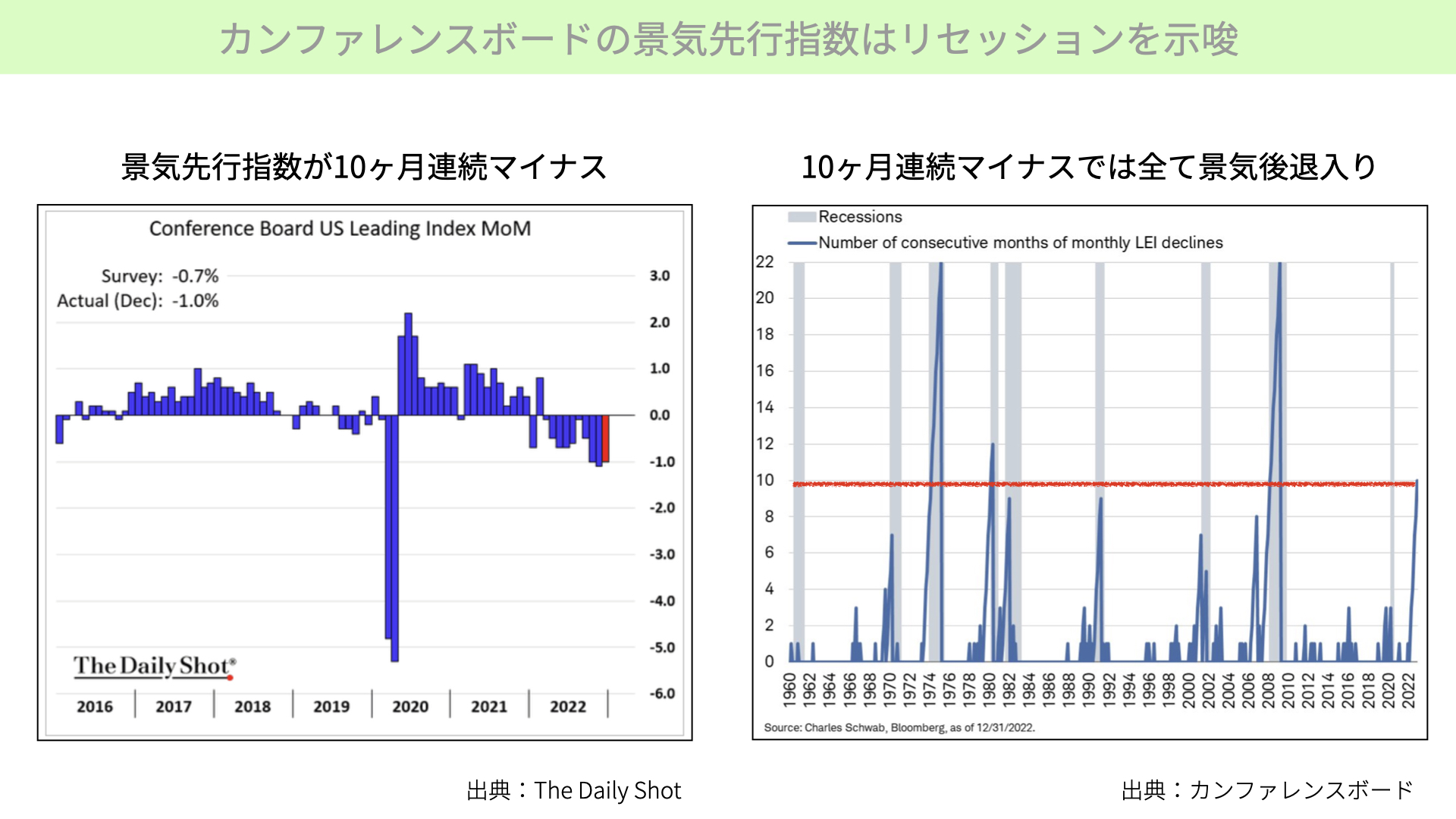

こちらは、カンファレンスボードによる景気先行指数です。事前予想マイナス0.7%が、結果はマイナス1%。景気先行指数が10ヶ月連続でマイナスと、非常に厳しい状況です。

10項目からなる景気先行指数は、今後の景気動向に先駆けて動く指標を加重平均して算出しています。具体的な10項目の内訳は、製造業の週平均労働時間、週平均失業保険申請件数、消費財新規受注、入荷遅延率、非国防資本財受注、新規住宅着工件数、S&P500(株価)、実質マネーサプライ(M2)、長短金利スプレッド、消費者期待度指数。

では、この指標が10ヶ月も連続でマイナスになったとき、景気にはどういう影響があるのでしょうか。

右のチャートをご覧ください。縦軸は、過去何回連続でマイナスになったかを表しています。今回は10回連続ですから、10回に赤線を引かせていただきました。過去10回以上連続でマイナスとなった月は、100%リセッションに入っています。10回連続マイナスという結果だけでも、本来は株価にはマイナスの材料といえます。

景気先行指数は低下率でもリセッションを示唆

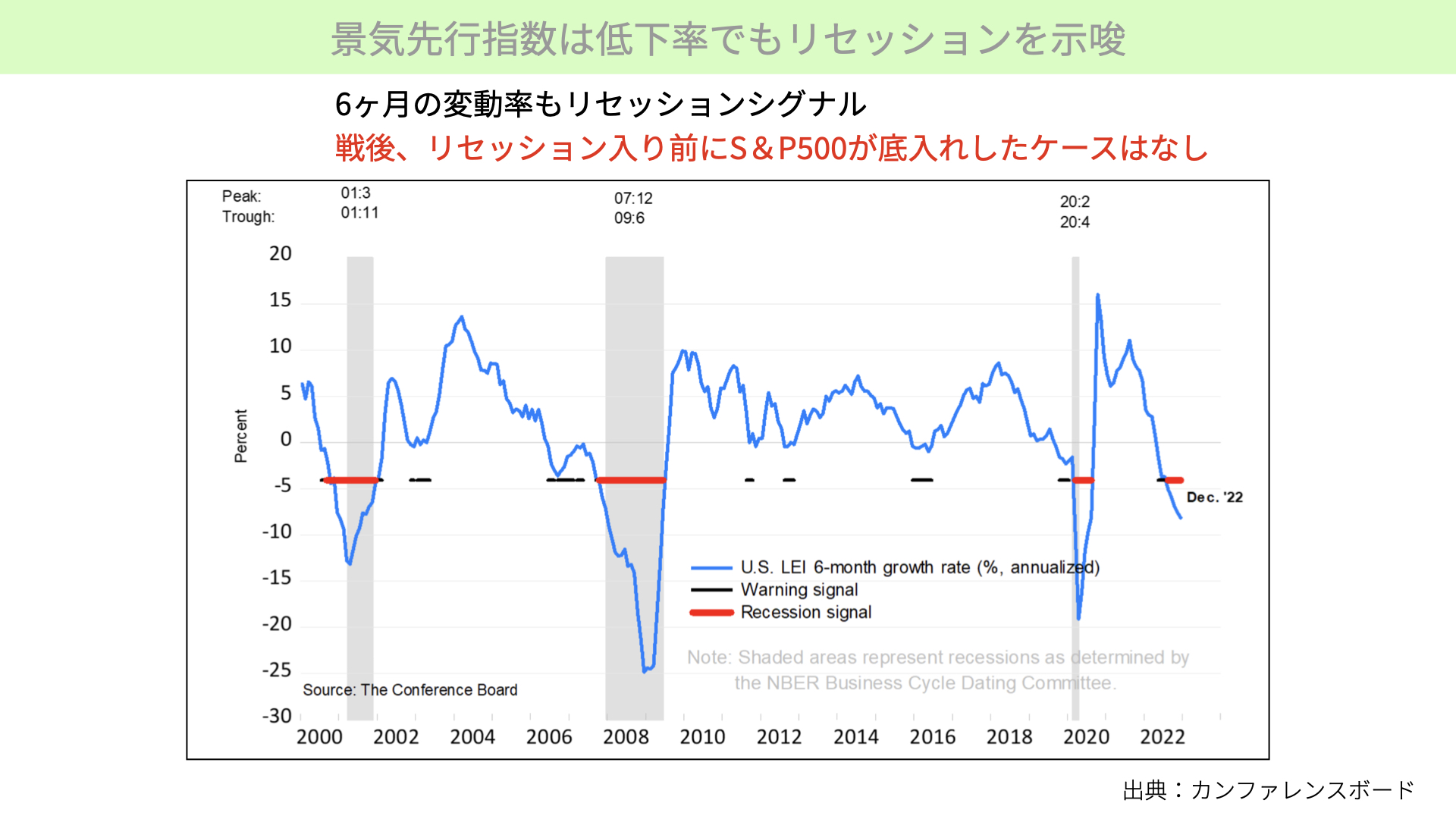

さらに、こちらをご覧ください。景気先行指数の6ヶ月間の変動率です。6ヶ月の移動を年換算で示したものが青いチャートになります。カンファレンスボードによると、黒線は危険水域で、赤線はリセッションのシグナルです。現在は、危険水域の-5%を下回り、今の水準は約10%です。危険水域を下回ると、過去は全てリセッションに入っています。

10ヶ月連続でマイナスとなったこと、また、-5%のマイナス率であることから、リセッション入りの可能性はかなり高いと言えます。この指標は、月曜日に発表されたため、本来は株価が大きくマイナスに反応しても良いところでしたが、実際には株価は大きく上昇しています。

2024年のEPS予想が影響している

FRBが最も注目しているイールドスプレッドもマイナス拡大中

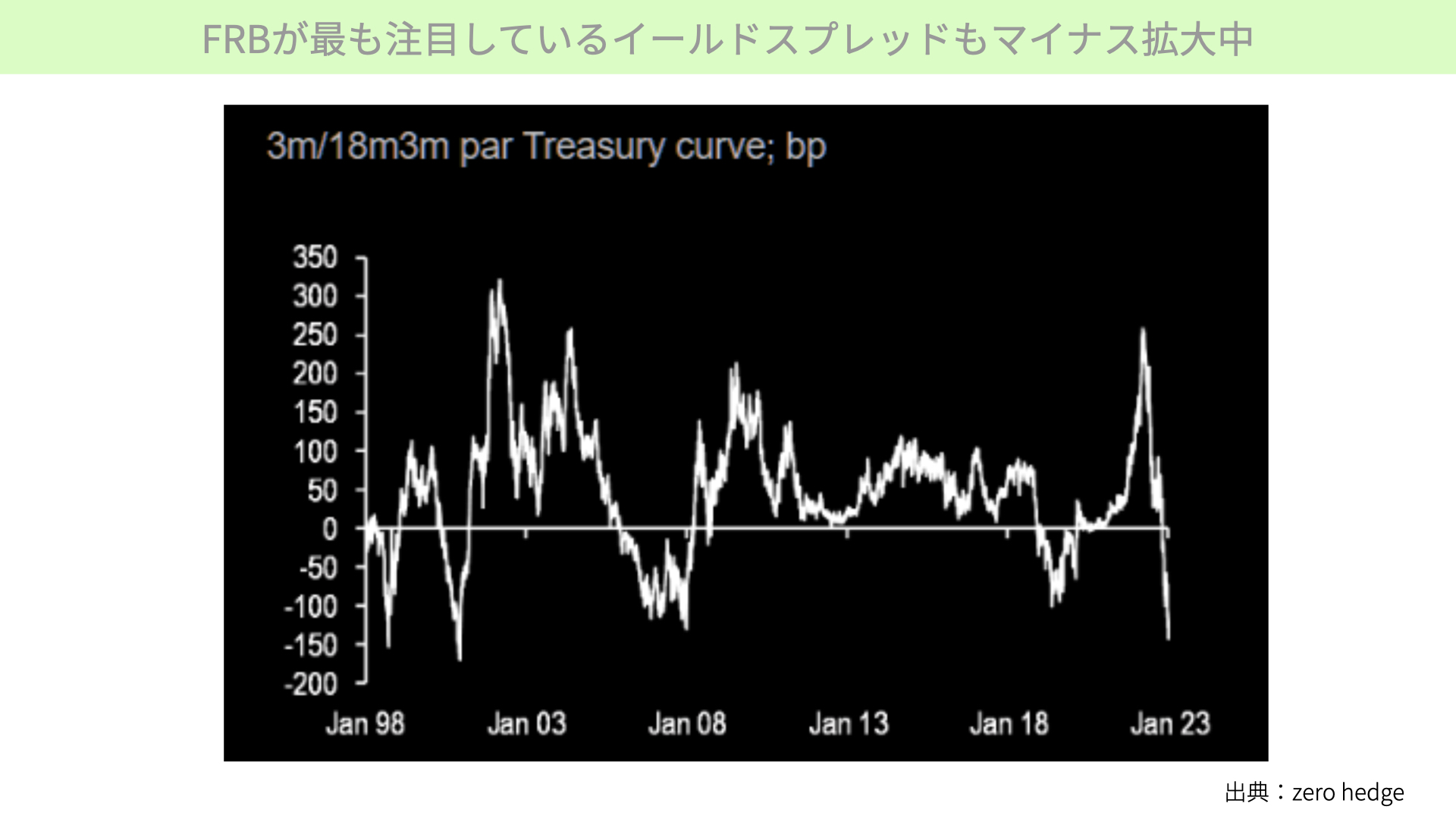

さらに、こちらをご覧ください。FRBが最も重要視しているイールドスプレッド、3ヶ月-18ヶ月後の3ヶ月金利です。マイナスに入ると、過去リセッション入りしていることが確認されています。

このイールドがマイナスになれば、リセッション入りすると認識して利下げすると、パウエル議長は過去言及していました。しかし、これだけマイナスになっているにもかかわらず、2月は0.25%の利上げ予想。今後も抑圧的な金利状態が続けば、さらにリセッション入りする確率は高まると考えられます。

今後は23年EPSに加えて24年のEPSの動向に注意

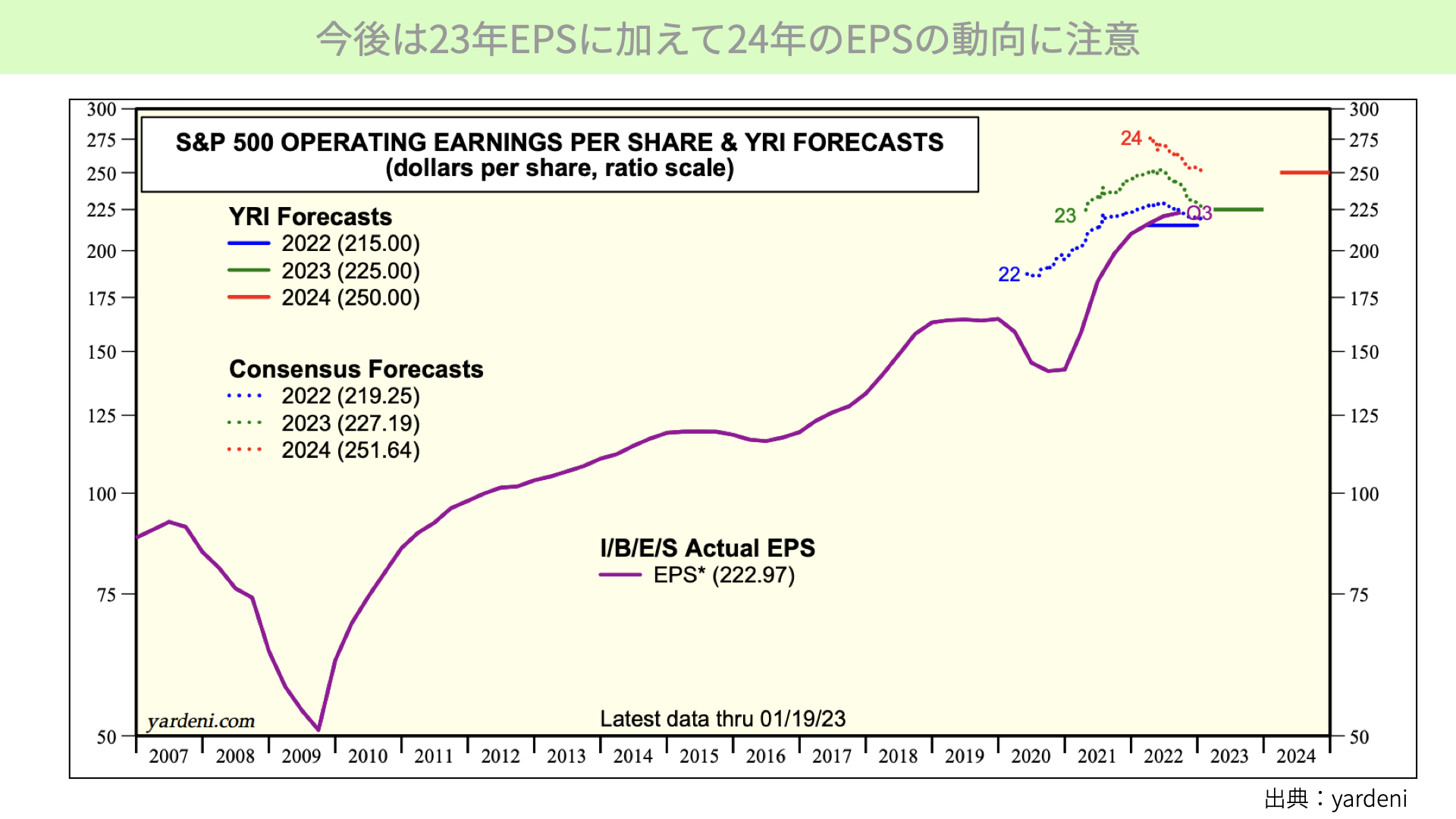

こういった状況がそろっているにもかかわらず、株価が上がっている背景は何でしょうか。こちらの2023年、2024年のEPS予想をご覧ください。23年のEPS予想が緑のチャート、24年のEPS予想が赤い点線です。今年に入ってからも、EPS予想は下がっています。しかし、リセッションに入ったような下落率ではありません。リセッションにおけるEPSは、過去平均で15~20%近く下落しています。

今年に入り、23年、24年EPSは確かに低下しています。しかし、過去平均の下落割合から見ると、まだ小さなものに留まっています。このことから、現在のマーケットのEPS予想は、リセッションを織り込んでいません。

注目すべきは、アナリストによる企業のEPS予想です。3M、マイクロソフト、テキサス・インスツルメンツといった、影響の大きな決算ガイダンスが悪化しました。そのことで企業EPS予想が低下すると、S&P500のEPS予想も低下を始めますが、まだ企業のEPS予想の低下は始まっていません。そのため、なかなか株価が下がりにくいというのが、一つ目のポイントです。

二つ目のポイントです。1年間のEPS予想の期間は、本日時点では23年1月25日~24年1月25日になります。このように、日が進むにつれて徐々に1年後のEPS予想に24年EPS予想が組み込まれていきます。24年EPS予想がもし高止まりするようであれば、予想EPSも上昇することになります。つまり、時間の経過と共に、24年EPS予想が下がるかどうかも注目で、もしEPS予想が下がらなければ、株価が崩れにくい状況が続くと言えます。

今後の注目点は、企業決算ガイダンスが、23~24年EPS予想にどう影響するのかです。株価のバリュエーションに大きな影響を与えます。今後の決算発表については、ガイダンスを見ながら判断いただければと思います。

業績悪化が長くなるようであれば、24年EPS予想は下がります。一方で、業績悪化が短期的なものになり、年後半には回復トレンドに入るとなれば、24年のEPS予想は高止まりし、今後、株価は下がりにくくなります。今後は、23年、24年EPS予想の両方を見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル