今週はFOMCの開催に注目が集まっていますが、1月31日にも労働市場、今後のインフレに対して、示唆の大きな経済指標が発表されました。そちらの経済指標二つを見ながら、今後の株式市場、FOMCに与える影響を考えます。

[ 目次 ]

雇用コストは低下傾向

雇用コスト指数は低下

最初にご覧いただきたいのは、31日に発表された雇用コスト指数です。3ヶ月に一度発表され、賃金、保険を含めたトータルコストが見られる指標となります。企業が支払う実質的な負担として、注目が集まっていました。

もし雇用コスト指数が下がれば、インフレ低下要因となります。結果は前期比+1%(予想+1.1%、第3四半期は+1.2%)。予想だけでなく、前期比も低下していることから、今後のインフレ低下が期待され、株価にプラスとなりました。

雇用コストは、緑の棒グラフ。四半期ごとに段々下がっているため、インフレが鎮静化できているとの期待が高まっています。一方で、1%越えが6四半期も続いています。過去から見ても、かなり高い水準が続いていることは間違いありません。

さらに、青いチャートをご覧ください。前年比5%越えの水準です。FRBが見て、インフレが鎮静化したと判断するかは、かなり微妙と言えるでしょう。FOMCに安心感を与える内容ではなかったため、雇用コストに関してはまちまちだったと言えます。

1月消費者信頼感指数は予想外の低下

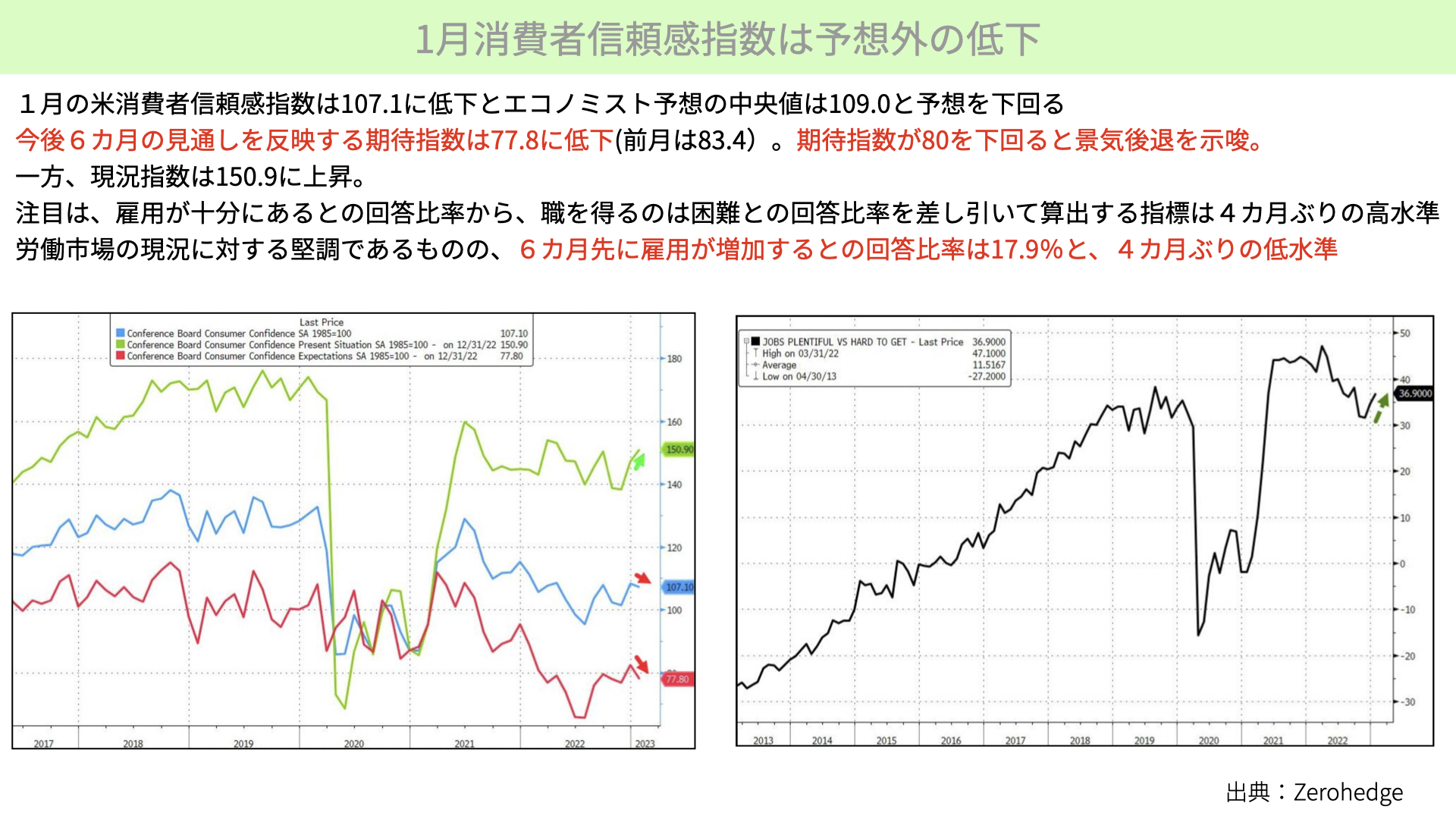

次にこちらをご覧ください。カンファレンスボードによる1月消費者信頼感指数で、消費者が現況、今後をどう考えているかを示すソフトデータとなります。107.1(予想109.0)と、消費者は今の状況をあまり良く考えていないと分かります。

さらに、赤文字部分をご覧ください。今後6ヶ月の見通しを反映する期待指数は、77.8まで低下しています。前月が83.4ですから、大幅な低下です。また、期待数値が80を下回ると、景気後退を示唆する水準となります。今回の77.8からは、景気後退が近いと改めて認識できます。

それを表したのが、左の図表の赤いチャートです。6ヶ月後の見通しが低下の一途と分かります。緑のチャートは現況です。現況は非常に強く、150.9。今はいいものの、6ヶ月後が相当に不安と、今回の回答から確認できます。

その背景には、雇用が関係しているようです。右の図表をご覧ください。今の雇用は十分にあると、右の図表からは分かります。ただ、6ヶ月先の雇用が増加するとの回答は17.9%。4ヶ月ぶりの低水準で、あまり明るくありませんでした。

雇用コスト指数ではインフレ低下と、マーケットにプラス材料でした。一方、消費者信頼感指数では6ヶ月先期待指数、6ヶ月先の雇用が低下しています。雇用コストが下がっても、雇用自体に不安が生じ始めていると分かります。

今回のマーケット上昇の背景には、雇用が引き続き強いことがあります。今後雇用は崩れる可能性が高いことから、マーケットでは、一部警戒感が高まっていることに注意が必要です。

雇用と景況感による綱引き

雇用の低下によるインフレ懸念後退と求人件数減による景況感の悪化の綱引き

さらに、こちらをご覧ください。雇用低下を示すものです。赤いチャートはJOLTS、アメリカにおける求人件数が1,000万件あると示したもの。黒いチャートは、NFIBが出した中小企業楽観指数の労働市場指数です。この二つの相関は非常に高く、アメリカは中小企業の数も多いですから、中小企業楽観指数における労働指数が低下すると、求人件数は減ると言われています。

今は求人が多いですが、今後は下がると予測されます。JOLTSは2ヶ月遅れで発表される超遅効的な数字ですが、先行的に見ると、求人への不安感が高まっている状況です。インフレ低下が見られる一方で、求人件数減少が懸念される中、FOMCを迎えることとなります。

今晩のFOMCでFCIに言及するか

こちらをご覧ください。インフレがある程度鎮静化できているので、FOMCでは0.25%の利上げと、スローダウンが予測されています。

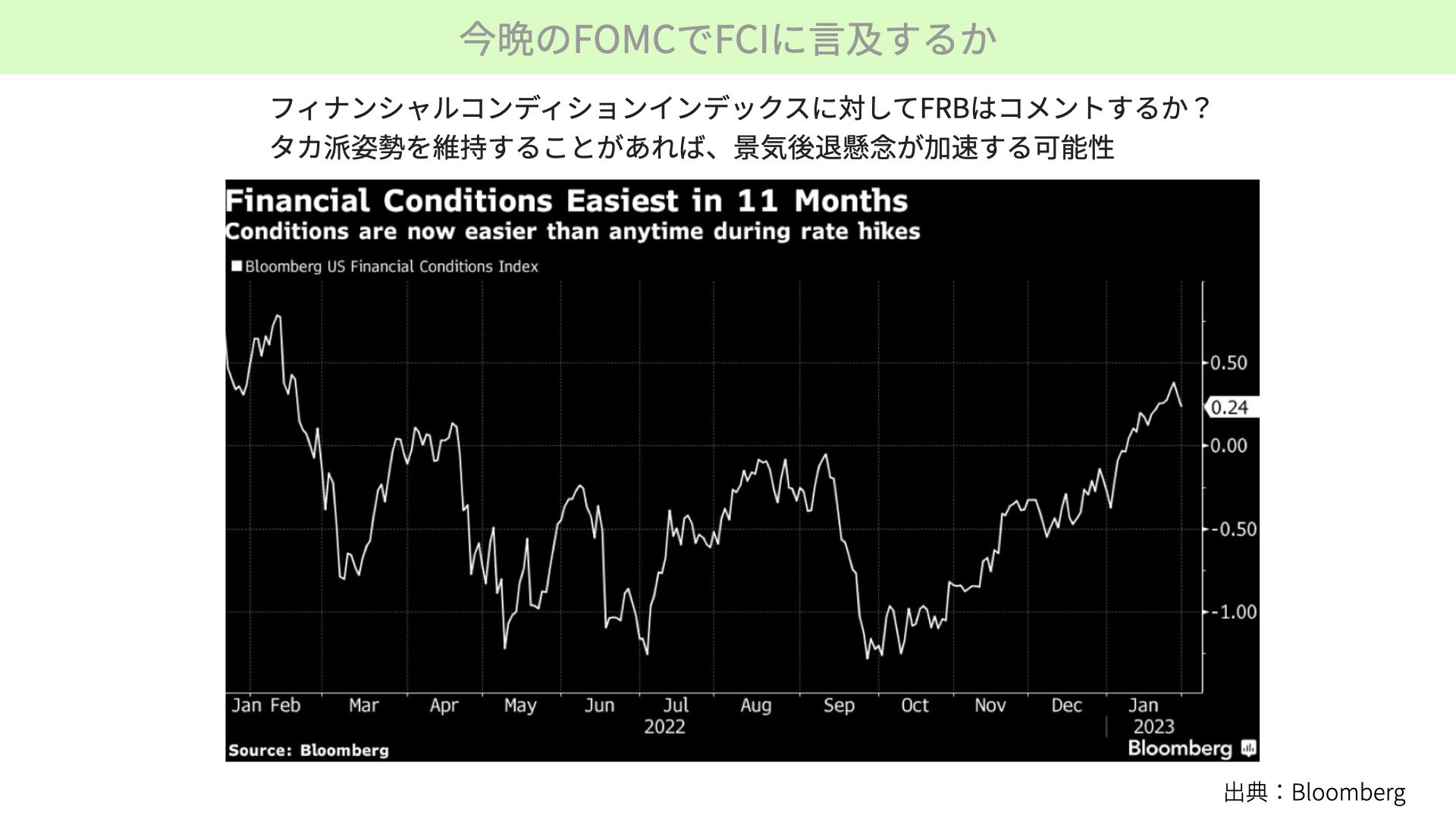

次に、フィナンシャル・コンディション・インデックスをご覧ください。上に行けば金融が緩んだ状態、下に行けば金融が引き締まった状態を示すものです。昨年9月以降、金融状態は非常に緩んでいます。この状況が続くようであれば、インフレはなかなか鎮静化できません。緩んだ状態にくぎを刺すため、タカ派姿勢を維持するとも言われています。

タカ派姿勢を続けると、雇用に対する圧迫が続きます。今後の雇用が不安になってきている中で、求人数現象の懸念があることが、一つ大きなヒントです。FOMCにおいて、雇用に関するコメントがあれば、ぜひ注目いただければと思います。

仮に利上げ停止の議論などでPivot期待が高まっても注意すべき点

さらに、こちらをご覧ください。FOMCのコメントの中で利上げ停止の議論があれば、株価に対してプラス材料だと言われています。

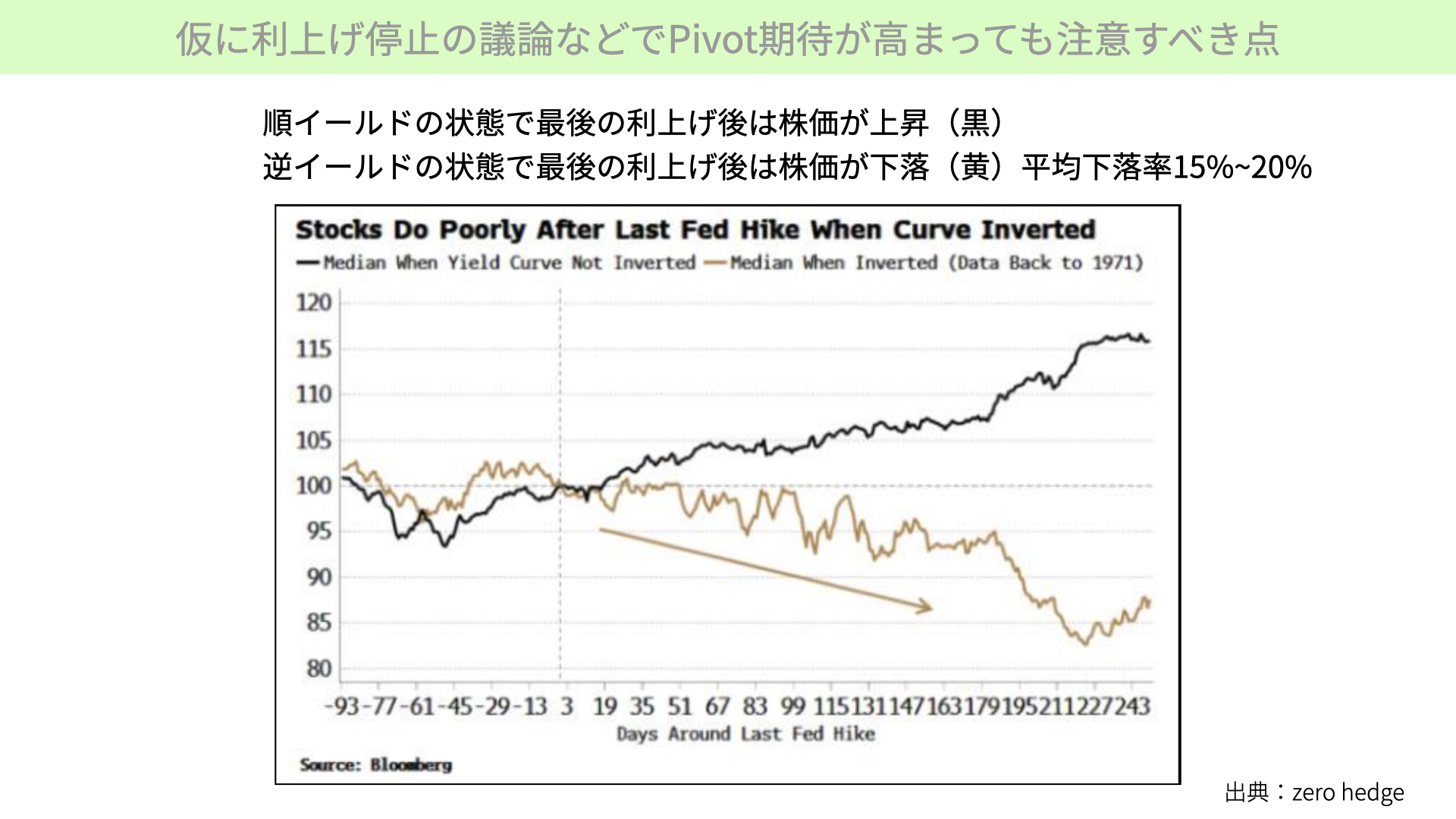

利上げ停止後に株価がどうなったかを分析したのが、こちらのチャートです。今は短期金利が長期金利を上回る、逆イールドが続いていることを念頭にご覧ください。

利上げ停止を行った後、株価推移がどうなったかを示したものです。黒いチャートは順イールドでの、利上げ後の株価推移を表します。短期金利より長期金利が高い、今とは異なる状況では、最後の利上げ後、堅調に株価が上昇すると分かります。

一方、黄色のチャートからは、逆イールドで最後の利上げを行った後、株価が下落していると分かります。逆イールドで最後の利上げを行った後は、平均15~20%下がると言われています。仮に利上げ停止の議論があったり、Pivotの期待が高まったりして、株価がいったん上がっても、利上げ停止後は株価下落の可能性があるのです。そのことを、マーケットは1980年以降の統計から認識しているため、上値が重くなる可能性があると、注意いただければと思います。

雇用コスト指数が下がり、インフレがある程度鎮静化できていることは、プラス材料です。一方で消費者信頼感指数では、今後6ヶ月での景気後退懸念が高まっていること、6ヶ月後の雇用に不安感があることが分かりました。雇用コストが下がっている一方、雇用が減ってくるとの不安感が高まっているといえます。インフレ低下というプラス材料がある一方、今のマーケットの自信につながっている雇用の強さには、少しひずみが出始めていると、今回の指標からは分かりました。

さらに、フィナンシャル・コンディション・インデックスは非常に緩んでいます。FRBがタカ派姿勢を示すと、景気後退懸念から、雇用減速がより進む可能性があることが、懸念材料です。

では、ハト派的な内容を出した場合、プラスなのでしょうか? 逆イールドにおける利上げ停止は、1980年以降を見ると、株価下落につながっています。そのため、今の株価上昇は、なかなか上値を追いにくい状況です。そのことを認識いただいたうえで、決算発表、今後のFRBのかじ取り、うまくソフトランディングできるかを見ていただければと思います。ぜひFOMC、企業決算にご注目ください。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル