2月7日、パウエル議長の講演会が開かれました。2月のFOMCで、パウエル議長は「ディスインフレーション」を複数回も発言。財や住宅の物価下落に自信を示していました。一方、先日発表された雇用統計は、50万人を超える雇用者、3.4%と50年ぶりに低い失業率となり、雇用が強く、インフレの高止まり懸念が持たれる結果でした。

雇用統計が強かったことから、パウエル議長は講演会でタカ派的なコメントを行い、物価鎮静化を目指すのではないかとマーケットは警戒し、注目していましたが、結果は予想に反してほぼタカ派的発言はありませんでした。もっと言えば、FOMC後の記者会見と同じ内容でした。

ただ、マーケットの反応は面白いものになっています。コメント前半部分の「ディスインフレーション」には、長期金利が低下で反応。しかし、その後、「まだまだインフレは長く続くだろう」と終盤にコメントすると、長期金利は上昇して終えています。

これまでは、長期金利が上昇すると、株価は下落していました。しかし、今回は上昇です。また、普通はドルが上昇すべきところが下落しています。かなりまちまちの内容ですが、これは14日のCPIまでは、なかなか方向感が出ない状況が続くことを連想させます。

本日は、22年を下回る見込みとなった2023年予想EPSを取り上げながら、株式市場への影響と、EPS予想は今後も下がり続けるのかどうかについて考え見たいと思います。ぜひ最後までご覧ください。

[ 目次 ]

23年予想EPSはついにマイナス圏へ

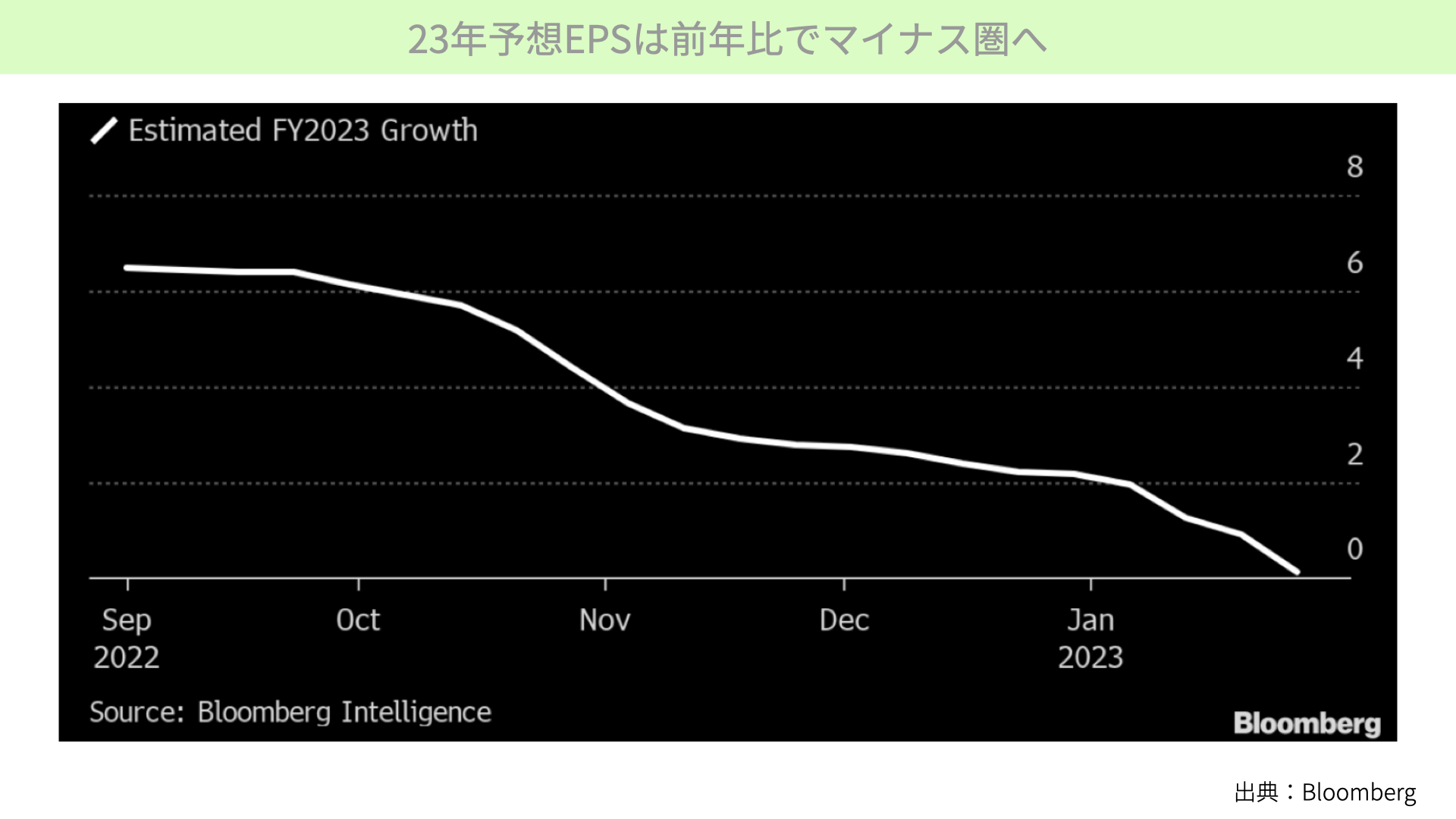

23年予想EPSは前年比でマイナス圏へ

こちらは、2023年のEPS予想です。22年の9月段階では前年比+6%の成長が予想されていましたが、今週の時点でついに±0%まで下がってきました。22年と23年の一株当たり利益は、いよいよ変わらないというマーケットコンセンサスになりました。

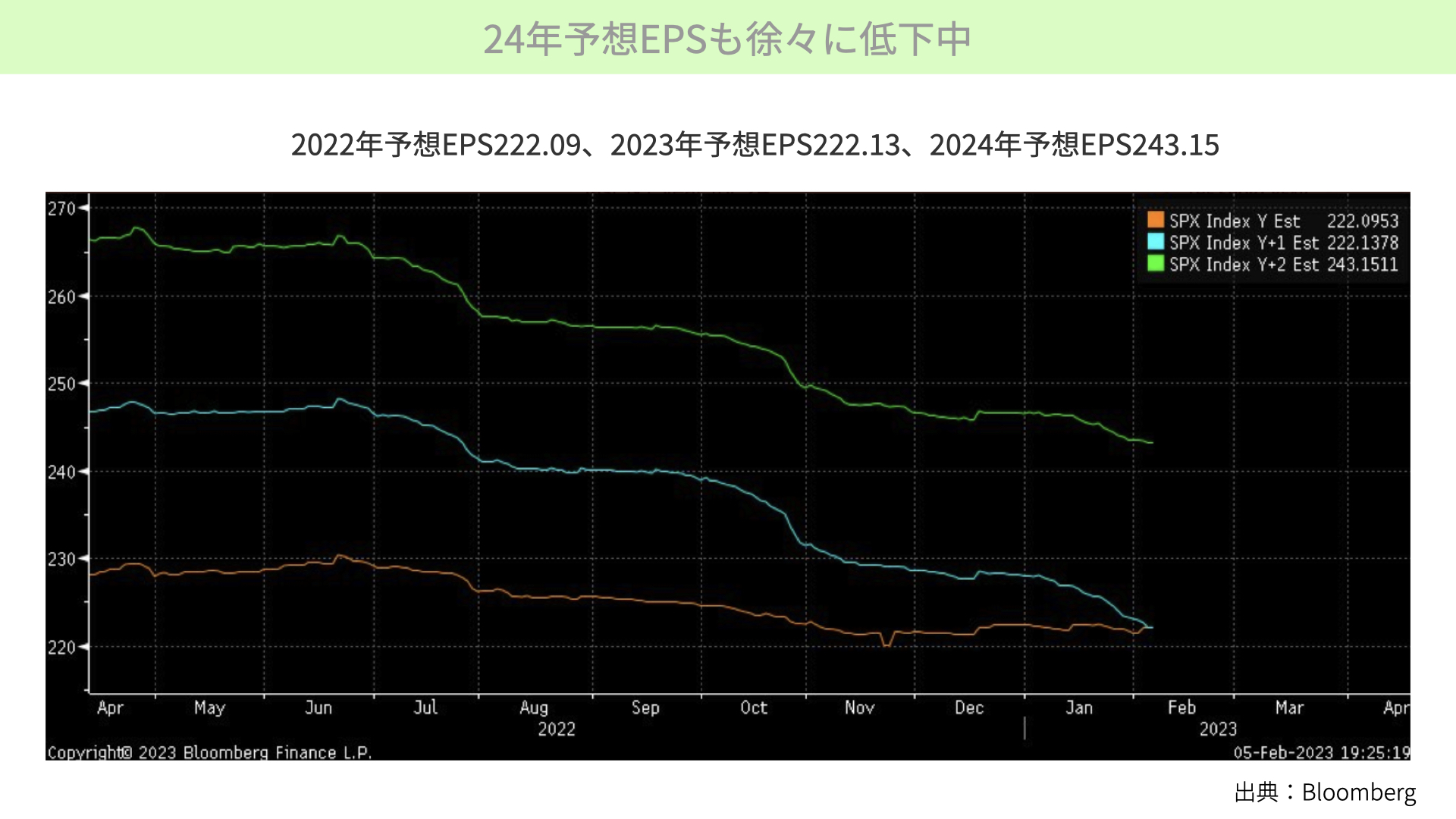

24年予想EPSも徐々に低下中

さらに、こちらをご覧ください。オレンジのチャートが22年、青いチャートが23年、緑が24年です。青がオレンジに接近していることから、23年のEPS予想は成長ゼロです。ただ、24年のチャートは依然として高い成長を示しています。以前よりお伝えしていますが、潜在成長率を上回る政策金利は経済を抑制しEPS成長に徐々にマイナスの影響を与えます。24年が今後低下すれば、その時は株価はかなり影響を受けるでしょう。

予想EPSの低下する蓋然性について

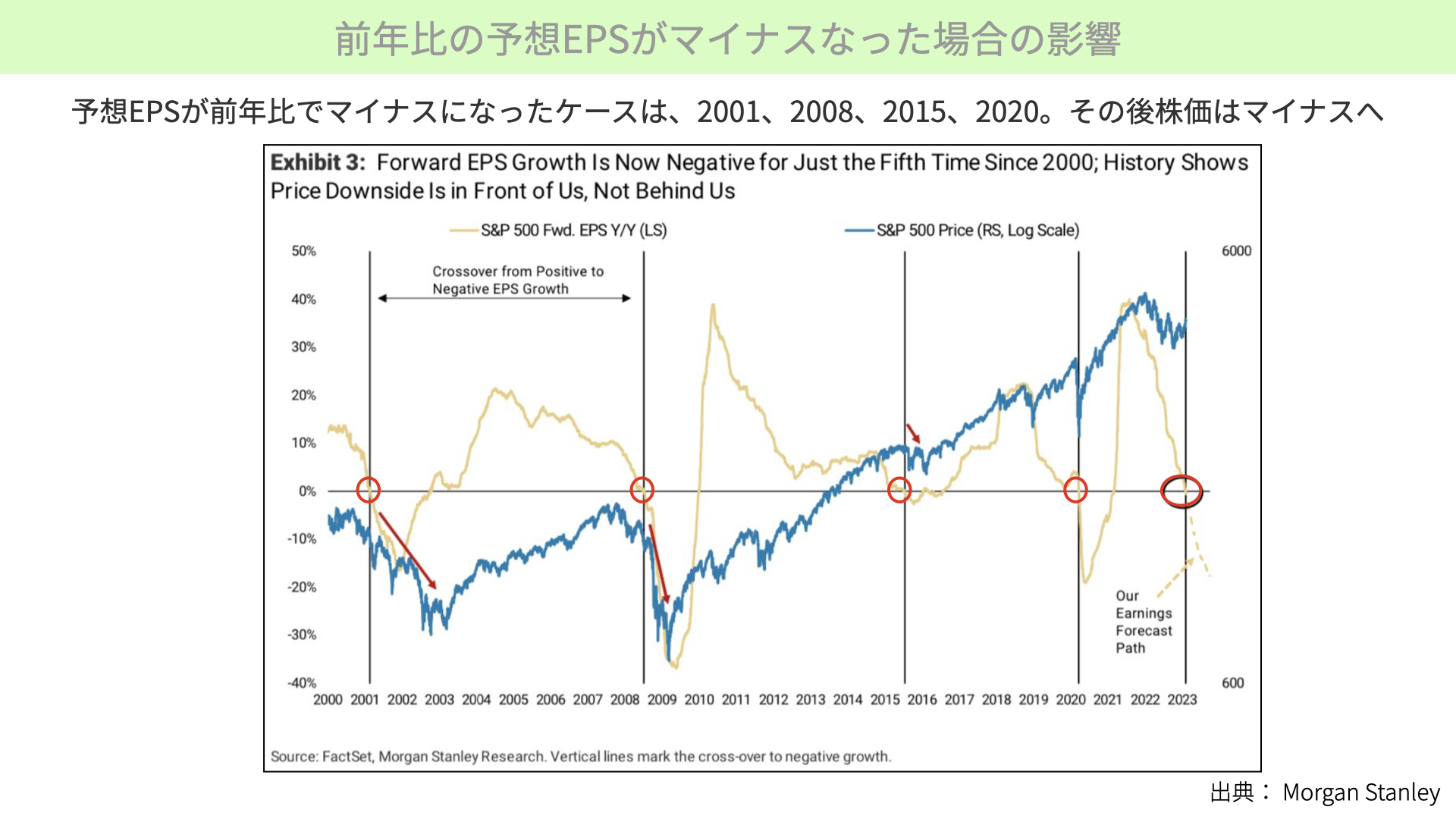

前年比の予想EPSがマイナスになった場合の影響

今週、非常に注目を集めたのは、モルガン・スタンレーのこちらの資料です。黄色のチャートはS&P500のEPS予想、青がS&P500です。注目すべきは、黄色が0%を下回った後です。昨年対比のEPS予想がマイナスになった後の、株価の動きです。マイナスになった赤丸箇所以降、S&P500は大きく下落していることがわかります。その後、EPS予想がマイナスになればなるほど、S&P500は下がります。ということで、今後は±0のEPSがさらに下に向かうかどうかが、非常に注目されています。

ちなみに2015年チャイナショック時は、EPS予想がマイナスに突入したものの、その後回復。そのため、株価は下落したものの、大きな下落には至っていません。今後EPS予想は低下するか、注目が集まっている理由の一つです。

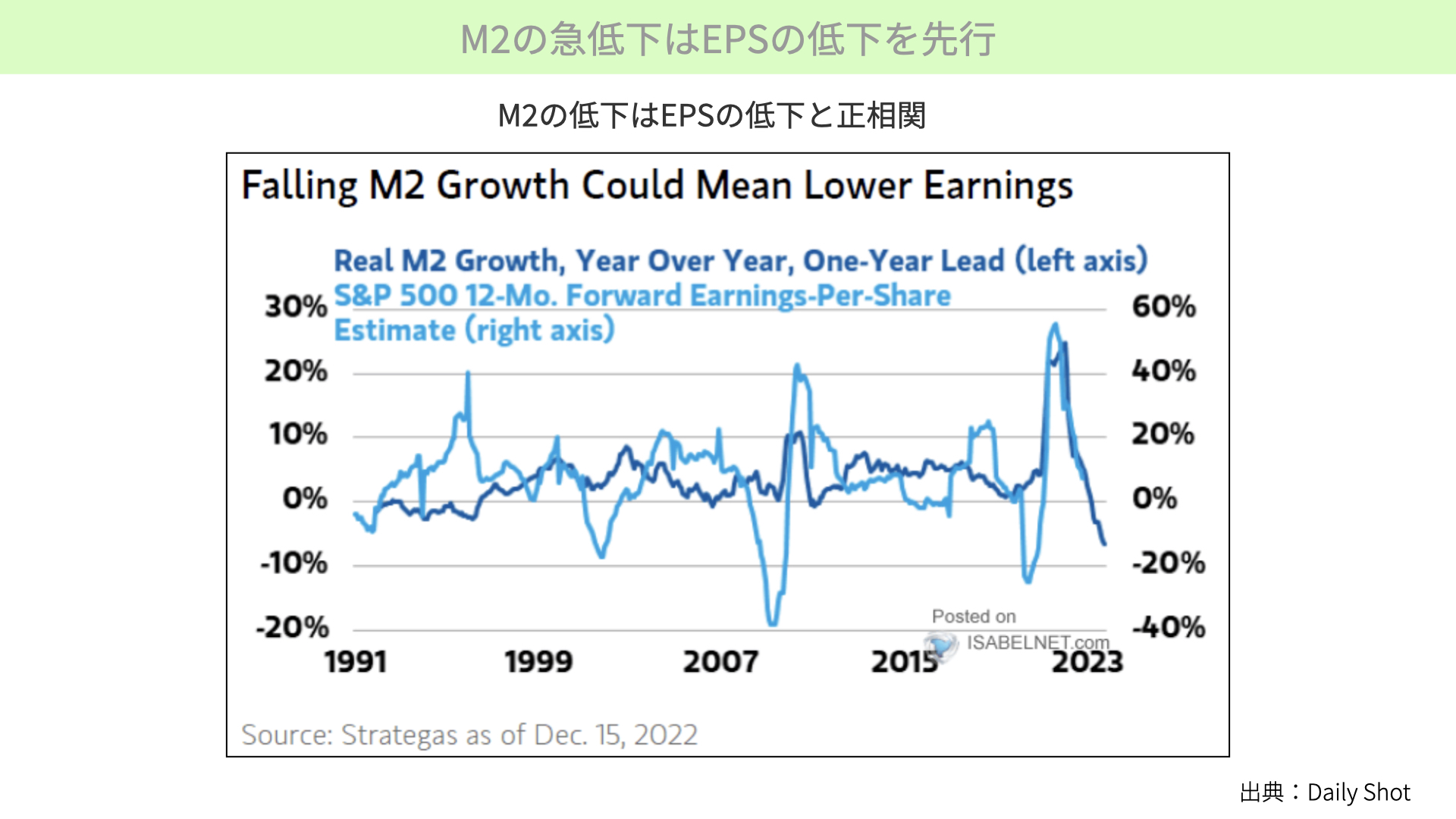

M2の急低下はEPSの低下を先行

次にEPS予想が下がる蓋然性を見てみましょう。M2です。M2が減る、つまりマネー供給量が少なくなると、株価、業績にとってマイナスです。図を見ると、M2がマイナス圏に突入しています。

濃い青のチャートと相関があるのが、予想EPSです。現在のようにM2が減っている現状を考えると、EPS予想は下がることになりそうです。また、今後もM2は前年比でマイナスになると可能性が高く、EPS予想は低下する蓋然性は高いといえます。

製造業の新規受注の減速はEPSの低下を示唆

次にこちらをご覧ください。濃い青のチャートはISMにおける新規受注、水色はS&P500のEPS予想です。かなり相関が高いとされるこちらのチャートですが、このコラムでも多くお伝えの通り、ISMの新規受注はかなり減速しています。今後もこの原則に歯止めがかからないようであれば、今後も予想EPSの低下の蓋然性は高いと言えます。

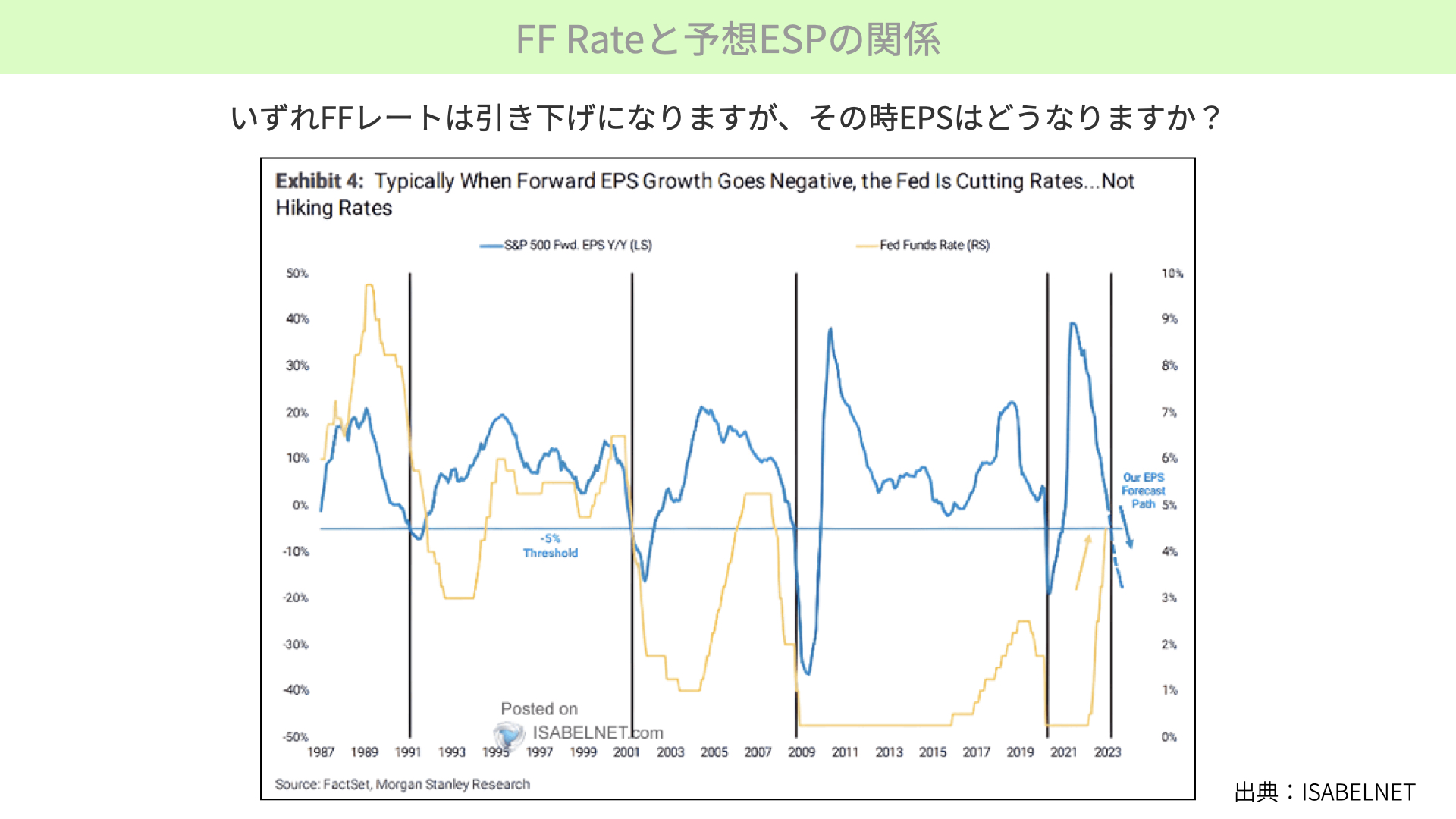

FF Rateと予想ESPの関係

次にこちらをご覧ください。7日、パウエル議長はディスインフレーションに自信を示した一方で、「FEDには今後長い道のりがある」とコメントしています。未だに、FFレートが年内に利下げするのか、来年になるのかは判断が分かれるところではありますが、いずれは利下げになる時期が訪れます。そこで、こちらのチャートをご覧ください。

黄色のチャートがFFレートの推移、青いチャートはS&P500のEPS予想です。FFレートを切り下げが始まると、EPSは低下してきたことがわかります。今後、いずれFFレートを引き下げることを考えると、予想EPSの低下は十分に蓋然性があると言えます。このように金利政策面から見ても、EPS低下の可能性は十分に高そうです。

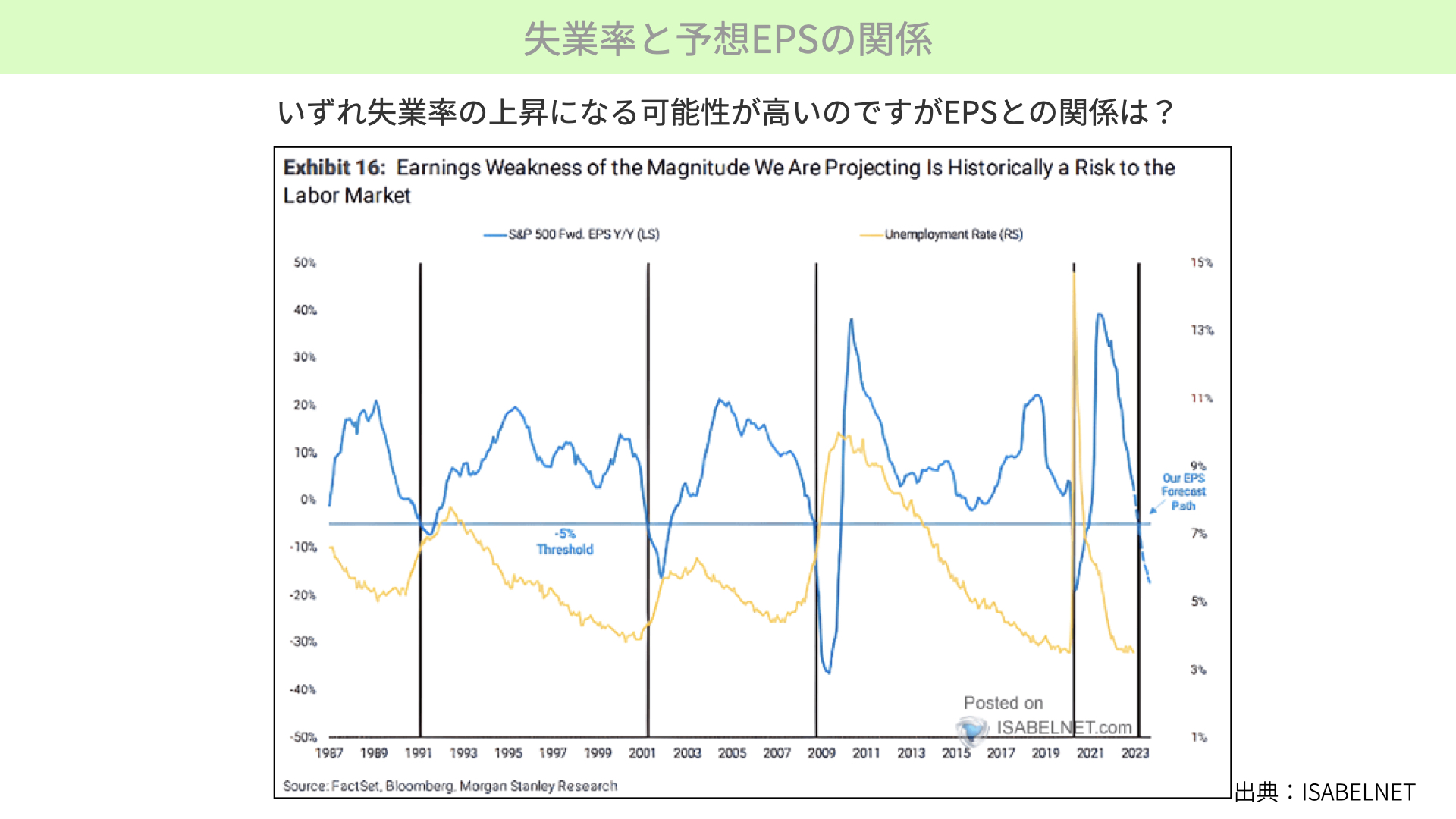

失業率と予想EPSの関係

次にこちらをご覧ください。S&P500の予想EPSが青いチャート、黄色のチャートは失業率です。失業率がボトムから上昇に転じると、S&P500の予想EPSが下がることがわかります。23年1月の失業率が3.4%と50年ぶりの低水準だったことを考えるといずれは失業率が上昇に転じます。その結果、予想EPSは下がる可能性が高いと言えそうです。

このように4つの指標を確認しましたが、今後EPS予想が下がる可能性が高そうであることが確認できました。これを覆すには、よほど景気状況が改善するなどが起これば可能性がありますが、現状を踏まえると予想EPSは前年比でマイナス圏を進んでいく可能性が高いかもしれません。その時は、2024年の予想EPSも連れて低下になると考えられますから、現在の株価水準はまだまだ慎重に見る局面と言えるのではないでしょうか。

取り巻く環境もあまり明るい兆しなし

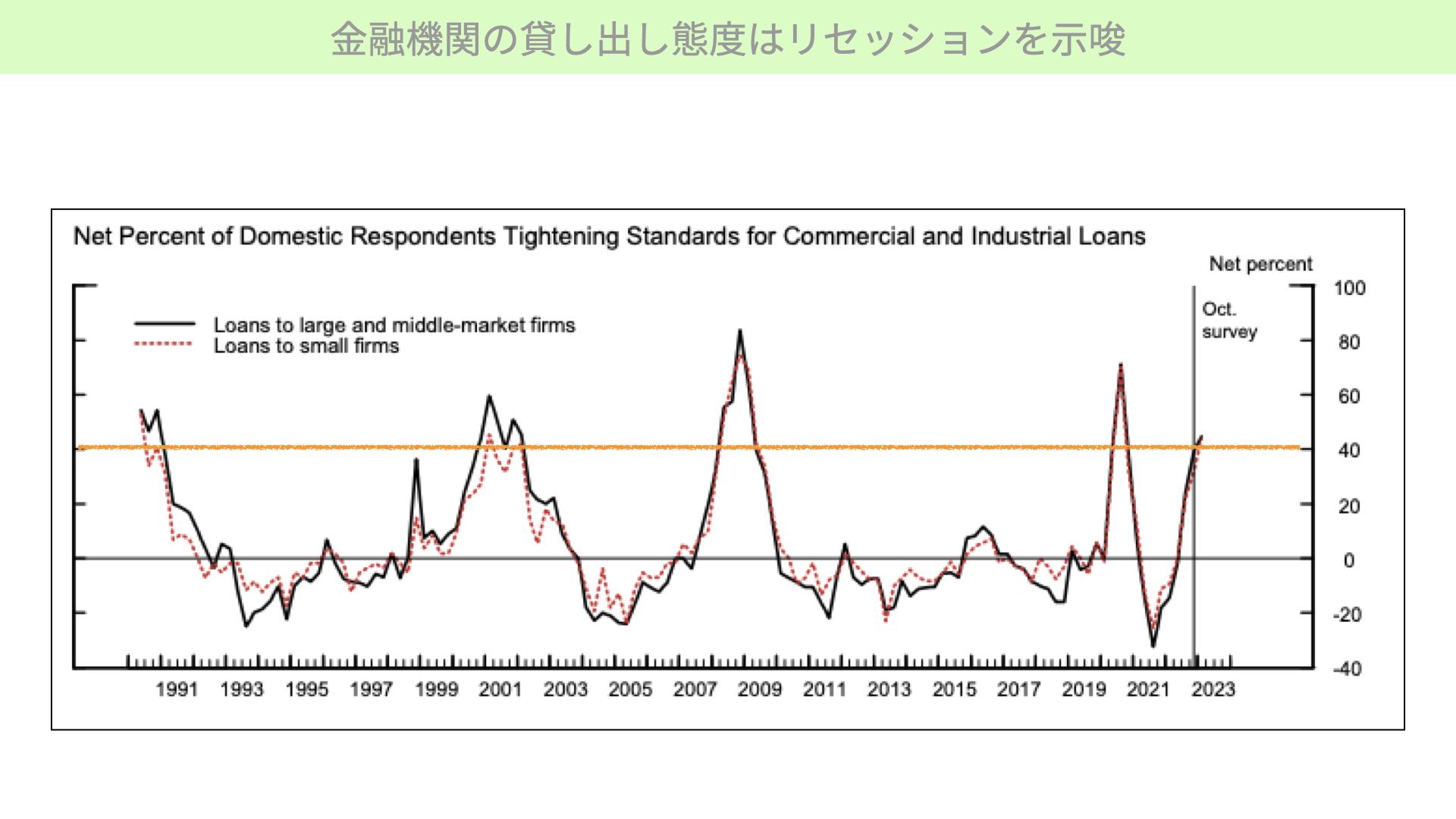

金融機関の貸し出し態度はリセッションを示唆

次に、6日に発表された資料からで、大事なポイントをお伝えします。こちらは銀行の貸し出し態度です。40%近くが引き締めを行い、中小企業も大企業も引き締められていると確認できます。40%を超えたのは90年、2000年、2008年、コロナショックの2020年ですが、漏れなくリセッションに入っています。

金融引き締めは、かなり経済を圧迫します。直近のレポートでも引き締めが続いていることから、業績悪化の可能性がかなり高いです。注意が必要です。

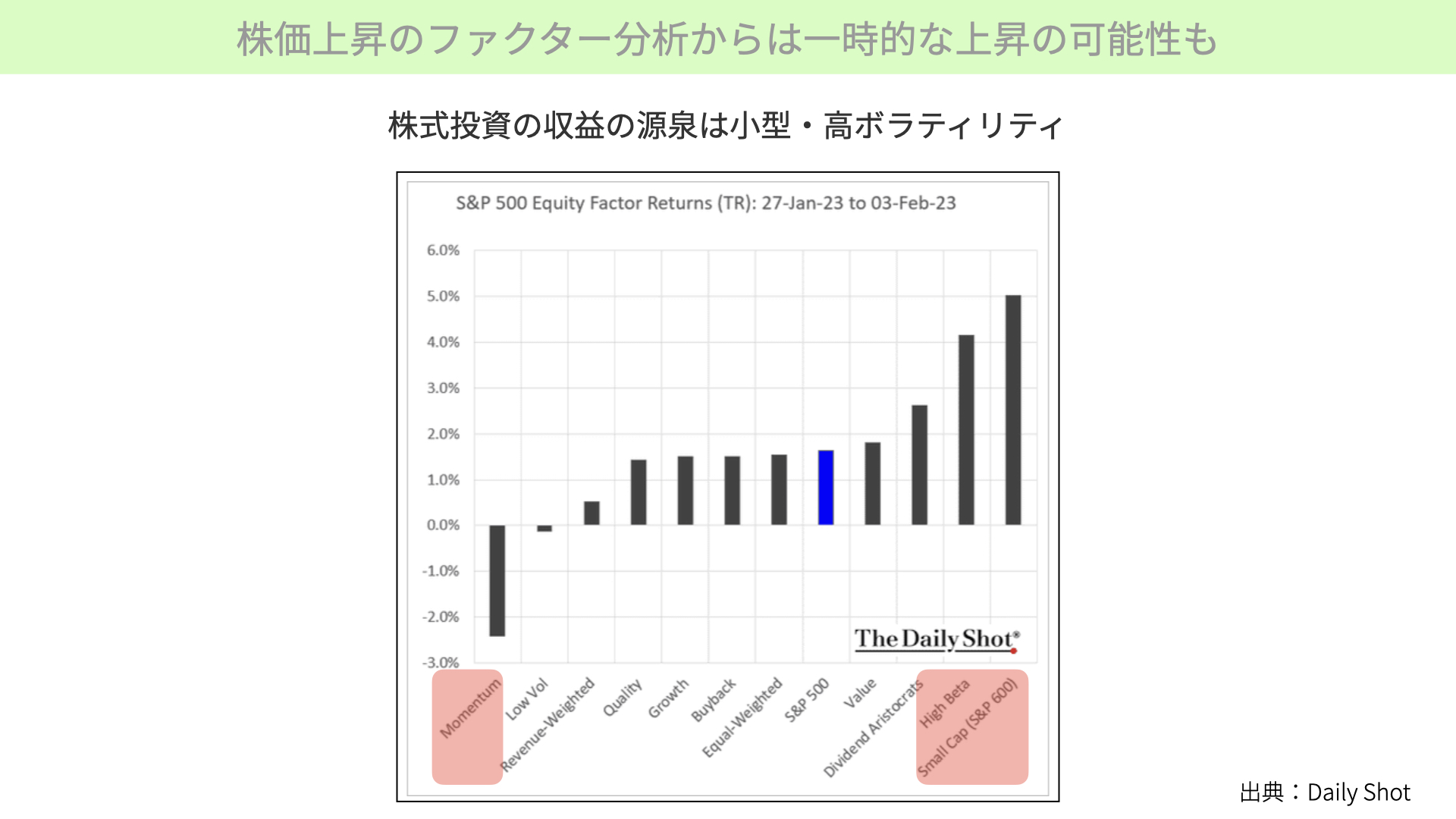

株価上昇のファクター分析からは一時的な上昇の可能性も

最後に、こちらをご覧ください。1週間における株式の上昇要因は何かを表したものです。注目すべきは、1月に入ってからの大きな上昇要因が、小型株と高いボラティリティだという点です。一方で、下がっているものはモメンタム。去年まで大きく上昇していたものが売られる、リターンリバーサルが続いている状況です。

市場でこのような買われ方をするのは、マーケットの期待感であることは、過去の経験則から確認できています。高ボラティリティ、小型株の購入が続いている状況は、足元がしっかりしていない状態とも言えます。

パウエル議長の発言を聞いても、タカ派的要素、ハト派的要素があり、まだまだマーケットの方向感は定まっていません。14日のCPIを見ないと、なかなか方向感が出ない状況とも言えます。23年の予想EPSが22年に対してマイナスに推移し、銀行の貸し出し態度は非常に厳しくなっていことは、重要視すべきポイントだ思います。

また、マーケットの上昇ファクターを見ても、高ボラティリティであれば買うといった、少し投機的な不安定な状態が続いていると言えます。まだ、慎重姿勢を崩さない方が良い状況が続いている言えそうです。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル