2日頃から、適格社債(LQD)とハイイールド債券(HYG)の価格が下落しています。この二つの債券は、下落すると株式市場に大きな影響を与えることから、マーケットでも注目されています。この二つの資産が下落している背景と、下落は今後も続くのか、株式市場にどういった影響があるのかを見ていきます。最後までご覧ください。

適格社債とハイイールド債券のパフォーマンスについて

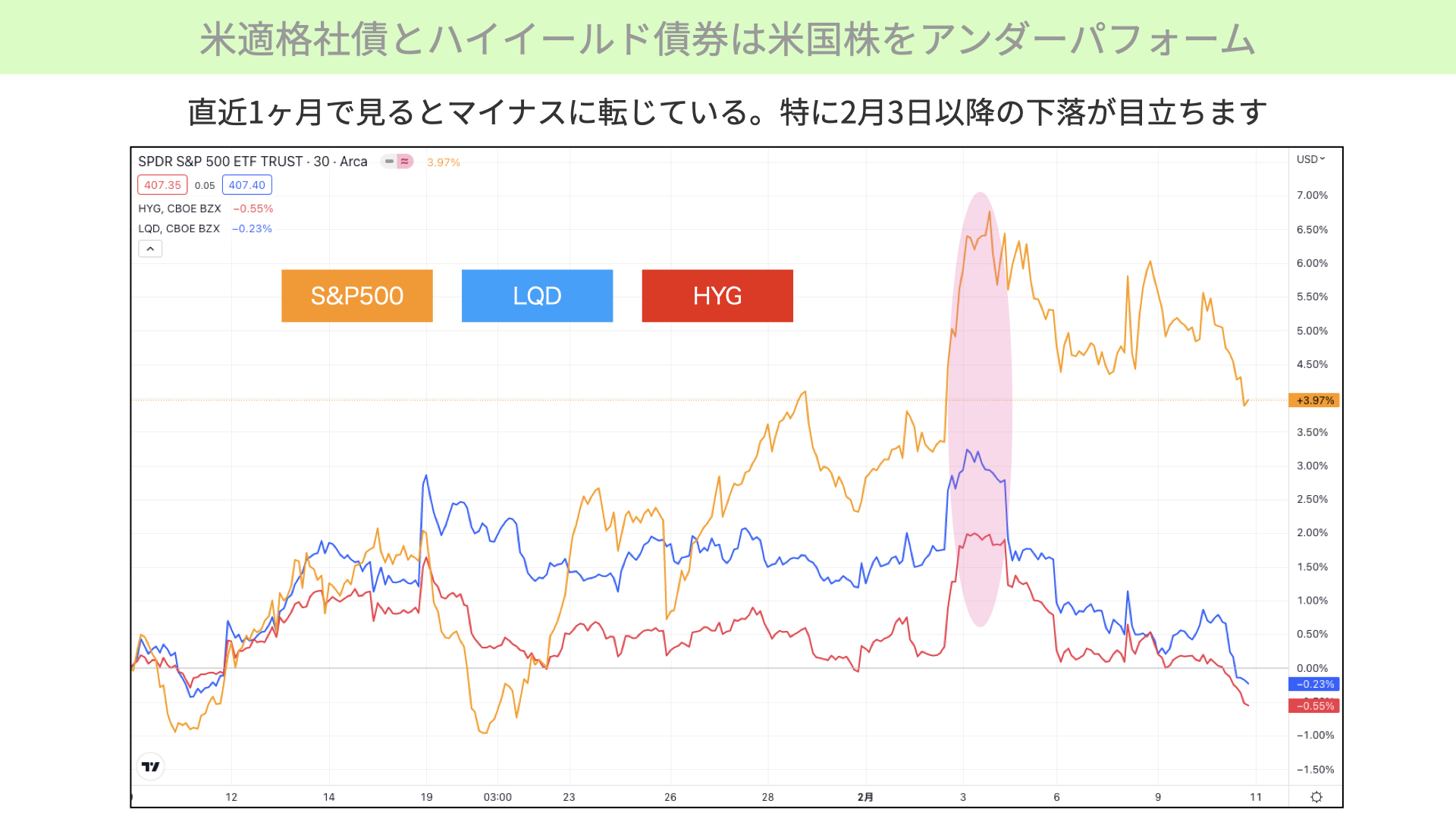

米適格社債とハイイールド債券は米国株をアンダーパフォーム

こちらは、1ヶ月間のS&P500とLQD、HYGの動きです。黄色のチャートS&P500は、1ヶ月間ではプラスに転じています。ただ、赤網掛けから分かる通り、S&P500、LQD、HYGも2月3日近辺から下落が目立っています。

雇用統計の強い結果とFRB高官のタカ派発言でソフトランディング期待が低下

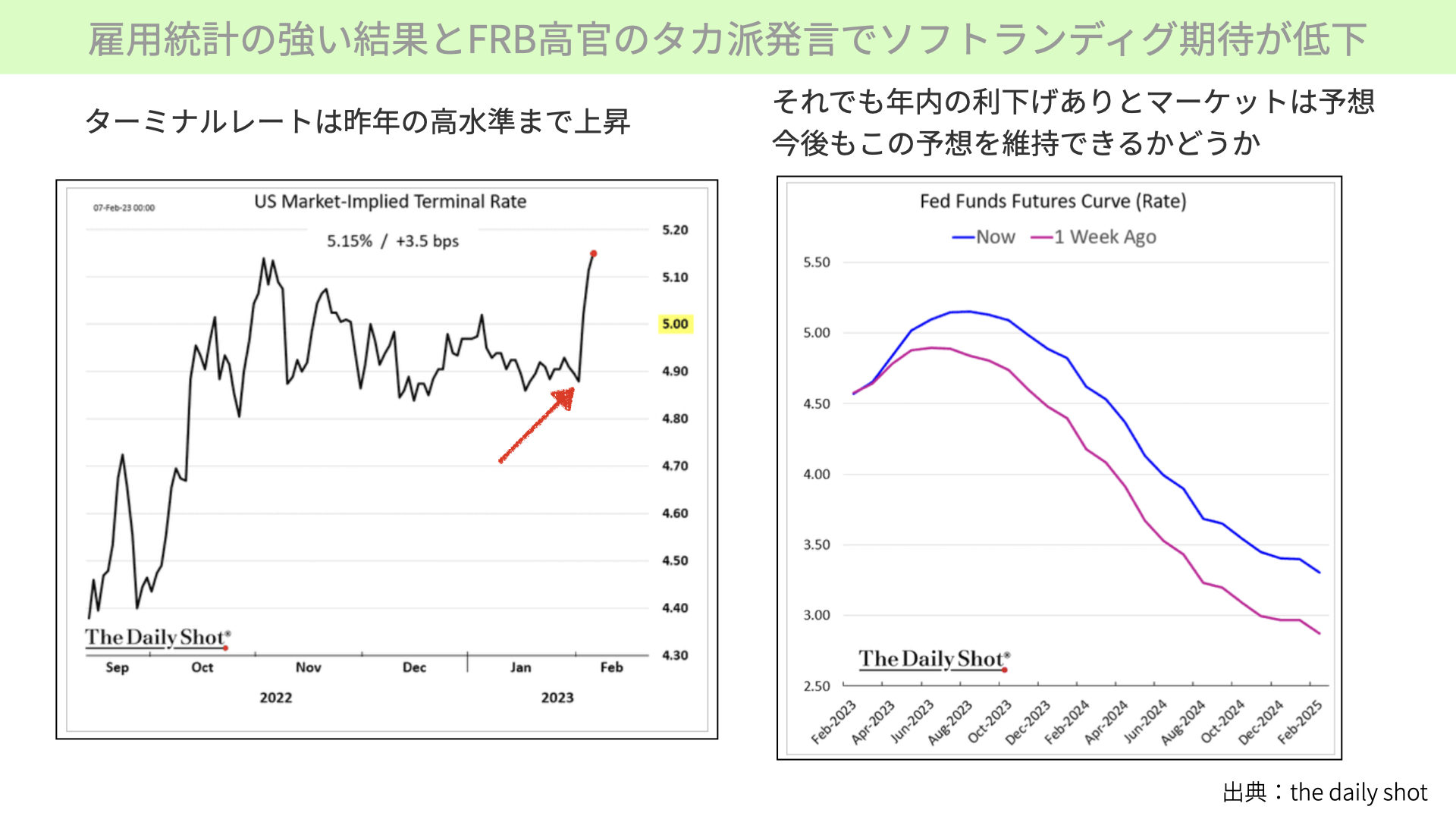

なぜ2月3日から下落しているのでしょうか。こちらをご覧ください。一つ目の要因は、パウエル議長を含めたFRB高官の発言が、少しタカ派的だとマーケットが捉えたことです。そのため、ソフトランディング期待が低下したことが、下落の背景にあると考えられます。

左のチャートをご覧ください。ターミナルレートは昨年10月、最も高い水準まで上がっています。ターミナルレートはFRBの政策金利がどこまで上がっているかを示したもので、一時期は5%に行かないとの考えが支配的になったことがありました。そのため、金融引き締めがそこまでハードでないという期待感から株価上昇につながっていました。

ですが、今回のパウエル議長、カシュカリ総裁などの「政策金利を引き上げる必要がある」「高くした金利を長く続ける必要がある」との発言を受け、改めてマーケットが引き締めを認識しました。結果、ターミナルレートは上昇、ソフトランディングの期待は低下しました。

さらに右をご覧ください。FFレート、現在は青いチャート、ピンクのチャートは1週間前です。ターミナルレート上昇を受け、FF先物は5%を超える水準まで引き上がること、引き上げによる利下げの後倒しとなるだろうと考えられ、ソフトランディングへの期待低下につながりました。結果として、株式市場、適格社債、ハイイールド債券の下落につながっています。

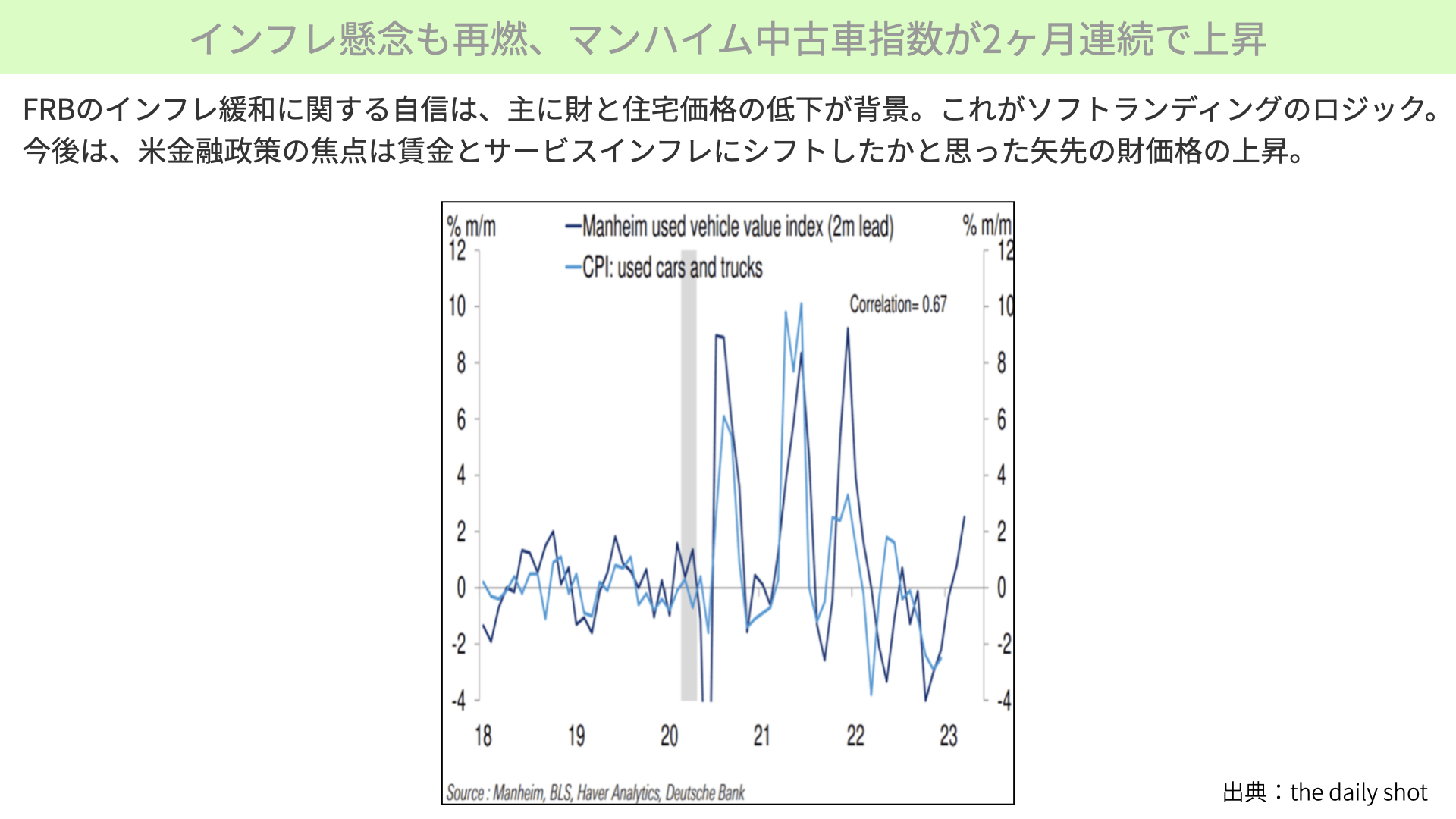

インフレ懸念も再燃、マンハイム中古車指数が2ヶ月連続で上昇

次に、こちらのマンハイム中古車指数をご覧ください。改めてインフレ懸念が出ています。米インフレ時、中古価格は上昇しています。CPIの低下局面では、中古価格が下落したことが注目されていました。

FOMCの後にパウエル議長は、「インフレ緩和に関して、ある程度自信を持っている」「ディスインフレーションが起こる」とコメントしています。主に財、住宅価格が下落したことに自信を持っていたわけです。こちらのマンハイム中古車指数が下がり続けるのであれば、自信に対する裏付けとなっていました。しかし、前月比の上昇率を表す濃い青のチャートは、上昇に転じています。価格が上昇すると、2ヶ月遅れてCPIは上昇します。今後CPIが再び上昇する一つの要因になるのではと、懸念が高まっている状況です。

マーケットとしては、今後サービスのインフレがどうなるかに集中したいと思った矢先、財に関するインフレのニュースが入ったことで、インフレの長期化、金融政策の引き締めが続くのではと連想され、株価、債券下落につながりました。

債券への資金の流出入動向

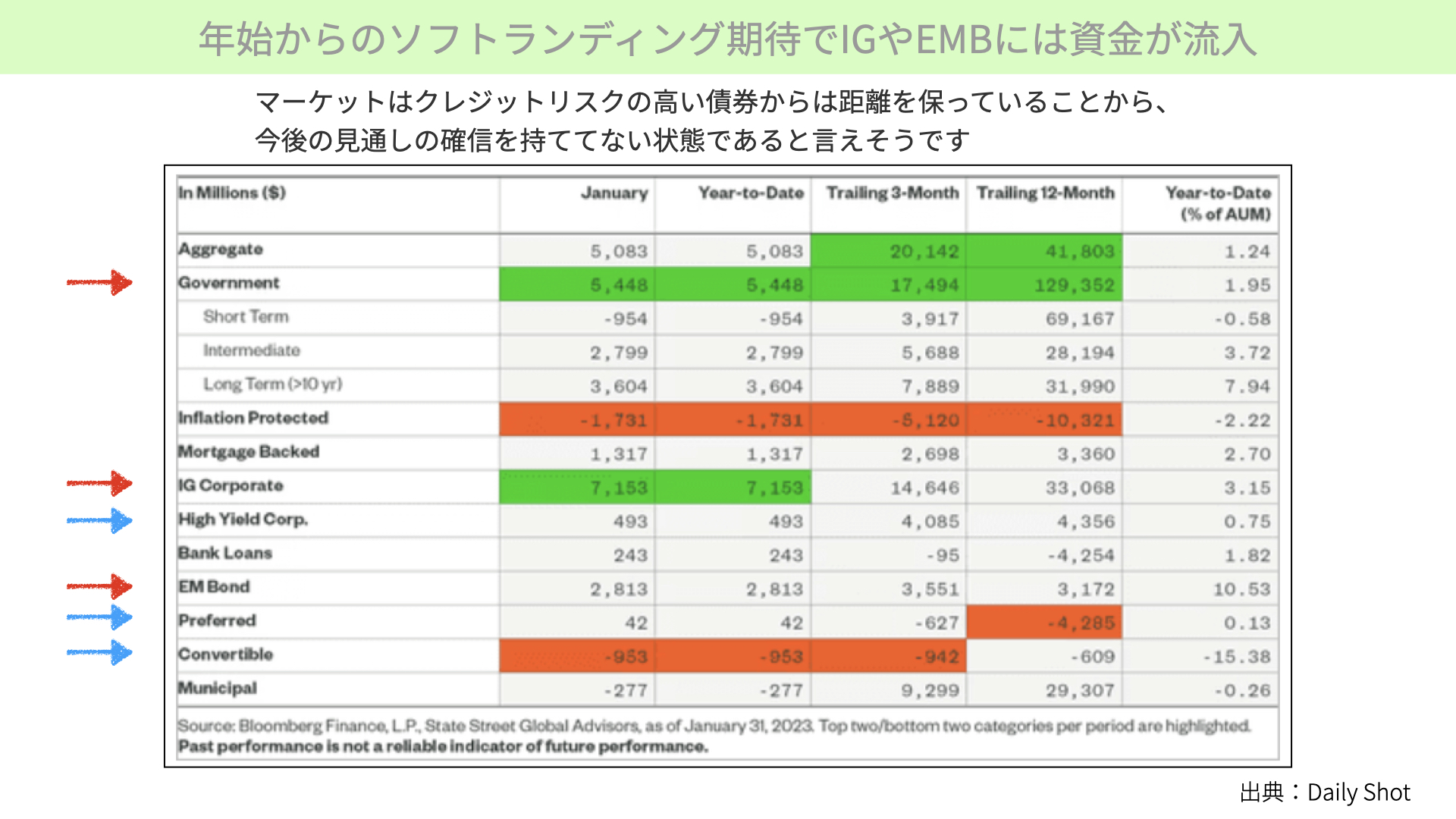

年始からのソフトランディング期待でIGやEMBには資金が流入

こちらをご覧ください。1月、どういった債券にお金が入ってきたかを表したものです。赤い矢印は資金流入が多かったもの、青い矢印は資金流入がほとんどなかったものです。

ターミナルレートが5%を切るとの予想は、1月末まで続いていました。1月に資金が流入した債券は、赤い矢印の箇所、リセッションを回避したときに値上がり期待できるものです。一番上の矢印は国債、次のIG Corporateは適格社債、EM Bondは新興国債権です。EM Bondはあまり金融政策を引き上げなくていいと、ドル高は進みません。結果としてドル建て債務を多く持つようなEMマーケットの国債も安定してくるだろうと、買われていました。

そういったところに、今後のソフトランディングを見越し、大量の資金流入、上昇がありました。特に適格社債のコーポレーションに対する資金流入は非常に強く、EM Bondの上昇率も非常に大きいです。ソフトランディングへの期待の高さがうかがえます。

一方で、注目すべきは青矢印です。一番上がハイイールド債券、次のPreferredは劣後債や優先出資証券など。次にCB債。日本でいう転換社債です。そちらは資金流出、お金があまり入ってきていない状況です。青い矢印は、景気後退可能性がある、もしくは浅い景気後退であまりいいパフォーマンスは上がらないとして、マーケットが引き続き警戒感を高めていました。ただ、一部のソフトランディングへの期待で、赤矢印にお金が入ってきている、期待感が先行していたことが、債券のお金の流れから確認できます。

そこに対して、今回の要人発言、財のインフレ懸念があり、マーケットの雰囲気が変わったのが2月3日以降といえるでしょう。

利上げ停止を見込んでいた値動きが今後どうなるか?

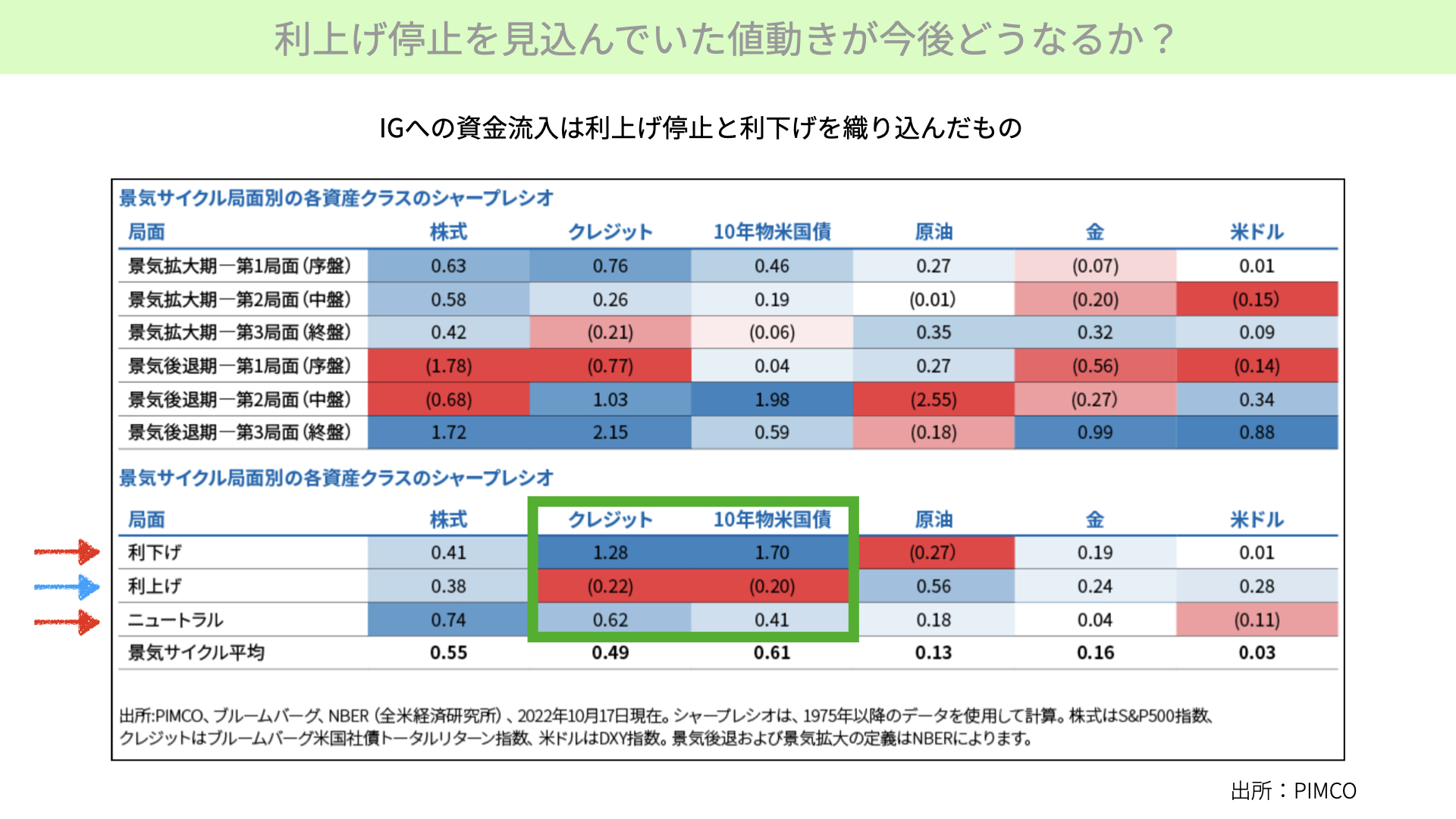

こちらをご覧ください。利上げ停止を見込んでいた値動きがどうなるか、以前ご紹介した資料からご説明します。

下の方、資金流入の多かったクレジット、10年国債をご覧ください。赤矢印は、マーケットがこの前まで織り込んでいたシナリオです。利上げを行う段階ではなく、利下げ、もしくは高い金利を維持する状況が赤い矢印です。クレジットも米国債も共にプラスのパフォーマンス。シャープレシオでは、資金効率が良いとしてお金が流入していました。ただ、インフレ懸念、タカ派発言を受け、利上げが続くとして青矢印部分にマーケットの関心は移ります。シャープレシオが悪いことは、そこに投資した場合の効率が悪いことを指します。結果、米国債、クレジットが売られる展開に変わります。

ソフトランディングへの期待感で動いていたマーケットの雰囲気が、すっかり変わってきたことが、クレジットの動きからは分かります。マーケットの流れが変わってきたと、ここで認識する必要があるでしょう。

景気後退への懸念が広がる

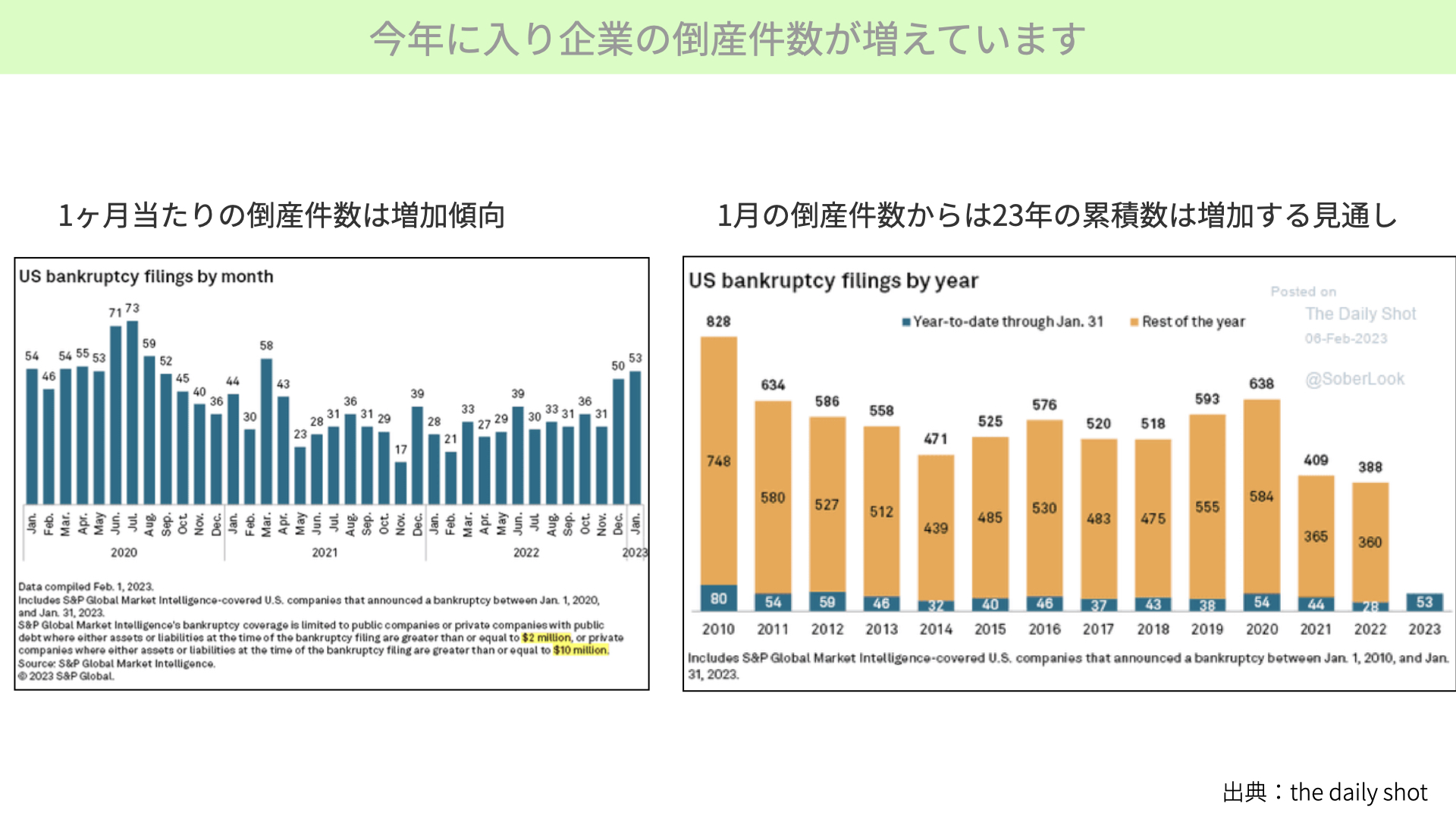

今年に入り企業の倒産件数が増えています

そのうえで、こちらをご覧ください。左のチャートをご覧ください。1ヶ月当たりの倒産件数が増加傾向です。左のチャート、一番右が倒産件数を表します。2020年はコロナショックでかなり倒産件数が多かったですが、それ以来の高水準、倒産件数の増加が確認できます。

次に、右をご覧ください。緑は1月の倒産件数、黄色は残り11ヶ月の累積倒産件数です。1月の倒産件数が多い年は、トータルの倒産件数が増える傾向にあります。過去から比べても、緑の部分が高い倒産件数を示していることから、今年は年を通して倒産件数が増えると予測されます。倒産件数が増えるということは、当然ながら適格社債の利回りも上昇、債券の売却が続きます。こういった動きがまだまだ続くというのが、一つ目のポイントです。

債券の動きから今後を考える

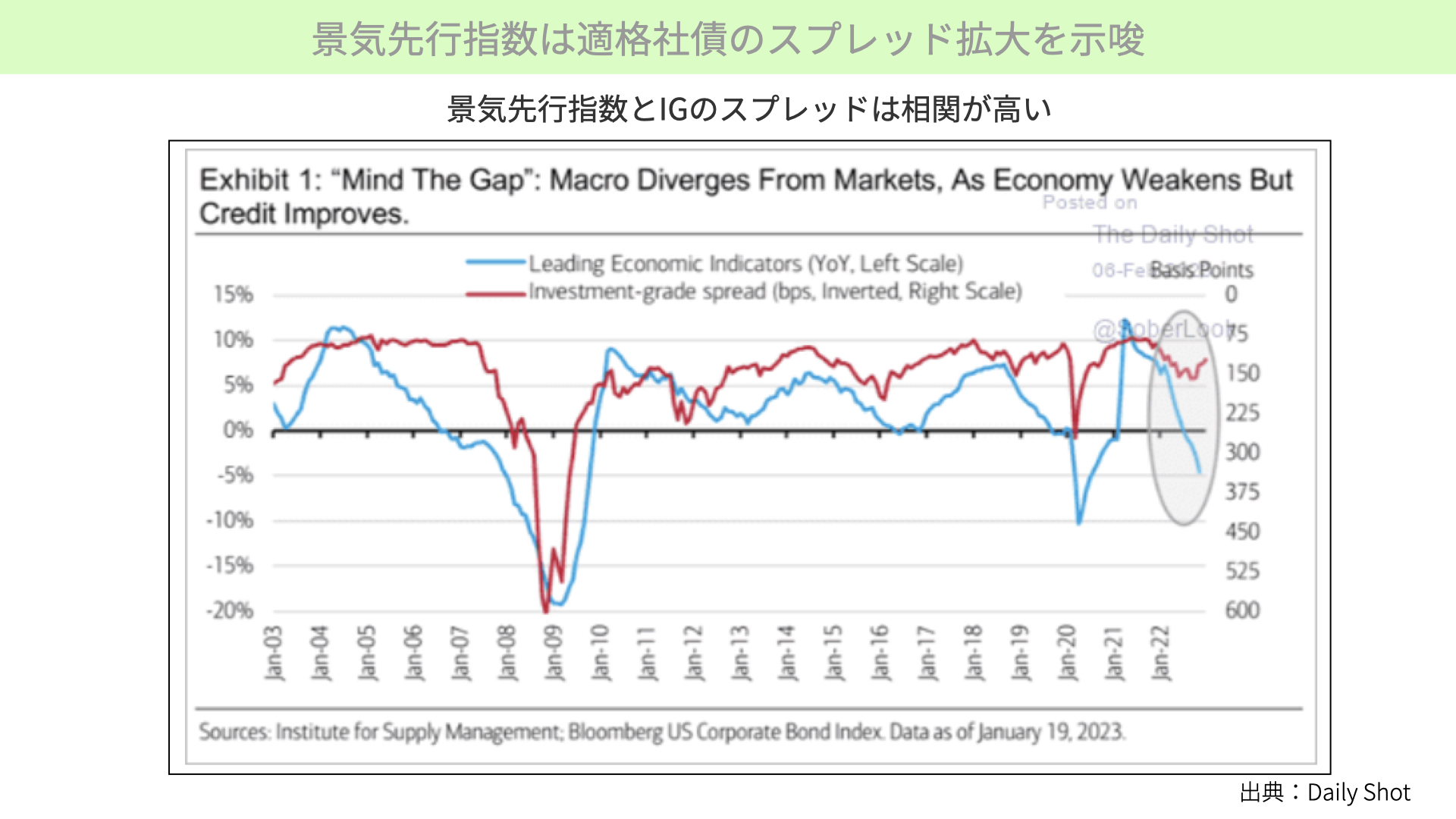

景気先行指数は適格社債のスプレッド拡大を示唆

次にこちらをご覧ください。景気先行指数が青いチャート、赤いチャートが適格社債のスプレッドです。景気先行指数が悪化、右肩下がりとなると、相関の高い適格社債のスプレッドは下に向かいます。これは逆メモリのため、今のように極端に縮まったスプレッドから拡大していくということは、米国債に乗る金利幅が3%近くまで上がる可能性があります。今後、適格社債の下落に要注意だと、景気先行指数からは分かります。

こういった外的要件を含めても、今後LQDが下落する可能性が高まりつつあると、マーケットは警戒を高め、結果として下落を続けている状況です。

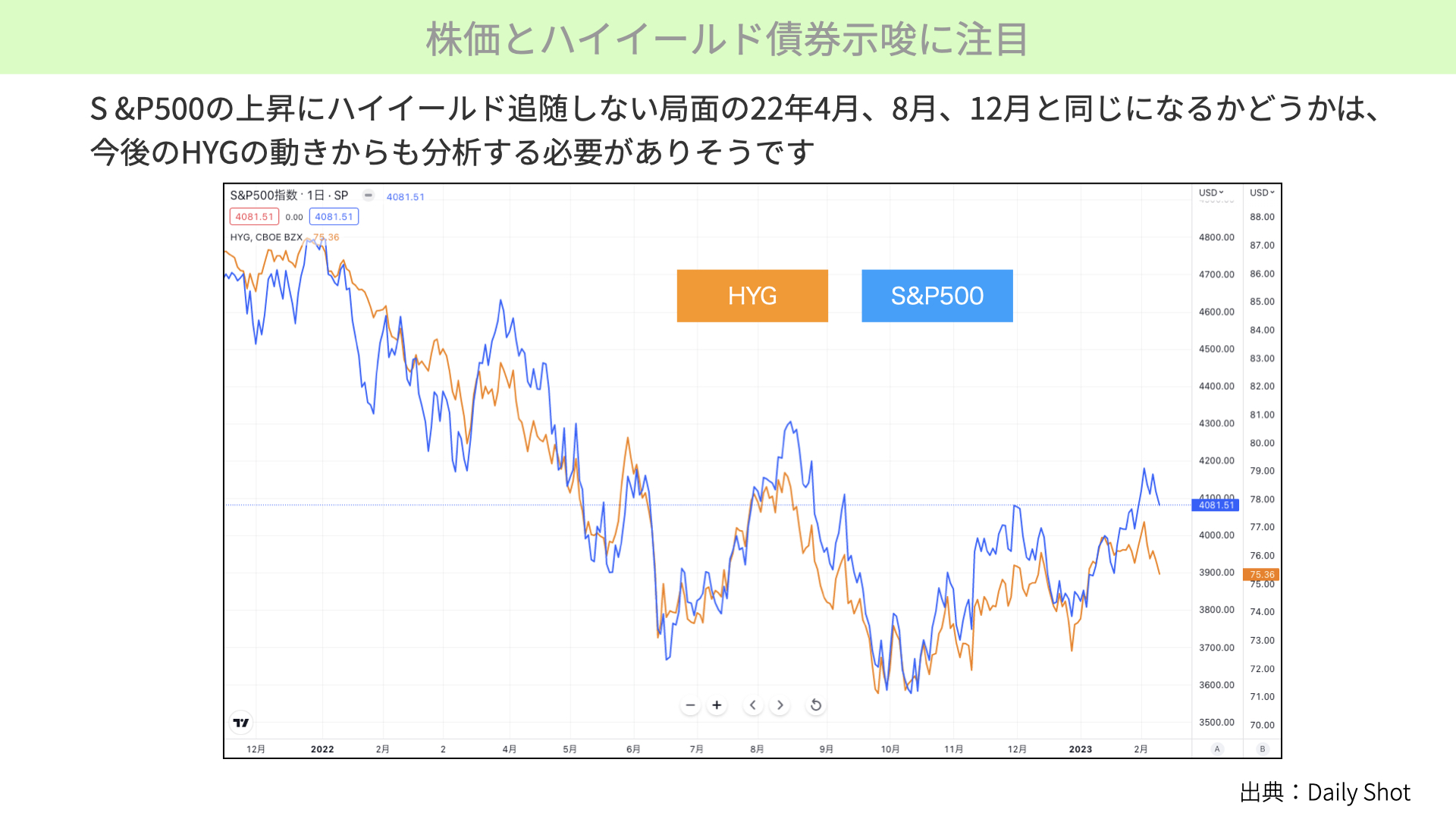

株価とハイイールド債券示唆に注目

さらに、こちらをご覧ください。HYGの今後の動きです。S&P500が大きく上昇し、HYGがあまり追いかけない場合、その後株価が調整すると、前々回の記事ではお伝えしました。今回も、前回の4月、8月、12月と同様、HYGがアンダーパフォーム、S&P500がつれて安くなっています。恐らく収れんする可能性が高まっています。では、HYGが今後下がるのでしょうか。

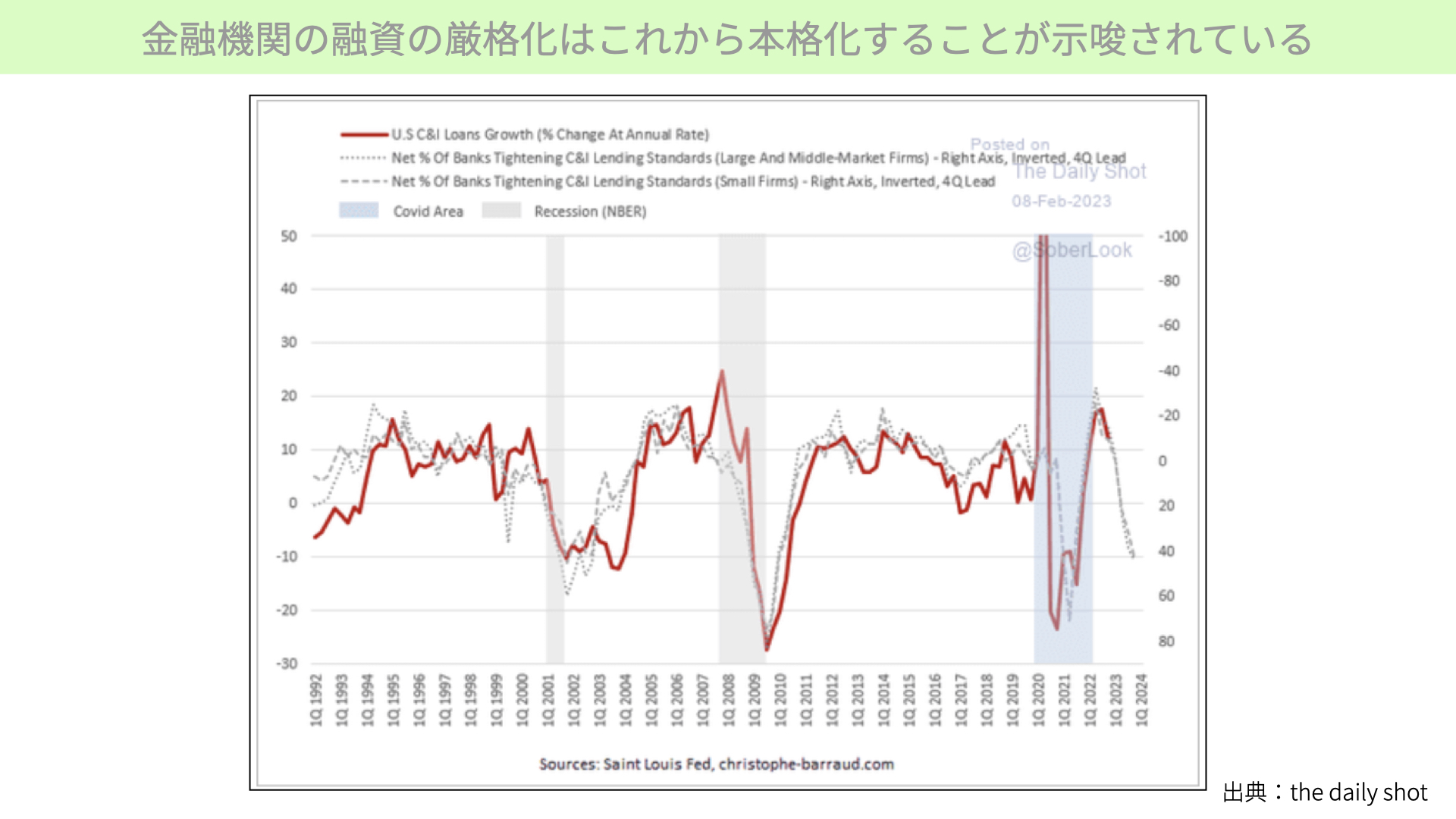

金融機関の融資の厳格化はこれから本格化することが示唆されている

こちらをご覧ください。景気後退局面において、金融機関の融資態度が硬くなると、かなりマーケットに大きなインパクトを与えます。赤いチャートが下に行けば行くほど、これから融資は厳格化されます。先行するグレーの点線は、金融機関が貸し出し態度をどうしているかを示したものです。

引き締め態度が高まっていることは、銀行の伸びが落ちてくることを指します。クレジットインパルスと近いニュアンスとなるため、赤いチャートが下に向かうほど、銀行の貸し出し態度は硬化、金融機関からお金は出て行かず、マーケットではお金が出回らなくなり、景気後退につながる流れが続いています。

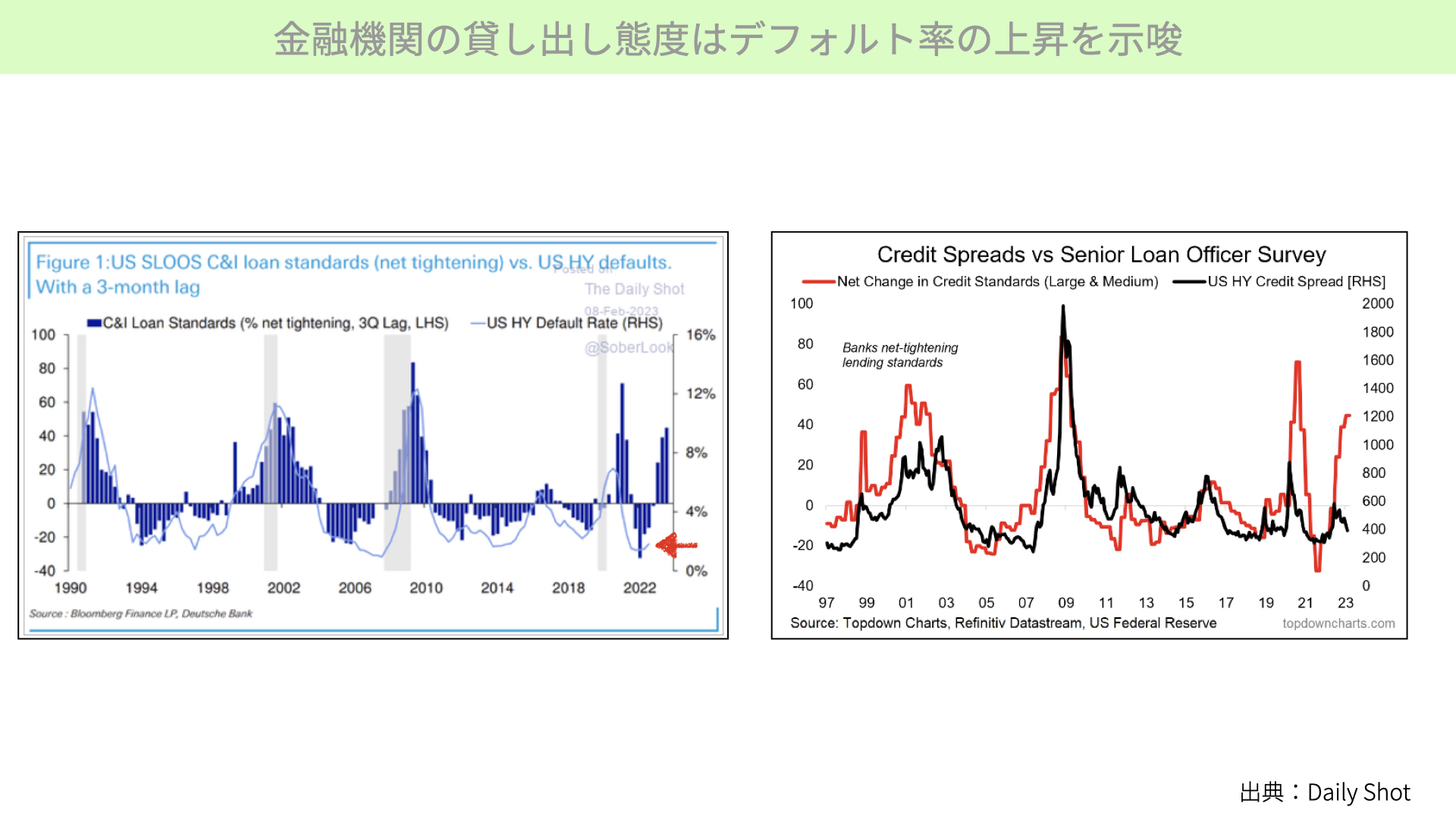

金融機関の貸し出し態度はデフォルト率の上昇を示唆

次に、左のチャートをご覧ください。ローンの貸し出し態度が厳しくなるものを青い棒グラフ、青いチャートはハイイールド債券のデフォルトレートです。貸し出し態度が厳しくなると、デフォルト率は上がると分かります。

さらに、右のチャートをご覧ください。貸し出し態度が厳しくなるかどうかを表したのが、赤いチャート。上に行く、厳しくなると、黒いチャートのハイイールド債券も同様に上にいっています。注目すべきは、今は融資の貸し出し態度が厳しくなっている中、ソフトランディング期待からスプレッドは縮まっていました。ただ、今後マーケットの流れが変わると、黒いチャートが上昇に転じる可能性があり、ハイイールド債券が売られる可能性が上がります。注意が必要です。

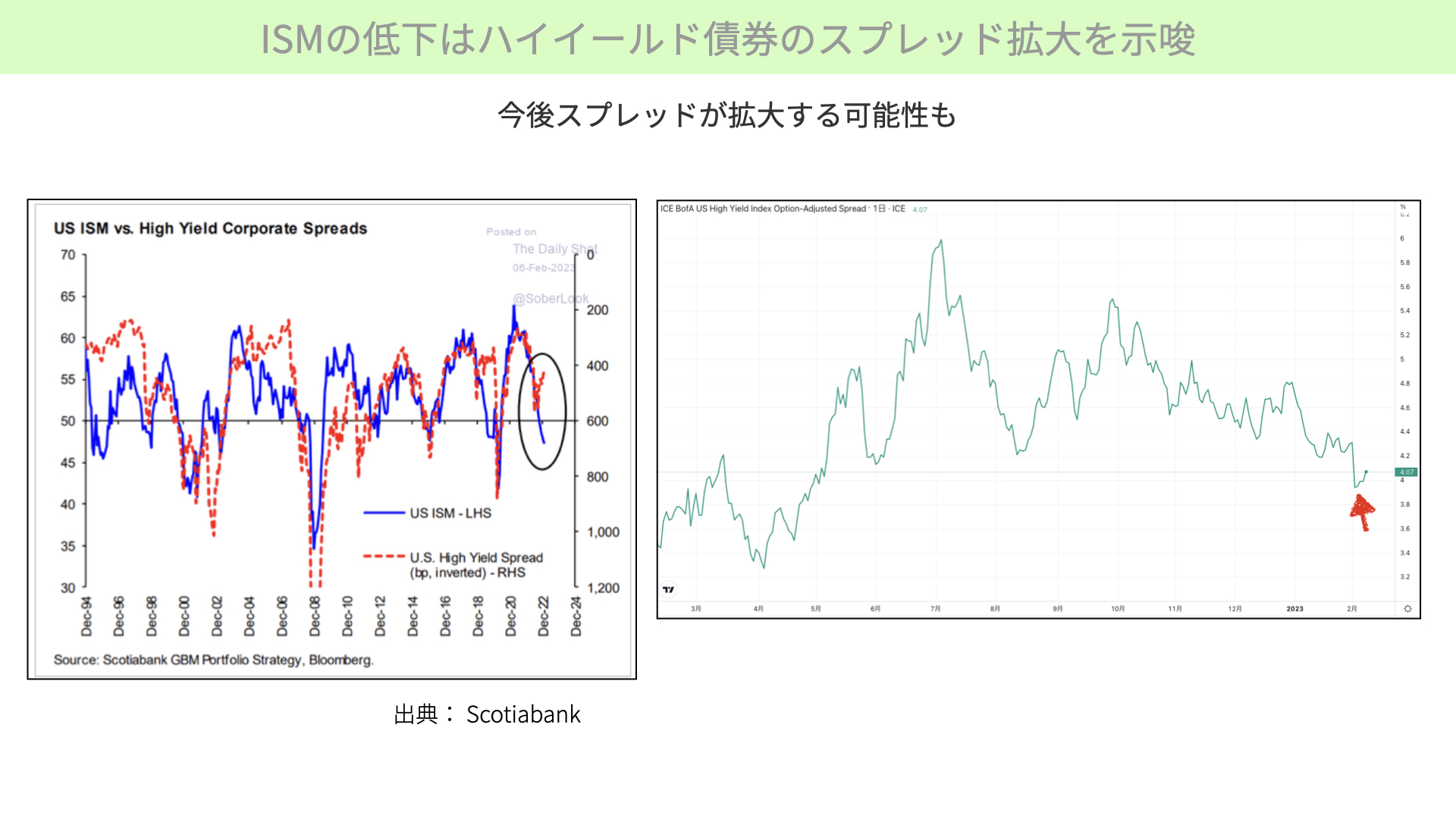

ISMの低下はハイイールド債券のスプレッド拡大を示唆

さらにこちらをご覧ください。左は、ISMとハイイールド債券のスプレッドです。ISMがこれだけ下がった状況だと、ハイイールド債券のスプレッドが広がる可能性があると示しています。

右はハイイールド債券と、国債とのスプレッドを表したものです。スプレッドが、かなり縮まっています。徐々に変化が見えてきていますから、スプレッドが拡大してくるようであれば、HYGやLQDも共に下落する傾向が高まってきます。そうなれば、株価にも影響がある状況が続くと、マーケットの懸念となっています。

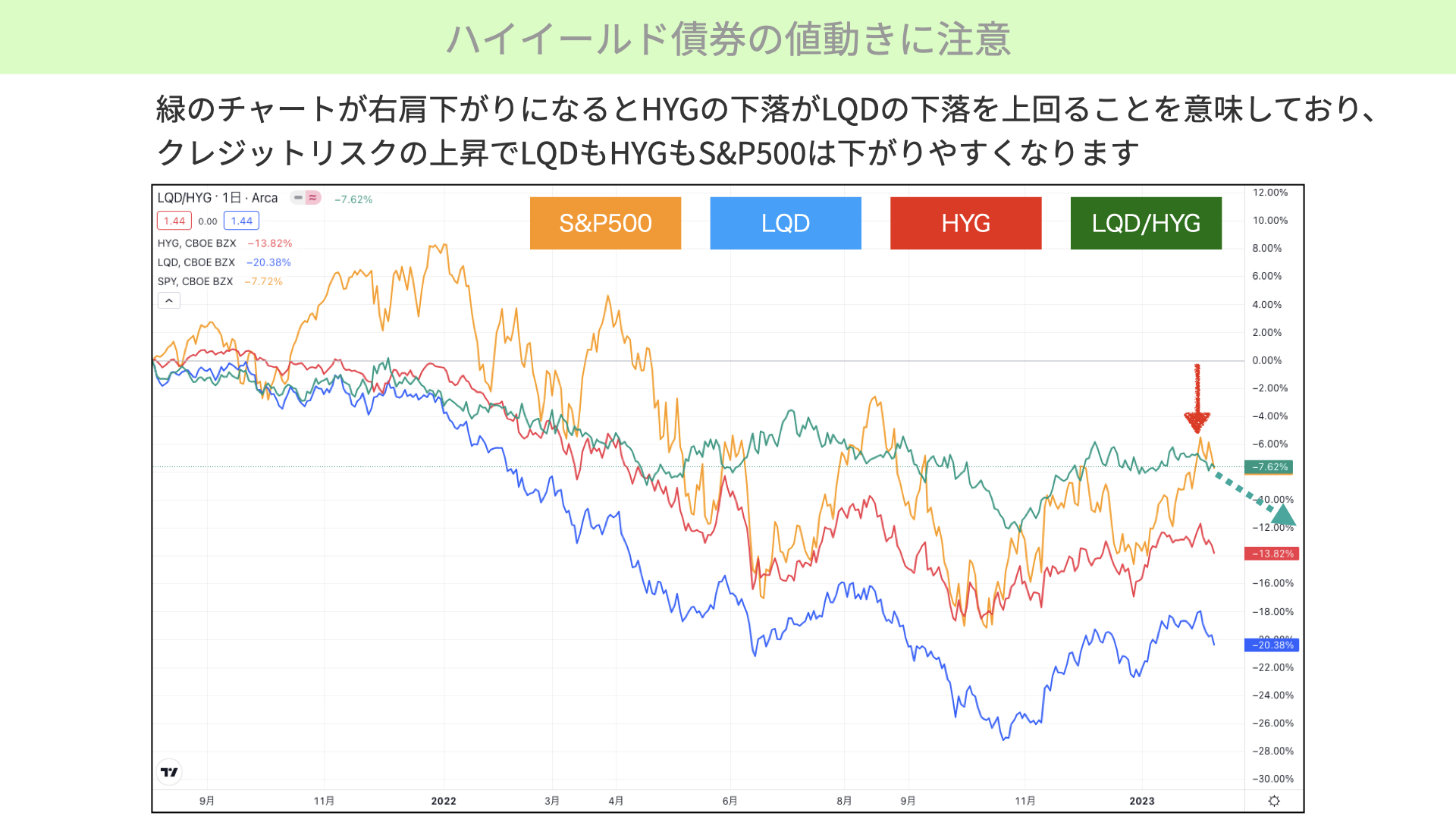

ハイイールド債券の値動きに注意

最後に、こちらをご覧ください。黄色のチャートがS&P500、青いチャートがLQD、赤いチャートはHYG、緑のチャートはLQD/HYG、下に向かうほどHYGの値下がりを表します。LQDより、HYGが値下がりしているということは、マーケットのリスクに対する警戒度の高まりを示します。

黄色のS&P500が下落するときは、LQD/HYGが同じようなトレンドを形成しています。LQD/HYGは、適格社債も下がっていますが、それ以上に企業倒産率、過度の期待感で織り込まれていたスプレッドの縮小が今後拡大するだろうとして、HYGの下落の方が少し大きくなっています。恐らく緑のチャートが右下に向かうと、マーケットは警戒しています。緑のチャートが下に行くと、S&P500も下がるのではないかとして、S&P500もLQDもHYGも下落することとなります。

今後の株式市場を考えるうえでも、LQDとHYGは大きな材料となります。今の状況から考えると、スプレッドが広がる可能性が高そうだと考えはじめ、先週からLQD、HYGの値動きが悪くなり、下落に転じている状況です。

今までの流れから見ると、S&P500も同じく下がる可能性があります。来週のCPIにおいて、インフレが鎮静化できているとなると、再びソフトランディング期待は高まります。もし、CPIが予想通り、もしくは予想を上回って高いインフレとなれば、このスピードがさらに加速する可能性があります。この流れが続くことにもなりかねません。

HYG、LQDが下がっていくようであれば、クレジットレスの高まり、結果としてS&P500も下落しやすくなります。引き続き慎重に、マーケットを見ていただくべき環境かと思います。是非参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル