本日は、2週間ほど前から話題になっている、ノーランディングについて考えたいと思います。ノーランディングとは、金融政策でインフレ退治の抑圧を続けながらも、経済、株式が堅調に推移すると想定するシナリオです。ノーランディングが本当に実現するのか。どのようなマーケットの反応があるのか。金利動向から分析しました。

[ 目次 ]

ノーランディングは実現可能か?

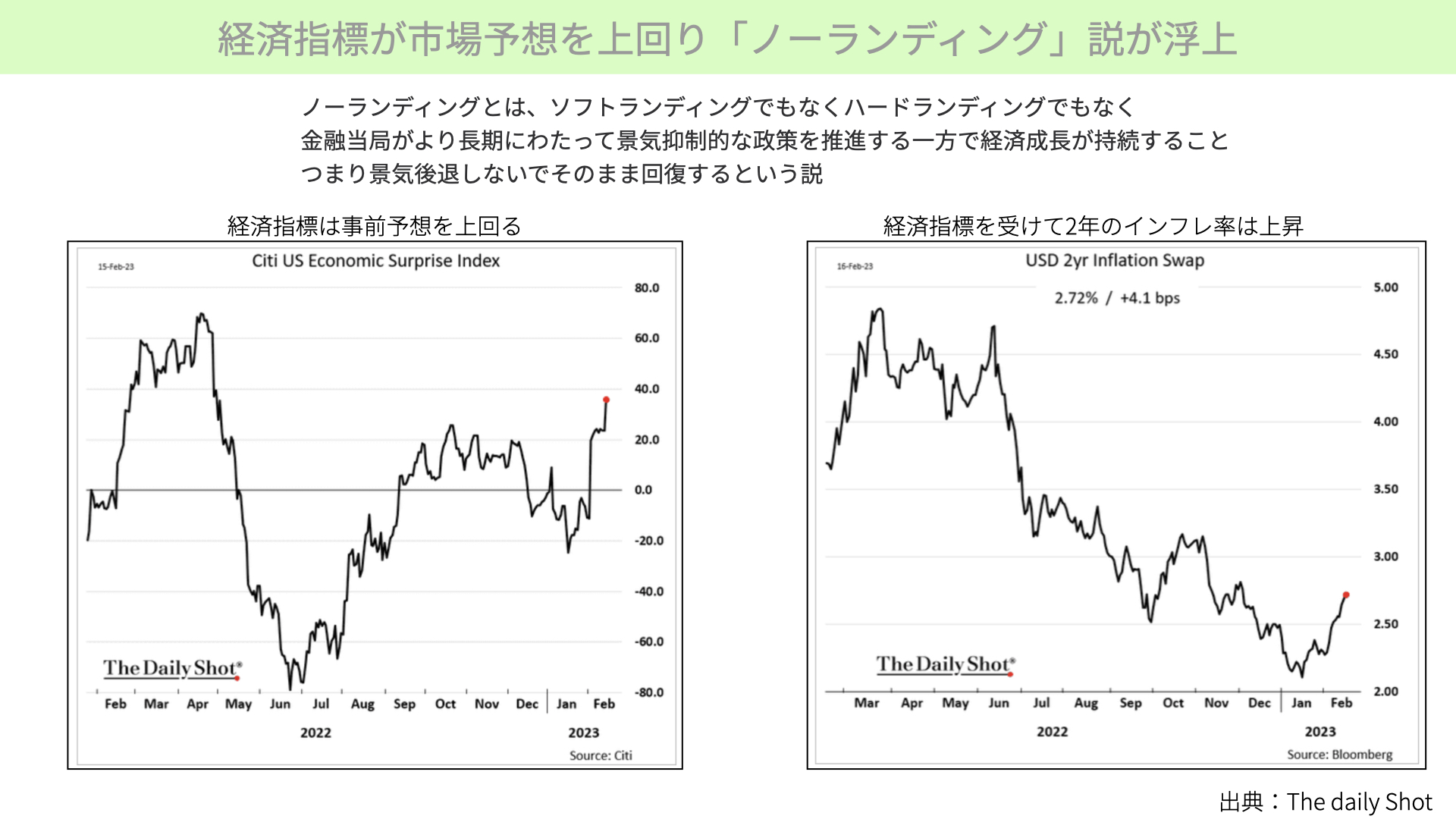

経済市場が市場予想を上回り「ノーランディング」説が浮上

ノーランディング説の背景にあるものとして、左のチャートをご覧ください。こちらは、シティのエコノミックサプライズインデックスです。この指標は、経済指標の予想値を実績値が上回ったかどうか、つまり、予想に対する、サプライズを表したものです。この指標が40近くまで上がっていということは、最近の小売売上高を含め、経済指標は事前に予想されていたより、いい結果が多く出たことが分かります。このように経済が強いと意識せざるを得ない状況が続き、ノーランディング説が出ています。

次に右をご覧ください。2年物期待インフレ率を表したものです。一時期2%近くまで低下した期待インフレ率ですが、今は2.72%まで急上昇しています。通常、インフレ率上昇期には、金融当局が抑圧的政策を取り、株価下落、経済減速につながります。しかし、今のマーケットは、インフレが上昇しても、左のチャートのように経済指標が予想を上回る、経済が強い状況が続くと考えているようです。そのため、ノーランディング期待が出ているのです。

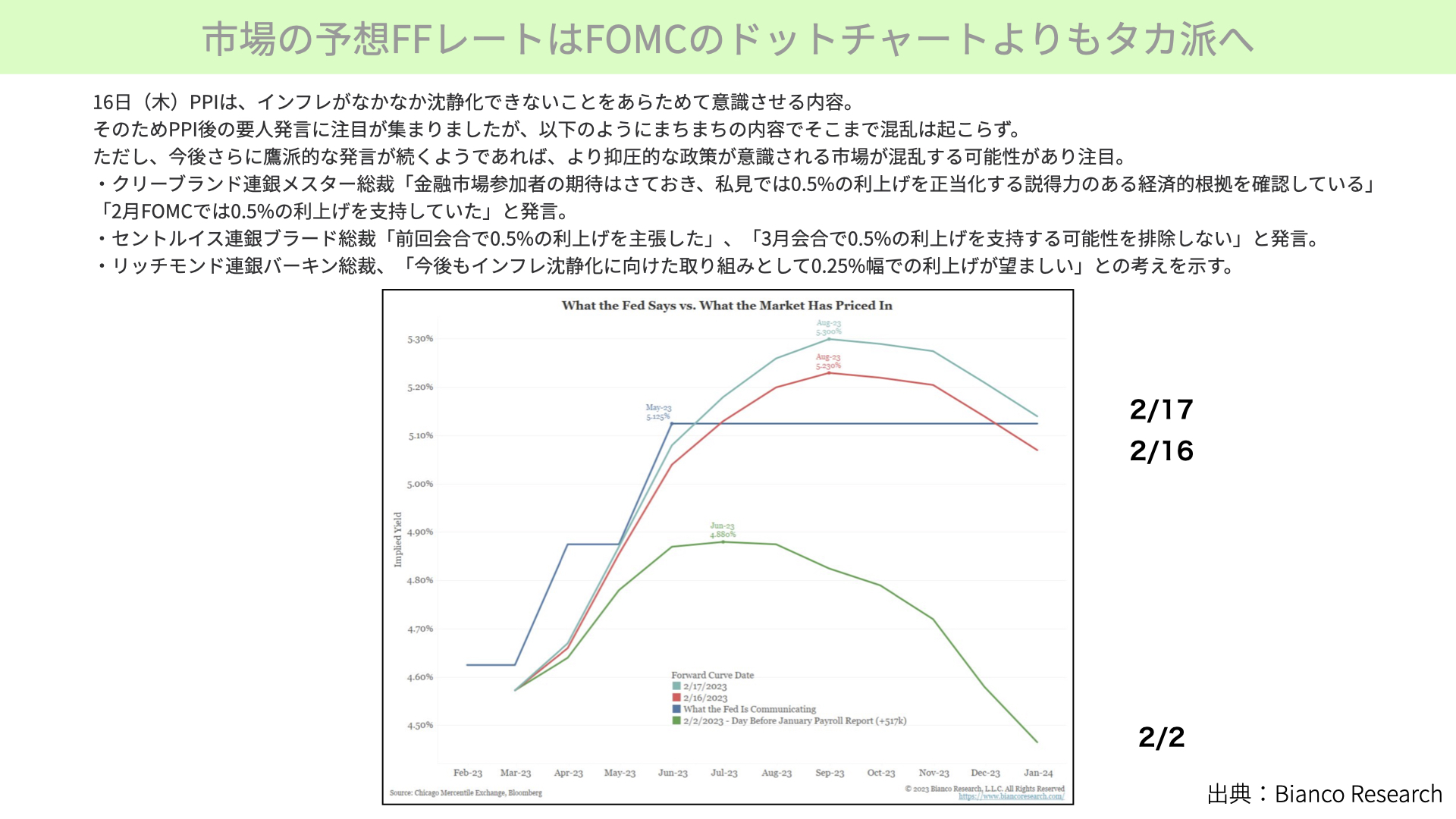

市場の予想FFレートはFOMCのドットチャートよりもタカ派へ

さらに、こちらをご覧ください。こちらのチャートは、FFレートの先物予想を表したものです。緑が2月2日時点、雇用統計発表前の予想です。雇用統計や経済指標が強かったことで、その後、金融政策の見通しがより抑圧的なものに変わってきています。

赤いチャートは、2月16日ですすが、青いチャートの2月17日には、たった1日で利上げの可能性がさらに高まっていルコとが分かっています。ここ2週間で、急激に金融政策の方向感が変わってきたことがわかります。

さて、2月16日~17日に情勢が大きく変わった背景には、PPI、生産者物価指数などのインフレ指標で、なかなかインフレの鎮静化ができないと考えざるを得ない内容だったことがあります。川上の指標であるPPIが上昇するということは、CPI、PCEコアデフレーターにも影響します。これらの予想が上回ったことで、今後もインフレは続くでしょう。その結果、PPIの発表を受けて、下のイールドカーブのように、2月16日~2月17日でFF先物は上昇しています。

まちまちの要人発言

これを受けた要人発言はまちまちの内容でした。クリーブランド連銀のメスター総裁は、前回FOMCで0.5%の利上げを支持したと発言。次回以降も利上げが続く可能性があるとタカ派的発言を行いました。ブラード総裁は、前回の会合で0.5%の利上げを主張したとコメント。さらに、3月会合で0.5%を指示する可能性を排除しないとしています。

このようなタカ派的発言がある一方、リッチモンド連銀バーキン総裁は、そこまでタカ派的なコメントではなく、今後のインフレ鎮静化に向けた取り組みとして、0.25%の幅での利上げが望ましいとしています。

強いPPI、CPIの結果を受けても、FRBメンバーの意見はまちまちです。要人発言からは、まだ方向感が判断できないため、まだ金融政策の不確実性が伴いますが、結果として、現時点では株価に大きな影響は出ていません。しかし、安心はできません。

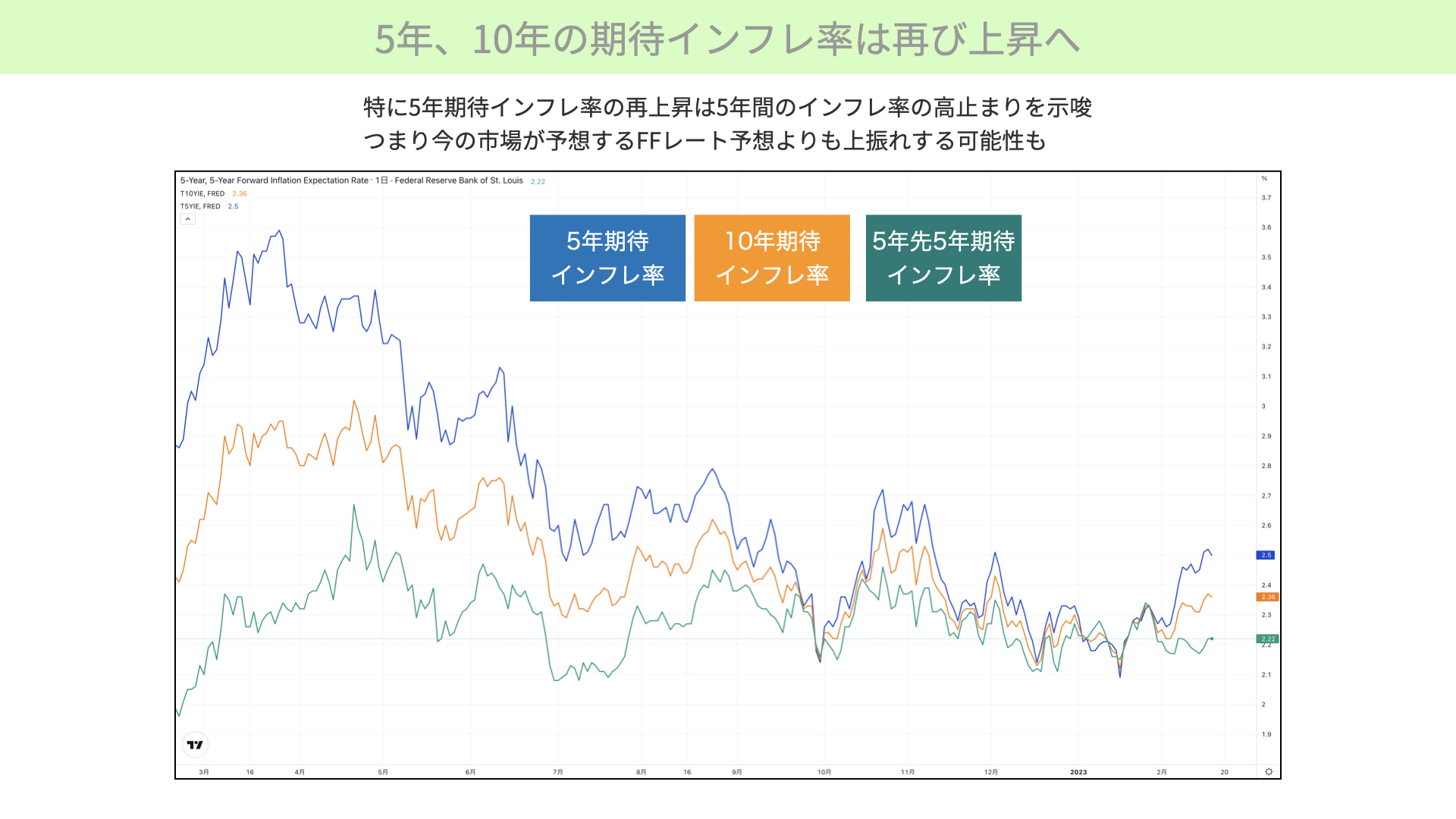

5年、10年の期待インフレ率は再び上昇へ

しかし、注意すべき点は、5年期待インフレ率、10年期待インフレ率、5年先から5年後の期待インフレ率で確認をすることができます。

5年後~10年後のインフレ率を指す緑のチャートは、最近あまり上昇していません。それは、抑圧的金融政策を続けることで、さすがに5年後にはインフレが鎮静化しているのではという見通しが、マーケットのコンセンサスです。そこまでは長期にわたってインフレに悩まされることはないだろうと、マーケットの期待値があることが分かります。

次に、青いチャートは5年期待インフレ率、黄色のチャートは10年の期待インフレ率です。ここ数週間の動きを見ると、5年期待インフレ率が大きく上昇しています。この先5年間はインフレが高止まりする可能性があると市場関係者が考えていることが青いチャートからは読み取れます。

一方で、10年のチャートは、ある程度落ち着いています。10年期待インフレ率は景気の影響を受けやすいく、そのうちに景気後退が来て、その影響でインフレが鎮静化するとの期待が見えてきます。一方、5年期待インフレ率を見ると、まだまだインフレに悩まされる可能性があるということですね。このようにマーケットとしては、再びインフレ懸念が強まっている状況であることがわかります。

金利が高くなっても、インフレ率が高くなっても、経済指標がある程度強いため、ノーランディングが可能ではないかと言われてはいます。しかし、今後もインフレ率が上がるようであればどうでしょうか。PPIを受けた要人発言はまちまちでしたが、今後のインフレ指標で、よりタカ派的な発言が増えても、ノーランディングは期待できるといえるのでしょうか。

5年期待インフレ率を見ると、インフレに対する警戒感が高まると考えられます。そのため、FRBはより抑圧的な金融政策に移る可能性があることから、ノーランディング実現はかなり厳しいと、今の動向からは分かります。

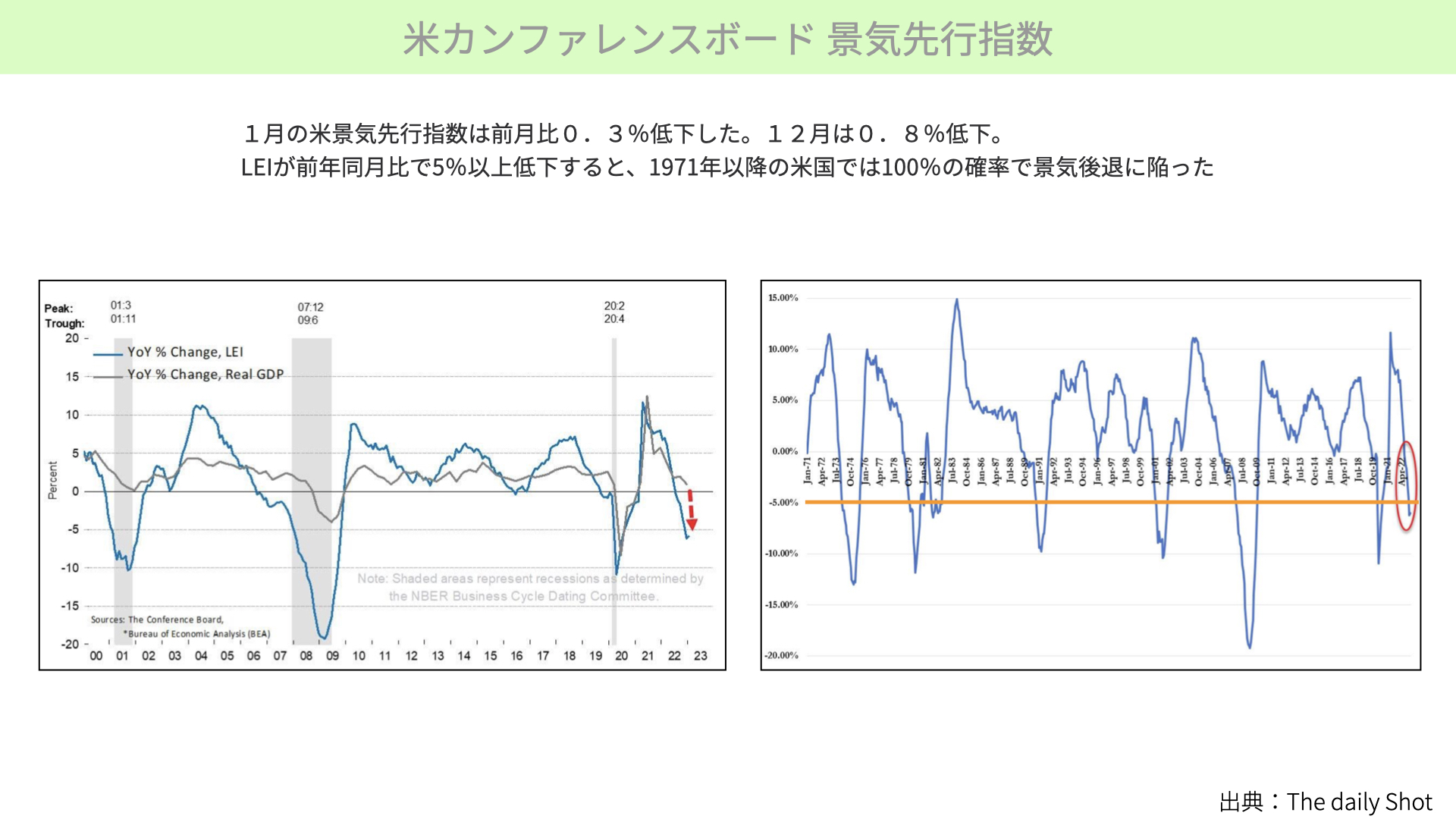

米カンファレンスボード 景気先行指数もノーランディングの厳しさを示唆

次にこちらをご覧ください。17日に発表された、アメリカのカンファレンスボードによる景気先行指数です。1月景気先行指数は、前月比で-0.3%です。12月の-0.8%と、さらに低下が進んでいます。

左と右のチャートをご覧ください。前年比-5%まで低下すると、1971年以降必ずリセッションに入っていると、両方のチャートから読み取れます。

今のインフレが続くようであれば、次回以降のカンファレンスボードの景気先行指数10項目に含まれる、1、新規住宅着工件数は下がるでしょう。2、S&P500の株価も下がるでしょう。3、以前から続いているM2の低下も続くでしょう。4、金利が上がるようであれば超短期金利のスプレッドも拡大するでしょう。5、消費者期待度指数も低下するでしょう。つまり、パッと見ても10項目中5項目が悪化することが容易に考えられるため、来月以降もLEI景気先行指数は低下する可能性しそうです。今まで以上に景気後退を意識せざるを得ない状況に、マーケットはなっています。

ETFの資金流出入が示唆するものは?

ETFの売買動向から景気に対する投資家の見通しを考える

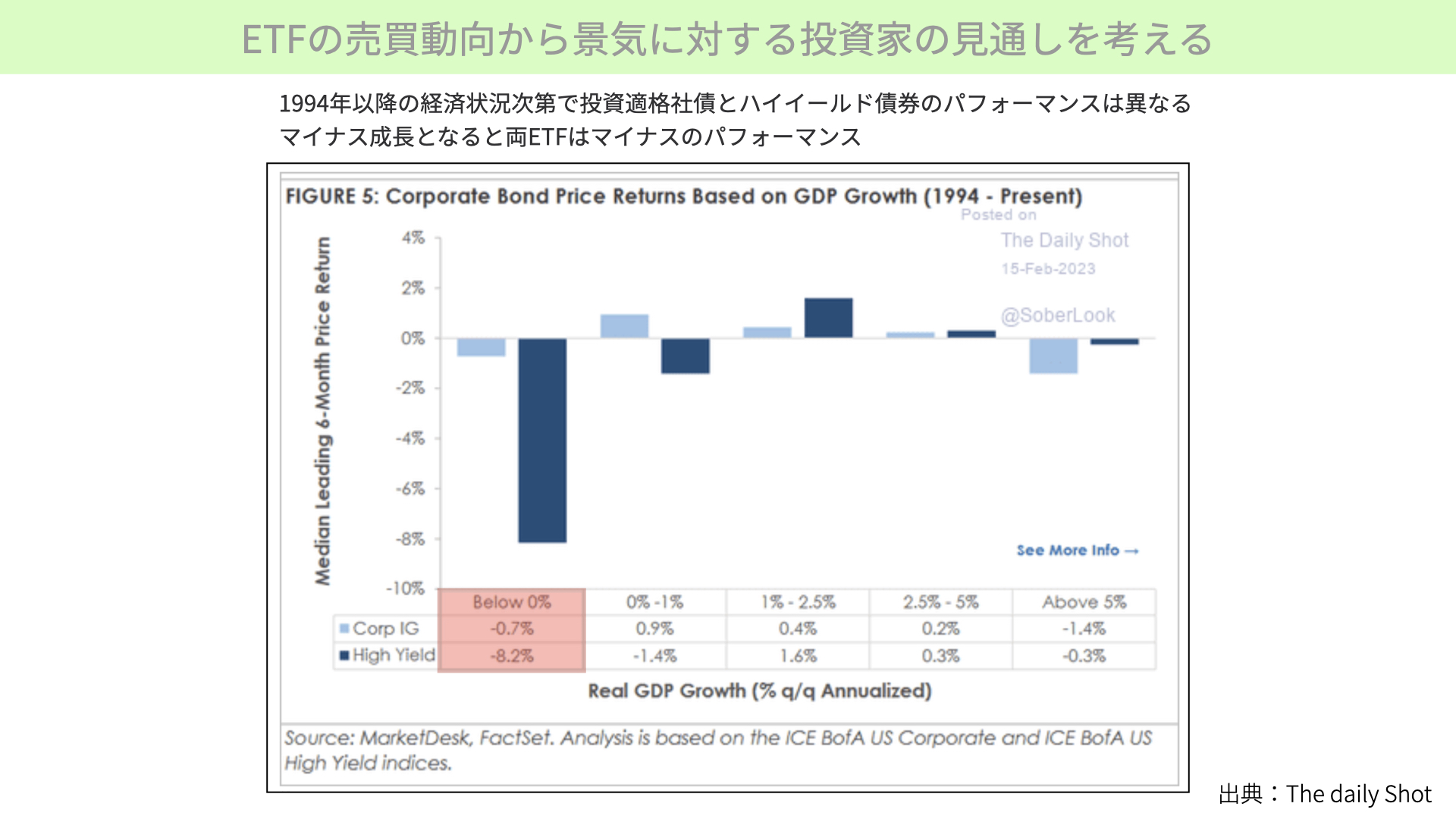

それは本当にそうなのかを確認する前に、こちらをご覧ください。GDPがマイナスになったとき、HYG(ハイイールド債券)、LQD(適格社債)が、どういったパフォーマンスを示すか表したものです。

赤い網掛け部分、Below0%をご覧ください。GDPの成長がマイナスになったとき、適格社債、ハイイールド債券がどういったパフォーマンスか、6ヶ月間のパフォーマンスで表したものです。適格社債は-0.7%、ハイイールド債券は-8.2%。こういった債券が下落、資金流出しているようであれば、マーケットが景気後退に対する警戒感を示していることを表します。

LQD、HYGがどういう動きをしているのか、パフォーマンスに加えて、資金流出がどうなっているのかも見てみましょう。

LQDからも資金が流出中

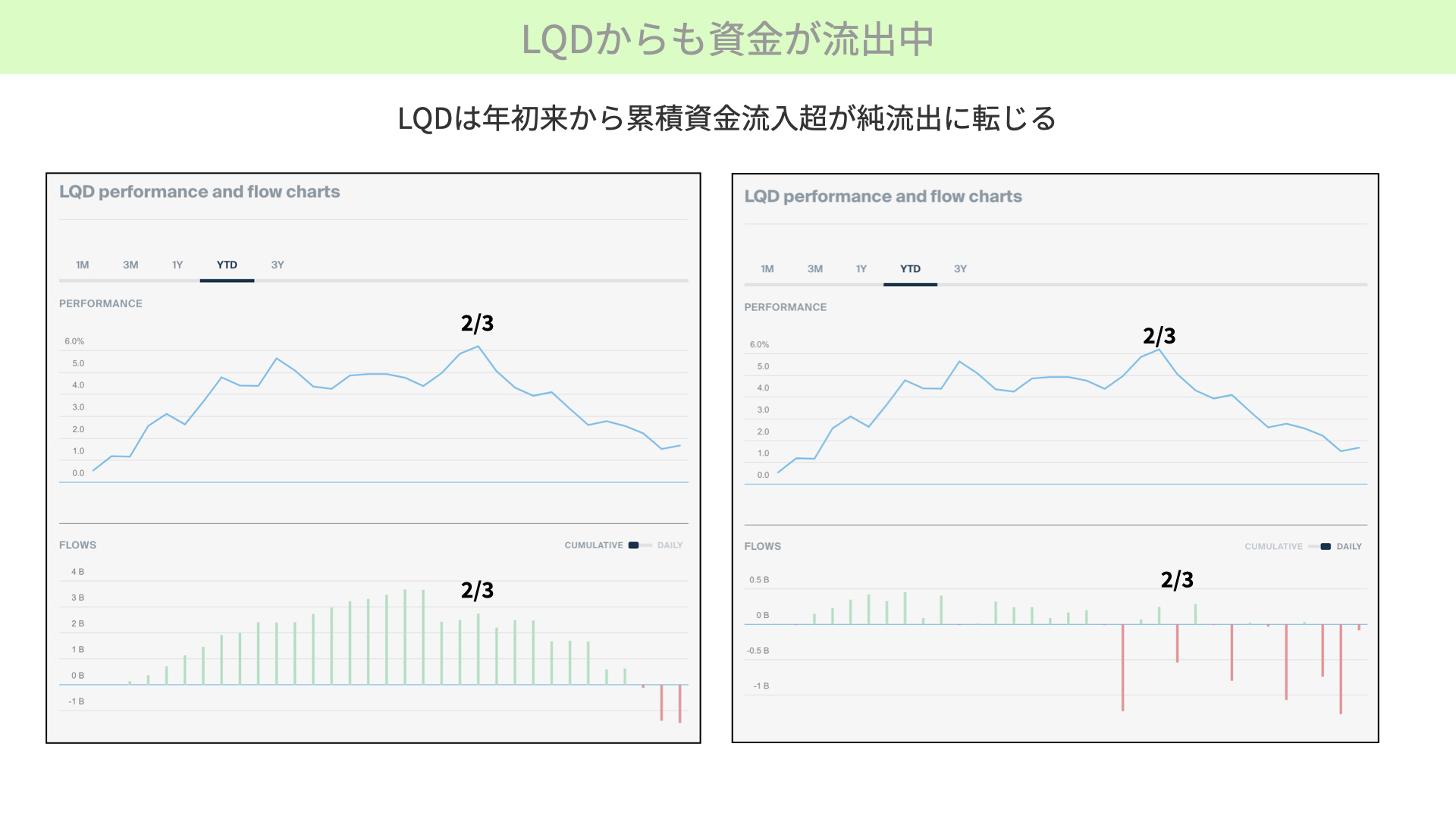

こちらは、LQDのパフォーマンス、資金流出を表したものです。左のチャート、上段は年初来のパフォーマンスです。まだかろうじてプラス圏で推移していますが、2月3日以降、青いチャートが下落しています。雇用統計後は金融が抑圧的になり、景気後退が進むと考えられ、LQDのパフォーマンスがマイナスになっています。

下側、累計を表したグラフをご覧ください。2月3日以降資金流入が減り、最近では赤い棒グラフに変わっている、つまり年初来の流出入の累計がマイナスになっていることが分かります。

次に、右のチャートをご覧ください。2月3日以降は、3日おきに資金流出がしていることを表しています。流出が明らかに続いていますから、景気後退を意識した投資行動と分かります。

HYGからも資金が流出中

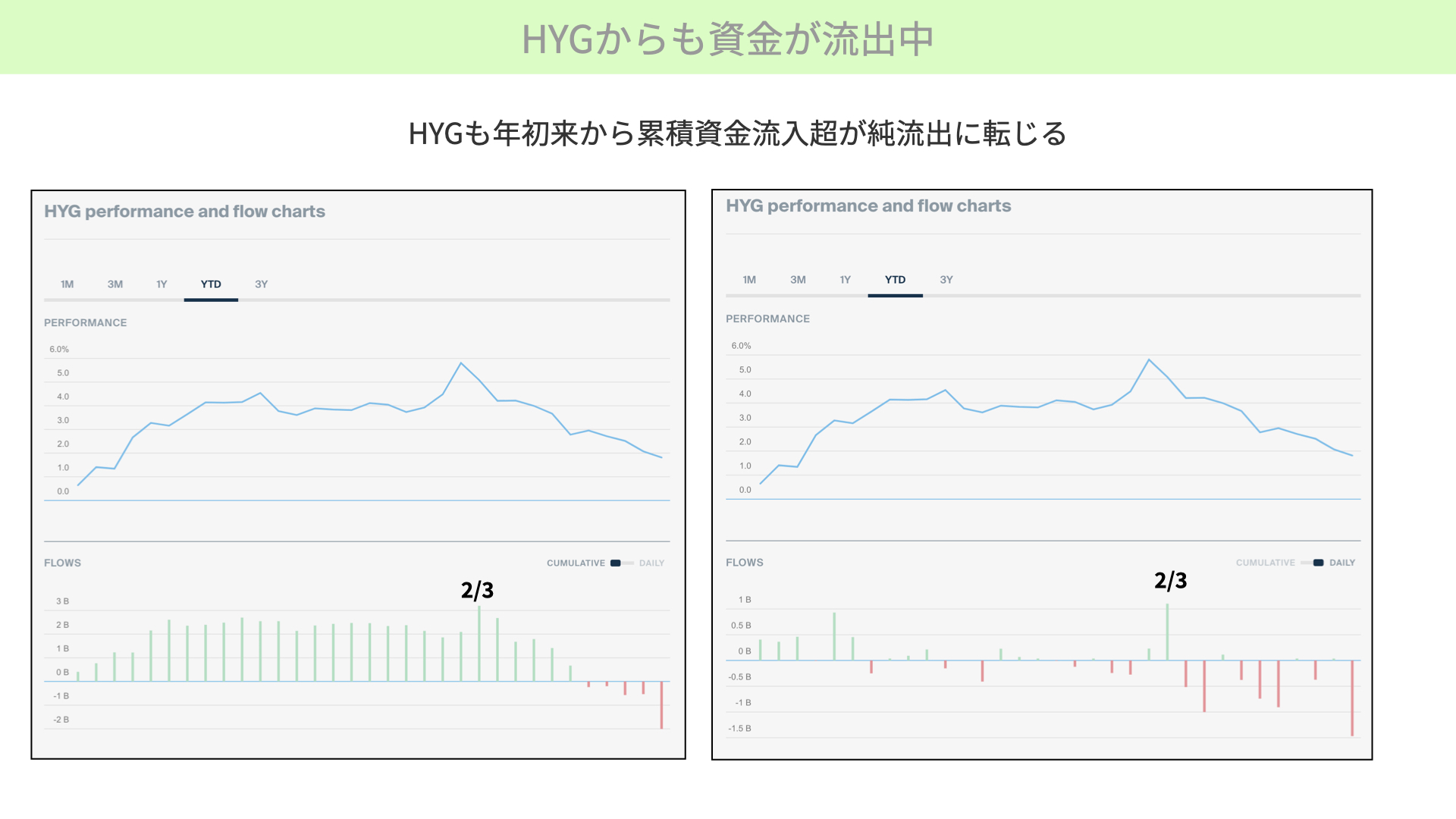

次に、HYGをご覧ください。左のチャートから、2月3日以降パフォーマンスが低下傾向にあると読み取れます。ここ2週間で資金流出が続き、年初来の資金流出量が純流出になっています。

右のチャート、3日おきの資金流出を見ると、2月3日以降流出が続いている状況です。LQD、HYGから見ると、資金流出でもパフォーマンスでも、景気後退懸念を意識している結果です。マーケットのレポートで出ているような、ノーランディング期待に対して、実際のマーケットの反応は異なっているきこと分かります。つまり、リスク回避の動きが顕著化しています。

米国債からの資金流出は見られない理由

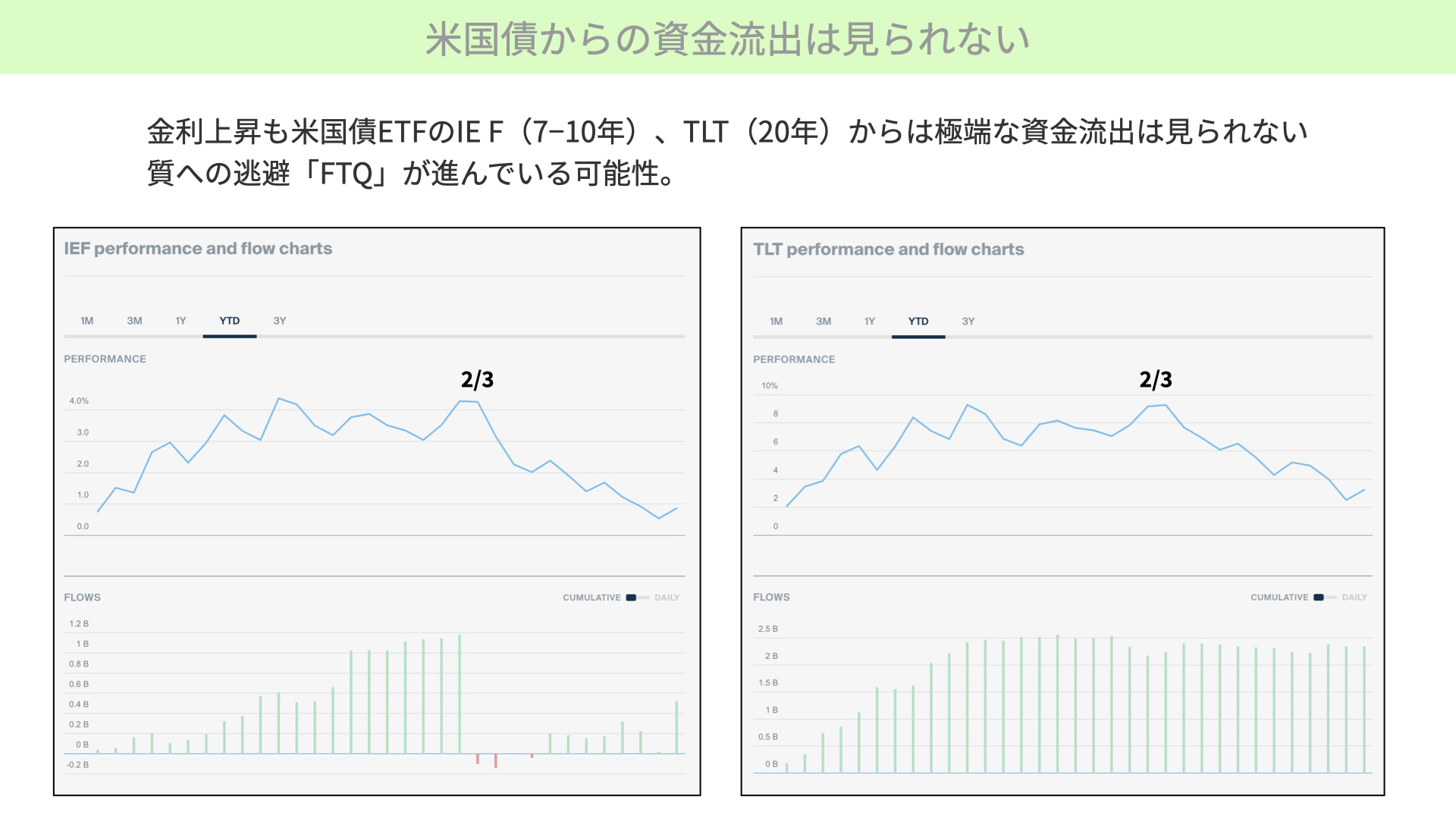

こちらをご覧ください。左のチャートはIEF、米国債の7~10年の米国債の動き。右がTLT、20年の米国債を集めたものです。2月3日以降金利が上昇したこともあり、共に青いチャートのパフォーマンスは下落しています。

一方で、累積資金流入を表した棒グラフは、大きな流出が続いているわけではありません。LQD、HYGは、景気後退可能性を感じ取ったとき資金流出超になりますが、FTQ(Flight To Quality)、つまり質への逃避で景気後退時に変われやすいIEF、TLTは資金流出が見られていません。マーケットとしてはノーランディングではなく、景気後退を織り込んでいる、警戒している可能性があると分かりました。

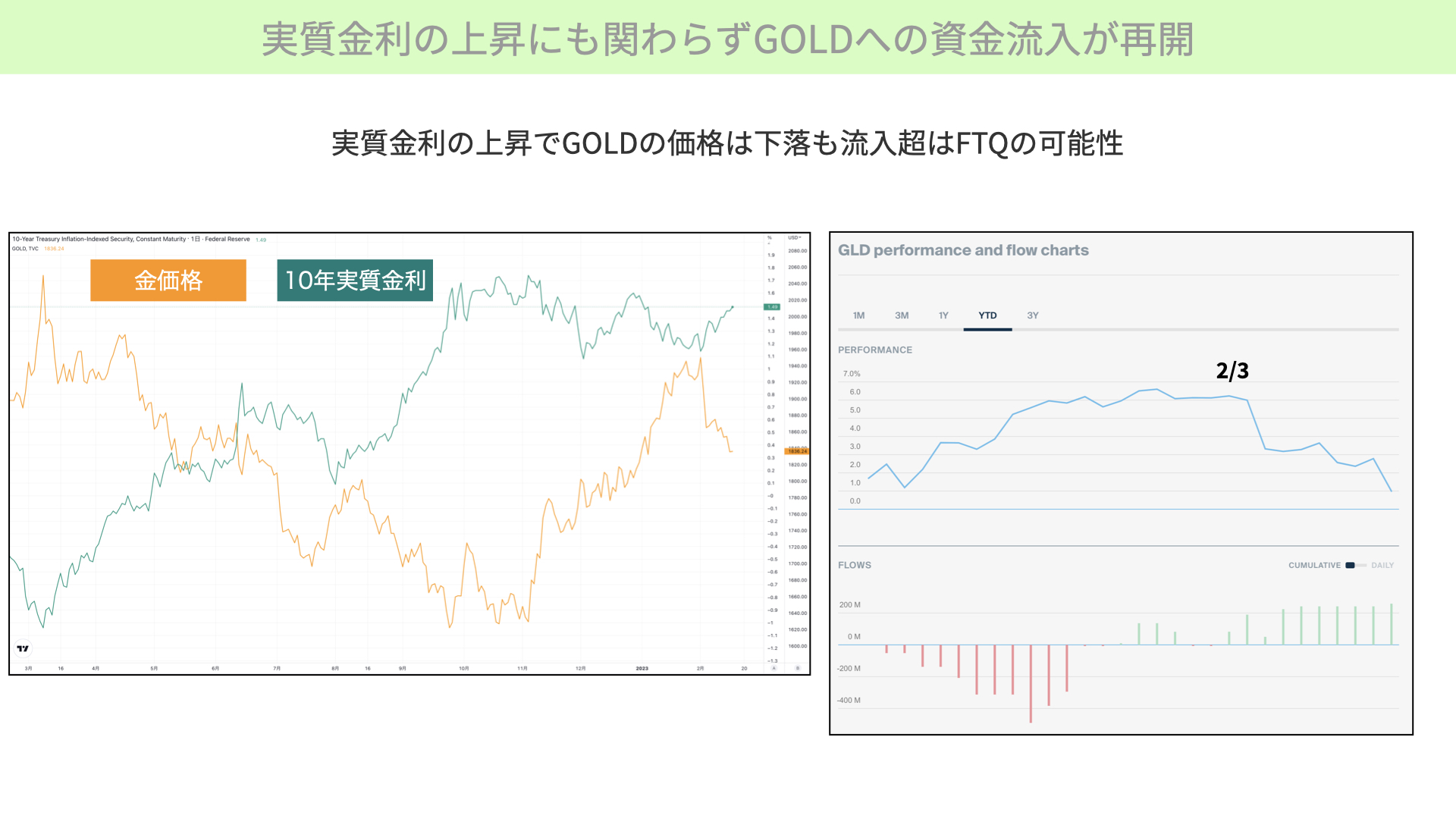

実質金利の上昇にもかかわらずGOLDへの資金流入が再開

最後に、こちらをご覧ください。右のチャートは金価格です。金ETFであるGLDは、2月3日以降価格が下落していますが、資金流出は純増。年初来の累計ではプラスの資金流入となっています。

左のチャートをご覧ください。金は10年実質金利と逆相関の関係にあることがわかります。今のように10年金利が上昇し、期待インフレ率がそこまで上昇しない状況では、緑のチャート、実質金利は上昇します。

実質金利が上昇する局面では金への投資の魅力が薄れ、黄色のチャートの価格は下がるとは広く知られています。つまり、当面10年金利が上昇する流れが続くと予想される局面では、本来は金から資金流出しつつ価格も下がるところではあります。実際は、金価格自体は逆相関の影響で価格が下がってきている一方で、資金流入は続いています。こちらも明らかに質への逃避、景気後退に備えた金需要が増えていると見られます。

マーケットでは、景気後退、株価の大きな下落を伴わず、上昇に転じるのではないかとのレポートが出ています。ただ、週末にはゴールドマン・サックスがノーランディングなどはあり得ないとレポートを出しています。一部の投資家には、ノーランディングがあるのか、リセッションになるのか、気迷っている状態に見えますが、冷静に債券の動き、金利の動きを見ると、LQD、HYGからの資金流出、価格下落は続いています。

一方で、米国債には資金がしっかりと流入しています。質への逃避、景気後退に備える動きが見えています。ゴールドの価格も下落しているものの、資金流出は確認できています。マーケットとしては、引き続きリセッションに対する警戒感を保っていることが資金の動きから確認できます。その意味で、今週タカ派発言が続くようであれば、ノーランディング説が一蹴される可能性も十分あります。引き続きマーケットは警戒感の高い状態が今も続いていると、ご認識いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル