連休明けの米株式市場は、大幅に下落しました。NASDAQは-2.5%。2月3日以降の下落基調の株式市場においても比較的大幅な下落になっています。今後も株式市場の下落は続くのか、本日は分析します。

[ 目次 ]

2023年予想EPSがついに前年比マイナスへ

市場では前年比でEPSがマイナスになったことを材料視

こちらをご覧ください。マーケット関係者も私自身もそうですが、3月14日のCPI、3月21日のFOMCまで材料が不足しており、株式市場の動きはなかなか出にくいのではないかと思われていました。しかし、21日の株式市場は大きく下落しています。

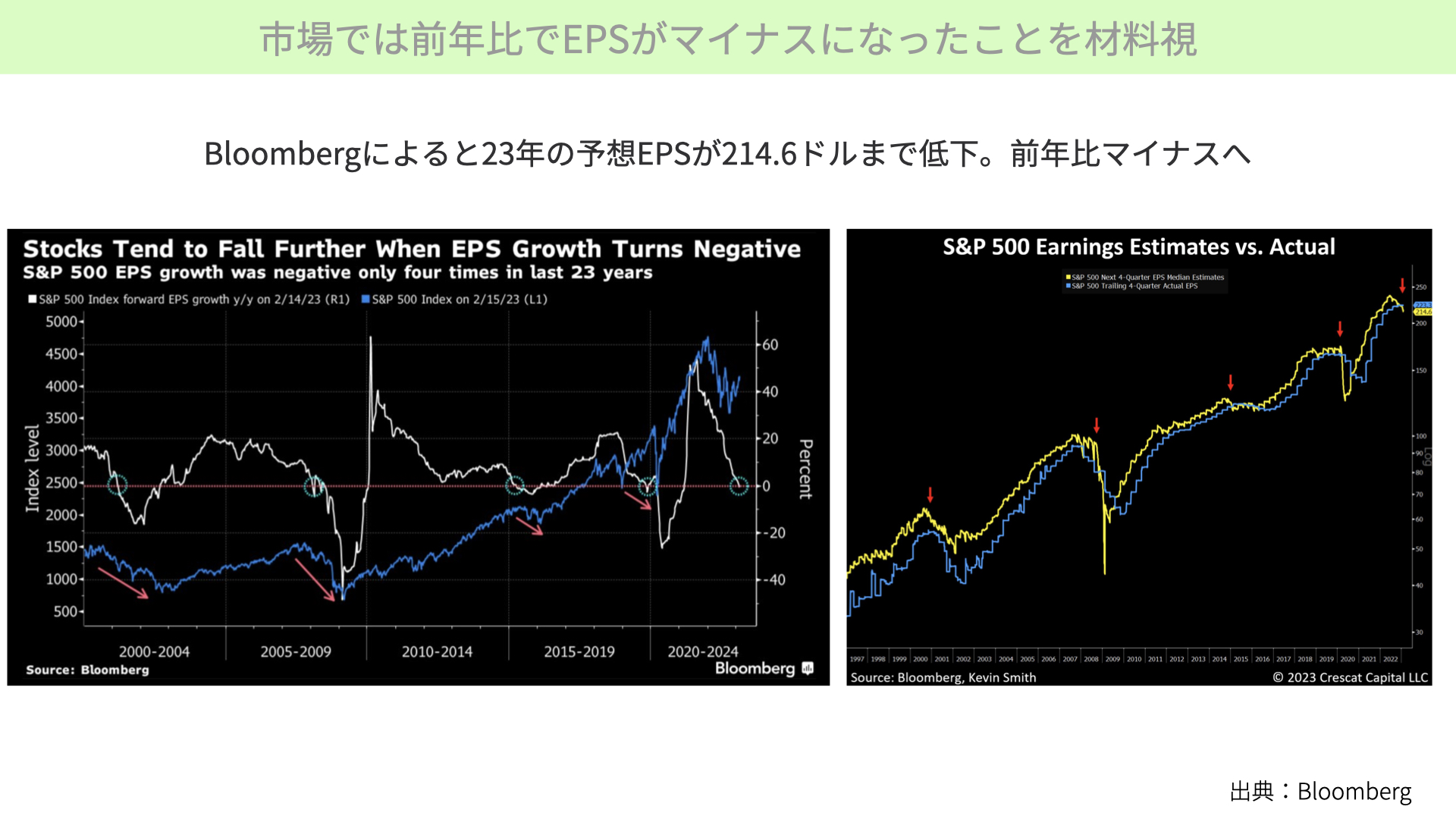

その一つのきっかけと考えられるのは、ブルームバーグの記事、チャートでしょう。左のチャートは、青線がS&P500、白線が予想EPS(前年比)で、昨年比が何%上下したかを表しています。恐らく2022年EPS実績は、222ドル程度で着地すると思われます。そこで23年の予想EPSが214ドルまで下がったことで、ほぼ間違いなく昨年比でマイナスになりそうであることが分かります。

実は、マイナスになること自体は、以前の動画の中でもお伝えしたいたように、金融関係者の中ではセルサイドのアナリストレポートのボトムアップ調査で2週間前から判明していたのですが、今回は、一般投資家も目にする、影響力の大きなブルームバーグの記事で改めて取り上げられたことで、マーケットに警戒感が高まったのではないかと思います。

こちらを見ても分かる通り、白いチャート、昨年比のEPS予想がマイナスに転じた、緑の丸い箇所をご覧ください。青いチャートのS&P500が大幅に下落しています。今回昨年比で予想EPSがマイナスになったということは、今後株式市場が大きく下落すると、マーケットの警戒感が非常に高まっている状況です。

次に右をご覧ください。黄色のチャートが12ヶ月間の予想EPS、青いチャートが12ヶ月の実績です。実績を予想EPSが下回る局面では、赤矢印のように株価が下落しやすく、今回も同じようになっています。EPSの低下がマーケットにインパクトを与えることがわかります。

12ヶ月以内のリセッション入りを示唆するレポートが増える

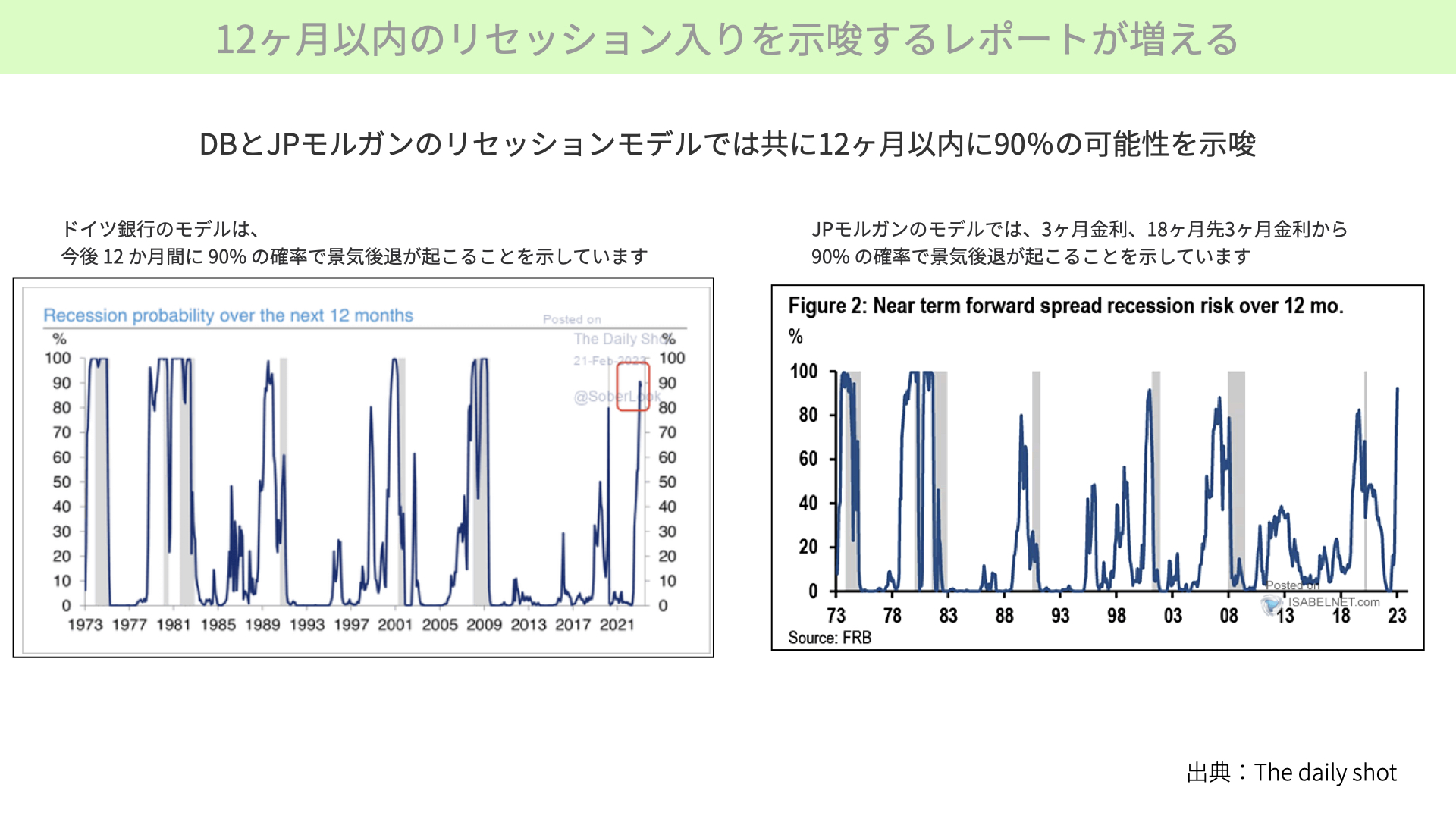

こちらをご覧ください。ドイチェバンクとJPモルガンがリセッションモデルを発表しています。

12ヶ月以内に、90%の確率で景気後退に入るといったレポートです。以前からリセッション入りの確率が高いと言われていましたが、ここ最近ではリセッションに入るかどうか、先延ばしになるのではとも言われていました。ですが、大手金融2社のレポートで、90%近く12ヶ月以内にリセッション入りを示唆したことで、改めてリセッションの先送り、リセッションが起こらない確率は低いと、マーケットは認識をせざるを得なくなりました。

リセッション入りとなればさらにEPSの低下が加速する

リセッション時におけるEPSの下方修正(22年8月3日動画スライドより)

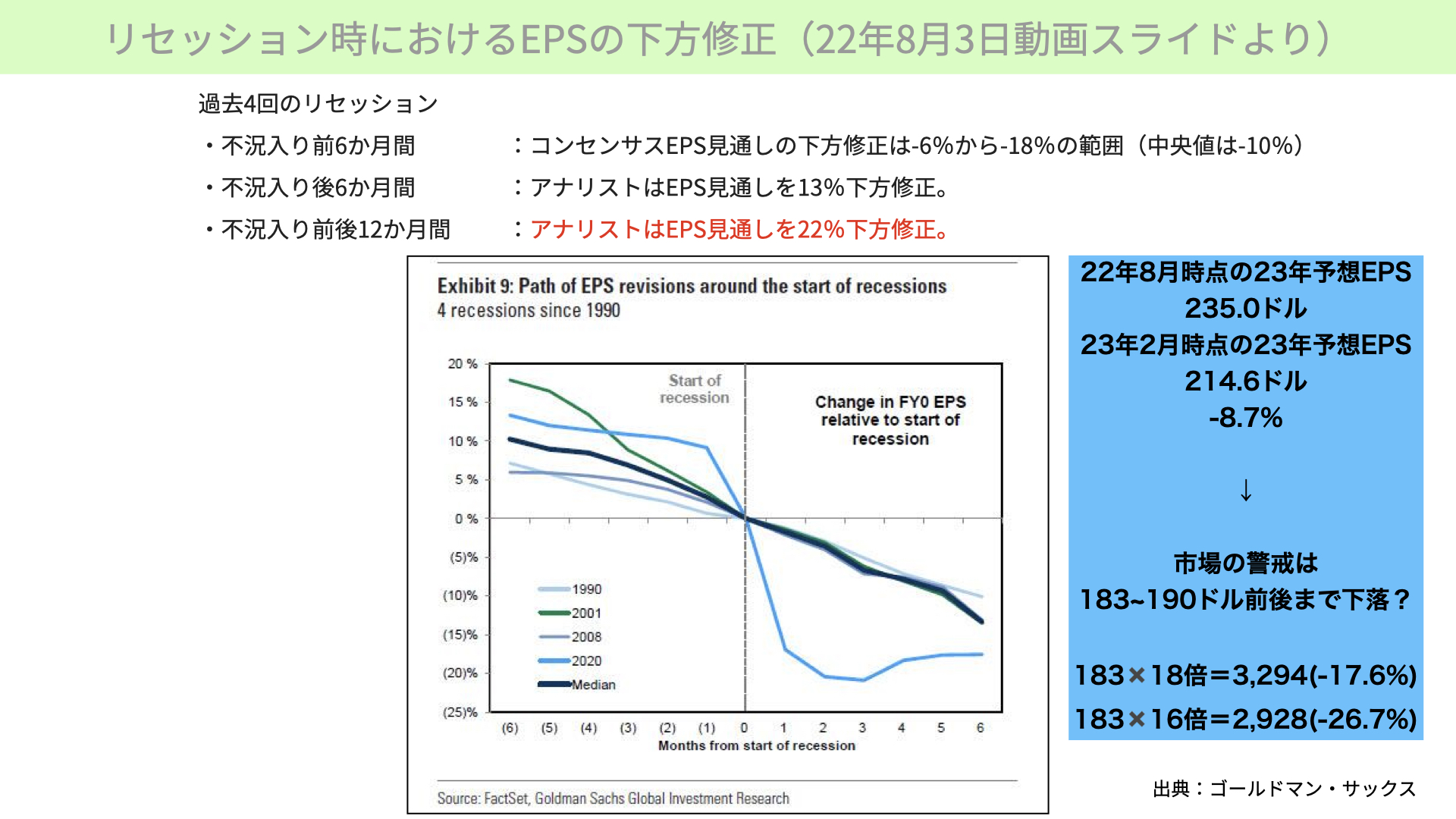

では、なぜリセッションを警戒すべきなのでしょうか。こちらをご覧ください。昨年の5月と8月にもご紹介したスライドですが、とても重要なのであらためて簡単にご説明します。

リセッションに入ると、過去4回リセッション前後でEPSが下落していることが、今回の注目すべきところです。冒頭で見ていただいた通り、EPSが22年を下回る、23年の予想EPSとなっています。今後、EPSがどこまで下がるかに警戒感が高まっていますが、過去4回のリセッションを見ると、不況前の6ヶ月はEPS予想が-6~-18%、中央値は-10%です。不況入り後は6ヶ月間で予想EPSが-13%。不況入り前後の12ヶ月で、予想EPSは約12%下落することとなっています。

今回のケースでは、22年8月時点で23年の予想EPSは、235ドルでした。23年2月21日時点で、23年予想EPSは214.6ドル。22年8月から、-8.7%しかまだ下がっていないのです。過去4回と同じような状況になるとすれば、市場の警戒としては183ドル~190ドル前後まで下がると考えられています。

過去5年平均のPER18倍で算出すると、183ドル×18倍=3,294ポイント。今のS&P500からは17%のマイナスです。10年間のPER平均である16倍で算出すると、183ドル×16倍=2,928ポイント。今から-26.7%です。今後景気後退に入る可能性を感じ、そこからEPSの大きな下落を連想し、その結果、株価下落に拍車がかかったと思われます。

決算説明会でリセッションというワードを使う企業は大幅に減少し無防備な状態

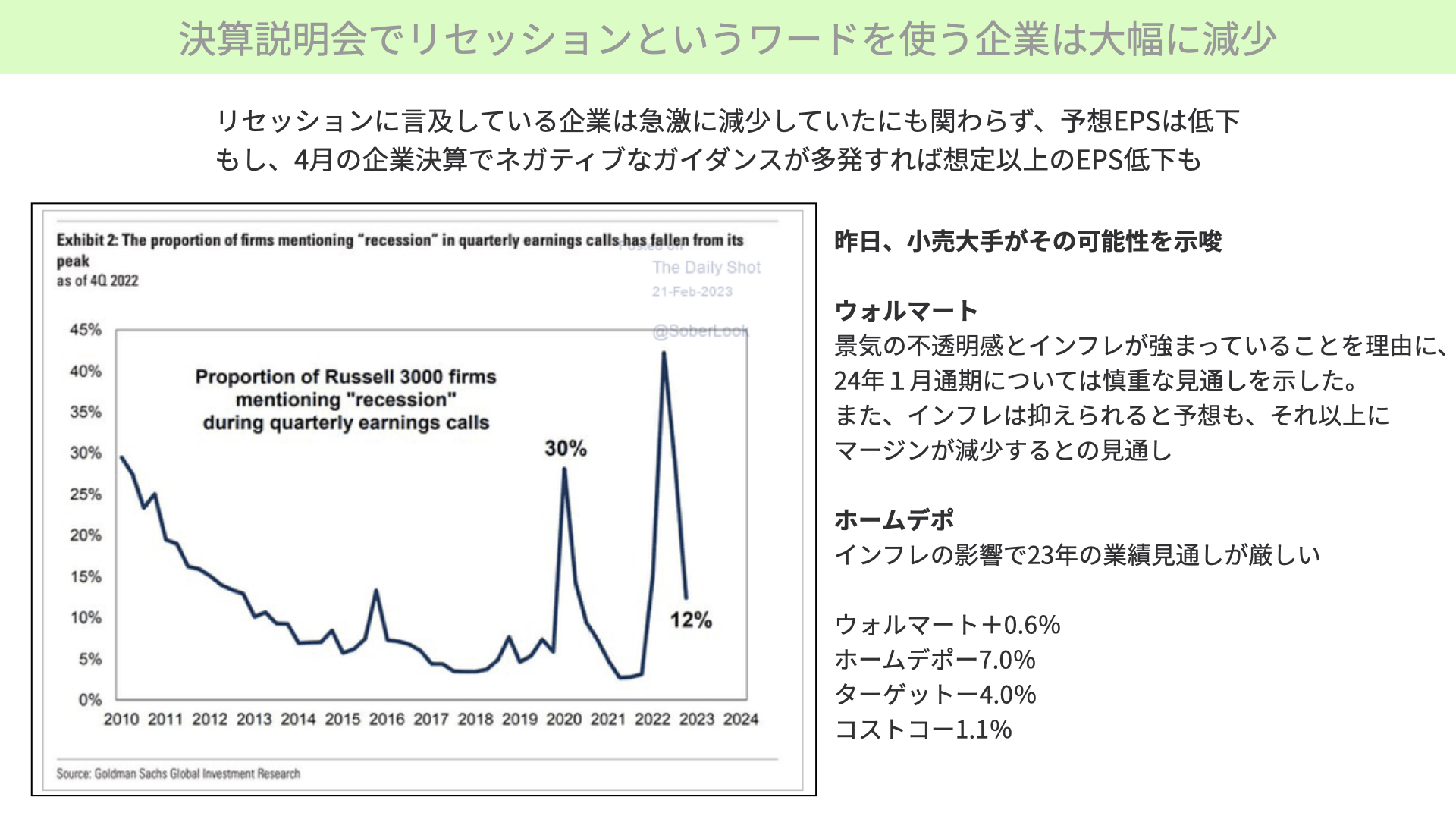

こちらをご覧ください。左のチャートからは、上場企業3,000社のうち、決算説毎回でリセッションに関して言及した数が減ってきていることが分かります。今回の決算発表でリセッションに言及した会社は、なんと12%まで下がっています。一時期は40%を超える企業がリセッションを言及していましたが、かなり減ってきた印象です。やや、無防備に感じます。

そんな中、昨日、小売大手のウォルマート、ホームデポが決算を発表しました。共通したのは、インフレへの警戒感、リセッションについての言及です。23年以降、今年の業績見通しは両方厳しいとコメントしたことで、ウォルマートは悪材料の吐き出しで+0.6%になりましたが、ホームデポ、ターゲット、コストコは大幅に下落しています。小売関連が巻き添えです。

ここ最近は、リセッションにあまり言及しない決算発表が多いようですが、今後決算発表時にリセッションの言葉が増える、ネガティブな決算が出てくるようであれば、警戒感が低いためよりEPSの下落につながりやすくなる可能性に警戒です。しかも、昨日のWMTとHDの株価の反応を見ていると、まだまだ業績悪化はマーケットに織り込まれていないと、改めて確認できたと言えます。

しかも、今後劇的にEPSが大きく上昇することは、難しいとマーケットは把握しています。では、次にもう一つの株価の構成要素として、PERの見通しを確認しましょう。仮に、PERが上昇すことがあれば、EPS低下をサポートできるので、株価の下落は回避できます。しかし、ブルームバーグのチャートを見ると、PERの上昇もなかなか難しいと分かります。

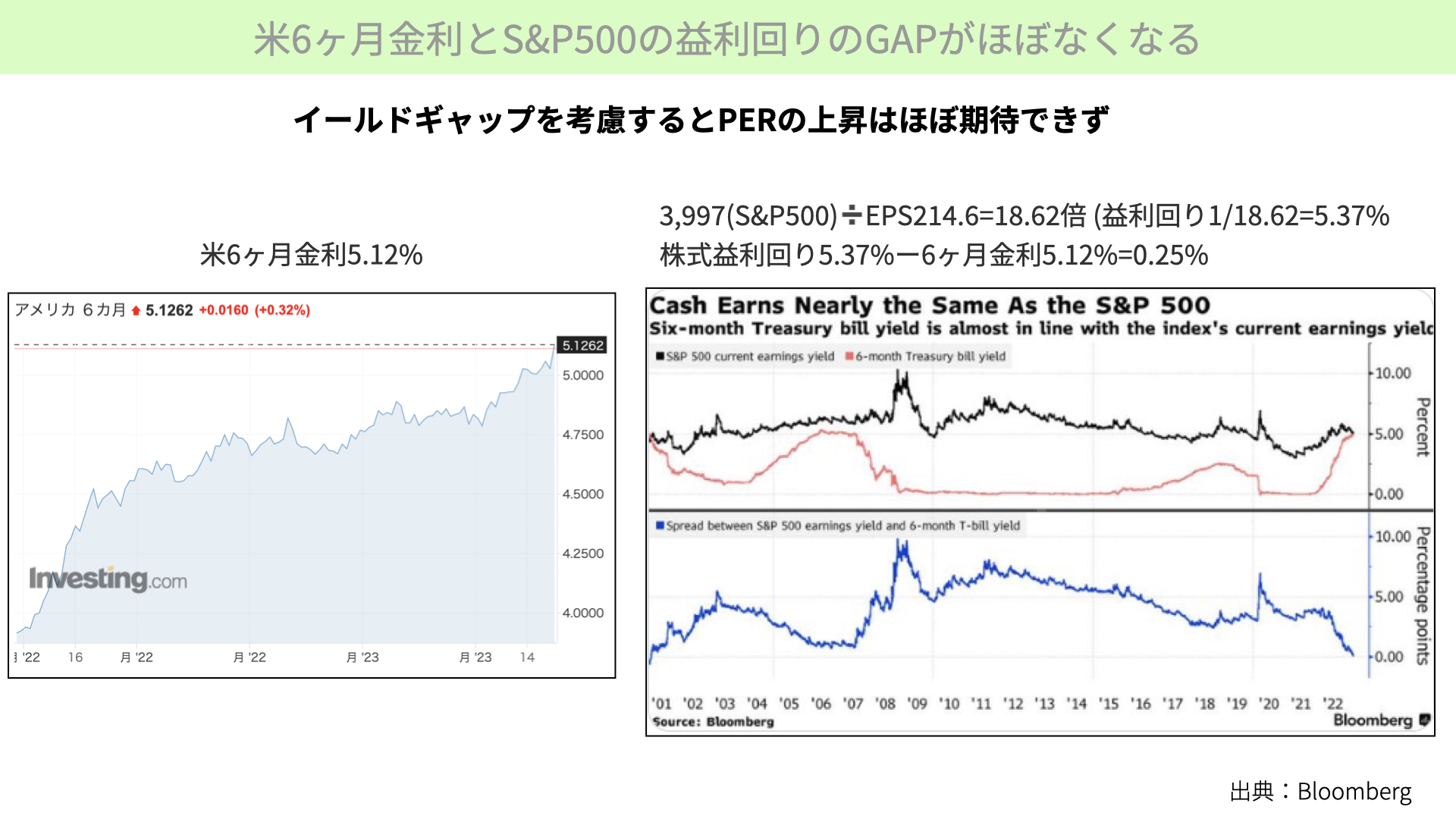

米6ヶ月金利とS&P500の益利回りのGAPがほぼなくなる

左は6ヶ月の金利です。最近、再び利上げムードが高まっていたことから、ついに5%を超え、5.12%まで上昇しています。次に、右の図表、上段をご覧ください。黒いチャートがS&P500の現在の益利回り、赤いチャートは左のチャートと同じ6ヶ月金利を表したものです。

6ヶ月の金利と株式の益利回りが、ほぼ変わらなくなりました。細かく計算すると、今のS&P500は3,997ポイントです。また、EPS予想は214.6です。つまり、PERは18.62倍となります。これを益利回りで表すと(1÷18.62=5.37%)5.37%となります。株式の益利回りは5.37%に対して6ヶ月の利回りは5.12%。6ヶ月の金利に対して株式の益利回りのリスクプレミアムはたったの0.25%しかありません。

下の青いチャートを見ると、その差が0%に近付いていことが分かります。これは、リーマンショック前の株価が一番高値圏だったころを上回る縮まり方です。これから分かることは、かなりの高値警戒感があるだけでなく、今後のPER上昇がなかなか見込めないということです(ERPはこの上昇が見込めないかどうかを測る等判断材料です)。つまり、先ほどのようにEPSは低下し、PERの上昇は今後当面あまり期待できないことから、株式市場に上昇余地が非常に少ないと見られ、我先にといった売りを呼んだのではないかと思われます。

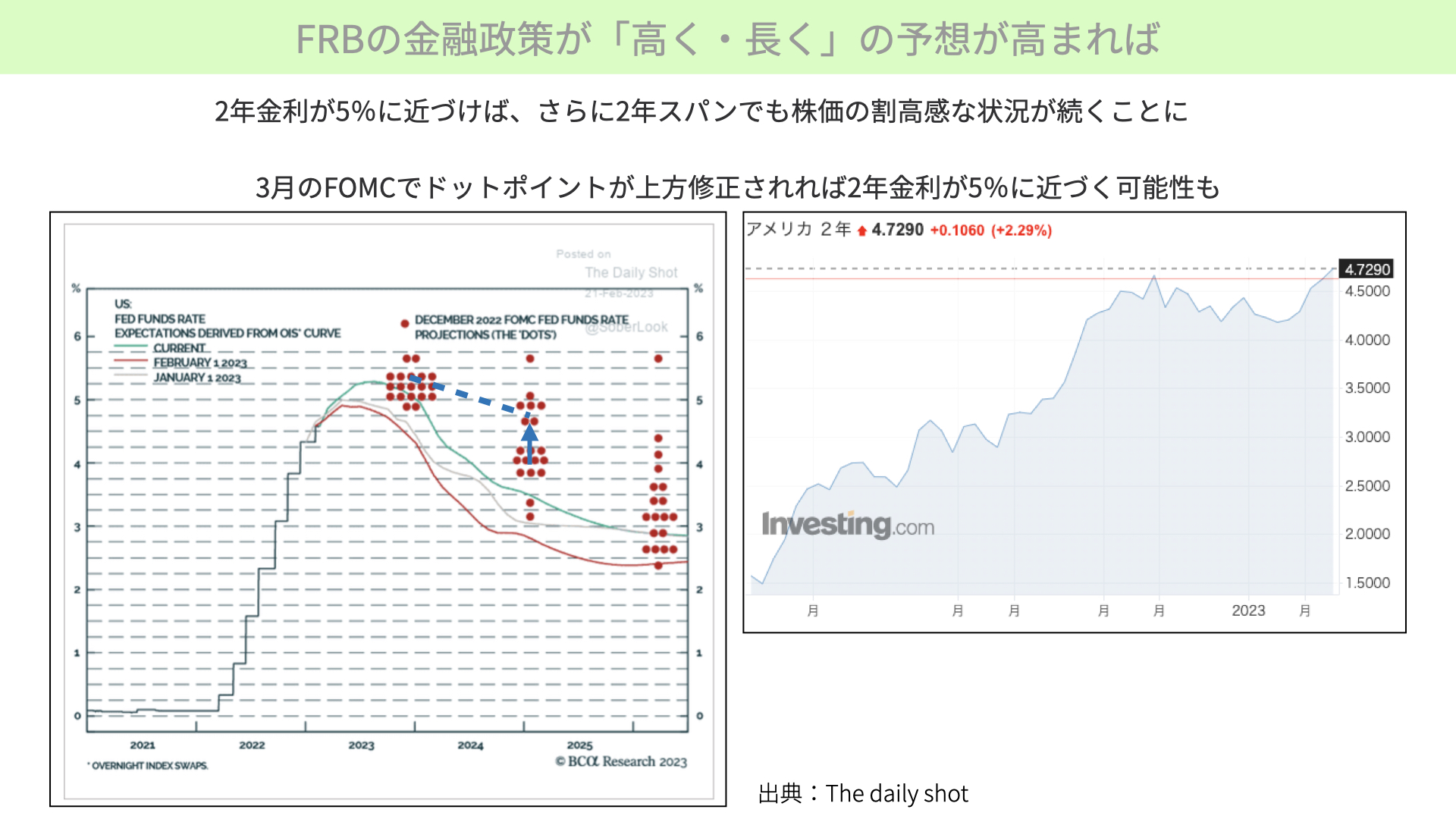

FRBの金融政策で再び「高く・長く」の予想が高まれば

最後に、こちらをご覧ください。左はドットチャート、市場の金利予想の図表です。薄いグレーの線は1月1日の金利予想です。赤いチャートは2月1日予想です。1ヶ月を経て、予想金利が低下しているということは、市場では利下げムードが高まっていたことが分かります。

グレーのチャートより、赤いチャートが下回っているということは、利下げが進み、その期待で株価が上がることになったわけです。しかし、その後インフレ懸念の高まり、FRB高官のタカ派的発言を受け、現在は緑のチャートまでFF金利見通しは上方修正しています。

この影響もあり6ヶ月金利は上昇し、株式の益利回りが縮小している状況です。注目すべきポイントは、3月FOMCで仮にドットポイント、政策関係者の金利見通しが上方修正された場合です。例えば、青矢印のように24年末の中間値が4%だったものが、仮に4.5%に引き上げられる、青矢印のようになると、恐らくFF金利の先物見通しが青い点線のように上方シフトする可能性があります。23年2月~24年末までの2年近くの平均金利が今の到達点、ターミナルレート5.2〜5.5%と計算すると、恐らく5%近くまで2年金利が上昇する可能性が高そうです。

右のチャート、現時点では2年金利が4.7%になっています。もし、これが5%に上昇すれば、株式の益利回りは5.37%、2年金利は5%になります。2年間株式に投資し、債券より取れるリスクプレミアムは0.3%しかありません。株式投資によるプラスアルファの期待リターンが極端に薄くなり、恐らく株式から債券に大幅に資金はシフトするでしょう。そうなれば、株価は下落します。このように、PERの上限が限定的となり、EPS上昇も期待できない、もしくは下がるだろうと株式市場で警戒感が高まり、21日は大きな下落となりました。

材料が薄い中、バリエーションによる需給悪化で売りが出てきていると言えます。今後は、よほどインフレが鎮静化する材料があったり、ハト派政策が示されたりしない限りは、下値圧力がなくなることはないでしょう。3月中旬に控えたCPI、FOMCまで、こういった思惑で動きやすい、バリエーションで動きやすい状況が続きます。まだまだ警戒感を高めるべき局面です。是非参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル