3月2日~3日の米株式市場が上昇しています。その背景には、1日のISM製造業指数、3日のISM製造業指数の発表が関係しています。この発表とFRBメンバーのハト派的な発言のみをピックアップしたような、いいとこ取りのポジティブな捉え方で金利が低下したことが、株価の上昇に繋がっていると考えています。先週上昇した背景を見ながら、今後も実質金利が引き続き低下するかどうかを考えてみます。

[ 目次 ]

ISM製造業・非製造業景況感指数はまちまち

ISM製造業景況指数(3/1)は強弱まちまちの内容

まずは3/1のISM製造業指数について、お伝えします。この指標が出た後の株価の反応は、ポジティブでも、ネガティブでも、どちらでもないような反応でした。ただ、ISM製造業指数は、今後の株価に与える影響が大きく、見通しを考える上で、とても大事です。今後の長期目線の投資への参考にしていただければと思います。

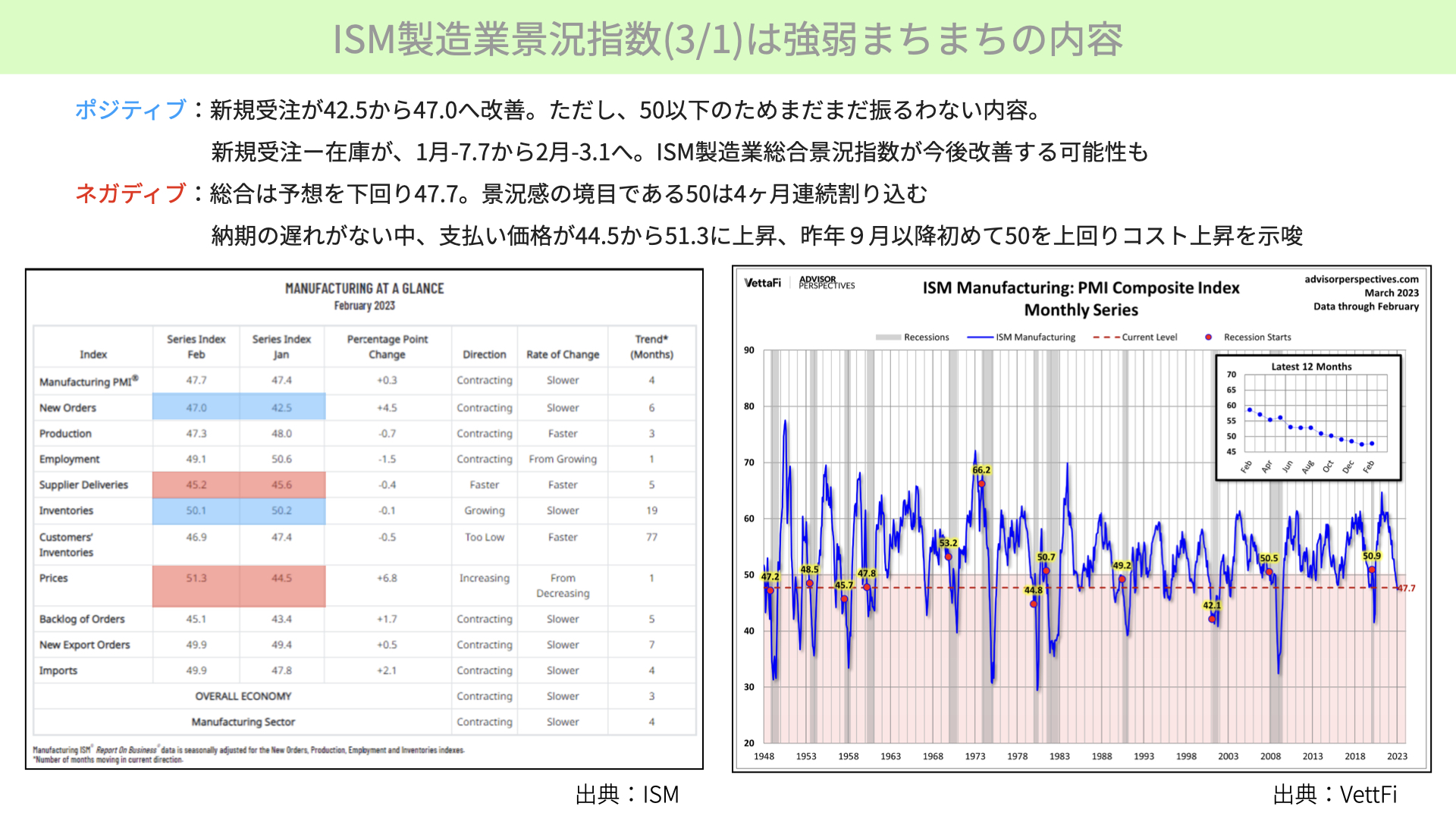

今回の内容は、結果から言うと強弱マチマチで、ポジティブ、ネガティブの両面的な内容でした。図表の左下、青がポジティブなサブインデックス、赤がネガティブなサブインデックスです。

ポジティブな内容としては、新規の受注の改善があります。前月が42.5から47まで改善したため、新規受注が増えていると確認できます。ただ、50を下回った状態のため、結構悪い状態から少し悪い状態に改善している程度です。その意味では、新規受注が増えて景気を賑わしている状況ではないのですが、ただ、ポジティブに捉えられた向きがあります。

重要なのは、なぜ、ポジティブに捉えられたかです。以前より、新規受注から在庫を引いた数字が改善する場合は、ISM製造業の総合の上昇に対して先行すると、お伝えしてきました。今回、この先行指標の数字に少し改善傾向が見られました。1月は、新規受注から在庫を引くと-7.7でしたが、2月は-3.1まで改善。青の網掛けにあるように、少し回復しています。その結果、来月以降のISM総合が少しは改善する可能性があるとして、景気後退懸念に対して一石を投じた形になっています。ポジティブな内容と言えるかと思います。

一方で、ネガティブな内容としては、総合が47.7ということは、結局50を下回っています。景況間の境目である50を、4ヶ月連続で割り込んだ状態です。決していい状況ではありません。

さらにネガティブな予想です。一番マーケットでも取り上げられたところですが、赤をご覧ください。納期に遅れがない中において、支払価格が44.5から51.3に上昇しています。供給の根詰まり感によって、支払価格、仕入れ価格が上がることがインフレの要因だと言われていました。しかし、今は納期が遅れていない中で、仕入価格が上がっています。需要サイドに応える形で、供給サイドからインフレが起こっていると、改めて確認できました。

昨年9月以来、初めて50を上回る支払価格になったことから、今後も川上の支払価格の上昇が、いずれCPIに跳ね返ってくるのではないかというところが、ネガティブな材料になっています。

ISM製造業景況指数のNew Order

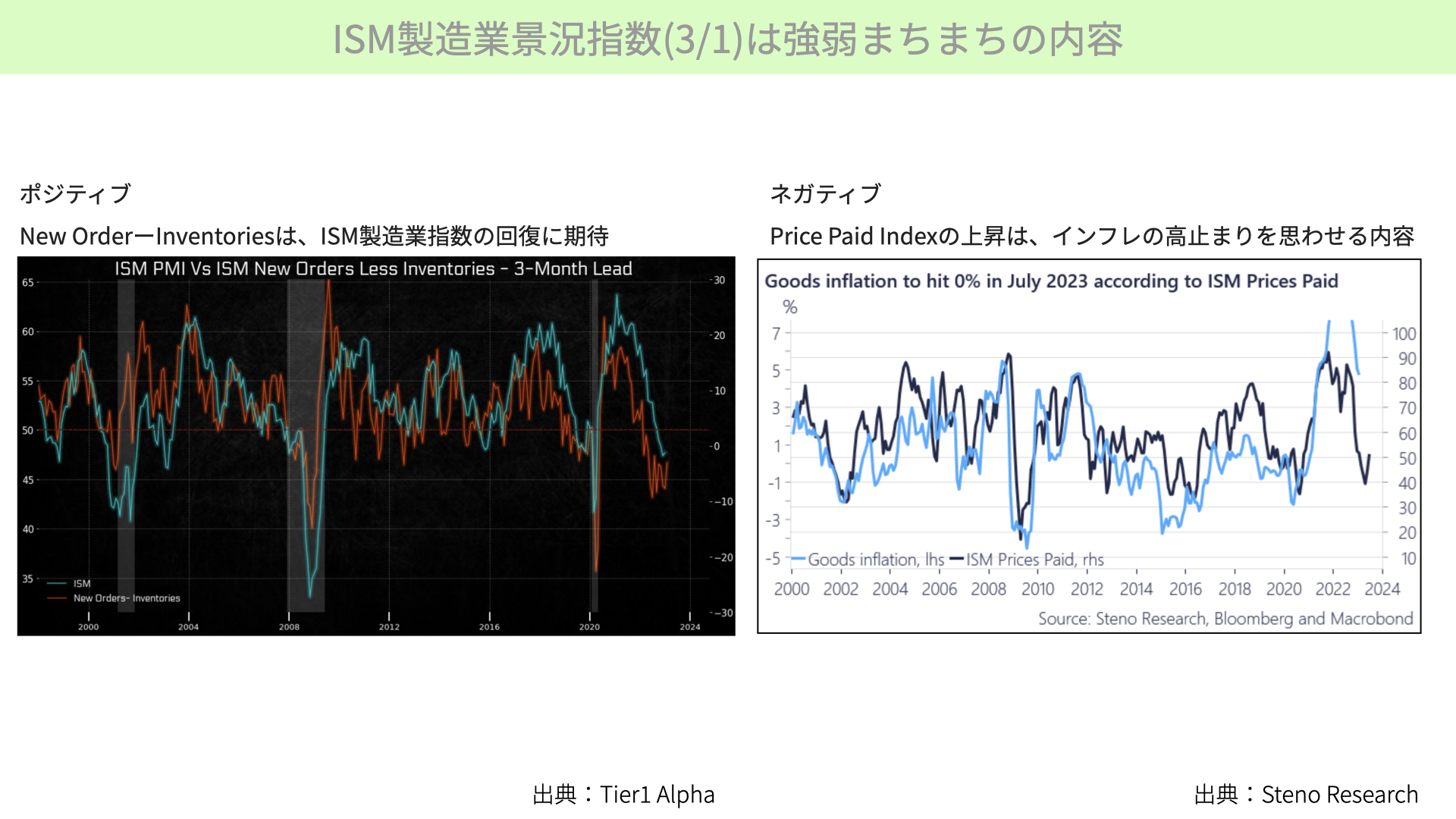

こちらをご覧ください。左の図表は、New Order-在庫です。ISMの製造業の回復に期待できるとして、New Order-在庫は赤いチャート、緑のチャートはISMの総合を表しています。赤いチャートが上昇すると、ISM総合が回復するのではと、マーケットの期待がありポジティブ要素です。

右はネガティブな材料です。濃い青いチャートは、Price Paid Indexです。こちらが上昇すると、青いチャートのグッズ価格が上がります。この2つが、ポジティブ、ネガティブ両方にある状況で、1日を終えました。

ISM非製造業指数(3/3)は横ばいも内容はポジティブ

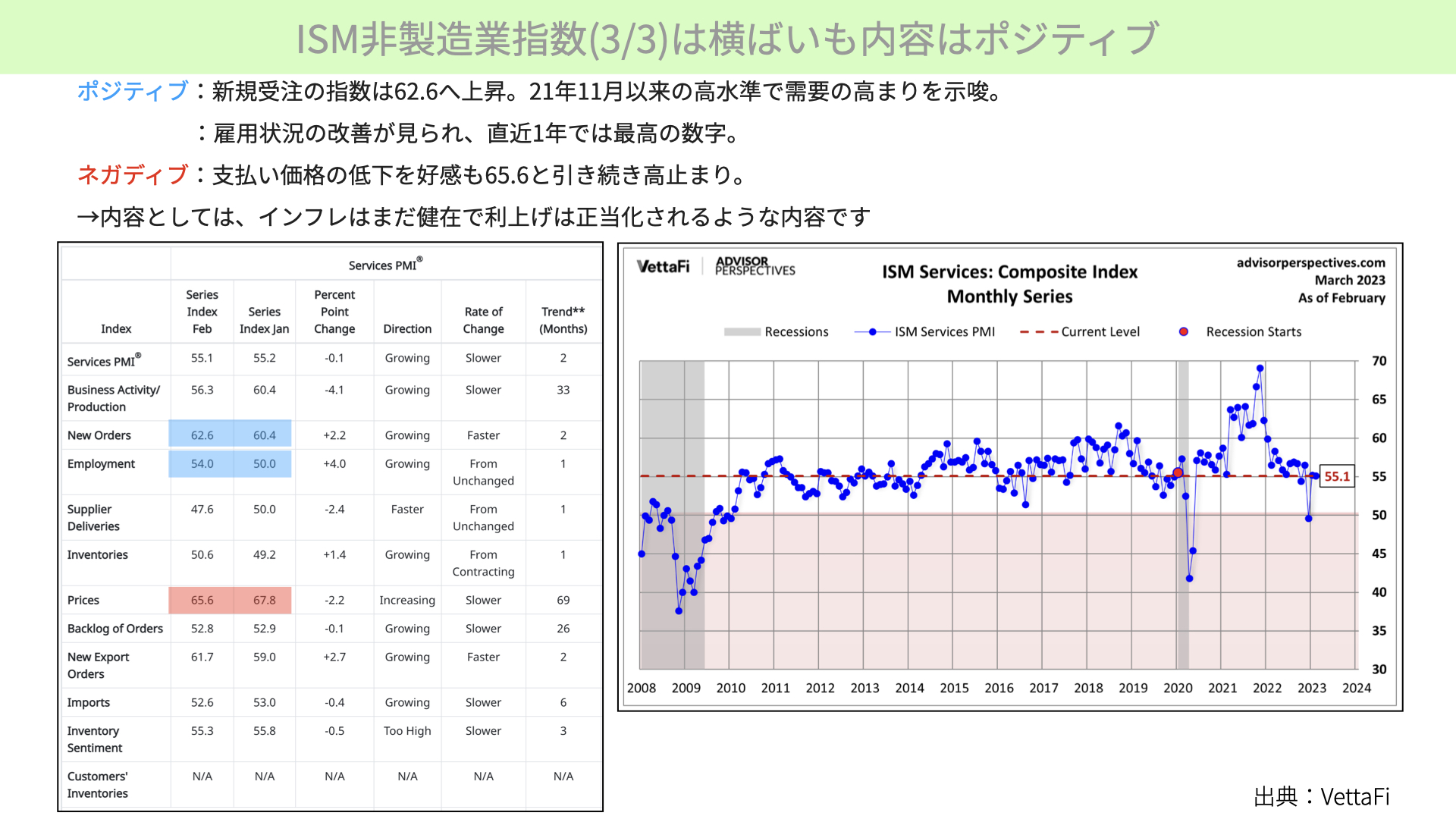

その後、3日にISM非製造業指数が発表されました。まず、ポジティブな要素としては、新規受注が62.6と、上昇しています。60.4から62.6に新規受注が回復、2021年11月以来の高水準、需要が高まっているとがサービス業で確認できたことがプラスの材料になりました。

また、雇用状況も改善しています。エンプロイメントの箇所をご覧ください。50から54と、直近1年では最高の数字です。雇用をしやすくなってきている、つまり、雇用の逼迫が少し薄れてきたことが示され、とてもポジティブな材料です。

また、支払い価格の低下が確認されたことはポジティブな内容ですが、ネガティブに捉えると、65.6と引き続き高止まりしている状況はインフレ傾向ともいえます。ISM非製造業数も、ISM製造業数と同じように、まだまだインフレは健在なようです。この内容は、利上げが正当化されるような内容でしたが、この2つの指標からは、若干ポジティブな要素の方が多かったとは思います。とはいえ、株価が大きく上昇する要因はなかったのではと思っています。

マーケットの反応はいいとこ取りのお花畑相場

金融政策は引き締めムードは強まる

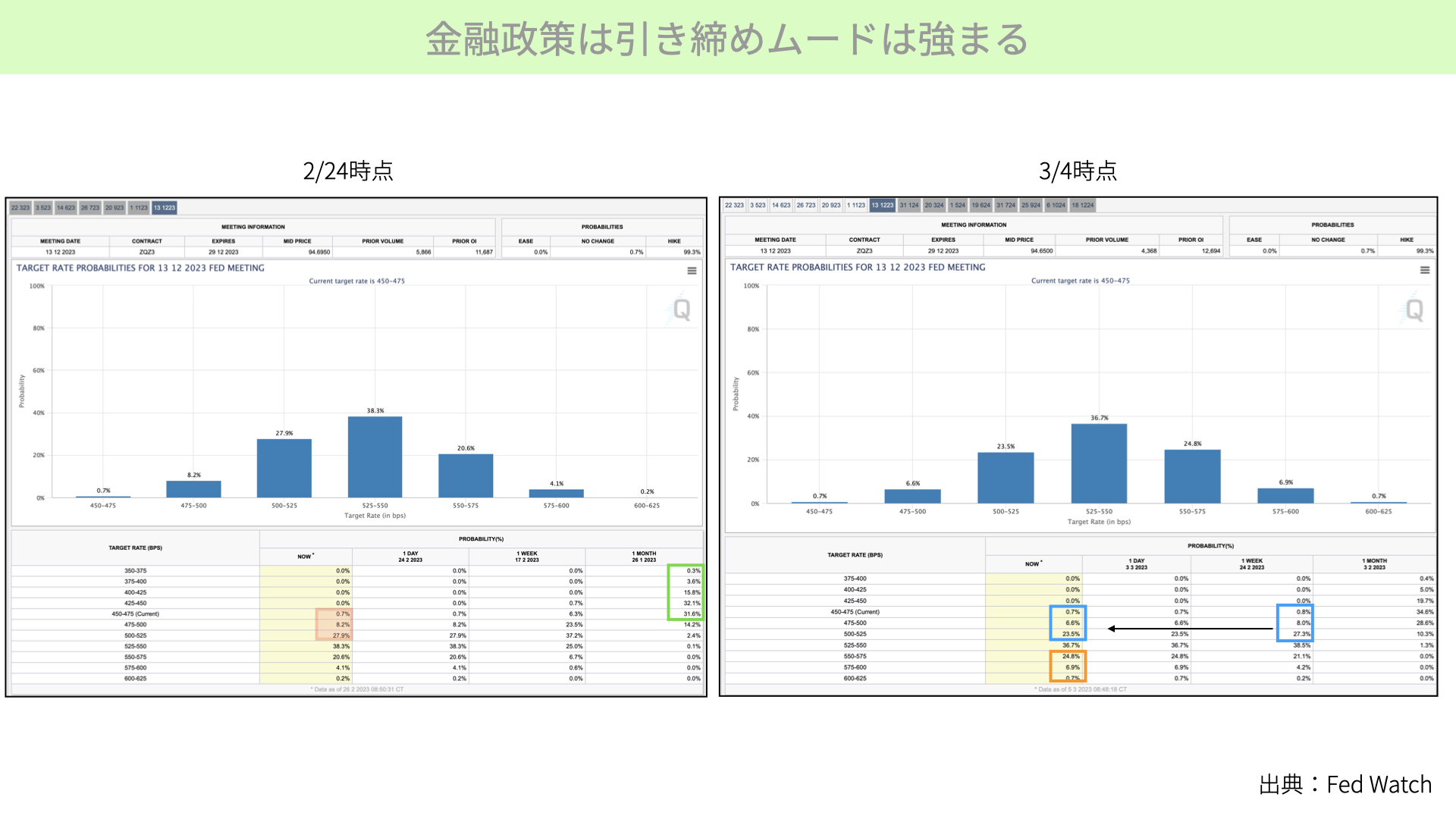

それを受けたマーケットの反応は、どうだったのでしょうか。こちらは、Fed Watchを表したものです。

左が、1週間前の2月24日です。右の方が、3月4日時点です。前回、左の図表をご紹介し、利下げ確率、赤がどうなってくるかという話をしました。今回注目してほしいのは、1週間前からの変化として、7月まで利上げを行う可能性が増えていることです。また、さらに、利下げ確率が減ってきていることが、水色と、赤いところから分かります。赤い囲みは、7月の利上げ予想が増えていること、青は利下げ確率が減っていることを表しています。

先週土曜日の時点においては、ISM製造業、ISM非製造業の結果を受けても、金融政策としては、引き締めムードです。仕入れ価格の上昇が今後も続くのではないかというのは、本来であれば、ネガティブに捉えられる可能性があります。株価としては、下がってもいいような状況でした。そんな中で、なぜ実質金利が低下し株価が上昇したのでしょうか。

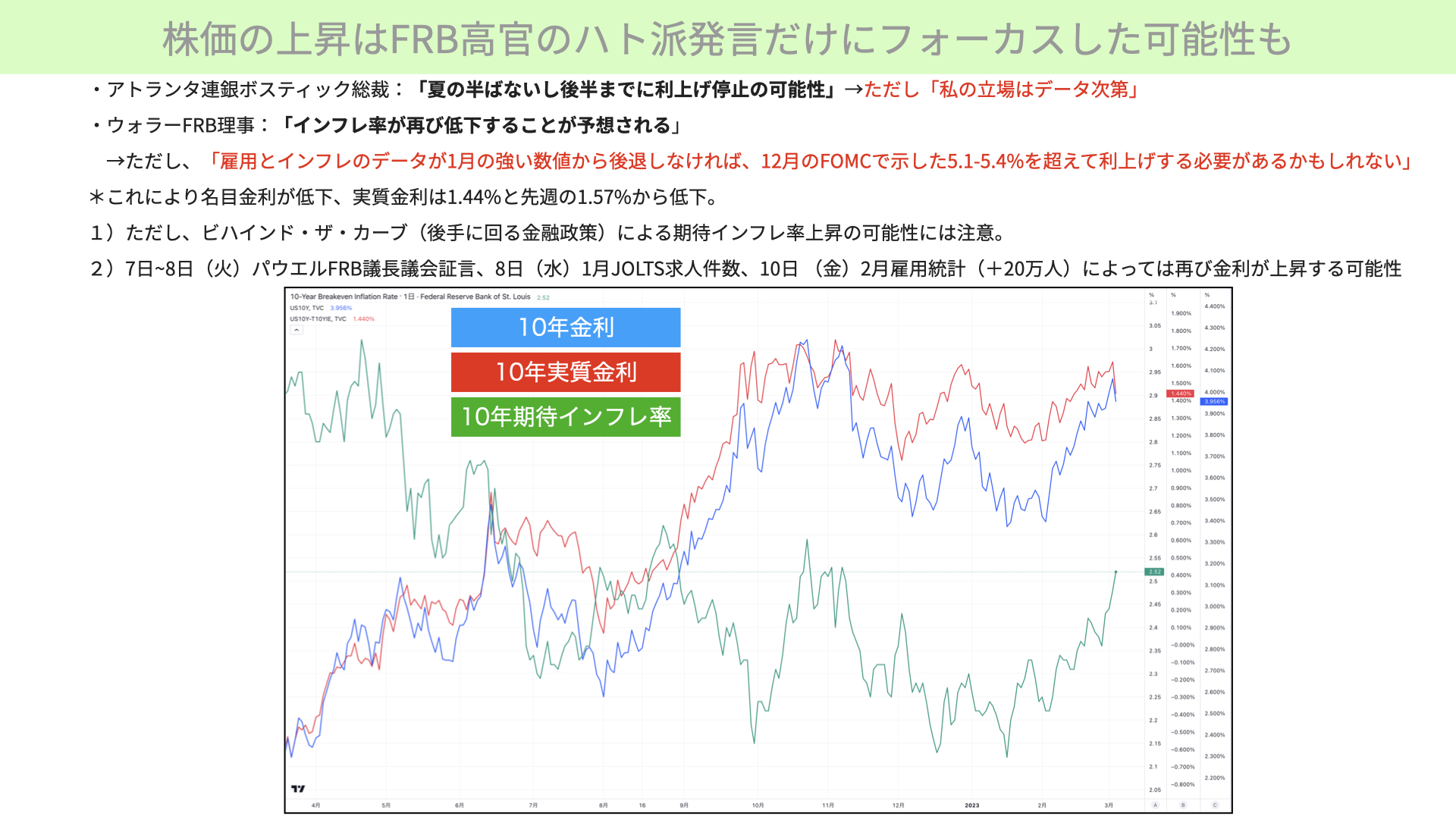

株価の上昇はFRB高官のハト派発言だけにフォーカスした可能性も

こちらをご覧ください。株価の上昇の背景として、FRB高官のハト派だけにフォーカスした可能性があります。先週も、いろいろな要人発言があった中でも、マーケットがポジティブに捉えた内容だけをピックアップしました。

1番上のアトランタ連銀ボスティック総裁は、夏の半ば、後半までに利上げ停止の可能性があるとしています。ここだけをいいとこ取りし、フォーカスを当てたマーケットの反応でした。

ただ、同じコメントの中においてボスティック総裁は、「ただし、私の立場はデータ次第」としています。今週以降のデータ次第で、夏の半ば以降の利上げ停止についても、変更する可能性があると臭わせています。それでも、ハト派的なところにフォーカスして、金利が低下傾向を見せています。

次に、ウォラー理事です。FRBの理事で、FRBメンバーの中でも中心的な役割を担う方です。インフレ率が再び低下すると予想されると、ウォールストリートジャーナル等でも取り上げられています。中心的な立場の人が「インフレ率が再び低下する」と言うことは、今のインフレは一過性と考えていると、マーケットは捉えました。

ただ、ウォラー理事は、「雇用とインフレのデータが、1月の強い数値から後退しなければ、12月のFOMCのターミナルレート5.1%を次回のFOMCで経済見通しを超えて、変更する必要があるかもしれない」と言っています。それでも、インフレ率が再低下する可能性があると予想しているとの発言にフォーカスし、10年金利が低下しました。

下のチャートをご覧ください。結果として、青いチャートの10年金利が低下しています。一方で、10年期待インフレ率は、インフレの上昇もあって緑が上昇しています。結果として、青い金利-緑の金利=赤の10年実質金利は、先週の1.57から1.44まで、0.13%低下しています。

株価の上昇、PERの上昇を説明できるという状況になっていますが、注意すべき点が2つあります。1つ目は、ビハインド・ザ・カーブです。後手に回る金融政策によって、期待インフレ率が上昇している可能性があります。昨年の2月~3月にも行われましたが、金融政策が後手に回っていることで、金融がインフルエンスを抑え込むことができない。その結果として、期待インフルエンスが上昇しました。

Fed Watchを見ていただいても分かるように、先週、政策金利の見通しとしては、利上げの可能性が高まっています。にもかかわらず、期待インフレ率が高まっていますから、まだまだ引き締めが緩いことになります。ビハインド・ザ・カーブを考えた期待インフレ率上昇であれば、いずれは金融政策がさらにタカ派にならないと、期待インフレ率が鎮静化できません。

その際は、10年金利、青い金利が上昇する可能性があると言えます。そうなると、10年金利が上昇し、期待インフレ率が低下すると、結果的に実質金利は上昇します。反転する可能性が十分にあると、昨年の動きからは想定されます。

特に今週は、7日~8日にパウエル議長の議会証言、8日のジョルトの求人件数、10日に2月の雇用統計があります。こういったところで、10年金利が再び上昇するような内容が出る可能性があります。2日~3日の株価上昇は、大きな流れができ、実質金利が低下した結果かといえば、一過性の可能性があると十分に考えられます。

FRBメンバーのハト派的発言を踏まえた上昇ですが、今週でブラックアウト期間に入ります。要人発言をしっかり見て、CPIとFOMCを見ないと判断できない、思惑的な相場になってきます。

本質的には、まだまだインフレが根強く、金融政策を引き締めないといけない。結果として、経済は圧迫的な状況にある状況は、先週前半と後半、あまり変わっていません。その意味では、引き続きマーケットには、慎重な目線で見ていただいていいでしょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル