今週注目されていた、パウエル議長の議会証言が昨日行われました。来週にCPI、2週間後にFOMCを控えているため、注目はされるものの、あまりタカ派的内容が出てこないのではないか、波乱は起きないと思われていました。

私のメールマガジンやAI動画でも、タカ派的内容は出てこないのではないかとお伝えしていました。しかし、出てきた内容は、タカ派と捉えられるような内容でした。つまりサプライズとなり、株式市場、金利が大きく動きました。この市場の動きの中に、今後のヒントが隠されていると考えられます。

[ 目次 ]

パウエル議長のコメントはサプライズ

5月まで0.75%の利上げ確率が高まる

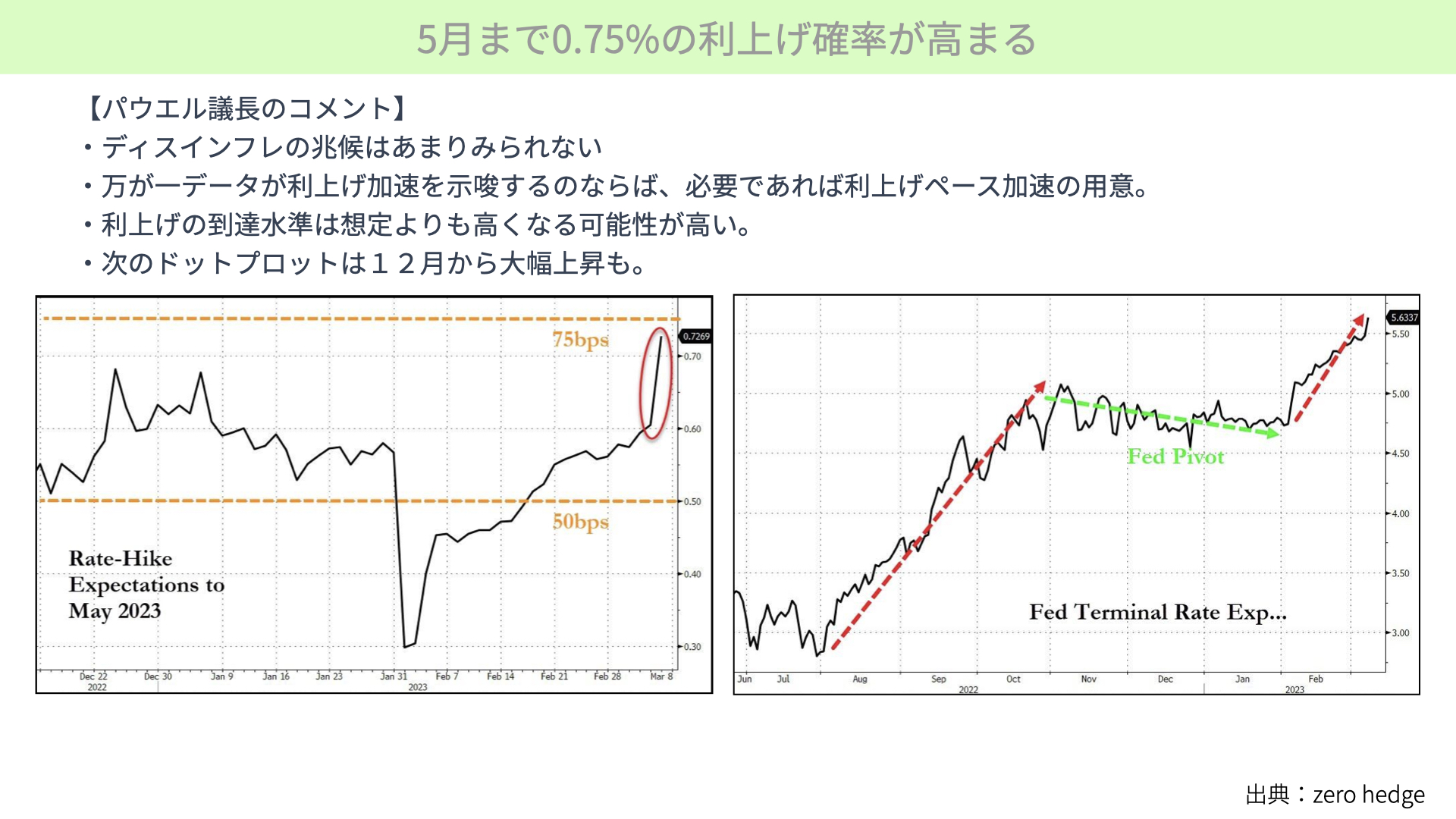

まずはこちらをご覧ください。最初に、パウエル議長のコメントです。一番大きく取り上げられているのは、「ディスインフレの兆候があまり見られない」との発言です。前回のFOMC後、ディスインフレの兆候が見られると言ってから、1ヶ月も経たないうちにコメントを転換したことは、かなりの驚きを持って見られました。

「万が一、データが利上げ加速を示唆するものであれば、必要であれば、利上げペースの加速を用意している」とのことです。0.25%ではなく、0.5%の利上げの可能性を示唆したことから、3月、5月のどちらかで0.5%の利上げがあるのではないかと、マーケットは捉えました。

さらに、「利上げの到達点(ターミナルレート)は想定よりも高くなる可能性が高い」としています。次のドットプロット、3月に行われるFOMCにおいては、昨年12月のFOMCから大幅に上方修正することもあり得るとのことです。3月か5月に0.5%の利上げをどちらかで行う可能性があり、また、ターミナルレートも5.1%から上方修正するということは、恐らく5.5%近くまで上げてくるのではと、マーケットは考えたこととなります。

5月までの利上げは0.75%を折り込み済み

これを受けて、左の図表をご覧ください。5月までの利上げ確率です。マーケットでは、既に0.75%の利上げを織り込んでいます。

さらに右をご覧ください。FRBのターミナルレート予想です。昨年秋口まで、赤い点線のように、ターミナルレートは上昇していました。そろそろインフレも頭打ちだろうとして、FRBの利下げ期待が高まり、緑矢印のように予想水準が下がっています。しかし、再び2月に入り、赤い点線のようにターミナルレートは上がっています。現在は、0.6%近くまで上がっていますから、利上げの到達点が想定よりも高くなるとの予想を反映したものとなっています。その意味では、マーケットはかなり利上げ確率を織り込んでいます。

この反応を受け、どういったところにポイントがあるかです。

パウエル議長発言を受けた市場反応

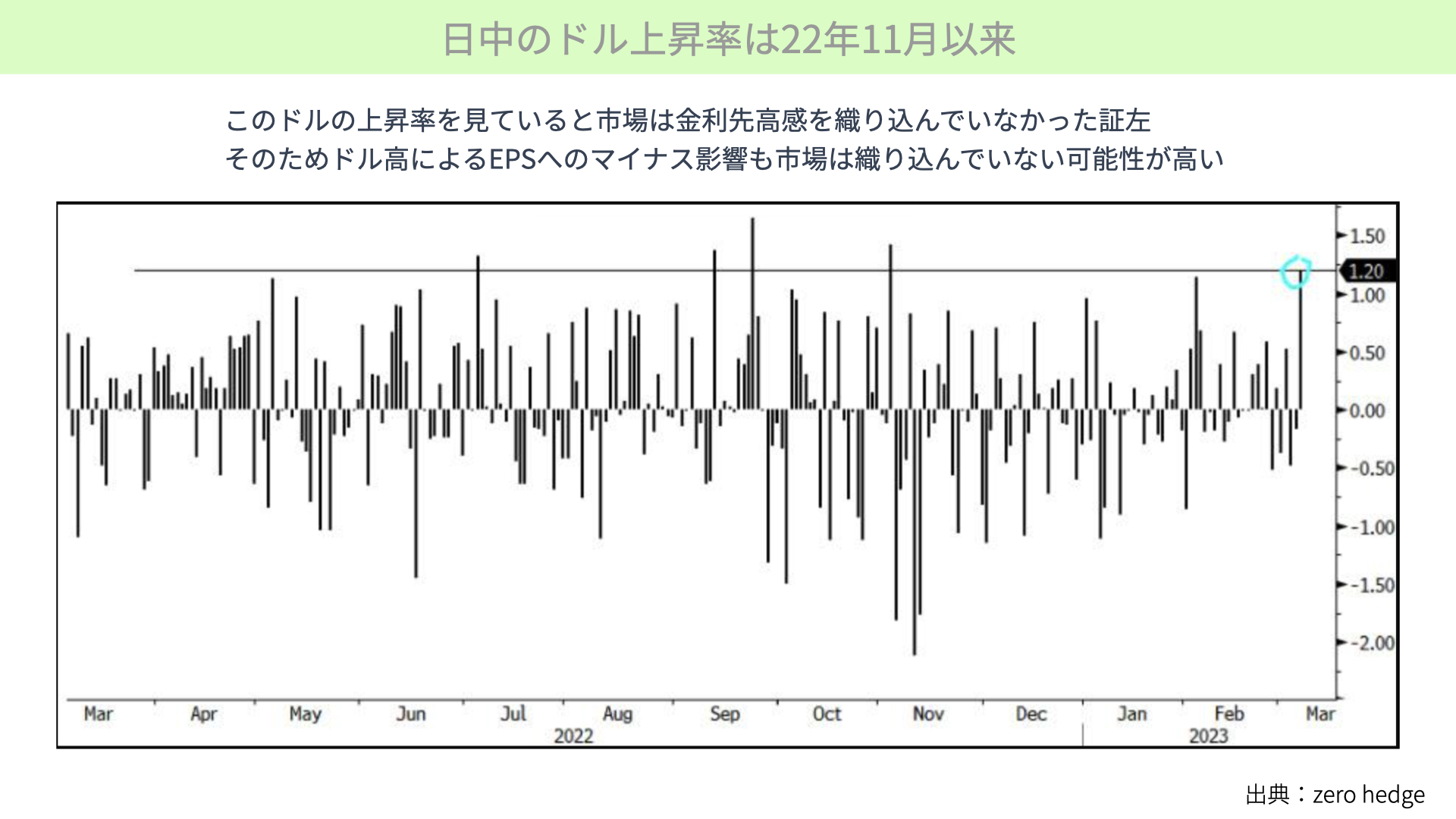

日中のドル上昇率は22年11月以来

こちらをご覧ください。まず、ドルが大幅に上昇しました。日中のドル上昇率は、1.2%近くです。これは22年11月以来、3カ月ぶりの大幅な上昇幅となっています。

マーケットが金利先高感を織り込んでいなかった結果、1.2%上昇しています。マーケットが、ドル高をあまり見込んでいなかった表れです。

企業決算の発表の中で、頻繁にドル高とインフレの影響が企業業績にマイナスとよく聞かれます。

しかし、最近のドル高が少し収まった中で企業業績見通し、今後の株価の予想が成り立っていました。今後、織り込んでいなかったドル高が進めば、さらなる予想EPSの低下につながる可能性があります。

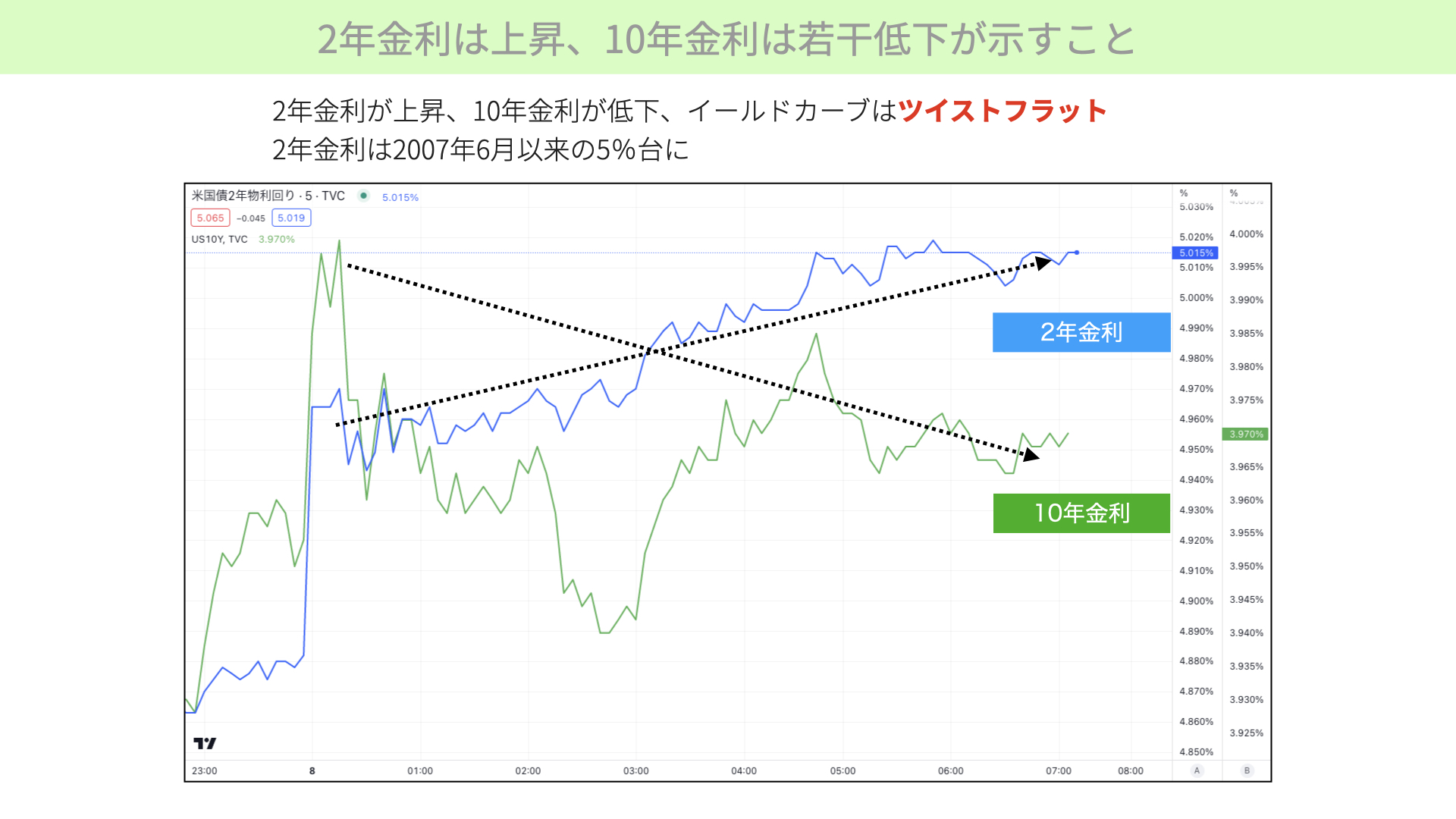

2年金利は上昇、10年金利は若干低下が示すこと

こちらをご覧ください。今回、一番大きな影響を受けたのは2年金利です。青いチャートの2年金利は大幅に上昇しており、2007年6月以来の5%台に突入しています。

こちらは1日の日中の動きを表していますが、パウエル議長コメントが始まった後、2年金利は上昇に転じています。今後の内容を受け、今後もターミナルレートが上昇する、2年金利が上昇する反応を示しました。

一方で、10年金利は低下しています。2年金利が上昇して10年金利が低下する、イールドカーブで言うところの、ツイストフラットとなっています。短期が上がり、長期が下がる。ツイストした状態で、金利がフラットになっていく状況です。

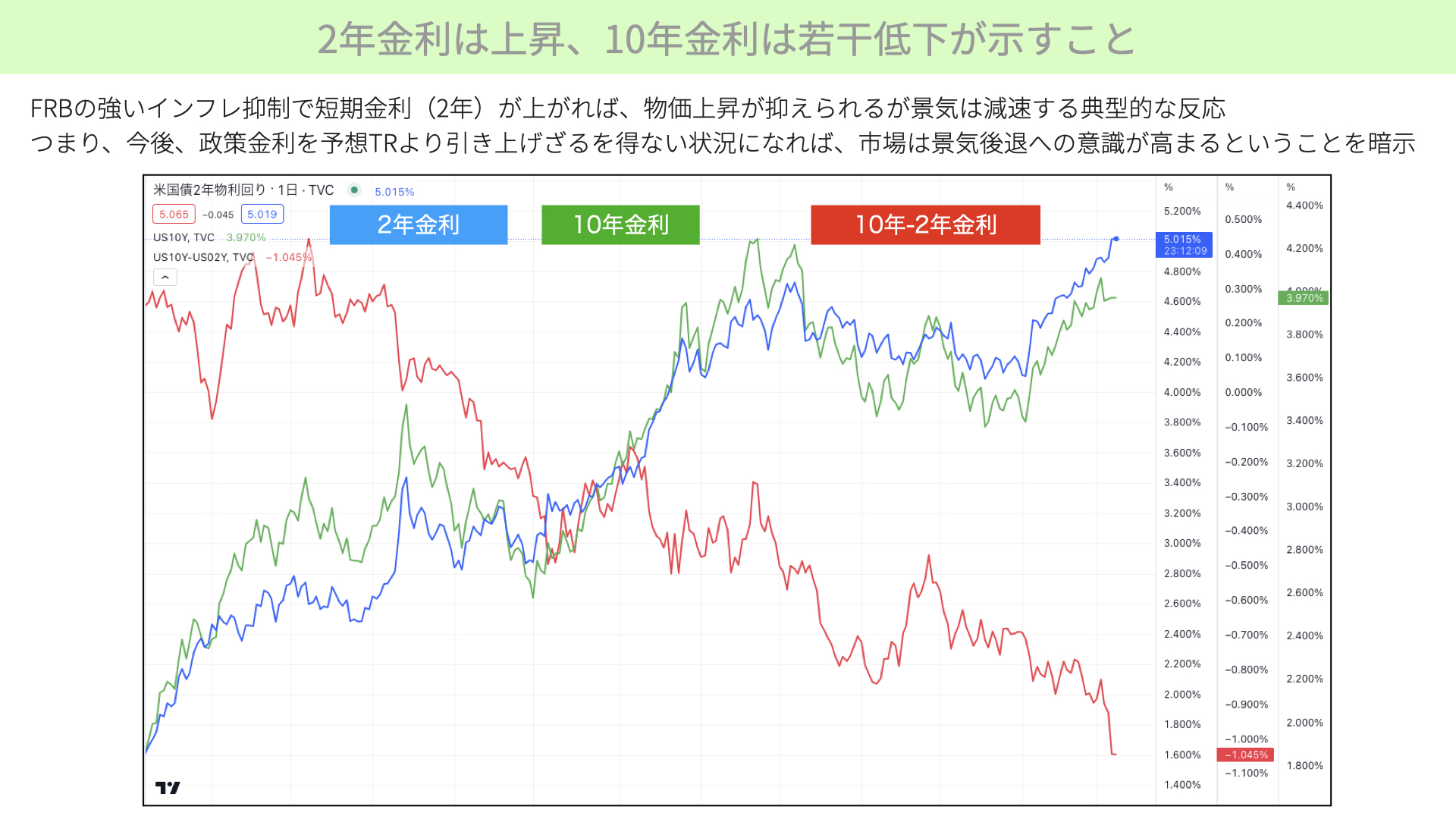

10年金利の低下は意味深い

ツイストフラットは、どういった状況の時に起こるのでしょうか。FRBによる強いインフレ抑制で、2年の短期金利が上昇します。2年金利が上昇することで物価の上昇は抑えられます。しかし、影響を受けて景気が減速する、そこで10年金利が低下するとマーケットが捉えたとき起こるのが、ツイストフラットです。7日は、このツイストフラットが出てています。

7日のターミナルレートが5.6%になること、3月、5月に0.75%の利上げ確率が高まってきたことを受け、ツイストフラットになることは何を示すのでしょうか。もし、今後5.6%を超えるターミナルレート予想に変わったり、3、5、6、7月で利上げ確率がさらに上がったりすることをマーケットは織り込んでいないことを表します。今後2年金利が上昇し、10年金利があまり上昇しない、赤いチャートで表した10年金利-2年金利の逆イールドが深まれば、株式市場が示したようなマイナスの反応は増えてくるでしょう。今後2年金利が上昇し、10年金利があまり上昇しなければ、マーケットは景気後退を強く意識し始めます。

2年金利が上昇し、10年金利があまり上がらない状況、逆イールドが進んでくれば、今後も株価は低下すると見ていただければと思います。

市場関係者の感想は「まだこれから」

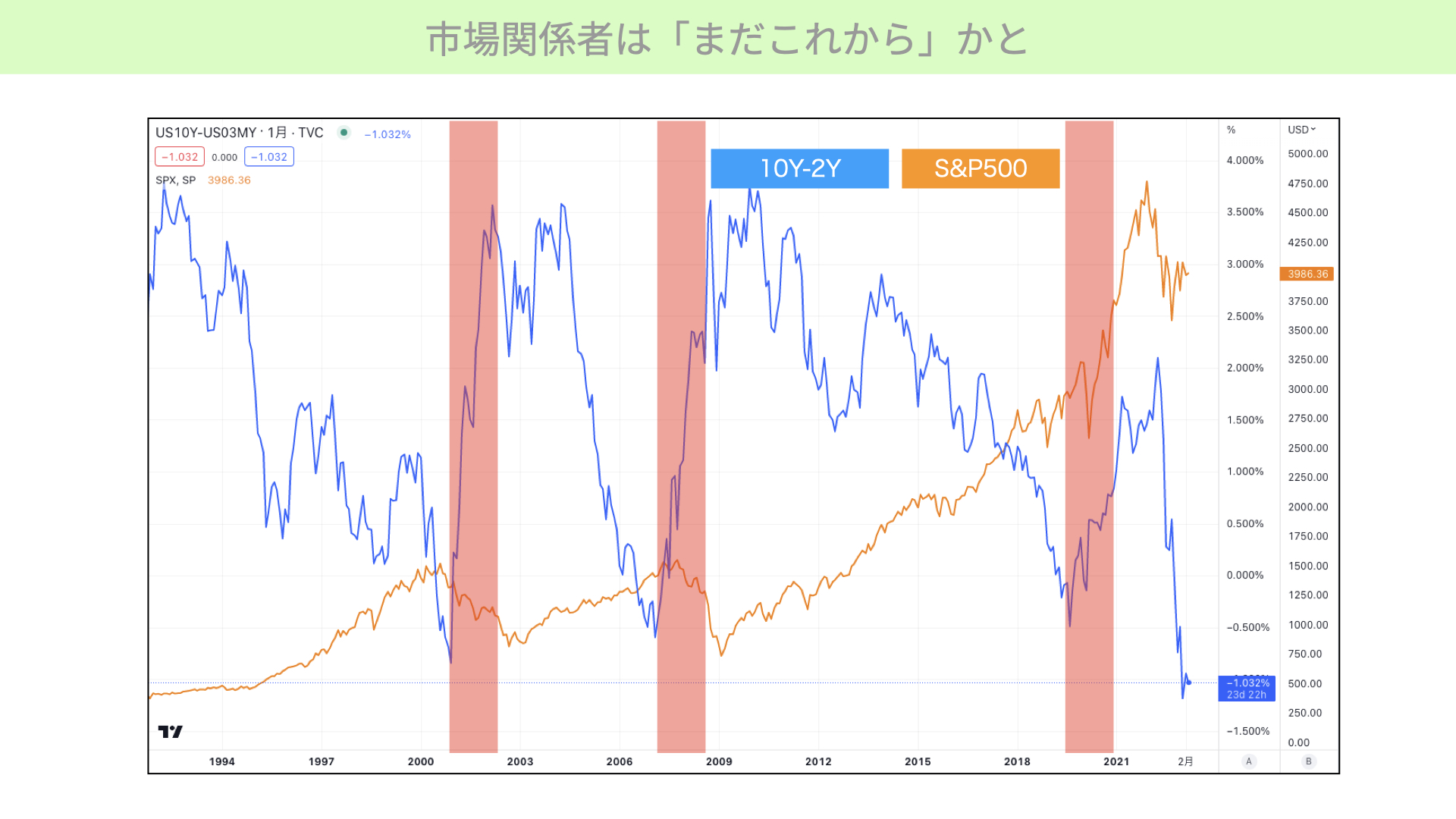

最後に、こちらをご覧ください。いつもご覧いただいている、2年、10年のイールドが青、黄色のチャートはS&P500です。ポイントとなるのは、2年、10年の金利差、逆イールドが解消されるような赤い局面です。今後不景気になり、政策金利を引き下げることで、短期金利が10年金利を下回る状況となったことを指します。

そこでも株価が大きく下落するということは、今のように逆イールドが進んでいる状況から、今後順イールドに戻る局面で、まだ株価が下がると意識せざるを得ない状況になっていることが、ポイントではないかと思います。

7日、パウエル議長のコメントを受け、マーケットの反応の中で株式が下がったことも大事です。しかし、それ以上に大事なことは、今までの政策金利で、ここまで大きな上方修正を、ドルのマーケットは織り込んでいなかったことです。ドルが上がること、金利先高観を織り込んでいなかったことは、今後の株式市場が、EPSのマイナスの影響を織り込んでいなかったことを示します。ドル高が続くようであれば、企業業績のマイナスのインパクトは、これからより深く出てくるでしょう。これが一つ目のポイントです。

二つ目のポイントは、昨日のターミナルレート、今後の金利の先高感を受けて、2年金利が上昇したことです。それに伴い、10年金利はあまり上昇していません。ツイストフラットが起こっていることは、今後、ターミナルレートが5.6%を超える、2年金利が5%を超える水準が続くなら、景気後退がより深まる可能性があります。

マーケットの警戒感が高まりつつあり、2年金利、政策金利が下がる局面においては、さらに株価が下がるという過去の実績があります。それを踏まえると、今後株式のポジションについて慎重にならざるを得ない動きが、結果として株式のマイナスになったと、考えていただければと思います。

今後、金利動向に影響を与える10日の雇用統計、来週のCPI、再来週のFOMCまで、気の抜けない2週間が続くと考え、マーケットに向かい合っていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル