3月10日に雇用統計を控えています。そのため、9日の株式市場は様子見ムードが広がるのではと言われていましたが、実際には大きく下落となりました。背景には、金融機関のSVB(シリコンバレーバンク)が、1日で62%の株価下落したことがあります。その影響で、銀行株インデックスが大きく下落し、それに株式全体も引きずられて大きなマイナスとなりました。

足元で広がる、金融機関に対する信用懸念、信用不安が今後も続くかどうか。本日は考えてみます。ぜひ最後までご覧ください。

[ 目次 ]

銀行株の大幅下落が続く

銀行指数は大幅安

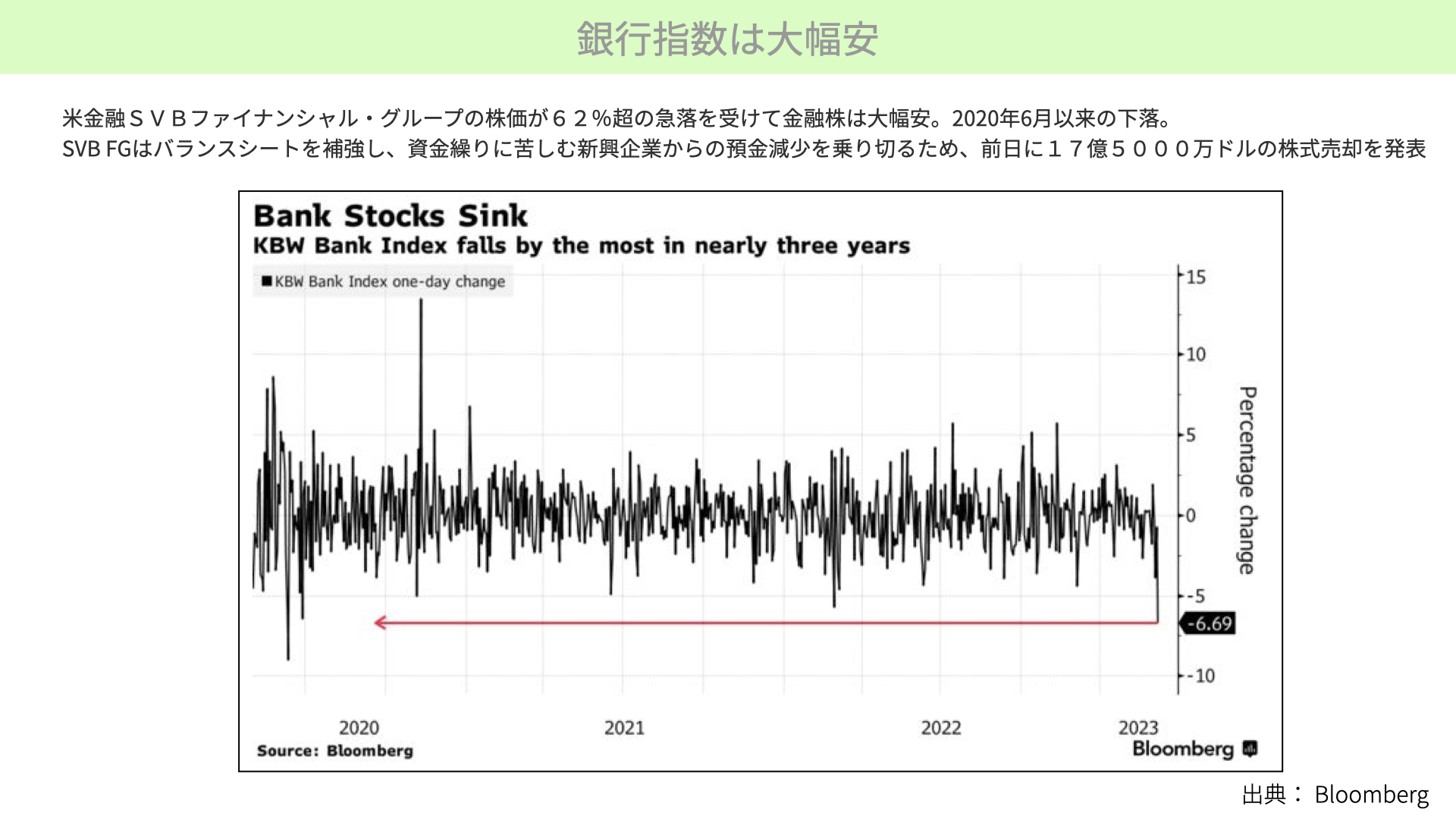

こちらをご覧ください。KBW、銀行株インデックスです。9日に6.69%下落しましたが、1日の下落幅は、2020年6月以来の大きなものとなったと報じられています。

背景には、米金融機関のSVBファイナンシャルグループの62.9%近い急落があります。なぜ急落したのでしょうか。この金融機関は、元々ベンチャー企業から預金を集め、銀行運営をしていました。しかし、スタートアップ、ベンチャー企業が、今の経済環境に資金調達が増えず、引き出しが増え預金が減少しました。SVBは預金流出を受け長期の保有債券に含み損があったものを売却せざるを得なくなり、実現損が発生しました。

さらに、バランスシートを補強するため、資本増強を発表したことでさらに悪循環に。このような流れを受けて、金融機関全体に信用不安が今後広がるのではないか、また、大手金融機関も同じ状況になるのではとの市場の懸念から、全体の株式が大きく売られる流れになりました。

中規模の金融機関が懸念が、なぜ全体まで拡散したのでしょうか。根底にある懸念について見ていきたいと思います。

金融機関の預金が減少中

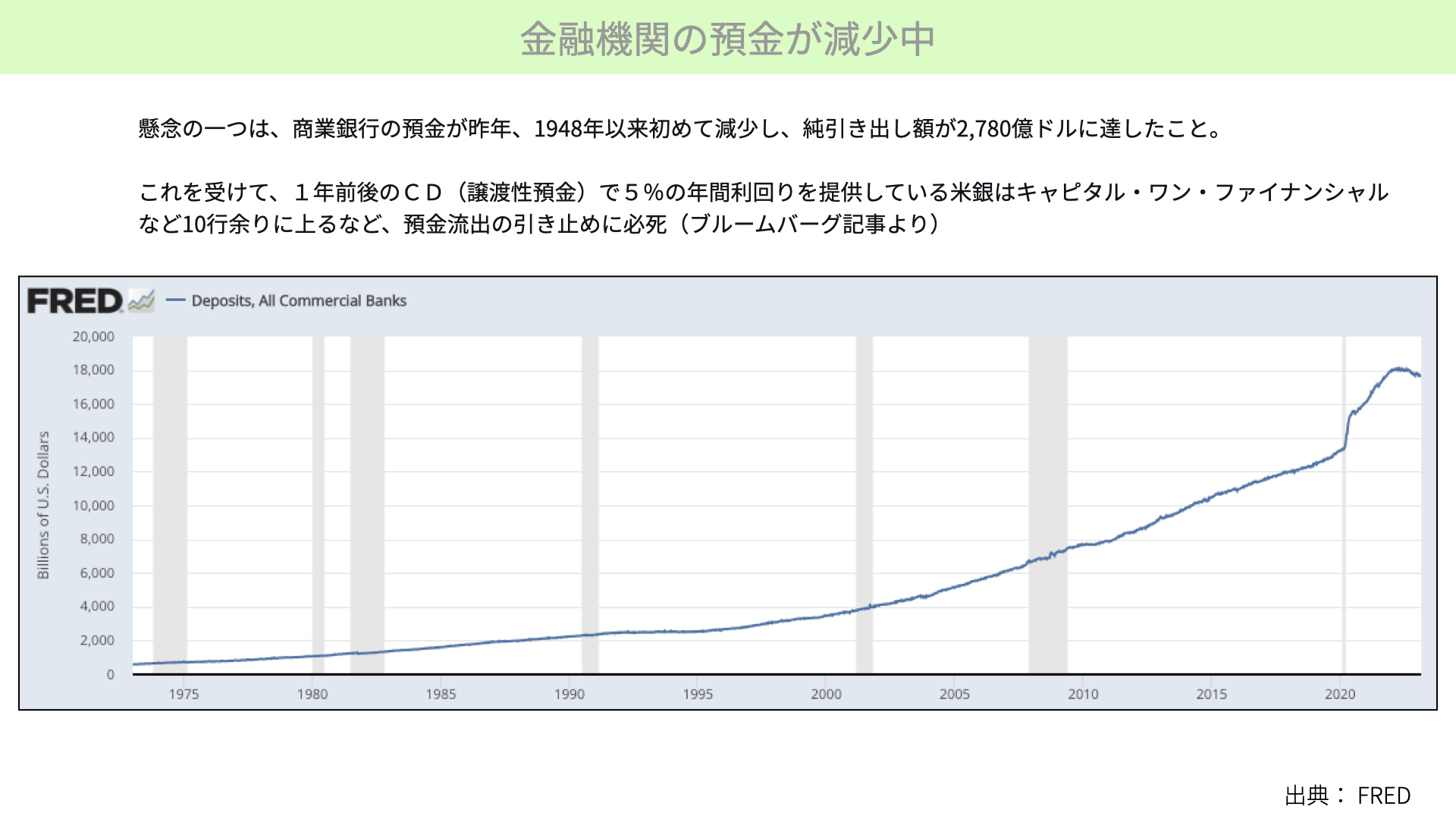

こちらのチャートは、商業銀行の預金残高を表したものです。

昨年から右下がりになっています。実は、商業銀行の預金が昨年以来減少に転じており、1948年以来初めての減少になっています。引き出し総額も2,780億ドルと、巨額の資金流出です。各金融機関は、この預金減少をどうにか止めることが課題になっています。そのような中、SVBもそうですが、他の金融機関も必死で預金を掻き集めていることが分かりました。

3月8日に出ていたブルームバーグの記事によると、10行以上の金融機関が、1年間で満期を迎える譲渡性預金で5%を超える年間利回りの提示を行い、資金を集めていることが分かりました。有名どころで言えば、キャピタル・ワンもこの中の1行になります。預金流出に対し、CD(譲渡性預金)などで資金を集めていることから、いかに銀行各社が預金流出に苦しんでいるかが分かります。

銀行の預金流出は自己資本低下につながります。そうなると、貸し出しを厳格化しなければならなくなります。また、BIS基準から運用のリスク総量を減らす必要があり、収益性低下も懸念されます。そのため、金融機関にとっても米経済にとっても預金流出は懸念すべき材料と言えます。

金融機関の貸し出し態度が硬化する可能性

金融機関の貸し出しがさらに減少するリスク

もう一つの懸念をご覧ください。

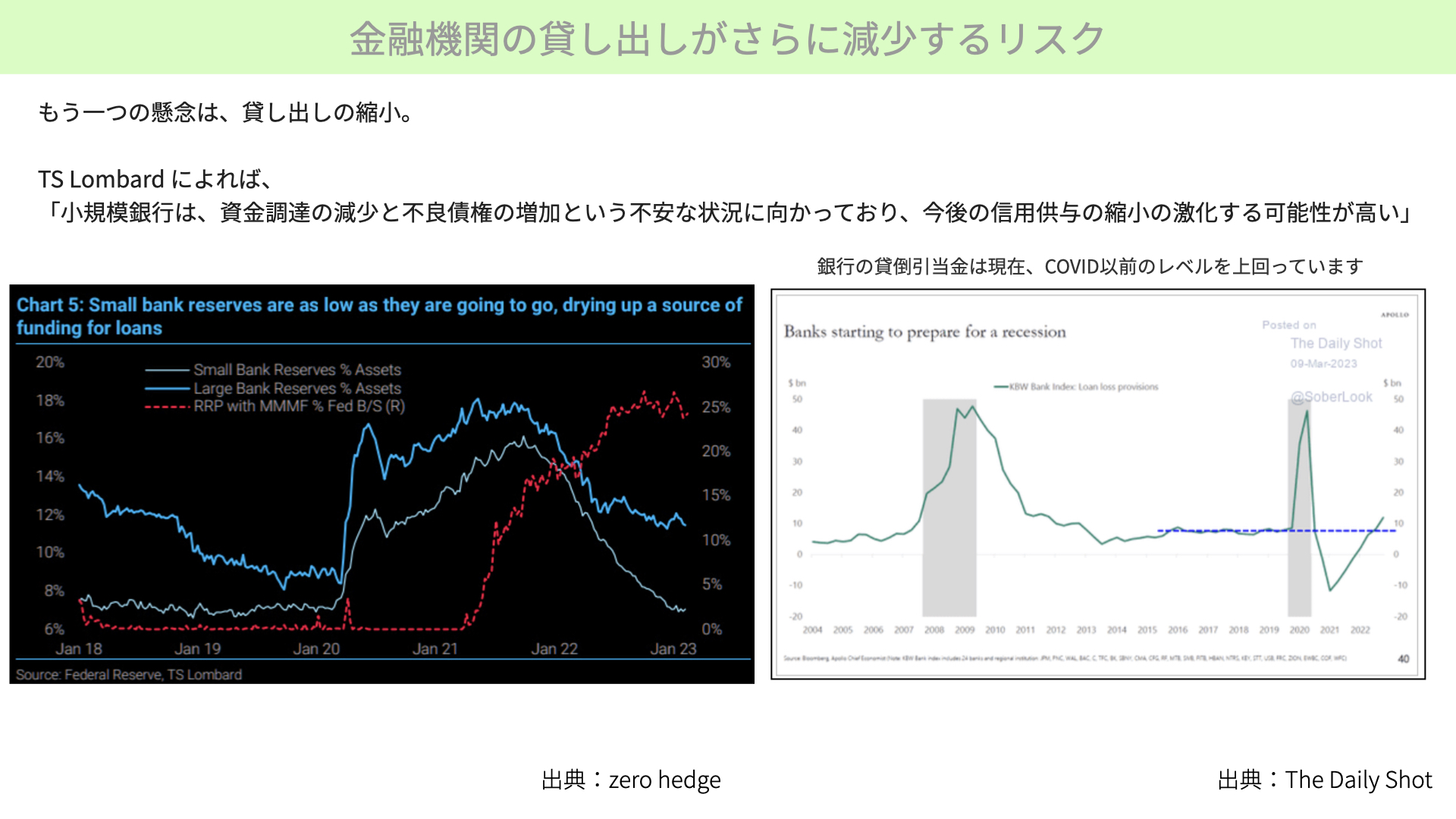

こちらは、貸し出し態度が今後もさらにきつくなることを示すものです。左のチャートは、明るい水色が大手金融機関の預金準備金です。一方で、薄い水色は中堅以下の金融機関の預金準備金です。コロナ以降の準備金が増えた時期がありましたが、現在、大幅に減少していることがわかります。小規模銀行の資本の脆弱さが確認できます。

次に、右側の図表をご覧ください。こちらは銀行の貸倒引当金の増減を表したものです。青い点線はコロナ前の水準との比較になりますが、現在は引き当てが急増していることがわかります。金融機関は、金利上昇などにより企業倒産が増える備えとして引当を積んでいます。今後は、将来の損失が生まれやすい環境にを銀行自らが認めている証左になります。

再び、左図表に戻ると、準備金が以前よりも少なくなっています。これにより、今後ますます貸出態度が厳格化されるのではないか、その結果、資金供給量が減少し、景況感悪化が起こるのではないかという懸念が高まっています。

クレジットリスクが高まる

クレジットの低い企業に対する評価も悪化

次に、こちらをご覧ください。

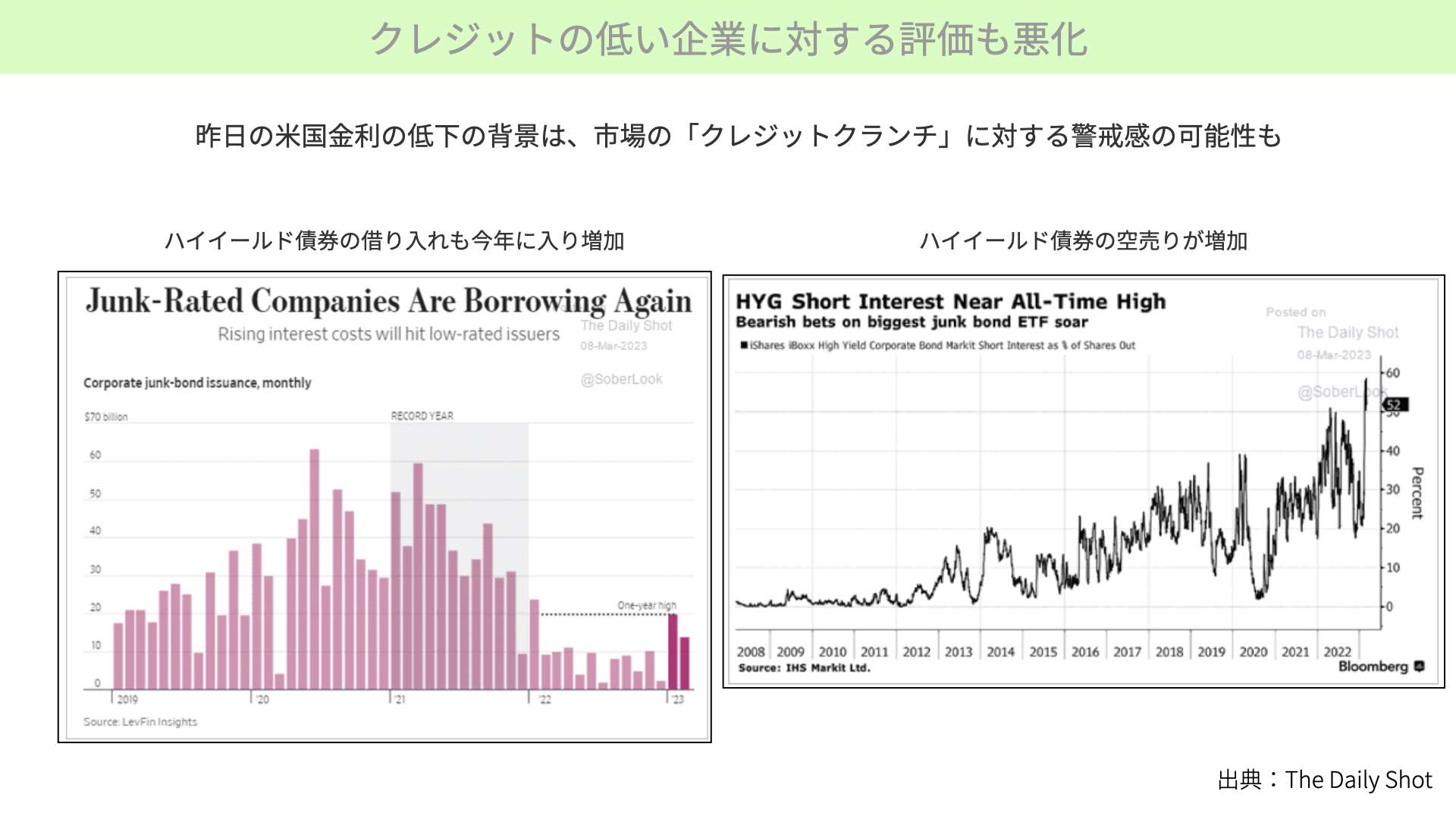

9日、米金融機関の株価下落を受けて米2年、米10年金利が大幅に低下しています。株式が大きく下落し、債券が買われているということは、リスク回避の債券の買いということになります。銀行の貸出態度が厳格化して不景気になる「クレジットクランチ」に対する警戒感から債券に資金がシフトしたと思われます。

左のチャートは、ハイイールド債券に関する情報です。ハイイールド債券の発行が、今年に入って増加したことをわかります。23年が濃い棒グラフですが、22年を上回る資金調達を行っているということで、今までよりも資金調達需要が増えている、つまり、資金調達が厳しくなってきていることが分かります。

次に、右のチャートをご覧ください。ハイイールド債券のETFでも有名なHYGです。空売りが過去一番増えています。資金繰りが厳しくなってきていること、貸倒引当が増えていることなどから、今後企業倒産率が高まる可能性からハイイールド債券をショートしていると思われます。ハイイールド債券のHYGが売られているということは、今後も下落する可能性が高いと思われます。炭鉱のカナリアとしても有名なHYGが今後下落する可能性があることは注意が必要です。

システミックリスクへの警戒

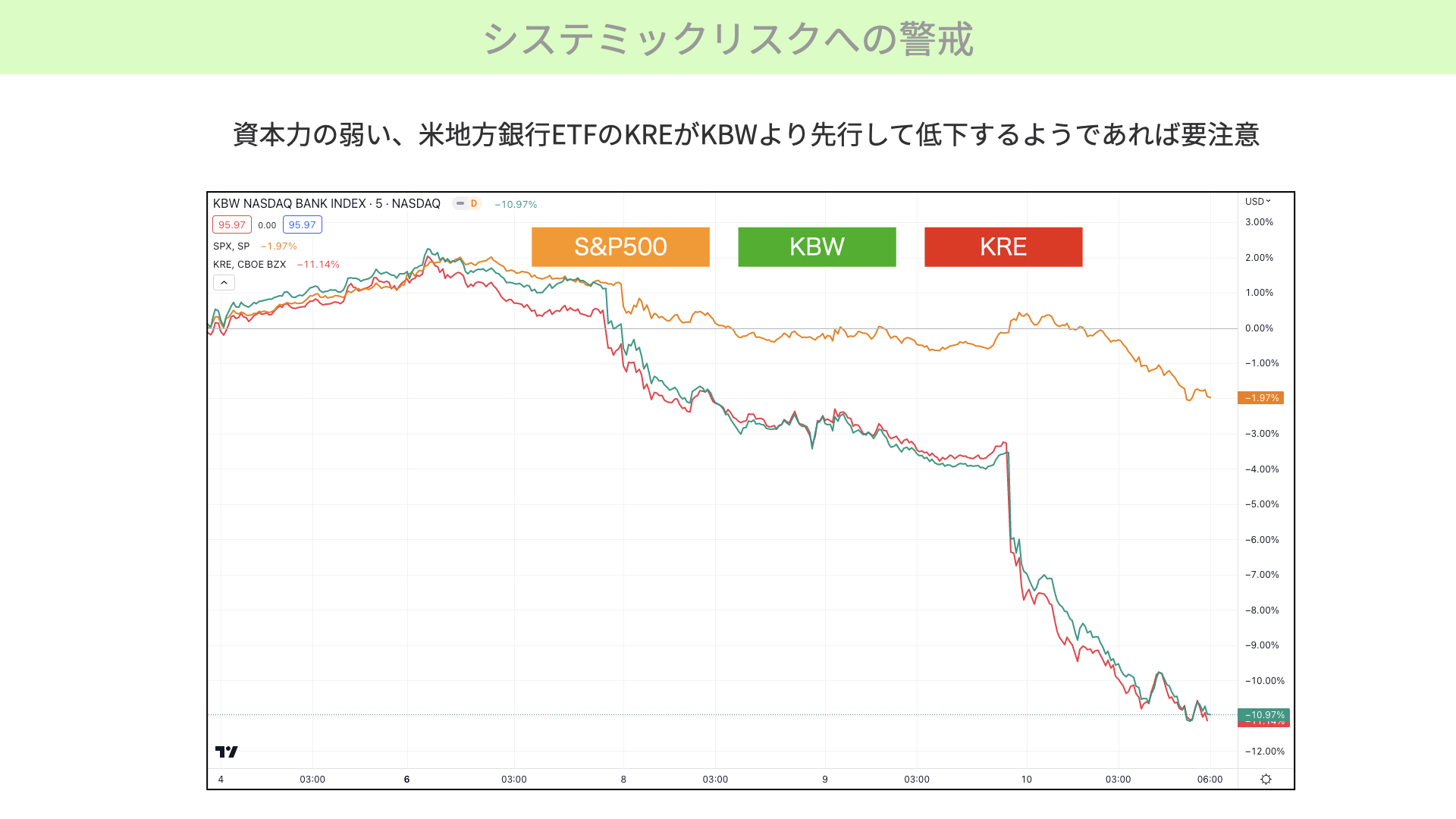

最後に、こちらをご覧ください。金融機関が支払い不能になったり、信用リスクが出てくるようなシステミックリスクになったりするには、何を見る必要があるのでしょうか。

黄色のチャートがS&P500、緑が銀行指数(KBW)です。KREとは、アメリカの地方銀行ETFです。9日の株価の動きですが、9日だけを見ると、緑のチャートと赤いチャート、地方銀行と全体の銀行の下落率はほとんど変わりません。資本力に劣る地方銀行が極端に売り込まれている状況ではないため、そこまで懸念は広がっていません。

ですが、今後もしも赤いチャートが緑より下落率が高まるようであれば、小規模で資本力の弱い地方銀行が売られているということになります。そうなると金融機関に対する信用不安が、足元で広がっている証明となります。銀行全体の株式よりも地方銀行が先行して売られようになれば、リスク回避志向が高まっていることが判明します。ということで、今後はHYGの動き、KREと言われる地方銀行のETFの動きを見ながら、金融機関の信用不安の高まり具合を見ていただければと思います。

10日には、雇用統計を控えています。雇用統計で、仮に雇用で強い数字が出れば、3月、5月、6月、7月とFRBは利上げを行うようになるかもしれません。今回、金融機関が損失を抱えることになった背景には、急速な利上げがあります。

さらに、政策金利が上がるということは、銀行はより高い金利で資金を調達しなくてはならなくなります。今以上に逆ザヤが進み、収益が低下すれば、貸出態度をさらにキツくしなくてはならなくなります。まさに信用収縮です。このような悪循環に入る可能性が、今後の雇用統計、来週のCPIの結果次第では十分に考えられます。

10日の雇用統計、来週のCPI、FOMCと、非常に大事な2週間となります。マーケットを、引き続き慎重な姿勢で見ていただく状況かと思います。まずは、ぜひ10日の雇用統計から、ご注目いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル