3月10日(金)に米国のシリコンバレーバンクが経営破綻しました。マーケットは、週末にFRBと米財務省が、どのような救済プログラムを出してくるのか、出さないのか。結果次第では、週明けのマーケットは相当に荒れると予想されていました。

13日の日本時間午後に入り、預金者の預金を全額保護する、新しいプログラムを導入すると、米財務省とFRBから発表されました。その報道を受け、先物市場はマイナス幅を縮めてきました。それでは、今後どのようなことがテーマになるか、本日はお伝えしたいと思います。

[ 目次 ]

SVB破綻の影響

SVB破綻で金融政策見通しにも影響

まずは、こちらをご覧ください。

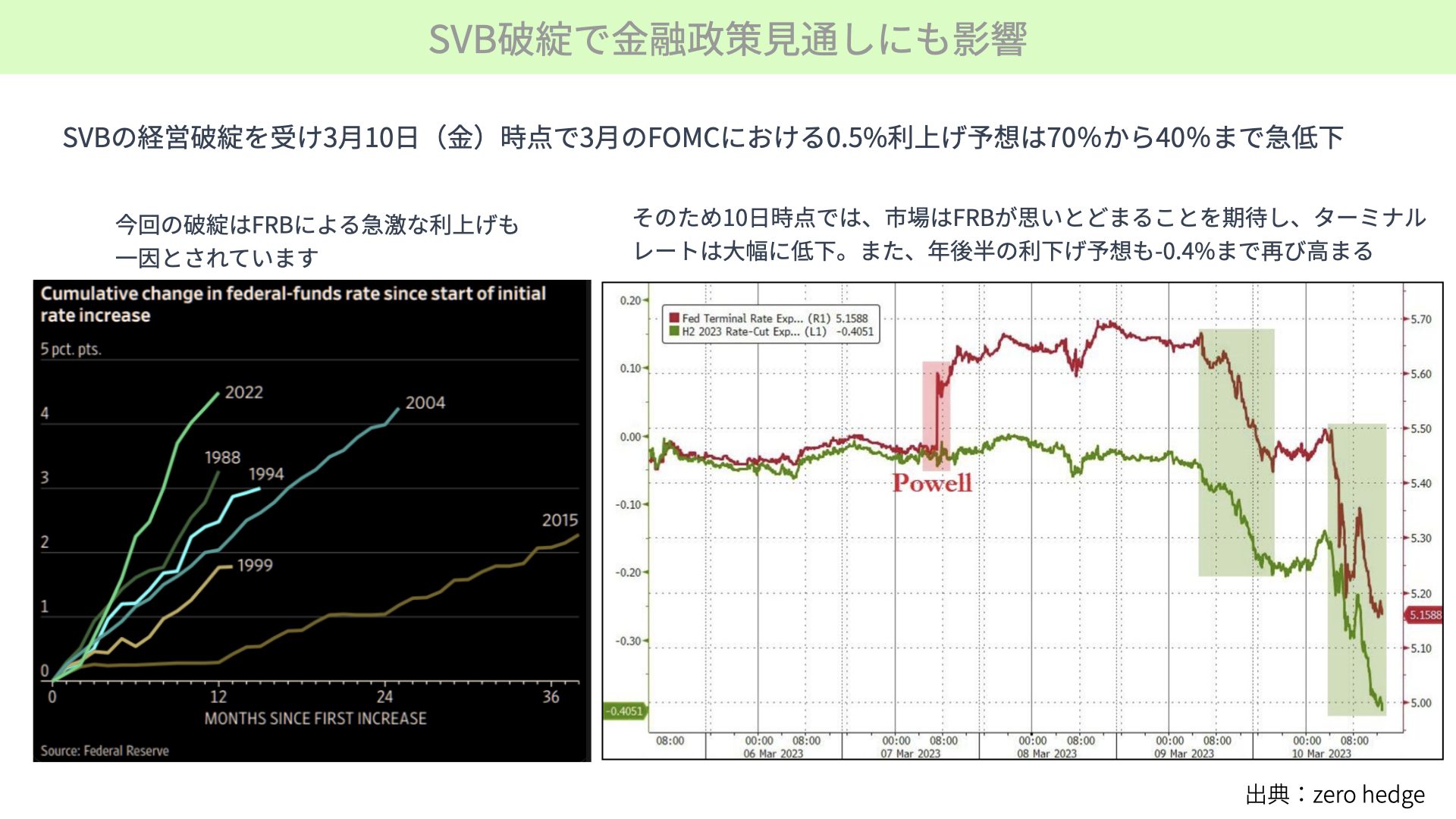

先週からの一連の流れを確認します。まずは、シリコンバレーバンクが、3月10日金曜日に経営破綻しました。その原因となったものとして、左下の図表をご覧ください。緑の薄いチャート、2022年をご覧ください。横軸は利上げ開始からの経過期間です。たった12ヶ月で、4%を超える急激な利上げを行っています。このことで、シリコンバレーバンクが保有しているような米国の長期債券やMBS(モーゲージ・バック・セキュリティー)の価格が大きく下がり、経営破綻に追い込まれました。

もちろん、報道の通り経営のずさんさ、経営戦略が偏ったものだったことも原因にありますが、基本的には、金利上昇が多くの金融機関のBSを傷つけていると、改めて確認された事象でした。

右の図表、赤いチャートがターミナルレート、緑のチャートが年内における利下げ確率を表したものです。8~10日に、FRBのターミナルレートの予想が大きく引き下げられています。一時期は、5.7%までターミナルレートを引き上げてくると思われていたものが、5.1%まで下落。約2回分の利下げが、少なくなるだろうと思われました。さらに緑のチャートにあるように、年内の利下げ確率がさらに0.25%を2回と、急激にハト派的な対応になっています。

3月21日から開かれるFOMCにおける利上げ予想も、この時点においては、0.5%の利上げ予想が70%から40%まで急低下しました。経営破綻を受けて、FRBがハト派的政策で対応してくれるのではないかと、マーケットの期待値が高まった形で週末を迎えました。

FRBはBTFPを導入で破綻の波及を阻止

次に、こちらの左の図表をご覧ください。

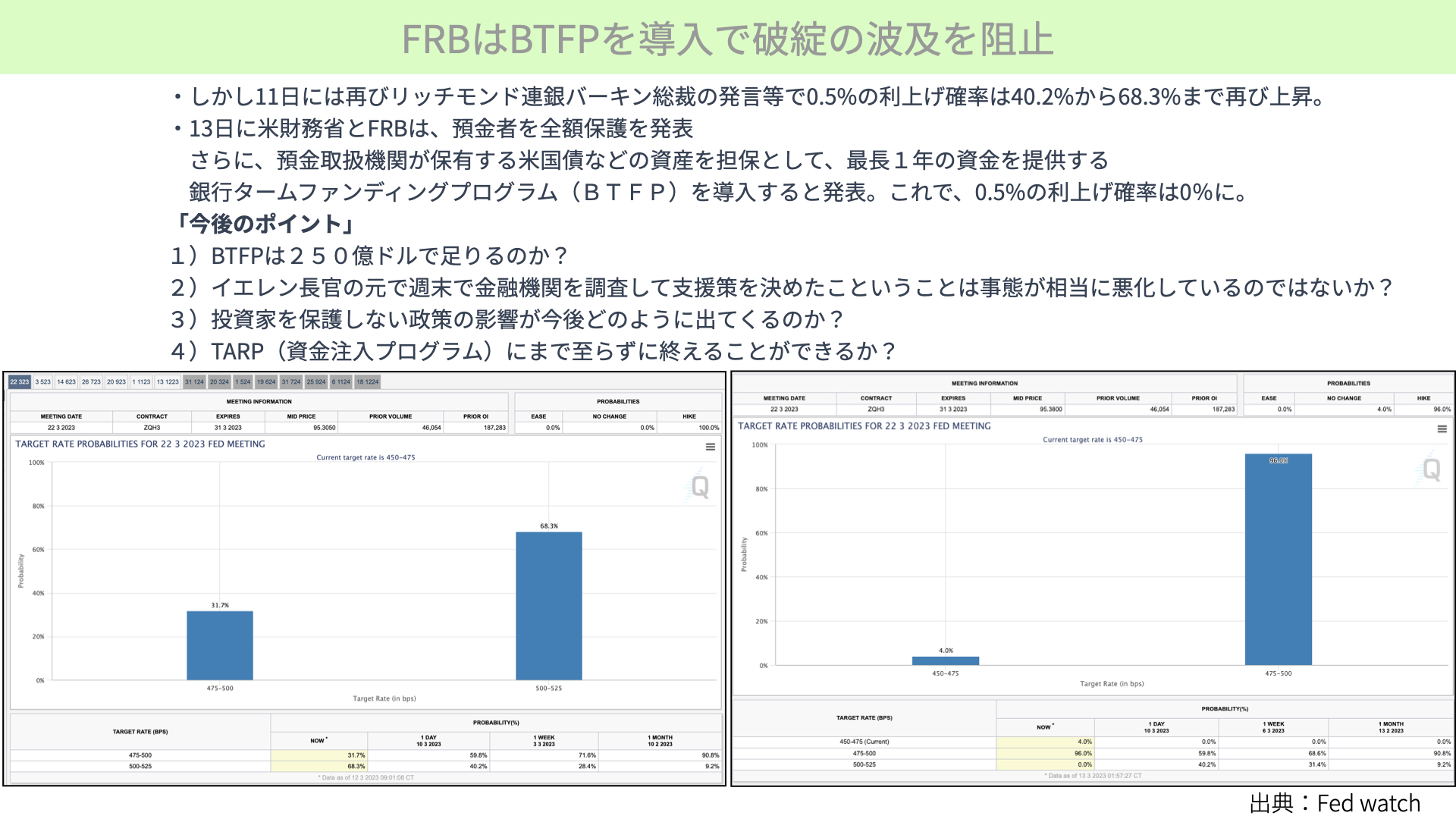

11日には、0.5%の利下げ確率が70%から40%まで下がりましたが、11日に限っては、0.5%の利上げ確率が40.2%から68.3%と、再びシリコンバレーバンク破綻前の水準まで戻っています。背景には、シリコンバレーバンク破綻後の、リッチモンド連銀バーキン総裁のインタビューが関係しているかもしれません。総裁は、シリコンバレーバンクがどう影響するかの質問を受けた際、「どういった影響があるか分からない。ただ、私たちはインフレに対応するために、引き続き金融政策をしっかりやっていく必要がある」とコメントしました。つまり、マーケットとしては、今回のシリコンバレーバンク破綻によって、FRBは利上げのスピードを緩めることがないのではと考えたのです。ただ、リッチモンド連銀のバーキン総裁は、今年投票権がありません。それでも、週末は来週のFOMCにおいて、もしかしたら0.5%上げてくるのではないかと警戒しました。週明けはマーケットが大きく荒れるのではないかという、緊張感が走っていたことがわかります。

それを受けて、週末にFRBと米財務省は、いろいろな協議を行ったとされています。最終的には、日本時間13日のお昼ごろ、預金者を全額保護すると発表しました。預金者を全額保護すると伝えた上で、さらに金融機関が保有する米国債などを担保として、1年間の資金を提供する。つまり、棄損した米国債を担保に額面に対して資金を融資するので、無理して長期保有の債券を中途で売却して、売却損を抱える必要がないという、BTFP(銀行タームファンディングプログラム)を導入しました。

これによって、週が始まる前のリッチモンド連銀バーキン総裁の「破綻の影響がどういうふうに及ぶか分からない。引き続き利上げを行って、インフレを退治していく」というコメントに対し、FRBと財務省が対策を実際に行ったことで、次回の0.5%利上げ確率は無くなっただろうとマーケットは捉えました。

ここで、右下の図表をご覧ください。0.5%の利上げ確率は、68.3%から0%まで急激に下がっています。0.25%に落ち着くとマーケットは予想しています。こういったこともあり、先物市場は落ち着いています。

この金融救済案によって他の地銀、金融機関に破綻が波及するのではないかの懸念は、いったん払しょくされました。それでは、今後のポイントはどうなるのでしょうか。

1つ目、BTFPと言われる銀行タームファンディングプログラムは、予算としては250億ドルとなっています。本当に、これでお金が足りるのかというのが、マーケットの今後の懸念として1つあります。

2つ目です。イエレン長官が、今回シリコンバレーバンクが破綻したとき、記者会見でこのようにコメントしています。「週末に、金融機関が今どういう状況にあるかを、すぐに調査する」と言ったということは、その時点において、金融機関が、どういう状況に置かれているかを把握していなかったことになります。それを把握した上で、今回の救済案を出してきたということは、まだまだ多くの金融機関もかなり事態が悪化しているのでは?とマーケットが勘ぐっています。その状態が、今後のマーケットにどのように反映されるのかが、2つ目のポイントになるでしょう。

3つ目のポイントは、投資家を保護しないことで、預金者自体を守るとコメントしたことです。投資家を保護しないことで、地銀や金融機関の株式を保有すること自体が避けられることになれば、株価が売り浴びせを食らい、その結果増資等ができなくなるなどの副作用が十分に考えられます。そういった影響が、今後どう出てくるのかには、注意が必要でしょう。

最後に、4つ目です。TARPと言われ、前回のリーマンショック時に行われた金融機関への直接的な資金注入です。前回、リーマンショック時は、最終的に金融機関に資金を注入するプログラムが導入され、どうにか危機を乗り越えました。今回のように、TARPに至らない段階で、どうにか終えることができるかどうかに、注目が集まっています。

現在は、波及が阻止されたとはいえ、今後は上記のようなテーマにフォーカスが当たること思っていただければと思います。

その上で、現時点では、今回の利上げは0.25%になると予想されているわけですが、0.25%の利上げでインフレに対応できるのかも、今後は大きなテーマになってくると思われます。

10日、シリコンバレーバンクの破綻によって、あまり注目されませんでしたが、雇用統計を簡単に見ていきたいと思います。こちらをご覧ください。

インフレ傾向が沈静化したとはまだ言えない

雇用者数は増えるも時給の伸びは鈍化

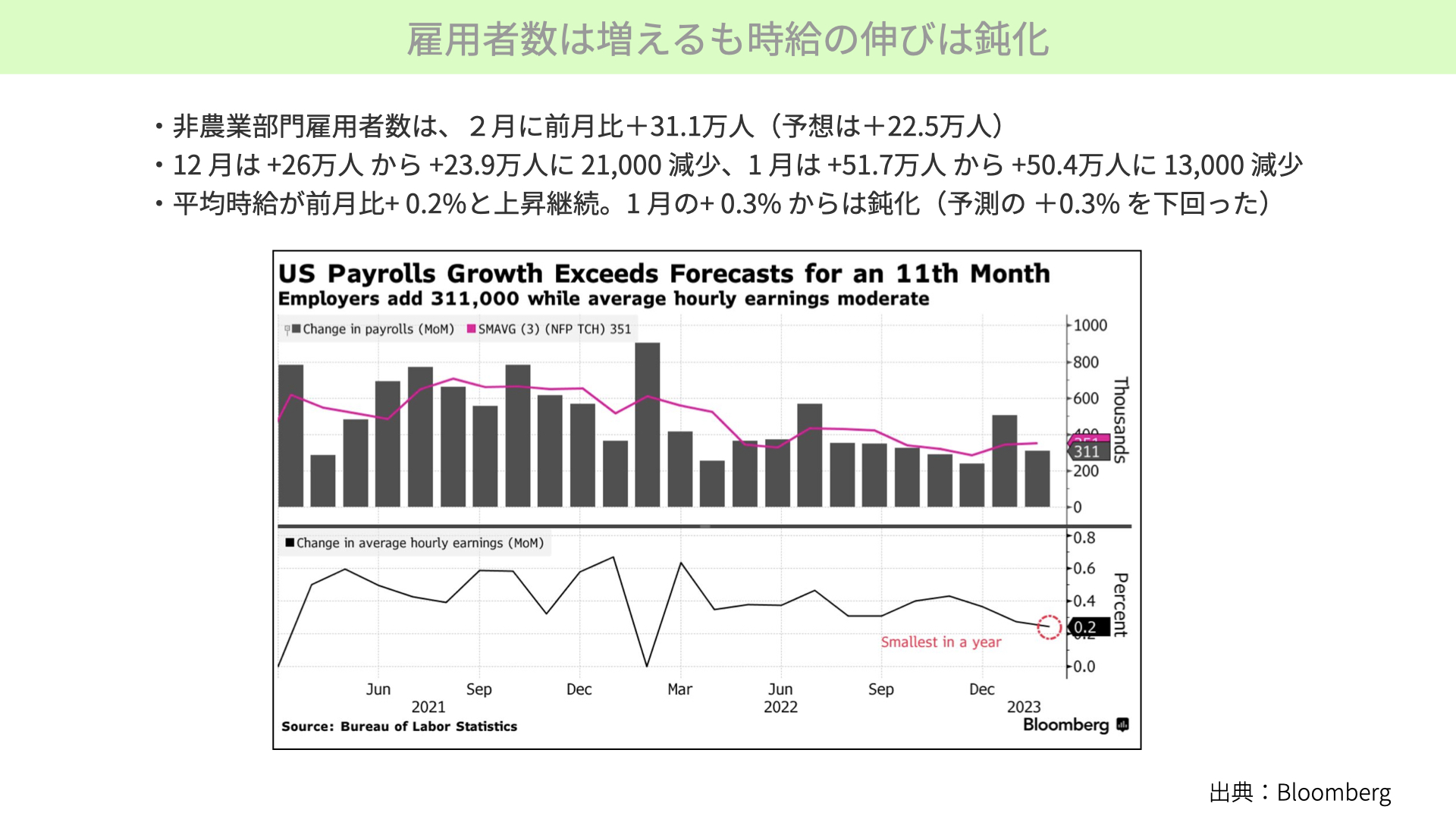

雇用統計は、非農業者部門の雇用者数は予想の+22.5万人に対して+31.1万人。予想を上回り改めて雇用の強さが確認できました。ただ、12月、1月は、数字の下方修正が行われています。合計で約3万4000人減少となっています。それでも、全体的に雇用者数が強いことから、インフレが続いているという印象だったと言えます。

ただ、図表の下の方、平均時給が前月比でプラス0.2%と上昇が継続しています。しかし、1月の+0.3%からは鈍化しています。また、予想の+0.3%も、下回っています。雇用は強いものの、平均時給にはある程度落ち着きが出てきました。インフレ鈍化の兆しが見えることから、0.25%の利上げでも、どうにかなるのではないかというムードがあることは事実です。

雇用者数は増えるも時給の伸びは鈍化

さらに、こちらをご覧ください。同じく発表された失業率です。

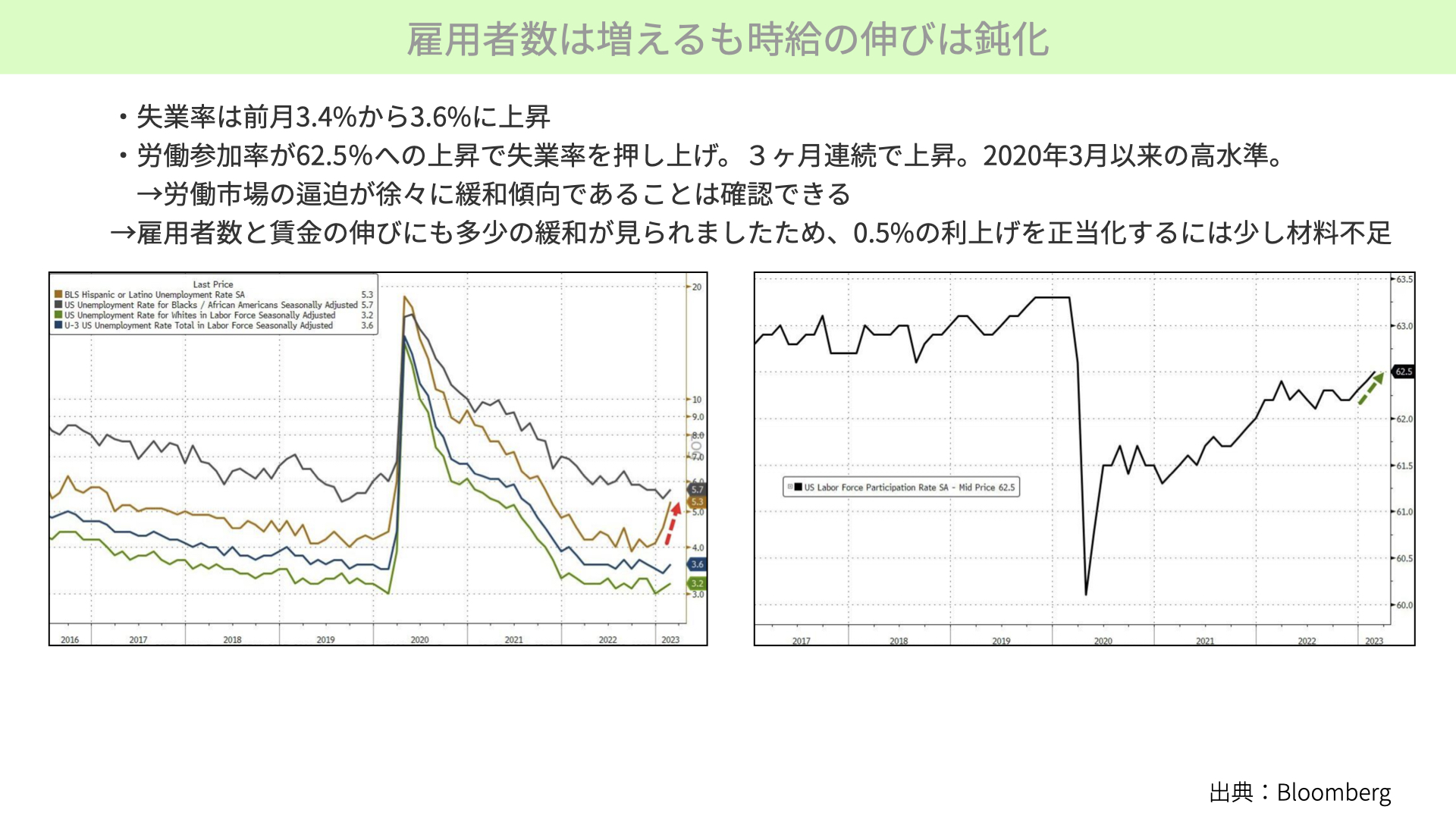

前月の3.4%から、3.6%に上昇しています。図表の右の方をご覧ください。労働参加率が62.5%。この上昇が失業率を押し上げました。ちなみに、労働参加率は3ヶ月連続で上昇。2020年3月以来の高水準で、一時期コロナで離れていた人たちが、手元の現金が減ってきたことで、再び労働に参加し、労働参加率が上昇、失業率が増えるという流れで、結果として雇用が少し緩んできています。

このように雇用者の伸びと賃金の伸びからも、絶対に+0.5%の利上げでなければならない状況では、今のところなさそうです。今回のシリコンバレーバンク救済を行う際、ハト派的政策を取り、次回FOMCで0.25%でも、ある程度インフレに対応できるのではというのが、今のマーケットの落ち着きの原因となっています。

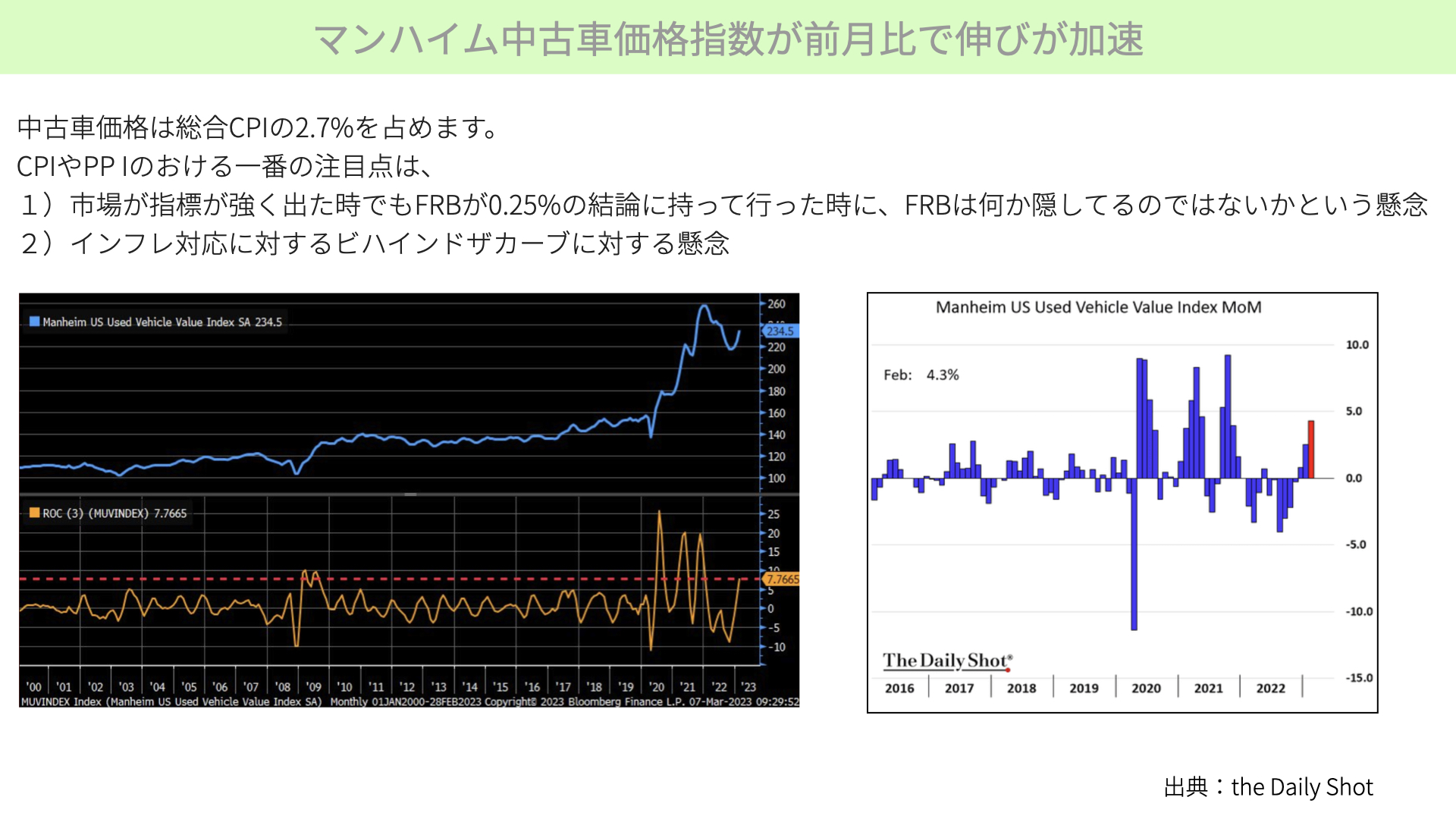

マンハイム中古車価格指数が前月比で伸びが加速

ただ、今週予定されているCPIには、少し懸念材料があります。こちらをご覧ください。先週発表されたマンハイムの中古車価格指数ですが、前月比で伸びが加速していると確認をされています。中古車価格自体は、総合CPIの2.7%を占める程度ですが、上がっているということは、CPIがもしかしたら強く出る可能性があると言われています。

今回、CPIの数字もさることながら、注意していただきたいのが下の2つのポイントです。1つ目が、市場の予想しているCPIよりも数字が強く出た場合。FRBが来週のFOMCにおいて、0.25%でいいと結論を出した場合。この前のパウエル議長の議会証言でもあったように、なかなかディスインフレーションが確認できないと言った後、金融危機を受けて、0.25%の結論に持っていく。さらに、CPIが高いにも関わらず0.25%に持っていくとなった場合、前回のリーマンショックの経験もありますが、FRBは何か重大なことを隠しているのではないかと、マーケットが懸念する可能性があります。そういったことも過去ありましたので、その意味では、0.25%のハト派的な対応を安易に喜ぶよりも、もしかしたら何かを隠している可能性があると、マーケットが考える可能性があると、1つ目のポイントとして知っていただければと思います。

2つ目です。こういった強い指標が出た場合、0.25%対応した場合に、以前から言われているように、インフレへの対応が遅れる、ビハインドザカーブになり、最終的には、将来インフレに対する対応でしっぺ返しを食らうのではとの懸念が出てくると言われています。

今回は、FRBの新しいプログラムの導入によって、金融機関の破綻連鎖の広がりがいったん収まったということで、マーケットに安心感を与えました。こういったFRBの対応は、前回のリーマンショックの対応をしっかりと踏襲したものとなっています。その意味では、すごく対応が早かったところもあります。

一方で、これだけ対応が早いということは、裏に何かあるのではないかというのが1つ。さらに、CPIが仮に強く出たときに、0.25%となった場合、何か隠しているのではないかという疑念及び、ビハインドザカーブになるのではと、マーケットが警戒を高める可能性があります。CPIやPPIの数字がどうなのか。

さらに、来週のFOMCまでが一連のセットとなり、今回の金融破綻に対する対応策の結果が出てくると思います。現在、リバウンドしたことで、上昇トレンドに入ったと考えるのは、少し時期尚早かと思います。引き続き冷静に対応していただく場面であると思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル